股息是什麼?高股息不見得比較好?用高殖利率選股的5大問題

最後更新:2023-09-27

股息就是現金股利,是將公司的獲利以現金的方式,配發給買公司股票的投資人。

本篇市場先生將介紹股息是什麼?高股息一定好嗎?以及高殖利率選股可能會遇到的問題。

本文市場先生會告訴你:

股息是什麼?

股息 (英文:dividend)就是現金股利,意思是公司將獲利的一部分,以現金的方式,配發給買公司股票的投資人。

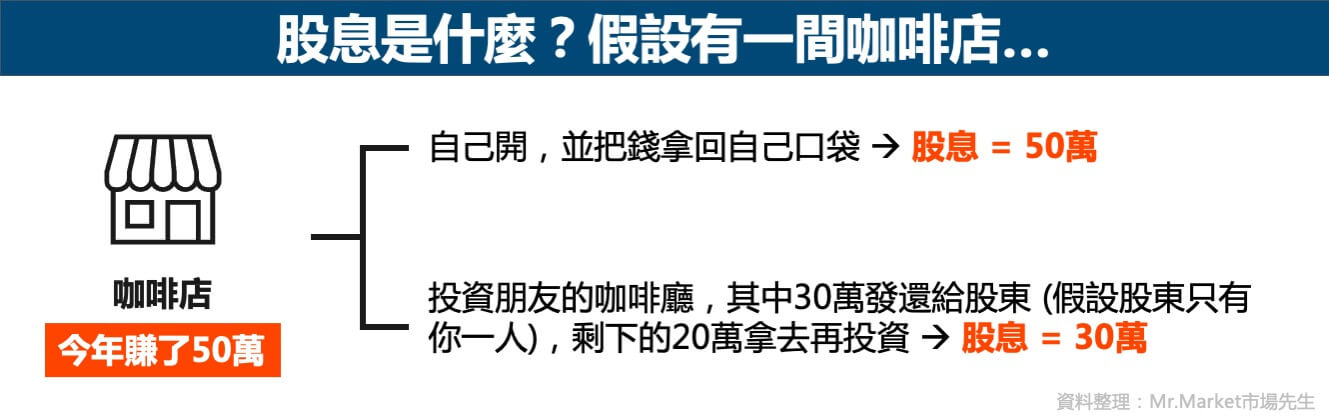

舉例來說,有一間咖啡店,今年總共賺了50萬元:

狀況一:咖啡店是你自己開的

如果你將店面賺到的 50萬拿回自己口袋,這些錢就可以稱為股息(現金股利)。

狀況二:投資朋友的咖啡店

你投資朋友的咖啡廳共200萬元,你就變成這間咖啡廳的股東。

但咖啡店並沒有將所有獲利都發還給股東,只有其中的30萬發還給股東,因為剩下的20萬,咖啡廳想拿去再投資、買新的機器、擴大經營或是保留現金等等,讓未來能創造更大的獲利。

那你領到的股息就是30萬元 (假設股東只有你一人)。

這可以延伸到殖利率,投資朋友的咖啡店,拿到的現金股利 ÷ 當初投入的資金(股價) = 殖利率。

今年拿到的30萬股息,殖利率就是 30 ÷ 200 = 15%

這樣看起來,殖利率越高表示股東領到的錢越多,所以高殖利率一定好嗎?本篇之後會再講到,請繼續往下看。

想先瞭解殖利率的意思,可閱讀:殖利率是什麼?

想更了解股息(現金股利)怎麼算及發放流程,可閱讀:現金股利計算與發放時程介紹

股息金額及發放日要去哪裡查?

如果你投資了一間公司的股票,你可以在公司的官網、集保中心app等平台找到股利發放的資訊。

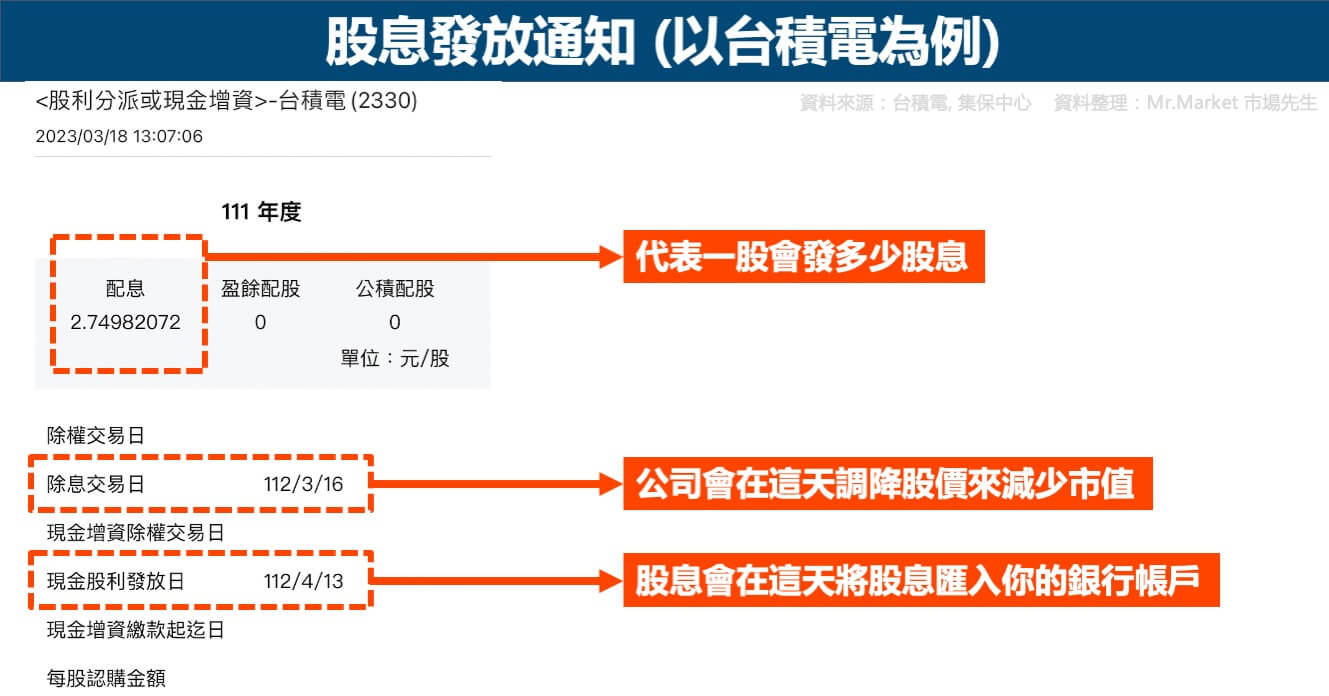

以台積電為例,在股息發放之前,集保中心app會收到這樣的通知:

上面的除息交易日,意思是公司會在那一天調降股價,公司發了多少股息,市值就會減少多少,詳細可閱讀:除權除息是什麼?

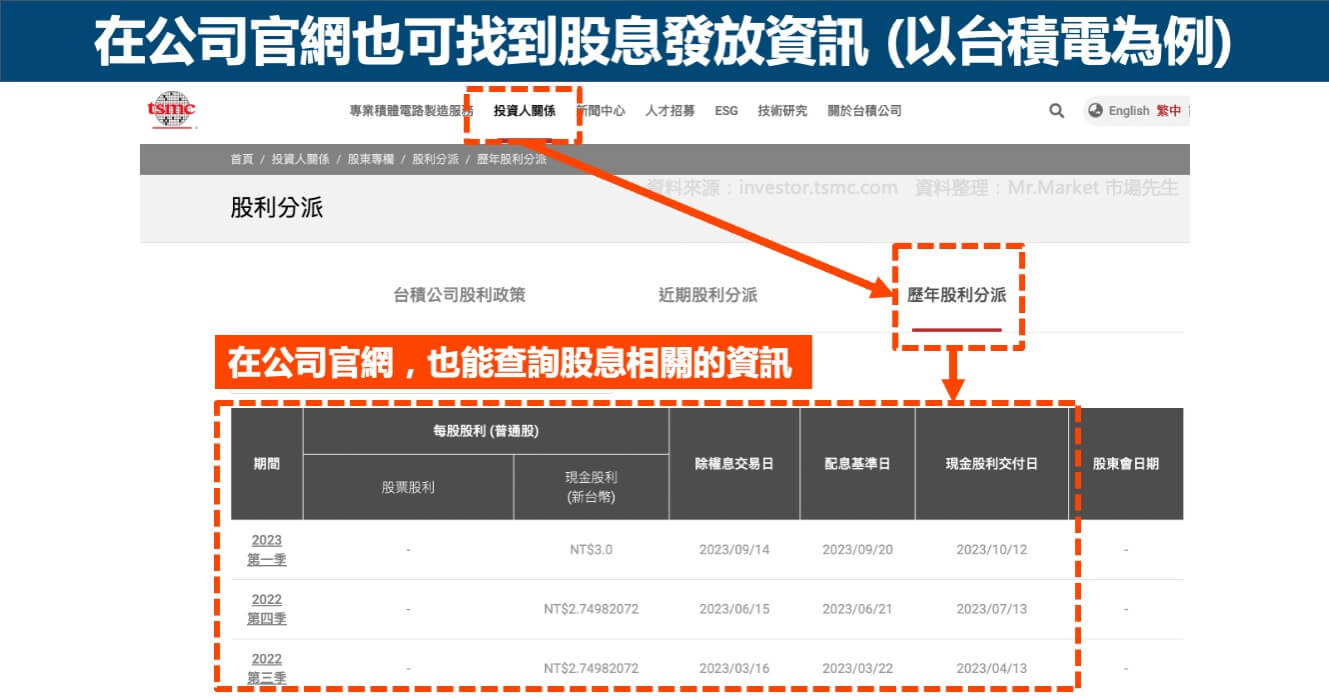

除了集保中心app,去公司的官網也可找到股息發放的資訊:

如果你想查詢多間公司的股息相關資訊,可以在goodinfo網站查到:

高股息、高殖利率一定比較好嗎?

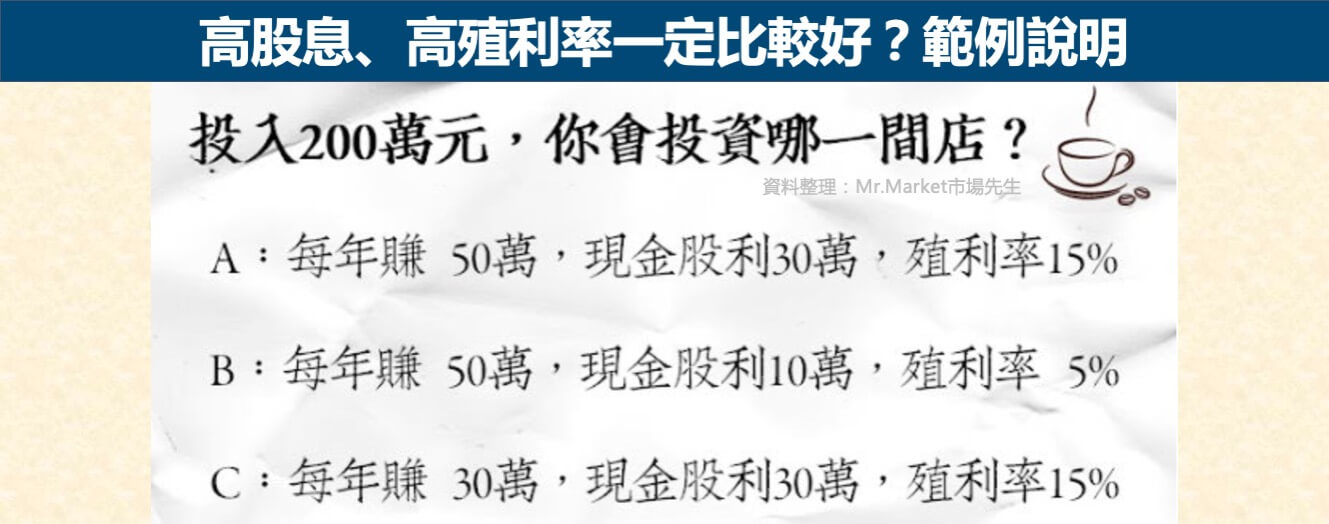

這時要思考一個問題,舉個例子:你覺得以下哪間咖啡廳比較值得投資?

假設都要投資 200萬元:

- A咖啡廳每年賺 50萬,配發 30萬元給股東,現金殖利率 15%

- B咖啡廳每年賺 50萬,配發 10萬元給股東,現金殖利率 5%

- C咖啡廳每年賺 30萬,配發 30萬元給股東,現金殖利率 15%

同樣都是投資 200萬,A和B每年賺進50萬,C則明顯比較差,因為獲利能力差,每年只賺30萬。

聰明的你一定不會選C,因為影響公司價值的是獲利能力,而不是配息的高低。

投資股票,你會擁有公司未來獲利的分配權,因此公司有一部分的盈餘本來就是屬於你的錢,配息只是把錢從公司帳戶,轉移到投資人個人帳戶,實際上你的獲利並不會因為配息高而變多。

但是許多人,會選A咖啡廳,而不會選B,甚至會把C當成跟A一樣好的公司,就如同大多數人都喜歡高現金殖利率的股票。

因為你不知道公司留下這些獲利,未來是否能創造更高的報酬率,說白了,其實你並不信任經營者。

喜歡高配息、高殖利率的真正原因:你不信任經營者

在投資時,雖然股東名義上也是公司的擁有者之一,但事實上,只有大股東才對公司的決策有實質的影響力,小股東只能在股東會上才有機會多問幾個問題。

而喜歡高現金殖利率這件事,反映的就是小股東們對經營階層不信任,

如果能越快從公司拿回現金,對小股東風險就越低。

因此大多數用高殖利率選股的投資人,採用的方式是:

- 選擇配息穩定、保守的大型企業

- 趁著股價下跌時買進

用這種方法有好有壞,優點就是非常的保守,不容易踩到地雷,在過去統計中也證實,穩定配息的股票的確比較安全。

延伸閱讀:穩定配息的股票,風險明顯降低,虧損50%以上的機率不到1%!

但有好就有壞,它當然也有一些問題,以下繼續說明。

用高殖利率選股的 5大問題

問題1. 即使是沒有配息的資金,最後仍會反映在股價上漲

殖利率 = 拿到的現金股利 ÷ 當初投入的資金(股價)

假設獲利能力一樣,但殖利率低(配息比例低)的股票,雖然你沒收到現金股利,但因為公司賺的錢,最後長期而言仍會反映在股價上漲,事實上你並不會因為配息比例低就有損失。

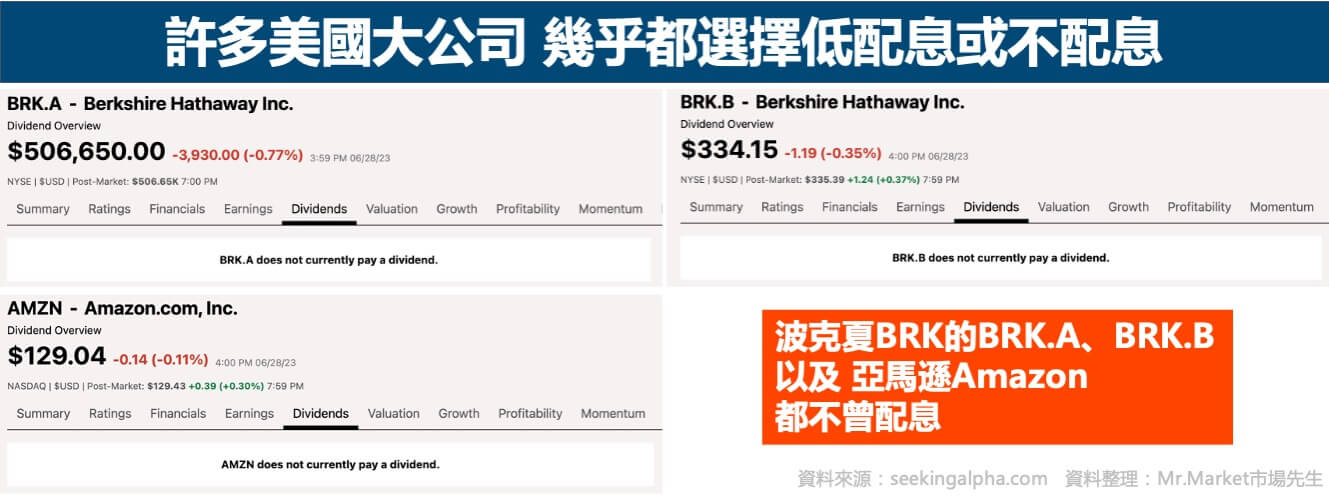

經典的案例就是股神巴菲特的公司波克夏(BRK),以及全球最大的電商亞馬遜Amazon(AMZN),它從來不配息,換句話說配息率和現金殖利率都是0%,但股價長期卻持續向上,事實上,許多美國大公司因為稅務考量,幾乎都選擇低配息或不配息。

不配息或低殖利率,不見得代表自己的投資不會增值。

反過來說,殖利率高其實並不等於獲利高,也不代表股價容易上漲。

問題2. 拿回手上的資金,自己不見得能做更有效率的運用

如果資金留在公司再投資,公司能創造10%的獲利,或是能使公司股價上升10%,

換成現金股利發回手上自行運用,你能創造超過 10%的獲利嗎?

每一次搜尋好的投資標的,都需要努力研究和漫長的等待,事實上這也是一種成本。

問題3. 不會成長的企業,最終都會走向衰敗

巴菲特非常喜歡一種企業是,它不需要持續投入大量資本,就能持續創造大量的現金,

而這些現金都可以配發回投資人身上 (在國外考慮稅務問題,通常是買庫藏股)。

但現實是,這種企業通常不會上市,或是本益比都超高,你買不到,或是買不到滿意的價格、殖利率偏低。

而一間公司除非有超強的護城河,否則只要不會成長,就是走向衰敗的開始。

問題4. 殖利率高,反應的可能不是股息高,而是股價大跌、獲利衰退

大部分預測值利率的方式,都是用「過去的配息 ÷ 現在的股價」

但問題是,「過去的配息並不等於未來的配息。」

換句話說,看著現在的股價和過去的股息,算出的殖利率,在未來可能是錯的。

假設有一天股價大跌,也許是公司本質出現了惡化,但如果仍只看殖利率選股,就可能會在這時候買進。

問題5. 如果你對經營者不信任,那又為什麼要長期投資?

這是個矛盾,當你預期領取高配息,本來就是種很長期的投資策略。

但投資人既想長期從投資企業賺到錢,卻又不信任經營者,因此希望配息率高,能越早回收資金越好。

這種做法似乎有點精神分裂?

當然也不能說要你全盤相信經營者,畢竟投資人本來就和經營階層有著很大的資訊落差,抱持懷疑警覺是必要的,

但真的該用現金殖利率作為判斷基準嗎?

彼得林區曾說:「買進連猴子都會經營的企業,總有一天換成一隻猴子當經理人。」

我的理解是,即使對經營階層不信任,但可以從分析企業的本質去迴避這個風險。

當你考慮的是企業本質,那現金殖利率的高低,似乎就不是這麼重要了。

快速重點整理:股息是什麼?高股息一定好嗎?

- 股息=現金股利,意思是公司將獲利的一部分,以現金的方式,配發給買公司股票的投資人。

- 股息金額及發放日可以在公司的官網、集保中心app等平台找到資訊。

- 高股息、高殖利率不一定比較好,影響公司價值的是獲利能力,而不是配息的高低。

- 配息只是把錢從公司帳戶,轉移到投資人個人帳戶,實際上你的獲利並不會因為配息高而變多。

- 不配息或低殖利率,不見得代表自己的投資不會增值,反過來說,殖利率高其實並不等於獲利高,也不代表股價容易上漲。

- 如果用殖利率選股,假設有一天股價大跌,也許是公司本質出現了惡化,但如果仍只看殖利率選股,就可能會在這時候買進。

市場先生心得:

我自己是從來不看配息和殖利率多寡的。配息畢竟是左手配右手還要繳稅,我認為配息就是種行政作業流程。

至於配息的殖利率高低呢?以股票來說,我認為配息高低不算太重要,因為那就是企業不同生命週期階段資金運用方式不同,以及產業特性的體現。

當然,這類企業也會體現出某種共同特性,像高配息大多屬於生命週期中成熟期的產業,風險可能較小,但成長性通常也較差,因此反應在定價上估值也低,才會有高殖利率。

同時考慮報酬風險,整體不能說比較差,但也不是說比較好,就是某種特性。

以債券來說,配息高低就更不重要,因為債券總報酬是看到期殖利率YTM,也就是期初投入、期間利息、期末本金在整個期間換算下來的年化報酬,只看票面利率的配息高低就是銀行話術。

而基金或ETF,就看它背後是買什麼標的,標的配多少基金和ETF就發多少。

而像是累積型基金在稅務上優勢,都絕對大於等於配息型基金。有些基金會用匯率避險來拉高配息,背後也是多承擔匯率風險,等於多作了一筆匯率交易,而不是真的有額外報酬。

配息後也許有些人認為風險降低,但除非都不投資不在意複利,否則依然有再投資問題,再投資後風險實際上沒有降低。

所以配息無論高或低,在選擇判斷時,以我個人來說都不是參考依據。

不是配息殖利率高不好或低比較好,而是不看它、不作為主要的評估依據。

—

總之,我自己投資評估分析時,會看別的東西,但不會看配息高低。所以,為什麼台灣人那麼喜歡買配息標的?我不知道,猜測也許是比較安心吧。

在投資裡面,我認為追求安心並沒有不對,而選擇配息標的,也不是說絕對百分之百比較差,但比較差或成本較高的情況,的確不少。

對於追求配息的人,記得思考:

- 自己有沒有因為配息,導致付出額外的代價呢?

- 假如同樣是希望安心或想要現金流,有沒有代價更小的方式呢?

這是每個看配息的人應該思考的問題。就像買保險不見得是壞事,但買太貴就依然是壞事。

讓投資更安心有很多種方法,配息並不是唯一的解決方案,我認為也不是最優先考量的指標,因為它並不涉及到投資分析的本質。

最後,分享殖利率有關的文章:

1. 穩定配息的股票,風險明顯降低,虧損50%以上的機率不到1%!

3. 台灣50ETF (0050) 和 台灣高股息 (0056) 有甚麼差別?

如果你還沒開一個股票戶頭,可參考以下文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

謝謝作者的用心說明,不過疑惑的事,既然是右手和左手間的交換?為何坊間的一些教學者,常常從他們口中說出,利用配息來cover生活大小事(沒有批判意思),但他們也是屬長期投資流派,如果從以長遠角度來看這樣的說法(配息cover)是不是也有矛盾?甚至也有看到用股息來當退休金的說法?是不是只是投資角度、想法的不同而已?其實沒有誰對誰錯?

其實您已經點出答案了:”只是投資角度、想法的不同而已,其實沒有誰對誰錯”

其實對與錯是一種判斷式,而在下判斷前,應該先定義什麼是對錯

例如樂齡退休人士尋求股息cover生活大小事,又怎能僅以對錯區分?

可能對這類人士而言,資產累積已經不是重點,穩定的現金流才是。

所以採取配息型投資,可能是當事人想要、需要、必要三者結合後理所當然的的現象

反過來說,如果目標是累積資產呢?

稅制等因素確實會使資產累積效率不彰,但也不能說使用配息型投資就是錯誤,因為每位投資人的背景不完全相同。

可能投資人缺乏足夠的知識?可能投資人心理無法承擔波動?可能投資人有家庭成員受病痛所苦也需要現金流…等等。

股息這件事與其說是好壞,更像是對自己生活情況的評估、投資目標的設定以及投資行為的一致性。

知識分享的目的,

就是希望所有投資人都能以更簡單的方式,學習正確投資理財知識

並在需要的時候幫助自己做正確的判斷。