盈餘殖利率是什麼?如何判斷股價便宜或昂貴?

最後更新:2022-06-30

收益率(Earnings Yield)又稱為盈餘殖利率、外部股東報酬率、益本比(本益比的倒數),

常用來判斷股價是便宜或昂貴的指標,也讓投資人能預期未來每年可以賺多少百分比的報酬。

這篇文章市場先生介紹收益率是什麼、如何計算、如何用來判斷股價便宜或昂貴。

本文市場先生會告訴你:

盈餘殖利率是什麼意思?

盈餘殖利率(英文:Earnings yield)的中文解釋有很多,可以稱為 收益率、盈餘收益率、外部股東報酬率、益本比

盈餘殖利率顯示一間公司每股盈餘與股價的比值,意思是假定未來每年創造的盈餘與過去相同之下,根據現在股價買入的報酬率,

可以用來判斷股價相對於公司獲利是便宜或昂貴的指標。

盈餘殖利率這是一種估值方法,一般會使用這個數據判斷哪些資產的定價過高或過低,

在價值投資的分析上,透過盈餘殖利率買入股價較便宜的好公司,判斷股票是否有安全邊際可以買進。

盈餘殖利率功能其實和本益比完全一樣,只是計算的分子分母顛倒過來,

盈餘殖利率呈現的報酬率數字也比本益比的倍數更加直觀、更有可比性,

用法和注意事項也和本益比差不多,因此想了解盈餘殖利率,可以先看懂本益比。

以前市場先生有一篇文章詳細介紹本益比,

如果還不熟悉,可先閱讀:本益比是什麼

市場先生提示:關於Earnings yield

一般我們談到殖利率,中文指的是股利殖利率,指的是股利的報酬率,

盈餘殖利率雖然名稱也有殖利率三個字,但指的是公司的盈餘去除以股價的報酬率,由於盈餘殖利率這個指標在中文市場比較少人使用、各大網站也很少提供此數據,中文稱呼上也很混淆(無論是 益本比、盈餘殖利率、收益率,都有其他近似容易混淆的中文名詞),

可以記得它的英文是 Earnings yield ,以及它就是本益比的倒數就好。

如何判斷股價便宜或昂貴:

- 盈餘殖利率高:股價被低估,買入股票預期未來報酬率可能較高,可能有較大安全邊際。

- 盈餘殖利率低:股價被高估、價格昂貴,預期未來報酬率可能較低,可能沒有安全邊際。

盈餘殖利率如何計算?

盈餘殖利率計算公式:每股盈餘EPS ÷ 股價(目前買進價格)

其中EPS計算常用的包括:

1. 近四季EPS合計

2. 去年EPS

3. 近5年EPS平均

選擇哪一種EPS來計算其實並沒有絕對標準,關鍵在於該EPS是否能有效地用來預估未來EPS。

盈餘殖利率顯示投資人投資一間公司股票,每1元可以產生多少的每股盈餘EPS,

它通常被投資人用來評估投資報酬率,用來比較不同標的潛在報酬。

舉例來說,底下有兩個投資標的,你會選哪個?

- A公司股價為每股40元,該公司在近四季的每股盈餘(EPS)合計為每股4元。

- B公司股價為每股40元,該公司在近四季的每股盈餘(EPS)合計為每股5元。

計算:

- A公司收益率:EPS 4 元 ÷ 股價40 = 10%

- B公司收益率:EPS 5 元 ÷ 股價40 = 12.5%

盈餘殖利率較高,代表股價被低估;盈餘殖利率較低,代表股價被高估。

因此上面的例子來看,

B公司的盈餘殖利率較高、基本上投資B公司預期長期有較高的報酬。

市場先生提示:估值時要同時考慮成長率

盈餘殖利率計算時使用的每股盈餘EPS,通常是去年或近4季的EPS,

而計算出來的盈餘殖利率,是假設未來EPS會和過去的EPS相同,所得出的報酬率。但真實世界中,未來盈餘可能成長、可能衰退,對未來成長性的預期也會影響當下股價高低,

通常具有高成長潛力的股票估值會較高、盈餘殖利率可能也較低,盈餘殖利率看似低報酬,但實際上也許並不昂貴。

反之,衰退的公司即使有高的盈餘殖利率,但考慮到未來盈餘衰退,盈餘殖利率看似高報酬,但實際上也許並不便宜。評估時應該要搭配基本面去觀察公司的成長潛力,才能判別是不是股價的真實高低程度。

只有盈餘相對穩定、未來容易預期的公司,進行估值才有意義。

盈餘殖利率與本益比有什麼差異?

盈餘殖利率是每年或每季的每股盈餘與股價的比值,

因此也可以稱為益本比,它是本益比的倒數(反比),從公式上來看兩者的差異:

- 本益比公式(P/E):股價 ÷ 每股盈餘(EPS)

- 盈餘殖利率公式(E/P):每股盈餘(EPS) ÷ 股價

簡單來說,假設未來每股盈餘會和過去一樣的情況下:

- 本益比:告訴投資人買進股票後,多久可以回本

- 盈餘殖利率:告訴投資人每持有一股,可以賺多少錢

盈餘殖利率、本益比都是財務比率,衡量一間公司每股盈餘與該公司每股股票價格的關係,

當你已經評估完一間公司的體質與成長性,

需要判斷價格是否貴或便宜,大部分人常使用的是本益比,

一般來說,本益比數字越小代表股價越便宜,你的投資可以越快回本。

但用本益比有個問題是:不直覺。

例如你很難分辨,40倍本益比和50倍本益比到底差多少?跟其他商品比到底好或不好。

如果是本益比倒數,2.5%盈餘殖利率和2%盈餘殖利率,就相對容易判斷得多,也更容易跟其他各種投資產品做比較。

當然,多出的高報酬率代表著安全邊際,而低估的股價也必然有它形成的因素,

應該要進一步考量股價下跌的原因,看是短期影響盈餘,或者是長期影響盈餘,才能對股價高低作出判斷。

盈餘殖利率去哪裡查?

提供盈餘殖利率查詢的網站其實很少,因為這數值一般被認為和本益比是同樣一件事,而本益比更廣泛被使用,

因此在任何能查詢到本益比PE ratio的網站(幾乎每個網站都能查到本益比),將本益比倒數計算,就是盈餘殖利率。

盈餘殖利率就是本益比的倒數,計算公式如下:

盈餘殖利率% = 1 ÷ 本益比

如果查不到盈餘殖利率,那麼除了計算EPS與股價相除,也可以直接用1除以本益比,都能算出盈餘殖利率。

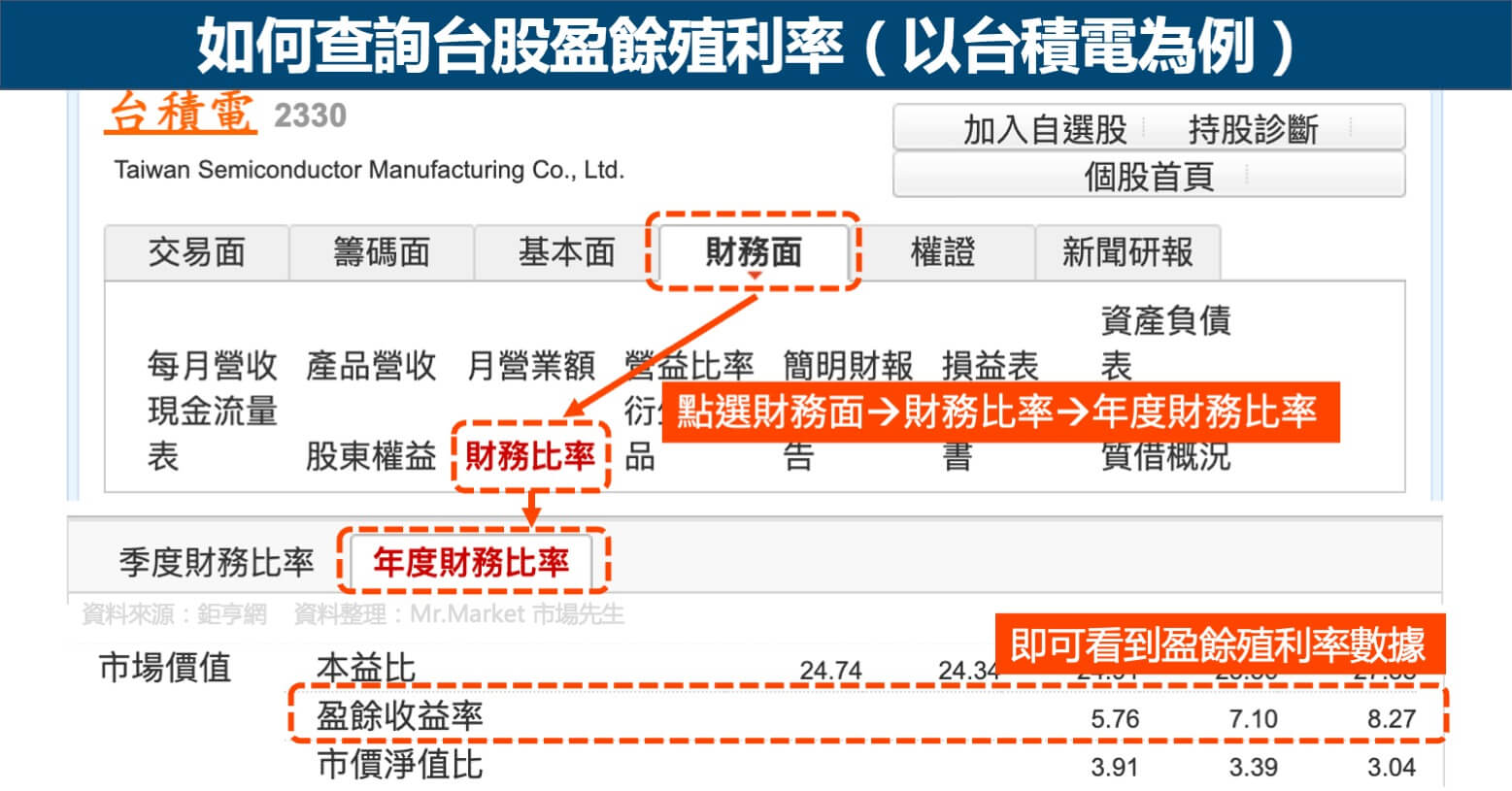

台股盈餘殖利率(盈餘收益率)查詢:

鉅亨網(cnyes.com)網站:底下以台積電為例。

①查詢想要的個股,可以看到個股資料

②點選財務面–>財務比率–>年度財務比率

③在市場價值欄位,即可找到盈餘收益率

不過這裡呈現地的盈餘收益率,並非本益比倒數,由於該網站並沒有提供明確的計算公式,因此精確度有待釐清。

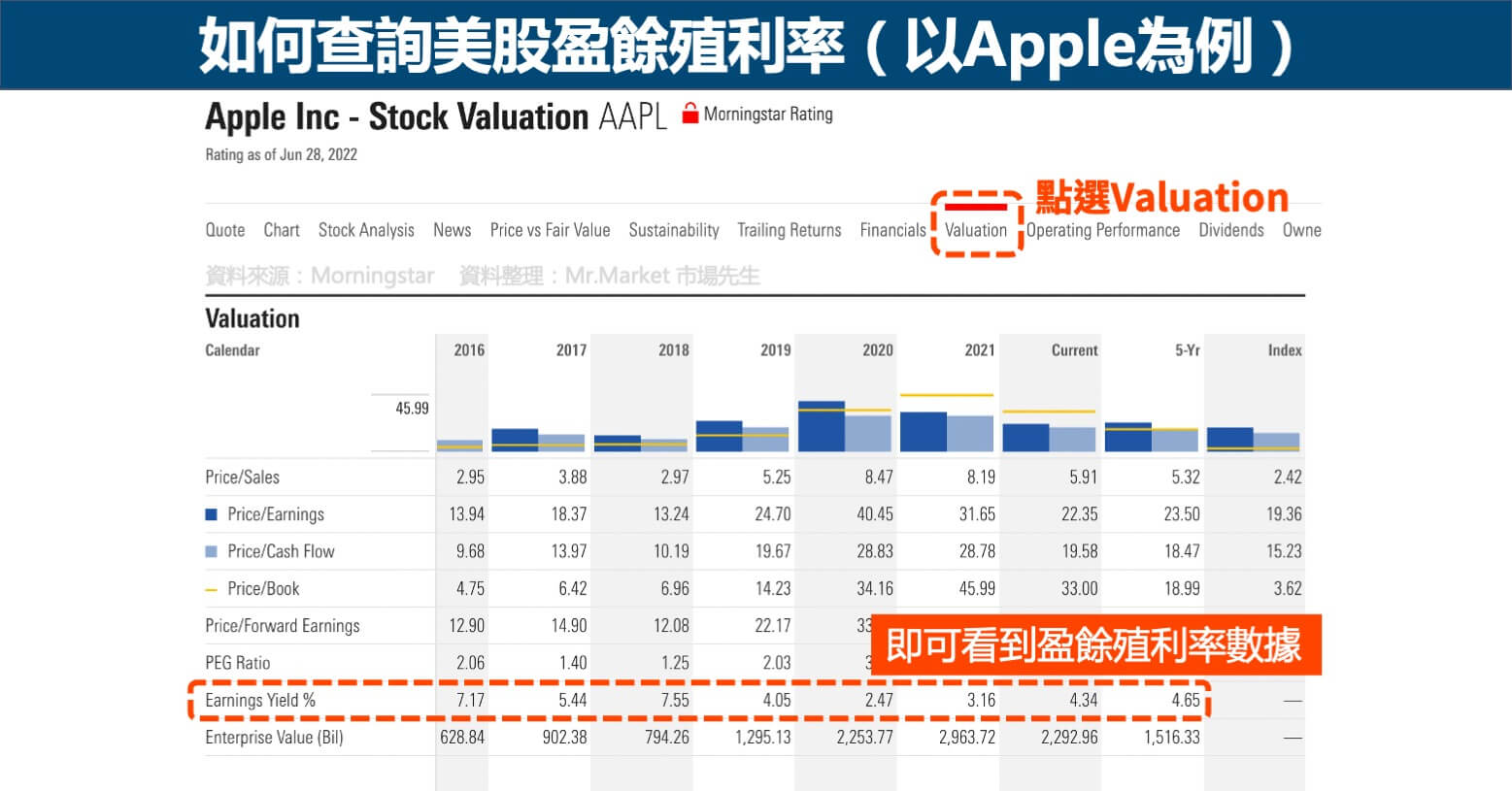

美股盈餘殖利率(盈餘收益率)查詢:

晨星(MorningStar)網站:底下以Apple(股票代號:AAPL)為例。

①查詢想要的個股,點選Valuation

②找到Earnings Yield %欄位

③即可看到個股的盈餘殖利率Earnings Yield。

市場先生提示:葛林布雷的 Earnings Yield

有另一個Earnings Yield計算公式,是由葛林布雷提出,

Earnings Yield = 稅前息前盈餘EBIT ÷ 企業價值Enterprise Value

企業價值 = 企業市值 + 特別股股權 + 長期債務 + 短期債務 + 少數股權 – 現金

企業價值白話的說,就是把整間公司買下來並且清償負債所需的金額(公司帳上現金可用來還債),

例如公司市值100億,買下公司後再把負債30億還清,扣除帳上原有10億現金可以拿來用,實際需要花120億元。葛林布雷Joel Greenblatt提出的計算方法,整體概念其實和盈餘殖利率一樣,但計算上做了去槓桿,

讓高槓桿經營的企業及低槓桿企業更有可比性 (低槓桿的企業報酬更佳)。我覺得雖然複雜,但也是很有意思的作法,可以減少一些誤判。

可以在Gurufocus網站上查到這個特殊的Earnings Yield。

快速重點整理:盈餘殖利率是什麼?

- 盈餘殖利率是股東用多少錢買入這間公司的報酬率,所以也稱為外部股東報酬率,它是本益比的倒數。

- 本益比告訴投資人買進股票後,多久可以回本;盈餘殖利率告訴投資人每持有一股,可以賺多少錢。因此盈餘殖利率主要是用來比對x兩個相似的同資標的,哪個投資標的較划算。

- 盈餘殖利率較高,代表股價被低估;盈餘殖利率較低,代表股價被高估。但是在用盈餘殖利率判斷股價便宜或昂貴時,還必須考量公司的成長潛力才準確。

如果想要更深入了解本益比,可閱讀以下市場先生的文章:

1. 本益比是什麼

4. 什麼是大盤本益比?

編輯:Joy 主編:市場先生更多投資延伸閱讀:

1. 一分鐘看懂什麼是ETF

4. 一分鐘看懂什麼是EPS

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

最近市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近1100位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言