當沖交易不適合用順勢策略進場,因為滑價成本太高

「我在網路上看到一個 台指期 的策略,你幫我回測看看?」

2年前,一位朋友曾經問過這樣的問題。

「這個當沖策略平均一天進出5次,每次停損設8點,勝率約40%,但獲利時可以賺一大段!」

「勝率40%?所以是順勢策略?」我問,

順勢策略 簡單來說,就是追強賣弱,

在上漲的時候,認為趨勢會持續向上,所以買進。

例如:股價創新高時買進、KD黃金交叉買進、均線多頭排列買進。

在下跌的時候,認為趨勢會持續向下,所以賣出。

例如:股價創新低時賣出、均線死亡交叉時賣出。在統計上,這種策略勝率比較低,但成功時獲利的幅度比較大。

曾經有許多基金靠著這類單純的策略在獲利,其中比較知名的例如「海龜投資法」。

「順勢策略有什麼問題嗎?」

「這方法一天頂多交易1~2次,不可能是5次,你應該看錯了。」我說。

延伸閱讀:順勢策略、逆勢策略

順勢策略 不適合用在當沖交易的進場

當沖交易,好處是每天風險有限,缺點是每天波動有限

波動有限的特性,非常不適合順勢交易。

不適合不代表不能賺錢,

我也有位朋友順勢策略當沖賺得很開心,

但他同樣要面臨2個不適合的理由:

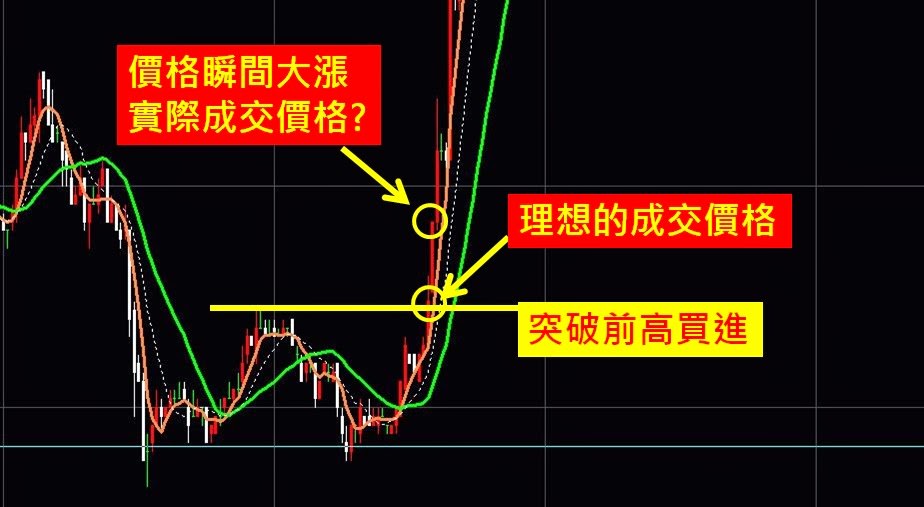

1. 順勢追價,滑價成本高

滑價成本,是指在做買賣交易時,不能買在原先預定最理想的價位,為了順利成交,只好付出比較高的代價去買。

可閱讀:滑價成本是什麼

以做多台指期貨為例,

股價突然上漲,而你想追價買進,

本來想買在9500點,

但這時間點想買的人很多,

因此買貴了,買到9502點,

多付的2點代價,就是滑價成本。

滑價 通常在順勢策略時發生

而且順勢買進和順勢賣出時,各會發生一次。

如果是長期的策略,每次平均獲利是100點,

那多損失2點滑價,只佔2%其實沒什麼。

但是當沖交易,即使每次獲利平均是10點,

那損失2點的滑價,就相當損失20%的獲利!

2. 順勢交易如果波動小難賺錢,而當沖波動比較有限

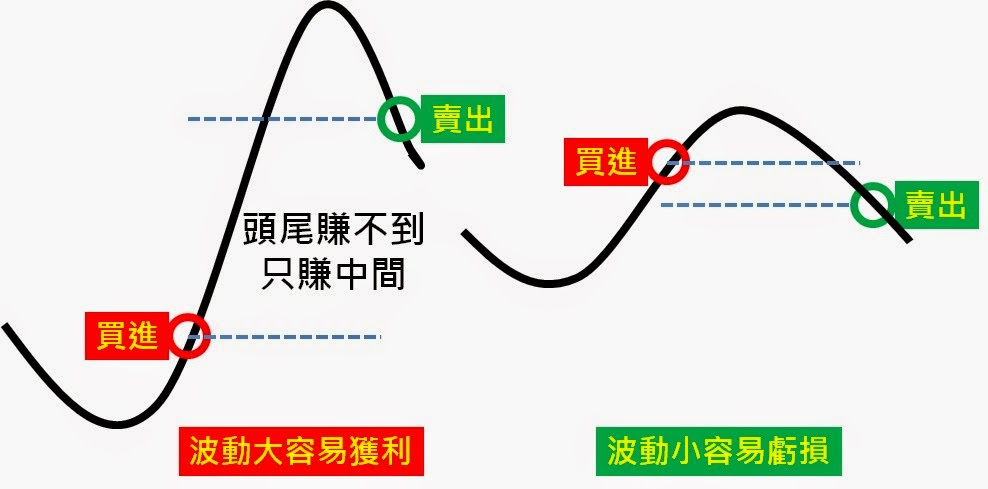

順勢交易,買進和賣出前,

都需要有一段走勢來確認趨勢,

頭尾這兩段一定賺不到。

例如,一段上漲60點的走勢,

如果用順勢交易,

等確認可以進場,已經上漲了20點,

等到確認可以出場,已經下跌了20點,

順勢交易只能賺到中間的20點。

萬一波動比預期更小,順勢交易就會賠錢。

當沖交易,要在一天內完成,

但一天內的波動大小有限,其實對順勢交易很不利。

比較好的方法是,選擇波動大的商品,

例如農產品市場波動大、指數商品波動相對小。

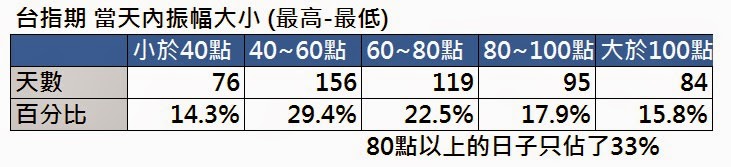

以台指期為例,統計2013年以後的日內波動,超過80點 (8000點的1%) 的日子只占33%。

1. 這份資料從2013年開始算,

因為那時候開始課證所稅,台股開始量縮,波動也跟著變小。

2. 要注意 8000點漲跌1%是80點,5000點漲跌1%是50點,

用百分比會比漲跌幅正確,但這段期間都在7000點以上,所以仍用點數表示,

且根據經驗,台股在高檔波動都比較小、低檔波動較大。

如果當沖交易用順勢策略真的很難賺錢嗎?算給你看

其實用簡單 加減乘除就可以判斷,

以我朋友提的例子,

完全不看策略內容,就知道它很難賺錢。

理由是:

1. 順勢交易,有滑價、波動不足的問題

2. 交易次數太多,竟然高達5次。

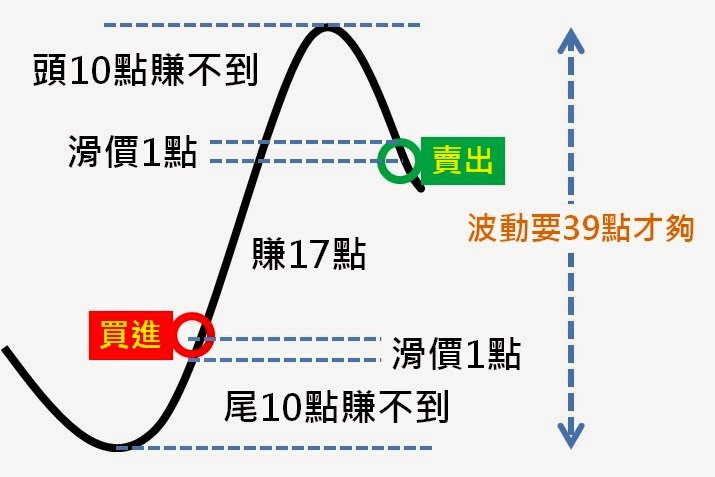

先算出需要多少成本,算出每次獲利需要賺多少

以交易5次為例,

假設交易一次的手續費、交易稅,加上滑價,只有1點 (這預估算低了)。

買和賣各5次,因此交易成本是10點。

勝率40%,5次會失敗3次,每次停損設8點,

所以虧損3次共24點。

交易成本 10點 + 交易虧損 24點,共 34點,

等於剩下2次成功交易,每次要賺 17點。

用每次獲利的幅度,去反推需要的波動大小

問題是,順勢交易不可能賺到頭尾整段,只能賺到中間,

假設 頭、尾確認趨勢,各有10點賺不到,

還有買賣共2點滑價賺不到,

一段波動需要 10+10+1+1+17=39點!

而且,39點的波動,一天需要發生 2次,才可能「損益兩平」。

一天發生 2次 39點波動 機率本來就低

從上面台指期的統計來看,如果一天波動在80點以下,

發生2次以上39點波動機率就很低了,

近幾年波動在80點以下的機率是66%,這66%的日子確定比較容易虧損。

( 如果走勢趨勢很明顯,順勢策略還是會賺錢,這66%日子是有賺有賠,但賠的機率較大 )

降低交易次數,可以改善成效

如果一天改成只交易1次,

就變成每5天,只要有2天 遇到39點波動,就能損益兩平,

這要求,比一天遇到2次39點波動容易多了。

要注意,

以上都是最樂觀的估計,

還只是損益兩平而已,一毛錢都還沒開始賺。

不是逆勢策略比較好,是 順勢策略 不適合當沖

並不是逆勢策略就比較好,

逆勢策略賺得少、單次虧損大,但勝率稍高,

本來它和順勢策略好壞沒什麼差別,

只是一種喜好和取捨。

但因為是 “當沖”,讓每天波動性有限,

順勢交易原本的滑價、波動大小限制問題就顯得嚴重。

當然,

這中間存在很多改善方式,

例如:除了價格以外,透過成交量、五檔、內外盤成交等資訊,

讓進場的成功率提高。

或是長周期用順勢判斷趨勢,但短期內用逆勢找進場點。

「總之,順勢交易可以賺錢,但當沖用順勢進場,會比較辛苦。」我說,

「所以,改善成功率和獲利幅度,順勢交易還是能賺錢?」友人問。

「那去改善逆勢交易,不是更好?」我說。

相關文章:

2. 當沖交易基礎觀念

3. 如果美股昨天收高,台股隔天有 87%的機率上漲,但問題是….

4. 一個 撲克專家 遇到 專業賭徒,兩個人比賽誰能在賭場賺得多。結果獲勝的是…

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言