股票入門新手教學懶人包 – 市場先生帶你買進第一支股票

「我想開始買股票了」如果你已經有這樣的想法,那你可以看看這篇股票新手入門教學文章。

本篇內容將分成7個部分:

| 股票入門懶人包閱讀進度 | ||||||

| 1~3 | 4~5 | 6~7 | 8~9 | 10~11 | 12 | 13~15 |

| 股票基礎知識 | 如何用看盤軟體買股票 | 股票類型及相關工具 | 主動/被動投資策略及風險 | 如何用財報/財務指標選股票 | 結語 | 資料提供(新手迷思/股票相關名詞/延伸文章 |

溫馨小提醒:

1. 本篇主要提供想投資股票的新手一個基礎知識的架構及統整,因篇幅關係,內容無法涵蓋市場先生網站所有的文章,未來也會不斷優化,如果你有建議和回饋,歡迎在本文底下留言。

2. 本篇文章較長 (總閱讀時間約1小時),因此會在每個部分的結尾標示閱讀進度(如上表),方便讀者知道目前閱讀到哪裡。按Ctrl+D可將本頁存到書籤,如果一次沒看完可以回頭持續學習。

3. 本篇部分圖片附有QRcode,可以掃描閱讀相關文章。

4. 這篇文章為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

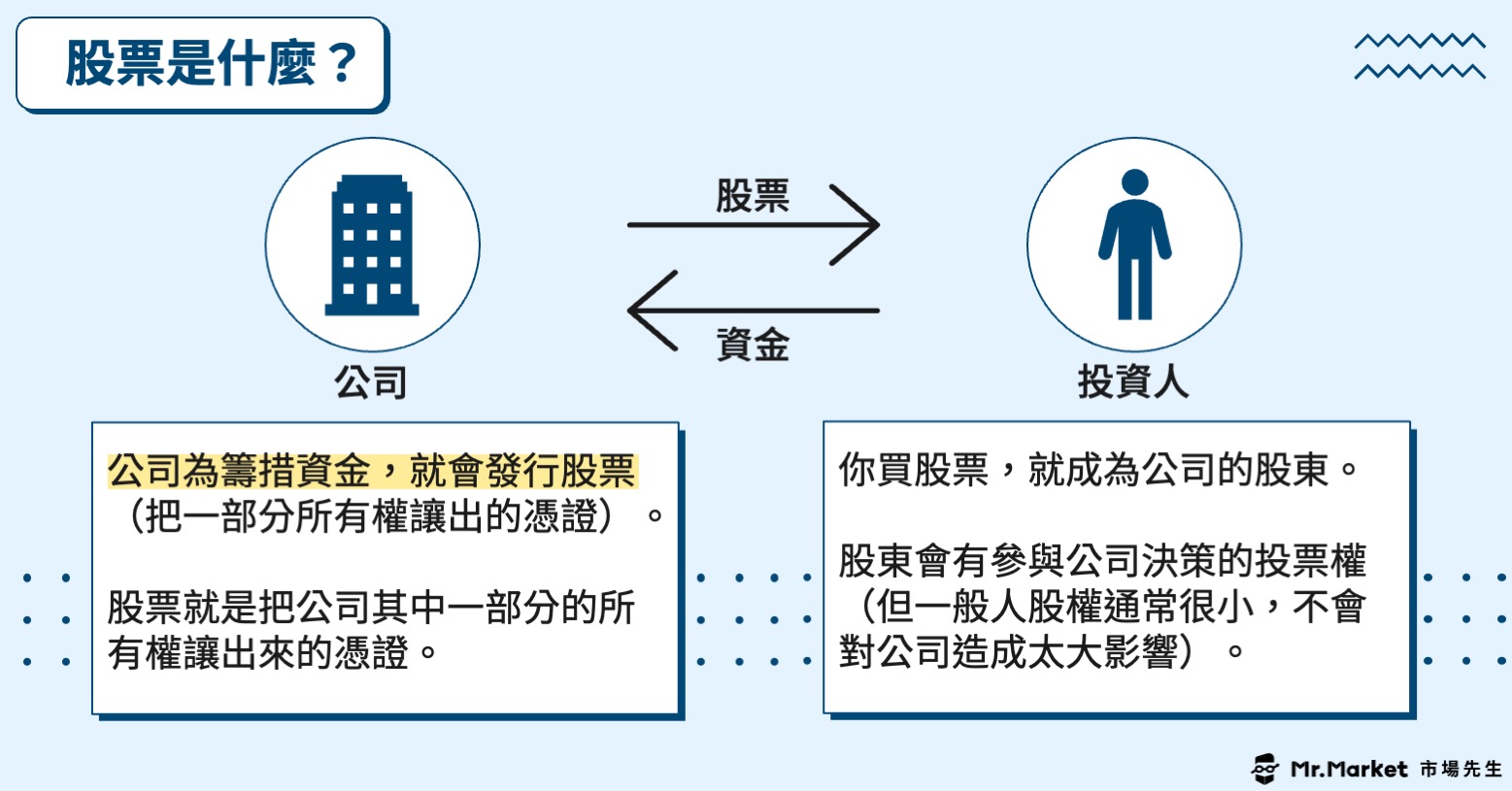

股票是什麼?

股票,就是一間公司為了籌措資金,把公司其中一部分的所有權讓出來的憑證。

那為什麼公司要發行股票呢?簡單來講,就是缺錢。

常見的狀況是公司想擴大規模,所以需要大量的資金來達成這件事,但跟銀行借錢要付利息,所以很多公司也會選擇用發行股票的方式來籌措資金。

也就是說,你如果買了A公司的股票,A公司有了你的資金,就可以去做一些原本沒錢做的計畫(例如擴大規模),

而你則有了A公司的所有權憑證(股票),變成了A公司的股東,股東會有參與公司決策的投票權(但一般人股權通常很小,不會對公司造成太大影響)。

為什麼要買股票?

買一間公司的股票,成為這家公司的股東有什麼作用呢?

一方面,公司如果賺錢了,根據你擁有的股份比例,這些獲利有一部分屬於你,有些也會在未來用分紅的方式進入你的帳戶。

另一方面,如果公司穩定獲利或者獲利持續成長、大家都想變成這間公司的股東,你手上的股票就會變得更值錢,人人搶著要買,你就有機會以比原本買的時候還高的價格賣出,賺取其中的價差。當然你也可以選擇不賣,等待企業成長為你帶來更多回報。

相反的,如果公司沒有賺錢,代表你當初投入的資本無法收回,你也承擔可能會賠錢的風險。

股票是怎麼賺錢的?

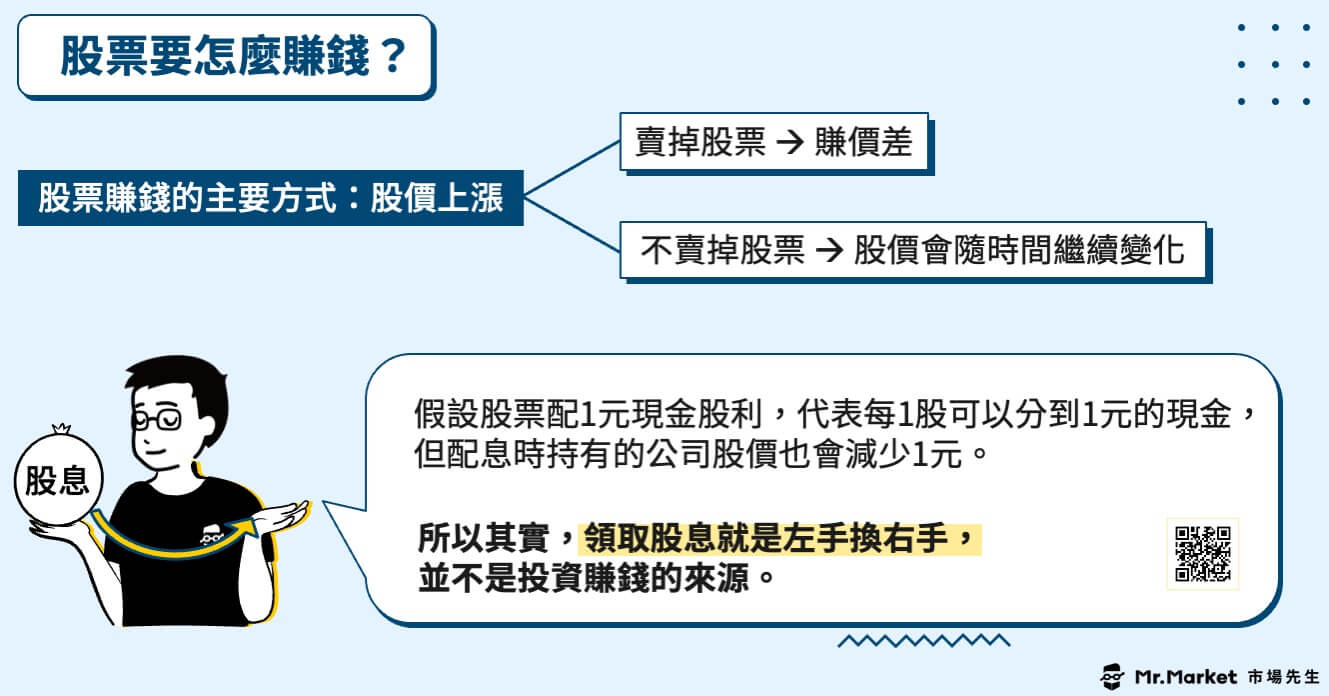

對投資人來說,股票獲利最主要是來股價上漲,而股價上漲則來自公司價值成長,以及人們對公司未來的看法。

舉例來說:

股價從買進時的10元上升到12元,那麼這時每一股你就賺進了2元,持有1000股就賺了2000元。當然,如果你沒賣掉,股價會隨時間繼續變化。

要注意的是,配息並不是投資賺錢的來源。

配息意思是領現金股利,假設股票配了1元的現金股利,代表每1股你可以分到1元的現金,你有1000股就會得到1,000元,這筆錢會進入你的帳戶,你可以選擇繼續投資或挪作他用,

但配息時公司股價也會減少1元,也就是你持有的1000股,總價值會減少1,000元,所以你的總資產不會因為配息而增加。

總之,股票配息到的現金股利並不是當下真正的獲利,後面談到除權息會再解釋這個問題。

以下將解釋股價變動以及現金股利是如何運作的。

股價是什麼?為什麼會上漲、下跌?

股價是人們對公司未來價值的看法,這裡面包含兩件事情,一是公司價值,二是人們的看法。

股價通常會反應公司的價值,所謂的價值包含了許多因素,最基本的因素就是公司未來的獲利。

例如:一個每年賺10元的公司和另一個每年賺5元的公司相比,你會願意對賺10元的公司股票付出更高一點的價格。

但未來的獲利是不確定的,因此人們也會根據公司的穩定性、成長性等等因素給出評價與猜測。

由於沒人能預知未來,因此股價會取決於人們綜合的看法。

人們的看法大多時候是理性的,會給一家公司一個合理的評價範圍,但也有少數時候人們的情緒會不理性,導致價格過高或過低,或者有時候則是遇到人們預期之外的意外,這些原因讓股價產生了劇烈的上漲或下跌。

市場先生小結:

對投資人來說,股票會產生的收入包含股價上升的價差,以及配發股利。但配發股利只是一種分配的行政作業,並不會讓投資人總資產增加,投資人真正該關注的是企業的獲利,以及手上股票整體市值成長。

更多細節可閱讀:股票配息與銀行利息有什麼不同?

創造合理報酬 vs 超額報酬

對大多數人來說,我們大多時候賺錢靠的都是付出時間、金錢、勞力、專業知識,而股票是一般人能用資本創造報酬最重要的一種工具之一。

我們可以運用被動投資的方式為我們帶來合理的市場報酬,另外也有些投資人會用主動投資的方式,嘗試為自己帶來超額報酬。

這兩種投資方式我們之後都會提到,請繼續看下去。

| 股票入門懶人包閱讀進度 | ||||||

| 1~3 | 4~5 | 6~7 | 8~9 | 10~11 | 12 | 13~15 |

| 股票基礎知識 | 如何用看盤軟體買股票 | 股票類型及相關工具 | 主動/被動投資策略及風險 | 如何用財報/財務指標選股票 | 結語 | 資料提供(新手迷思/股票相關名詞/延伸文章 |

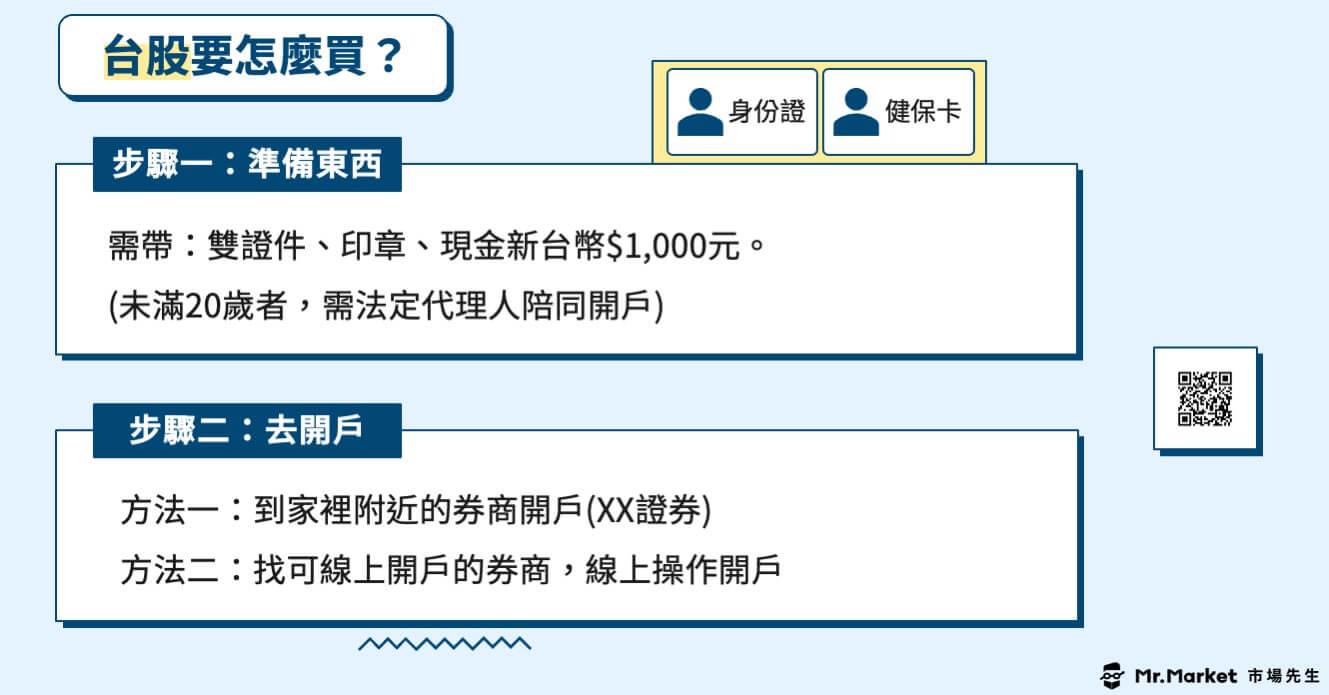

股票怎麼買,去哪裡買?

選擇一間券商開戶

就像去銀行存錢,就要開一個銀行帳戶一樣,要買股票,就要去券商開一個「證券戶」。

想買台股,開戶有兩個方法:(記得帶雙證件、印章、建議也帶台幣$1,000元現金)

- 到家裡附近的券商開戶,現場的營業員會帶著你完成開戶。

- 直接在線上開戶,例如玉山證券富果帳戶 就可以直接在網路上完成開戶。

建議帶台幣$1,000元現金是因為證券戶需要綁定一個扣款銀行戶,券商通常都有指定配合的銀行戶頭,開戶時可能需預存1,000元進去。

詳細的台股券商開戶整理,可參考:股票開戶要帶什麼?新手證券開戶年齡/條件與券商整理

如果父母想幫未成年的孩子購買股票,可參考:未成年開戶與稅務注意事項介紹

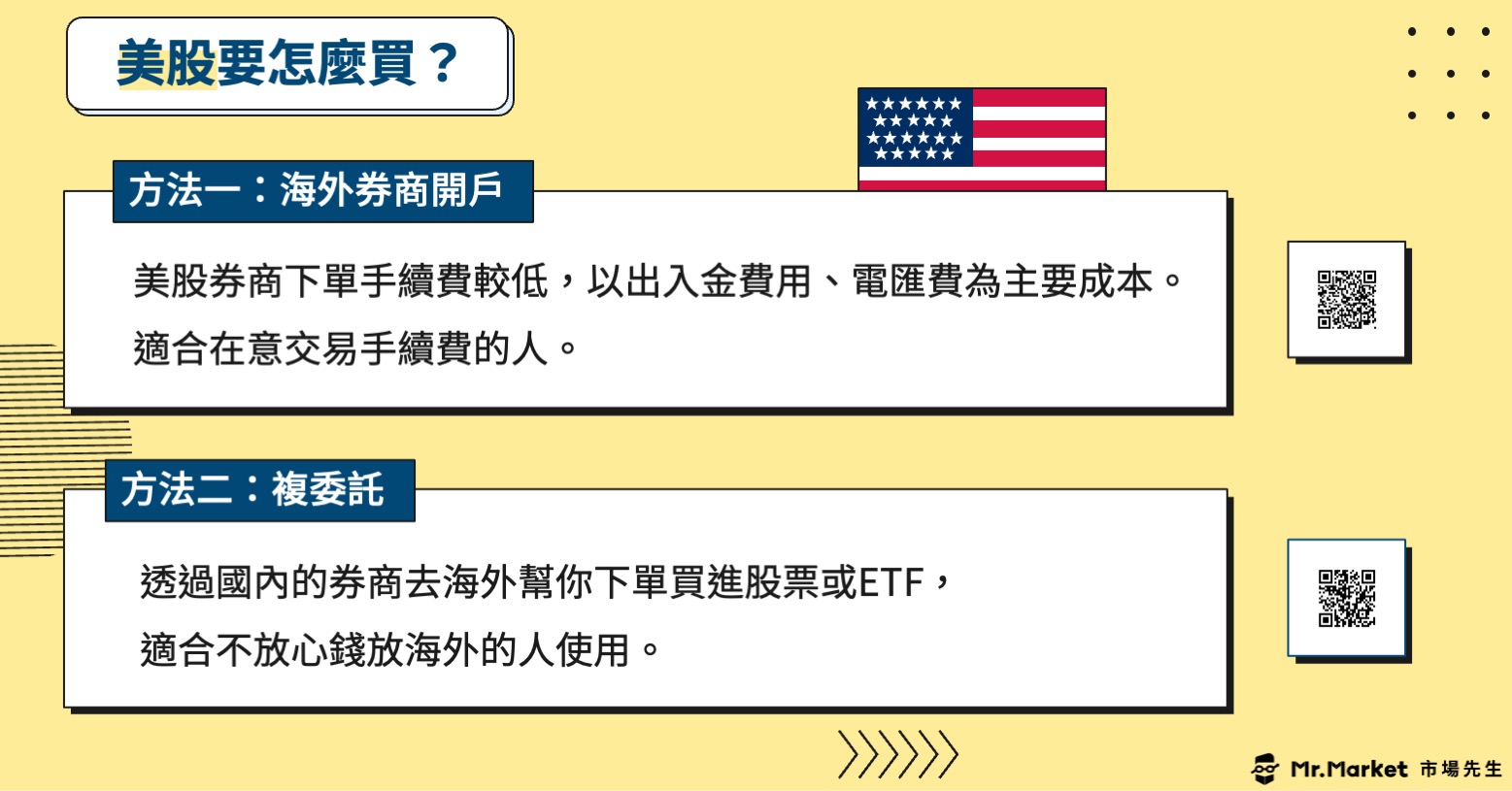

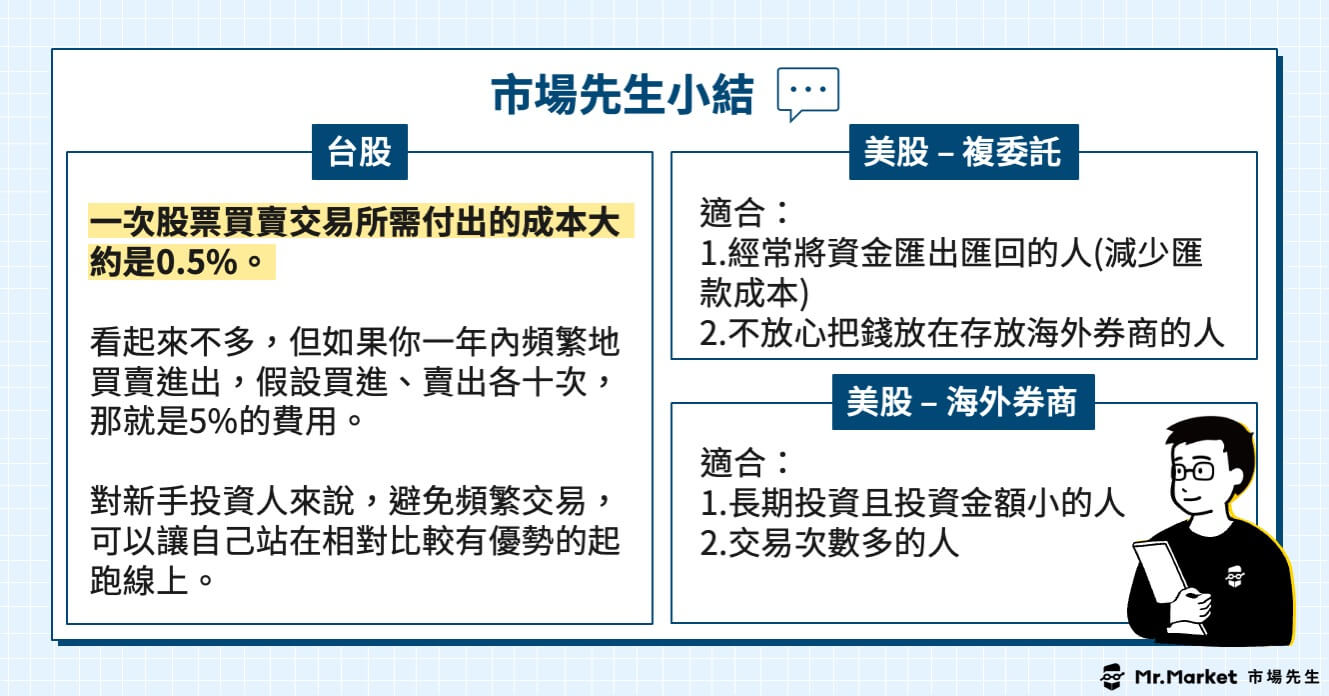

美股的話,有兩種開戶的方法:

- 開海外券商的戶頭:一般會使用美國的網路券商,費用較低,可參考:美股開戶常用美股券商整理

- 使用國內券商的複委託功能:適合不放心把錢放海外的投資人,可參考:複委託是什麼?手續費多少?

股票損益與成本

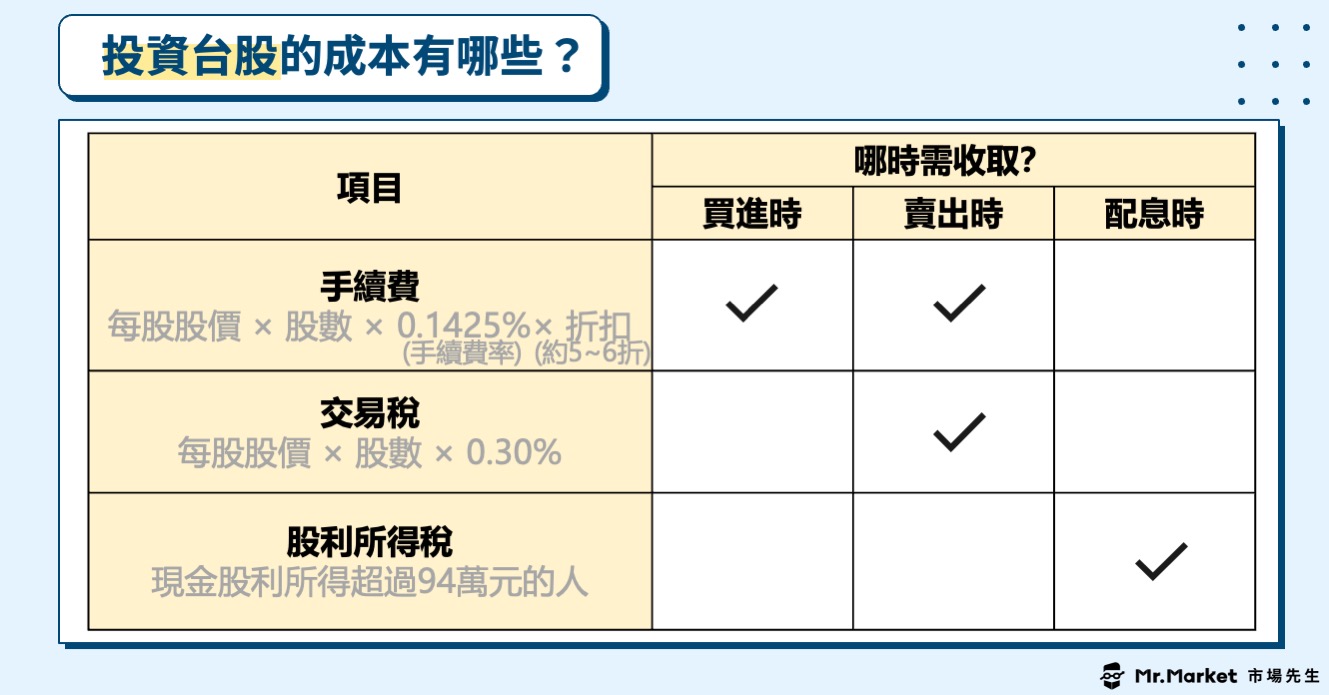

接下來,我們要了解股票交易的損益怎麼計算,以及投資股票的三個成本:

以下介紹主要以台灣的狀況為主,如果想了解美國股票,可閱讀:美股投資入門教學懶人包

1. 手續費

台灣股票手續費的公定價格為0.1425%,買進股票要收一次,賣出股票時也要收一次,

券商會給予網路下單者折扣,一般散戶通常是5~6折(每月成交金額500萬以下),你的交易量如果很大,券商就有可能願意給越低的手續費折扣。

例如:A公司的股票每股30元,你買零股100股,手續費5折的話,你的手續費就會是:

30元×100股×0.001425手續費率×0.5折扣=2.1375,手續費約等於2元。(多家券商已推出零股交易一次手續費最低1元,詳情以各券商為主)

所以如果成功買到A公司的股票,你需要付的錢為:股價總額+手續費=3,000+2=3,002元。

市場先生補充:台股通常以「張」為單位,1張=1,000股,1~999股為零股交易,美股就會以「股」為單位。

台股目前大部分券商盤中零股的手續費最低為1元(無條件捨去至整數位),美股大部分的券商則是不需要手續費的,詳細算法請以各大券商公告為主。

想了解更多關於手續費的資訊,請參考:股票手續費與交易稅怎麼算?

2. 交易稅

要賣出台股時,除了手續費之外,還需要付0.30%的交易稅(僅在賣出時才會需要付)。

例如:你想賣掉100股A公司的股票,這時股價已經漲到每股50元,如果成功賣出,你需要付的錢為 (假設手續費折扣50%):

賣出手續費 = (50 × 100 × 0.001425 × 0.5) = 3元

交易稅 = (50 × 100 × 0.003) = 15元

賣出手續費+交易稅 = 3+15=18元

所以如果賣掉100股A公司的股票,你最終會拿到的錢為:5,000 – 18=4,982元。

3. 股利所得稅

買公司股票後,如果手上的股票有參與除權息並收到現金股利,隔年可能會被課稅(股利所得超過94萬元者)。

以台股來說,台灣現行法規有兩種計算方式:

方法一:股利所得合併計稅

方法二:單一稅率分開計稅(也稱分離課稅)

兩者最大的不同就是:股利有沒有單獨課稅

兩個計算方式會取較低者,一般大多數人只要個人綜合所得稅率沒有超過30%,大多都會是用方法一計算。

想知道台股這兩種股利所得稅計算方式,請參考此篇文章:股利所得稅怎麼計算?

另外,股利所得也要考慮二代健保的問題,請參考此篇文章:股利要繳多少二代健保補充保費?

美股現金股利的課稅方式則有些不同,請參考此篇文章:美股配息的現金股利稅金及30%預扣稅是什麼?

市場先生小結:了解投資股票費用後,你不應該頻繁買賣交易

從交易成本和交易稅可以知道,越頻繁買賣進出,所需付出的成本越高。

在台灣,一次股票買賣交易所需付出的成本大約是0.5%,每次零點幾個百分點看起來不多,但實際上如果你一年內頻繁的買賣進出,假設總資金周轉十次(買進、賣出各十次),那就是5%的費用。

如果你一年只賺10%,那光是費用就吃掉了你一半的利潤。

但反之,如果你十年才買賣一次,那等同平均每年只對你造成0.05%的費用,影響極小。

對新手投資人來說,避免頻繁交易,可以讓自己站在相對比較有優勢的起跑線上。

股票看盤軟體及操作介面

了解股票的基本知識後,接下來,我們要來介紹如何看指數及股市的漲跌變化?要怎麼買進及賣出股票?

要買賣股票,早年都需要看電視或是打電話給營業員進行交易,現在的話,許多券商都有提供自家的看盤軟體,所以每個人都可以在自己的電腦、手機等裝置上看到股市的資訊,也可以自己進行交易。

只要到券商開戶,就可免費使用券商提供的看盤軟體,通常有電腦軟體、網頁版、手機APP可使用,每家的介面會有點不一樣,但不會差太多。

以下將介紹:

基礎看盤軟體介面介紹

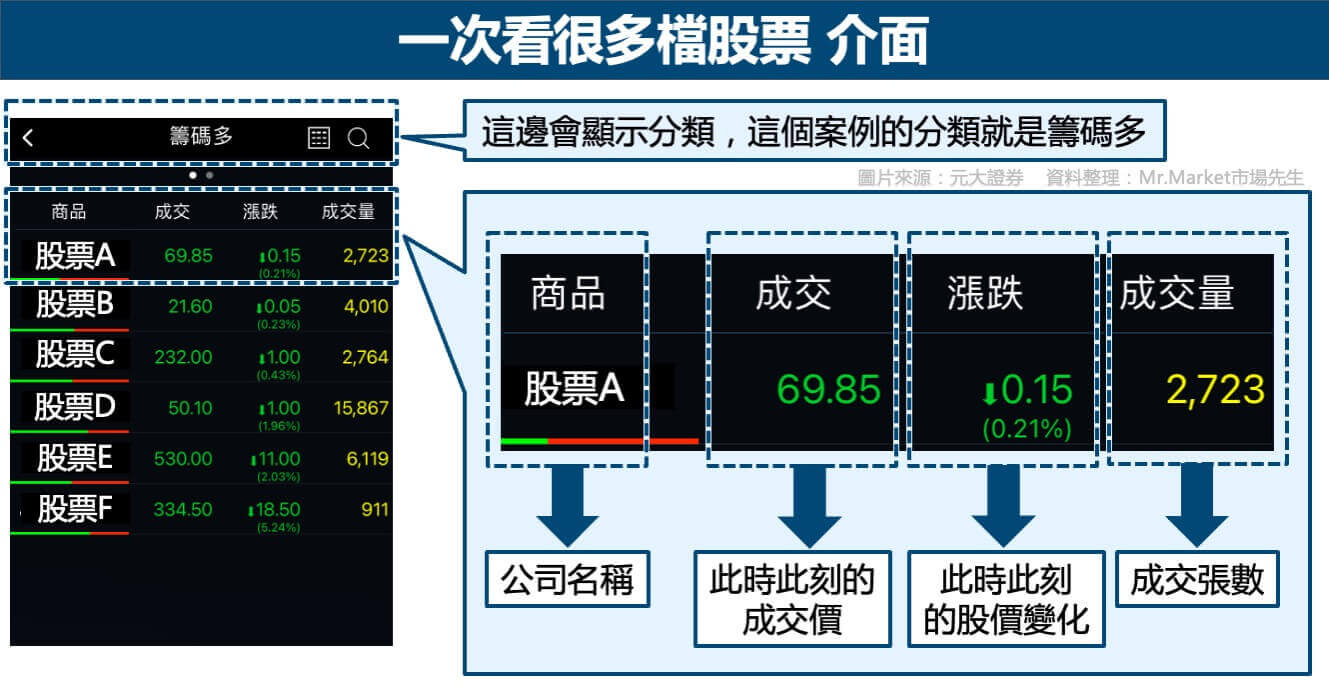

1. 基本介面:一次看很多檔股票資訊

券商的看盤軟體都會有類似下圖的介面,會將當天的股市依狀態分類,例如短多、籌碼多等分類。

點進分類中,可以看到一次顯示多檔股票的成交價、成交量、漲跌幅度等即時資訊,以下以「籌碼多」這個分類為例:

- 商品:股票名稱

- 成交:當下成交的價位

- 漲跌:當下股價的變化

- 成交量:成交張數(一張=1000股)→可由成交量大小判斷股票流動性,成交量越大,通常代表市場越熱絡。

(看盤軟體介面中可能會有一些股票相關的名詞,本篇之後也會介紹,請繼續往下看)

市場先生補充:台股與美股的漲跌的顏色剛好是相反的,要特別注意。

- 台股的紅色=漲,綠色=跌

- 美股的紅色=跌,綠色=漲

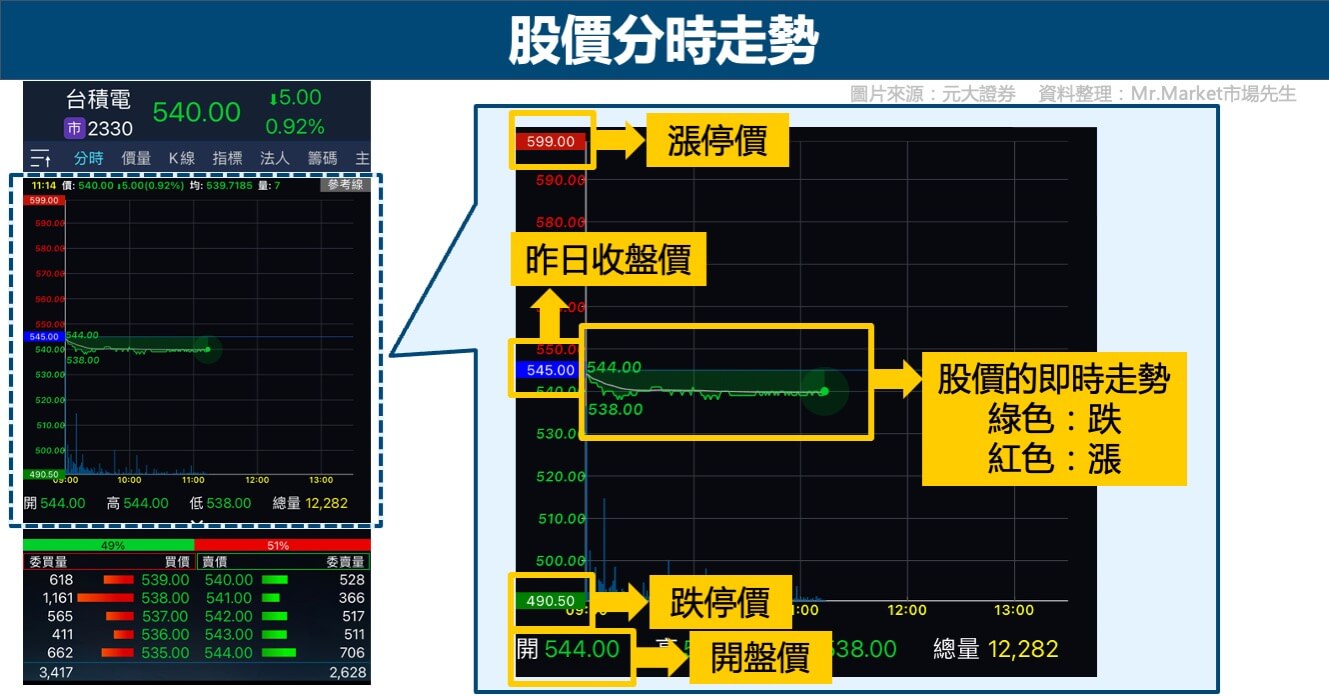

2. 股價分時走勢

如果你搜尋某一檔股票,例如搜尋台積電,就會出現以下畫面(各券商可能會有點不同)。

首先會看到的是股價分時走勢,這會紀錄股價跳動的狀況,上面也會顯示這支股票的昨日收盤價、今日開盤價、漲停價、跌停價等資訊:

3. 五檔報價及內外盤

五檔報價是離此時此刻成交價最近的五個價格,以及這五個價格的掛單數量及價錢,簡單來說,就是正在排隊買及賣的價格與張數/股數,都是還沒成交的單,只是先「掛著」而已。

五檔報價裡,又有分內盤及外盤:

- 內盤 = 委買區塊 = 正在排隊想買的人→ 想用越便宜的價格買到越好,所以出價會比較低。

- 外盤 = 委賣區塊 = 正在排隊想賣的人→ 想用越貴的價格賣掉越好,所以出價會比較高。

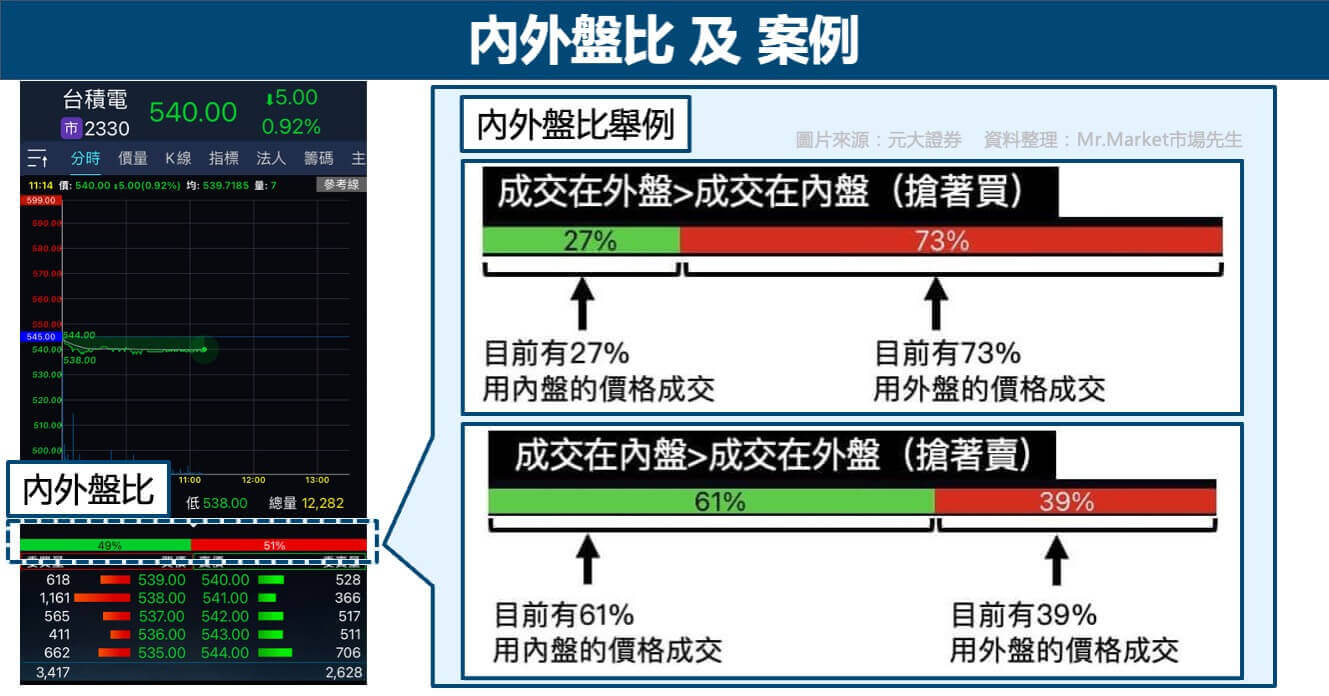

4. 內外盤比:今天成交在內盤及外盤的比率。

內外盤比就是在五檔報價上面,一條綠色及紅色的比例,代表內盤與外盤當下的成交狀況。

- 成交在外盤>成交在內盤:比較多人用外盤(較貴)的價格成交,代表多數人都搶著買這支股票。

- 成交在內盤>成交在外盤:比較多人用內盤(較便宜)的價格成交,代表多數人都搶著賣掉這支股票。

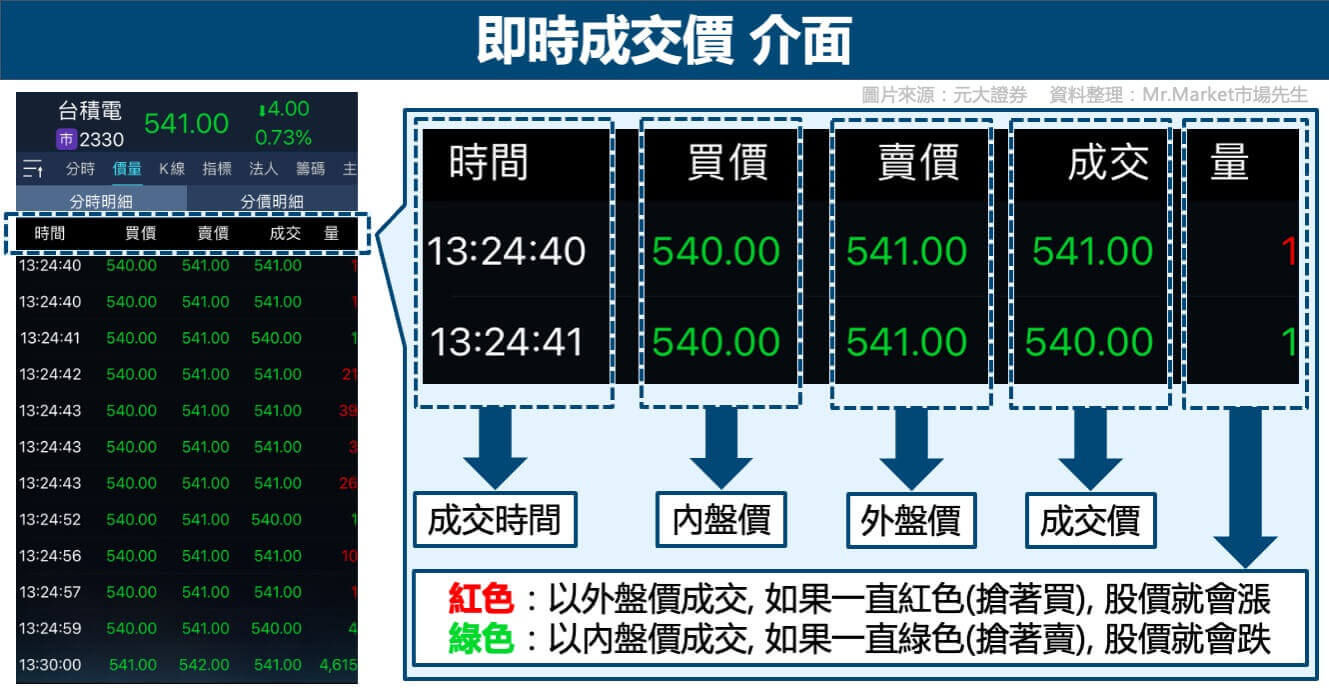

5. 即時成交價:每秒真正成交的價格。

即時成交價,就是會顯示當下的買價、賣價、及每一個成交的價格。

- 如果一直以賣價(外盤價)的價格成交,代表大家想買這支股票,在「量」的地方就會顯示紅色,股價會漲。

- 如果一直以買價(內盤價)的價格成交,代表大家想賣這支股票,在「量」的地方就會顯示綠色,股價會跌。

更詳細的五檔、內外盤的介紹,可閱讀:看懂5檔、內外盤、限價單、市價單的意思

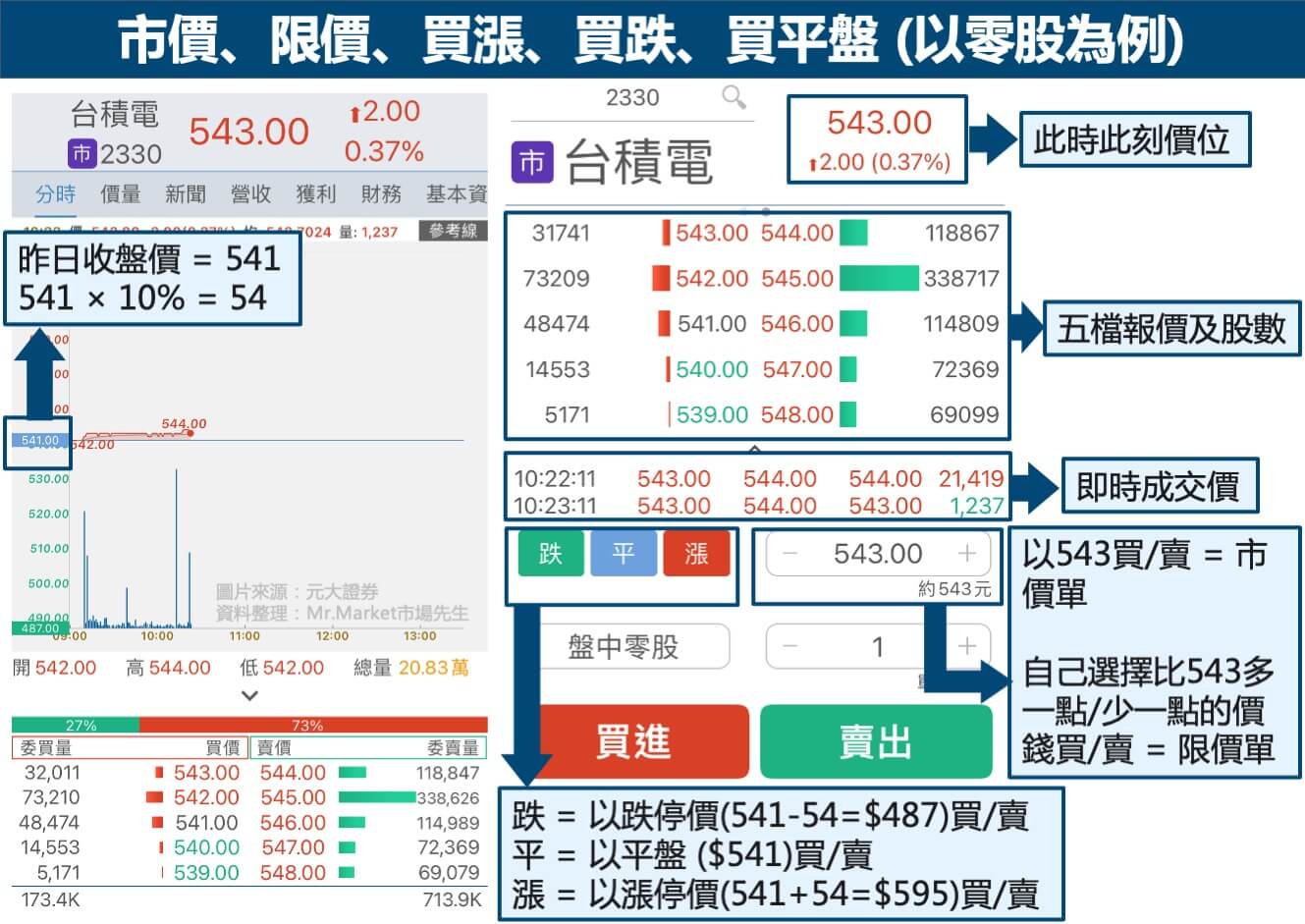

6. 漲停、跌停

台股有當天每支股票上漲只能漲10%,下跌也只能跌10%的限制,這是台灣政府規定的,有讓市場冷靜一下的作用,如果你投資的是美股,則有熔斷機制。

漲停會以紅底,股價反白顯示,跌停會以綠底,股價反白顯示:

基礎買賣股票教學

- 市價單:不管現在價格多少都買,現在馬上就成交。

- 限價單:指定一個成交價格,符合價格才會成交。

- 買/賣漲:以漲停的價格買進或賣出

- 買/賣跌:以跌停的價格買進或賣出

- 買/賣平盤:以昨日收盤價買進或賣出

股票線圖分析常見術語

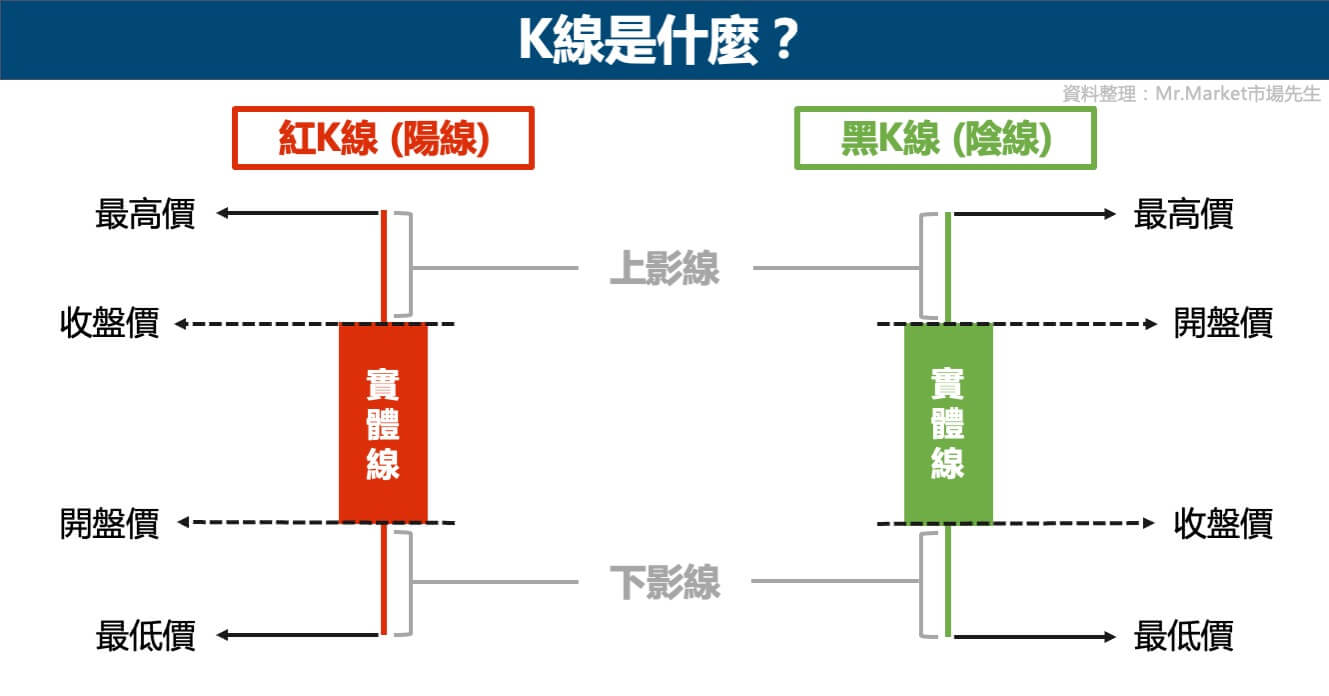

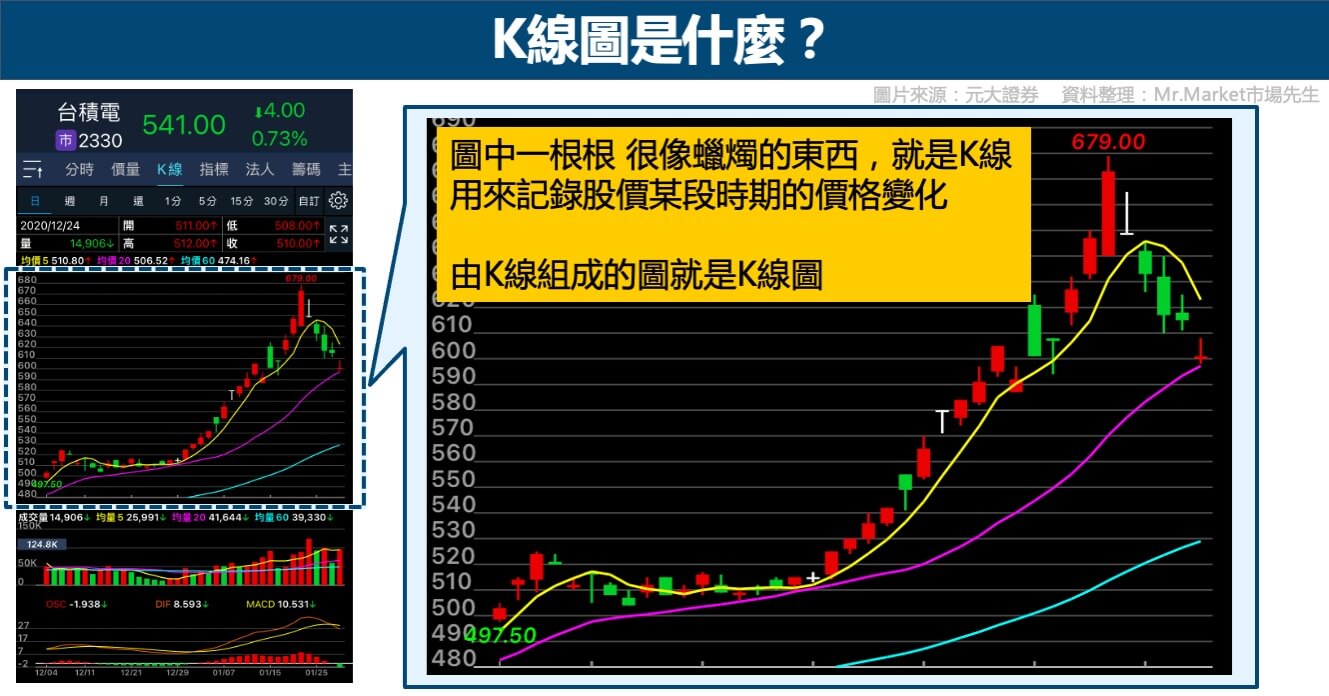

1. K線(Candlestick Charts)

K線是由開盤價、最高價、最低價、收盤價所組成的,一根根像蠟燭的東西,由於每天的股票都有無數的成交價格,資訊十分複雜,K線可以將這些成交資訊簡化成這4個數字,並以圖的形式呈現,目的是要讓人們能更快了解某段時間股價的變化。

股價上漲,K線就會是紅色,股價下跌,K線就會是綠色的,K線越長,代表當日的漲/跌幅越劇烈。

很多K線所組成的圖,就是K線圖,如下:

更詳細的介紹及案例,可閱讀:K線、K線圖怎麼看?K線的16種型態介紹

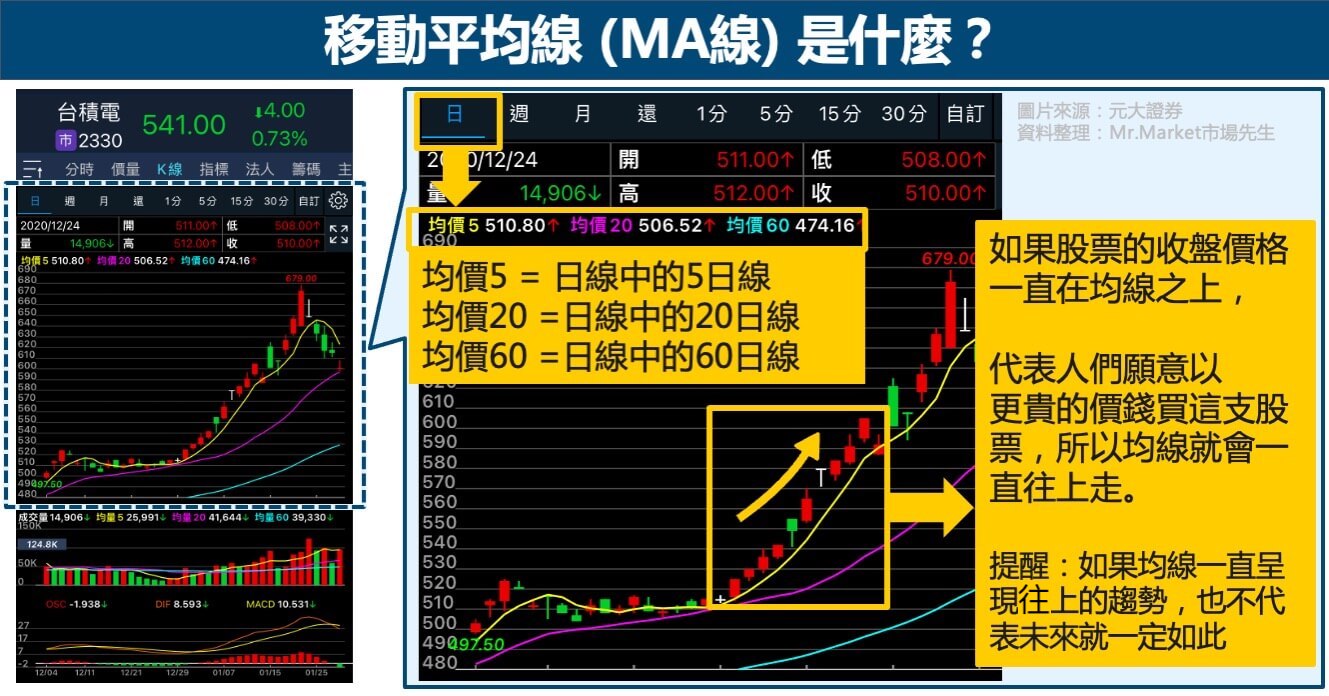

2. 移動平均線(Moving Average線,簡稱MA線)

過去一段時間裡的平均成交價格。以常見的日線來說,常見的有以交易日分成的5日均線(週線)、10日均線(雙週線)、20日均線(月線)、60日均線(季線)。

以60日均線(季線)為例,就表示過去這60個交易日裡,每天這個股票的收盤價全部加起來,再除以60天得到的價錢。

如果均線的價格越來越高,代表雖然這支股票價錢比較貴,人們都還是願意買入,但縱使均線一直呈現向上趨勢,也不代表未來也一直都是如此。

雖然均線不能準確預測漲跌,但可以排除市場上的雜訊,作為輔助分析股價的參考。

均線的單位不只有「日」,還有週、月,甚至細到分鐘都有,更詳細的介紹,請參考:MA線移動平均線是什麼?

| 股票入門懶人包閱讀進度 | ||||||

| 1~3 | 4~5 | 6~7 | 8~9 | 10~11 | 12 | 13~15 |

| 股票基礎知識 | 如何用看盤軟體買股票 | 股票類型及相關工具 | 主動/被動投資策略及風險 | 如何用財報/財務指標選股票 | 結語 | 資料提供(新手迷思/股票相關名詞/延伸文章 |

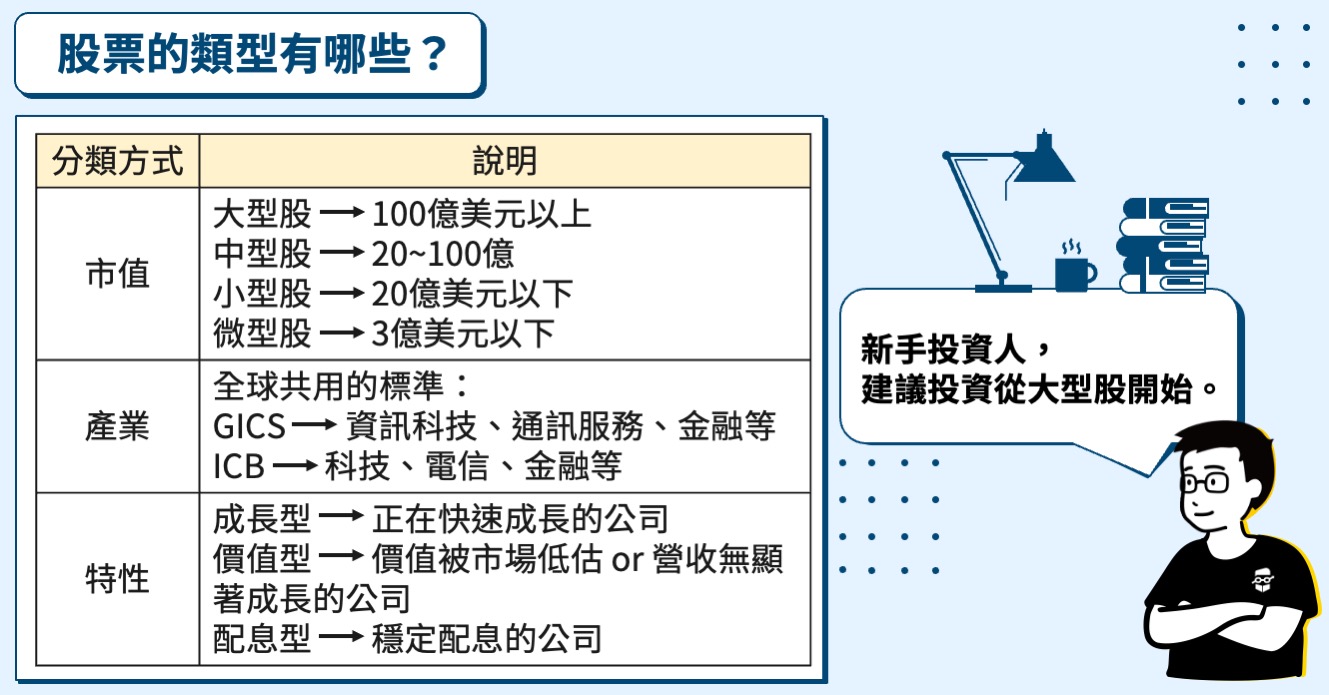

股票的類型有哪些?

了解如何買賣股票之後,我們將更進一步了解關於股票的知識:股票類型,及與股票相關的商品有哪些。

全球有無數的企業,以及許多大大小小的股票,每家企業都有自己獨特的產品服務與經營模式。

以下將介紹股票的三個分類方法,透過這些類別,讓你認識整體市場的概況,也幫助你在選擇股票時,先了解自己想要怎樣特性的股票。

以下介紹:

分類方法一:以市值區分

股票可以依照市值分成大型股、中型股與小型股。

- 大型股的特色:股權較分散、流動性較高、股價基本上只會被外 資、法人影響,波動可能較小。

- 小型股的特色:股權較集中、流動性較低、股價容易被主力(大戶)影響,波動可能較大。

| 台股、美股以市值區分的股票數量 | ||||

| 股市 | 大型股 | 中型股 | 小型股 | 微型股 |

| 國際標準 | 市值100億美元以上 (3,000億台幣) |

市值20億~100億美元 (600~3000億台幣) |

市值3億~20億美元 (90~600億台幣) |

市值3億美元以下 (90億台幣) |

| 台股符合間數 | 34 | 143 | 597 | 1359 |

| 美股符合間數 | 806 | 1095 | 1601 | 2494 |

| 資料日期:2024/6 (美元台幣以1:30計) 資料整理:Mr.Market 市場先生 |

||||

美國是目前全球最大的股票市場,由上表可以發現,美股市場所有類型的股票數量相對台股多出很多。

想知道更多關於美股市場與台股市場的介紹,請參考此篇文章:認識全球股票市場

要怎麼查詢一間公司的市值?很簡單,去Google搜尋想查的公司+市值 就會有答案,例如:「台積電 市值」。

想知道更多大型股與小型股的介紹,請參考:小型股vs大型股

分類方法二:以產業區分

每支股票都代表一間公司,而不同產業都有它獨特的營運特性,因此以公司所屬產業下去區分股票,也是一個分類方法。

但產業不是憑直覺決定,而是有全球共用的標準,目前有 GICS (Global Industry Classification Standard)及 ICB (Industrial Classification Benchmark) 這兩種分類標準。

以產業來看股票會有什麼樣的效果呢?

以個股來說,同一產業類別的股票,雖然業務不同、資產類別也不同,但大概會具備相同的特性,例如A公司跟B公司都是原材料業公司,那他們的股價可能都會被原物料價格變動影響。

以ETF來說,這個分類方法可以幫助你判斷想買進的ETF有沒有「特別集中在某個產業」。

例如你會發現,某一檔ETF持股可能90%集中在科技業,另一檔ETF很可能在各產業都有平均分布。

分析產業成分比例,你就可以選擇比較適合自己目標的ETF。

更多這兩種分類方式的介紹,請參考:全球產業分類方式》GICS、ICB是什麼?

分類方法三:以特性區分

這種分類方式和規模、產業的分類方式不同,除了企業本身的特性以外,評估時也包含了投資人的看法,畢竟成長性越強的企業,即便未來尚未到來,投資人依然願意付出高價去追逐。

1.成長型股票:正在快速成長的公司,通常這類的公司會把賺來的錢拿去再投資,較少發放股息。

要注意的是,成長股在不同領域,可能有不同意思:

- 一般投資人認為的成長股:看好公司未來會有高成長。

- 金融業認為的成長股:昂貴、高本益比的公司。

2.價值型股票:通常指價值被市場低估的公司,但也可以指營收沒有顯著成長的公司。

通常價值型的投資人,會傾向投資價值被低估,但營運其實還不錯的公司,也就是經過評估後,認為現在該公司的股價被嚴重低估,並看好這家公司的未來,所以趁還沒有很多人發現它的時候,先以他覺得便宜的價格買下該公司的股票。

3.配息型股票:穩定配息的公司。

這類股票的股價通常波動較小,不太會在股價上看到特別突出的報酬,但配息非常穩定,風險相對成長型與價值型股票來說,是比較低的。投資配息型股票的,大部分是喜歡穩定領股息的投資人。

有別於上述的大型股、中型股、小型股,以特性區分的分類方式是沒有明確的判斷標準的,也就是說,如何決定股票是什麼類型的,完全是依照投資人自己的判斷,之後我們會講到的股票相關基本公式介紹,就會派上用場。

以特性區分更詳細的股票種類,請參考此篇文章:價值股、成長股、配息股是什麼?

市場先生提示:新手投資人,建議投資從大型股開始。

大型股涵蓋各種產業最知名的企業,也包含各種成長型、價值型的企業。

等到對投資有更深入的了解,再開始選擇其他類型的股票。

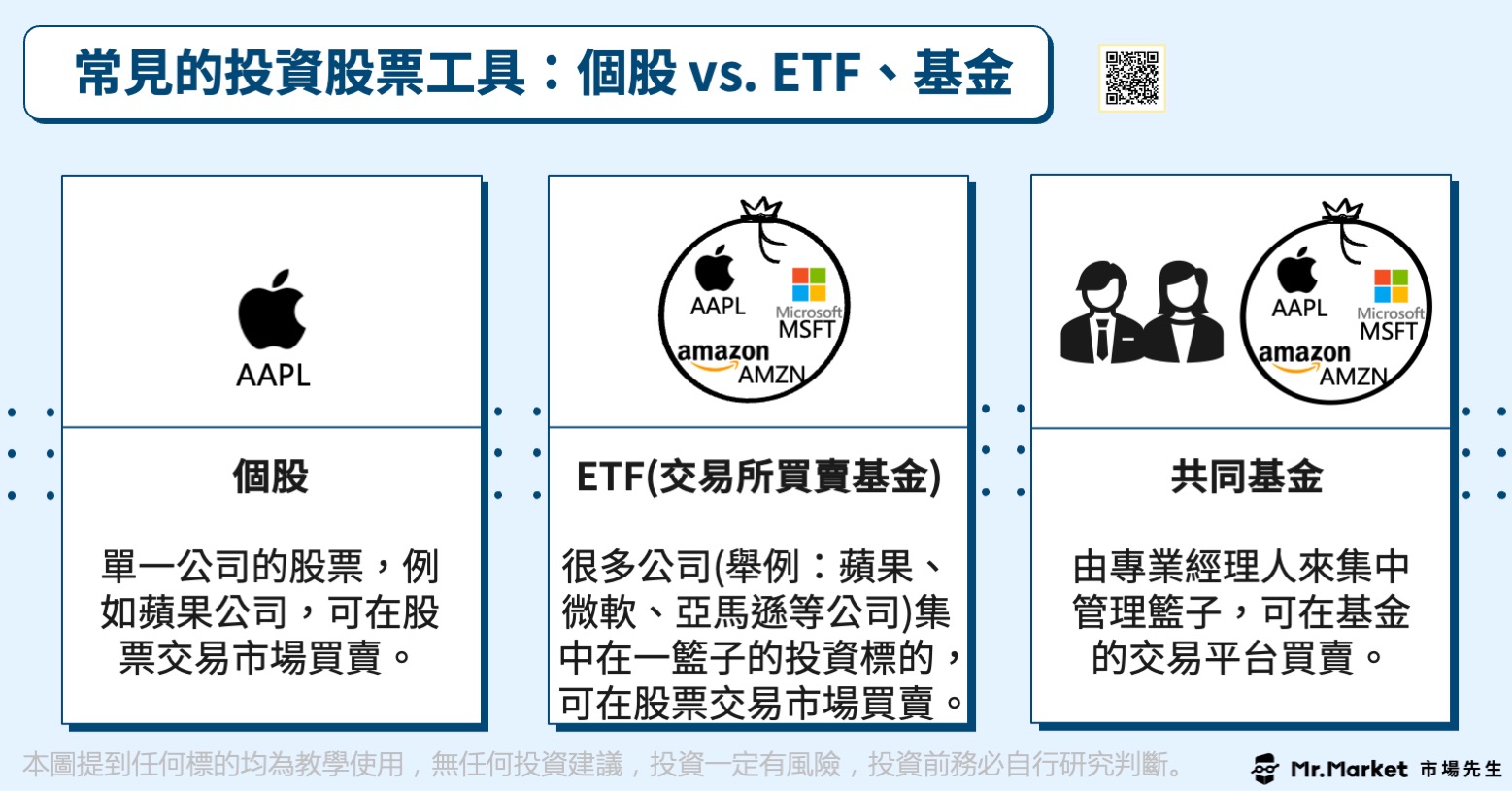

常見的投資股票工具:個股 vs 基金、ETF

以下介紹:

個股

一般指單一個別公司的股票,例如麥當勞公司的股票,稱為個股。

另外,個股也有區隔的作用,人們談到股票的時候,單聽到”股票”這兩個字,可能會不知道是指整個股票市場,還是指單一公司的股票,這時就能以個股代表單一公司的股票。

投資個股 優點:

- 成為那家公司的股東,公司成長時能一起享受獲利

- 除了交易時的手續費與稅,不需要支付其他的費用(往下基金的部分會介紹的更詳細)

- 可以對單一個股研究較深入

投資個股 缺點:

- 個股漲跌波動大,股價容易受市場情緒影響

- 較難達到分散投資的目的,萬一犯錯傷害較大

即便是股神巴菲特,也會建議投資不要重押在單一檔股票上,而是至少分散 5~10檔股票,甚至對沒有能力選股的人來說,更廣泛分散會更安全。

如果你想研究個股,但不知道從哪些個股開始研究,可以從自己熟悉的產品/服務的相關股票開始研究,又或是你很了解某個產業,本身就是在某個產業工作,那從這些自己熟悉的產業開始研究個股也是不錯的方式,雖然這些方法都不保證能獲得最高的報酬,但起碼可以讓你有個比較明確的方向。

共同基金 vs 交易所買賣基金(ETF) vs 指數型基金

除了個股之外,主動及被動型基金也是常見的投資標的,以下介紹:

| 基金 vs 交易所買賣基金(ETF) vs 指數型基金 | |||

| 比較項目 | 共同基金 (Mutual Fund) |

交易所買賣基金 (Exchange-Traded Fund, ETF) |

指數型基金 (Index funds) |

| 基金特性 | 人為操作(主動型) | 追蹤指數(被動型) | 追蹤指數(被動型) |

| 內扣費用 | 較高(1~3%) | 較低(0.1~1.5%) | 較低(0.1~1.5%) |

| 買賣方式 | 基金的交易平台 | 股票交易市場 | 基金的交易平台 |

| 優點 | 1.節省自己研究的時間,交由專業人士代為管理

2.小金額就能做到分散投資 3.分散投資時,同一時間投資組合中有些股票漲、有些跌,整體波動較平穩 |

1.追蹤指數,跟隨市場

2.費用遠低於共同基金 |

1.追蹤指數,跟隨市場

2.費用遠低於共同基金(基本上費用會跟ETF差不多) |

| 缺點 | 1.管理成本較高

2.不保證一定賺錢 |

1.只會得到整體市場的報酬

2.有些ETF可能因為規模太小/技術不佳/費用高等因素,會有追蹤誤差,造成績效較大幅度落後大盤 |

1.流動性沒有ETF好

2.跟ETF一樣都是追蹤指數的基金,所以ETF的缺點指數型基金也可能會有 |

| 資料整理:Mr. Market 市場先生 | |||

備註:一般來說,交易所買賣基金(ETF,也稱為股票指數型基金)與指數型基金的內扣費用應該是差不多的,普遍費率都在0.5%以下,但現今市面上有很多種特殊的ETF或有些台灣的ETF,內扣費用比較高,所以才拉高了內扣費用的上限。

更多相關的介紹可參考:ETF和共同基金有什麼差異?

市場先生提示:新手建議以分散投資的方式起步,ETF或共同基金都是可以很容易分散風險的工具。

除了上述工具以外,投資股票工具還有股票期貨、股票選擇權、權證,也同樣都可以用不同形式投資股票,但這些工具也相對比較複雜,建議有充足研究後再投入。

| 股票入門懶人包閱讀進度 | ||||||

| 1~3 | 4~5 | 6~7 | 8~9 | 10~11 | 12 | 13~15 |

| 股票基礎知識 | 如何用看盤軟體買股票 | 股票類型及相關工具 | 主動/被動投資策略及風險 | 如何用財報/財務指標選股票 | 結語 | 資料提供(新手迷思/股票相關名詞/延伸文章 |

投資策略介紹:被動投資vs主動投資

現在,我們已經對股票本身、股票買賣、股票類型及相關商品有基礎的認識了,接下來,我們將介紹投資股票的策略:被動及主動投資,及投資股票相關的風險。

投資股票時,投資人可以做出2種類型的決策:

- 選股:選擇要投資持有哪一些股票股票。

- 擇時:選擇股票買進與賣出的時機點。

而投資成果也分為2種:

- 正常報酬(市場報酬):意思是不需要任何努力,不選股、不擇時,就可以取得的投資報酬。

- 超額報酬:意思是透過選股與擇時,創造超越正常報酬的部分,稱為超額報酬。

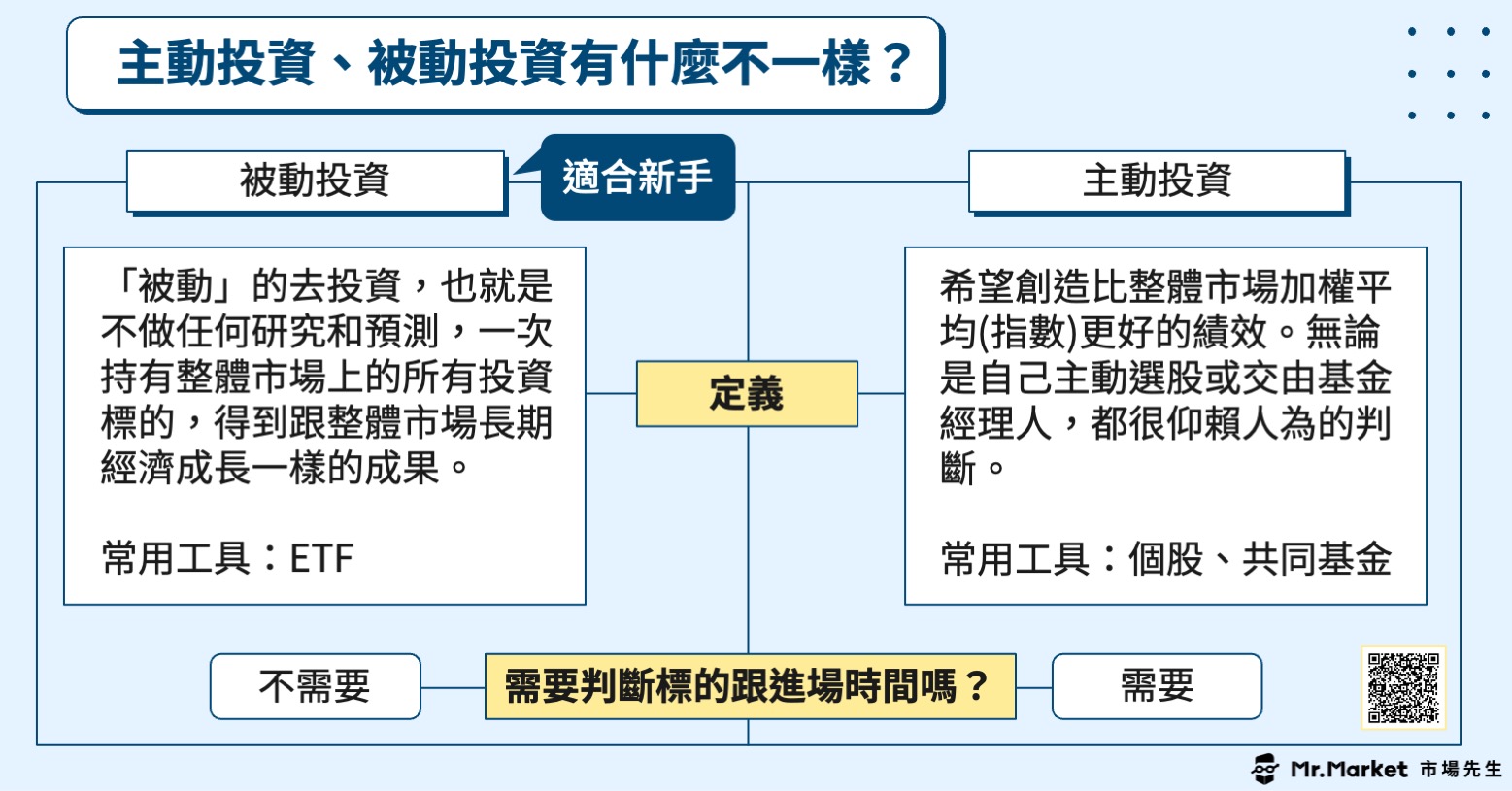

這兩種獲利各有各的投資策略,一是被動投資,二是主動投資:

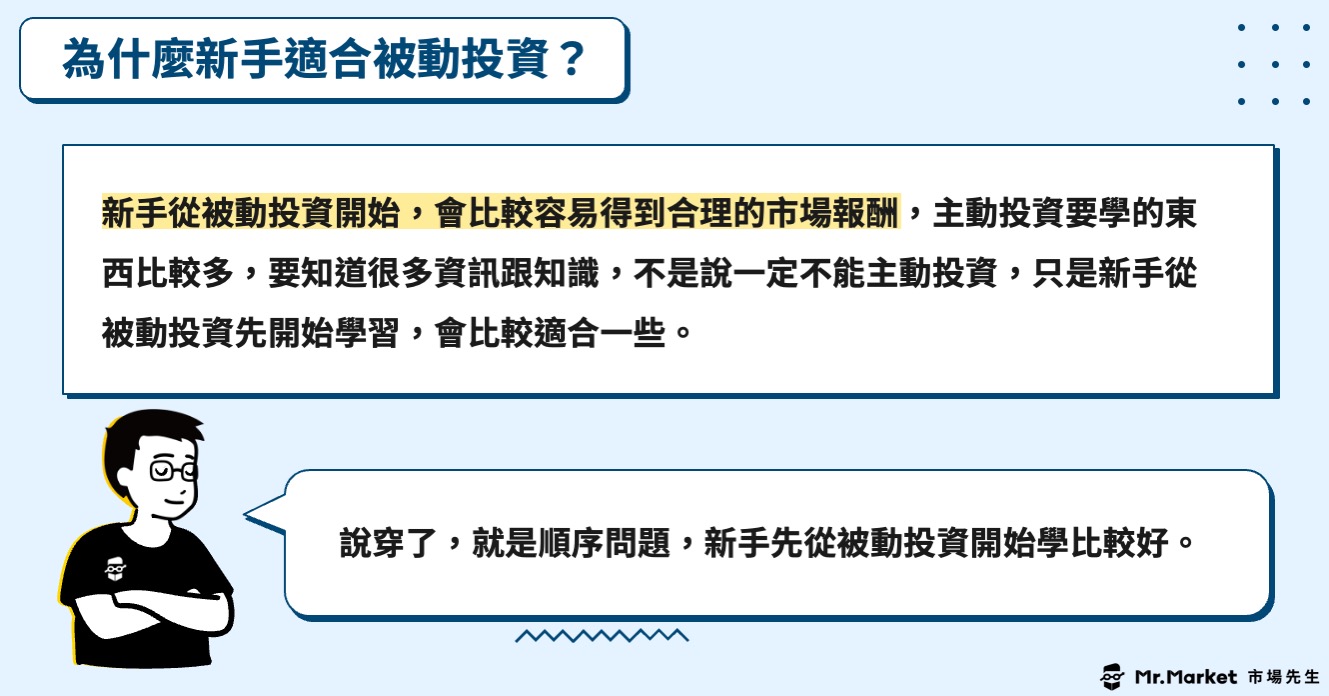

市場先生建議,投資新手一律先從被動投資開始。

被動投資

被動投資,就是「被動」的去投資,也就是不做任何研究和預測,不選標的也不選時機,一次持有整體市場上的所有投資標的,得到跟整體市場長期經濟成長一樣的成果。

也就是說,被動投資很像是一塊海中的木板,海浪(市場)怎麼走,木板(報酬)就怎麼去。

以台股、美股來說,不考慮通貨膨脹,長期年化報酬率大約是6~10%。

如何執行被動投資?可用以下三種方法,買進ETF(交易所買賣基金)

1.買進持有(Buy and Hold)

自行判斷進場點之後,買進ETF或大型股的股票,並長期持有它,反之,如果當初買進的理由消失,就要賣出。

更多關於買進持有策略的介紹,可參考:買進持有(Buy & Hold)有什麼優點與缺點?

2.定期定額

不管股價或買進時機,在每月(或其他特定時間)的某一天固定扣款買進並持有,現在要執行定額定額非常方便,你只要在券商軟體設定一次,以後就交給軟體幫你自動執行,是一般人最容易執行的被動投資方法。

更多關於定期定額更詳細的介紹,可參考:定期定額投資是什麼? 及 定期定額該用什麼頻率投資?

3.不定期不定額

沒有在每月(或其他特定時間)的固定時間購買,但會分很多次買進並持有,如果你覺得自己對股價與買進時機有研究,那你就可以採用這個方式,自行判斷進場點。

還有一種是定期不定額,更詳細的介紹,可參考:定期不定額跟定期定額哪個好?

被動投資的ETF如何挑選?

雖然股市整體而言是長期向上的,但因為市面上可買的ETF非常多,要達成被動投資的正常報酬,選適合的ETF是非常重要的,以下列出一些常見的ETF標的:

| 常見的被動投資ETF標的 | |||

| ETF標的 | 費用率 | 淨資產規模 (B=Billion=十億) |

說明 |

| IVV、VOO | 皆為0.03% | US$488.9B、US$476.6B | 分散投資全美國大型股 |

| VTI、ITOT | 皆為0.03% | US$409.6B、US$57.5B | 分散投資全美國股票市場 |

| VEU、VXUS | 皆為0.08% | US$38.1B、US$72.5B | 分散投資非美國股票市場 |

| VT | 0.07% | US$37.5B | 分散投資美國+非美國股票市場 |

| 0050、006208 | 0.43%、0.25% | NT$4142億元、NT$1092億元 | 分散投資全台灣大型股 |

| 更新時間:2024/7 資料來源:美股-VettaFi、台股-元大投信、富邦投信 資料整理:Mr.Market市場先生 |

|||

被動投資適合的ETF,一定要有「低成本」及「分散」的特性,也就是說,挑選的ETF內扣費用越低越好,而且該ETF的持股不能重壓在某個標的或產業上。

內扣費用可參考市場先生整理的文章:ETF手續費、交易稅、內扣費用整理(台、美股ETF)

舉例來說,台股的ETF 0050,就是分散投資在台灣50個標的上,美股的ETF SPY、VTI,則是投資美國S&P500或是全美國市場的ETF,都具有「分散」的特性,可多比較看看。

市場先生補充:

上述講到的ETF大部分都是股票型ETF,但其實ETF的種類還有非常多種,另外最常見的還有債券型ETF,可參考此篇文章:債券ETF 是什麼?

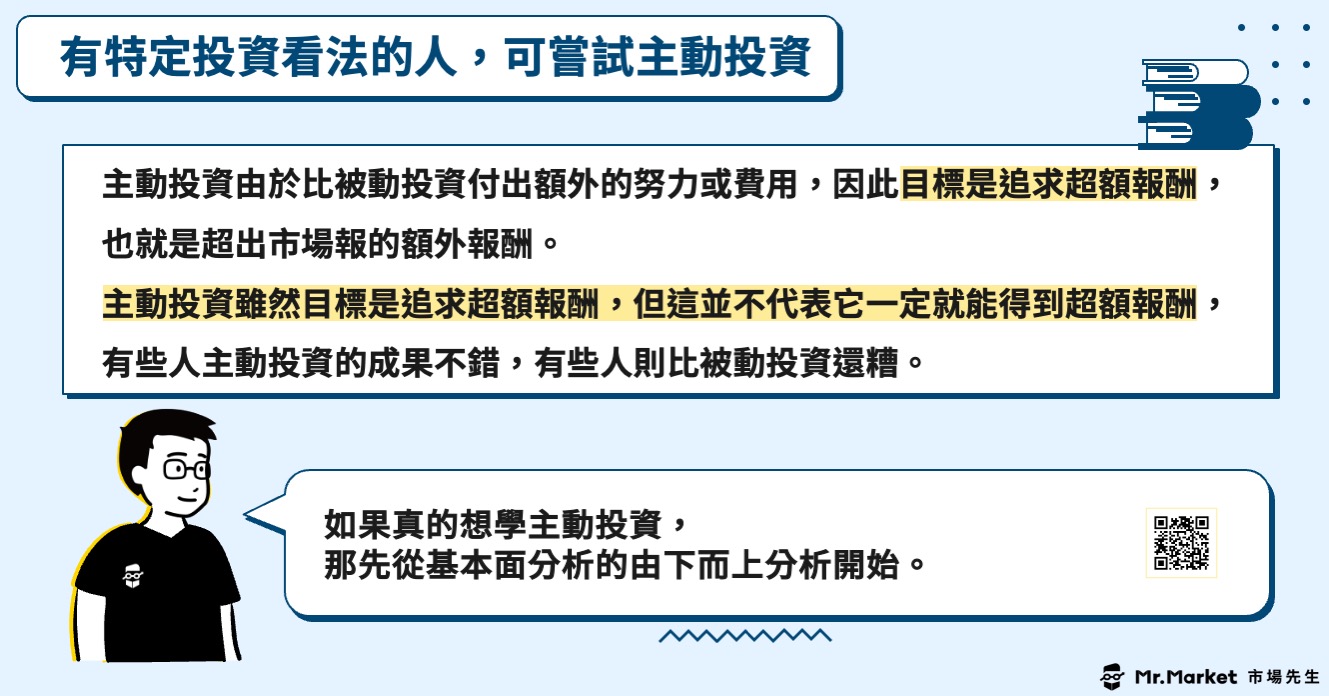

主動投資

主動投資的特色,就是「主動」這兩個字,透過主動「選擇標的」和主動「選擇時機」,希望創造比整體市場加權平均(指數)更好的績效,不論是自己主動選股投資,或是把錢交給基金經理人,讓他們來主動投資,都很仰賴人為的判斷。

至於獲利,不像被動投資這樣可以說個區間,因為每個人的判斷都不一樣,所以可能會有額外的報酬,或是額外的虧損。

反之對被動投資來說,它只要賺取合理的市場報酬就夠了。

主動投資由於比被動投資付出額外更多努力或費用,因此目標是追求超額報酬,也就是超出市場報的額外報酬。就像你之所以在海面上努力划水,是希望比什麼都不做更快的到達岸邊,如果付出額外努力結果卻沒有更好,那等同浪費時間金錢。

主動投資雖然目標是追求超額報酬,但這並不代表它一定就能得到超額報酬,有些人主動投資的成果不錯,有些人則比被動投資還糟。

常見的主動投資分析方法

- 基本面分析

基本面分析主要分兩種方式:由下而上分析(Bottom-Up Approach)、由上而下分析(Top-Down Approach),以下將會簡短介紹:

1.由下而上分析(Bottom-Up Approach)

注重個別公司表現(下),較不重視經濟或市場整體趨勢(上)→ 相對重視「選股」。

這個方法是藉由閱讀公司的財報等基本面,去評估一間公司體質的好壞,以及未來成長的可能性,常聽到的價值投資就是這樣的做法,較適合想主動投資的新手學習。

2.由上而下分析(Top-Down Approach)

由經濟或市場趨勢來選擇國家和市場(上),再從中選出潛力股(下)→ 相對重視「擇時」。

這個方法是藉由觀察全球經濟狀況,先選擇當下最適合投資的國家或產業後,再從中挑選適合投資的個股,進行閱讀公司的財報等基本面分析,許多投信及大型基金都是採取這樣的做法,因為分析難度較高,較不適合想主動投資的新手學習。

市場先生提示:

基本面分析可能會有個狀況,就是你去做公司的分析,別人也會做,當大家都會做的時候,大家都知道哪間是好公司,那好公司的股價也就不會便宜了,如果你是想以賺價差為主的話,那獲利的空間可能就相對比較小。

如果你是股票投資的新手,會建議從被動投資中的 ETF 或者大型股這兩種標的開始,並執行被動投資策略買進,如果不知道要選哪一個方法,可先從最簡單的定期定額開始。

如果你真的想試試看主動投資,建議從基本面分析中的由下而上分析(Bottom-Up Approach)開始,雖然不能保證找到賺大錢的公司,但至少可以幫助你避開地雷公司。

想更了解這兩種分法,請參考:由下而上(Bottom-Up Approach)、由上而下(Top-Down Approach)是什麼?

本篇之後也會談到一些常見的財務指標,請繼續往下看。

- 技術分析

技術分析是認為市場各種資訊和情緒都已經反映在價格上,並且歷史會一再重演,因此可以根據過去的股價,去預測未來的走向。

例如常常聽到的黃金交叉、死亡交叉、壓力線、乖離率等等,但其實股價不見得能100%反應一切的資訊,許多技術分析指標有時有效、有時沒效,最終我們期待歷史會一再重演,從中取得報酬。

所以,如果你是股市的新手,市場先生不建議用技術分析去操作股票,不是不能用,而是單獨用可能不是一個好方法,可參考我的親身經歷:新手學投資,不要從技術分析開始

- 買共同基金

共同基金是主動型基金,就是把錢交給別人去執行主動投資,所以雖然跟ETF一樣都叫做基金,但這算是主動投資的一種方式。

要特別注意的是,如果你買的是主動型的基金,那這些專業人士就會從中收錢(管理費用),這將會影響你的報酬,能創造報酬其實是不確定的,費用高低則是很確定的。

至於其他原因,請參考:指數型基金發明者:想戰勝市場為什麼困難?-《約翰柏格投資常識》

影響股票投資成果的因素

影響股票投資成果有三個因素:本金 、 報酬(與風險)、時間

投資成果=本金 × 報酬(與風險) × 時間

(其實不僅是投資股票,投資任何標的資產大多也都適用這三個因素)

1.本金

包含你最初準備的資金,以及後續投入的資金,投入資金越大,在相同報酬率與時間之下的成果也越大。

在上面被動投資方法之一:定期定額投入,就是持續讓本金壯大的方法之一。

相反的,如果投入的資金少,或者頻繁地從帳戶中取出資金,那麼資產累積的速度就越慢。

2.報酬率

能在投入本金之外,額外創造多少報酬,報酬相對本金的比率就是報酬率。

一般我們會用”一年”為單位來衡量報酬率,稱為「年化報酬率」。

根據歷史經驗,如果不考慮通貨膨脹情況下,股票市場整體長期年化報酬率大約落在6~10%左右,但實際上報酬的結果是不確定的,這種結果的不確定性我們稱為「風險」,在後面我們將會針對這樣的狀況做更詳細的介紹,並介紹股票的風險。

3.時間(複利效果)

股票報酬率不單只是賺多少錢,還有一個最重要的好處,就是偉大的「複利效果」(compound interest)。

單利,就是用固定的本金,去產生每期的利息與收益。

複利,就是讓本金產生的利息或收益下次再併入本金,產生更多利息與收益的效果,也就是俗稱的「錢滾錢,像雪球一樣越滾越大」,在能創造正報酬的情況下,時間越長,就能累積越大的投資成果。

要注意的是,股票、債券、黃金等等不同的投資標的,報酬率、要承受的風險也不同,以股票來說,雖然長期來說相對報酬比較好,但同時也要承受比較高的風險。

例如,如果A公司把盈餘都全部配息給股東,而不是拿去讓公司成長,就會有失去競爭力的風險,

相反的,如果A公司把盈餘全部再投入擴廠,也有投資失敗的風險,這些風險都是投資人投資公司股票時需承擔的。

(關於風險更多的敘述,請繼續看下去)

複利效果的思考:

假設你買了A公司所有的股票,擁有A公司100%的股權,那A公司把盈餘全部配息跟把盈餘拿去再投入讓公司成長,你是不是都是賺到錢的呢?

也就是說,差別只是是自己把盈餘花掉,還是你的公司把盈餘花掉而已,這也就是常聽到的配股息就是左手換右手的概念,我們在之後會做更詳細的介紹。

想了解複利更詳細介紹及計算方法,可參考:複利是什麼?單利與複利有何不同?

之後會講到把時間拉長的好處(長期投資),請繼續往下看。

市場先生小結:如何透過股票增加自己的資產?

- 透過累積儲蓄與提升收入,增加可用於投資的本金。

- 了解如何透過股票創造報酬,以及過程所需面臨的風險,學習關於股票投資的知識,減少不確定性。

- 持續投入、將獲利再投資創造複利,並耐心等待成果。

風險控管是什麼?投資股票的風險?

在一開始談到複利效果的時候,市場先生有說到:「以股票來說,雖然長期來說相對報酬比較好,但同時也要承受比較高的風險。」

這句話是什麼意思呢?

其實,不管投資什麼都有一定的風險,只是風險是高還是低而已,例如將錢放在銀行定存,報酬率雖然相對較低,但風險也是比較低的,那投資股票,會有什麼樣的風險?

在說明股票的風險之前,請你先記住一句話:

考慮風險永遠要放在考慮報酬前面。- 市場先生

風險評估 – 長期投資股票,你真的撐得住嗎?

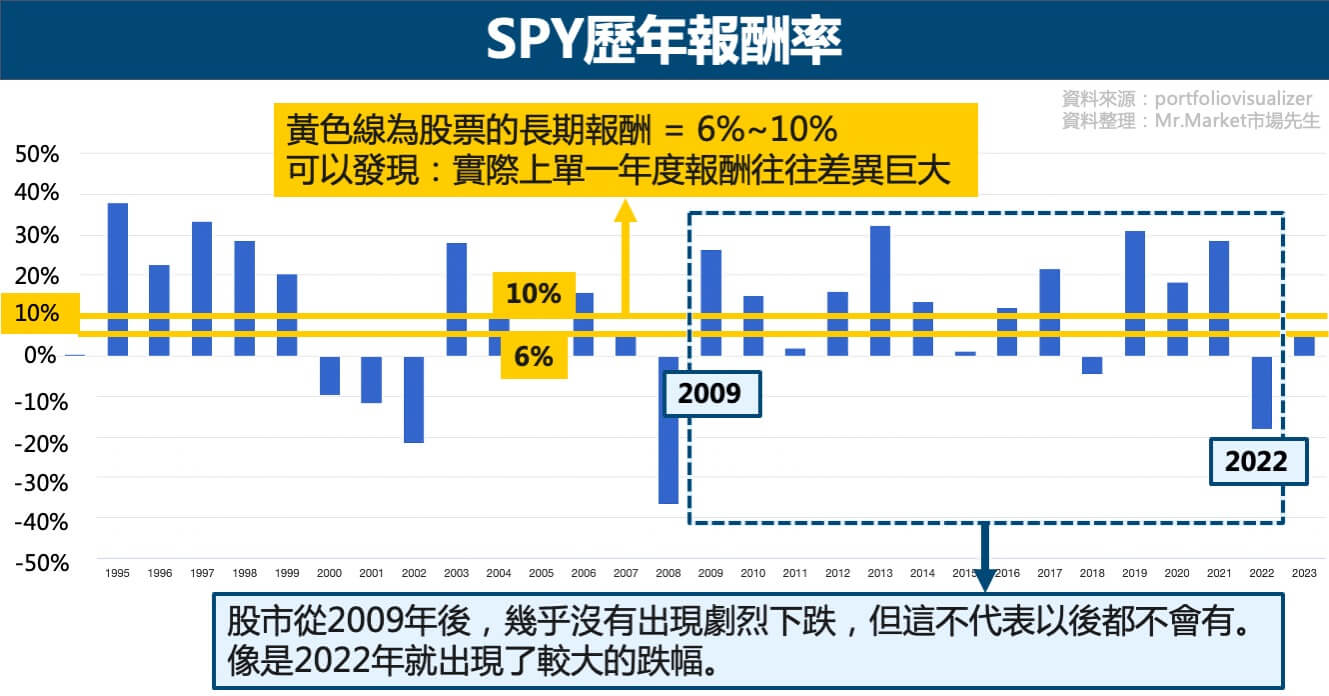

你可能聽過投資股市的長期年化報酬會落在6~10%,但這就表示每年的報酬會在這兩個數字之間嗎?讓我們來看看一張圖:

這是一檔追蹤美國大盤指數的ETF(代號:SPY),在上圖中的歷史資料,我們可以發現兩件事情:

第一,它幾乎沒有一年的報酬率有出現6%或10%或任何在這兩者之間的數字,所以,並不是今年投入股票市場,明年就會得到6~10%報酬,而是有的時期較高、有的時期較低,但是這些報酬率平均的結果,差不多就是6~10%。

第二,如果我們從2009年開始看,幾乎沒有遇到非常劇烈的回檔,但這不代表以後不會遇到,而且誰也不知道什麼時候會遇到,這就是風險。

風險,指的是波動,也就是不確定性。

舉個例子:預期A股票一年後的報酬率是10%,但實際上一年後的報酬可能是5%甚至是-5%,或是15%、20%,這結果的不確定性,就是風險。

在股市裡,要承受的風險就是:「股價隨時都在變動」。

每個人都想知道哪支股票能賺最多,但許多人不知道的是:「在得到報酬的過程中,其實是需要承受風險的。」

我們再把SPY這檔ETF以資產成長的方式呈現:

由上面的圖我們可以看到,股票市場任何時間的起點與終點並不是一條一直往上的直線,而是彎彎曲曲、上上下下的一條道路。

想像一下,如果你買進A公司股票1000股,一股60元,今天從60元跌到50元、40元、30元,你的錢從60,000元(1000股 × 60元)一路變少到30,000元,到這裡,你或許沒什麼感覺。

但如果你今天的損失是300萬、3,000萬元,因此遇到150萬、1500萬的帳面損失,可能心情就非常不同了。

投資前很重要的事情,就是對自己做一個風險的評估,很多人沒有先了解投資股票的風險,一心只想追求高報酬、想一夕致富,但如果要達到這樣的成果,就要承擔高程度的風險,可惜的是,很多人往往只看到高報酬,卻沒有看到背後伴隨的「高風險」。

如何降低風險?

也許你這時會問:「風險聽起來很可怕,那我要怎麼完全避開所有的風險?」

答案是:只要投資,難免就會遇到風險(不確定性),我們要做的不是完全避開它,而是透過合理承擔風險、適當分散風險、及用知識及資訊來降低風險,增加成功達成報酬的機率(確定性)。

降低股票投資風險怎麼做?有3個最重要的方式:

- 分散風險:能力不足時,不重押個股,避免踩到雷。

- 資產配置:用不同資產減少不確定性。

- 長期投資:拉長時間減少結果不確定性。

以下將會逐一介紹這三件事情,但在進一步說明之前,我們要先了解風險的種類:

風險分成兩種:系統性風險(Systematic Risk)、非系統性風險(Unsystematic Risk)。

- 系統性風險=大盤的風險(例如:天災人禍)

系統風險無法避開,遇到時無論再好的公司,都可能會受到實質影響或因為恐慌而下跌。

→ 可透過資產配置來調整不同資產間的風險承受狀況,減少系統性風險的傷害。

- 非系統性風險=個股的風險(例如:單一公司傳出重大新聞)

非系統風險可以避開,只要適度的分散投資,就可以減少單一公司遇到意外或自己評估錯誤帶來的傷害。

→ 可透過分散投資來降低非系統性風險。

關於這兩種風險,市場先生之前也有整理一篇文章,請參考:系統性風險是什麼?與非系統性風險的差別?

分散風險是什麼意思?

分散風險更確切的說,是分散持股的風險,也就是分散單一股票可能帶來巨大損失的風險(非系統性風險)。

以股票來說,透過買進不同產業的股票,或是直接買ETF,都可以達成分散風險的目的。

我們再把追蹤美國大盤指數、分散投資約500檔股票的ETF:SPY,與Amazon這單一家公司股票的歷史跌幅狀況進行比較,

可以發現Amazon的股價波動是比SPY(500檔股票)大很多的,最大跌幅曾趨近90%(2002年),之後也有趨近70%及超過20%以上的跌幅,所以,如果你單壓或是重壓這檔個股,資產的波動會比SPY劇烈很多:

如果你覺得自己對股票沒有研究到很深入,那分散投資可能就是最適合你的方法,

另一方面,如果你能很有自信的解讀各方資訊,那你可能就可以考慮投資個股,但也必須注意不要將全部資金都壓在某一支股票上面,即使你有很看好的標的,也建議將資金分散投入到10檔~20檔以上標的。

關於分散風險,可參考:什麼是分散投資、集中投資?

資產配置是什麼?

要分散風險,除了買進ETF之外,還可以做什麼?答案是資產配置。

資產配置就是把錢投資在更多的資產類別上(例如:不動產、債券、黃金…都是不同的資產類別),藉此達到分散風險的目的。

舉例來說,比起100%資金都投資在股票市場上,你也可以進行資產配置,選擇60%資金投資於股票、40%資金投資於債券,這也許會減少一些報酬,但也可能大幅減少投資組合的風險、提高結果的確定性。

為什麼資產配置可以降低風險?

因為不同的資產類別之間,走勢的相關性比較低,所以透過資產配置,可以減少單一資產劇烈變動所造成的傷害,另外,我們可以利用不同資產類別的走勢,去創造我們想要的正報酬。

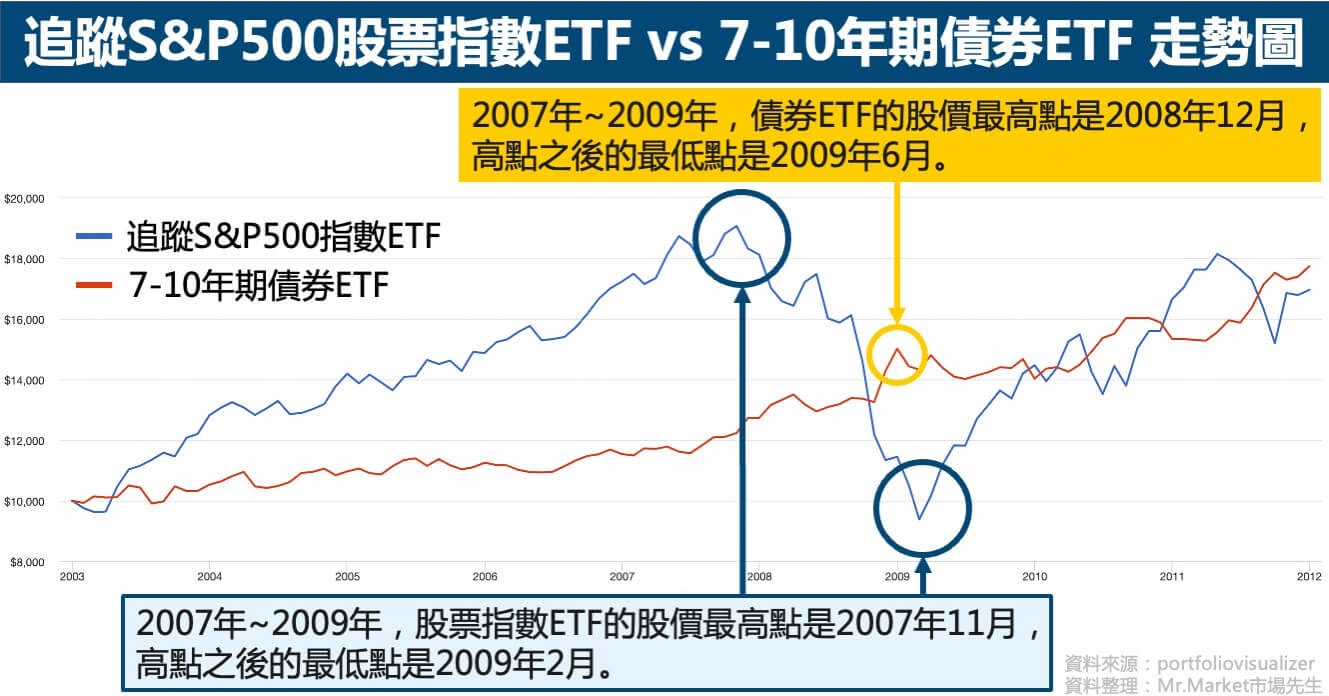

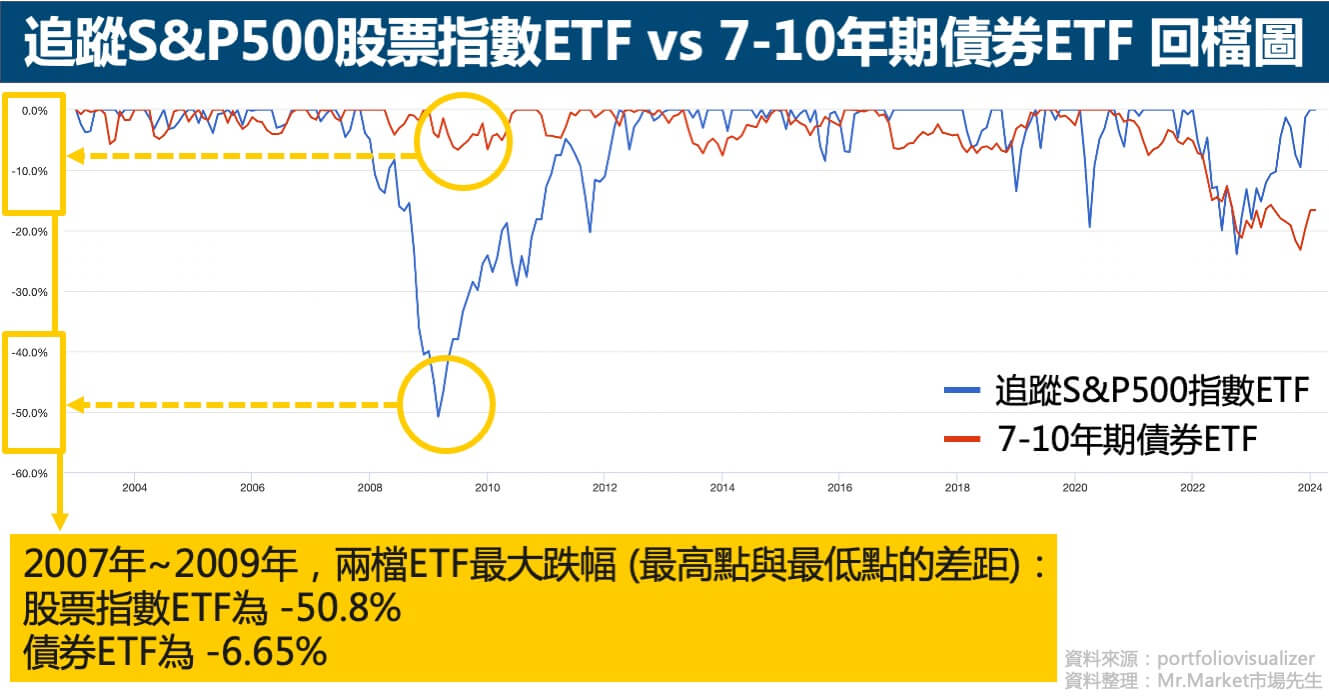

以下以追蹤美國S&P500指數的ETF(藍色)及投資7~10年美國公債的ETF為例(紅色):

由上圖中我們可以看到,2008年金融海嘯時,股市下跌最高達-50%,債券的跌幅卻只在-10%以內。

所以,如果資產配置中有50%是股票,50%是債券,那遇到像金融海嘯的狀況時,因為資金只有50%放在股票中,所以這個狀況對總體資金造成的影響就少了一半,又如果債券同時上漲,那手中持有的50%債券,就能幫助減少整體帳戶的波動。

每個人可以依照自己的風險承受度、投資時間、個人投資能力、投資目標等等因素去設計適合自己的資產組合,但是在設計時一定要注意,資產配置的目的,並不是「高報酬」,而是「降低波動性」,在思考自己的資產配置策略時,要時時提醒自己這一點。

想知道關於資產配置更詳細的解釋,可參考:資產配置投資策略是什麼?比例分配怎麼做?

補充 – 資產配置的三大誤解

可點開以下「+」的圖案,更了解資產配置的觀念:

資產配置誤解一:認為投資 = 買股票

很多人剛開始投資的時候,容易有個誤解,認為投資就等於股票相關的事情,例如:選股、選擇進出場點等等,也就是說,很多人認為投資都只有買股票這一種選擇,但事實上,你可以選擇的資產類別有非常多種。

你可能有看過這樣的資產配置:

以ETF的角度來說,這個資產配置的意思是:用全部資金的60%買ETF分散投資到整體股票市場,再用全部資金的40%買中期或長期的債券ETF,也就是說,這個資產配置共有「股票」跟「債券」這兩種資產類別。

資產配置誤解二:認為做到單一資產的分散,就能夠達到分散風險(不確定性)的效果

用單一資產(例如:股票)就想做到分散風險,其實這是非常困難的。

為什麼呢?以股票市場來說,在遇到大跌的狀況時,不論好壞,幾乎所有的股票都在跌,這就是所謂的系統性風險。

所以,就算你有非常厲害的選股能力,可能也做不到降低風險的目的。

資產配置誤解三:認為資產配置的目的是創造高報酬

資產配置的目標不是為了創造更高的報酬,大多時候是犧牲少部分報酬來減少不確定性、減少波動風險,你把它當成在買保險,可能就容易理解多了。

沒有人能確保任何一種資產永遠不會下跌,或遇到黑天鵝事件,即使拉長時間,我們也不確定未來自己離開市場當時的市況如何。資產配置的目的就是為了在這種時候,在不降低太多報酬的前提下,創造出相對平穩的成果。

為什麼這件事很重要?想像一下,如果你好不容易累積到1,000萬退休金,隔幾個月後突然少了500萬,你會是什麼心情?無論之前做了多少計畫,當下你都可能會因為過於心慌,而做出錯誤的決定。

資產配置的最大價值,就是簡單,並且讓風險可以控制在預期範圍內。

你只要決定各個資產類別的比例,不用選股,不用選擇進出的時間點,你就能控制整個投資組合的風險,減少不確定性,增加確定性。

就算你現在的總資金沒有很多,但未來你的資金也會逐漸增長,所以資產配置的觀念是越早建立越好。

長期投資能獲得確定性更高的成果

長期投資的原因是:只要拉長時間,就能得到確定性更高的成果。

舉例來說,假設A先生在1994年時投資SPY ETF,由下圖可以知道,不論是一年還是15年的時間區間,平均的年化報酬率在6~11%之間:

| SPY ETF不同投資年數歷史報酬率 (回測期間:1994年~2023年) |

|||

| 滾動期間 (Roll Period) |

平均年化報酬率 (Average) |

最高報酬 (High) |

最低報酬 (Low) |

| 1年 | 11.40% | 56.25% | -43.44% |

| 3年 | 10.34% | 32.35% | -16.28% |

| 5年 | 9.22% | 28.45% | -6.67% |

| 7年 | 8.28% | 18.07% | -3.91% |

| 10年 | 8.09% | 16.55% | -3.45% |

| 15年 | 7.31% | 13.87% | 3.67% |

| 資料來源:portfoliovisualizer 資料整理:Mr.Market市場先生 | |||

如果A先生每年都要看一次市場狀況,他就會看到一年的最高漲幅是56.25%,最高跌幅是-43.44%的狀況,很容易會因為看到這些巨大漲跌幅而感到不安。

但如果A先生超過5年以上才看一次市場狀況,那漲跌幅的波動相較於一年,就平穩許多,甚至如果A先生15年才看一次盤,最低也有3.67%的報酬,獲利的機率是100%。

也就是說,明明年化報酬率幾乎一樣,但只要A先生觀察市場的頻率不同,A先生的心境可能就會有很大的變化。

長期投資(至少10年)不僅能讓心更安定,也能獲得確定性更高的結果。

更詳細的長期投資案例請參考:長期投資先生 vs 短期投資先生的故事

市場先生補充:

滾動期間(Roll Period)是指回測的資料會隨著滾動的時間而有所變化,如上述表格是在2024年初回測過去1年~15年的績效。

但如果在2000年回測、在未來2035年回測、或者隨機抽任何1~15年回測績效,出來的結果都會不同。

| 股票入門懶人包閱讀進度 | ||||||

| 1~3 | 4~5 | 6~7 | 8~9 | 10~11 | 12 | 13~15 |

| 股票基礎知識 | 如何用看盤軟體買股票 | 股票類型及相關工具 | 主動/被動投資策略及風險 | 如何用財報/財務指標選股票 | 結語 | 資料提供(新手迷思/股票相關名詞/延伸文章 |

股票怎麼選?我要買哪支股票?了解基本面分析相關的財務知識

前面我們提到了ETF及資產配置可以幫我們分散風險,但如果是投資個股,要選哪支股票?及要如何減少投資風險?其中一個方式就是增加更多關於個股的知識與資訊,了解你究竟在投資什麼股票。

要了解股票,基本功就是要了解股票背後的公司,新手可以從財務報表及股票相關的基本公式開始。

投資一定有風險,學會這些財務相關的知識雖然不代表絕對會賺錢,但至少可以在買一間公司的股票之前,先做點功課,既能幫助避開地雷股,也能幫助自己增加對這支股票的確定性。

以下介紹:

公司的三大財務報表:資產負債表、損益表、現金流量表

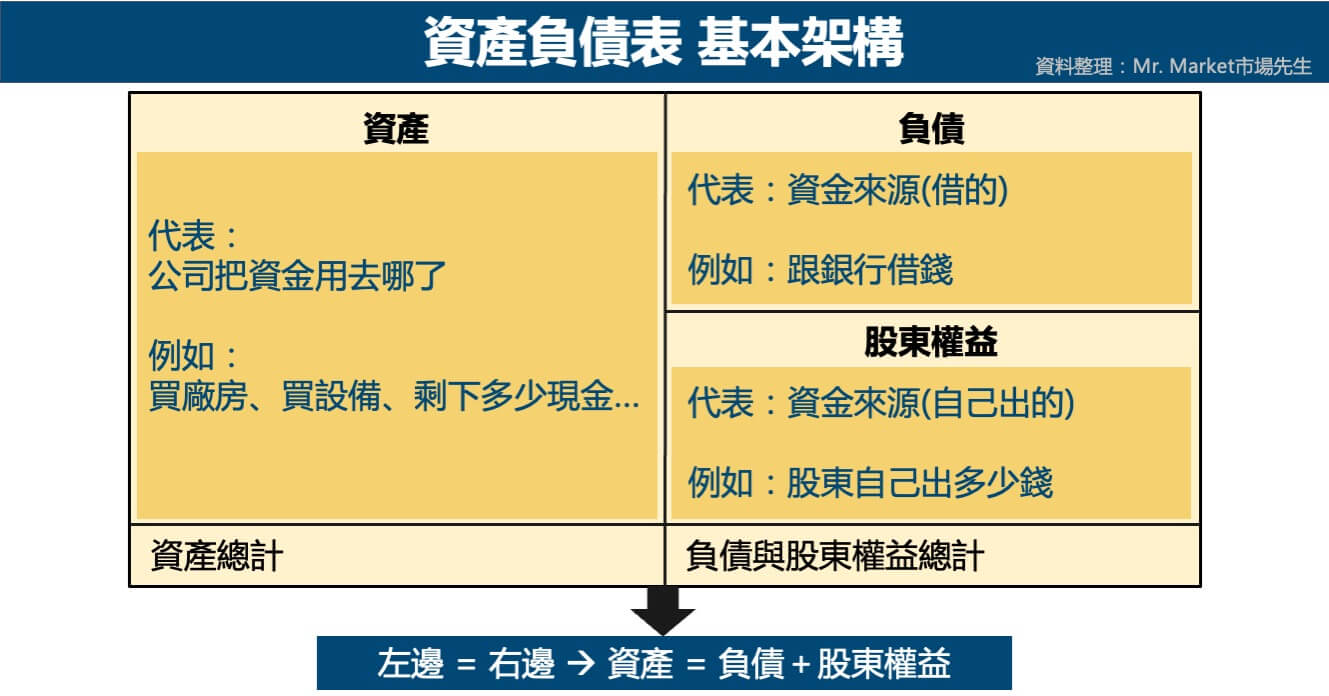

資產負債表(Balance sheet):了解一家公司有多少資產跟負債。

資產:代表公司把資金運用去哪了(買貨、買設備、有剩下多少現金…等)。

負債、股東權益:代表資金的來源(債主–>例如銀行、股東自己出的錢)。

更詳細的介紹,請參考:資產負債表是什麼?

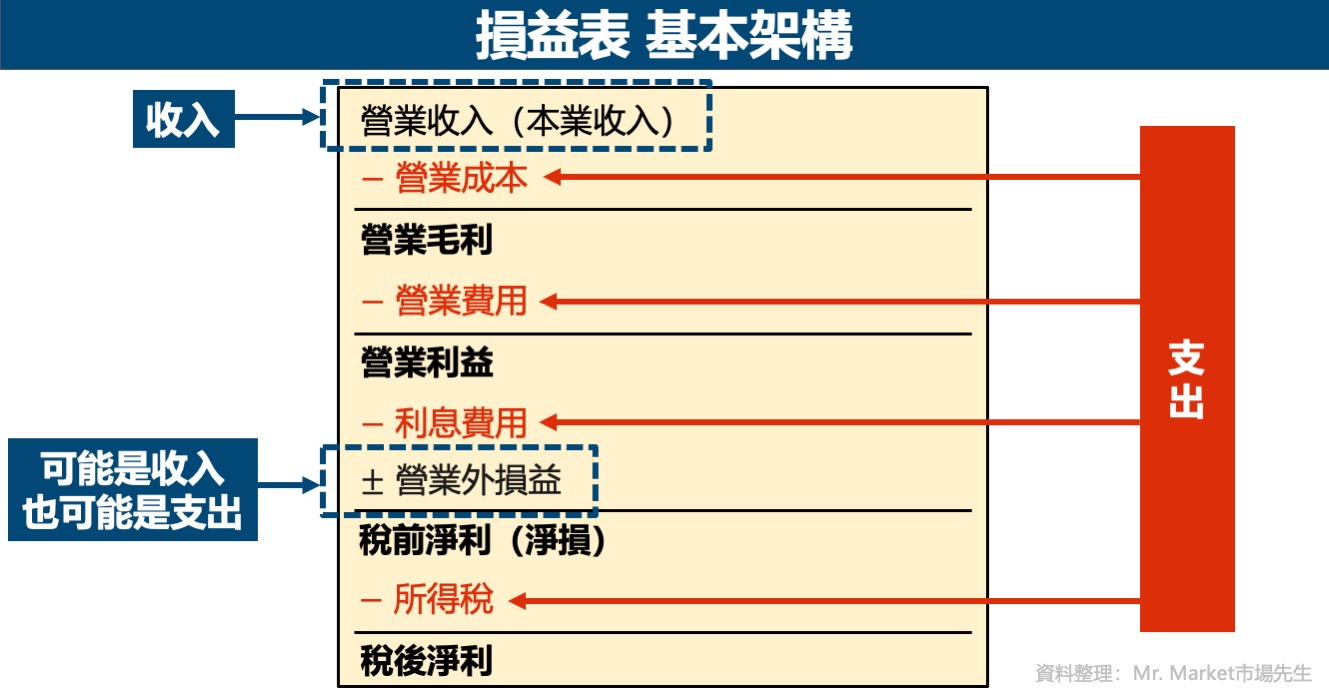

損益表(Income Statement):了解一家公司賺了多少錢,包含獲利以及支出多少費用。

簡單來說,就是看出一間公司的總收入-總支出-所得稅=稅後淨利,另外,從損益表知道稅後淨利後,就會知道之後將介紹的每股盈餘怎麼計算。

更詳細的介紹,請參考:損益表怎麼看?營收、費用、淨利介紹

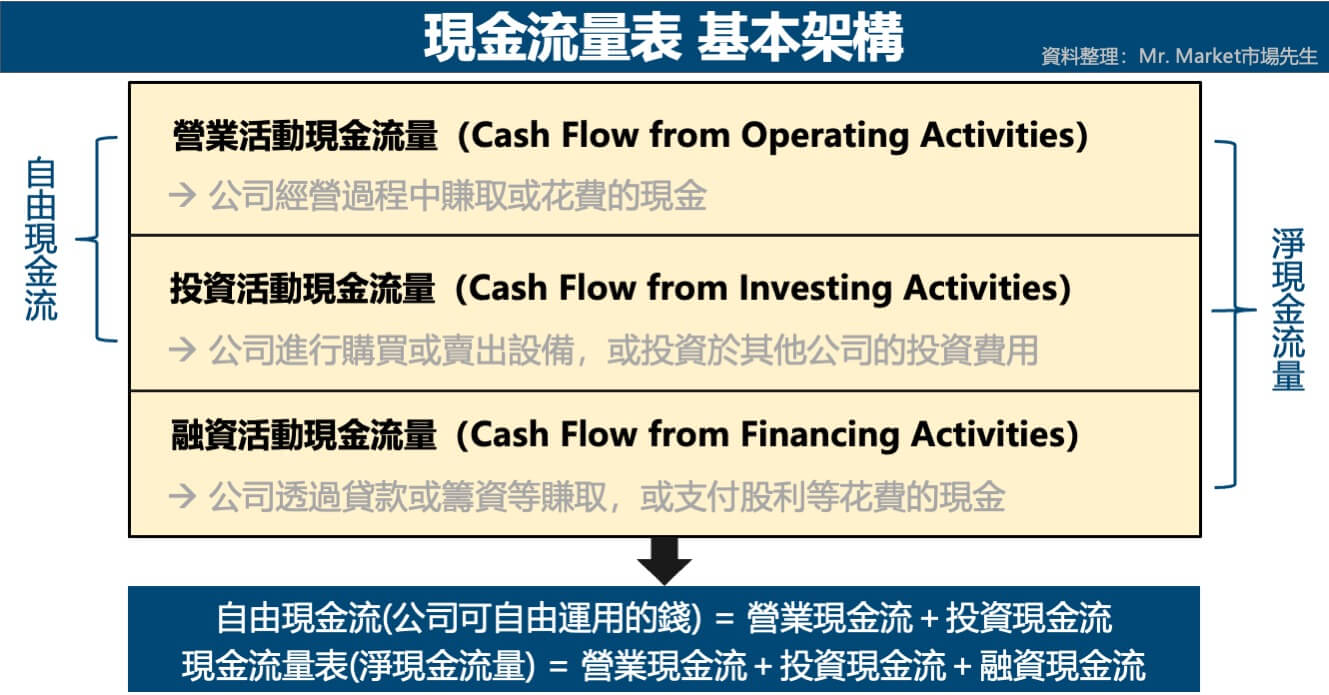

現金流量表(Cash Flow Statement):一家公司現金「實際」進出的狀況。

- 營業活動之現金流量(公司經營過程中賺取或花費的現金)

- 投資活動之現金流量(公司進行購買設備或投資於其他公司的投資費用)

- 融資活動之現金流量(公司透過貸款或籌資等賺取或花費的現金)

更詳細的介紹,請參考:現金流量表怎麼看?營業、投資、融資現金流解析

股票相關基本公式

了解財報之後,再來就可以透過財報中的數字,去評估股價及公司狀況:

評估一:評估股價的財務指標

市面上的財務指標有非常多種,有興趣可以多去研究,以下介紹幾個常見的重要指標:

- 本益比(PE Ratio):幫助判斷現在的股價是貴還是便宜

更說詳細說明,請參考這篇文章:本益比是什麼?如何用本益比找出便宜股票

- 股價淨值比(Price-Book Ratio):公司股價的帳面價值,判斷股價合理性與買點

想更了解更多,請參考此篇文章:股價淨值比(PB比)是什麼?

市場先生補充:

股價淨值比常常會跟本益比搞混,兩者有什麼不一樣?

本益比(PE):判斷公司股價是否合理,通常用來分析獲利穩定的公司。

股價淨值比(PB):判斷公司股價是否合理,通常用來分析獲利不穩定或虧損的公司,但往另一方面想,為什麼一開始要挑這樣的公司分析呢?這是可以好好想一想的。

- 殖利率、現金殖利率(Dividend yield):判斷把一筆錢長期投入股市,每年能拿回的利息有多少

想更了解更多,請參考此篇文章:殖利率是什麼?

評估二:評估公司狀況的財務指標

評估公司狀況的方向常見的有四個,每一個項目都有不同的財務指標:

1.獲利能力(Profitability):綜合衡量一間公司的競爭力。

常見的財務指標有:

毛利率、營業利益率、稅前稅後純益率、股東權益報酬率(ROE)、資產報酬率(ROA)、每股稅後盈餘(EPS)

2.成長性(Growth):評估一間公司的成長。

常見的財務指標有:

3.經營效率(Efficiency):觀察一間公司各種經營狀況相較過去,是否有出現變動。

常見的財務指標有:

應收帳款週轉率、應付帳款週轉率、存貨週轉率、總資產週轉率/固定資產週轉率

4.償還能力(Financial healthy):評估公司償還債務的能力。

常見的財務指標有:

想知道更多有關這四大財務比率的指標,請參考:投資股票基礎4大類型財務比率指標意義

| 股票入門懶人包閱讀進度 | ||||||

| 1~3 | 4~5 | 6~7 | 8~9 | 10~11 | 12 | 13~15 |

| 股票基礎知識 | 如何用看盤軟體買股票 | 股票類型及相關工具 | 主動/被動投資策略及風險 | 如何用財報/財務指標選股票 | 結語 | 資料提供(新手迷思/股票相關名詞/延伸文章 |

結語:投資股票,要把自己想像成一個公司的擁有者

我們講了很多關於投資股票的過程,現在我們來了解:投資股票抱持的心態。

還記得一開始說的:為什麼公司要發行股票嗎?

公司發行股票,是為了籌措資金,去做更多的事情,身為投資人,就是把資金借給這間公司,當公司成長時,可以享受資產跟公司一起成長的過程。(除非是投機,那就另當別論)

所以,每當有人問:「這支股票現在可以賣嗎?」

市場先生的答案是:「想想看,如果現在是空手,看到這個標的物,我會再買一次嗎?」

這句話的思考點是:

如果現在不會想買,那何必再繼續持有呢?那就立即賣出。反之,如果之後會再買一次,那幹嘛賣出呢?那就繼續持有。

也就是說,身為公司的擁有者,你會不會想繼續持有這間公司?所以,要賣出之前,請先想想:「我想賣的股票,屬於前者,還是後者?」

請看這篇文章了解更多:買股票何時賣出?

如果你這時問:「那如果都不賣可以嗎?」

市場先生的答案是:「你還是要有賣出的計畫。」

就算你事前做了很多功課,精心挑選一檔股票,但因為市場是不可預期的,所以即使你想要長期投資,還是要有自己的賣出計畫,這樣一來,當意外或變動來臨時,就不會慌了手腳,甚至可能會幫助你帶來額外的好處。

常見的賣出計畫有四種,請參考這篇文章:長期投資 = 不賣股票 嗎?

| 股票入門懶人包閱讀進度 | ||||||

| 1~3 | 4~5 | 6~7 | 8~9 | 10~11 | 12 | 13~15 |

| 股票基礎知識 | 如何用看盤軟體買股票 | 股票類型及相關工具 | 主動/被動投資策略及風險 | 如何用財報/財務指標選股票 | 結語 | 資料提供(新手迷思/股票相關名詞/延伸文章 |

關於股票的基本知識,就先講到這邊,希望想投資股票的新手們都有一些收穫囉,接下來是一些新手常見的迷思、常見問答及名詞解釋,想了解的人可以繼續往下看。

新手的迷思整理

迷思一:領股息就是多賺?

你可能常常聽到一個說法:「領股息,就是左手換右手。」

這是什麼意思?

股票領股息,跟銀行定存領的利息是不一樣的,簡單來說,股票的股息是從股價扣除,銀行的利息則不會從本金扣除。

所以,左手換右手的意思,就是你買的股票的股價(你的左手)換到 直接把股息匯到你的戶頭(你的右手),所以,實際上你的資產並沒有增加。

這也解答了一個常見的問題:「是不是領到股利才算報酬入袋?」

股票分配現金股利,不會讓你多賺錢

有很多的投資人會把配息當作是股票賺錢的來源,但實際上這是錯誤的觀念。

股票的現金股利配息,和銀行定存的利息不同。銀行發存款利息時,利息是額外收入,本金並不會減少。

但股票是「分配」利息,當你取得股利時,股票的市場價值也會被扣除掉相應的金額(這流程有個專有名詞叫做"除權息"),換句話說你的總資產並不會因為配息而增加。

想想看,如果你今天是公司100%的擁有者,股息是創造價值的來源嗎?

不是,當企業賺到錢時公司擁有者就已經賺到錢了,並不需要等到配息。股息並不是創造價值的來源,公司創造價值還是來自盈餘,差別只是在於由公司決定這筆盈餘的運用,還是發還給個人來決定這筆盈餘的運用。

舉個極端的例子,如果今年盈餘是0,完全沒賺錢,那就算配息10%,作為公司的擁有者,你可能也不會高興。

大多數時候公司透過盈餘創造的價值也會被反映到股價上,因此在投資裡面,我們關注的是自己股票整體市值的成長,而不是領到多少股息。

除了前面提到的左手換右手之外,實際上,大多數時候公司即便不配息,每股盈餘(EPS)的高低也會反應到股價上,也就是說,就算股價有一定的起伏不確定性,但股價的起伏也是可以被視為獲利的。

想了解領股息的案例,請參考此篇文章:定存股三大迷思

迷思二:投資股票=被動收入?

被動收入的定義:不需要花時間或只需要少數時間,就可以得到持續性現金流收入。

那買股票算不算被動收入呢?

市場先生認為,只要對自己買的股票特質有足夠的理解,也清楚時間對股票的重要性,那也可以把買股票認為是一種被動收入,例如:收房租是一種被動收入,但股票不會像房租一樣,每月自動有一樣的現金流,它需要時間去發揮複利效果的力量。

再來,你可以做到的是:去找到更快速創造被動收入的方法。

怎麼創造被動收入?請閱讀這篇文章:想提早退休,如何取得被動收入?

迷思三:現在的股價會太高嗎?

常常聽到有人說:「現在股價太高了!」

但是,什麼是高呢?假設今天去菜市場,你不會把菠菜跟海鮮放在同一個價位水平上比較,因為他們是完全不同的東西。

股價也是一樣,股價太高或太低,並不是靠直覺,而是要看每間公司背後的資訊。

希望這篇文章可以幫助你思考:高價股的迷思

股票投資新手常見問答

問:要多少錢才能開始投資?

答:「重點不是多少錢,錢少有錢少的做法,錢多有錢多的做法。」

如果你的資金很少,那市場先生建議:「資金不多可以開始投資,但你應該把目標放在學會投資,而不是靠投資賺錢。」

學會投資的意思,就是趁錢少的時候,利用這些資金學會:

- 擁有一套穩定的策略

- 控制風險

- 面對虧損

詳細解釋請看:20萬元可以開始投資嗎?

如果你的資金很多,能夠投資很多不同的標的,那就更要了解資產配置的重要性,才能在市場波動大的時候保持穩定性。

所以,不論你有多少錢都可以開始投資,但重要的是應該先建立資產配置的觀念。

問:現在要買哪支股票?

答:「如果你要靠聽明牌的方式買股票,可能會搞得自己很緊張,最後虧損出場。」

如果你真的想知道一個方向,那市場先生會建議新手:從ETF開始試試看。

這邊的ETF不論台股、美股,指的都是「用低成本去分散投資整個市場的ETF」,歡迎回去複習之前講到的「ETF如何挑選」的段落。

如果真的想嘗試主動投資,那建議至少一半資金放在分散投資,剩下的才去試試主動投資,過一段時間摸索之後,你就會知道自己比較適合哪一種投資方式。

問:我選的股票現在可以買了嗎?現在可以賣了嗎?

答:「如果你不知道要什麼時候買,代表你對這檔股票還不夠了解,那就先不要碰比較好。」

另外,賣的原因在之前有提到過,基本上,當你買進的理由消失,就是賣掉的時機,所以如果你不知道什麼時候買,那以後也會碰到不知道什麼時候要賣的問題。

「不要碰」這三個字聽起來簡單,但執行起來卻比想像中困難,很多人看到別人大賺好幾%就想跟進,買進自己不知道為什麼要買的股票,就怕錯過賺錢的機會,但事實上,人們只會看到自己少賺的狀況,不會看到自己好險沒有賠狀況。

附錄:股票相關的基本名詞整理

以下將介紹:

台股、美股、權值股

- 台股

經由台灣證券交易所申請上市發行的股票,稱為台股。去台灣任一證券經紀商開戶即可開始購買台股。

- 美股

經由美國證券交易所申請上市發行的股票,稱為美股。需要找可買賣美股的證券公司開戶,或是經由台灣券商複委託的方式購買。

- 權值股(藍籌股)

權值股是指市值非常大的公司,它的規模佔市場整體權重有較高比例,股價漲跌通常會對整體股票市場帶來巨大的影響。

想像一個水果盤裡有一顆大西瓜、一顆蘋果跟一顆葡萄,今天把大西瓜吃掉一半,盤子瞬間就少了快一半,但如果今天把葡萄切一半吃,可能就不會注意到盤子有什麼不同,所以大西瓜就等於是這個水果盤裡的權值股,少了一些或多了一些,都會為整個水果盤帶來巨大的影響。

更詳細藍籌股的介紹:藍籌股是什麼意思?

補充:為什麼權值股的股價不容易被炒作?

假設A公司的市值(收盤價X流通在外的股票數量)為20億元,也就是說,要買下A公司,目前要花20億元,但如果有個大戶(資金很多的人、財團、機構等等)有10億元的資金,就表示已經足夠買下A公司一半的股票,幾乎可以決定公司股價的漲跌。

但如果有另一間B公司的市值為1兆元,那就算這個大戶以10億元的資金購買B公司股票,也不一定能對它的股價造成很大的影響。

由此我們就可以知道:股本越大,流通在外股數越多的公司,就越多人可以在股票市場買賣它的股票,那該公司的股價就越不容易受人為炒作而影響。

市值

市值(market cap):一家公司的市場價值,今天的收盤價X流通在外的股票數量=今天這家公司的市值

指數、大盤、加權指數

- 指數

在台灣市場有上千檔股票,如果你要回答今天台灣股票市場整體表現如何,你要怎麼回答呢?

指數就是一個「綜觀全局」的指標,透過指數,就可以去看整個股票市場的現況,你也可以把它想成是在山上的望遠鏡,一眼就能大概看到整個城市。

指數是怎麼組成的呢?

通常會挑選股票市場上的某些公司,這些公司的漲跌就會影響這個指數的漲跌。由於大公司上漲1%,和小公司上漲1%,對整體市場的意義不同,所以通常會再根據公司規模給予權重,將漲跌計算加總後最終得出一個數字,就是指數。每天觀察這個指數的變化,就能了解市場整體的走向。

有些新手可能會認為指數只有一個,但其實在股票市場裡有很多指數,每個指數計算方式也都不同,例如美國股市的標準普爾 500 指數(S&P 500)與那斯達克綜合指數(NASDAQ 100)就是不同的兩種指數,前者是挑選美國的500家大型公司所組成的,後者則是偏好挑選跟科技有關的公司。

- 大盤

新聞常指的大盤,也是指數的一種:以台灣來說,大盤=加權指數,也稱為台灣加權股價指數,是能一眼看出台灣整體股票市場正在漲還是跌的指數。

想知道更詳細的加權指數的介紹,請參考:什麼是加權指數?

補充:

加權指數是臺灣證券交易所編的指數,但還有一間指數的供應商:MSCI(摩根士丹利資本國際公司,Morgan Stanley Capital International),一般稱為大摩,也會編新興市場及亞洲的指數,也有納入台灣的公司,每季都會進行調整,新增或移除指數中的成分股。

當MSCI在調整成分股時,短期內公司的股價變動會特別大,但長期來說影響不大。

想知道更多關於MSCI的介紹,請參考:MSCI指數是什麼?一分鐘看懂MSCI季度調整

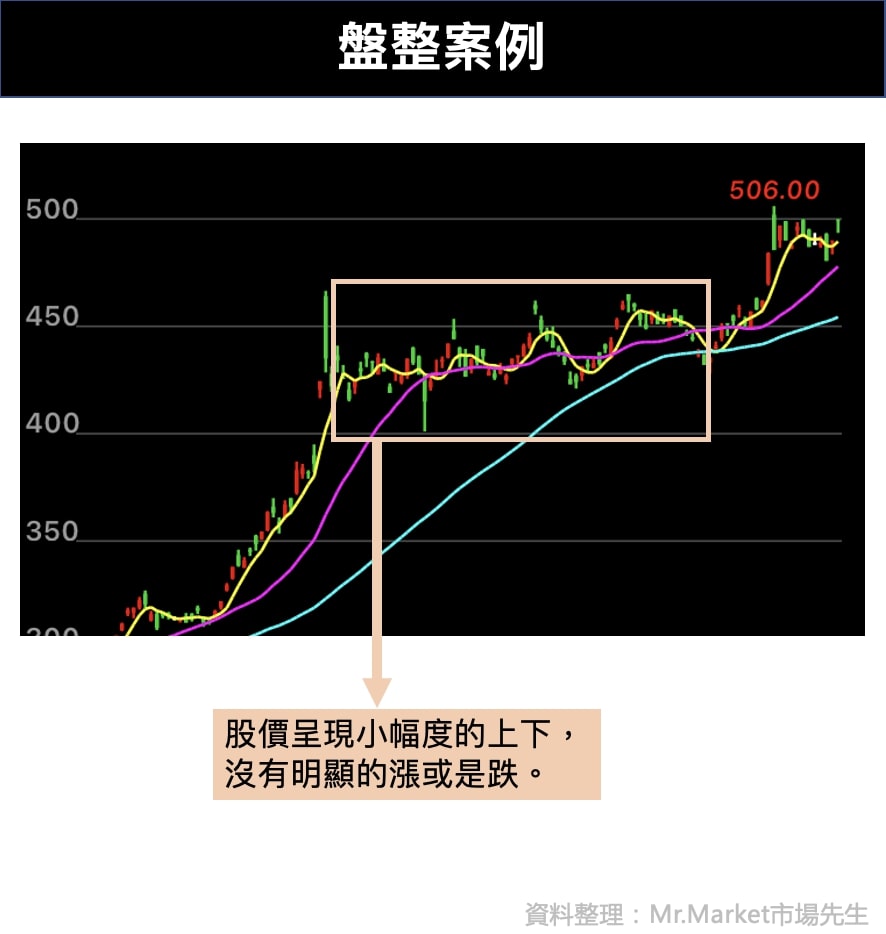

熊市、牛市、盤整

- 熊市(Bear market)=空頭市場,代表股市、經濟呈現下跌的局面。

- 牛市(Bull market)=多頭市場,代表股市、經濟呈現上漲的局面。

- 盤整 = 股價每時每刻都在上上下下的變動,如果看到股價呈現小幅度的上下,就是盤整。

更詳細的資訊請參考:牛市熊市、多頭空頭意思是什麼?

開盤、收盤、盤中、盤前、盤後、試撮

想像一間大型市場,每個攤販都只賣一種東西,A櫃賣高麗菜,B櫃賣菠菜,C櫃賣蘆筍...。

- 開盤:市場開門。

開盤價:某天股市開盤後,某間公司第一筆成交的價格。

例如:市場開門後,客人進來,選擇在A櫃買高麗菜,付錢的當下高麗菜一顆是50元,所以50元就是A櫃的開盤價。(所以,在這間市場裡的每個櫃位,都會有自己的開盤價)

- 收盤:市場關門。

收盤價:某天股市收盤前,某間公司最後一筆成交的價格(如果當天沒有任何成交,收盤價就是離當日最近一筆成交的價格)。

例如:市場快關門時,老闆決定隨便賣了,A櫃的最後一位客人買到了一顆30元的高麗菜,所以30元就是A櫃的收盤價。

補充:收盤價也等於明天的平盤價,人們就可以以這個價錢,知道當天漲多少,跌多少。

- 盤中:在正常交易時間交易。

若是在非正常交易的時間交易,就稱為延長時段交易,有盤前及盤後之分。

拿大型市場繼續舉例:

- 盤前

市場還沒開門前的時間,盤前交易就是這段期間做的交易。-->投資人在股市正常開盤時間之前進行的交易。

- 試撮

以台股來說,股市開門(開盤)時間是9:00,投資人可以掛單買賣的時間是8:30~9:00,在這段期間,證交所會試著撮合買賣雙方的股價,但並不會成交,目的是讓投資人大概了解今日股價的走勢。

更詳細的介紹可參考:試搓是什麼意思?

- 盤中

市場營業期間。-->投資人開始在股市進行交易。

更詳細的介紹可參考:盤中零股交易

- 盤後

市場關門後的時間,盤後交易就是這段期間做的交易。-->投資人在股市正常開盤時間之後進行的交易。

更詳細的介紹可參考:股票 盤後交易是什麼?

美股可參考:美股盤後交易是什麼?

配股、配息、除權息

- 配息

發放「現金股利」給股東。

- 配股:

發放「股票股利」給股東,也就是把錢用來增加公司的股本,將股本的所有權配發給股東。(美股只會有現金股利,不會有股票股利)

- 除權息:

拿掉權(股票股利)跟拿掉息(現金股利)的意思,把公司配給股東的權或息拿掉,藉此調整該公司的市值。

一般來說,除權日、除息日會在每年的6月~8月之間,在除權日、除息日時,公司的股價要扣掉配股、配息的市值,也就是說,公司發了多少股息,市值就減少多少,也就等於該公司的股價減少多少。

想了解更多,請看:除權、除息是什麼?配股、配息?現金股利與股票股利?

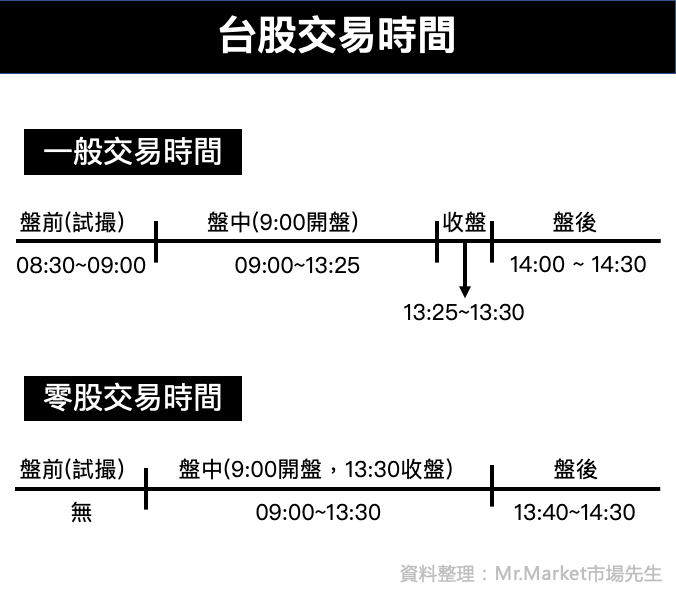

台股與美股的交易時間

台股交易時間

台股交易時間 |

||

| 一般交易時間 | 盤中零股交易時間 | |

| 交易單位 | 張 (1張=1000股) |

1股~999股 |

| 盤前(試撮) | 08:30~09:00 | 無 |

| 盤中(9:00開盤) | 09:00~13:25 (逐筆交易) |

9:00~ 13:30 (上午9:10起第一次撮合,之後每1分鐘以集合競價撮合成交) |

| 收盤 | 於13:25~13:30只撮合一次 | 於13:30進行最後一次撮合 |

| 盤後 | 14:00 ~ 14:30 | 13:40~14:30 (僅撮合一次,於14:30集合競價撮合成交) |

| 手續費 | 0.1425% (買進和賣出股票都要付) |

|

| 證交稅 | 0.30% (僅在賣出股票時需付) |

|

| 資料來源:台灣證券交易所 資料整理:Mr.Market市場先生 | ||

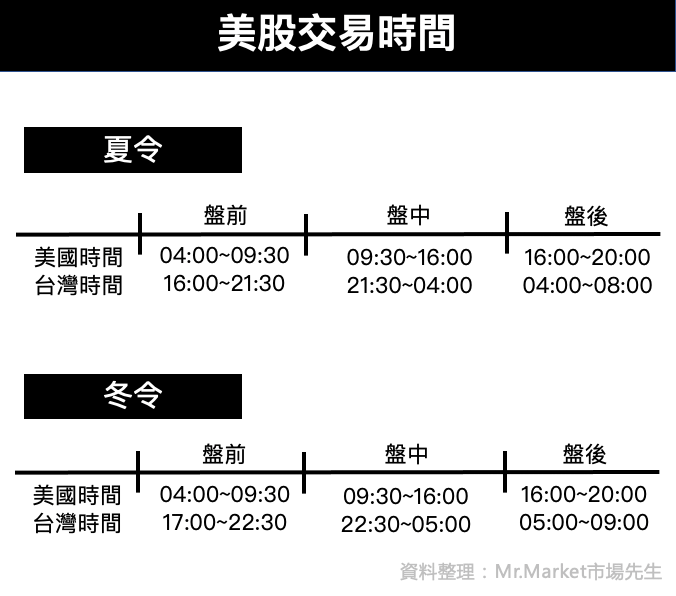

美股交易時間

美股交易時間對照表 |

||

| 美股交易時間(美國時間) | 台灣當地時間(夏令) | 台灣當地時間(冬令) |

| 04:00~09:30(盤前-延長) | 16:00~21:30 | 17:00~22:30 |

| 09:30~16:00(盤中-正常) | 21:30~04:00 | 22:30~05:00 |

| 16:00~20:00(盤後-延長) | 04:00~08:00 | 05:00~09:00 |

| 資料整理:Mr. Market 市場先生 | ||

法人、外資、主力、散戶、韭菜

- 法人

新聞常出現的法人,就是法律上的人,但這裡指的不是像你我一樣的個人,而是團體,例如:財團法人或是一間公司,都在法律上被稱為法人。

在股市中,除了個人能買賣股票之外(通常稱為散戶),法人也可以買賣股票。

而法人又有分三種:外資(來自台灣以外的資金)、投信/投顧、自營商。

更詳細的介紹可閱讀:三大法人是什麼意思?

- 主力

常聽到的主力,就是主要能影響某間公司股價的力量,通常像以上這三大法人,或是資金龐大的散戶,都有可能會是主力,所以在每天的股市裡面,每家公司的主力可能都不同。

- 散戶

通常指個人投資者,如果個人投資者資金龐大,則被稱為大戶。

- 韭菜

韭菜是一種強韌的植物,割斷了只要根部還在,繼續照顧就會持續生長。在股市中,通常會把不斷追高的散戶稱作韭菜,象徵持續成長的股市。

- 割韭菜

形容當散戶追高到一定程度,大戶會開始大舉賣出股票讓股價下跌,讓散戶賠錢賣出,或是持續被套在股價高處,但一次風波過後,韭菜還是會持續生長,等待下次的收割...

KY股、DR股

- KY股

KY,是「開曼群島」(The Cayman Islands )的縮寫,也就是在國外(開曼群島)註冊,但沒有在國外上市,而來台灣上市的公司,這些公司發行的股票,就稱為KY股。

在股市中,如果看到一個公司名稱的後面加上KY,就是這樣性質的公司(例如:再生-KY,鮮活果汁-KY),你能像一般股票一樣在股市中買賣KY股,它的特性是可能會比一般股票的波動更大。

更詳細的資訊請看這篇文章:KY股 是什麼意思?

- DR股

DR=存託憑證(Depository Receipt),意思是「擁有股票的一種證明」,DR股票雖能在股票市場交易,但只是種「存託憑證」,而非實際股票。

有DR的公司,代表企業在自己的國家已掛牌(已加入股票交易市場),但又在其他國家掛牌的股票,股價則是以選定發行股票的國家幣值計價。

通常在DR前面,會加上再度掛牌的國家或地區,

就是外國公司在台灣股市發行憑證,為TDR(Taiwan Depository Receipt),例如美德醫療-DR,

非美國企業到美國股市發行憑證,為ADR(American Depository Receipt),例如台積電ADR。

市場先生不建議新手去買TDR股,它不僅波動大,下跌的機率也比一般股票高非常多。

更詳細的資訊請看這篇文章:DR股票是什麼?

| KY股 | DR股 | |

| 是否為股票 | 是 | 不是(存託憑證) |

| 是否能在股票市場交易 | 可以 | 可以 |

| 公司狀況 | 多在開曼群島註冊,但沒有在所屬國家上市 | 已在公司所屬國家掛牌(上市、上櫃、興櫃) |

| 股票發行地 | 台灣 | 依公司選定的地點而定 例如: 台灣或非美國公司已掛牌,又去美國掛牌:ADR 國外已掛牌,又在台灣掛牌:TDR |

| 股價波動程度 | 大 | 大 |

| 資料整理:Mr. Market 市場先生 | ||

違約交割

- 交割 = 一手交錢一手交貨(股票)的過程

- 違約交割 = 在交割期限內,戶頭餘額不足扣不到款項

以台股來說,在買股票的當下並不是馬上買馬上扣錢,而是讓人們先買,交易日的後天早上10:00(也就是所謂的T+2)才會從帳戶扣款,最常見的狀況,就是人們當下買的太開心,沒有注意到戶頭錢不夠的狀況,就容易產生違約交割。

違約交割後續的影響,請繼續看此篇文章:違約交割意思是什麼?違約交割會怎樣?怎麼補救?

流通在外股數

在股市中談到的股數,一般指的是流通在外股數(流動股)。

流通在外股數(流動股) = 已經發行並且可以交易的股票數量(包含公司外人們可以買賣的股票及公司內員工持有的股票)。

更詳細的介紹可閱讀:總股數、已發行股數、流通在外股數、浮動股數是什麼意思?

流動性

常聽到的流動性(Liquidity)是指資產是否能以穩定的價格、迅速買進和賣出。

如果一個資產的交易活動頻繁,很多人買進或賣出,那這個資產的流動性就很高。如果一個資產很少進行交易,買賣雙方都不多,那這個資產的流動性就很低。

- 股市中常見的高流動性資產:大型股、共同基金、ETF

- 股市中常見的低流動性資產:小型股、私募股權投資、未上市公司股權

更詳細的介紹可閱讀:流動性風險是什麼?

興櫃、上市櫃

一般人能在公開市場買到的股票,我們稱為上市上櫃股票,這些股票因為要允許被不特定人交易,所以公司都經過一定程度的條件審核,也需要定期公開資訊。

而根據審核條件的寬鬆與嚴格,也分為不同等級的市場。在台灣,上市股票是經過最嚴格審核的企業,規模要求最高,股票流動性通常也最好。反之興櫃市場要求的門檻就比較低,股票流動性也比較差、難以買賣交易。

- 興櫃:在興櫃市場交易平台進行交易的股票,一間公司要先興櫃,才能上市櫃。

- 上櫃:在上櫃股票市場進行交易的股票,通常以新興產業、中小型企業為主。

- 上市:在上市股票市場進行交易的股票,通常都是像台積電這樣知名的大公司。

建議新手在選擇時的優先順序:上市>上櫃>興櫃,如果還不是很熟悉,就先不要去碰比較小的市場。

想了解更多興櫃與上市櫃的不同之處,請參考:興櫃、上櫃、上市股票有什麼不同?

IPO(initial public offering)

IPO=「首次公開發行」或「首次公開募股」,也就是一間公司從私人公司變成上市(櫃)公司的動作。

一間公司IPO後,人們就可以開始買賣這家公司的股票。

想了解更多IPO的介紹,請參考:IPO 是什麼意思?投資 IPO上市 公司股票有風險嗎?

股票操作常見術語

- 做多、做空

做多及做空(放空),都是市場上常見的操作方式。

做多:投資者判斷行情會上漲,所以就先跟券商借錢(融資)買入金融商品後便持有,等上漲後賣出,再用賣出的錢還給券商之外,自己也賺到差價。也就是先低價買,後高價賣。

做空(放空):投資者預期行情將會下跌,趁現在還沒跌的時候,先跟券商借這檔股票來賣(融券),等價格下跌之後再買入,再把買的股票還給券商,自己也賺到差價。也就是先高價賣,後低價買。

更詳細的介紹,請參考:做空(空單)、做多(多單)是什麼意思?

補充:如果做空(放空)的人預期錯誤,覺得會下跌的股票反而大漲,做空的人急著想趁漲更多之前把股票買入,導致這些做空的人搶著買,股價大漲的現象,就是軋空。

更詳細的介紹及案例,請參考:軋空(Short Squeeze)是什麼?

| 股票入門懶人包閱讀進度 | ||||||

| 1~3 | 4~5 | 6~7 | 8~9 | 10~11 | 12 | 13~15 |

| 股票基礎知識 | 如何用看盤軟體買股票 | 股票類型及相關工具 | 主動/被動投資策略及風險 | 如何用財報/財務指標選股票 | 結語 | 資料提供(新手迷思/股票相關名詞/延伸文章 |

股票入門懶人包閱讀完畢,看完有收獲可以幫我分享文章。歡迎繼續閱讀市場先生網站其他文章,學習更多投資理財知識!

更多資訊提供

本篇懶人包提供的是基礎知識,不代表投資的全貌,可閱讀以下文章了解更多:

台股美股ETF入門» ETF投資懶人包 (什麼是0050、定期定額、槓桿ETF、反向ETF、美股ETF)

基金入門» 投資新手教學懶人包(什麼是基金、資料怎麼查、股票基金、債券基金)

美股投資入門» 美股怎麼買、交易時間、配息與稅務、重要美股標的、常用網站

省錢技巧懶人包» 幫你每月多省下5%生活費(省錢方法、記帳儲蓄、現金回饋、貸款理債)

也建議開始閱讀幾本書籍,建立自己的投資觀念:市場先生投資書單

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

哈摟

你的陰線開盤跟收盤價好像寫反了(圖)

已修正,感謝提醒!

很可惜 字很小 看不清楚

圖片還是網頁文字太小呢?手機或電腦的瀏覽器,都可以調整字大小哦,可以再試試看。

請問按讚的地方在哪裡 ?

歡迎到市場先生臉書社團按讚及追蹤喔,謝謝回饋!

好詳細,資訊量真大,謝謝市場先生

謝謝回饋!

你們在買進每次股票買賣交易所需付出的成本大約是0.5%這裡說到買10次花的成本就是5%是不是有錯,如果付出的總本金不變,成本不是還是0.5%嗎?不管周轉幾次都一樣,概念有點像國小學的分配率?

周轉一次的意思,就是整體資金進出一次。

例如你有100萬元,每次買賣100萬全下出去,10次之後等於買賣了各1000萬的金額。