瑞幸咖啡財報解析》如何從財報上看出造假端倪?5個財報疑點解析

瑞幸咖啡 (Nasdaq代號:LK) 曾被稱為是中國版的星巴克,

但卻在2020年4月被爆出財報造假,震驚全世界。

不過你有沒有想過,價值數十億美元規模的上市公司,居然可以做假財報、騙過這麼多的投資人,

是否能在事前的財報上看出造假端倪呢?

這篇文章市場先生帶大家深度解析瑞幸咖啡的財務造假事件與財報狀況,

希望從這個案例解析中,能讓未來在解讀企業財報時,可以減少我們自己誤判的可能。

分為以下幾個部分:

- 瑞幸咖啡大事紀快速複習

- 5個瑞幸咖啡財報疑點解析

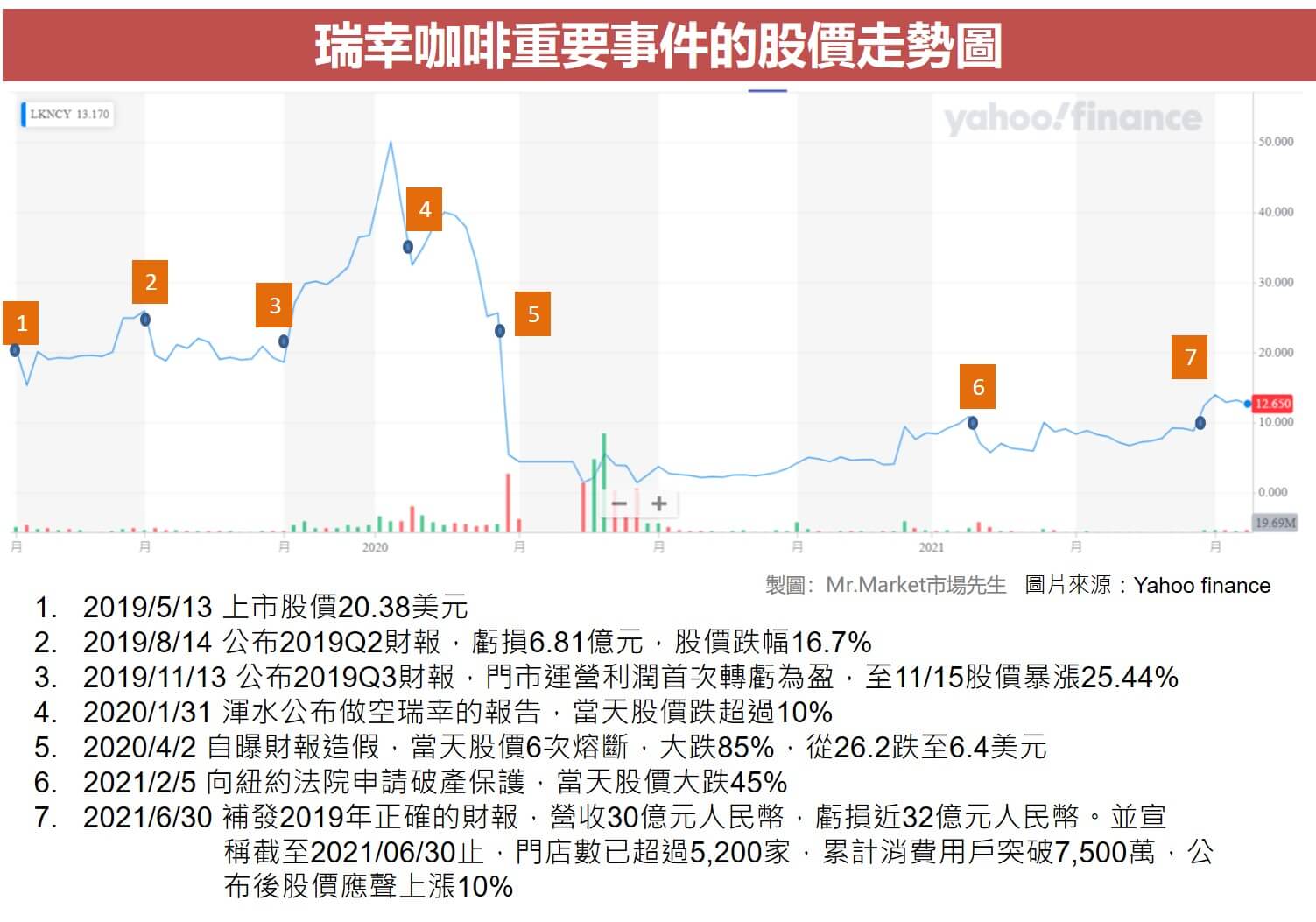

- 瑞幸咖啡重要事件發生時的股價走勢圖

瑞幸咖啡大事紀快速複習

- 2017:瑞幸咖啡成立

- 2018/01:在北京和上海正式營運

- 2019/01:賣出第一億杯咖啡

- 2019/05:於美國納斯達克(Nasdaq)交易所上市,募集了5.61億美元,打破中國互聯網企業的上市紀錄

- 2020/01:遭到美國做空公司渾水研究(Muddy Waters Research)放空,其宣稱收到一份長達89頁的調查報告,內容指出瑞幸咖啡從2019第三季開始財報做假,報告公布當天瑞幸股價跌超過10%

- 2020/04:在美國證券交易委員會(SEC)自曝從2019第二季開始,偽造交易額約22億元人民幣,當天股價暴跌85%

- 2020/06:宣佈從美股退市,退市後轉移陣地到店頭市場(OTC)交易

- 2020/07:瑞幸公布內部調查,偽造交易從2019年4月開始,2019年的淨收入被虛報了約21.2億元人民幣(占對外披露收入51.5億元的41.16%),成本和費用也被誇大了13.4億元人民幣

- 2020/12:與美國SEC達成和解,支付1.8億美元

- 2021/02:向紐約南區破產法院申請破產保護

- 2021/06:6/30補發2019年正確的財報,營收30億元人民幣,虧損近32億元人民幣。並宣稱截至2021年6月底止,門店數已超過5,200家,累計消費用戶突破7,500萬,公布後股價應聲上漲10%

▲瑞幸咖啡於中國的門店照片,2021最新代言人為知名女星譚松韻(圖片來源:市場先生團隊拍攝)。

5個瑞幸咖啡財報疑點解析

由於瑞幸咖啡在公布財報造假後,後來公布的新財報有更新修正以往歷年的數字,和過去它發出的財報數據不同。

從瑞幸咖啡官網揭露的財報,我們能找到未修正前的財報數字是到2019年第三季,

以下就2018Q1至2019Q3的財務數字做分析,看看從財報上的數字是否能看出造假的端倪。

除了官方財報以外,由於瑞幸事件發生已經一段時間,網路上已有一些對於瑞幸的財報疑慮解析。

以下內容主要引述自這篇微信評論,它把各種主要可疑的重點列出來,我們將數據重新對照過財報整理如下。

營業收入解析

疑點1:2019Q2營業收入成長率90%,遠高於門店數成長率25%

疑點2:2019Q2平均單店單月收入突然大幅上漲52%

瑞幸咖啡 營業收入解析 |

|||||||

|

單位:人民幣

|

2018 | 2019 | |||||

| Q1 | Q2 | Q3 | Q4 | Q1 | Q2 | Q3 | |

| 營業收入(百萬元) | 13 | 122 | 241 | 465 | 479 | 909 | 1,542 |

| 營業收入成長率 | — | 838% | 98% | 93% | 3% | 90% | 70% |

| 累積門店數 | — | 624 | 1,189 | 2,073 | 2,370 | 2,963 | 3,680 |

| 門店數成長率 | — | — | 91% | 74% | 14% | 25% | 24% |

| 來源:瑞幸咖啡官網公布財報 資料整理:Mr.Market市場先生 | |||||||

從營業收入來看,從2018Q1開始,瑞幸就維持一路成長,

雖然至2019Q1有明顯的成長疲弱,成長率從上一季的93%掉到3%,

但Q2及Q3以一家新創公司來說,這樣的高成長率都還算合理。

營收的成長和門店數一定有正相關,因此接下來我們看門店數及平均每家門店單月的收入狀況,

可以看到2019門店數的成長率跟2018比已經大幅趨緩,Q2僅有25%,

那麼為什麼營收成長的速度達90%,遠大於門店成長的速度呢?

難道是單店的收入突然大幅上漲嗎?

接著我們再看以下表格:

瑞幸咖啡 平均收入解析 |

|||||||

|

單位:人民幣

|

2018 | 2019 | |||||

| Q1 | Q2 | Q3 | Q4 | Q1 | Q2 | Q3 | |

| 平均單店單月收入(元) | — | 65,171 | 67,564 | 74,771 | 67,370 | 102,261 | 139,674 |

| 單店收入成長率 | — | — | 4% | 11% | -10% | 52% | 37% |

| 平均月交易客戶數(千人) | — | 1207.6 | 1877.4 | 4325.9 | 4402 | 6166 | 9339.7 |

| 交易客戶平均每月貢獻金額(元) | — | 34 | 43 | 36 | 36 | 49 | 55 |

| 平均每杯現調飲品售價(元) | — | 8.9 | 10.3 | 8.6 | 9.2 | 10.4 | 11 |

| 平均每個其他產品售價(元) | — | 10.9 | 7.4 | 7.2 | 8.8 | 10.7 | 12.1 |

| 來源:瑞幸咖啡官網公布財報 資料整理:Mr.Market市場先生 | |||||||

用每月營收去除以門店數,得出的平均單店單月收入,

可以看到瑞幸咖啡從成立以來單店單月的收入浮動不大,維持在人民幣6.5萬~7.5萬之間,

但是到了2019Q2,單店單月營收突然暴增至10.2萬,比上一季成長了50%,

且到了2019Q3,又更進一步成長至13.9萬,這是個不尋常的數字,

需要深入探討為什麼單店的營收會突然增加那麼多。

營收的來源可以用每月交易數 × 客單價,

從報表上我們可以看到每月交易客戶數確實是隨著門店數增加的,

且平均每個客戶每月貢獻的金額在2019Q2及Q3也有大幅的成長。

在Q1每個客戶單月平均貢獻金額為人民幣36元,但是到了Q2及Q3突然暴漲至49元及55元,

這是個不太合理的現象。

此外,深入研究其每杯產品的售價,會發現售價雖然有微幅增加,

但增加的幅度遠不及平均客單價成長的幅度,

因此這邊可以看出其單店單月收入突然上漲52%的不合理之處。

營業費用及營業利潤率解析

疑點3:2019前三季原物料成本與去年同期比大幅下滑了13.2%

疑點4:2019前三季租金及其他營運成本與去年同期比大幅下滑了39.4%

瑞幸咖啡 營業費用及營業利潤率解析 |

|||||||

|

單位:人民幣百萬元

|

2018 | 2019 | |||||

| Q1 | Q2 | Q3 | Q4 | Q1 | Q2 | Q3 | |

| 營業收入 | 13 | 122 | 241 | 465 | 479 | 909 | 1,542 |

| 營業費用 | (139) | (467) | (728) | (1,302) | (1,006) | (1,599) | (2,132) |

| 營業損失 | (126) | (345) | (487) | (837) | (527) | (690) | (590) |

| 營運利潤率 | -966% | -283% | -202% | -138% | -110% | -76% | -38% |

| 來源:瑞幸咖啡官網公布財報 資料整理:Mr.Market市場先生 | |||||||

攤開瑞幸咖啡的收入跟費用來看,可以看出它從2018Q1至2019Q3一直都是虧損的狀態,

只是好的地方是虧損幅度是不斷的收斂,但是我們要了解它為何收斂了,

且未來是否有轉正的空間呢?

這就要細看它的成本和費用,

瑞幸咖啡的營業費用的項目包含了原物料成本、租金、折舊、廣告費、行政費等,

比較其2018年前三季及2019年同期的費用佔營收比例如下表。

瑞幸咖啡2018年前三季及2019年同期的費用佔營收比例 |

|||||

|

單位:人民幣千元

|

2018 Q1-Q3 | 2019 Q1-Q3 | |||

| 金額 | 佔營業收入 | 金額 | 佔營業收入 | ||

| 收入 | 營業收入 | 375,262 | 100% | 2,929,216 | 100% |

|

成本/費用

|

原物料成本 | 236,838 | 63.10% | 1,462,763 | 49.90% |

| 租金及其他營運成本 | 292,710 | 78.00% | 1,131,136 | 38.60% | |

| 折舊費用 | 47,811 | 12.70% | 280,979 | 9.60% | |

| 行銷廣告費 | 457,728 | 122.00% | 1,115,872 | 38.10% | |

| 行政費用 | 232,236 | 61.90% | 684,836 | 23.40% | |

| 開店前置及其他費用 | 62,174 | 16.60% | 61,318 | 2.10% | |

| 營業費用加總 | 1,329,497 | 354.30% | 4,736,904 | 161.70% | |

| 營業損失 | (954,235) | -254.30% | (1,807,688) | -61.70% | |

| 來源:瑞幸咖啡官網公布財報 資料整理:Mr.Market市場先生 | |||||

在以上這些費用當中,可以看到隨著營收的增加,各項費用佔百分比都有明顯的下滑,

有些費用隨著營收的上升佔比會下滑是合理的,例如廣告費用及行政費用等,

但是上表有兩項費用下滑的比例卻不是很合理。

首先是原物料成本,原物料成本屬於變動成本,佔比會與售價息息相關,

從上述資料我們得知2019前三季的產品售價,與去年同期約增長10%。

用一個簡單的數學來算,在2018年前三季,原物料成本佔比63.1%,

也就是說賣100元的商品成本是63.1元,在原物料成本不變的前提下,

如果售價提升了10%至110元,那麼原物料成本佔比會變成63.1/110=57.3%。

然而,從2019前三季的財報來看,原物料成本佔比卻大幅下降了13.2%至49.9%,

在一般原物料成本波動不大的狀況下,這個數字確實是有些不合理的。

下表為2018以來各季的毛利率狀況,從2019Q2 毛利率開始有了比較明顯的不合理增長。

瑞幸咖啡 2018以來各季的毛利率狀況 |

|||||||

|

單位:人民幣百萬元

|

2018 | 2019 | |||||

| Q1 | Q2 | Q3 | Q4 | Q1 | Q2 | Q3 | |

| 純產品收入 | 10.6 | 109.2 | 227.5 | 437.7 | 445.2 | 871 | 1,492.8 |

| 原物料成本 | 9 | 76 | 152 | 295 | 276 | 466 | 721 |

| 原物料成本佔產品收入 | 85.30% | 69.60% | 66.80% | 67.40% | 62.00% | 53.50% | 48.30% |

| 毛利率 | 14.70% | 30.40% | 33.20% | 32.60% | 38.00% | 46.50% | 51.70% |

| 來源:瑞幸咖啡官網公布財報 資料整理:Mr.Market市場先生 | |||||||

第二個有疑慮的數字是租金及其他營運成本。

在2018年前三季租金及其他營運成本佔了營收高達78%,

這個數字顯然是相當高,且有很大的改善空間,

但至2019年前三季數字突然降至38.6%,這個降幅就大到令人有疑慮了。

我們都知道租金及其他營運成本要下滑,前提一定是單店的收入要提升,

隨著單店收入越高,租金佔收入比就會越低。

我們一樣用簡單的數學來算,在2018年前三季單店單月收入約6.6萬元,

如果租金及營運成本佔了78%,也就是約5.2萬元。

在租金及營運成本不變的前提下,如果2019年前三季單店單月的收入提升至了10.3萬元,

那麼租金及營運成本的佔比應該在50%左右,而不會大幅降至38.6%,

因此這個數字也顯示了財報不合理之處。

存貨解析

疑點5:營收上升,存貨反而下降

瑞幸咖啡 存貨解析 |

|||||||

|

單位:人民幣百萬元

|

2018 | 2019 | |||||

| Q1 | Q2 | Q3 | Q4 | Q1 | Q2 | Q3 | |

| 營業收入 | 13 | 122 | 241 | 465 | 479 | 909 | 1,542 |

| 營業收入成長率 | — | 838% | 98% | 93% | 3% | 90% | 70% |

| 存貨 | — | — | — | 150 | 189 | 232 | 213 |

| 存貨成長率 | — | 26% | 23% | -8% | |||

| 來源:瑞幸咖啡官網公布財報 資料整理:Mr.Market市場先生 | |||||||

對零售業來說,存貨是一項很重要的指標,一般來說,一個營收快速成長的企業,

其存貨也會跟著增加。但從瑞幸的財報上來看,

2019年Q2營收比Q1成長了近90%,但存貨卻只有增加了23%。

更神奇的是Q3營收持續大增70%,但存貨卻反而下降了8%。

如果瑞幸的存貨管理有這麼大幅度的改善,那麼管理階層一定會拿出來吹捧,

但卻沒有看到其特別談到存貨管理的優化,因此這也是不合理的地方。

瑞幸咖啡重要事件發生時的股價走勢圖

快速重點整理:如何分析瑞幸咖啡財報?

瑞幸咖啡在2019Q2及Q3的財報,透過虛增單店的銷量及單價,

並且虛增銷售費用,偽造交易額約22億人民幣。

從其揭露的財報數字上仔細來看,其數據確實有許多不合理之處,

當然,這都是事後的分析了,在瑞幸出事之前,也有許多人懷疑過它的數字詭異,

但是卻沒有人可以證實它造假。

而且也因為瑞幸屬於比較簡單的餐飲產業,我們才有能力對它做比較合理的解析,

如果這是一家產品更複雜的公司,一般人也很難去拆解出財報中不合理之處。

分析財報可以幫助我們發現好公司並且避開地雷公司,

未來閱讀財報時,我們還是要隨時存有懷疑的態度,避開有疑慮的公司。

專欄作者:牟均俞 主編:市場先生市場先生總結:記得一個原則是「不懂不要碰」。

不買永遠是一個選項,標的選擇這麼多,不需要在一個有所懷疑又不確定的標的上搖擺。

我們始終可以挑自己懂、且沒有疑慮的標的投資就好。對投資人而言,看不懂並不是一種錯誤,但看不懂又硬要投資,這就是自己的不對了。-市場先生

本文參考文獻資料:

1. 瑞幸財報(官網、SEC)

2. wiki百科

3. 微信評論(這篇寫得很完整,本篇分析主要引用來自此篇文章,重新查詢財報驗證)

其他還有參考諸多資料,最主要為以上幾項。

延伸閱讀:

1. 一分鐘看懂甚麼是本益比?

2. 一分鐘看懂甚麼是ETF?

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言