想增加 1萬元的被動收入,到底有多難?

上一篇提到:

取得被動收入的 2種方法 以及 43種能創造「被動收入」的方法

財務自由的目的,

是讓我們生存有保障,不用擔心意外的風險,

時間也可以不用被工作綁住,

能去追求人生真正有價值的事物。

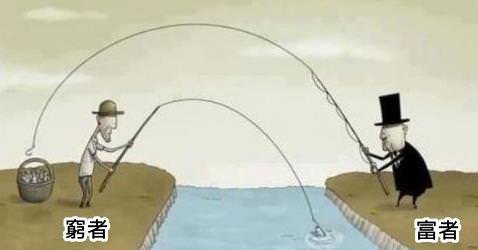

在《富爸爸窮爸爸》一書中提到,

財務自由的關鍵在於創造被動收入,

與工作收入相反,

被動收入是不需要花太多時間管理就能產生的持續現金流入。

如果你玩過富爸爸設計的現金流遊戲,

應該更了解被動收入的重要。

想創造被動收入,大多數人第一個想到的都是「投資」

如果你有看上一篇文章會發現,

「投資」只是眾多被動收入方法中,最簡單的方式之一。

但現實中想創造被動收入,

大多數人都只會想到 2種方法。

1. 投資房地產

2. 投資股票

開始投資時,大多數人都會覺得:「投資的報酬率好低」

投資的本質就是「投入資本」,沒有資本時很難靠投資取得被動收入!

先不考慮價格風險,

房地產投資,不但準備的資金要大,

近幾年的租金報酬率可能也只剩 2~4%。

股票投資過程可能會遇到好年頭與壞年頭,長期而言每年的報酬率 5~10%。

假設每年想創造 100萬的被動收入 (足夠一個家庭生活),

以 5%來算,等於至少要投入 2000萬。

之前的文章曾經算過,

如果你一個月只能存 1萬元,即使有投資也要花上35年才能財務自由。

除非你已經是快退休的年紀,

而且年輕時有成功的投資與儲蓄,才可能達到2000萬。

否則大多數人一輩子只能存下 500萬。

實際上很難靠投資財務自由。

當報酬率太低,多數人會想找「提高報酬率」的方法

其實,提高報酬率的同時,也在提高風險

也許你會想,5%報酬率太低了

可以去學會某些神奇的投資技巧,

讓每年報酬率提高到 10%以上 (贏過很多基金經理人),

甚至提高到 20%以上 (贏過巴菲特)。

我認為可以嘗試看看,

並非不可能成功,但客觀來說機率其實不高,

如果能提高到 10%~15%左右就算很不錯了,

別忘了這背後還投入了很多時間成本。

大部分的情況我還是建議用穩定的投資方法,

例如可以學穩定的ETF資產配置投資法,

安全性很高,報酬率也相對不錯。

要注意,千萬不要落入完美的高報酬率陷阱

天下沒有白吃的午餐,

不可能有只要出錢、不用努力又高報酬率的事。

最近幾年很有名的投資詐騙有:

1. 廣西投資案

2. 馬勝投資案

3. 外匯青年軍

4. 黃金投資案

5. 大馬MBI投資案

6. 未上市股票

7. WV旅遊直銷

8. 網路廣告投資案

它們共通的特色是,

承諾過高的報酬率吸引人加入,

但背後的商業模式並無法永續經營。

現實是:被動收入 本來就不容易賺到

想從股市每個月領 1萬元股息被動收入,至少要先投資 240萬

即使是投資在股市,假設買進報酬率 5%穩健的ETF,

每個月想領 1萬,至少要先投入 240萬元。

為什麼創造被動收入很難?

因為區區每個月 1萬元的被動收入,

就相當於 240萬的價值!

創造被動收入的確不簡單,對吧?

反過來想,

假如你能創造 1萬元被動收入,就等於創造 240萬的價值!

創造被動收入的方法,並不是只有投資而已

例如,

你擁有一棟出租的房子,

透過將它重新隔間、裝潢,因此每個月總租金提高了 1萬元。

當然這背後有許多成本,

但這時你等同於創造了 240萬元的價值。

因為同樣創造這 1萬元被動收入,

必須在股市中投入 240萬。

假設時薪 120元的工作,

要打工 20000小時才能賺到 240萬元,

1天工作 8小時,相當於要工作將近 10年!

快速總結

1. 要靠投資取得被動收入,關鍵應該要先有夠大的資本,不建議一味的追求高報酬率

2. 被動收入本來就不容易取得,想增加每個月 1萬元的被動收入,等於要在股市投入 240萬元!

3. 反過來說,如果你能創造每個月 1萬的被動收入,

就等於創造了 240萬的價值!

待續…

下一篇:如何增加現金流的價值

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇文章:

1. 開始學投資:分享一系列<理財入門課>

2. 學投資該看那些書?分享<我的投資書單>

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

抱著期待的心情看這篇 跌落谷底

240萬 —> 應為2400萬

是240萬沒錯喔

每月加薪1萬 = 一年12萬

240萬的5%報酬率一年就有12萬

有講跟沒講一樣

看完之後,更能確定投資詐騙不會有結束的一天….

想變有錢人,但忘記自己只是個凡人

凡人無法複製有錢人,因為一切基準值都不同…

值得省思的一篇好文

通篇廢話 你擁有一棟出租的房子, 比 擁有240萬現金來投資要貴多了吧 智障嗎

或許有人不認同市場先生的想法 , 但我倒覺得文章中有些論點還是值得研讀的

如果拿240萬去買 0056 , 以今天收盤價 27.17 , 取得成本就是 27.22 , 可以買 88.17 張. 以88 張 計算

以過去11年的配息總合 共 15.24 / 11 = 1.386 , ( 過去 11年的配息平均 ) 再保守點 , 打個 9 折 = 1.247 * 88 = 10萬 , 年報酬率約 4.57 % 報酬率約 4.57 %

109736 /12 = 9144 / 每個月的收入 , 所以大約是 1萬的收入是沒錯的 不過買股票 ,還是要選擇低價買進

感謝您的回覆,這邊補充說明一下,

1. 內文假設5%,並不是指殖利率,而是長期報酬。因為配息時除權息左手換右手,所以配息並不等於報酬。長期總市值成長(含股價上漲與配息)才是報酬來源。不然領了配息賠了價差其實沒意義。

2. 用0056我雖然不是很喜歡,但也是可以。長期報酬(股息與股價成長)我想有5%以上是可以達成的。但使用殖利率去理解也許並不適合,如同第一點所述,配息的過程並不會增加報酬。靠的是整體價值成長(股價上漲+配息)。

3. 內文有一點可能我表達不是很好,所謂穩定5%,指的是長期下來年化報酬率5%,而不是年年都5%。不過這篇屬於新手教學系列,就先不談這麼複雜了。

以上個人看法,希望有解析。

延伸閱讀:

1. 認識除權息

2. 殖利率的正確觀念

3. 認識0056ETF