主動型基金 vs 指數型基金》為什麼多數主動投資的基金績效不如指數?Vanguard研究報告3個觀點解析

指數型基金是一種被動投資方式,與傳統的主動型基金不同,

指數型基金是指不透過經理人主觀判斷,而由一個固定的指數規則做買賣的基金。

國際著名的先鋒集團(Vanguard Group)在2019年發表的研究報告顯示,

多數的主動型基金,長期績效皆不如大盤指數,

因此也預期指數型基金、ETF會越來越受歡迎。

為什麼多數基金的績效會不如指數呢?

底下市場先生用數據分析,為什麼投資指數型基金的績效會比較好,共分為底下幾個部分:

- 基金績效分析1:高成本投資,大多數投資報酬皆不如大盤

- 基金績效分析2:投資成本越高,獲得超額報酬的機率就越低

- 基金績效分析3:經理人的投資績效,長期要打敗大盤非常困難

- 主動型基金,短期長期的績效表現如何?

- 結論:主動型基金成本高、侵蝕獲利,長期來看績效較差

先鋒集團(Vanguard Group)於2019年4月,發表了一份研究報告:

低成本指數型基金投資案例(The case for low-cost index-fund investing),

幫大家翻譯整理該文件中重點總結如下:

基金績效分析1:高成本投資,大多數投資報酬皆不如大盤

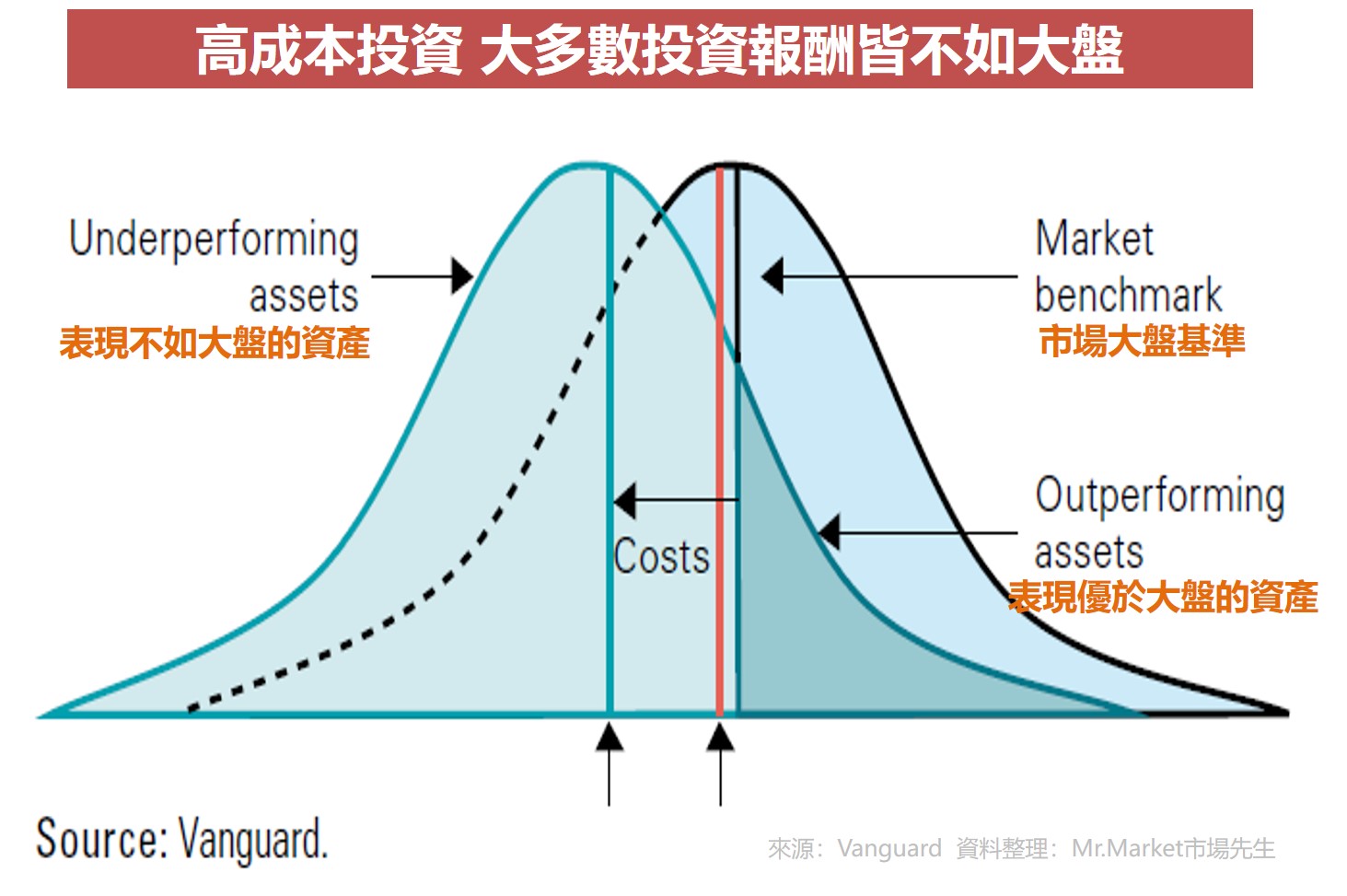

投資市場是個零和遊戲(zero-sum game),有一半的投資會獲利,但也有一半的投資會虧損,然而高成本的投資會使得大多數投資報酬皆不如大盤。

下圖顯示了與市場大盤相比的兩種不同的投資,第一種投資是低成本的投資,以紅線表示;

第二種投資是高成本投資,以藍線表示。

如圖所示,僅管兩種投資都將收益曲線向左移動(意味著更少的資產跑贏大盤),

但高成本投資使收益曲線向左移動得更遠,相對於大盤和低成本投資而言,要表現的更好幾乎不可能。

換句話說,在考慮了成本之後,投資者的總體績效小於零和,

並且隨著成本的增加,績效赤字也變得更大。

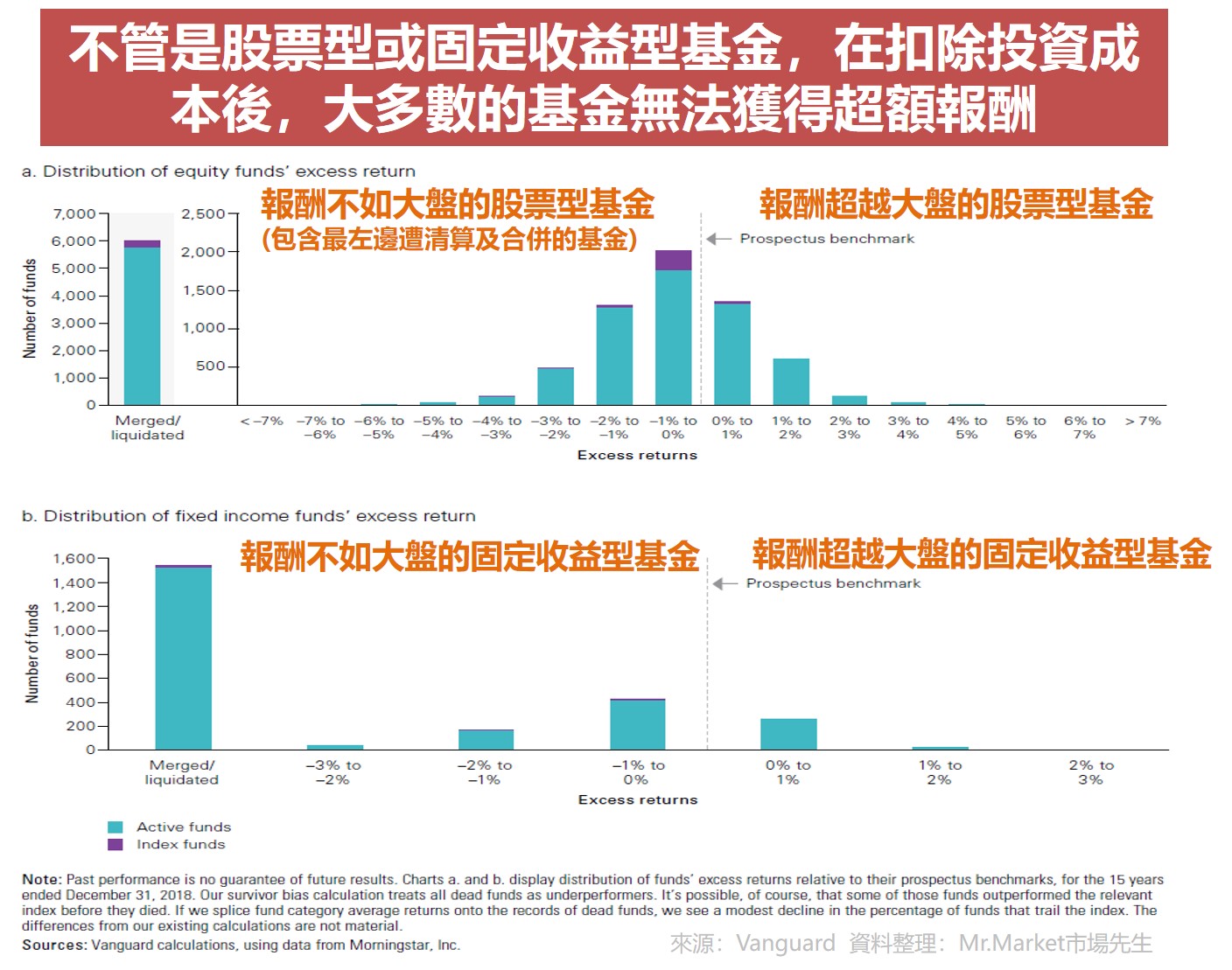

下圖分析了至2018年底,股票型基金及固定收益型基金的表現,

追蹤期間為過去15年,中間的虛線代表大盤的平均報酬,

虛線右邊為打敗大盤獲得超額報酬的基金,左邊則為報酬不如大盤的基金。

從圖中可以看出:

不管是股票型或固定收益型基金,在扣除投資成本後,大多數基金皆無法獲得超額報酬。

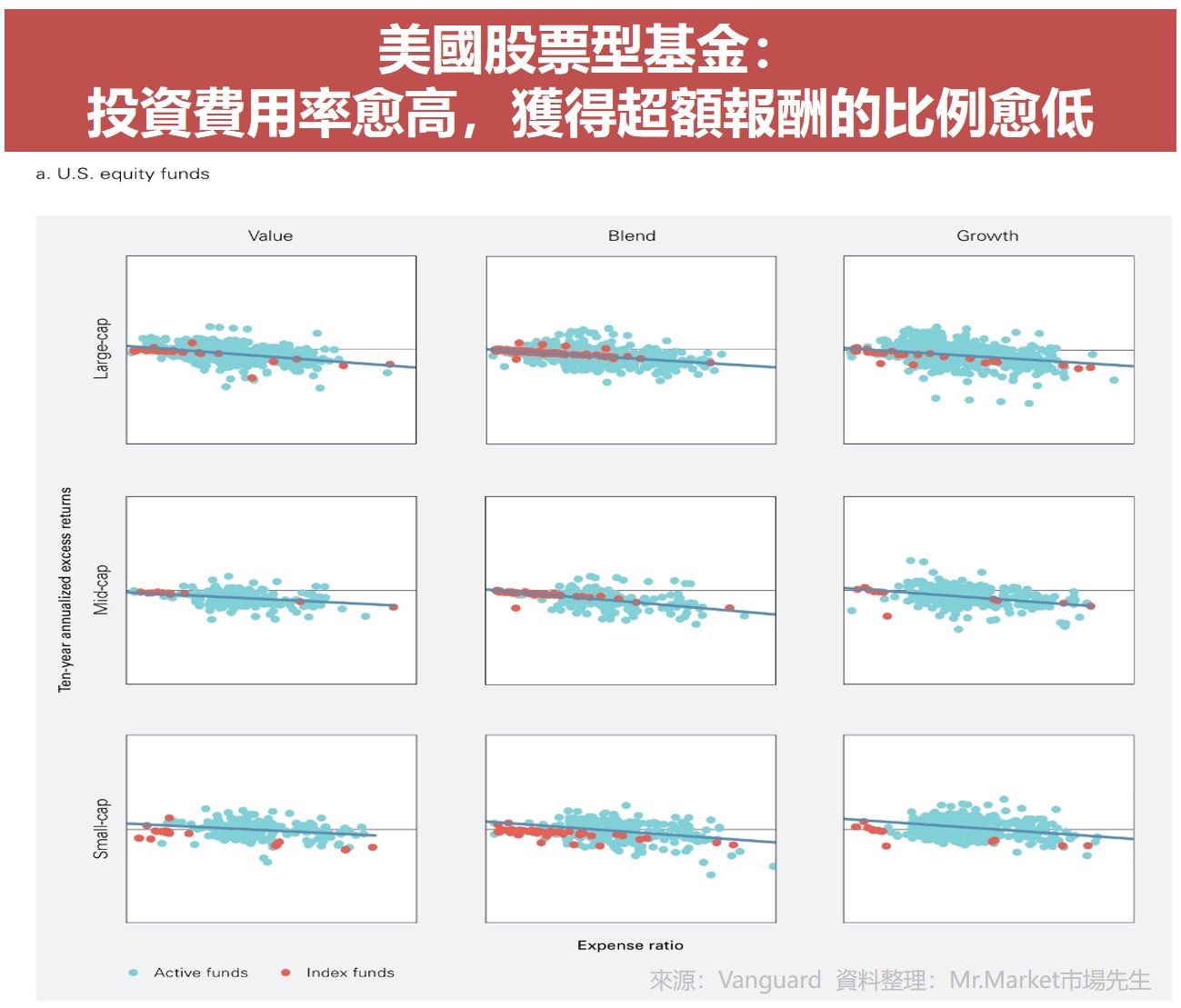

基金績效分析2:投資成本越高,獲得超額報酬的機率就越低

投資成本是影響報酬的關鍵因素,隨著投資成本越高,獲得超額報酬的機率也就越低。

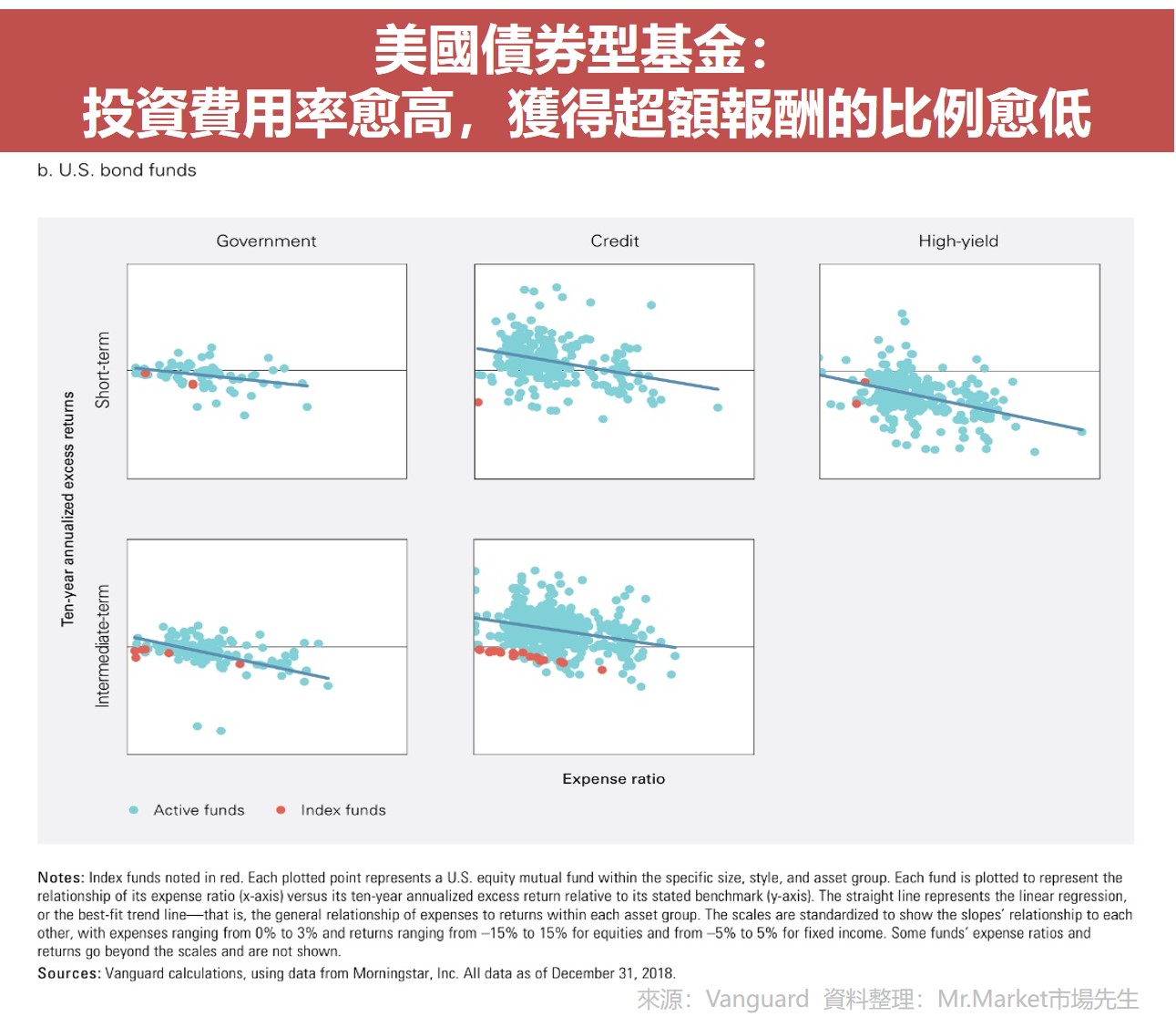

以下兩個圖表分別分析2018年底,美國股票型基金及債券型基金的表現,

橫軸代表投資的費用率,縱軸代表十年的超額報酬。

分別做各類型基金的測試。

由圖表可以很明顯看出兩者關係是成反比的,

也就是說投資的費用率越高,獲得超額報酬的機率越低。

股票基金規模:小(Small-cap)、中(Mid-cap)、大(Large-cap)

股票基金類型:價值(Value)、混和(Blend)、成長(Growth)

債券基金到期長短:短期(short-term)、中期(Intermediate-term)

債券基金類型:政府公債(Government)、信用債(Credit)、高收益債(High-yield)

基金績效分析3:經理人的投資績效,長期要打敗大盤非常困難

主動型基金經理人投資績效,長期要打敗大盤是非常困難的。

前面我們已經得知大多數的基金,無法獲得優於大盤的市場報酬,

那麼那些打敗大盤的基金是否能有持續力呢?

下圖Vanguard做了一個統計,將2013年時美國積極管理的股票型基金依超額報酬分為五組,

第一組是表現最好的基金,第五組則是表現最差的基金,將這些基金追蹤其五年後的表現,發現:

當初表現最好的基金,也就是所謂第一名的好學生,在五年後只剩下19.3%仍維持在第一名,

其餘已經平均分布到各個名次,甚至有23%已經遭合併或清算。

也就是說,主動型基金長期要持續打敗大盤是非常困難的。

那為什麼我們在市場上,常常看到的基金表現績效都優於大盤呢?

這邊要特別注意的是生存者偏差(survivorship bias)。

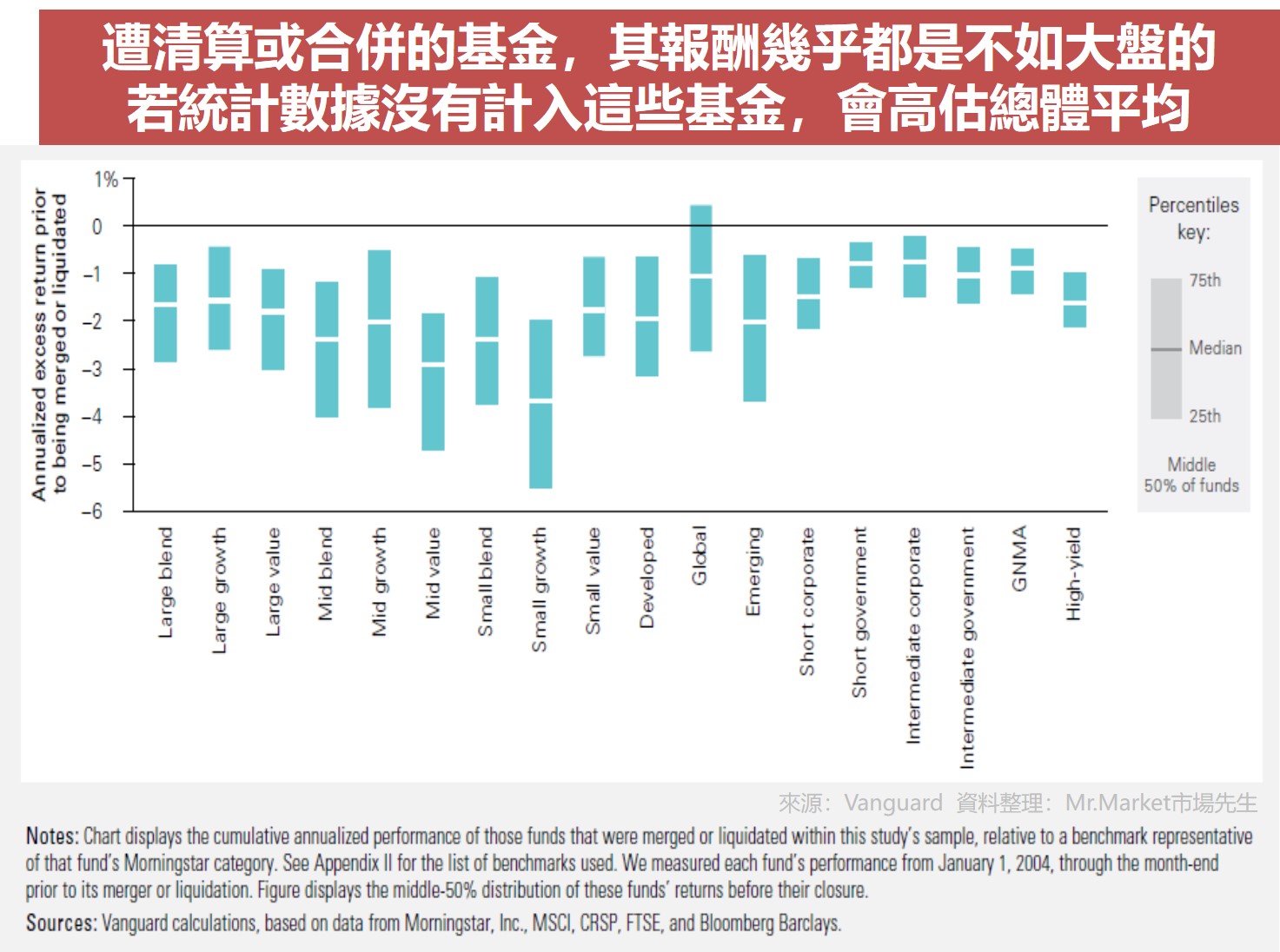

根據下圖統計,那些已經遭合併或清算的基金報酬幾乎都是落後大盤的,

如果我們看的市場統計數據並沒有計入這些已下市的基金,那麼數字看起來會有非常大的誤差。

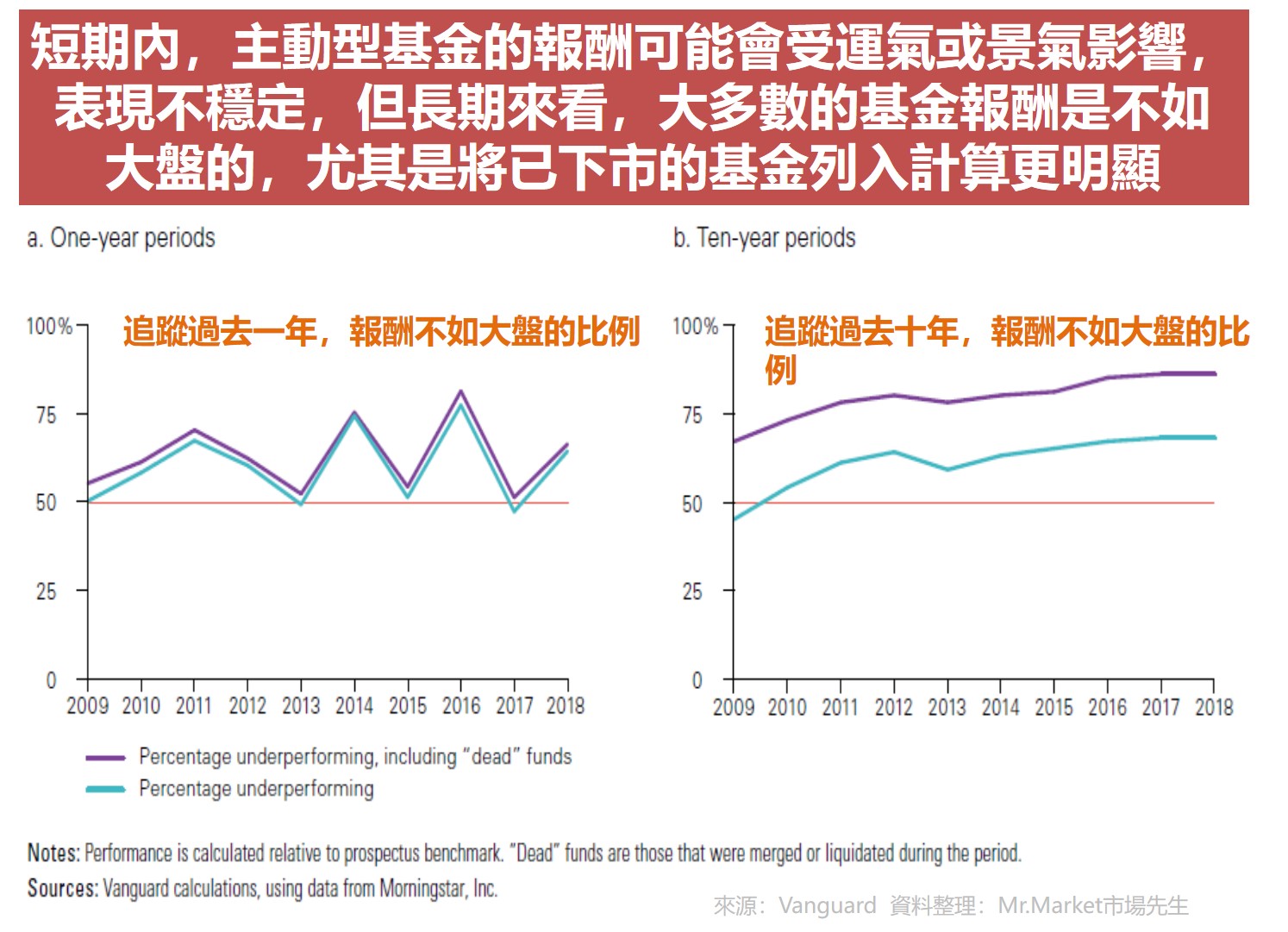

主動型基金,短期長期的績效表現如何?

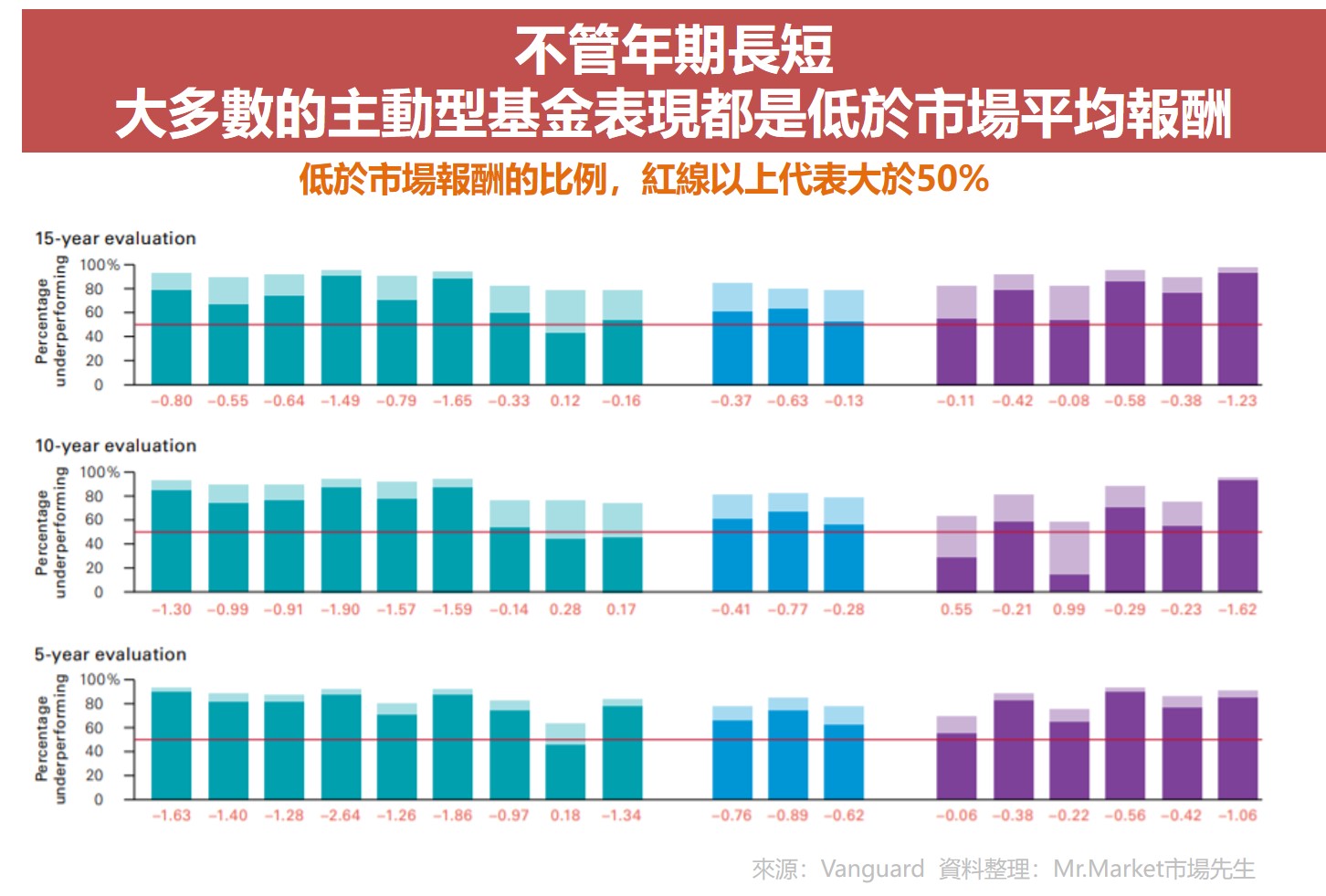

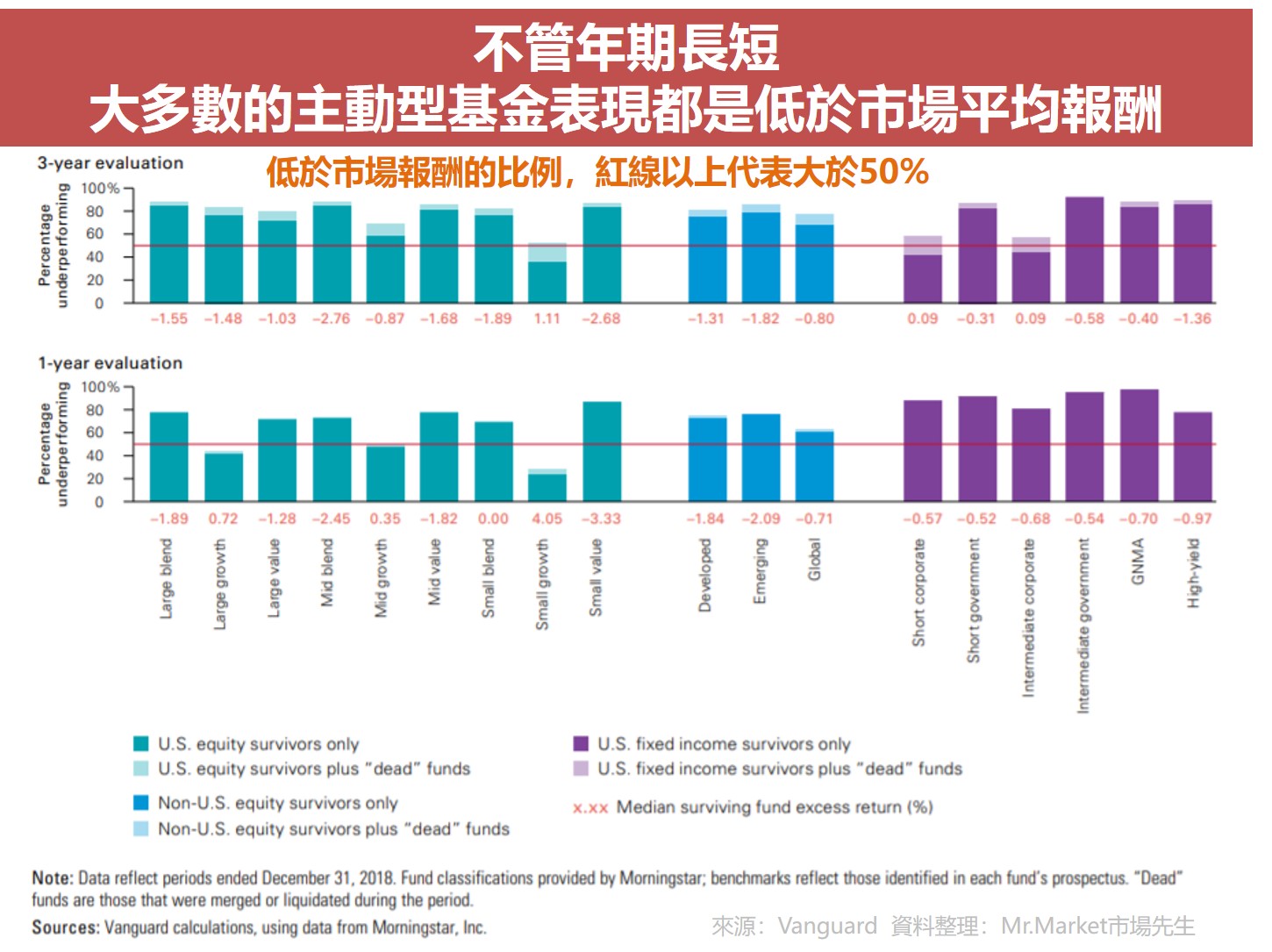

下圖分析了至2018年底主動型投資基金的績效,

分別回溯追蹤了1年、3年、5年、10年及15年的績效。

圖的橫軸代表各種不同基金的類型,綠色的為美國的股票型基金,

藍色的為非美國的股票型基金,紫色的則為固定收益型的基金。

各長條圖上深色部分代表著還存活的基金,淺色部分則代表著已經下市的基金。

圖的縱軸為基金績效低於市場平均報酬的百分比,紅線為50%分水嶺。

由圖可看出,不管是短年期或長年期,

大多數的主動型基金表現都是低於市場平均報酬,時間越長越明顯,

可以看到在15年期的圖,幾乎80%的主動型基金表現都不如市場平均。

在分析低成本指數型基金投資時,「時間」是一個很重要的因素,

因為短期來看很可能會被運氣或是景氣循環所影響,因而看不出指數型投資基金的好處。

但長期來看,已經有非常明顯的趨勢,大部分的主動型基金報酬皆不如大盤,

這個數字如果計入已經下市的基金會更驚人,

超過75%的主動型基金報酬皆不如大盤。

結論:主動型基金成本高、侵蝕獲利,長期來看績效較差

從過去的數據顯示,主動型基金不僅投資成本高會侵蝕獲利,

長期投資績效仍難打敗大盤,這也就是為何近幾年指數投資及ETF越來越盛行的原因,

投資人在選擇基金時,需多留意投資成本,

對於想要長期在股市投資獲利者,指數投資也許是個不錯的方式。

學習更多ETF指數投資可閱讀:ETF新手投資教學系列文章懶人包

市場先生提示:對於統計的另類思考

對於這篇文章的觀點有兩派看法,我認為大家可以思考。

一派認為主動投資的基金整體平均績效不如指數,這代表選到不好的基金機率相對高,所以不該投資基金。

一派認為,許多績效不佳的基金拉低整體平均,但仍有許多基金表現優於指數。

這份統計,市場先生個人認為它有很多值得參考的地方,

但是也有個疑慮在於:它把所有的基金當成一個「整體」。

就統計而言,如果一個班級受一部份壞學生拉低成績,且壞學生比例高一點或高很多,

甚至壞學生中還有一些奇耙,他們成績有時高有時墊底,

那不管你怎麼去取平均、用哪種形式統計,得到結論就是整體成績差,

但真的應該把所有基金放在一個班級裡一起看嗎?

當成一個整體時,我們能得到的結論是整體基金中,不好的基金比例的確相對高,因此隨意投資很危險,無法辨識時不如投資指數最簡單,這點是成立的。

但這並不能說明投資基金絕對不好,或者沒任何好基金。

就像該班級真的全都是壞學生沒有好學生嗎?或者好學生比例真的少到不值得評估嗎?

那些好學生是真的很差,還是只是運氣不好,剛好跟很多的壞學生分到同一班呢?

我們能確認的結論包含:

- 成本越高、整體而言基金表現月差

- 前20%的好學生,未來五年要維持在前20%,機率只有20%

- 所有未退學的學生中,拉長到10年來看,約有6成是壞學生

- 約有30%的學生拉長時間會被退學

- 拉到15年期,能戰勝指數的好同學大約只有20%~40%(各分類不同)

Vanguard是一間專門提供指數投資的公司,

對它而言,推動被動投資工具、否定主動型基金是很自然的事,如同老王賣瓜。

儘管它的數據非常有參考價值,我也同意指數投資是很好的工具,

但我們也仍是要保持客觀思考,正確理解這些統計數據背後的假設以及意義。

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

延伸閱讀:

3. 股票開戶》推薦的開戶券商

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

市場先生您好,想問一下文中提到「主動型基金經理人投資績效,長期要打敗大盤是非常困難」,大盤指的是S&P500嗎?

不同基金,對應的指數不同。例如股票型基金,做美股的就對應美股指數,做中國股票的就對應中國指數。債券基金,做高收益債的,就對應高收益債指數。

這樣。

了解!謝謝市場先生的回覆!那美股指數有道瓊指數和標普500,通常指的是哪一個呢?

ARK的主動式基金打贏大盤80%以上

就幾年後看看囉,看看是不是年年贏

某樓真好笑