巴菲特如何投資能源股?波克夏歷年買賣石油公司的時機及持股變化

能源領域是波克夏四大持股中的一部分,

2022年初,波克夏在油價尚位於百元以上高檔之時,大舉買進西方石油(OXY)及雪佛龍(CVX)的股票,令外界相當吃驚,許多人認為股神這一次的行為是豪賭。

其實,在波克夏過去的歷史中,能源股曾幫它賺進不少錢,但也曾讓它大虧過。

本篇文章,市場先生整理了波克夏歷年來買賣能源股的時機及持股,

希望能從這些經驗中學習股神對於能源股的看法,也分享給大家。

波克夏投資的能源股領域,其中包含石油公司、公用事業和乾淨能源等,本文探討的主要以石油股為主。

本文市場先生會告訴你:

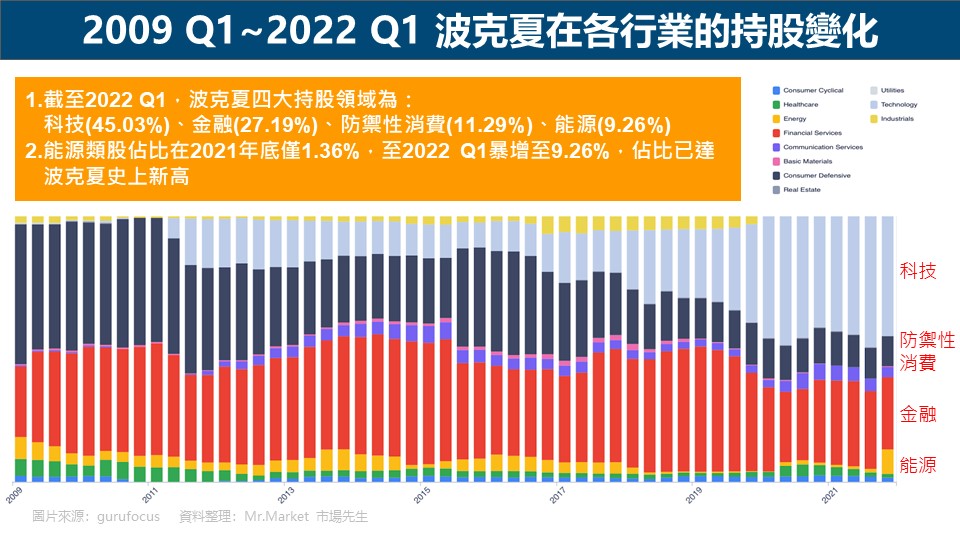

歷年來能源股佔波克夏投資組合比重

從下圖可以看到自2009年至2022年Q1波克夏在各行業領域的持股變化,主要可總結為以下幾個重點:

- 持股比重最大的從防禦性消費股逐漸轉至科技股 (主要持股是蘋果,佔了持股40%以上)。

- 金融股一直佔有20%以上的高比例。

- 能源股持股比重變化較大,2018年前約維持在3%~8%之間,但在2018後持股比例大幅下降,僅剩1%多,一直到2022年Q1比重又大幅上升至9.26%,為波克夏在能源類持股比例新高。

以下會分析7個波克夏買賣石油股的案例,但要提醒一下:

1. 石油公司許多有穩定配息,以下股價走勢圖僅表示股價變化,而非實際含息報酬。

2. 由於巴菲特在石油股的策略並非長期永久持有,圖片中買進賣出的股價並不代表完整報酬。

1. 波克夏投資中國石油公司(PTR):大賺36億美元

中國石油(Petro China, PTR)是註冊在中國的上市公司,主要從事和原油與天然氣相關的業務。

根據報導,波克夏在2002年至2003年期間,共花費4.88億美元買入中國石油公司港股的股票,佔該公司1.3%的股份,成為中國石油公司第二大股東,買入原因是「股價夠便宜」。

隨後,公司股價一路飆漲,波克夏從2004年Q2開始賣出中國石油的股票,至2007年Q3全數賣光,賣出原因是「股價已達預期」。

雖然持有的時間不過短短五年,這筆交易卻為波克夏大賺36億美元,總獲利720%,成為波克夏史上最成功的投資之一。

不過自這筆交易後,巴菲特至今未曾再投資中國的石油公司(至2022/06止)。

2. 波克夏投資康菲石油公司(COP):損失近20億美元

康菲石油公司(Conoco Philips, COP)總部位於德克薩斯州,波克夏於2006年Q4開始買進,之後有一些微幅的賣出紀錄。

到了2008年初,油價首次飆上100美元,至7月11日時飆至歷史新高每桶147.27美元。

在這一波油價大漲的浪潮中,康菲石油公司的股價也跟著暴漲,於是波克夏在2008年Q2及Q3大舉買入該公司股票,投資金額高達70億美元,佔當時投資組合約8.8%。

然而,隨著油價下跌及金融海嘯的來襲,康菲石油公司的股價在2008年Q3後開始暴跌,不到一年內股價從70美元左右腰斬至35元,巴菲特可以說是幾乎買在最高點。

後來他很快的認知到自己的錯誤,毅然決然在2008年Q4就開始拋售該公司股票,一直到2014年Q4將其陸續清空,這次的交易讓波克夏損失了近20億美元,也是它最失敗的投資之一。

巴菲特在接受採訪時曾說,這次的投資是個重大的錯誤。

他坦承在購買股票的當下,被飆漲的油價所吸引了,因此錯估油價走勢,幾乎是買在最高點。

3. 波克夏投資艾克森美孚(XOM):小賺1.2億美元

艾克森美孚(Exxon Mobile Corporation, XOM)是美國總市值最大的上市石油公司,巴菲特在過去也曾針對它有幾次操作。

在2009年的Q2及Q3,波克夏花了約一億美元買入艾克森美孚的股票,金額不算大,但是他很快在當年度Q4就拋售了其中67%的股份,並於2011年Q4全數售出,這個短線操作不像巴菲特的風格,令市場非常震驚。

據報導,巴菲特會賣出的原因是「艾克森美孚宣布計畫收購XTO能源達41億美元,包含它41億美元的債務」。這次短線交易雖然沒有公佈獲利金額,但推估應該是有小賺的。

其後,在2013年Q2波克夏又再度進場買艾克森美孚,並於同年Q3及Q4持續加碼,金額高達37.4億美元,此次買進原因是「它的估值較便宜」,營收也超出市場預期。

不過這次巴菲特一樣令人意外的,很快的出清持股,在2014年Q4就全數賣出,獲利約1.2億美元。

股神受訪時表示售出原因是「認為這筆錢還有其他用途」。

4. 波克夏投資菲利普66 (PSX):獲利(金額未公開)

巴菲特投資菲利普66 (Philips 66, PSX) 這家石油公司的緣由要追溯到他對康菲石油公司的投資。

前文有提到,波克夏在2008年Q2時大舉買入康菲石油公司,雖然在當年Q4就開始賣出,但持股一直到2014年底才全數出清.

2012年5月時,康菲石油公司進行拆分,其中下游公司及行銷、化工業務被拆分為一家名為菲利普66的公司。

巴菲特因比較看好菲利普66的管理團隊,因此保留了他所獲得約2,700萬股的股份。

隨後,菲利普66的股價從37元一路飆漲,至2014年Q1波克夏賣出時已漲超過一倍。

後來,波克夏在菲利普66股價下滑的時候,在2014年Q4至2016年Q3又持續買進它的股票,當時共有約15%的股份。

2018年Q1,在油價與公司股價都處於高檔的時候,波克夏持續拋售該公司股票,

並於2020年Q1全數清空,此筆投資的獲利並無公開,但推估也是有小賺。

5. 波克夏投資清倉森科能源公司(SU):錯失巨大漲幅

森科能源公司(Suncor Energy, SU)是加拿大的能源巨頭,公司業務涉及石油產業的上、中、下游,巴菲特在過去曾有兩次買進又賣出的交易。

第一次是在2013Q2時買進,之後的幾年有一些買進賣出的紀錄,但最後於2016年Q2將持股清空,是否有獲利並未公開。

第二次則是在2018年Q4時又再度買進,一直到2020年Q2都持續有買進的紀錄,

然而在2020年Q4後就開始賣出持股,於2021年Q1全數賣出。

以買賣的時間點來,似乎是個失敗的交易,而且在波克夏賣出後,森科能源股價開始飆漲,從低點漲了近3倍,波克夏可以說是完全錯失了這波良機。

6. 波克夏投資西方石油(OXY):2019年失利,2022又大舉買進

西方石油(Occidental Petroleum, OXY)是美國第四大的石油和天然氣公司。

在2019年時,巴菲特向其投資了100億美元,主要是協助它併購安達科石油公司(Anadarko Petroleum)。

然而,2020年Q1新冠肺炎疫情爆發,各大能源公司股價均重挫,波克夏也在Q2時將其持股清空,這波操作可以說賠了不少錢。

後來,隨著世界對能源的需求旺盛,油價隨之飆漲,並再度於2022年Q1漲破每桶100美元。

於此同時,西方石油的股價也從最低點約10美元一路飆升,到了2022年Q1,股價已進逼50美元,此時波克夏大舉買進,數量高達1.36億股,西方石油首次成為波克夏的前十大持股之一。

截至2022年Q2止,波克夏持股總數已達1.634億股,價值約99億美元,相當於持有西方石油17.4%的股權,成為最大股東,引發外界對於波克夏要收購西方石油的臆測。

7. 波克夏2022年投資:大舉加碼雪佛龍(CVX)

雪佛龍(Chevron Corporation , CVX)總部位於美國,是全世界最大的跨國能源公司之一,在全球超過180個國家都有業務。

巴菲特首次投資是在2020年Q3,購買數量約4,427萬股,當時是個不錯的時機點,因為能源股在經歷新冠肺炎危機的暴跌後,Q3正在持續的成長。

之後波克夏對於雪佛龍有一些小規模的買賣動作,

一直到2022年Q1,波克夏突然大舉加碼雪佛龍,數量高達1.2億股,讓雪佛龍一舉成為波克夏第四大持股,甚至超越西方石油。

2022上半年,波克夏在油價仍處於百元以上的高檔時,大舉買入西方石油及雪佛龍這樣的能源股,確實跌破很多人的眼鏡,這個決策是對是錯也只能交由時間來驗證了。

波克夏歷年買賣石油股的時機點分析

從上面7個波克夏買賣石油股的案例可以看出,股神在投資能源股並非都是獲利,也有3次認賠殺出的案例,可見油價走勢並不是容易掌握的。

下圖我們拿歷年來油價走勢與波克夏買賣石油股時機點來比較,

由於買賣的過程太複雜,涉及到較長的時間區間,

我們僅把第一次買進時間點標示為綠色圓點,把出清持股的時間點標示為紅色圓點,中間過程省略。

由下圖分析,波克夏買賣石油股時間點跟油價高低的關係並沒有一定的邏輯可循,

例如巴菲特會在油價20-30元時買入,也曾經在油價超過100元時買入。

同樣的,他會在油價70-80元時賣出,也會在油價50元時賣出。

雖然波克夏買賣時機點應該跟油價的判斷有關,但也不一定每次都看得準,所以一般人不能將此當成油價判斷的邏輯。

在買進方面,波克夏有時候會在油價跌深時買入,

例如2009年買進艾克森美孚時,油價正好從100多元跌至50元左右,

但也有時候會追高,例如2022年初買入西方石油和雪佛龍時,油價已經從2020年的低點25元左右漲了3倍以上。。

在賣出方面,有些是屬於獲利了結,例如2007年賣出中國石油,

但也有些屬於認賠殺出,如2014年賣出康菲石油。

但不可否認的,自2006年後,波克夏買賣能源股的動作相當頻繁,沒有一檔能持有超過10年以上。

快速重點整理:從巴菲特投資能源股能學到什麼?

從以上巴菲特投資石油股的案例,我們歸納總結出以下心得:

1. 石油股跟景氣循環及油價有高度相關,並非長期向上,所以巴菲特對石油股的操作以短線及中線操作為主,甚至會在不同時間點持續進出,至今沒有一檔股票連續持有超過10年以上。

2. 以波克夏過去買賣能源股的經驗來看,盈虧各半,其中有三次投資失利(COP、SU、 OXY),大賺只有投資中國石油那一次,其它都是小賺,表示油價的走勢也是相當難掌握的。

3.看到股神買進能源股的時候,不宜貿然跟進,一來他過去也有幾次判斷失誤的時候,二來我們不知道他何時會將持股出清,如果他是炒短線,在我們得知消息時他已經賣光了,且油價在下跌時總是又急又兇,投資人很可能因此承受虧損。

市場先生心得:

能源產業雖然是波克夏持股的四大領域之一(蘋果、保險、鐵路、能源),但能源屬於較小的一塊,且能源又包含公用事業(電力公司)、乾淨能源、及石油公司。本篇討論的僅只是其中石油公司的部分。

從比例上來看,其實能源佔波克夏的投資部位仍不算高比例,因此也許過去幾次能源股虧損,對巴菲特來說並不算很大的影響。

值得思考的是,巴菲特投資能源公司的理由?

一個常見的理由是因為公司被低估了,這也是巴菲特收購大多數企業的原因。

另一個可能的理由是油價波動,但幾筆交易看下來,巴菲特也並非單純看油價高低做決策。

我認為有另一個可能原因,石油公司雖然股價看起來走勢上下高低不明,但多有極高的營收與市值,擁有充沛的現金流,

這對於目前規模已經是全球前10大公司的波克夏來說,也許是無可避免的投資標的類型。

石油公司屬於景氣循環股,會根據原油價格趨勢有明顯的變化,

很可能因為油價大漲導致股價短時間翻數倍,

也可能會因為油價長期走跌導致出現長期低迷的情況,

但無論如何,要知道的是這類景氣循環產業過去的價格不代表未來價格、過去盈餘也不等於未來盈餘,

即使是股神巴菲特,也不是每次都能有成功的能源股票交易,過去也曾有不少次追高殺低。

對高手來說,也許這種原物料相關類股,存在著很多波段操作機會,

但對一般人來說,能源股也許並不一定是長期投資的好選擇。

最後提醒,本文提到投資標的與時機均為資料整理與教學使用,無任何投資推薦之意,投資一定有風險,投資前務必自行研究判斷。

更多關於巴菲特的文章:

4. 波克夏歷年回購股票時間點分析》巴菲特回購股票是好的進場時機嗎?

專欄作者:牟均俞 主編:市場先生額外分享幾篇文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言