全球中央銀行有哪些?央行政策對利率有什麼影響(外匯、債券)?(附央行決議時間表)

常看到新聞報導中央銀行進行升息或降息,到底這些政策會對市場經濟有什麼影響呢?

高利率或低利率對外匯、債券市場又有什麼影響?

這篇文章市場先生介紹什麼是中央銀行,分為以下幾個部分:

- 什麼是中央銀行?

- 央行政策對利率有什麼影響(外匯、債券)?

- 全球主要中央銀行有哪些?

什麼是中央銀行?

中央銀行簡稱央行,簡單來說就是政府的銀行,

主要功用是負責國家或地區的貨幣政策,通常也是經濟共同體的唯一貨幣發行機構。

簡單來說,我們本國的貨幣,也就是從銀行領的錢就是由央行發行,

與央行往來的是銀行而非一般民眾,若是銀行沒錢了也會向央行借。

中央銀行的主要作用是控制通貨膨脹,為本國貨幣提供價格穩定,

它也是國家貨幣政策的監管機構,是個獨立於政府的財政政策,不受任何政權政治、商業銀行利益的影響 (當然,也因國家狀況而異)。

中央銀行的主要功用:

央行核心價值就是確保本國經濟發展、控制通膨、確保金融穩定。

- 控制通貨膨脹:執行國家的貨幣政策、控制貨幣供應量,一般目標通常是維持低通脹(不過高、過低)、國內生產總值的穩定增長。

- 影響匯率政策:根據國家與產業政策確保匯率穩定,必要時干預促使匯率上升或下降。

- 促進經濟發展:影響利率並參與公開市場操作,控制整個經濟體的借貸成本。

- 確保金融穩定:確定商業銀行的準備金率,並在必要時貸款給商業銀行。

各國都有各自的中央銀行

我們在台灣聽到的央行,指的都是台灣的中央銀行,

不過實際上央行並不僅是只有本國的中央銀行,

全球各國都有各自的央行,且全球央行的貨幣政策是彼此互相影響的,

其中,美國、英國、歐盟、瑞士、加拿大、日本、澳洲、紐西蘭等等,

這些強勢貨幣國家的中央銀行政策,對全球的影響都相對來的更大,因此我們也更常關注這些國家央行的政策變動。

央行政策對利率有什麼影響(外匯、債券)?

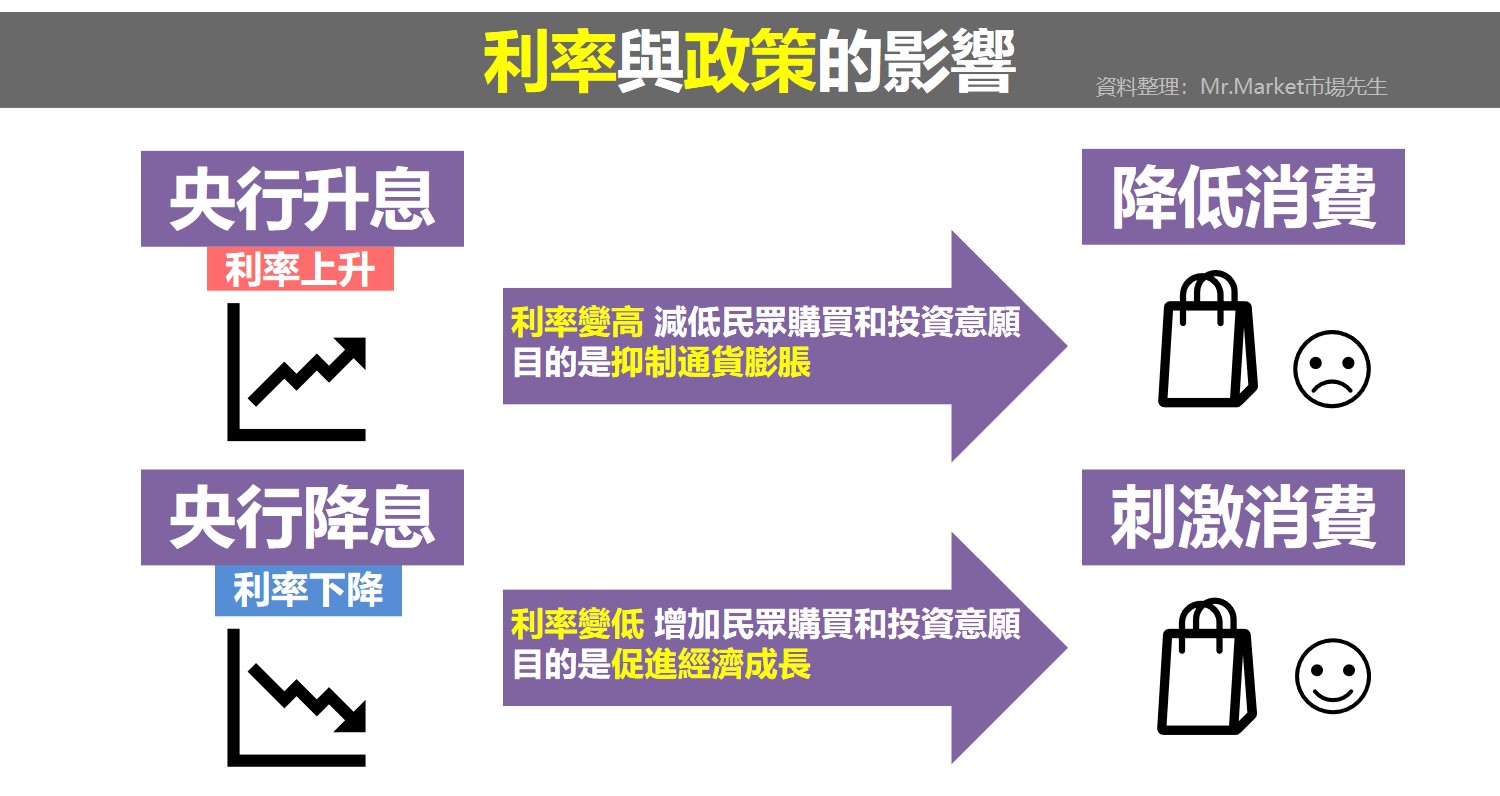

央行為了控制通貨膨脹,維持本國貨幣的價格穩定,會採取升息降息的動作,

所謂的升息降息就是央行調整基準利率,每個國家的基準利率都不同,

利率是借貸的成本,利率高低會影響市場利率、資金流動、匯率高低。

調整利率是中央銀行最重要的工作之一,利率對經濟成長、創造就業和通貨膨脹有很深遠的影響,

要注意的是,利率太高不好、太低也不好,調升或調降都各有它的優缺點,

利率高低會造成不同的影響如下:

低利率的影響:

低利率使企業能夠較便宜的借錢,這樣就能擴大規模、雇用更多的員工。

對民眾來說,低利率使人們能夠借錢買房、買汽車、傢俱、電器等,促進經濟增長。

但降低利率也有可能帶來負面效果,也就是通貨膨脹,

換句話說,原本你預期提供便宜的資金成本,可以讓生產增加、促進經濟,但錢可能更多拿去炒房炒股炒原物料,導致物價上升、通貨膨脹。

通貨膨脹可能會推高物價,使商品和服務價格過高,

讓企業和民眾停止或縮減支出,使經濟增長放緩,最終陷入衰退。

高利率的影響:

有句話說,貨幣流動之於經濟的關係,就像血液之於人體的關係。

不過當貨幣流動太多、經濟過熱、甚至傾向通膨疑慮時,央行就會傾向調高利率。

高利率會產生和低利率相反的效果,使企業和民眾不願意購買和投資,一來借貸成本更高,二來利率調升可以吸引資金存放,而不是在外流動。

有時央行需要提高利率,才能防止經濟過熱而導致的通貨膨脹。

全球最重要的央行:美聯儲(Fed)

以調整利率來說,全球最關心的就是美國的央行 美聯儲(Fed)的政策。

美國央行是由美聯儲(Fed)的貨幣政策部門負責制定聯邦基金利率,這是一個基準利率,

也是銀行間隔夜貸款的利率(銀行之間相互借貸存放在美聯儲的錢,隔夜所支付的利率)。

這個利率對整個經濟、民眾、政府的短期和長期利率有很大影響,

改變聯邦基金利率就會影響整個經濟的整體金融狀況,包含每個家庭、企業、政府。

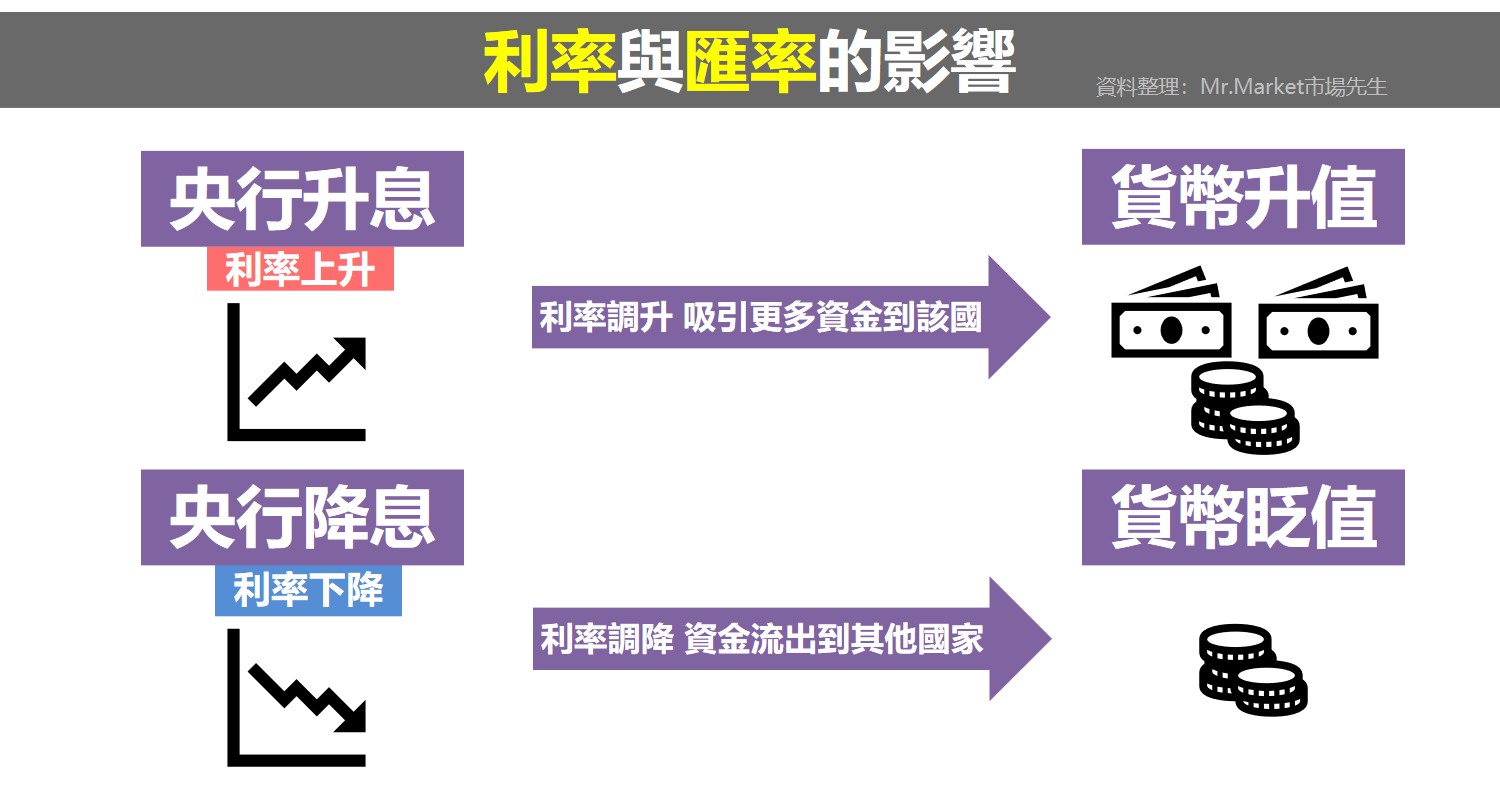

央行政策對外匯的影響

央行的升降息動作會影響市場利率、資金流向、匯率強弱,利率的變動和匯率有高度相關。

假設央行降息,就會使該國的貨幣貶值,而銀行也會跟著調降存款利率,

這樣資金就會流到利率較高的國家,或是較高報酬率的市場。

假設央行升息,就會使該國的貨幣升值,銀行調升存款利率,

這樣就會吸引更多資金流入該國。

市場先生提示:如果你記不起來的話,就記得「資金會從利率低的地方,往利率高的地方流動」,

想像有一間銀行存款利率給1%、另一間給2%,假設風險相同的情況下,你會把錢從1%的銀行拿出來,並存到2%的地方去,對於貨幣也是如此。

而這個賣出並買進另一個貨幣的過程,就會對貨幣升值與貶值產生影響,被賣出的貶值、被買進的升值。

各國的貨幣政策不同,

一般來說會根據該國經濟狀況有一個基礎的方針,但仍會受國際情勢影響,

依賴進口為主的國家,貨幣保持強勢會更加有利 (例如美國),但會對外銷不利,外國買本國的東西會覺得貴。

依賴出口為主的國家,貨幣則傾向保持相對弱勢,這樣外銷產品更有競爭力 (例如台灣),但會對進口不利,國內人買海外的東西會覺得貴。

央行政策對債券的影響

中央銀行最重要的功能之一就是影響利率,這對整個經濟產生巨大的影響,

低利率通常會促進經濟成長,而高利率會抑制經濟成長。

中央銀行會公開宣布要降息或升息,在全球金融危機期間,

美聯儲(Fed)還會購買大量的長期債券,試圖降低長期利率。

債券價格與利率成反比,這意味著,

當利率上升、債券價格下降;利率下降、債券價格上升。

如果現行利率(尤其是政府債券的利率)下降,則提供更高利率的舊債券將變得更有價值,

持有這些債券的投資人可以收取溢價,並在次級市場上出售。

另一種情況是,如果現行利率上升,舊債券的價值就會降低,

因為它們的票面支付額現在低於市場上發售的新債券,這些舊債券的價格會下降被折價交易。

市場先生提示:你可以想像,假設有個債券利息是5%,這是當時市場普遍的利率。

可是一但市場升息,新的債券都給6%,原有的債券按照原本價格來算只有5%,這時原有的債券就沒人想要,價格就會下跌到報酬率合理為止。

反之亦同。

短期內,利率上升可能會對債券投資組合的價值產生負面影響,

但是長遠來看,利率上升實際上可以增加債券投資組合的整體收益,

因為到期債券的資金可以重新投資到收益更高的新債券上。

全球主要中央銀行有哪些?

中央銀行負責設定利率、控制一國的貨幣供應,一舉一動都是外匯和其他資產市場密切關注的關鍵因素,

每年也會開好幾次的利率決議會議,來決定利率要調升或下降,或是維持不變。

底下介紹世界上最具影響力的一些中央銀行。

我並非各國經濟專家,因此以下列出各國的政策方針是以目前查詢到的資料為主,

要注意當央行政策目標不同時,對於利率的策略也會有所變動,

以下提到的一些政策目標,都是撰文當下(2021年初)的狀況,實際上未來可能仍會隨環境狀況而有變化。

美國聯邦儲備系統-美聯儲(Fed)

美聯儲是世界上最有影響力的中央銀行,因為美元是全球最大的通用貨幣,

所以美聯儲的影響力對許多貨幣價值產生了廣泛的影響。

美聯儲內部決定利率的小組是聯邦公開市場委員會(FOMC),

由聯邦儲備委員會的7位元理事加上12家地區儲備銀行的5位元總裁組成。

它們的任務是維持國家長期價格穩定並持續增長,每年有8次的央行利率決議會議。

歐洲中央銀行-歐洲央行

歐洲中央銀行成立於1999年,由歐洲中央銀行理事會決定貨幣政策變化,

理事會由6名歐洲央行執行委員會,再加上來自12個歐元區國家的所有國家央行行長組成。

歐洲央行的任務是維持國家長期價格穩定並持續增長,

但與美聯儲不同,歐洲央行希望將消費物價的年增長率維持在2%以下。

作為一個依賴出口的經濟體,歐洲央行也會防止其貨幣過度強勢,因為這對出口市場構成風險 (歐元區這幾年都是低利甚至負利率)。

歐洲央行每兩周開會一次,每年有11次的央行利率決議會議。

英國銀行-英國央行

英國銀行的貨幣政策委員會是9人委員會,由一名行長、兩名副行長、兩名執行董事和四名外部專家組成。

英國央行主要貨幣政策任務是保持物價穩定與民眾對貨幣的信心,為了實現這一目標,

央行的通脹目標是2%,如果物價超過這個水準央行就會抑制通脹,

若遠低於2%則會採取刺激通脹的措施。英國央行每月開會一次,每年有8次的央行利率決議會議。

日本銀行-日本央行

日本央行的貨幣政策委員會由日本央行行長、兩名副行長和其他6名成員組成,

因為日本非常依賴出口,日本央行比歐洲央行更積極地防止貨幣過度強勢,

曾到公開市場上拋售貨幣兌美元和歐元來削弱其貨幣。

日本央行的任務是維持物價與金融體系的穩定,也使得通脹成為央行首要關心的事情。

日本央行每月開會1~2次,每年有8次的央行利率決議會議。

瑞士國家銀行-SNB

瑞士國家銀行有個3人委員會負責決定利率,與其他大多數中央銀行不同,

瑞士國家銀行僅決定利率區間,而不是具體的目標利率。

瑞士非常依賴出口,與日本和歐元區一樣,瑞士國家銀行不希望看到貨幣變得過於強勢,

而瑞士央行在升息傾向也是傾向比較保守。瑞士央行的任務是在考慮經濟形勢的同時,確保價格穩定,

每季開會1次,每年有4次的央行利率決議會議。

加拿大銀行-BoC

加拿大銀行內部的貨幣政策決定,是由理事會以協商一致的方式作出,

理事會由加拿大銀行行長、高級副行長和四名副行長組成。

加拿大央行的任務是維護貨幣的完整性和價值,央行的通脹目標是1~3%,

自1998年以來,央行都將通脹控制在這個區間內。加拿大央行每年有8次的央行利率決議會議。

澳洲儲備銀行-RBA

澳洲儲備銀行的貨幣政策由央行行長、副行長、財政部長秘書和6名由政府任命的獨立委員組成,

任務是確保貨幣穩定,維持充分就業和經濟繁榮,保障澳洲人民的福利,

中央銀行的通脹目標是每年2~3%。澳洲央行每年有11次的央行利率決議會議。

紐西蘭儲備銀行-RBNZ

紐西蘭儲備銀行與其他中央銀行不同,貨幣政策的決策權最終掌握在中央銀行行長手中,

任務是維持價格穩定,避免造成利率和匯率的不穩定。

RBNZ的通脹目標是1.5%,必須非常注重這個目標,因為如果達不到這個目標,

RBNZ的行長可能會被解雇。紐西蘭央行每年有8次的央行利率決議會議。

2020年全球央行利率決議日期:

2021全球央行利率決議日期 |

||||||||||||

| 中央銀行 | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 |

| 美聯儲 | 28 | – | 18 | 29 | – | 17 | 29 | – | 3 | – | 4 | 16 |

| 歐央行 | 21 | – | 11 | 22 | – | 10 | 22 | – | 9 | 28 | – | 16 |

| 英央行 | – | 4 | 18 | – | 6 | 4 | – | 5 | 23 | – | 4 | 16 |

| 瑞央行 | – | – | 25 | – | – | 17 | – | – | 23 | – | – | 16 |

| 加央行 | 20 | – | 10 | 21 | – | 9 | 14 | – | 8 | 27 | – | 8 |

| 日央行 | 21 | – | 19 | 27 | – | 18 | 16 | – | 22 | 28 | – | 17 |

| 澳儲行 | – | 2 | 2 | 6 | 4 | 1 | 6 | 3 | 7 | 5 | 2 | 7 |

| 紐儲行 | – | 23 | – | 14 | 26 | – | 14 | 18 | – | 6 | 24 | – |

| 來源:dailyfxasia 資料整理:Mr.Market市場先生 | ||||||||||||

快速重點整理:中央銀行政策有什麼影響?

- 中央銀行 簡稱央行,簡單來說就是政府的銀行,主要功用是負責國家或地區的貨幣政策,通常也是經濟共同體的唯一貨幣發行機構。

- 中央銀行主要作用是調整基準利率採取升息降息,進而對通膨、經濟、利率、匯率產生影響。

- 央行的升降息動作會影響市場利率、資金流向、匯率強弱,也會影響債券價格。

市場先生總結:央行的重要性在於,在許多短線交易上,央行的政策變動會對市場走勢帶來劇烈的影響,

尤其是外匯市場影響最直接,其次則是原物料市場、股市、債市等等。

一但有重大消息宣布時,市場就會出現劇烈的波動,這對短線交易者來說可能會有很大的影響,務必留意。至於長期投資者,我認為你只需要了解利率與自己投資的關聯性,這樣就足夠了,不必太去在意短期的變化,應該更加關注長期。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

編輯:Joy 主編:市場先生

延伸閱讀:

4. 投資基金怎麼開戶最優惠?

50歲之前想退休一定要懂理財,加入市場先生FB社團,充實更多理財好知識

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言