黃金能抗通膨嗎?從數據看黃金在通膨期間價格表現

通貨膨脹是每個投資人都很關心的議題,一旦通膨升溫,代表著自己擁有的資產縮水,

因此大家都不想要讓自己的資產被通膨吃掉。

一提到抗通膨的資產,很多人第一時間會聯想到的就是黃金,原因是當通膨升高,

鈔票越來越不值錢時,黃金這個貴金屬仍保有實際的購買力,

價格反而會上漲,所以很多人視黃金為抗通膨利器。

但是幾十年的歷史數據驗證下來,黃金是否真的具有抗通膨的能力?

這也是許多學者至今仍在辯論的議題。

本篇文章市場先生蒐集了市面上正反兩方的說法,並且提供其他可以抗通膨的資產選擇,

在談黃金能否抗通膨之前,首先要了解通貨膨脹率的衡量方式。

本文市場先生會告訴你:

通貨膨脹率如何衡量?

通貨膨脹(Inflation)跟貨幣發行量有直接的關係,簡單來說,如果貨幣發行量超過實際貨幣的需求量,

那麼會造成貨幣貶值、購買力下降,就產生了通貨膨脹。

舉例來說,原本10塊錢可以買到一條麵包,因為貨幣超發,導致紙鈔相對不值錢,

變成20塊錢才能買到相同的一條麵包,這就是通貨膨脹。

目前世界各國多是用 消費者物價指數(Consumer Price Index, 簡稱CPI)來衡量通貨膨脹的程度,

而我們說的通貨膨脹率通常是指一年內物價上漲的幅度,世界各個不同國家的通膨狀況可能會落差很大。

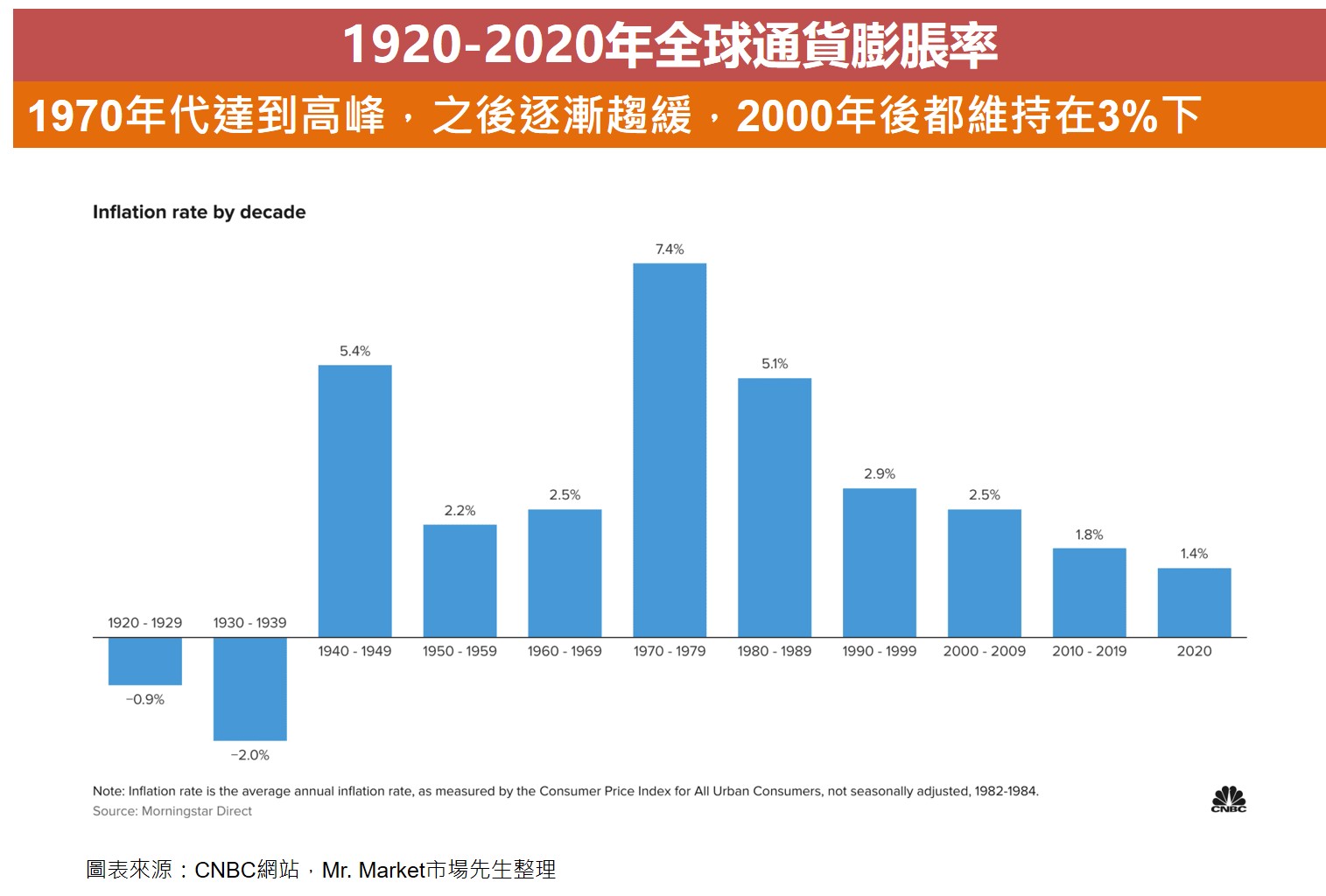

下圖為1920-2020年間,全球平均通貨膨脹率(僅統計都市的物價指數)。

反面說法:黃金不具有抗通膨能力

在目前市場主流看法,其實是認為黃金不具備抗通膨能力。

或者說,一些直接考慮黃金與通貨膨脹的數據,並沒有顯示兩者的足夠明確的關聯性。

黃金在通膨加劇時,有時也會漲比較多,但也有時候不會,

因此反面的看法是認為黃金不具有抗通膨的能力。

市場先生整理各種評論,綜合整理為以下四個重點。

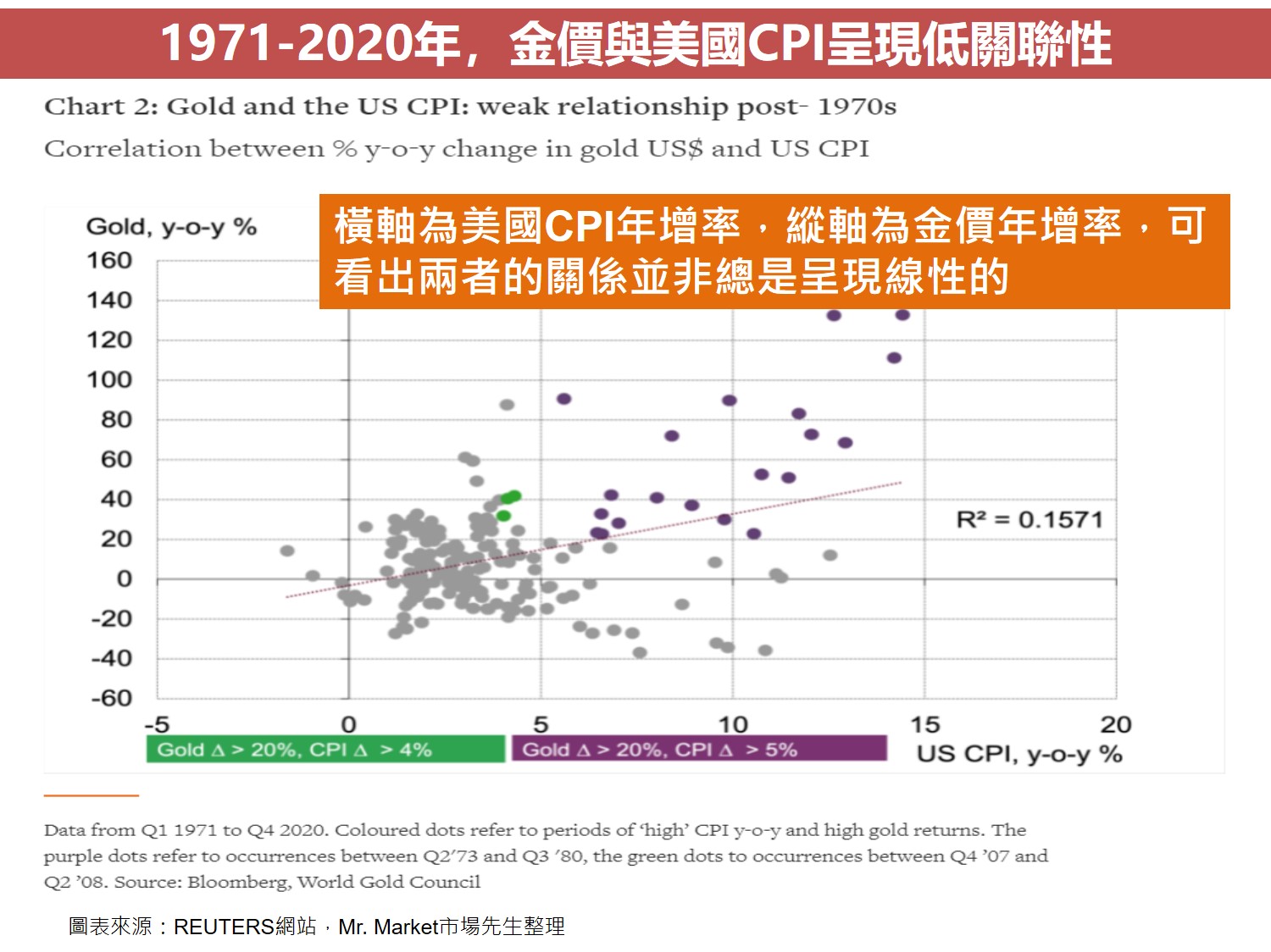

1. 1971-2020年,黃金價格與美國CPI呈現低關聯性

在講到黃金與通膨的關係,

很多人第一時間會想到拿黃金價格與消費者物價指數CPI做比較,觀察其關聯性。

在世界黃金協會發表的文章中也做了這項研究,其結果顯示,從1970年代後,

黃金價格跟美國的CPI走勢並非總是呈現正相關,而是呈現了低關聯性,如下圖。

(假設黃金有抗通膨能力,兩者應該呈現高度相關,包括R平方數值接近1,點狀圖的斜率分布由左上至右上。但下圖並不完全如此,仍有許多點散布在斜率以外的位置。)

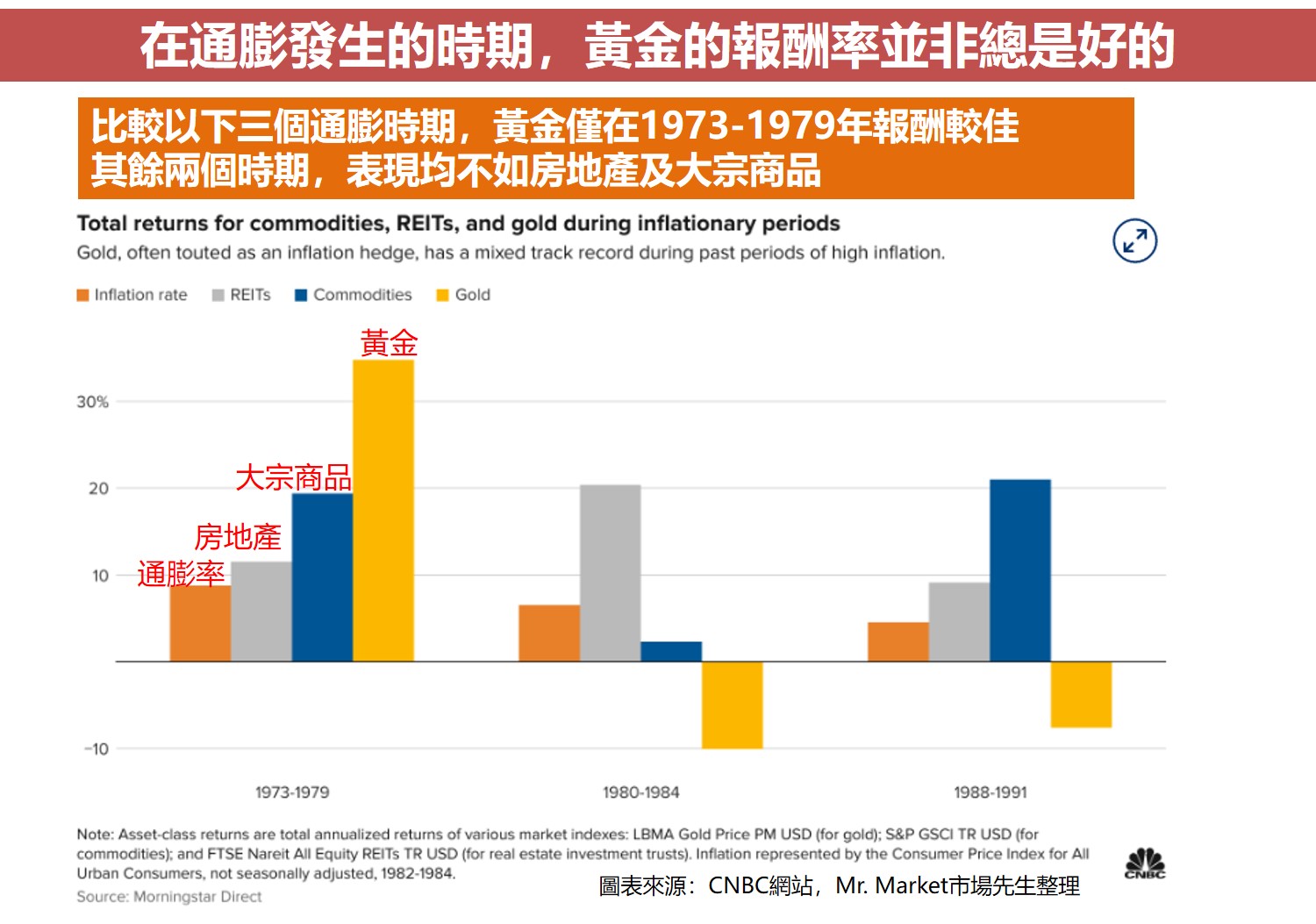

2. 在通膨發生時期,黃金報酬率並非都是正的,表現不如房地產、大宗商品

從歷史數據來看,黃金在通膨發生的期間,報酬率並非總是正數的,

如下圖比較了通膨較為嚴重的1973-1979,1980-1984,1988-1991三個時期,

結果顯示,黃金在1973-1979這個通膨最為嚴重的時期表現最佳,報酬率超過30%,

但是其餘兩個時期報酬率均為負值,表現並不如房地產及大宗商品穩定。

3. 單一國家的通膨難以影響全球金價,黃金僅能保護貨幣購買力

單一國家可能會因為個別的狀況產生通膨,舉例來說,從2014年開始,

國際油價從130美元一路跌至30美元,這使得高度依賴石油出口的國家委內瑞拉受到重挫,

在2018年時,其通膨率高達一萬倍。

然而,這是屬於單一國家的狀況,並非全球性的通膨,

也許該國家中金價會相對其貨幣上漲,但與其說是金價漲,不如說是貨幣相對貶值,這無法帶動整個國際金價上漲。

這種情況,與其說是黃金抗通膨,更正確的說法是黃金相對具有保值性、保護購買力,而不是對抗通膨。

4. 利率、政府貨幣政策及民眾預期通膨的心理都會影響黃金價格

按常理來說,金價長期來說應該要隨著通膨增長,然而,事實並非如此,

原因是利率環境、政府貨幣政策及民眾預期通膨的心理都會影響黃金的價格波動。

如果是低利率、寬鬆貨幣政策的環境下,容易帶動金價的上漲,

此外,若是經濟呈現高度的不確定性,金價多數也會上漲,

像是2020年爆發的新冠肺炎,因為全球188個國家都受到影響,經濟呈現高度不確定,

這時資金會流向相對防禦性的資產,因此帶動了金價一波的上漲。

這種時候即使金價上漲且人們因為政府印鈔而有通膨預期,就能說明金價與通膨的關聯性嗎?

只能說原因很多,但並無法直接證明金價與通膨的關聯性。

然而,既然黃金價格跟CPI的關聯度並不高,

為什麼仍然有一些觀點,會認為黃金是好的抗通膨工具呢?

以下整理另一面的看法,認為黃金適合做為抗通膨資產。

正面說法─黃金具有抗通膨能力

在2021年7月,世界黃金協會(World Gold Council)在路透社發表了一篇文章,

名為:超越CPI─黃金作為戰略性抗通膨利器,裡面的結論提到,

黃金在一個抗通膨的投資組合中,能夠帶來許多的好處,它不僅能抵禦總體物價水平的上漲,

且能夠抵禦更多的風險,以下擷取文章中一些重要的圖表及觀點。

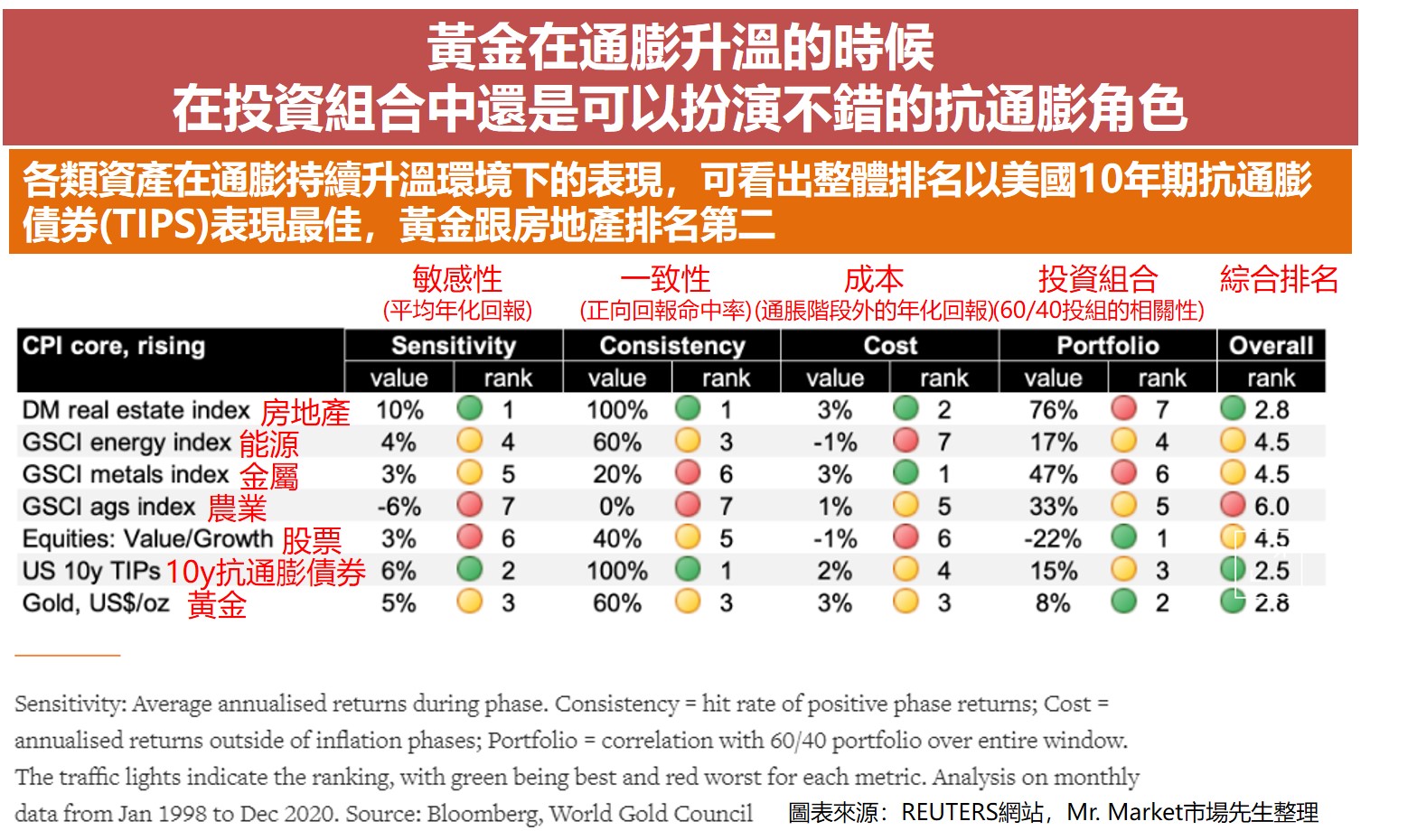

1. 在通膨升溫時,黃金在投資組合中仍可以扮演不錯的抗通膨角色

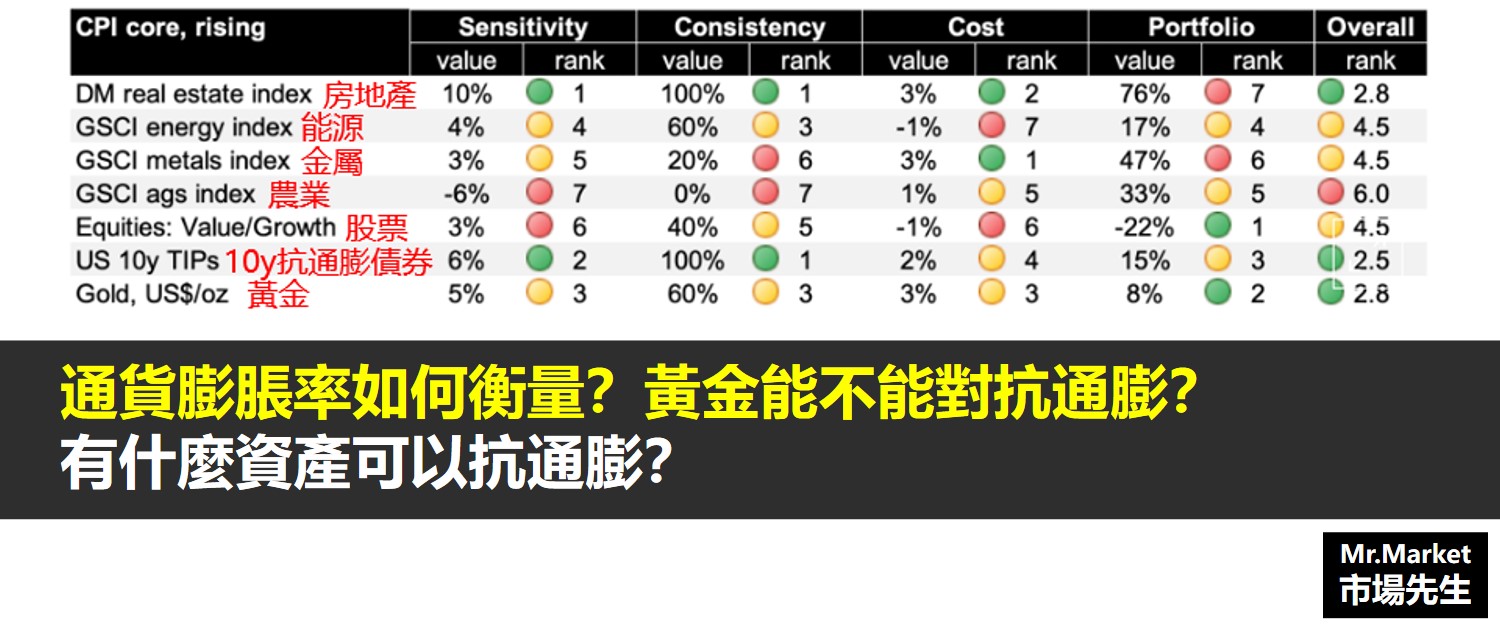

下圖比較了在1998年至2020年間,

各類資產,包含房地產、能源、金屬、農業、股票、抗通膨債券及黃金,在通膨升溫時的表現,

分別就敏感性(平均年化回報)、一致性(正向回報命中率)、成本(通脹階段外的年化回報)及投資組合(60/40投資組合的相關性),

四個面向進行比較及排名,最終結果是美國10年期抗通膨債券(TIPS)表現最佳,

但黃金也表現不俗,與房地產並列第二。

市場先生小結:

黃金價格雖然與CPI指數關聯性低,但如果是和其他資產別相比,在通膨升溫時期的表現仍屬於相對理想的資產。不過要注意的是,這份數據並沒有拿1980~1997年間,一些黃金表現較差的時期做評估,

但20多年時間我想仍是有一定的參考性。我認為排除掉1980~1997的數據是有意義的,因為排除掉前面黃金瘋狂大漲後的回檔,以及中間亞洲金融風暴等一些事件,

後面會說明黃金與通膨的關係,在不同統計區間跑出來數據不同的意義。

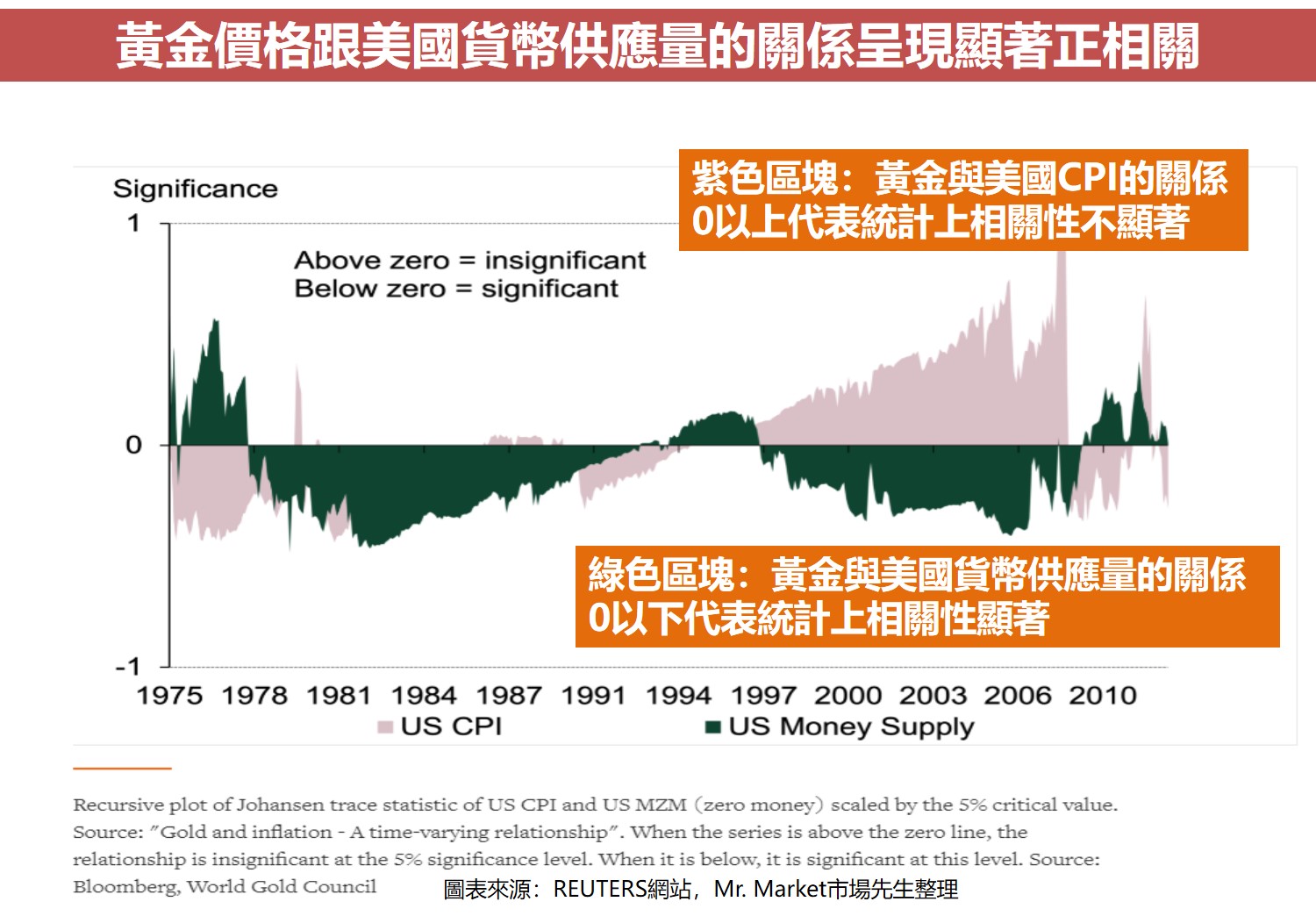

2. 黃金價格跟CPI的關係變化莫測,但是跟貨幣供應量的關係卻是穩定的

儘管在黃金價格與CPI的關係上,找不到一個規律性,

但是若比較黃金價格與貨幣供應量的關係,卻可以發現顯著的正相關,如下圖。

(你也會發現,所謂顯著並不是說年年都相關,有的年度並不會相關,但長期整體來說是顯著相關)

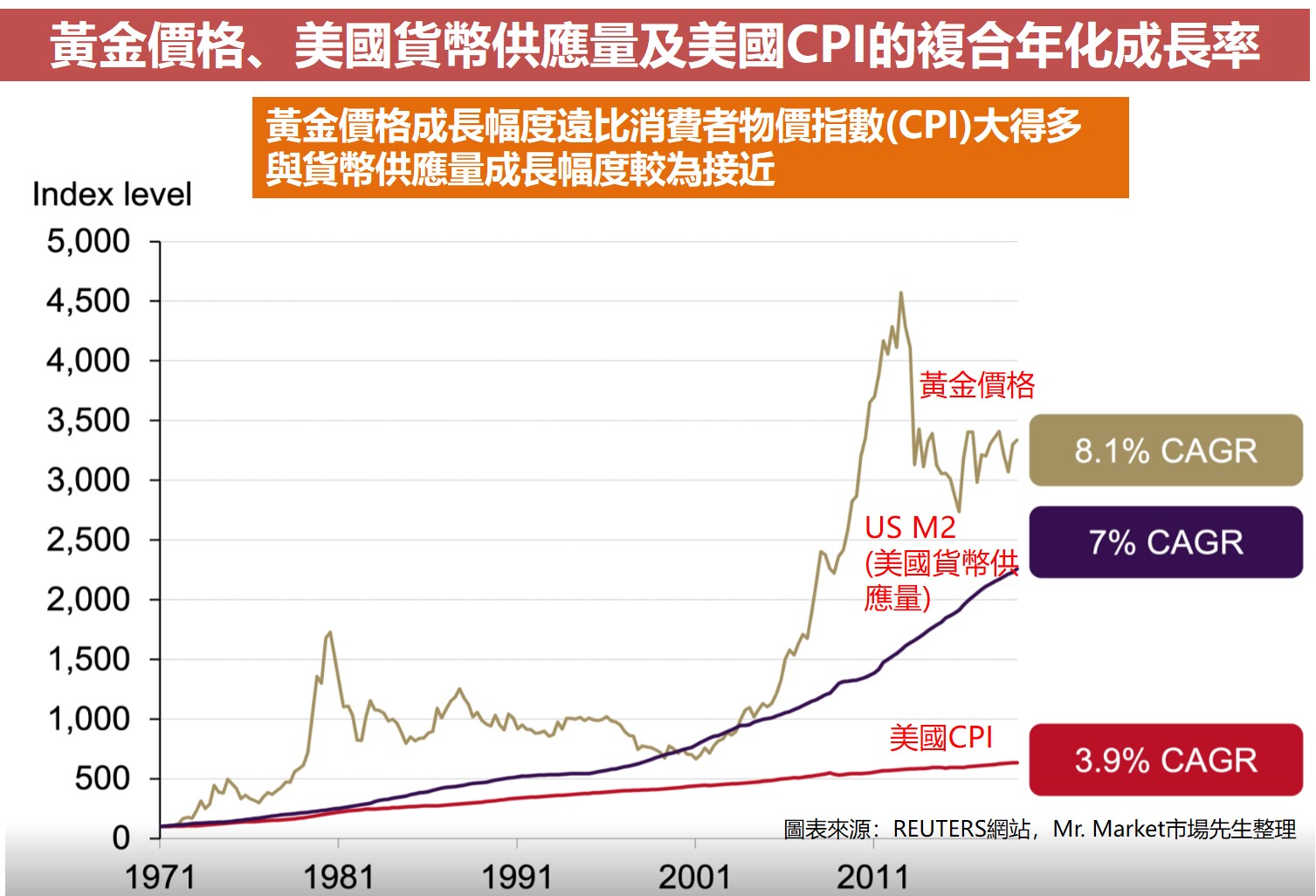

此外,如果比較1971年後黃金價格、美國貨幣供應量及美國CPI的成長曲線(如下圖),

會發現黃金的複合年化成長率8.1%遠比CPI的複合年化成長率3.9%高得多,與貨幣供應量的7%較為接近。

在許多投資組合中,黃金都扮演了強大的戰略角色,

不僅因為黃金的多元化優勢(與其他資產相關性低),還因為它的報酬表現。

從黃金與貨幣供應量的關係或許表明了,

它自1971年以來所擁有的高回報並非異常,

黃金不僅能夠抵禦總體價格水平的上漲,而且能抵禦更多的風險。

此外,紐約大學的研究生Krish Dharmesh Mehta也在2019年發表了一篇論文

“Gold and Equities as a Hedge Against Inflation (1976-2018)”

(論黃金與股票在1976-2018年間抗通膨的表現),

結論顯示,黃金期貨在1976-2018年這段期間,確實比股票發揮了更佳的抗通膨效果,

且在市場下跌的時候,黃金期貨不會加劇低迷市場的波動性,

而股票會放大其波動性,因此黃金期貨在市場下跌時是一種風險較低的資產。

3. 當單一國家惡性通膨發生時,黃金較具有保值效果

所謂的惡性通膨,指的是物價快速上升,社會大眾對於貨幣的信心已經崩潰,

這多數是因為政府背負大量債務,超發貨幣而造成,像是台灣在二次世界大戰後的1945年至1952年間,

根據官方《台灣省物價統計月報》的數據,1945年初至1950年底,

台灣的躉售物價指數上漲了218,455.7倍。

辛巴威也曾出現過100兆元的辛巴威幣卻只能買進半條麵包的狀況,這些都是惡性通膨。

然而,在發達國家以及當前的時空背景,

惡性通膨發生的機率是較低的,現在多數時候都是屬於溫和的通膨。

在惡性通膨發生時,因為民眾對於貨幣已經沒有信心,

因此會轉向較能保值的貴金屬,也就是黃金,故黃金在此時價格會快速上升,相對具有抗通膨的效果。

不過也如同前面提到的,

這種惡性通膨通常只發生在單一國家,因此黃金相對單一國家貨幣上漲,不代表國際金價因此上漲、因此抗通膨。

黃金具有抗通膨能力嗎?總結正反兩面觀點

認為「黃金不抗通膨」的論點:

- 1971-2020年,黃金價格與美國CPI呈現低關聯性

- 在通膨發生時期,黃金報酬率並非都是正的,表現不如房地產、大宗商品

- 單一國家的通膨難以影響全球金價,黃金僅能保護貨幣購買力

- 利率、政府貨幣政策及民眾預期通膨的心理都會影響黃金價格

認為「黃金抗通膨」的論點:

- 在通膨升溫時,黃金在投資組合中仍可以扮演不錯的抗通膨角色

- 黃金價格跟CPI的關係變化莫測,但是跟貨幣供應量的關係卻是穩定的

- 當單一國家惡性通膨發生時,黃金較具有保值效果

市場先生觀點:我認為黃金有抗通膨效果

雖然黃金不是抗通膨最強的資產,但是在資產配置中可扮演保護購買力的角色

當然,黃金並不是最強的抗通膨資產,但也不能說它完全沒抗通膨能力。

數據上來看,對於市場上普遍認為黃金不抗通膨,我的觀點是相反的,

在有通膨時期,黃金有時表現好、有時表現差,整體和通膨的相關數據也顯示低相關,

但我認為,並不能直接下結論說它完全沒有抗通膨能力。

以下是我個人的一些看法。

(先說,我的看法不一定正確,僅供參考。如果讀者有更好的資料或驗證也歡迎提供交流)

1. 數據與歷史問題:為什麼有些數據統計是無抗通膨效果,有些有抗通膨效果?

1970~1980年代黃金與通膨高度正相關,到1980~2000年代黃金與通膨負相關,市場先生提供另一種看法

1970年代以前,黃金跟美元是有固定兌換比例的,所以首先要注意的是做金價的任何統計,都不能用1970年以前的數據。

美國總統尼克森在1971年宣佈停止美元與黃金的兌換,布雷頓森林體系終結。

另外當時除了金價與美元脫鉤,後來1973年的石油危機,當時曾經有劇烈的通膨,導致再次大幅推升黃金走勢。

我的觀點是,1970~1980年代的金價與美元脫鉤事件,在未來是不會一再重複的事件,認為這時黃金與通膨的高度相關性並沒有意義,

而在那之後黃金就沒出現過與通膨明顯高度正相關的證據。

市場先生有另一個觀點是,正因為1970~1980年以前因為市場恐慌,黃金漲太多,所以1980~1990年市場穩定後,黃金漲多的部分就跌回去,

但能說這時通膨與黃金是負相關嗎?會不會是1980年之前的人,早就把1980年之後的通膨預期過度反應在金價了呢?

如果過度反應,後面自然要修正,這時影響黃金的已經不是通膨而已,而是還包括了前後的事件因果關係。

換句話說,我認為1970~2000年黃金從先上升到後下降,整體可以視為一個前後有關聯的黃金與美元脫鉤特殊事件,

排除特殊事件,在黃金價格回歸常態後,才能看到黃金和通膨正常的關係。

我認為「黃金不抗通膨」來做結論並不洽當,

實際上,黃金有時候抗通膨、有時候不抗通膨,並非完全不抗通膨

例如在下面這份黃金研究報告,有整理出滾動5年,黃金對通膨的相關性。

在大於0的地方代表黃金當時抗通膨,接近零或小於零代表不抗通膨,

實際上的狀況是,有時抗通膨、有時不抗通膨,整體抗通膨效果普通。

但是這樣能下結論,說黃金不抗通膨嗎?

我認為應該更進一步去分辨出,為什麼黃金有時候抗通膨、有時候不抗通膨,兩者差異在哪?

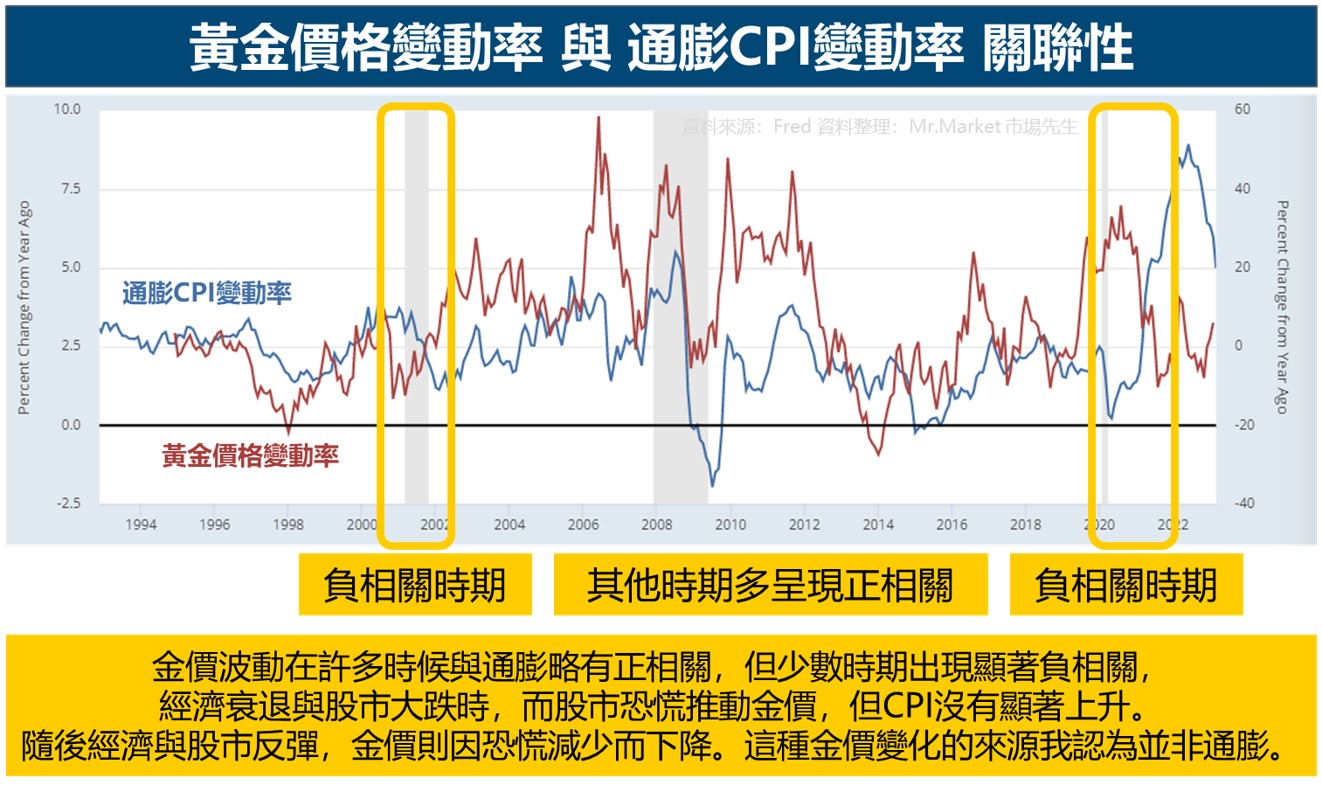

2. 在2000年~2020年後的數據印證,排除掉股市恐慌對金價的影響後,金價與通膨是有正相關的

前面有提到,我認為單看數據會有很多評估上的缺陷,

為什麼不應該直接看整體的數據?

因為除了特殊的歷史事件以外,黃金價格的影響因素本來就不是只有通膨一樣,

舉簡單的例子:股市大跌時,資金除了會轉移到債券,有時也會轉移到黃金。

因此這時黃金大漲,但並不是因為通膨而大漲,而隨後當市場情緒穩定後大跌,也不是因為通膨減少而大跌。因此在股市發生恐慌後的時期,金價與通膨兩者很容易呈現負相關。

下面統計1995~2023年的黃金與CPI年增率數據。

| 金價變動率 vs 通膨變動率 相關係數 (月資料) | ||

| 統計時間 | 相關係數 | 備註 |

| 1995.01-2023.02 | 0.114 | |

| 1995.01-2020.01 | 0.376 | 排除covid19 |

| 2002.01-2020.01 | 0.527 | 排除網路泡沫、covid19 |

|

整理:Mr.Market 市場先生 |

||

統計上,如果只看1995 – 2023年初,黃金和通膨相關係數只有0.1左右,可以說關聯性很低、黃金沒有抗通膨效果。

但排除掉網路泡沫和Covid-19,這兩個因為股市恐慌,導致黃金大漲及後來恐慌解除後大跌的干擾,

從2002.01-2020.01,相關係數就高達0.5,已經代表黃金和通膨有一定程度的正相關。(相關係數越接近1代表正相關程度越高)

因此,前文提到,許多用統計數據來證明黃金和通膨無關,我個人是認為都沒有排除掉特殊事件的影響,才得出的結論。

在整理過的數據顯示,黃金跟通膨,短期上仍是有相關性,

換句話說,排除掉一些黃金和通膨無關、金價受非通膨因素影響的特殊的時期,那通膨上升時,黃金有時候仍是會上漲,說明黃金這時有一定抗通膨的能力。

總結:黃金最重要的特性不是抗通膨,而是與其他資產相關性低,以及避免本國貨幣貶值

當我們說黃金有沒有抗通膨效果時,實際狀況是介在有與沒有之間,有時候有、有時候沒有,

如果單看整體的統計數據(目前市面上大多評論都是如此),黃金整體在短期內抗通膨效果是差的,看似並不全然會隨通膨而上漲、有時通膨上升黃金還是會下跌,或者通膨下降黃金會上漲,

然而排除掉一些特殊事件的時間段以後,市場先生個人認為黃金抗通膨效果雖然不強,但仍是有一定抗通膨效果。(當然,我也可能是錯的,想法都寫在這篇可以自行分析)

1. 黃金短期有抗通膨能力,但並不太強(跟其他商品原物料比),且並非一直如此,因為可能有其他因素影響金價,導致金價不會完全隨通膨上升下降。

2. 黃金長期有抗通膨能力,但同樣也不太強,長期報酬略為高於通膨,但沒有高出很多、創造報酬能力並不如股票等資產來的高。

如果你目的是要抗通膨,那有其他很多類資產可以選,

黃金我認為有一些抗通膨效果,但不是非常強的一種,也並不是沖銷通膨風險的最佳選擇。

對黃金來說,它最關鍵的角色,是股票和債券以外,最能增加投資組合多樣性的資產之一,以及提供本國貨幣貶值時,相對有保值效果的資產。

我們不能夠期待通膨時金價一定大漲做為保護,從目前數據資料來看,黃金可能有時候有保護效果、有時沒有,目前沒有辦法提供絕對的把握,因為影響金價的因素並不是只有通膨一項,

但長期而言,如果我們擔心本國貨幣購買力下降,那黃金仍是一個保護效果不錯的選項。

儘管黃金不具備很強的抗通膨效果,但在和其他眾多資產比較下來仍相對非常實用,

也許其它資產抗通膨效果更強,

但市場上的風險並不是只有通貨膨脹風險一種,

並沒有哪一個資產一定比較好,它們都能各自在不同的狀況下發揮作用,

所以到最後還是回到資產配置的觀念,合理的配置上述資產去控制通膨風險,以及其他風險帶來的影響。

可先閱讀:資產配置是什麼?

抗通膨還有什麼其他資產選擇?

之前市場先生的文章中有提到通膨的觀念,通膨對於現金及存款越多的人,影響越大;

對於擁有非現金的實體資產越多的人,影響越小。

但是拉長時間來看,每年通膨的影響約3%,對於一般人來說影響並不大。

資產多的人因為受通膨影響大,一般在投資組合中都會配置抗通膨的資產,像是:

這些都是可以抗通膨的資產選擇。

第二層思考:世界會怎樣因應通膨?

當人們擔心通膨發生時,其實許多政府、企業,可能比我們更加擔心,甚至提早出手干預,或者做出應對。

進而後續也許會有利率變動,如升息等政策調整。

這些事情有時儘管還沒發生,但也會因此改變人們對未來的預期,也會影響各種資產價格的表現。

對於這點並沒有標準答案,並不是說怎樣做就一定正確,

但我認為這是考慮通膨的人必須要先思考的事情。

最後關於抗通膨,

市場先生有整理幾篇更詳細的文章,有興趣可以自己閱讀囉:

2. 研究報告:各資產類別抗通膨效果總整理(上):股票 / 股市類股 / REITs / 現金 / 美元

3. 研究報告:各資產類別抗通膨效果總整理(下):黃金 / 原物料商品及期貨 / 基礎設施 / 林地 / 債券

專欄作者:牟均俞 主編:市場先生本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

關於黃金及其他幾種商品的投資買賣管道可閱讀:

1. 黃金怎麼買?投資管道比較

2. 影響黃金價格因素

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言