總經指標 – ISM 製造業指數 無法預測未來上漲,但可以避開未來大跌

「你知道ISM製造業指數嗎?」

今天早上朋友丟出了這個問題,

「它的計算公式,是請採購經理人填寫問券,問題內容包含訂單、存貨、銷售狀況等等,而問券只有3個選項,上升、持平、下降。」

查了一下網路上的資料(參考資料1、參考資料2、參考資料3、參考資料4),

看來的確是如此,

「例如:銷售上升就當100分,持平當成50分,減少當成0分,它評估了幾項指標,而且收集了不同企業數百個這樣的問券,最後綜合出一個 0分到100分 的指數。」

「感覺很有趣,不然我們測試一下,看數字怎麼說。 」

兩個小時後我們得到結論:

ISM 製造業指數 對獲利沒幫助,但可以做為避險的參考

1. 它無法預測長期股價變化,至少無法應用在道瓊工業指數、S&P500指數等幾項股價指數上。

2. 當指數連續三個月遞減,可以考慮暫時出場迴避。

以下是推論過程。

ISM製造業指數的基本假設

1. 假設填寫問券的採購經理人,對它的的企業現況有足夠的了解,填寫時沒有模糊地帶。

有個明顯的缺點是,問券的設計只允許3種狀況,

而企業的經營有很多主觀的不確定性。

比方說,存貨變化只有2%之差,但有些人覺得持平,有些人則覺得上升。

另一個問題是,人們在填寫這類問券時,

通常會受到情緒與 近期經驗 影響,通常會趨於樂觀估計。

可以觀察到,即使在金融海嘯時期,ISM指數最低也只到32.9,

這代表即使一片不景氣,100個人中仍有66個人選擇持平。

2. 假設問券結果能反映出產業實際的景氣好壞增減。

三選一的問券還有另一個缺點,就是它無法反映幅度,

比方說大雄和阿福都選擇上升,但大雄進步30分,阿福只進步5分,

但最後結果就只會記下2個人都選上升。

另外,它受到基期所影響,比方宜靜上次考了100分,這次她就很難選上升,

以企業來說,比方說,上個月存貨驟增,這個月比上個月好一些,

但仍是存貨過多,這時候指數反映的就不見得是真實的狀況。

3. 假設指數能反映產業景氣的好壞,並且景氣會反映在股票的價格上。

所有指標都會遇到同樣的問題,就是指標能否反映到股價,

你可以買到一間指標呈現優良的公司,但指標優良與未來上漲不見得有關係。

畢竟即使第一時間知道公司內部狀況,也不代表就能預測未來股價走勢,

否則每個公司內部人都會是自己家股票的操作高手了。

但事實上,我們也不追求100%的準確率,只要它足以用來獲利就好,

但真的辦的到嗎?

當ISM指數大於50時,未來股價較容易上漲?

測試的目標有3種

1. ISM指數在同期與未來是否與股價呈正相關?

這月初公布上個月的採購經理人看法,

先不談預測未來,

如果連當月股價都跟經理人看法不一樣,那顯然就沒有意義。比方9月初公布8月的ISM指數,

在你拿來預測未來9月一個月甚至更長遠的股價變化之前,

你應該先看看8月的漲跌幅是否與這個指數有足夠的關係。

如果它連8月的股價變化都沒辦一致的預測,那你怎麼期待他能預測9月以後的數字呢?

2. ISM指數是否能預測未來股價?

可能的影響有,

指數發布當下的股價變化、指數對未來一個月股價的影響、指數對未來3個月股價的影響。

這邊限於資料,只測試後面兩項數據的結果。

3. ISM指數是否能評估未來波動?

也許它預測方向的能力不見得準確,

畢竟ISM指數大多時候落在50上下,也就是態度持平,

但當看法分歧,也就是ISM指數偏離50很多時,市場是否相對波動較大?

測試結果:

1. 結果是無論同期或未來,ISM指數與股價都 沒有明顯的正相關

2. 它對預測未來1個月的股價 沒有幫助

3. ISM指數 無法預測波動性

我們拿 道瓊工業指數 和 S&P500指數 這兩個指數做測試,

實際上我還有測台積電的還原指數,但結果一樣很差所以就不放上來了。

數據長度其實有到1948年,但這麼久以前經濟結構其實不大相同,

所以我只 測到1994年9月到2014年8月,共20年期的資料,

中間主要有經歷過網路泡沫與金融海嘯。

資料使用月資料數據,資料來源用CMONEY的資料庫抓。

1. 結果是無論同期或未來,ISM指數與股價都沒有明顯的正相關

大陸的MBA百科上是寫到,沒有明顯通膨時,

它與道瓊指數的一致性達到80.9%,

與S&P500的一致性達到68.7%。

這個百科寫的金融知識通常都不大準確,所以還是實際測試一下。

測試時間是 199409~201408,共240個月,

一致性的定義是假設:

a. 指數大於等於50時,股價傾向上漲

b. 指數小於50時,指數傾向下跌

測試當月一致性:

道瓊:240個月中,有140個月一致,約 58.3%

S&P:240個月中,有139個月一致,約57.9%

這個數字幾乎沒有明顯預測能力,

採購經理人提供的指數連自己當月份的股價都無法預測,那更別提對下個月的股價做預測。

測試預測下個月股價一致性:

道瓊:240個月中,有135個月一致,約56.2%

S&P:240個月中,有137個月一致,約57.0%

如果說擲銅板是50%,這結果也相差不遠。

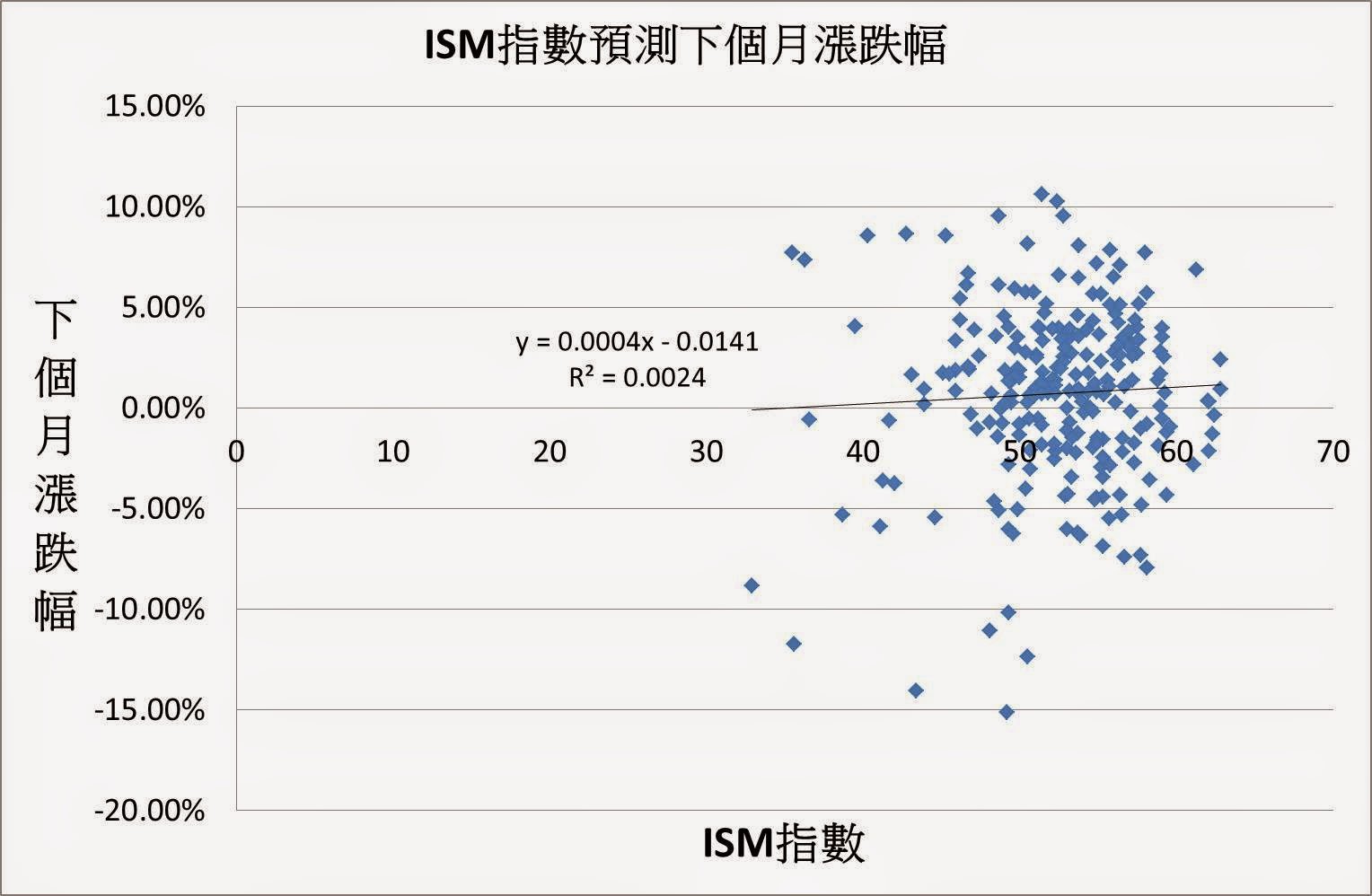

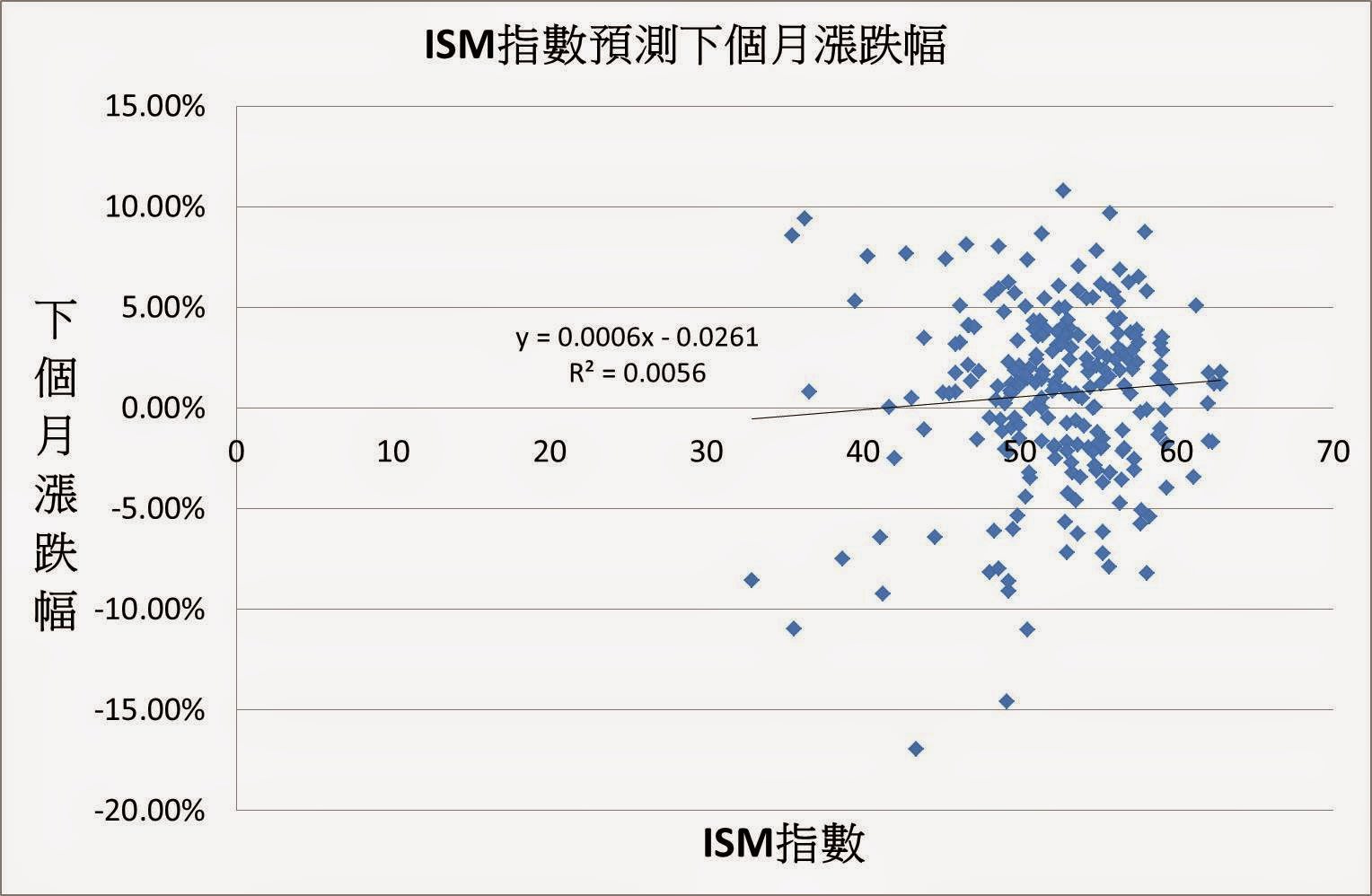

2. 它對預測未來1個月的股價上漲沒有幫助

如果ISM指數有預測能力,那散布圖會呈現以50為中心,由左下到右上的斜線分布,

但現在看起來並沒有明顯趨勢。

道瓊指數:

S&P500指數:

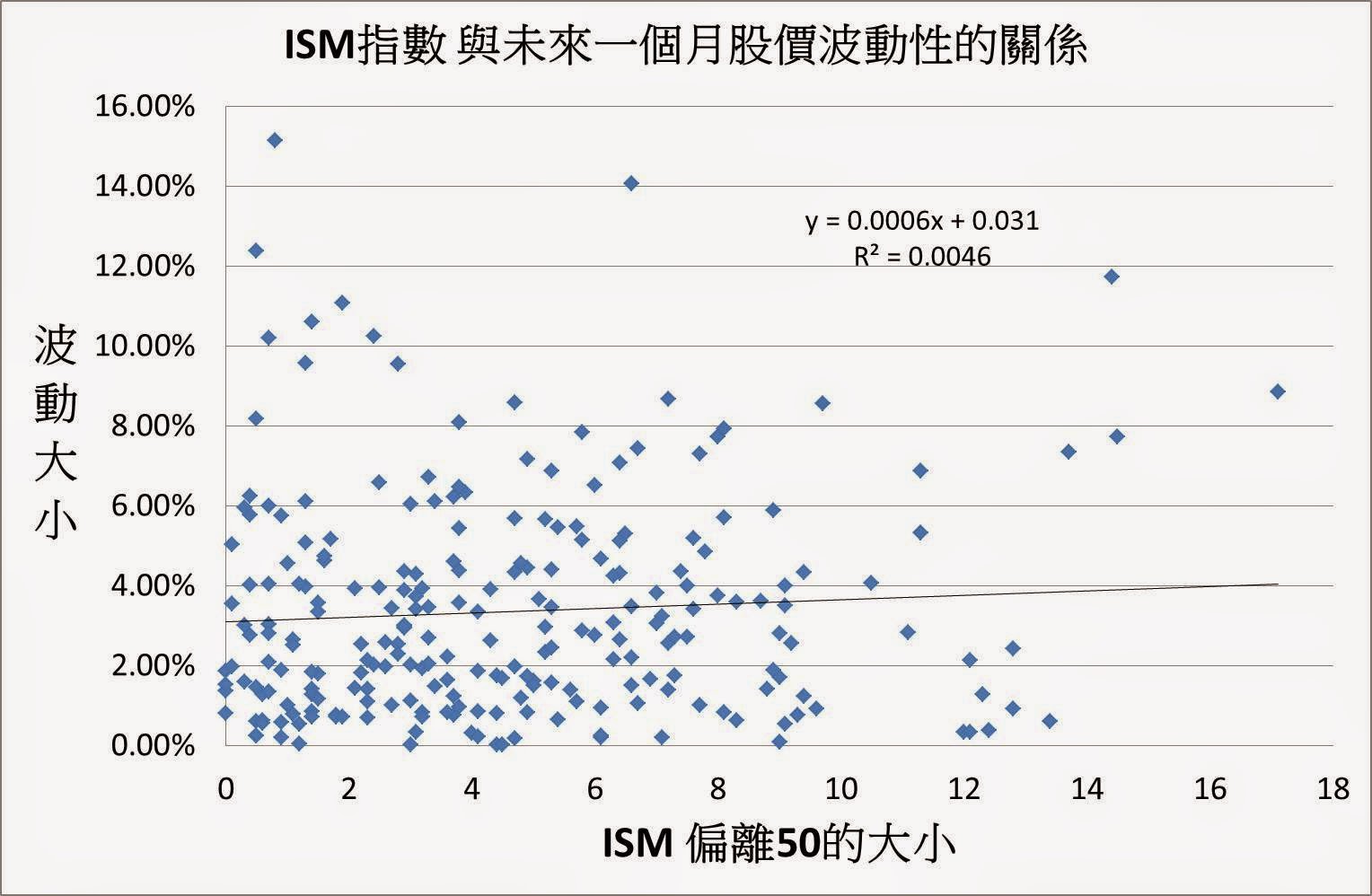

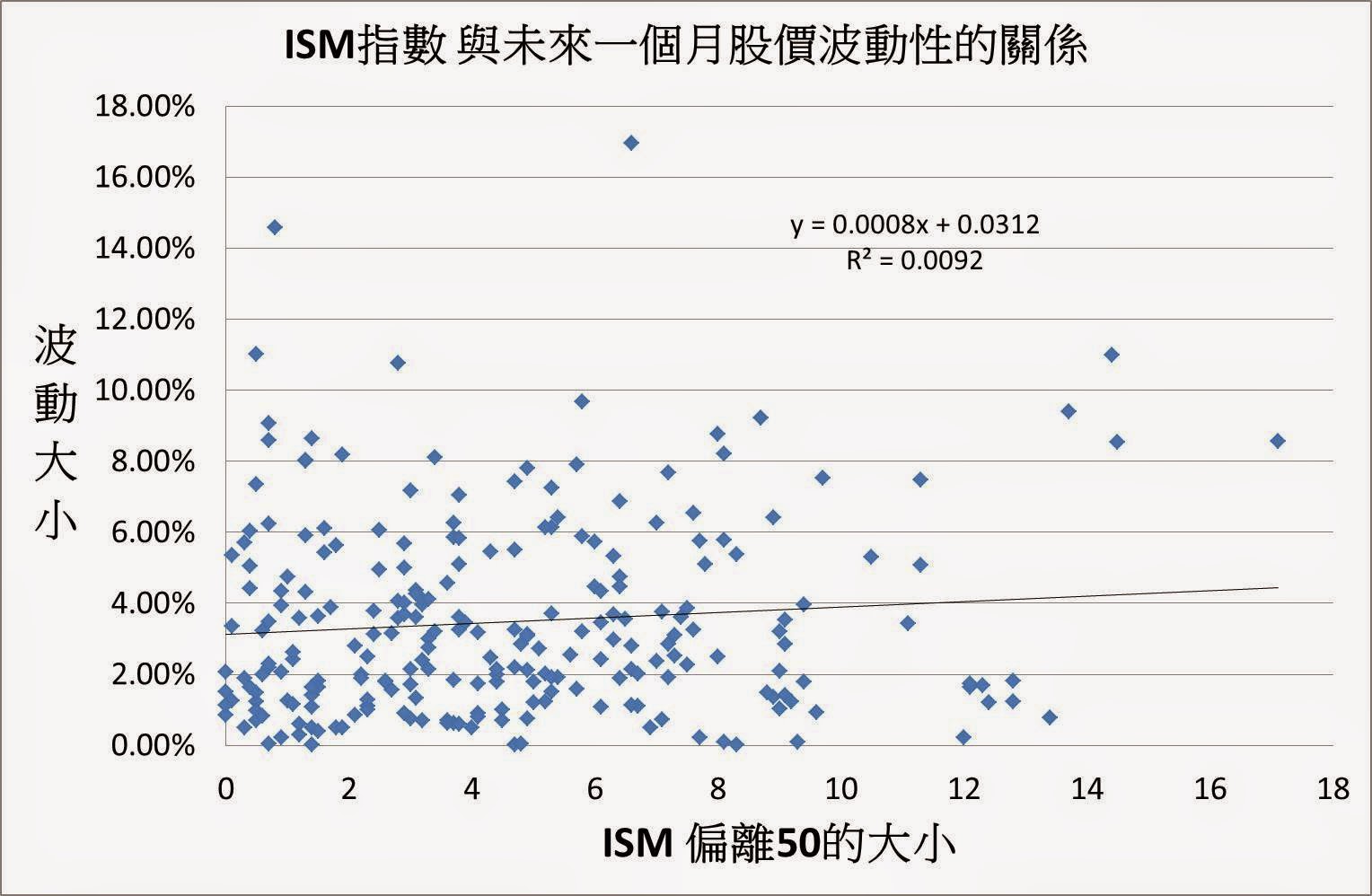

3. ISM指數無法預測波動性

如果它對預測方向沒用,也許對預測波動性有用,

這樣一來散布圖會呈現左下往右上的一條斜線狀分布,

但從結果來看並沒有這種趨勢出現。

道瓊指數:

S&P500指數:

結論: 對預測未來1個月的股價上漲沒有幫助

可能原因1. 大多數填寫問券者都選擇持平

大多數的資料會告訴你,當ISM指數大於50是偏多頭,小於50是偏空頭

但持平的狀況仍是居多多數,指數常常落在50附近,

這樣讓它很難有明顯的預測能力。

例如,我們很難說,ISM指數 53到底是偏多頭還是持平。

可能原因2. 指數在很短的時間就已經反映到價格

這是效率市場的特性,

在指數發布的當下幾小時甚至之前其實價格早已反應完畢,

時間不足一個月,

但即使發布指數的當下有反應價格衝擊,

但一個月後若看不出當時的影響,

顯然代表這個指標並沒有預測中長期趨勢的能力。

畢竟它連當月都無法準確反映,更何況預測下個月呢?

無法預測未來上漲,但可以避開未來大跌

當指數連續3個月上升,代表景氣轉向多頭?

這是曾經在書上看到的另一種操作法

實測結果是績效比買進持有大盤差,

但績效較平滑,順利避開2000年網路泡沫和2008年金融海嘯

有兩種操作方式評估這策略:

1. 在連續3個月上升,且皆大於50時買進相關指數並持有,

連續3個月下降時則賣出出場,保持空手。

. 同上,但只持有1個月就出場。

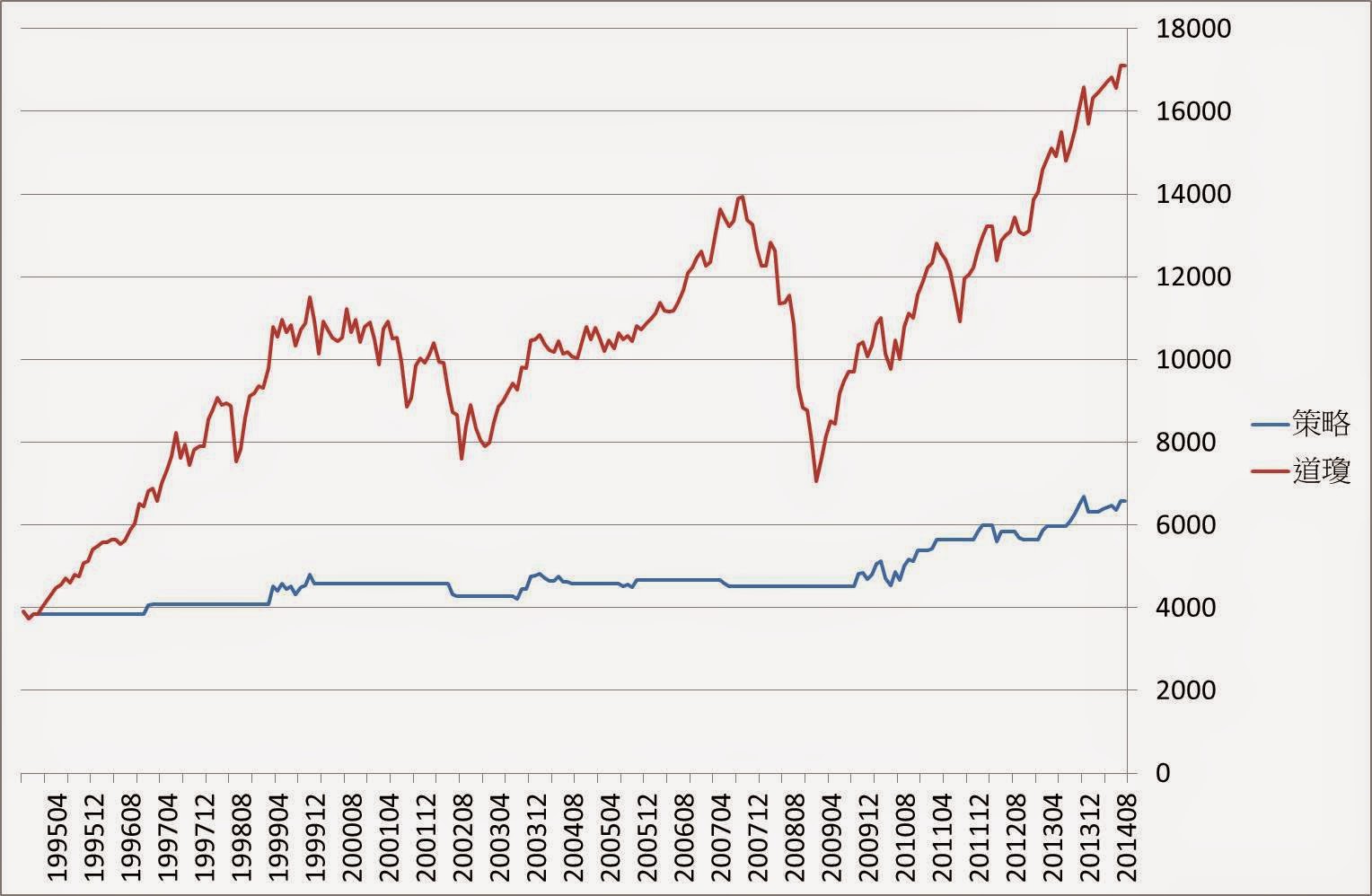

來看看 道瓊指數報酬率:

1. 在連續3個月上升,且指數在50以上時買進相關指數並持有,連續3個月下降時則出場

累積報酬:20年不考慮複利,累積報酬 56.78% 平均報酬2.84%和銀行差不多。

直接看圖,如果按這個策略和道瓊同期相比,唯一的差別就只是避開2008年的金融海嘯吧。

道瓊都升到17000點了,如果使用這個策略,還會在6500點徘徊。

但績效曲線的確非常的平滑。

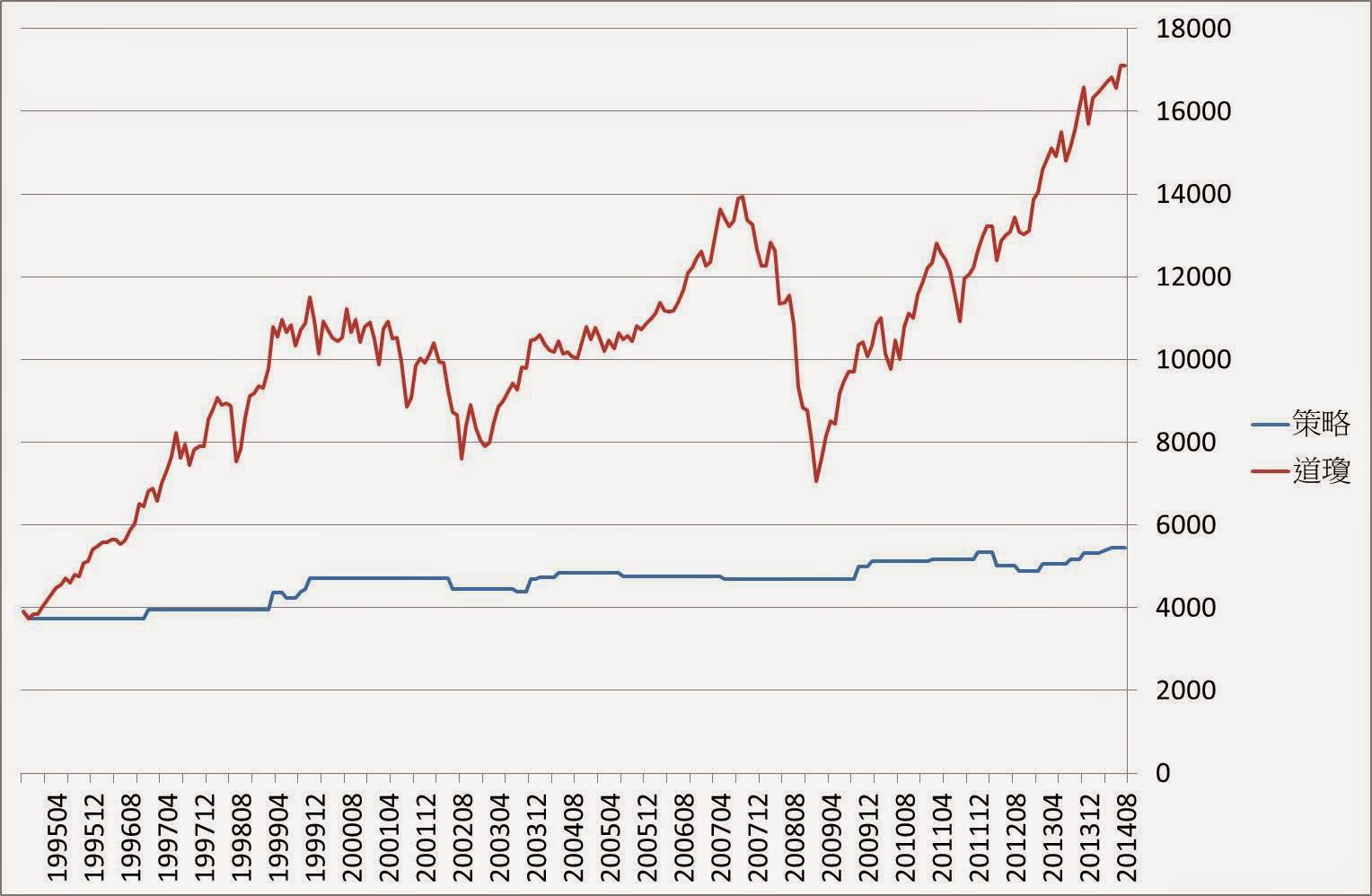

2. 只持有1個月

累積報酬:20年不考慮複利,累積報酬+35.4% 平均約1.77% 大概放銀行差不多

交易次數:29個月,樣本有點少

勝率:69%

同樣策略用在1941~1994年報酬也不怎麼樣 (共32.84%,每年不到1%)。

和道瓊同期相比的話,它等於只上升到5800點,不過同樣績效曲線很平滑。

它能幫你避開像2000年網路泡沫、2008年金融海嘯,

當然這中間不免也要付出一些代價,

例如無法參與某些重要的上漲,比方05~07年的上漲。這指標無法幫你獲利,但可以幫你避開虧損

當它連續3個月下降,也許是避避風頭的好時機

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

相關文章:

<會計師報告,已經偷偷告訴你一些「特別的事情」>

<上市櫃10年以上老股票 vs 5年以下新股票:新股票腰斬機率大增>

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言