現值/終值/年金是什麼?一次看懂貨幣的時間價值

現值、終值、年金,是進行貨幣時間價值時會使用到的名詞。

由於利率的影響,今天的100元和一年後的100元,兩者價值實際上並不相等,只有透過利率(折現率)將數字調整到同樣時間點之後,才能夠互相比較。

其中現值代表的是現在的價值,終值則是未來最後一期的價值,年金則是每隔相同的時間,收到或付出一筆固定金額的錢。

在金融投資裡面,只要涉及長時間的資產價值評估,例如你要評估一間企業的價值對它做估價,或者評估某項投資的回報好壞,都必須要考慮時間帶來的影響,

其中的計算就會使用到現值、終值、年金、折現率的概念(關於折現率會在下一篇文章做教學)。

這篇文章市場先生介紹現值、終值、年金,分為以下幾個部分:

本文市場先生會告訴你:

為什麼要算現值、終值?

首先要知道的是:為什麼我們要知道值、終值?

因為金錢的價值,只有在相同時間點才能互相做比較。

現值考慮到了投資可能獲得的任何利率,因此認為同樣金額的錢,

今天的100元會比未來的100元更值錢,因為投資人可以把今天的100元拿去投資,並預測在未來5年內獲得的報酬率,也就是說今天的100元,會比未來的100元更有價值。

了解到金錢在不同時間價值不同時,如果我們想要做比較,必須把時間點換到同一時間才能比較。

例如,今天的100元和10年後的140元,到底誰好誰壞?

例如,你立刻拿到1500元,跟未來3年陸續拿到450元,到哪個比較好?

你會發現,這些都不能直接比,至少你沒辦法一眼判斷出它的好壞。

但如果你可以把10年後的140元折現到今天算出現值PV,就能和今天的100元做比較。

同理,你也可以把今天的100元折線到未來10年後,算出10年後終值FV,就能和10年後的140元做比較。

這種將未來現金流轉換成現值,或者現金流轉換到未來的過程,就稱為折現(貼現),

現值是什麼?

現值:未來的所有現金流,價值等於今天多少錢?

現值(英文:Present Value ,簡稱 PV) 是指未來的貨幣在今日的價值,也就是說未來一筆金額,

經過一段時間 折現(Discount)後,算出的現在貨幣價值,白話來說就是未來的1元等於今天多少錢。

其中,折現指的是考慮金錢的時間價值與機會成本,例如有個朋友跟你借100元,那麼他明天就還你100元,與10年後才還你100元,兩者雖然都是100元,但價值並不會相等,

因為如果你今天就立刻拿到100元,可以把它放銀行或投資,會得到利息或投資收益,最終10年後得到的價值會超過100元,

而考慮到時間帶來的差異,所用的調整利率,就稱為折現率。可閱讀:折現率是什麼意思?

現值計算公式?

現值PV = 終值(FV) ÷(1+利率%)^期數 = FV ÷ ( 1 + r )n

利率通常簡寫為 r 或 i ,期數通常用n期表示,

(在金融領域裡面1期通常是1年,如果不是1年通常會將利率調整為1年)

單筆現值指一筆存款的現在價值,計算方法是將一項投資預期的未來現金流複利折現到現在的價值,

投資人計算時需要知道3個項目:

- 每一期預期的現金流

- 支付現金流的年數(第幾期支付)

- 折現/貼現率(利率)

用來計算現值的利率被稱為折現/貼現率,這是影響現值的重要因素,

折現/貼現率越高、現值越低;折現/貼現率越低、現值越高。

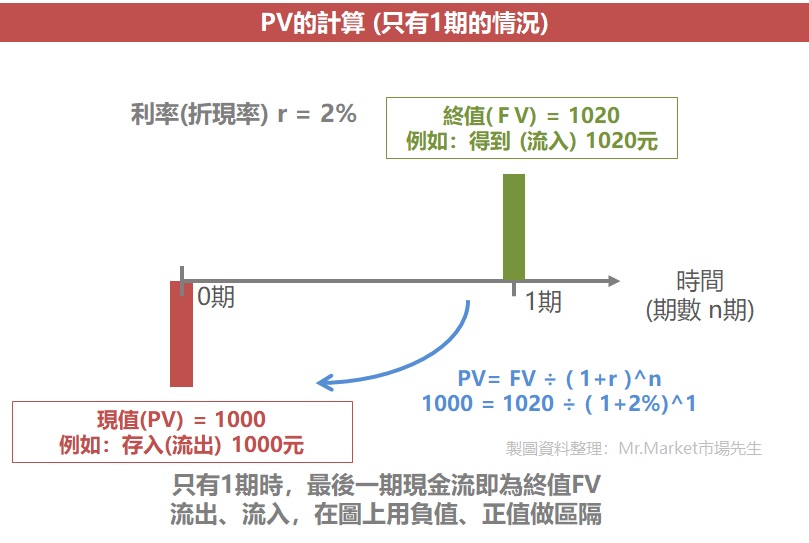

單筆現金流,現值如何計算?

假設你今天以2%的年利率,在一個儲蓄帳戶中投資1,000元,

那麼在一年結束時,它將價值1,020元(1,000元 × 1.02),包含1000元的本金與20元的利息。

我們可以說:未來一年後 1,020元 ,在2%折現率之下,它的現值是1,000元。

現值可以幫你計算,在每年固定報酬率(%)的計算下,你現在該投資多少錢,才能存到未來的目標金額。

舉例來說:

假設你今天以5%的年利率投資,想在1年後獲得1020元,現在該存多少錢?

計算結果:1,020 ÷(1+5%)^1 = 971.43元,

也就是說需要存971.43元,以5%的利率計算,1年後才能獲得1020元。

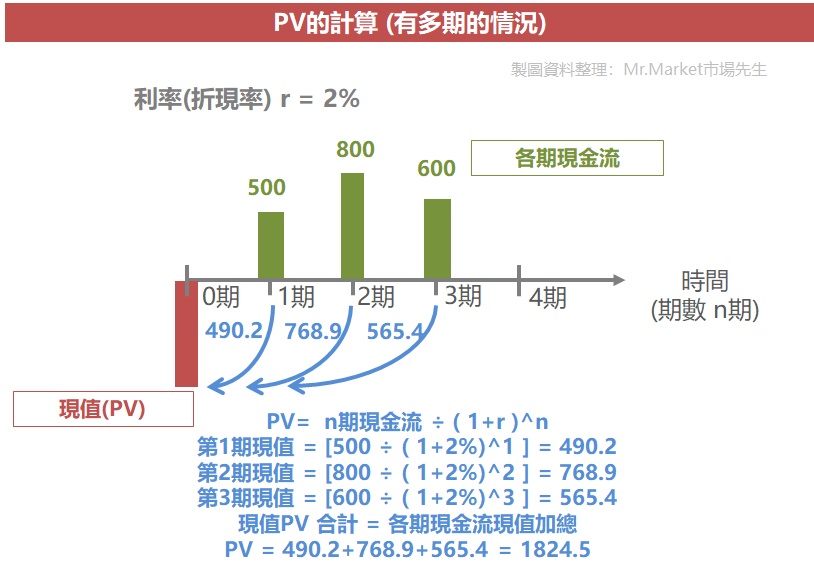

多筆現金流,現值如何計算?

上面這是比較簡單的例子,因為未來只有一年,意思是只有一筆現金流 (拿回1000元和利息20元),因為只有一筆,也可以把它視為終值。

不過一般現值的運算,可能遇到的是未來有數年的現金流,例如說預計第一年收到500元、第二年收到800元、第三年收到1000元,

算法也很簡單,就是把未來每一期的現金流數字分別折現到現在算出現值,再做加總,算出來的就是這些現金流的現值。

現值PV = 各期現金流的現值 加總

各期現金流現值 = 各期現金流 ÷(1+利率%)^期數

下圖舉個例子:

補充:現殖利率因子 PVIF

計算時的期數(n),通常是一個複利期間,而公式裡的(1+利率%)也被稱為現值利率因子,

表示不同的利率(r或i)與期數(n)所求得到現值利率因子,英文公式會簡寫為 (PVIF r, n)。現殖利率因子 PVIF = 1 ÷( 1 + r )n

根據n的不同,這因子會是一個數字。

例如r=5%、n=4時,PVIF=0.823意思是,你把任意發生在第四期的金額(例如100元),乘上這個因子的數字(例如100元×0.823=82.3元),就可以得100元的折現結果是82.3元,

你在書上會看到內容提到現值因子、終值因子等等,算是比較早年的作法,因為西元2000年以前電腦其實還不普及,用計算機來算也很麻煩,把這些因子先算好、數字記錄下來,以後要計算時就方便很多。

現在由於有EXCEL,所以計算很簡單,這類因子大概只剩下學校考試時會用到,通常會提供一張表格,是一種簡化計算的概念。

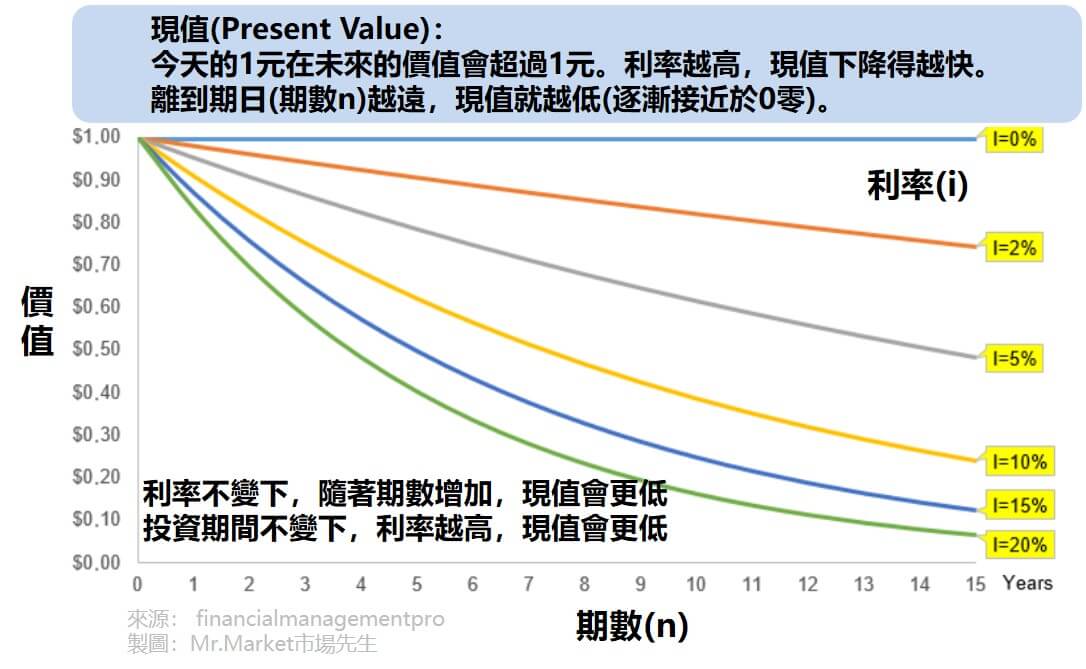

PV現值與折現率、時間的關係

- 從下圖可以得知,利率越高,現值下降得越快。

- 離到期日(期數n)越遠,現值就越低(逐漸接近於0零)。

折現率越高,時間帶來的貶值就越大、未來的現金流就越不值錢。

例如你錢存銀行,假設利息只有1%,那10年後可能和現在不會多太多,同理10年後的錢折現到今天,也不會貶損太多。

但錢存銀行如果利息有10%,那10年後會差很多,反過來10年後的錢折現到今天,就會貶損很多、沒那麼有價值。

而時間越遠,價值必然越低,如果距今幾百年後才能拿到的一筆金額,即使是一筆巨款,可能它的現值也沒想像中的大。

終值是什麼?

終值(Future Value):過去的所有現金流,在未來某一期價值多少錢

終值(英文:Future Value ,簡稱 FV)也就是未來價值,它決定了時間對金錢的影響。

簡單來說,終值就是指今天投資的一筆錢,隨著時間的流逝,在一定的利率複利計算下會變成多少錢。

終值的概念,比現值PV來的直覺很多,

例如我們常常談的投資複利,投資數年後最後能拿到的錢,指的就是終值FV。

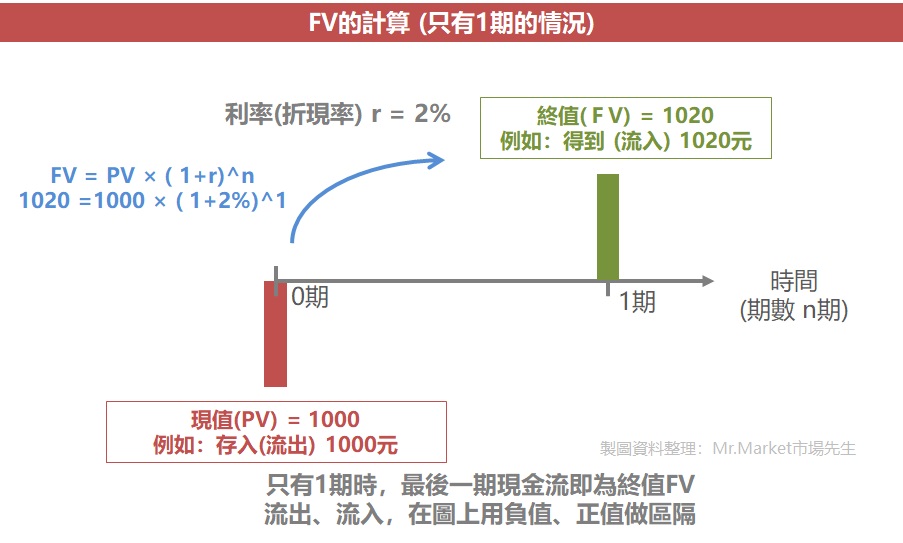

終值計算公式?

終值(FV) = 現值(PV) ×(1+利率%)^期數 = PV × ( 1 + r )n

期數 = 經過n期到最後一期

利率通常簡寫為 r 或 i ,期數通常用n期表示。

在算終值時,我們比較不會稱呼利率為折現率,雖然都同樣是利率、意思一樣,

折現率一般只用在計算現值時,對利率的稱呼。

假設你存一筆1,000元在帳戶中,每年支付10%利息,你持有5年的話,未來價值(終值)計算方式為:1,000 ×(1+10%)^5 =1,610.51元

單筆終值計算範例

如果你今天在一個儲蓄帳戶中投資1,000元,年利率為2%,

那麼投資一年後,它的價值變成1,020元,也就是說終值(未來價值)是1,020元。

那麼如果投資2年會發生什麼事?1,000元會變成1044元,

第一年你賺了20元,但第二年卻賺了24元,這額外的4元是第一年年底賺取20元的2%報酬,

而這個賺取利息的過程被稱為複利,它對投資的未來價值有強大影響力。

可閱讀:什麼是複利?

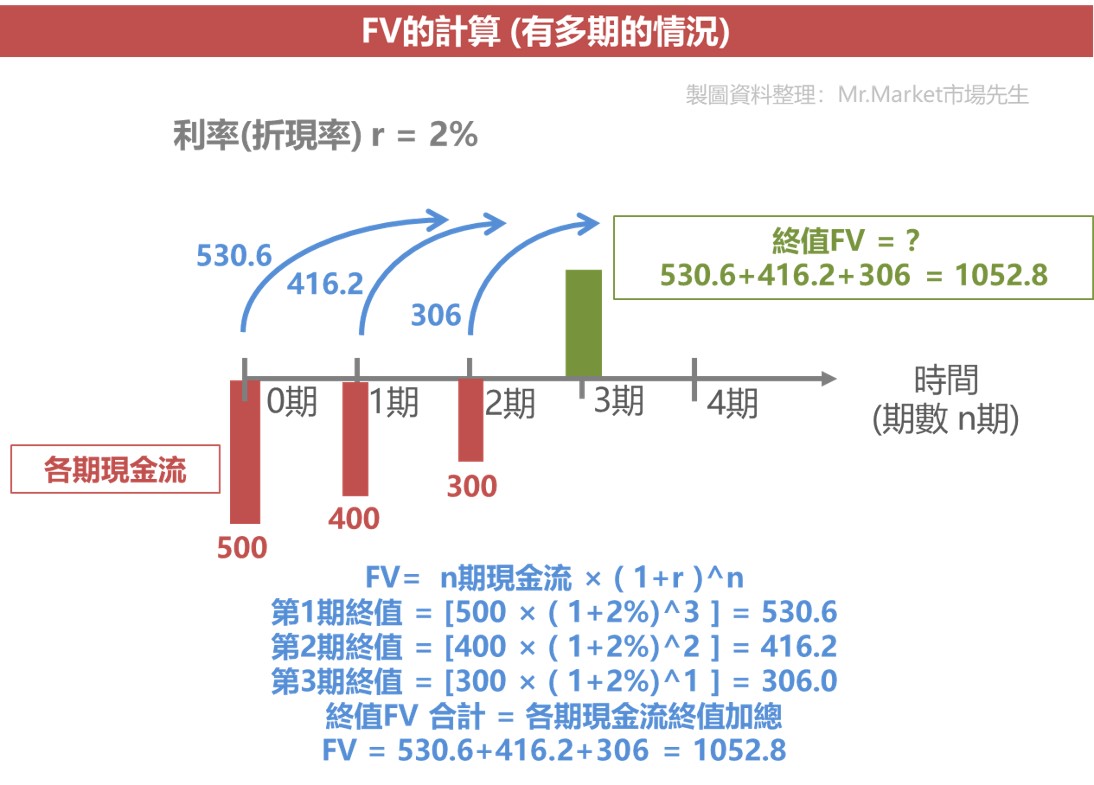

多筆現金流 終值計算範例

舉例,有個投資最初投入500元、第一年投入400元、第二年投入300元,在利率2%的情況,最終一期第三年可以得到多少?

將各期現金流分別計算終值,最後加總,就可以得到合計的終值。

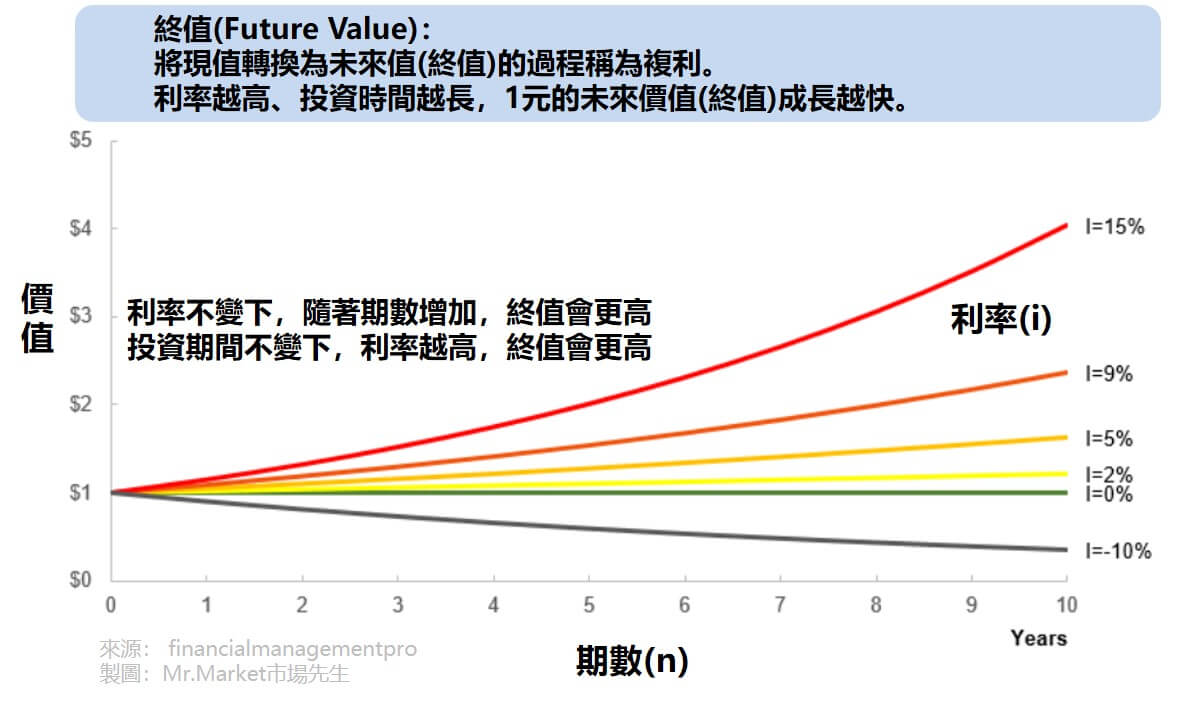

終值與利率(折現率)、期數的關係

從下圖可以看出,當利率越高、投資時間越長,1元的未來價值(終值)成長越快。

年金是什麼意思?

年金(Annuity):每隔相同的時間,收到或付出一筆固定金額的錢。

年金(英文:Annuity)是指在一定時間內,定期支出、收入的固定現金流量(Payment, PMT),

白話來說是每隔相同的時間,收到或付出一筆固定金額的錢,像是零存整付、房屋貸款、年金給付…等。

一般人最常用到年金的計算,是計算房貸每期要還多少錢,如果每期金額一樣,這就是一種年金。

其次則是把債券、儲蓄險等年金或利息,換算回現值或終值。

年金的定義:

- 年金每期的收入或支付金額固定不變。

- 年金的計算期間內,每期現金流量必須持續不能中斷。

年金計算公式的限制很多,因為只要每一期的錢不一樣,年金公式就不能用了,

它只有在現金流一樣時才會用它做計算。

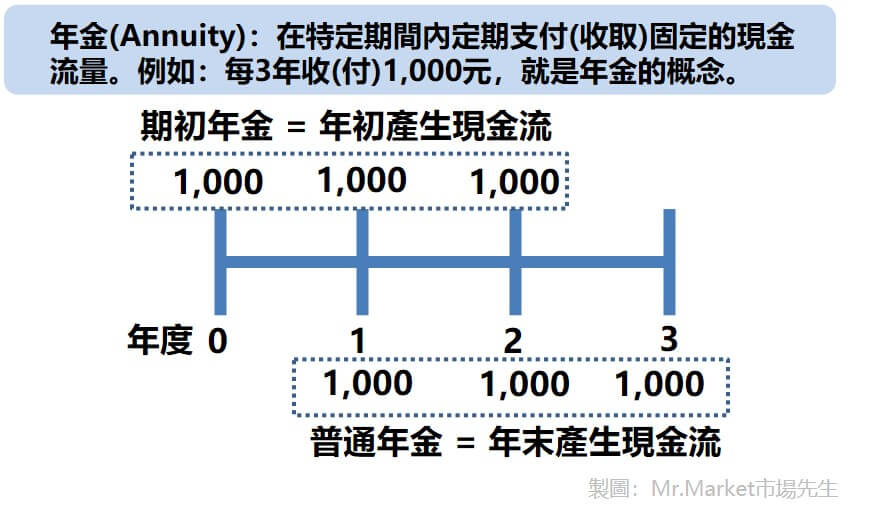

普通年金 vs 期初年金:從第0期開始,還是從第一期開始?

年金又有普通年金、期初年金的分別,

- 若定期支出、收入發生於每期的期末,稱為普通年金;

- 若定期支出、收入發生於期初(第0期),稱為期初年金。

一般除非有特別說明,否則均指普通年金,

由於這會影響到計算結果,因此計算之前要清楚是哪一種。

- 普通年金(年末):年金支出或收入的時間在期末,例如:每月償還的房屋貸款。

- 期初年金(年初):年金發生的時間在期初,也稱為即期年金、到期年金,例如:繳交壽險保險費。

期初年金的現金流會比普通年金早一期,

普通年金、期初年金的說明如下圖,普通年金代表支付(收取)的期間在期末;期初年期代表支付(收取)的期間在期初。

「年金現值」與「年金終值」計算

通常我們會在已知年金的情況下,來計算現值、終值:例如已知定期定額的投資(年金),來計算最後可以得到多少(終值)?

或者在已知現值、終值的情況下,來計算年金:例如借一筆房貸(現值),計算每期要還多少錢(年金)?

年金現值的意思,是已經知道固定收款金額的未來本利(終值)、利率、計息期數時,

考慮貨幣的時間價值後,計算出這些收付款現在的金額。

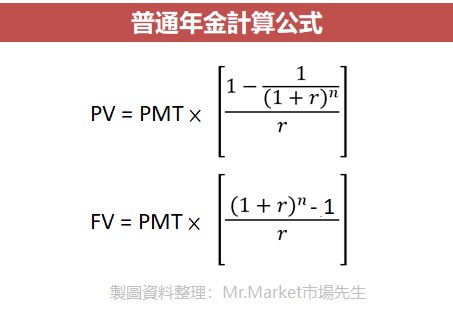

年金現值、終值如何計算?

普通年金現值 = PMT × (PVIFA ,r,n)

期初年金現值 = 普通年金現值 × (1 + r)普通年金終值 = PMT × (FVIFA r,n)

期初年金終值 = 普通年金終值 × (1 + r)

- (PVIFA ,r,n) 年金現值因子= (1 – [1÷(1+r)^n] )÷ r

- (FVIFA r,n)年金終值因子 = ( [(1+r)^n] -1 )÷ r

- PMT = 固定現金流 (每一期多少錢)

- r = 利率

- n =期數

要注意,普通年金現值和普通年金終值,都是假定年金發生在每一期的期末,

如果年金是期初(第0期)開始算,就要多乘一期 (1+r)。

其中 PVIFA 、FVIFA稱為年金現值因子、年金終值因子,只要知道利率和期數,就會是一個固定的數字,會寫成例如像是 (PVIFA 5%,6) ,

在學校考試的時候,有時候會給一張表,讓你查這個因子是多少,不過在沒有這種因子表格的時候,就是自己用公式算。

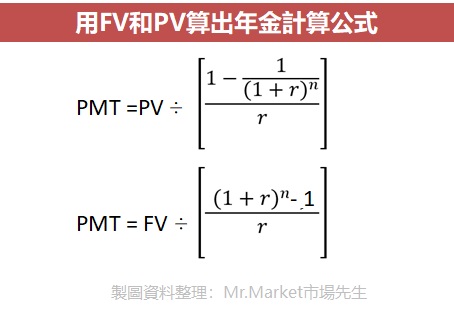

年金計算公式如下圖:

FV其實就是把PV值在乘上 (1+r)n。

一般來說這公式,除了學校考試以外是不用背的,會用EXCEL算或者需要時再查就好。

但是現值和終值轉換這個就很基本,一定要知道怎麼算。

年金現值計算例子:

假設從年初開始,持續投入1,500元年,利率為5%,總共投入6年,該如何計算最初年初的現值?

先計算普通年金現值 = 1,500 × (PVIFA 5%,6) = 1,500 × 5.0757 =7,613

7,613是每期期末開始投入的期況,因為題目的投入是期初開始,所以計算上要調整,多乘以一次利率,

期初年金現值 = 7,613 × 1.05 = 7,994元

年金終值計算例子:

假設你在年初存了1,500元,總共存6年、年利率為5%,每年計息1次,那麼在第6年年底時終值是多少?

先計算普通年金終值 = 1,500 × (FVIFA 5%,6) = 10,202

同樣的,10202元是假設期末投入的情況,但因為題目是期初投入而非期末投入,所以要多乘一次利率。

期初年金終值 = 10,202 × 1.05% = 10,712元

年金如何計算?

年金PMT = PV ÷ (PVIFA ,r,n)

年金PMT = FV ÷ (FVIFA r,n)

- (PVIFA ,r,n) 年金現值因子= (1 – [1÷(1+r)^n] )÷ r

- (FVIFA r,n)年金終值因子 = ( [(1+r)^n] -1 )÷ r

- PMT = 固定現金流 (每一期多少錢)

- r = 利率

- n =期數

市場先生提示:現值、終值、年金 應用與注意事項

下列幾點觀念在終值、年金計算都是通用的。

1. 用現值來評估估價是否合理?

現值最大的用意,是幫投資人判斷一項投資支付的價格是否合適,

如果算出來的未來回收的現值低於付出成本的現值,那麼這個投資就是不合理的。

例如,你對一檔股票做估價,折現率用你的投資機會成本5%去估計,

假設考慮到這企業未來現金流折現後,價值是200元,但現在股價高達300元,這時就代表你投資時,除非最後實際現金流高出你的預期,否則最終你如果買在300元,得到的報酬率就會低於5%,也就是不值得投資。

知名的DCF現金流折現估價模型,就是在計算現值PV。

而許多估價方法,如本益比法,其實都是這種折現模型的簡化版本。

可閱讀:現金流折現估價模型DCF是什麼?

2. 折現最重要的問題:折現率該用多少?

在現值的計算公式中,利率%就是現值的折現/貼現率,也就是用來計算現值的投資報酬率,

但計算現值的折現/貼現率其實是非常主觀的,

因為它是預期你把今天的錢投資一段時間後,將會得到的預期報酬率,

換句話說,也就是機會成本。

機會成本有非常多種可能,常見的如下:

- 無風險利率:無風險的報酬率常用來當折現/貼現率,利率代表了投資或專案需要賺取的報酬率。

假設2年期公債支付2%的利息或報酬率,投資人的投資標的至少需要賺取超過2%的收益才合理。 - 投資的機會成本:你本身資金有其他選擇,例如你有另一些風險類似投資機會,當中最好的至少有5%報酬,5%就是你的機會成本。

- 風險資產定價模型:當承擔不同風險時,會根據無風險利率,加上一定程度的承擔風險要求報酬。簡單舉例如無風險利率2%,再加上根據承擔額外風險的要求報酬4%,2%+4%=6%報酬,作為折現率。如果是波動更大、風險更高的投資,應該要求更高報酬來補償風險,例如額外要求報酬8%,折現率用 2%+8%=10%來算。

- WACC加權資金成本:一般是企業取得資金的成本,例如銀行或者債券借款利率是6%,投資人要求報酬則是8%,那企業想做一個投資、取得資金的成本,就是這6%和8%根據比例加權出一個權重(假設7%),這7%就是機會成本,可以做為折現率。

可閱讀:折現率是什麼?

3. 要考慮通膨影響

只要是貨幣,就會受到通貨膨脹影響。

在計算時我們算的通常是用名目利率做計算,也就是不考慮通貨膨脹的利率(折現率)。

實際上算出來後,未來100元的金錢購買力也不會等於今天100元的購買力。

如果要考慮到貨幣購買力,計算時要把使用的利率,再扣掉預期通貨膨脹減損,這種利率(折現率)稱為實質利率。

例如你原本預期名目利率(折現率)5%,但如果想考慮到通膨2%,實質利率就要調整成 5% – 2% = 3%。

最終用實質利率算出來的,就會是考慮跟當下貨幣實質購買力一樣可比較的結果。

但一般計算時仍是用名目利率為主,原則上不會用實質利率做計算,

因為如果用實質利率算,這會導致無法與其它的一些沒考慮通膨的數字做比較,且算出來是購買力,也不是真正得到的金額。

4. 一切都是假設與估計

無論是未來的現金流,或者折現率,都是一種估計和猜測,並非絕對精準的計算。

例如,你可以算出一個債券未來利息現金流和償還本金,將年金和終值轉換為現值,如此一來可以做出估價,

問題是你沒有考慮違約、錢付不出來的狀況?

市場先生在這裡再次提醒,不要忘記估計就只是估計。

這也是為什麼投資時除了估價法,還要考慮安全邊際,這就是為了錯誤而預留的空間。

可閱讀:什麼是安全邊際?

現值、終值、年金EXCEL計算工具

在做現值、終值、年金計算時,你至少要知道現值、終值的計算公式,這可以很簡單按計算機計算。

如果是學校考試,通常會給現值因子、終值因子、年金因子的參數表,可以查表計算。

(但市場先生自己學校畢業後,還從來都沒查過表,需要時都是用EXCEL算居多,用因子查表算是古時候常用的方式)

複雜一點涉及多期現金流、年金的情況,通常會用EXCEL做計算比較快。

這裡分享一份EXCEL,有需要的可以自行下載來運用,

裡面也有EXCEL公式,看懂公式和參數候你就可以自己做許多運算。

EXCEL內建有包含現值PV、終值FV、年金PMT、利率Rate、期數nper,

基本上你只要輸入其他已知的變數,就能算出剩下未知的項目。

現值、終值、年金 計算EXCEL

下載:現值、終值、年金 EXCEL計算工具 (雲端硬碟點選右上角有下載按鈕)

EXCEL和我們一般計算最大的差異在於,流出的資金你要輸入負值(比方說每期支付款項),流入的資金則是正值(比方收回的金額)。

當然,有時候年金會很複雜,各種金流每期價值不等,需要自行計算加總起來,這類型的狀況並沒辦法套用現成的公式,

這時候就只能一期一期算,當然如果你會寫EXCEL公式在計算上就會輕鬆許多,其實也就是加減乘除,不過這個就沒辦法提供範例。

快速重點整理:現值、終值、年金是什麼?

- 現值是未來的所有現金流,價值等於今天多少錢?

- 今天的100元會比未來的100元更值錢,這差異來自於利率與時間,利率在計算時也稱為折現率。

- 終值是過去的所有現金流,在未來某一期等於多少錢?

- 年金是每隔相同的時間,收到或付出一筆固定金額的錢。

- 年金計算有普通年金、期初年金的分別,若定期支出、收入發生於每期的期末,稱為普通年金;若定期支出、收入發生於期初,稱為期初年金。

一般除非有特別說明,否則均指普通年金。計算時要注意年金發生在哪一期。

市場先生心得:整理這篇現值、終值、年金,是因為,最近開始寫到許多涉及金融計算的文章,都會用到這些基礎的計算概念,

先寫好一篇,以後才不用每一篇文章都要花很多力氣解釋。我自己學到現值、終值、年金、折現等觀念是許多年前在大學的時候,

第一次學習的時候裡面其實「終值」最直覺,而「現值」相對比較不直覺、較抽象,

而年金大多都是計算時使用,真實世界用到年金的情況其實不多,因為許多每年能拿到的現金流,每期的錢可能並不相等,簡化的公式實際運用場景很有限。但如果你能搞懂現值、終值、年金,相信你對金融市場所謂的金錢時間價值關係,就會有更完整的體會。

下一篇:折現率是什麼?

更多投資入門學習:

1. ETF投資教學懶人包

2. 基金投資教學懶人包

3. 理財第一堂課:認識現金流

4. 我的投資理財書單分享

5. 美股ETF線上課程

編輯:Joy 主編:市場先生本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

現值/終值/年金是什麼?一次看懂貨幣的時間價值,2021.09.20 理財入門知識

多筆現金流 終值計算範例

舉例,有個投資最初投入500元、第一年投入400元、第二年投入300元,在利率2%的情況,最終一期第三年可以得到多少? 1,028.2元

答案是否有誤? 1,252,8元

對的,謝謝您的提醒,已更新!

感謝教學,內容非常清晰淺顯易懂