新手投資一定不能做的事情?最容易造成損失前12名大解析

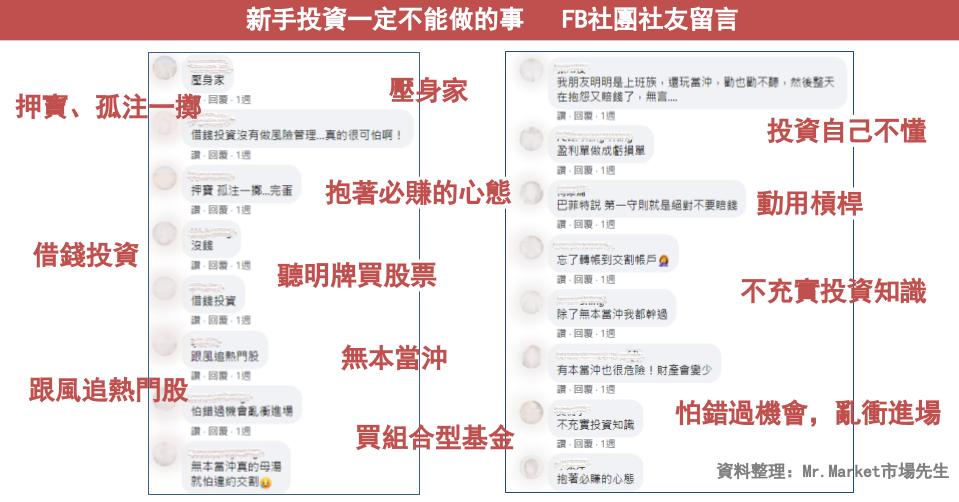

市場先生之前在FB社團和社友發問,

提到關於「新手投資一定不能做的事情」,

從留言中發現投資的路上,每個人幾乎都經歷過這些不能做的事,

也得到不少用錢買來的慘痛實戰經驗,

其實,

如果能透過別人的經驗或是早點學習到正確的投資理財知識,讓自已不多走冤枉路,

相信在這條路上,會走的更平穩、更有信心,

市場先生整理以下新手投資一定不能做的前12名:

本文市場先生會告訴你:

第一名:背著高利負債來投資

如果你負債累累並且每年支付給信用卡18%、信貸4% ~18%的利息,

那麼你在投資上的任何錢,都必須賺取超過這些利率的收益,才能讓你不會失去獲利。

依照經驗中,投資台灣50與S&P500,年化報酬率超過6%,股神巴菲特近年的年化報酬率也才10%,都不到借款率的 18%。

正常人一般投資拉長時間有正報酬6~8%就算很不錯,也許有時候有機會讓你賺到20%、30%,但也許承擔的風險更高,

若萬一投資失敗、結果不如預期,導致損失本金,反而失去償還這些負債的能力。

所以,在開始投資之前,你一定要還清高利率債務,而不是運用高利債務來投資。

第二名:動用槓桿

使用槓桿(借錢投資、無本當沖、融資、衍生性商品保證金太少、過度槓桿),

這些全都是在以小搏大、用不屬於自己的錢在投資、放大自己操作的部位。

好處是透過槓桿方式,可以購買更多的資產,並獲得更大的利潤,

壞處是當遇到投資獲利不如預期時,槓桿會讓虧損也加倍,會加速的虧損以及需要禰補資金的缺口,

高槓桿除了有可能帶來被放大的經濟上的損失,

還有的就是心理層面上的壓力,

會讓人輸不起、想要把把輸掉的贏回來、孤注一擲,

而贏了會過度放大成果,讓人還想繼續贏下去,

動用槓桿投資並不是絕對不行,許多時候其實是可行的,例如我們買房子申請房貸這行為本身也是在槓桿,

但除了要量力而為,也不能只看到高報酬,應該更在意帶來的高風險。

有4個關鍵一定要做到,否則動用槓桿投資「必定失敗」:

1 . 穩定的現金流:你要確保你有穩定的現金流來支持持續借錢和償還貸款。

2 . 本金比例不能太少(槓桿不能太大):本金不能太少的原因是,無論是保單借款、股票融資,都有規定「最低維持率」。

簡單來說,

就是融資機構怕你借了錢投資失利後本金利息都不還,如果帳面淨值低於一定的程度就要求補足資金進去,否則法規規定可以把你強制斷頭(幫你賣出認賠的意思)。

另外本金少會造成槓桿很大,雖然會放大獲利,但虧損時效果也會放大。

3 . 借款利率不能太高:利息太貴也是很多人借錢投資失敗的主因,一般最好是低於2%。

4 . 一顆願意接受虧損的心:事情總是一體兩面,一定有賺有賠,隨時做好可能會賠錢的心理準備,投資在自已仔細研究的標得上,不要聽信明牌、不知為什麼買的標的,那麼內心會踏實許多。

第三名:聽明牌做投資

最常見新手投資人的投資來源是,金融電視節目中推薦的、報章雜誌、朋友或同事提供的熱門投資產品、加入投資社群以獲得投資標的,

吸引你盲目相信建議或在不了解投資的內容的情況下跟隨投資。

這好像是提早知道考試題目的解答,很容易拿到高分,

但天下真的沒有白吃的午餐,不是每次都能運氣好,拿到正確解答,

有可能提供解答的人,這一次拿到錯的,就讓你損失慘重,需要休養很久才能再爬起來。

即使是一個績效很好的投資者,也會做出一些糟糕的決定,導致賠錢。

建議最好的辦法,有機會在獲得投資訊息,自已再深入多方研究後,就會有是不是適合投資的判斷力。

第四名:投資自已不懂的產品

你一定很常聽到這幾句話,或是自已也曾說過,

『****這股票可以買嗎?』…

『最近航海王好厲害,一直創新高,現在還可以進場嗎?』

『分析師調降***這股票了,我看它漲不上來,我現在要怎麼辦?要不要趕快出場,還是要再等等看有沒有機會反彈?』

會有這樣提問的人,就是不懂自已投資的是什麼,也沒有所謂的投資計劃,沒有能及時對應市場波動的能力,真的就只是想賺錢而已,長期來看往往都是失敗收場。

巴菲特有一個資料夾,上面寫著「太難」兩個字,

意思是說,凡是他認為太難看不懂的資料,他就放到這個資料夾裡面,而這些就是他不會去投資的東西。

我們自己作為新手時,對於自己的能力應該更有自覺,

投資工具很多,找到自已能理解且適合自已,才能增加獲利的機率。

對投資人而言,看不懂並不是一種錯誤,

但看不懂又硬要投資,這就是自己的不對了。-市場先生認清楚自己不懂什麼,然後避開你所不懂的,當你更加遠離失敗,也就離成功更近一點了。

第五名:不繼續學習

人人都想賺很多錢,但沒有人可以平白的賺到錢,

投資只是幾百種賺錢方法的其中之一,和上班工作一樣都需要花時間與精力,其實沒有比較輕易,

金融投資世界還很複雜,投資工具數十種,有各式各樣分析研究的方法,就算有努力學習,都不一定有好的成效,

不斷學習,這是唯一在投資領域中必要的步驟,當你知道的越多,犯的錯誤就越少,

因為你在閱讀和思考時,可能會帶來有更好的投資策略和面對變化莫測的市場,

當然,你選擇不學習,也不會怎麼樣,

前提是如果你有廣大人脈可以聽可信明牌、取得正確內線消息、靠著天生偏財運一次次來獲利,

但是,只要不是自已本身可以掌控的,都是來自外界給予的,都會有消失的一天。

對於學習,我推薦先從閱讀開始,

我有整理一份書單可以參考:市場先生投資書單

第六名:交易過於頻繁

以台股為例,股票手續費公定價格是0.1425%,買進和賣出股票時各要收取一次,而股票交易稅是0.3%,

算上折扣(5折),完成一檔買賣交易成本是0.44%左右,約0.5%,

頻繁的交易大大增加交易成本

0.5%看似不多,但10次就是5%,那麼你需要在這10次以內,報酬超過5%才損益兩平,不然就是做白工、甚至虧損。

對新手來說,要穩定創造獲利原本就十分困難,

如果頻繁交易,那麼只是讓難度又再更高一些。

第七名:預測市場未來走勢

在學得一點有關如何判斷市場趨勢分析(景氣燈號…)、技術籌碼分析帶來的信號(KD黃金/死亡交叉、超過平均值的買入賣出…)、財務營收狀況的內容(營收創新高…),

這時我們往往會對未來有些判斷,但最怕的是僥倖猜中了幾次,就覺得自已很神、有能力預測未來。

當然,確實有一些可以作為有用信號的模式和歷史數據,但這也僅僅是在統計上略有一點優勢,不代表市場會百分之百按照你的想法進行,

還有更糟糕的是,完全沒思考過,單憑感覺來預測投資,還認為自己的感覺很準。

現實是,我們很難精準地去預測未來市場,能一再預測正確的人也並不存在。

第八名:期待過去表現繼續

這通常會發生在那些之前表現非常強勢的標的上,

人們很容易預期強者恆強的道理,認為它會延續之前強勢上漲的走勢,

追漲不是不行,這只是一種操作方式,本身沒有好與壞,

但重要的是不能有錯誤的『預期心理』,也就是期待會像過去一樣的表現,

而金融市場唯一不會變的道理,就是一直在變,誰都不能保證及規定一定會上漲,

這好比在2021年的航運股,上半年與下半年的光景,真是大大不同,類似的故事過去在許多股票、市場上都有發生。

重要的是,如果你在投資前已經有完整的投資策略,

那即使後續不如預期、甚至有意外,最終也比較不容易受重傷。

第九名:買入下跌很多的股票

投資標的下跌往往是有充分理由的,看起來很便宜可以買入,

但讓你真的撿到好的轉折點機率很低

台灣近幾年有名案例之一的康友-KY,一度榮登生技股王,前景一片大好,

當年還有人把它當成生技版的台積電,存股當退休金、股價直創新高,

媒體不斷吹捧下,許多投資人還害怕沒買到,有機會就可以多持有一些,

尤其是拉回便宜時再進場是最好的,最後的結果,就是股票變壁紙。

下跌的股票也許是機會,許多投資方法 (如價值投資) 會喜歡在下跌時買進。

如果你很清楚為什麼買它、清楚理解下跌原因是什麼、知道該如何執行投資計劃、是來自非系統性風險還是系統性風險、風險占自身資產配置比例多少,

這些條件都很清晰的情況下,當然還是可以投資。

但我們要有一個認知:

1. 任何資產價格大幅下跌,都一定有原因。

2. 市場雖然有時會犯錯,但大多時候是對的。

不要貿然認為別人低估了股價,

難道別人的看法一定是錯的、眾人皆醉我獨醒、是我們比較聰明發現了別人不知道的事實嗎?

這是很危險的想法。

第十名:買入高費用基金

高交易成本費指的是在投資基金時,會產生申購手續費、信託管理費、經理費、保管費用等,當這些費用占收入的比例愈高,就愈不利投資效益,

這裡談的高費用,指的是高昂的管理費用(經理費+保管費用)。基金管理費用並不是只收一次,而是隨著時間持續的收取。

各種類型的基金經理費都不一樣,對於費用高低標準也不大一樣,

以經理費來說,股票型基金一般費用會在1.5%~2%、債券型基金1%~1.5%、平衡型基金持股以股票與債券兩種,但費用一般會以股票型計算,所以會在1.5%~2%,

當你想購買的基金超過以上這些費用率,就是偏高了,

當然,許多基金會認為自己能創造更好的績效、因此收貴一點也合理,

這點我認為見仁見智,關鍵是你不能只看表現好的時候,也要把市場不好的時機點考慮進去,才能綜合評估表現。(記得前面提到第八點:過去報酬不等於未來報酬)

其中比較不建議的是組合型基金,俗稱買基金的基金,

因為這類基金會被收兩次費用,購買的基金會收一次,基金持股裡的基金還會再收一次,

此外透過銀行購買基金,每年0.2%的信託管理費,在贖回時會收取,當然若是透過基金平台購買,就省下這筆了,

值不值得就端看銀行的服務好不好。

目前很多銀行及基金平台針對申購手續費都有給相當大的優惠,甚至是0手續費,也沒有信託管理費,

國內目前有2個較知名的基金平台:鉅亨買基金、基富通

第十一名:All In所有的資金

All in就是梭哈的意思,是指把所有資金全部投入某單一標的。

的確,很多巨大的成功,通常是來自於勇於重押。

巴菲特也曾說:把雞蛋放在同一個籃子裡,並且看好它。意思是如果你很有把握,為什麼不重押呢?

問題是,事情一定會如我們預想那麼順利嗎?

實際上,許多人也同樣因為勇於重押,最後遭遇巨大、難以挽回的失敗,只是這些故事你看不到而已。

在投資裡面,至少你不應該All in所有資金,至少做小幅度的分散,或者謹慎一點做廣泛分散,

這樣至少可以避免失敗時,對自己帶來不可逆的傷害。

退一萬步,至少你在投資或投機之餘,先保有足夠的緊急預備金,讓自己即便失敗也有退路吧。

可閱讀:緊急預備金 要準備多少才夠?

第十二名:集中投資在同產業

人人都知道要資產配置,但常見美麗的誤會是,自已買進多數不同標的投資組合,卻沒有發現都在同產業,

假設擁有20 支不同的股票來做到風險分散,

其中 10 家是都是能源產業的不同公司,和10 家都是專注於製造業的不同公司,整理來說,看似買了20檔股票,但其實只有投資在2種產業而已。

這樣的方式更需要的是,你對某種產業夠了解,有一定的判斷能力看好它未來的發展,但是一般人若是沒有這樣的功力,相對危險較高。

不同年度各產業表現的市場趨勢變化

從下圖 S&P500 指數的歷史表現顯示(2007~至今年初),把它根據產業做切分,可以看出不同年度產業表現的市場趨勢變化,

就以能源產業(圖中綠色色塊)來說,2021年以來報酬表現好是所有產業的第一名,但在過去連續三年(2018~2020)都是倒數第一名,

再回看到2007年又是所有產業中表現最好的,

也就是說,過去表現好的產業,不代表它在未來短期一定會比較好。

同樣道理,當你資產集中在某一產業時,除非你有把握、也在你風險承擔範圍之內,否則得到的解果也許充滿不確定性。

當你沒有能力預測時,適度的分散仍是最好的方式。

快速總結:投資新手只要避開不能做的事,就能更趨向成功一點

只要留在投資世界裡,犯錯是一定會發生的

每個新手投資者,那麼你的目標是盡可能降低投資錯誤的成本,

新手會失敗的原因,往往是過度自信可以擊敗市場、學了一些知識,就覺得可以預測走勢、貪婪想多賺錢的心,容易憑感覺做出錯誤的決定、未累積足夠的投資經驗等,

當你能有意識到不該做什麼,如何避免這些不能做的事,找到讓你晚上可以安穩睡覺的方式,減少虧錢的機會,就是賺到了。

市場先生提醒:新手不能做的事,老手也不能做嗎?

新手不適合不等於老手一定不能做,關鍵是擁有足夠知識,犯錯也不至於影響太大。

這12項失敗的原因,順序是照網友投票排名(照大家的感觸排序),

其中市場先生認為最重要的,就是要『持續不斷學習』,

當你能保持持續學習,所犯的錯也會越來越少,如此就能更趨向成功。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

以下挑選三本書,是我覺得對新手最有幫助的:

1. 《投資前最重要的事》

2. 《約翰柏格投資常識》

另外,你還可以閱讀:

編輯:Sammi 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言