差價合約(CFD)交易風險-76%的人虧損最大原因:過度槓桿

前陣子市場先生剛好有機會和一位在海外金融機構的朋友聊天,

剛好我們聊到差價合約(CFD)這個交易工具,

我很好奇的問他:「你覺得大多數人交易差價合約會虧損的原因是什麼?」

會問這個問題,是因為有許多差價合約交易商根據法規,

會必須公開他們的用戶中有多少比例虧損,有點類似香菸的包裝上必須要放個肺癌的圖片一樣。

而之前看到數字我蠻驚訝的,大部分的公司虧損客戶比重大約都落在65%~85%中間

我相信投資人自己的因素也很大,

畢竟之前從台灣股票營業員那邊聽到的數字是8~9成買股票的客戶虧損,

相較之下差價合約似乎也還好,

不過看到實際公開的數據畢竟還是有些意外。

他語重心長的分享他待過很多家機構的經驗,結論是:

「大多數的人操作差價合約會虧損,是因為新手一下子用了太大的槓桿。」

這個答案雖然說起來不意外,

但一開始還真沒想到是這個原因。

之前市場先生分享過什麼是差價合約(CFD),它是一種比較新的金融工具,性質非常類似於期貨或者外匯保證金交易,差別在於它是一種交易者與交易商之間的合約,

因此可以用差價合約去交易股票、ETF、指數、商品、外匯等等幾乎任何商品,沒有到期日、槓桿通常可以比較大一點、合約規格更有彈性,

而交易商做為交易對手提供流動性,並自行避險,並從中賺取手續費(點差)以及融資利息收入(隔夜利息費用)。

可閱讀: 什麼是差價合約?

不過因為買賣差價合約時投資人交易的對手是交易商,如果交易商心懷不軌的話投資人很容易招到損失,因此大多數合法的差價合約交易商都會受到嚴格的監管。

可閱讀:最新全球有規模的差價合約交易商

其中有一個比較有趣的是,

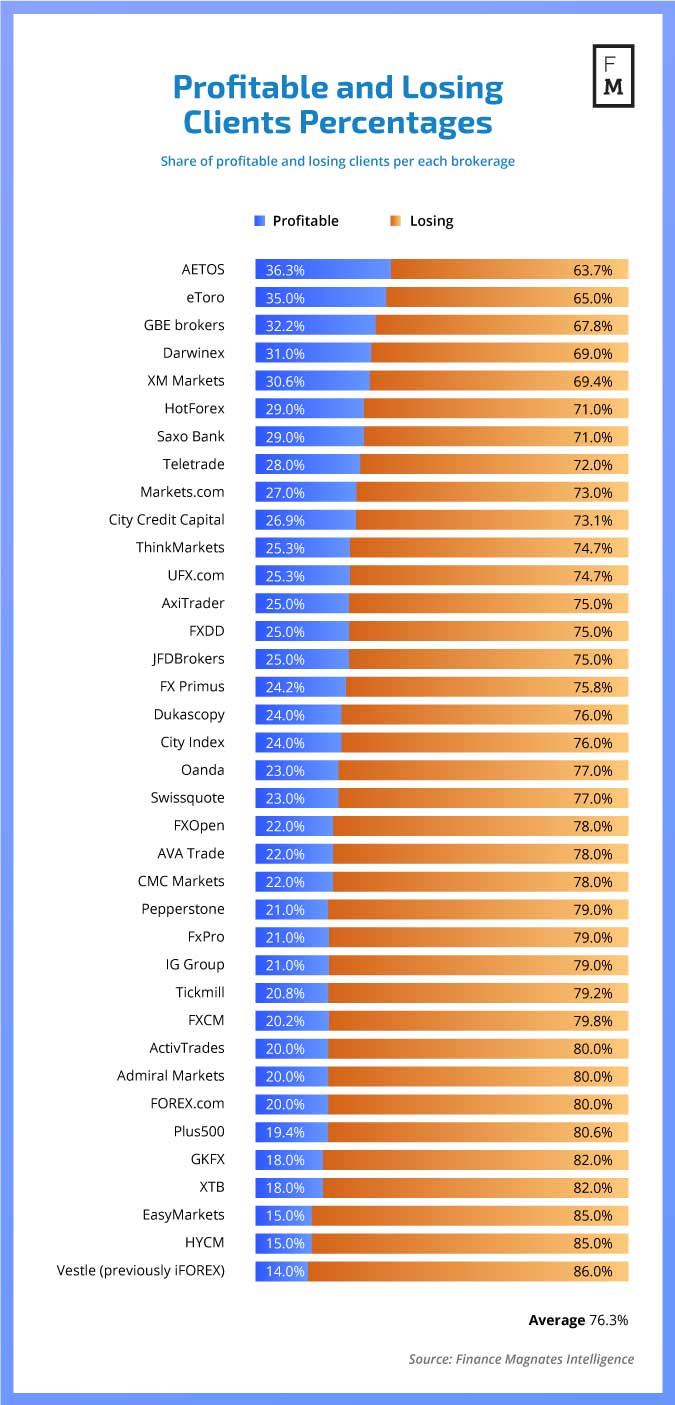

有些在歐洲證券及市場管理局(ESMA)管理下的差價合約交易商(都是大型交易商),必須要揭露有多少百分比的用戶是虧損,2018年的數字平均值是落在有76%帳戶虧損,24%帳戶獲利。

以下內容為個人心得分享,無任何操作推介之意,提醒大家外匯交易屬於保證金和槓桿交易的一種,外匯市場波動很大,剛開始操作也記得不要貿然使用過高的槓桿交易。

本文市場先生會告訴你:

新手一定要避開的虧損陷阱:過度槓桿(Over Leverage)

到底多少算過度槓桿呢?

打開任何一家差價合約交易商的平台,通常都有預設一個槓桿倍數,

而倍數的高低是根據商品類型而定,

例如股票類可能預設是5倍,有些指數類或外匯類可能預設是100倍、甚至400倍。

新手過度槓桿的原因:沒有意識到自己交易的總部位多大

很多人開始差價合約交易,可能初期都只有準備不多的錢,

例如1000美金。

但在交易時,大家交易的部位通常會一不小心讓部位價值會高達1萬甚至5萬美金,

相當於隨時都在融資交易。

5萬美金只要波動0.2%,就相當於波動了100美金,佔總資產的10%了。

但對新手來說,如果還沒有完整學習就上場,常常會忽略掉自己正在買賣多大的交易部位。

如果這時賠10%,通常會很心痛想再拚拚看,如果這時賺10%,通常會野心變大覺得錢很好賺。

無論是哪一種,

只要目光放在獲利而不是放在風險上,就可能因為過度槓桿而退出市場。

只要未來某一天發生突發性劇烈波動,過度槓桿的問題就會體現出來,造成帳戶50%甚至100%的虧損,部位也會因此被強制斷頭,即使之後證明你的交易方向是正確的,但因為市場突如其來的大漲或大跌,斷頭(強制被賣出)後就失去挽回的機會了。

再好用的工具,如果用法不正確,都很可能會造成傷害

實際上不只差價合約不該過度槓桿,從期貨、選擇權、權證、外匯,到其他衍生性商品,甚至借錢買房投資、融資創業操作都不該過度槓桿。

永遠把焦點放在風險上,而不是放在獲利上。

另一種風險:交易商風險

差價合約交易用戶虧損的比率很高,但只要避開過度槓桿,其實就已經避掉8成人為的風險了,其他人為風險包含策略不佳、遇到巨大的跳空、運氣不好等等,都是屬於使用者自己的問題,同樣問題在股票、期貨等交易上也會發生,只要沒有充足的知識與練習就很難避免。

但有另一種風險要留意的,

就是使用到不好的差價合約交易商,也可能造成投資風險,包含以下幾種可能:

1. 資金安全風險(沒有第三方保管機構或根本就是黑平台)

2. 報價風險(提供有問題的報價)

3. 流動性不足(在市場波動大時交易商過度增加點差)

這些都屬於交易商方面產生的風險,但其實要避開交易商風險也非常的簡單。

如何避開交易商風險?

選擇安全且有規模的交易商

小型或是很新的交易商就可能會有一些交易商風險,

因此挑選差價合約交易商時盡量選擇國際上有知名度的大交易商,

避開小型的交易商,尤其建議避免來中國或東南亞的交易商,先選擇歐美的為主。

越大的交易商越不可能去搞一些小動作,

因為一來很難做到,而來那樣並不值得。

目前國外大型的交易商有中文化的並不多,

之前有列整理過全球有規模的券商,只要從裡面挑就不會遇到交易商端的問題。

可閱讀:最新全球有規模的差價合約交易商

以下提供一份去年公告的差價合約交易商客戶獲利與虧損百分比。

從圖中可以看到,平均而言有76%的用戶交易結果帳戶是虧損的(Losing)。

Source: FM Intelligence

注意:以下數據僅是統計數據,很大一部分與參與的投資人特性有關,與交易商好壞無絕對的關係。決定投資成果最關鍵的因素是使用的投資方法,而其他投資人統計數據也不代表個人可能的成效。

用戶賺錢與否其實也是很看狀況,

而上表可以了解的另一個資訊是,

上面表格的交易商都屬於大型且受監管的券商,並且有一定的規模與知名度。

當然,

裡面有很多並沒有中文化,台灣人用起來不方便或不能用。

以下分享幾間我自己有用過且已經有中文化的交易商提供參考:

1. IG交易平台全球歷史最悠久的差價合約交易商

IG交易平台是歷史最久,且規模排名前三大的差價合約交易商之一,有自己獨立的網頁交易平台以及非常低的點差與交易成本,IG集團在英國有股票上市。

1. IG交易平台特色簡介

3. IG交易平台官網連結

2. Pepperstone 全球前10大的交易商

Pepperstone(激石)是全球前10大的交易商之一,有非常低的成本,華語區也有良好的客服。

差價合約(CFD)是複雜的工具,由於槓桿作用,存在快速虧損的高風險。81.3% 的散戶投資者在與該提供商進行差價合約交易時賬戶虧損。 您應該考慮自己是否了解差價合約的原理,以及是否有承受資金損失的高風險的能力。

當然,交易商只是投資的輔助,並不是最終成敗的關鍵。

投資的重點還是放在你的操作策略上。

差價合約風險快速總結:

避免過度槓桿、選擇安全且有規模的交易商

1. 過度槓桿是大多數人操作差價合約虧損的原因(也是操作期貨、選擇權、權證等衍生商品虧損的主要原因)

操作時永遠應該知道自己操作的部位有多大。

2. 避免交易商風險,應該選擇規模大且有知名度的差價合約交易商,避開小型且不知名的交易商

差價合約只是一種投資可運用的工具,

而工具無好壞之分,只看是否是你需要的,以及是否有合適的策略適合運用操作。

接下來會分享全球有規模的差價合約交易商,

待續…

下一篇:最新全球有規模的差價合約交易商

額外分享幾篇文章:

4. 台灣合法外匯交易商

這篇內容為個人心得分享,無任何操作推介之意,提醒大家外匯交易與差價合約(CFD)屬於保證金和槓桿交易的一種,外匯市場波動很大,剛開始操作也記得不要貿然使用過高的槓桿交易。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

想請教下,您認為

(A) 槓桿100倍,跌1%就輸光

(B) 不使用槓桿,但是設定跌0.5%~1%就停損投降

在操作金額相同的情況下,兩者的差異是什麼?

順便分享一下買賣價差對我的心理影響。

我在網路銀行買美金、瑞士法郎和日圓的時候,就比較願意等待反彈以及根據走勢趨勢來判斷要不要繼續等待更划算的價格出現;

但是到了差價合約,買賣價差小很多,理論上獲利的機會可以變多,但是實際上的金理狀態是每一段小波動都很計較,願意承受的虧損幅度也縮小很多。

同樣是波動0.1%,在網路銀行可能還沒打敗買賣價差,但是在差價合約,0.1%在熱門貨幣對已經是買賣價差的好幾倍。

A所造成的點差、利息,也同樣放大100倍,但B不會。B要達到同樣效果需要準備較大的資金。

有想到再補充。