存款準備金比率是什麼?公式如何計算?

當人們或企業把錢存入銀行時,商業銀行不能100%動用這筆資金,必須將這個資金的一部分存到央行當準備金,目的是避免擠兌的風險,而要存多少準備金到央行的這個比例,就稱為存款準備金比率。

目前美國央行對商業銀行的存款準備金率要求已經在2020年時降到0%,但全球仍有許多國家仍有存款準備金率的要求。

這篇文章市場先生介紹存款準備金比率、公式計算、以及有哪些影響。

本文市場先生會告訴你:

存款準備金比率是什麼意思?

存款準備金與存款總額的比例,就是銀行存款準備金比率。

存款準備金比率(英文:Required Reserve Ratio),又稱為現金準備比例、準備金比例、準備金要求、存款準備率、法定準備金比率,是指商業銀行必須存在央行的資金比例,也就是不能用於放貸給人們或企業的比例。

存款準備金比率之中所謂的「存款」,定義是指包括支票存款、活期存款、儲蓄存款、定期存款,這些都屬於存戶的錢,在銀行帳上則是定義為負債,未來當存款人要領的時候銀行有義務償還。

所謂「不能用於放貸給人們或企業的比例」,是指當人們或企業把錢存到銀行後,銀行不能把這些存款100%的挪用,必須將一部分存到央行當準備金,以備人們提款的需要,這部分的資金就稱作 法定存款準備金。

法定存款準備金 vs. 超額存款準備金

存款準備金有分兩種,除了上述提到的法定存款準備金,還有另一種叫超額存款準備金(英文:Excess Reserve)。

- 法定存款準備金 Required Reserve:金融機構(例如銀行)按照中央銀行決定的法定存款準備金比率,把存款的一定比例存在中央銀行。

- 超額存款準備金 Excess Reserve:超出法定存款準備金的金額,通常是根據銀行意願自行增減。

從英文字面上可以看出來,法定準備金是一定必要的準備金,超額準備金則是超出必要之外多餘的準備金。

當我們談到準備金時,大多時候談的是法定準備金,但有時也會包括超額準備金(主要談的是美國時,準備金指的都是超額準備金)。

舉例來說:

- 銀行有100萬存戶存款,央行規定法定存款準備金比率為 12%

- 代表銀行每收到100萬存款,一定要保留12%的錢(12萬)在銀行裡,隨時準備讓存戶可以做提款的動作,銀行最多只能拿88%的資金(88萬)去做放貸行為

- 如果銀行存放30萬在央行裡,超過12%的部分(18萬)就稱為超額存款準備金

銀行機構如果沒有提列足夠的法定準備金,以台灣為例,會根據銀行法遭遇高額的罰金或者利息懲罰。

由於罰金高,因此銀行如果帳上資金不足,會去跟其他銀行或者央行借款,確保有足夠資金滿足法定準備金的要求。

至於超額準備金,因為可以拆借給其他有資金需求的銀行收取利息,或者有些國家的準備金央行會支付利息,也因此才有意願和動力存入準備金。

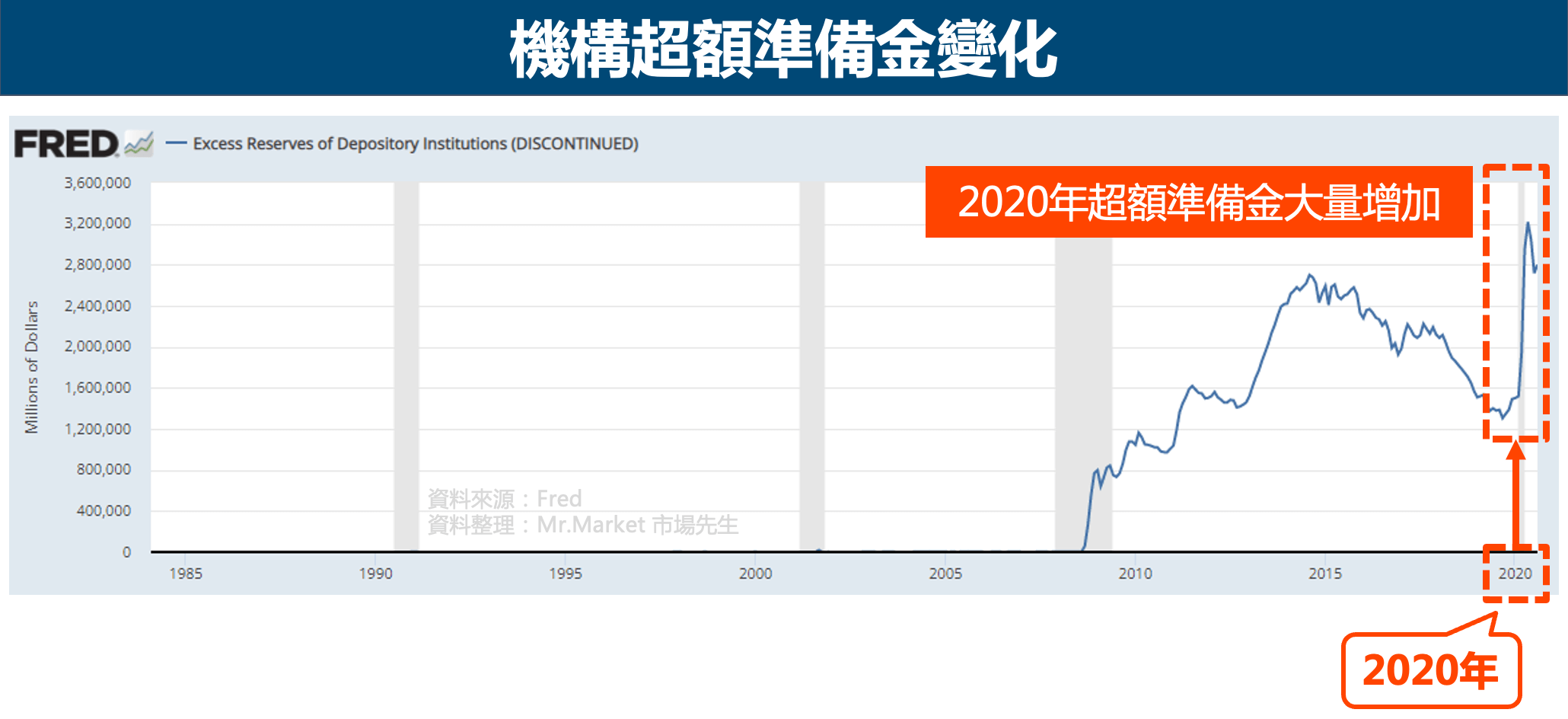

在2008年以後量化寬鬆時期,央行是透過向商業銀行買進各種債券資產,並以準備金來做支付,因此也創造出大量的貨幣,讓央行帳上的超額準備金也大幅增加。

市場先生額外補充:銀行把錢存在央行有利息?

如果銀行將錢存在央行(準備金),有些國家的央行會發準備金的利息給銀行,在美國稱為準備金利率(英文:Interest Rate on Reserve Balances,簡稱IORB)。

美國央行藉由控制IORB的高低去影響市場利率,

假設銀行把錢存央行當成超額準備金就會有1.5%利息,那銀行就不會願意用低於1.5%的利率去借款給別人,藉此去控制市場上利率的下限。當然,也有些國家的央行對於法定準備金和超額準備金並不支付利息,美國早年就是如此,法定準備金相當於央行取得免費的資金,中間的利差可以做為央行的收入來源,反之準備金對商業銀行來說這就是一種經營成本。後來美國為了調控利率,才開始為準備金支付利息。

詳細可閱讀:認識央行準備金利率(施工中)

為什麼要有準備金?

現行銀行的體制是實行「部分準備金」的銀行體系,意思是銀行可以將客戶存款拿去投資或借出去貸款收利息,例如銀行有客戶存款100元,銀行將其中90元拿去投資或再借出去賺取利息收入,帳上現金只剩10元。

但存戶如果突然想把100元取走,現金不足怎麼辦?只要存的人夠多、大家不要同時來領錢,理論上銀行就可以穩穩的賺取放貸的利息收入來支應存戶利息支出。

可是如果擠兌真的發生,會讓銀行體系崩潰,讓整體經濟進入惡性循環。例如在1929年美國大蕭條之前,就從小型農村銀行開始發生擠兌,債務違約逐漸蔓延到中大型銀行,最後造成相當大的傷害。

1. 準備金制度可以規範避免銀行遭遇擠兌風險

法定準備金及超額準備金,可以避免銀行為了利益最大化,導致現金短缺。

商業銀行帳上現金不足時,例如放款太多、短期遇到大量提領,不足的現金就可以從央行帳上的超額準備金,也就是某些銀行除了法定準備金以外多出來的部分,從中去拆借款項,來取得所需的現金,這樣的借款有利息,利息的利率稱為商業銀行隔夜拆款利率,也簡稱隔夜利率。

準備金的用途,是避免銀行出借過多的貸款,以及避免銀行系統出現擠兌的情況,作為備用的準備資金。必要時,央行可以將準備金臨時借貸給需要現金的商業銀行運用。

當然,也有一些看法認為即使有高準備金,只要仍是部分準備金,就無法完全避免擠兌風險,因此除了準備金,仍有許多其他的方式避免出現這類風險。

2. 央行藉由準備金率高低來控制市場上的貨幣供給

準備金率高低,也作為各國央行調整貨幣政策寬鬆或緊縮的手段之一。

當準備金率調高,可以減少市場上的貨幣量,讓經濟冷卻一點。

當準備金率調降,可以增加市場上的貨幣量,讓經濟升溫。

跟準備金高度相關的另一個名詞是貨幣乘數,這也是準備金率的倒數,會去計算每一塊錢最多可以創造多少倍的貨幣量,

是一個銀行透過信貸理論上能創造的最大貨幣總量的計算方式。

詳細可閱讀:貨幣乘數是什麼?(施工中)

各國準備金比率不同,某些國家沒有準備金率要求

目前英國、澳洲、加拿大、瑞典,都是多年以前就沒有準備金率要求,

在2020年的時候,美國決定把法定準備金率降到0%。

沒有準備金要求也不代表銀行可以無限制的提供貸款,也並非不安全,會有其他的方式應對來避免擠兌發生。

例如在美國,超額準備金供應因為2008年以來實施量化寬鬆,因此央行帳面上有大量的超額準備金可以供各商業銀行拆借,法定準備金的意義已經幾乎失效。

下圖是美國從2008年以後,一直到2020年超額準備金不斷大量增加的狀況。

存款準備金比率的公式計算

存款準備金儲備要求 = 存款 × 存款準備金比率

存款準備金比率是由各國央行自行制定的,這是商業銀行必須以現金形式保留的存款百分比率,從存款準備金比率,可以計算出存款準備金需要多少。

舉例來說:

- 假設美聯儲訂定存款準備金比率為11%,A銀行有10億美元的存款

- A銀行的存款準備金儲備要求 = 10億美元 × 11% = 1.1 億美元

- 代表A銀行至少要將1.1美元存放在央行,剩下的8.9億可以放貸出去

要注意的是,這個比率僅是個大方向的概念,實際計算很複雜且各國不同,比方說存戶的活存和定存會有不同的準備金率規定。

例如以台灣央行網站2022年7月不同存款的準備金比率的要求:

支票存款 11%、活期存款 10.025%、活期儲蓄存款5.75%、定期儲蓄存款 4.25%、定期存款5.25%、外匯存款0.125% 等等。

市場先生提示:這些準備金比率的細節對我們一般投資人其實沒太大影響,單純是理解銀行如何運作。

存款準備金比率的高低對利率的影響

準備金比率越高,銀行能放貸給人們或企業的金額就越少,貸款利率就會越高,

準備金比率越低,銀行能放貸給人們或企業的金額就越多,貸款利率就會越低。

存款準備金比率是各國中央銀行的貨幣政策工具,能夠影響最後市場上貨幣量的多寡。

原因是在如今的經濟體制下,商業銀行的放款多寡,直接影響到市場上的貨幣總量,而存款準備金率則會影響到商業銀行放款的多寡。

法定存款準備金比率「提高」

假設央行把存款準備金比率從5%提高至10%,銀行從95%資金降到只剩90%能放貸或投資

在這樣的情況下,銀行可能會提高貸款利率,通常市場上的貨幣量就會減少。

法定存款準備金比率「降低」

假設央行把存款準備金比率從10%降低至5%,銀行有95%能放貸或投資

在這樣的情況下,銀行有更多的錢來放貸、提振經濟,銀行會傾項降低貸款利率,讓更多人想向銀行借貸,市場上的貨幣量也因此增加。

存款準備金比率仍是有用的貨幣政策工具嗎?

目前研究下來,答案似乎是否定的。

雖然貨幣政策工具有很多,存款準備金比率在其中並不算是貨幣政策最重要的因素,

尤其在美國它已經不是主要的貨幣政策工具,但在其他國家仍會被使用,但同樣的有其他許多手段可以讓央行達到類似的貨幣政策目標。

1. 存款準備金比率在某些國家已經無法發揮作用

以美國為例,在聯準會的網站上就提到,準備金制度在過去幾年的貨幣政策中並沒有發揮功能,因此才會決定在2020年3月26日開始將存款準備金率降到零,讓銀行能釋放更多流動性。

背後的理由如同前兩段有提到,量化寬鬆之後美國的超額準備金供應相當充足,法定存款準備金反而失去意義。

目前有太多其他工具可以達成聯準會調整利率的根據,

2. 降低存款準備金比率,並不一定能增加貨幣刺激經濟

即使降低存款準備金率,不代表銀行就有意願或有能力借出更多貸款來增加市場上的貨幣供應。

比方說銀行覺得目前市場上風險高,即便降低準備金比率,也不願增加太多貸款。

當然,對銀行來說降低準備金比率是非常樂於見到的情況,畢竟法定準備金對銀行來說是一種成本,降低存款準備金代表銀行可以運用的資金變多了。

3. 提高存款準備金率並不能完全防止擠兌

早年有存款準備金率的規定,是避免一些特殊情況下人們對銀行系統失去信心發生擠兌,導致銀行與貨幣系統崩潰。

但實際上如果真的發生嚴重擠兌,存款準備金不一定有用。

在當下真正重要的並不是有多少錢,因為有多少錢可能都不夠,關鍵是如何避免人們對銀行系統失去信心。

像是存款保險也是在提供信心,發揮防止失去信心導致擠兌的功用。

如何查詢存款準備金比率?

如果要查詢美國的準備金比率,可至美國央行查詢。

如果要查詢台灣的準備金比率,可至台灣央行網站查詢。

存款準備金比率調整的頻率?

各國央行對於準備金比率的數字都不是一成不變的,會根據當下的經濟狀況,作為貨幣政策工具來調整準備金比率,有時調升、有時調降。

大多國家不會頻繁調整存款準備金比率,因為這會造成銀行要隨之調整產生許多成本,台灣央行近一次調整存款準備金比率是2022年7月,再前一次是2011年1月,中間隔了10年。但也有些國家是每年調整、甚至一年調整多次,並不絕對。

快速重點整理:銀行存款準備金比率是什麼?

- 存款準備金比率是指商業銀行必須存在央行的資金比例,也就是不能用於放貸給人們或企業的比例,也稱作法定存款準備金。

- 商業銀行存在央行超出法定存款準備金的部分,稱為超額存款準備金。

- 準備金比率越高,銀行能放貸給人們或企業的金額就越少,流通的貨幣會減少、屬於緊縮政策;準備金比率越低,銀行能放貸給人們或企業的金額就越多,屬於寬鬆政策。

市場先生心得:

本篇沒有提到準備金比率的發展歷史,因為現在的貨幣銀行體系,其實與過去歷史上的狀況非常不一樣,歷史上銀行體系也經歷過許多次的崩潰,到近百年一些發達國家的貨幣銀行體系才逐漸趨於穩定。

白話的說,當下的貨幣與銀行體系,其實是一個全新的東西,而且仍不斷的在修正變化,很多教科書上的觀念及定義很可能已經不再適用。

銀行存款準備金比率,在這一路發展上,也從最初是為了避免擠兌及影響貨幣供給,逐漸發展中功能性不斷下降、被其他的貨幣政策工具取代,

尤其在美國,銀行存轉準備金比率都已經過去幾年走下歷史的舞台。

在美國以外一些國家地區,例如台灣等許多國家,銀行存款準備金仍有發揮一些作用,但也不是貨幣政策中的主要影響因素。關於貨幣政策,以前市場先生有整理一篇教學,

如果想更了解可閱讀:認識央行貨幣政策

延伸閱讀:

2. CPI消費者物價指數是什麼?CPI對股市有什麼影響與關聯性

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

編輯:Joy 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

「對銀行來說降低準備金比率是非常樂於見到的情況,畢竟法定準備金對銀行來說是一種成本,代表可以運用的資金變【少】了。」是不是寫錯了?

筆誤已經更正,感謝細心提醒~!