貨幣政策與財政政策有什麼不同?兩者在實施上有什麼衝突?

每當經濟出現衰退或是通貨膨脹過高時,

就會看到新聞報導央行實施貨幣政策(Monetary Policy)或政府實施財政政策(Fiscal Policy)來救市。

到底什麼是貨幣政策與財政政策,兩者有何不同?實施起來是否會協調或者有彼此衝突的可能呢?

之前市場先生已經有分別介紹過貨幣政策和財政政策,可先閱讀:

1. 貨幣政策是什麼?

2. 財政政策是什麼?

這篇文章市場先生深入介紹兩者之間的比較與關係,以及疫情後各國貨幣政策及財政政策如何協調。

本文市場先生會告訴你:

貨幣政策與財政政策有什麼不同?

貨幣政策是由「中央銀行」所發布,透過「控制貨幣的供給量」來影響經濟。

舉例來說,當經濟不好的時候,央行可以透過調降利率、增加市場的貨幣供給量,使得民眾儲蓄失去吸引力,進而把錢拿來消費或投資。

財政政策是由「政府部門」所頒布的政策,透過「政府支出和稅收」來影響經濟。

舉例來說,當經濟不好的時候,政府可以擴大公共建設並減少稅收,增加民眾就業機會並透過減稅讓民眾有更多錢可以消費。

兩者的目的都是促進經濟穩定,避免經濟衰退,並防止經濟過熱。

貨幣政策與財政政策的差異 |

||

| 比較項目 | 貨幣政策 (Monetary Policy) |

財政政策 (Fiscal Policy) |

| 決策單位 | 中央銀行(獨立於政府之外) | 政府部門(如財政部) |

| 實施目的 | 促進經濟穩定 | 促進經濟穩定 |

| 實施類型 | 寬鬆貨幣政策(調降利率) VS 緊縮貨幣政策(調升利率) |

擴張性財政政策(增加支出或減稅) VS 緊縮性財政政策(減少支出或加稅) |

| 實施工具 | 控制貨幣供給量 (透過調整存款準備率、重貼現率、公開市場操作及換匯交易等方式影響利率及匯率) |

政府支出和稅收 (增加政府支出的做法如擴大公共建設、發放消費券等。減少政府支出的做法如削減公共部門的薪資) |

| 優點 | 1. 透過調升利率可有效控制通膨 2. 透過讓貨幣貶值有助於出口 3. 實施上相對容易 4. 央行通常是政治中立,決策可不受政治因素影響 |

1. 可將支出用於特定項目,用以刺激最需要的經濟 2. 具時效性,比貨幣政策更快看到效果 3. 可用稅收來阻止一些負面的事物,如針對污染者加稅 |

| 限制 | 1. 從政策實施到對經濟產生影響中間會有時間差 2. 如果原本就是低利率,在經濟衰退期間降息的效果有限 3. 利率太低可能會出現惡性通膨的風險 4. 貨幣政策的影響是全國性的,無法解決特定區域的問題 |

1. 易受到政治因素影響,例如加稅是件不是歡迎的事,政治上不易實施 2. 政府支出跟減稅都會造成預算赤字 3. 當稅收優惠用於進口時,財政刺激的效果會減弱,這些錢是有利於國外而不是留在當地經濟 |

| 資料整理:Mr.Market 市場先生 | ||

之前市場先生有介紹貨幣政策、財政政策是什麼,詳細可閱讀:

什麼是央行貨幣政策?對投資人的影響是什麼?

什麼是財政政策?對投資人的影響是什麼?

貨幣政策與財政政策之間如何搭配協調?

貨幣政策和財政政策雖然都可以用來影響宏觀經濟,但是兩者畢竟是由不同的單位管理,在某些經濟狀況,有時候單靠貨幣政策可能無法解決某些問題,需要兩者互相協調搭配(Coordination),但在某些時候,兩種政策也會彼此有衝突(Conflict)。

舉例來說:

在2008年金融海嘯時期,即使利率已經降到很低,但銀行不願意放款,民眾信心低落,導致貨幣政策失靈,即使低利率也無法刺激消費及投資,此時就需要財政政策的配合。

有些政策目標也會產生衝突,最常見的就是失業率提升時,政府撒錢以提升就業,但是可能會推升物價,反而使得通膨增溫。

兩種政策之間的交互關係會使得總需求的構成產生不同的影響。

貨幣政策與財政政策間的搭配協調 |

||

| 比較項目 | 擴張性財政政策 | 緊縮性財政政策 |

| 寬鬆貨幣政策 | 如果兩種政策都是寬鬆的,利率下降、政府支出增加,導致總需求增加,公共部門和私人企業都日益增長 | 如果政府支出緊縮,但同時伴隨低利率的寬鬆貨幣政策,那麼私人企業會受到激勵,私人企業佔國民收入總額的比例增加,而公共部門將減少 |

| 緊縮貨幣政策 | 政府透過減稅或增加支出來導致總產出增加,同時央行的緊縮貨幣政策使得貨幣供應減少,抵消財政擴張。利率的上升使得私人企業的需求減少,政府支出將在國民收入總額中佔更大的比例 | 政府支出緊縮或提高稅率,同時伴隨利率上升,私人企業需求降低,那麼公共部門和私人企業的總需求皆下降 |

| 資料整理:Mr.Market 市場先生 | ||

貨幣政策與財政政策實施上有什麼衝突(Conflict)?

政策在實施上,並非想像中那麼容易,有時候為了實現一個目標,需要犧牲另一個目標,產生政策目標的衝突(Conflict)。以下是幾個例子。

1.充分就業 vs 低通貨膨脹

就業跟價格之間的衝突是經濟學中被研究最廣泛的議題之一。

如果透過擴張性的財政或寬鬆的貨幣政策來刺激經濟,提升就業機會,就有可能把價格推高,進而造成通貨膨脹。

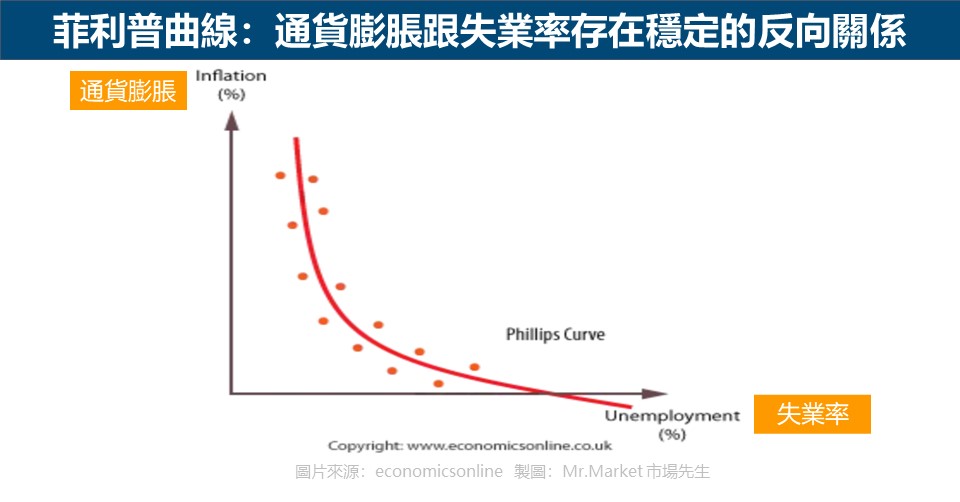

在就業跟價格的研究中,一個相當知名就是「菲利普曲線」(Phillips Curve)。

在1958年,菲利普發表了一項研究,分析了1860年至1957年間英國的年工資通貨膨脹率和失業率的關係,結果發現兩者存在穩定的反向關係,

也就是失業率高時往往通膨率較低,失業率低時往往通膨率較高,

後來其他國家的經濟學者也都在自己國家發現了非常類似的曲線。

這代表著,

想要降低失業率,往往需要付出高通膨為代價,

而想要壓低通膨,則往往可能會付出高失業率為代價。

任何的政策都有一體兩面的影響,

政策如何配合讓就業與價格可以取得平衡點是相當重要的課題。

2. 經濟增長 vs 穩定價格

這類的衝突跟上述的就業/價格之間的衝突類似,如果透過擴張的財政政策及寬鬆的貨幣政策來刺激經濟,使得總需求增長過快,總供應可能來不及做出反應,造成價格被推高。

3. 經濟增長 vs 國際收支

政策刺激經濟成長也會影響到國際收支,國際收支一但失衡,很可能出現貨幣危機或者債務危機。

擴張型政策 (例如降息、增加財政支出)一般會產生逆差,緊縮型政策 (例如升息、縮減財政支出)則是往順差發展。

舉例來說,為了刺激就業率,政府增加財政支出,相對於出口的收入,進口的支出受到更大的刺激,因此可能造成進口大於出口,產生貿易逆差。

英國的經濟學家也是諾貝爾獎得主詹姆斯.米德在1951年發表的《國際收支平衡》中就提出了經濟體面臨內部和外部平衡的兩難境地,被稱為「米德衝突」(Meade Conflict)。

根據米德的分析,一個國家可能會發生四種狀況:

- (a) 國際收支順差和國內經濟衰退

- (b) 國際收支逆差和國內通貨膨脹

- (c) 國際收支順差和國內通貨膨脹

- (d) 國際收支逆差和國內經濟衰退

情況(a) 需要擴張性的財政政策及寬鬆的貨幣政策以減少順差並且刺激經濟復甦

情況(b) 則與情況(a)相反,須採用緊縮的財政與貨幣政策

情況(c) 是個兩難困境,如果政府和央行試圖透過擴張性政策恢復收支平衡,這些措施會加劇通膨,但若透過緊縮的政策來降低通膨,順差的狀況也會加劇。

情況(d) 也是類似的兩難,逆差意味著需要使用緊縮的貨幣與財政政策才能產生順差來平衡,但是這卻會對經濟衰退雪上加霜。

所以情況(c)和(d)就被稱為米德衝突。

米德衝突在中國引起了廣泛的關注,因為在2007年和2018年,中國經歷了這種情況。

要解決米德衝突需要善用貨幣政策與財政政策的配合,財政政策通常對國內經濟的影響較大,而貨幣政策通常對國際收支的影響較大,因此應該穩定國內經濟的任務分配給財政政策,穩定國際收支的任務分配給貨幣政策,兩者互相搭配,以達到經濟增長與國際收支的均衡。

4. 經濟增長 vs 負外部性

經濟增長可能產生消費和生產的負外部性。所謂的負外部性是第三方因為經濟交易而遭受的成本。

舉例來說,工業生產造成環境污染,社會成本增加。

此外,當人民增加消費,例如愈來愈多人買得起車子,造成道路擁擠,使得其他人可以使用的道路空間變少,這也是一種負消費外部性。

5. 公共部門 vs 私人企業

公共部門與私人企業之間的互相排擠與衝突也是一個被廣泛研究的議題。

舉例來說,如果公共部門因為市場失靈而借入更多錢來擴大財政支出,這可能會導致長期的利率提升,不利於私人企業的投資。

因此,想要達成短期的目標可能會影響長期的經濟成長。

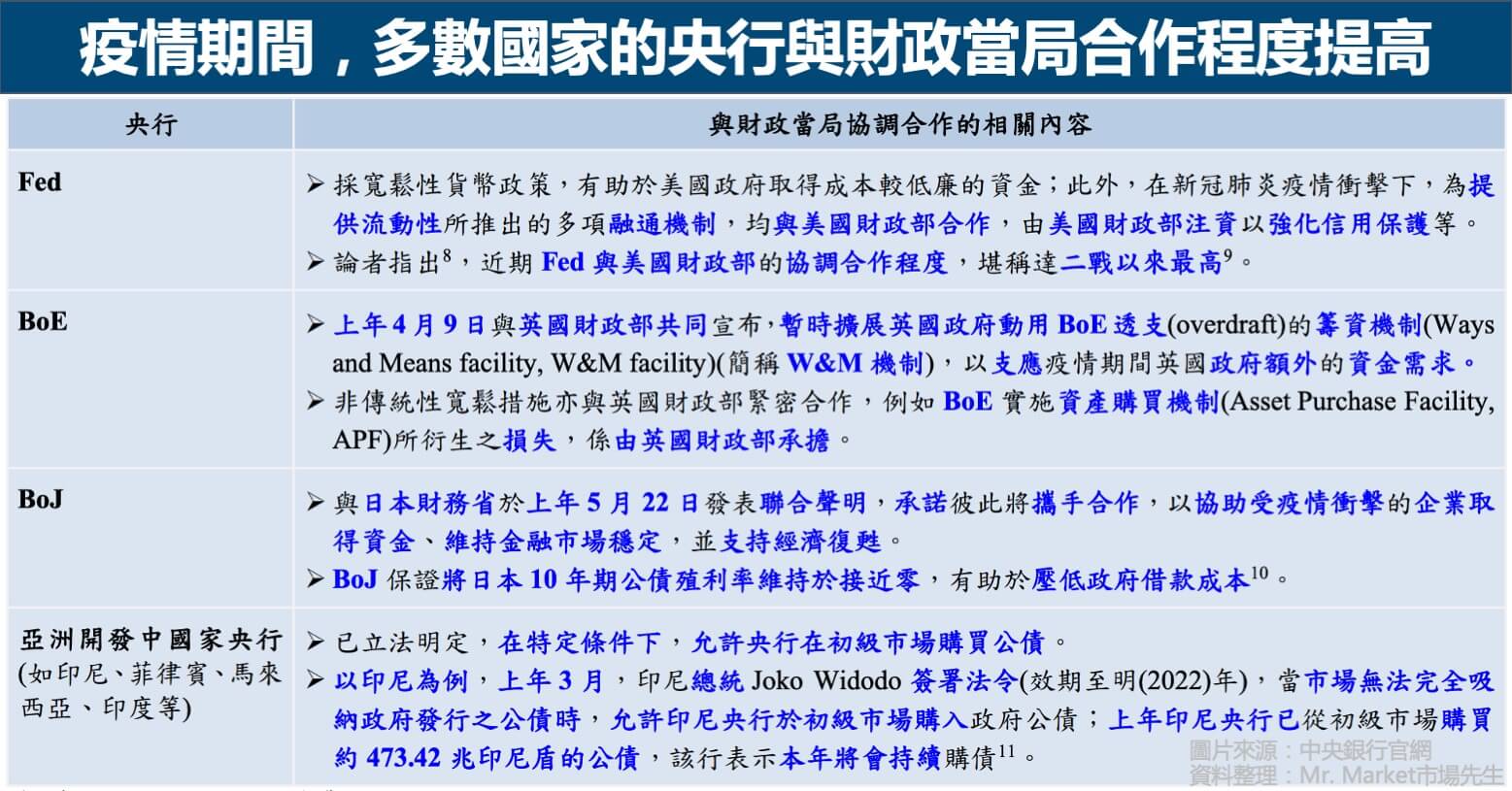

疫情後各國貨幣政策與財政政策如何協調?

台灣央行針對疫情後主要經濟體的貨幣政策跟財政政策之間的協調問題做了一份研究報告,

以下引述央行的內容結論摘要如下:

新冠肺炎危機期間,貨幣政策與財政政策的協調更甚以往:

疫情爆發後,各國都迅速推出比金融危機期間更強力的財政政策與貨幣政策的協調合作。

市場先生提示:貨幣政策和財政政策,彼此協調一定更好?

一般而言,央行貨幣政策與政府財政政策,最理想的情況彼此是獨立,避免一些錯誤政策過度干預造成不可挽回的結果,例如通貨膨脹、債務危機、匯率貶值崩盤等等。

但並非全球各國都有這樣的條件,在許多國家貨幣政策往往多少受到政府政策影響,而非央行獨立決策。

白話的做一個極端比喻,如果央行不能保持獨立,人們可能會擔心央行配合政府政策無限印鈔擴大支出,因而對貨幣失去信心。

當央行足夠獨立,那麼在某些政策上協調一致、某些政策上彼此衝突,其實都不見得是壞事,

而當兩者長期高度協調配合時,央行擔心貨幣過度受到政策影響,會有能否維持自主性的疑慮。

快速重點整理:貨幣與財政政策如何協調?

- 貨幣政策是由「中央銀行」所發布,透過「控制貨幣的供給量」來影響經濟;財政政策是由「政府部門」所頒布的政策,透過「政府支出和稅收」來影響經濟。兩者的目的都是促進經濟穩定,避免經濟衰退,並防止經濟過熱。

- 貨幣政策和財政政策雖然都可以用來影響宏觀經濟,但是兩者畢竟是由不同的單位管理,在某些經濟狀況,有時候單靠一種政策可能無法解決問題,需要兩者互相搭配,但在某些時候,兩種政策也會彼此有衝突,比較常被討論的像是就業跟價格之間的衝突,為了刺激就業會使得價格上升,通膨加劇。

- 要解決衝突需要善用貨幣政策與財政政策的協調,財政政策通常對國內經濟的影響較大,而貨幣政策通常對國際收支的影響較大,應該各司其職,互相配合。

- 疫情後,各國的貨幣政策與財政政策的協調更甚以往,連結度增加,但也引發了央行獨立性與可信度的疑慮,因此兩者在互相搭配下,還是要維持適當的界線,才能有效落實政策。

市場先生心得:

當世界經濟發生一些不理想的變化時,我們都會觀察到各國央行與政府拿出貨幣政策與財政政策,希望修正經濟的某些問題。

不過任何事情都有兩面性,許多強烈的政策實施也許能有效解決眼前的問題,但也會埋下另一些隱患,

且在不同的時期、不同國家,當下環境條件不同,會導致某些政策無法實施,或者有時貨幣政策與財政政策彼此方向也會互相衝突。

理解這些條件限制,我們才有機會更準確的去猜測未來貨幣政策與財政政策的方向,以及更客觀的評估它們所造成的影響。

專欄作者:牟均俞 主編:市場先生延伸閱讀:

2. CPI消費者物價指數是什麼?CPI對股市有什麼影響與關聯性

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

這裡是不是有打錯:

“… 在1958年,菲利普發表了一項研究,分析了1860年至1957年間英國的年工資通貨膨脹率和失業率的關係,結果發現兩者存在穩定的反向關係,也就是失業率高時往往通膨率較高 (應該為低),失業率低時往往通膨率較高,後來其他國家的經濟學者也都在自己國家發現了非常類似的曲線。”

對的,已經更正,謝謝細心提醒~!

“擴張型政策 (例如降息、增加財政支出)一般會產生逆差,緊縮型政策 (例如升息、縮減財政支出)則是往順差發展。

舉例來說,為了刺激就業率,政府增加財政支出,相對於出口的收入,進口的支出受到更大的刺激,因此可能造成進口大於出口,產生貿易逆差。”

關於這段話,看了幾遍還是不太懂,希望可以再舉其他的例子,或是反向(順差)的例子

以下為我的想法:

降息–>貨幣貶值–>有利出口–>造成順差

升息–>貨幣升值–>有利進口–>造成逆差

是哪邊有出問題嗎?謝謝

是啊,我要提的也是这个问题,

降息导致流通中的本币变多,本币贬值,应该是有利于出口,能产生顺差的。

请作者帮忙解释下。谢谢

再看了下米德冲突的内容。想明白了。

米德冲突似乎是从另一个角度分析这个问题,这里有个**关键的前提是汇率保持不变**,这种情况下,通过加息解决通胀问题的逻辑没有变,解决通胀问题的效果就是物价回落,如果汇率不变,物价回落,意味着不光本币的购买力增强,外币的购买力也增强了,那么,顺差就会扩大。

简单的传导机制就是:(问题:对内通胀&对外顺差的矛盾)

1. 加息 ==>降低流动性==>同样的钱可以买更多东西==>物价回落==>缓解通胀

2. 加息==>……==>物价回落==>(汇率不变)外币可以购买力增强==>顺差扩大

降息反之,1和2冲突。

那么如果考虑汇率变动呢,假设加息导致物价下跌,原来100元的东西,现在只要90元;加息导致本币升值,汇率从1:100上升到1:90,意味着原来1外币的购买力从100降到90,现在1外币能够购买的价值90本币的东西,而价值90本币的东西原来要100本币,相当于1外币买到原来100本币的东西。若以如果叠加汇率因素,那要看汇率的影响和物价的影响那个更大,才能综合出对进出口的影响。

米德冲突似乎是从**另一个角度**分析这个问题,这里有个**关键的前提是汇率保持不变**,这种情况下,通过加息解决通胀问题的逻辑没有变,解决通胀问题的效果就是物价回落,如果汇率不变,物价回落,意味着不光本币的购买力增强,外币的购买力也增强了,那么,顺差就会扩大。

简单的传导机制就是:(问题:对内通胀&对外顺差的矛盾)

1. 加息 ==>降低流动性==>同样的钱可以买更多东西==>物价回落==>缓解通胀

2. 加息==>……==>物价回落==>(**汇率不变**)外币可以购买力增强==>顺差扩大

降息反之,1和2冲突。

那么如果考虑汇率变动呢,假设加息导致物价下跌,原来100元的东西,现在只要90元;加息导致本币升值,汇率从1:100上升到1:90,意味着原来1外币的购买力从100降到90,现在1外币能够购买的价值90本币的东西,而价值90本币的东西原来要100本币,相当于1外币买到原来100本币的东西。若以如果叠加汇率因素,那要看汇率的影响和物价的影响那个更大,才能综合出对进出口的影响。