崩盤意思是什麼?想在股市崩盤時要能賺到錢,必須滿足3個條件

「想在股市崩盤時要能賺到錢,必須滿足3個條件」

1. 你能分辨什麼是崩盤

2. 崩盤時你不會跟著群眾恐慌

3. 崩盤時手上能有充足的現金

對大多數年輕人來說,數年一次的股市崩盤可能是人生中少數幾次可以用跳樓大拍賣價格買股票得到高報酬的機會。我們人生中大概只會遇到3~5次這種機會。

問題是想在崩盤時逢低買進,要怎麼做到呢?

上面三點是我覺得基礎的條件,

看起來很簡單,但實際上要做到並不容易,以下是這三點的做法以及要面對的困難。

1. 你能分辨什麼是崩盤?崩盤意思是什麼?

分辨什麼是崩盤,並不是要你事先預測崩盤發生,而是在事情發生後有留意到就行了。

第一點相對最簡單,等跌下來且看新聞氣氛一片恐慌就知道了。

我們本來就很難在下跌前做出正確預測,但問題是新聞媒體有時也常常搞不清楚。

比較常見的誤解是覺得跌5%~10%就是崩盤

甚至有些是覺得跌3%~4%就是崩盤。

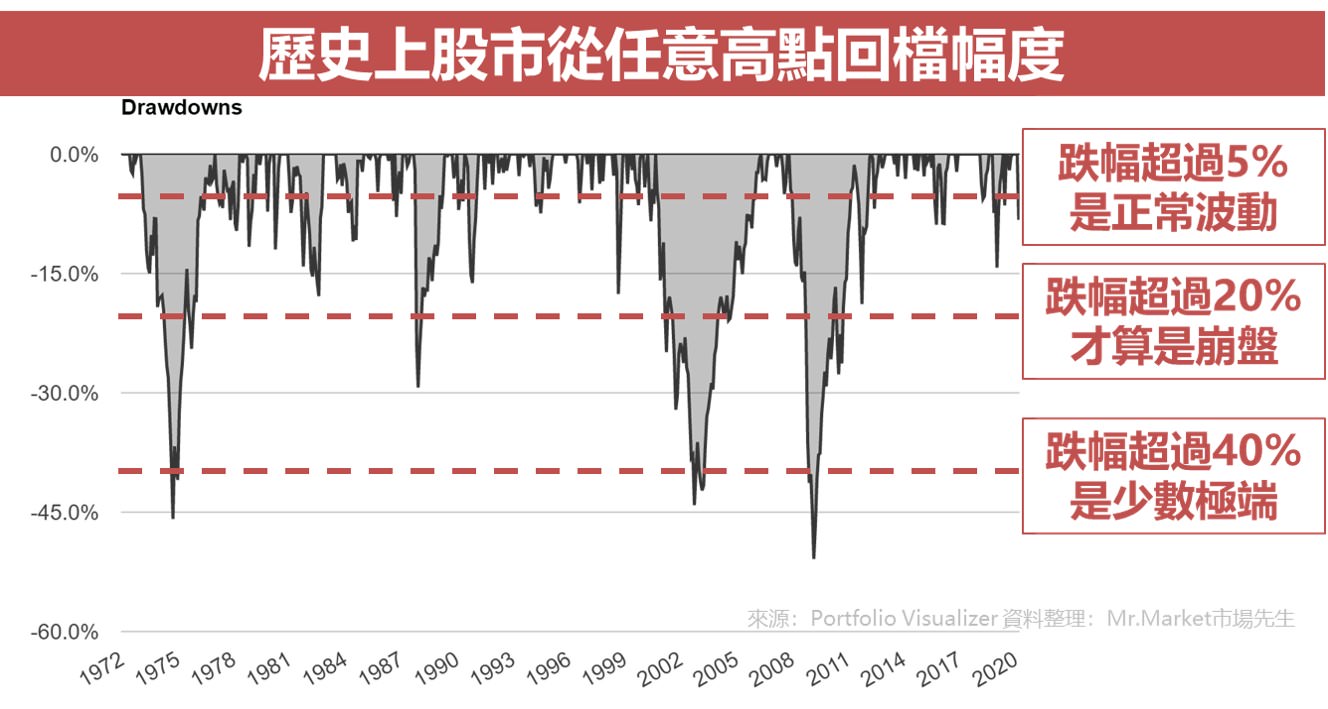

如果去看更長一點的歷史,就會知道答案,雖然歷史不會完全重演,但有足夠的參考價值。

以下是過去將近50年,美國股市從任意高點下跌最大的回檔幅度。

(下圖是用月收盤資料繪製,代表每月觀察一次的結果,如果用日資料的話波動會再更大一點)

短期內指數從高點至少跌20%以上才算崩盤

而-30%~-50%才是比較少見嚴重的崩盤狀況

從上圖可以看到,5%~10%的回檔,其實非常的頻繁,完全是正常波動。

如果你想長期投資股票,但只有跌5%~10%你就受不了,代表也許你不適合投資或者應該做好資產配置減少波動,因為這種程度的跌幅屬於常態,會一再發生。

而如果是超過20%的跌幅,頻率就相對少了,但大約5~10年左右還是會發生一次,

由於上面是月資料,如果用日資料來看,20%的跌幅也不算少數。

且最大的跌幅很可能到-30% ~ -50%之間,這類回檔的前題都是前面也存在巨大的漲幅,漲的多才有機會跌得多。

我們無法預知每次最多會跌多少,但從歷史上也許有些經驗可以參考,作為未來想買在低點的依據。

2. 崩盤時你不會跟著群眾恐慌

第二點稍難,當資產大幅減損時不是每個人都能保持冷靜,許多人即使原本有完整計畫,遇到時依然容易慌了手腳、導致原本的計畫被改動。

只要計畫一變,長期投資就一點也不長期了。

從前面那張圖可以看到,雖然大的崩盤不會頻繁發生,但最多大約10~20年還是會遇到一次,代表這對長期投資者來說,幾乎可以說是必然遇到。

而每次遇到,也都伴隨著一些「值得恐慌的理由」。

例如:1970年代的石油危機,1987年黑色星期一、1997年亞洲金融風暴、1998年俄羅斯債務違約、2000年網路泡沫、2007年次貸危機。

也許有事件、也許沒有,但反正新聞媒體都會把最近發生的事情,不管是不是真的有關,都會當成跟股市相關的因果關係串再一起。

崩盤時如果是空手、部位少,或都是避險型資產看來比較不會恐慌?

但有些投資人空手並不是因為賣在高點,而是因為之前上漲時也不大敢買太多,這不是因為崩盤而恐慌,而是隨時隨地都在恐慌。

如果無論漲跌都不敢買很多,持有高比例現金或避險資產,長期報酬率可能受影響較低落。

例如我們雖然說股市投資報酬率長期是落在8%上下(6%~10%),

但如果你手上只敢投入50%部位,保留50%現金,那你的長期投資報酬率有很大可能只有一半,也就是4%,因為現金幾乎沒有報酬率,上漲時不敢買的人,下跌時很有可能也不敢買。

另一個同樣的難題是我們也不可能剛好買在最低點,大概會買貴一點,或是比低點貴很多,

不過只要不跟著群眾恐慌,沒剛好買在低點也不是太大的問題。

3. 崩盤時手上能有充足的現金

第三點最難,如果現金不足,沒錢買只是少賺,如果被迫在低點要賣出,那損失就大了。

多數人不大可能因為賣在高點而有多餘現金,且崩盤時因為市場恐慌,通常其他資產也難以用好的價格變現,融資也相對困難。不是每個人都可以像巴菲特一樣能隨時找到一堆現金可用。

如同在前一點提到的,如果你是一位長期投資者,且無法預測股市即將崩盤,那下跌時沒有現金是很正常且合理的狀況,因為股市長期平均8%年化報酬率(6%~10%),是把大跌時繼續持有也計算在內的。反而這時你有現金,很可能未來你也會錯過大漲。

沒現金的話,崩盤的好處跟我們也沒什麼關係了

比較實際有效的解決方式是,擁有能持續創造現金流的能力,

以及小部分資產配置在持有一些流動性佳且抗跌的資產類別(美國公債、黃金等)。

配置這類資產雖然漲幅長期是落後股市,但對於股市大跌有足夠的避險效果。

可閱讀:

2. 黃金有哪些投資管道?

股市崩盤後投資什麼?

在市場的低點,並不應該去思考什麼崩盤後買什麼賺的多,而是應該按照你原本的投資計畫做配置。

原因是,我們當下看以為的低點,從未來回頭看不見得是真正的最低點,只是相對低而已。

後面也許很快又有另一波跌幅,或者非常持久的空頭熊市,這點都是崩盤後買進時,心理要先做好預期的。

如果想做的更細緻,必須對個股有研究,

如果沒研究,那買進大盤指數對應的ETF是比較簡單的方法。

可閱讀:認識美國股市最重要的4大類股票型ETF

快速總結:另一個簡單的解決方案

以上三點如果做不到,也有個簡單解法就是ETF分散投資+資產配置+定期定額投資(不用管高低點),就不用管會不會崩盤了。

至於崩盤時做空(靠下跌賺錢)也是一種方法,

但難度又比上面幾點困難,只適合少部分有深入研究的人囉。

最後關於這個簡單的解法,可以閱讀以下幾篇文章,也許會對你的投資有些幫助:

寫這篇文章時,美股還在當時歷史高點,僅往下跌了-3~4%,

過了幾周後,美國股市從高點最大的回檔就超過-27%,各個市場指數也因為單日跌幅大觸發熔斷機制。

實際上,我認為預測大跌是不必要,也難以做到的。

我自己也做不到預測,也許有少數人能做到,但那應該不是大多數人的住況。

你很少看到這世界上有優秀的長期投資者精準的避開空頭,即使巴菲特也沒在避開,因為他們知道崩盤是個短期現象,長期而言對投資報酬不見得有影響。投資企業的報酬是資產運營、提供產品服務銷售的成果,而不是只來自股價的上漲。

崩盤並非絕對壞事,反而有許多人心心念念在期待崩盤,因為這時才有許多千載難逢的便宜價格。

但問題是,許多人並不這麼想,崩盤讓他們帳上的資產發生劇烈變化,或者受到新聞媒體影響,也進而影響到情緒。

一但情緒影響操作,其他任何美好的計畫就都被丟到一邊去了。

市場先生自己從剛開始學投資不久,就體會到投資過程應該要盡可能避免情緒影響的重要性。

讓自己盡可能有一套方法規則可以依循,減少情緒的影響,這樣做雖然無法讓報酬最大化,但就長期的結果來說未必是壞事。

只有這些事情都顧慮到了,崩盤對我們才會變成有價值的事情,這也是為什麼要寫出這三個條件的原因。

市場先生

原文2020.02.22 發表於FB

額外分享幾篇文章:

1. 0056ETF(元大高股息)是什麼、該怎麼買?高股息真的有比較好嗎?

2. 為什麼投資0050比0056好?揭密高股息ETF背後的「內扣費用」和「手續費」

3. 20萬元可以開始投資嗎?資金少時目標應該是「學會投資」,而不是從投資「賺到錢」

本文為經驗分享,文中提到任何投資標的僅為教學使用,不代表任何投資推薦,投資前務必要自行研究判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

你好市場先生,我來自香港。看了你寫的很多篇文章,都覺得很客觀很實用,令我獲益良多。近期環球經濟表像大幅下行,我看到了你很多的歷史數據回望,如果是很長線的投資也是令我可以放心的。有一個重要的數據我比較悲觀是在過去20年,如果只是從2000年大趺後 – 2010年,美國任何指數都是沒有升幅的.. 甚至下降,發生十年經濟委縮的寒冬到了今天真的是不會發生嗎,我很想知道你對長時間經濟衰退的看法,謝謝。

2000到2010,只有美國大型股沒有漲。小型股、全球各類資產期間都漲不少(當然中間也有回落)。

到2010年後又反過來,美國大型股獨強,其他資產就一般般。

長時間經濟衰退,會不會發生我不知道,不過如果一輩子投資20~30年,本來就有遇到的可能性存在。所以自己的投資組合,應該都是在做好最壞情況打算下進行配置。