分紅型基金是什麼?與配息型基金差在哪?

近期在基金市場出現了一個新名詞,叫做「分紅型基金」,分紅型基金是什麼?跟一般配息型基金的差別是什麼呢?

簡單來說,分紅基金是透過主動停利的機制,將獲利「分紅」給投資人,投資人拿到的報酬屬於「分紅」而非「股息或債息」,因為在台灣資本利得(分紅)不課稅,而股息要課稅,

因此分紅型基金的機制就可以相對傳統配息型基金在稅務上更有優勢。

以下分別會介紹分紅型基金的概念,目前這類型基金在台灣相對稀少,未來預期有可能會陸續增加,因為它能幫投資人多節稅的優勢。文末也會介紹一檔台灣的分紅型基金做例子

【本文為復華投信邀請市場先生合作撰稿分享】

本文市場先生會告訴你:

分紅型基金是什麼?

分紅型基金是指,當基金的收益超過某個設定的標準,或是滿足其他分紅型基金約定的分紅條件時,投資人就能在定期的時間(分紅點),獲得分紅的基金類型。

舉例來說,A分紅型基金將10元作為分紅基準,並約定每年的某日分紅一次;那們當該日的基金淨值是超出10元,投資人就能獲得一定的分紅,而分紅完的基金淨值則會收斂回到10元。

分紅型基金有著主動停利來分紅,卻不用被計入股利所得而被課徵綜合所得稅的特性,對於想偶爾能夠領個利息、卻不想被課稅的族群,算是個能考慮的投資工具。

相較過去比較多人熟悉的累積型、配息型等基金,分紅型基金在台灣算是相對新的基金產品。

以下市場先生再詳細探討,分紅型基金的特色、節稅能力以及優缺點,讓有興趣的投資人做個參考。

分紅型基金,與傳統的配息型基金差別在哪?

最多人想詢問的應該會是,基金分紅跟傳統的基金配息是有什麼不一樣嗎?

分紅基金與配息型基金,投資人雖然都會獲得一定的現金收入,但在分配機制與稅務上,兩種有著截然不同的分別。

市場先生曾在配息型基金一文裡解釋過,配息型基金就是在固定的時間,將投資所賺到的利息發放給投資人;

也在文裡提醒:基金若是沒賺錢,就可能會把投資人的本金再發還一部分給自己,造成淨值持續遞減、配息越配越少,也就是常聽到的「配息來自本金」。

簡單說,由於配息型基金是以「股息」或「債息」的形式分配給投資人,因此會被計入「股利所得」,也就會產生個人綜所稅、以及二代健保的稅務。

相反的,分紅型基金則不會有這方面的稅務產生。分紅型基金則是會在約定的時間點,檢視該筆基金是否有達到設定條件(通常會以淨值作為基準)來做分紅。

也就是說,分紅型基金是以主動以「停利」的方式,將現金發還給投資人;甚至有些分紅型基金,機制是只在基金獲利時才會分紅,這種不配本金的原則,可以避免掉入本金越滾越小、基金淨值不斷降低的問題。

而分紅型基金所分發的現金,會被計入 「資本利得」收入,由於在台灣資本利得不課稅,不會有像股息、債息一樣被計入個人綜合所得稅的問題。

小結一下,分紅型基金與配息型都有機會發放現金給投資人(配息或分紅);但分紅型基金並不會有稅務的問題,也不會在淨值過低時賣出,但並不保證每次都有能夠領到現金配息分紅。

重點筆記:

- 配息型基金:固定時機配息、配息為股息需課稅、配息可能來自本金。

- 分紅型基金:不固定時機分紅、分紅為資本利得不需課稅、分紅不會來自本金。

分紅型基金的節稅能力真的比較好嗎?

相對於配息型基金,或是股票等投資工具發放的「股利所得」,都會被計入個人綜合所得稅,會依照個人的所得稅率課徵;此外,若單筆股利超過兩萬元,還會有1.91%的二代健保補充保費。

關於股利所得,以及二代健保的詳細課徵方法,可以閱讀之前寫的教學:

那麼,若同一種基金成分、同樣的管理費,當發放獲利給投資人時,是以資本利得的「分紅」,可以比配息型基金的「股利所得」的形式少去多少稅務?

市場先生以下做個簡單的試算:

若 A 男單身(標準扣除額12萬),年收入140.8萬、投資「配息型基金」一年獲得20萬的股利所得,那麼A男今年的綜合所得稅額為(以下計算單位為「萬」):

[ 140.8 (薪資所得) + 20 (股利所得) – 8.8(免稅額)-12(單身標準扣除額) – 20 (薪資扣除額)] = 120 (綜合所得淨值)

120 (綜合所得淨值) x 12%(稅率) – 3.78 (累進差額) – [ 20x 8.5% (股利可折抵稅額)] = 8.92 (實際應納稅額)

那麼假設同樣條件的A男投資的為分紅型基金,由於分紅型基金的報酬不需要計入所得,A男今年的綜合所得稅額為(以下計算單位為「萬」):

[ 140.8 (薪資所得) – 8.8(免稅額)-12(單身標準扣除額) – 20 (薪資扣除額)] = 100 (綜合所得淨值)

100 (綜合所得淨值) x 12%(稅率) – 3.78 (累進差額) = 8.22 (實際應納稅額)

若單看A男的綜合所得稅情況,分紅基金確實能夠比配息型基金,省下7000元的綜合所得稅,且這邊還不計入單次配息超過2萬的話,配息型基金還會有另外1.91%二代健保稅費。

簡單小結一下,分紅型基金的確能在稅務上,替投資人節省掉傳統股利所得,會產生的綜合所得稅或是二代健保費用;若你是所得稅率30%的人,也會因為股利所得單獨課28%的稅而少掉更多稅費。

但能因節省稅務的功能就直接判定,分紅型基金的投資成效一定比配息型好嗎?

這個問題的答案,最終還是要取決於個別投資人的財務規劃目的。

分紅型基金雖能比配息型基金省下稅務的部分,卻也不一定保證穩定分紅;但就長期投資的角度來看,若能藉著長期參與市場 ,並配合適時停利,的確能夠帶來與配息型基金不同的獲利機會。

分紅型基金有什麼優缺點?

簡單說,分紅型基金的優點就是

- 節稅,同時保有現金流入

- 紀律停利避免空頭虧損

- 由於參與市場的資金更多、稅務更優勢,整體報酬很有可能大於同類型的配息型基金

缺點則是分紅的時間點並不保證。

分紅型基金相較於配息型基金,最直接的就是因為回饋給投資人的分紅並不計入股息,因此會有避開個人綜所稅的好處,這對於那些收入高、高稅賦比率一族就更重要了。

除此之外,分紅型基金因為主動停利分紅的特質,雖然可能在市場牛市時,失去跟上多頭成長的機會;卻有著能降低在股市頹勢時,由於先前將獲利「入袋為安」,因而減少虧損的好處。

但分紅型基金的缺點,其實也滿顯而易見的,就是當基金「沒有獲利」時,自然就不會取得分紅;這對於想要持續領配息的人,可能就會有某些時候現金流不穩或中斷的問題。

因此若希望能夠持續取得分紅,就考驗著基金經理人的操作策略,是否能帶領著基金產品持續獲利。

分紅型基金適合什麼樣的人?

分紅型基金跟其他種累積型或配息型基金一樣,其實都是一種基金架構。

因此你在選擇基金種類時,配息一定不會是唯一考量;你更其實應該專注基金本身的投資策略,是否符合你的目標,並考慮該項投資產品是否能帶動你的整體資產成長。

至於說到分紅型基金適合什麼樣的人?這邊先說結論:

- 喜歡領現金流收入,但「不」完全以配息的現金流收入維生,或是另有穩定配息產品者

- 綜所稅課稅級距的高資產族群

- 對判斷投資買賣點有困難的族群

應該滿多人會以為,分紅型基金因為能夠拿回現金紅利,就適合拿來做退休族群的理財工具。

但市場先生在這邊要提醒,由於分紅型基金需有「獲利」或達到某種約定條件,才會主動停利來進行分紅,因此若是聚焦在以投資工具產生的現金流收入,來維生的退休族群反倒不適合。

市場先生認為分紅型基金,適合那些已經有存好生活預備金,且不需要非得依靠這份基金收入才能生活的投資者,就可以選擇使用分紅型基金,帶來短期停利的紅利,以及長期累積報酬的好處。

當然,若你是需要配息、喜歡常有投資現金收入的人,尤其又是那些課稅級距較高的族群,在選擇同類型的基金中,選擇現金流較不穩定、但擁有稅務優勢的分紅型基金也是不錯的選擇。

另外,市場先生想在這邊再提到分紅型基金的分紅機制,其實與你手動賣出停利累積型基金的獲利一樣,不管是分紅型的分紅、還是累積型的獲利,都是被計入資本利得而不用課徵綜合所得稅。

因此若你只是考量稅務問題,累積型基金也是一種選擇,不同於分紅型基金是定期檢視績效做停利,累積型停利是自己手動操作進出。

分紅型基金範例介紹

由於台灣這類型的商品還不多,對於想投資分紅型基金的台灣投資人,以下介紹一檔基金。

復華投信即將於2021年1月4日開始募集的「台灣好收益基金」,就是屬於分紅型基金,以下為這檔基金的基本資料可供參考:

提醒:基金投資一定有風險,過去績效不等於未來績效,投資前務必自行研究分析、詳閱公開說明書做出判斷。

|

復華台灣好收益基金 基本資料 |

|||

| 基金型態 | 開放式股票型基金 | 績效指標 | 臺灣加權股價指數 (Bloomberg Ticker: TWSE) |

| 計價幣別 | 新臺幣 | 風險收益等級 | RR4 |

| 每單位面額 | 10元 | 基金經理人 | 沈萬鈞 |

| 收益分配 | 基金成立日6個月後,由經理公司依照基金可分配收益之情形,決定首次分配日及應分配金額。

爾後收益分配頻率為每半年一次。 |

經理費年率 | 1.60% |

| 保管銀行 | 永豐商業銀行 | 保管費年率 | 依基金淨資產價值之級距計算:

-新臺幣50億元(不含)以下為0.12%、 -新臺幣50億元(含)以上為0.11% |

|

資料來源:復華投信 資料整理:Mr.Market 市場先生 |

|||

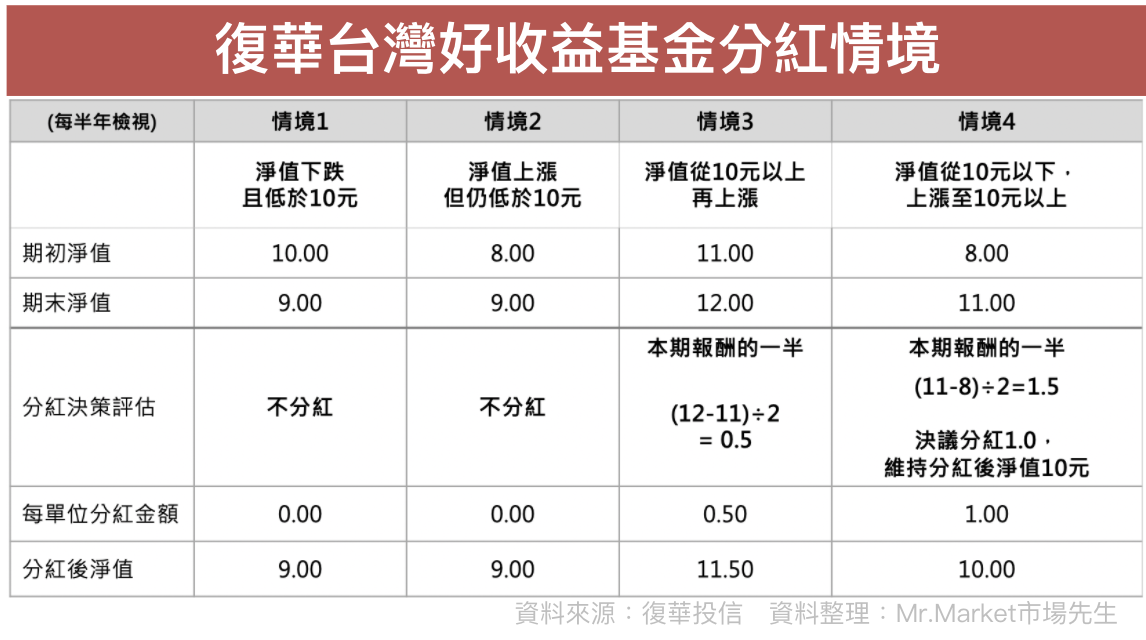

復華台灣好收益基金是以台灣股票為標的的主動型基金,而其分紅條件為每半年檢視一次,

若基金淨值高10元,則會將該期報酬的一半分紅給投資人,並承諾「絕對不會以本金分紅」來避免本金過小、難回本的風險。

以下提供幾個復華台灣好收益基金分紅情境給有興趣的人參考,舉例情境中的淨值報酬增長,皆假設全數是來自台灣好收益基金的「可分配收益」。

市場先生在提醒:上表的分紅情境並非固定如此,若台灣好收益基金的可分配收益金額未達分紅目標,經理公司還是可能減少分紅,或保留其他調整分紅機制的彈性。

想了解更多相關條款可以參考詳台灣好收益公開說明書。

在評估一檔基金時,分紅型只是它的一項特性。

重點還是要判斷這檔基金經理人的選股經理風格符合自身需要,以及相關基金費用是否合理,如此才能知道該檔分紅型基金對未來做出預期。

由於復華這檔台灣好收益基金,會於2021年才開始正式營運,由於並沒有過去的績效可以檢閱。對於沒有過去績效的基金,在評估上會比較困難。

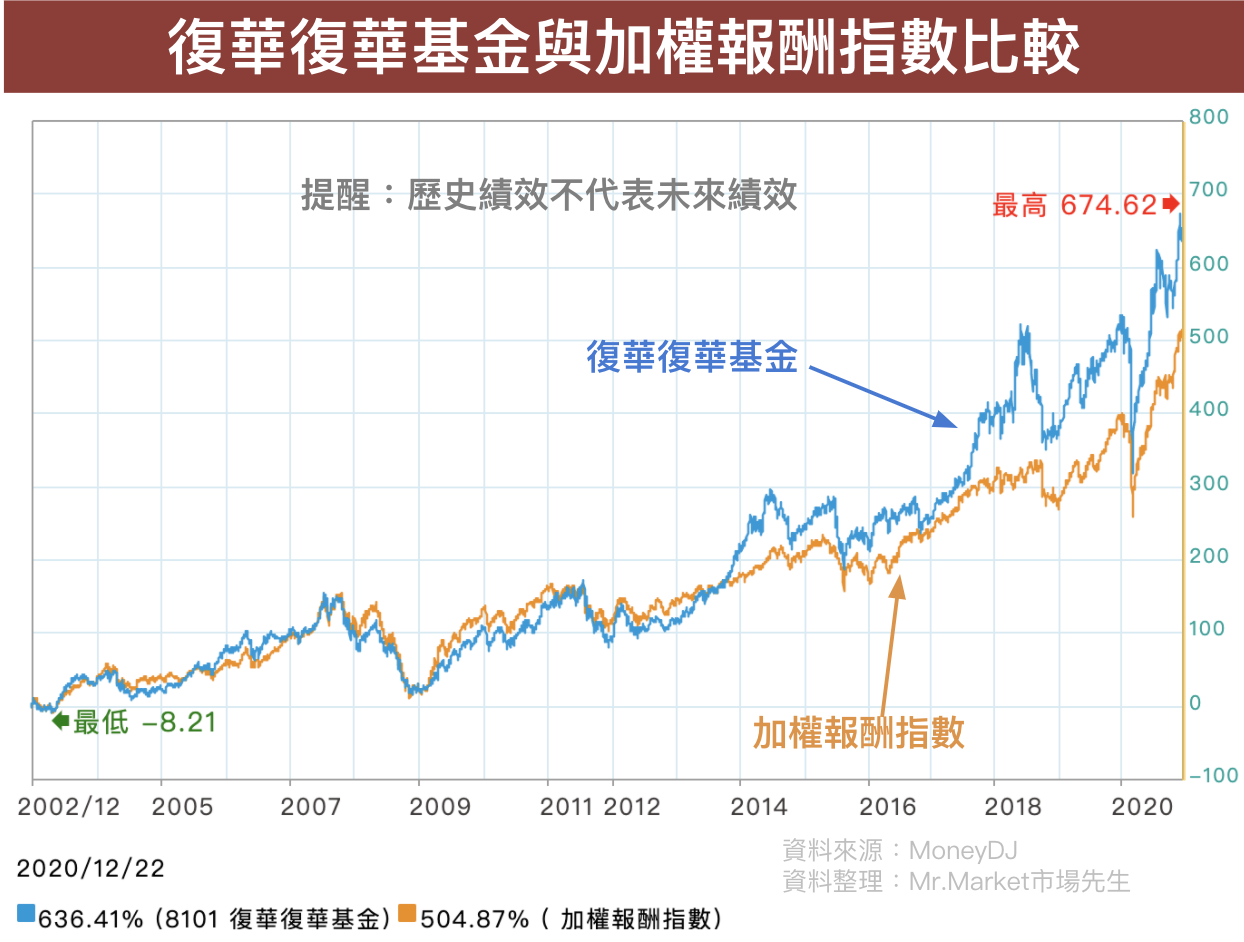

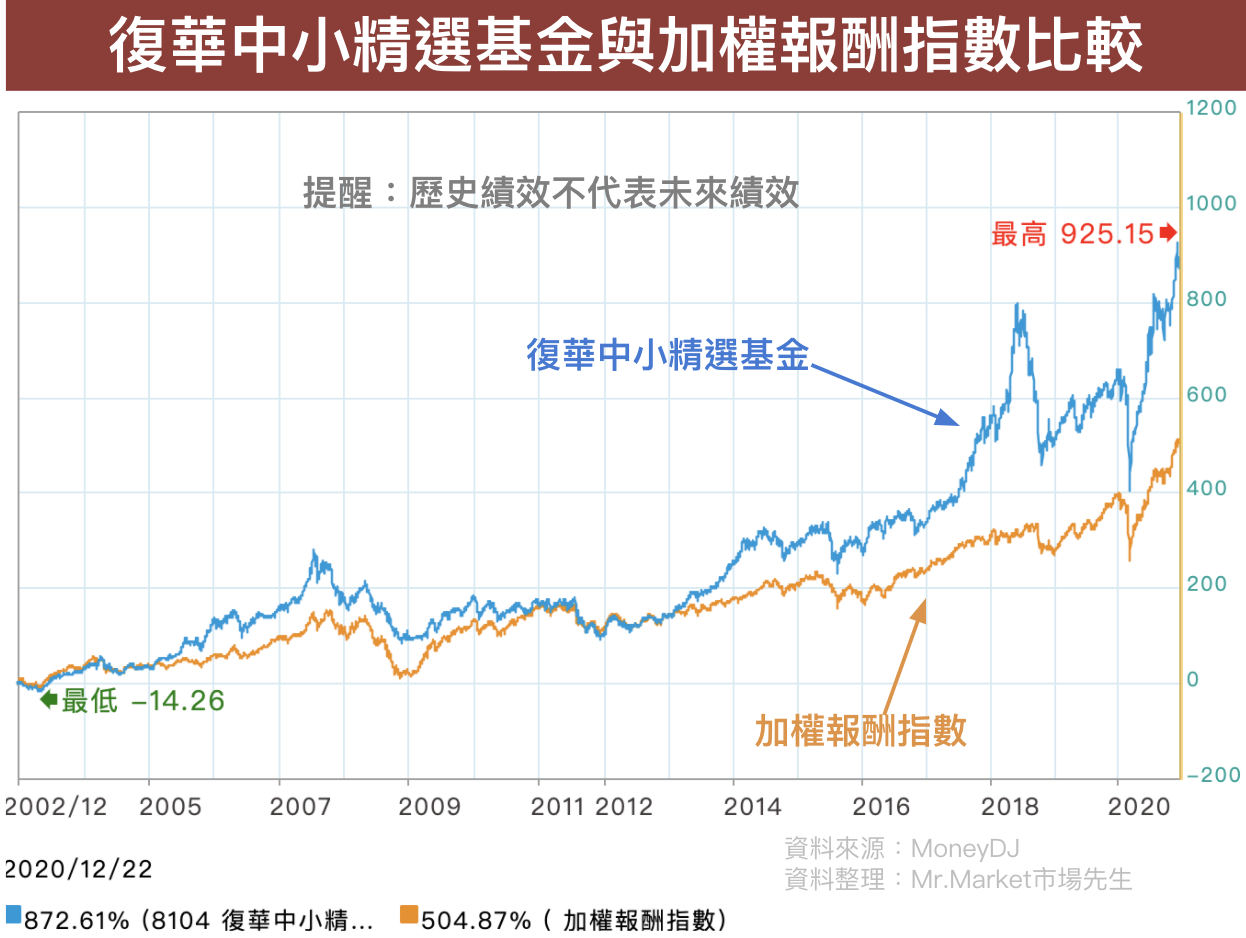

以下分別找出復華投信操作以大型股為主的復華基金,還有以台灣中小型股為主的中小精選基金的過去績效,並同時列出股市空頭時的表現,讓有興趣的人可以作為參考。

在這邊也再次提醒:過去績效走勢表現,並不代表未來收益!

註:復華中小精選基金的績效指標為台灣加權股價指數

就長期投資的回報績效來看,大型股權值股為主的復華基金,

以及中小型股為主的中小精選基金,就過去的報酬表現而言比大盤加權指數還來得好。

你也應該要思考萬一遇到空頭市場怎麼辦?

我們並不知道接下來市場會走多頭還是走空頭,多了解才能做好心理預期,你會比較清楚遇到空頭時是該加碼還是該停損。

因此若要判斷一間基金公司的經理能力,建議進一步觀察面對股市空頭時,當大家都在跌的時候,這些基金跌的多還是跌的少。

同樣的,因為上述復華台灣好收益基金並沒有歷史資料,因此我們查詢其他比較類似的股票型基金,在市場空頭時的表現做觀察。

以下列出2008年金融海嘯時期,以及新冠疫情時期兩個股市空頭時期,復華投信經理的基金與相關指數的回檔比較:

|

股市空頭時的最大回撤 MMD比較 |

||

| 基金/指數 | 金融海嘯時期表現 20080601~20090401 |

新冠疫情時期 20200220-20200501 |

| 復華復華基金 | -43.18% | -31.3% |

| 復華中小精選基金 | -38.49% | -31.57 |

| 加權指數 | -54.01% | -25.96% |

| 台灣中型100指數 | -63.09% | -29.89 |

|

資料來源:MoneyDJ 資料整理:Mr.Market 市場先生 |

||

在2008年時期,復華相關股票型基金的操作成果跌幅都小於大盤,算是不錯。不過在今年疫情時期,跌幅則是略高於大盤一點。

以上,就是復華過去操作股票型基金的成效表現,可作為對復華台灣好收益分紅型基金的一些參考依據,如果看分紅型基金更詳細的資料可以參考復華投信官網。

快速總結:分紅型基金是什麼?

- 分紅型基金是當基金的收益超過某個設定的標準,投資人特定時間獲得分紅的基金類型。

- 分紅型基金分紅給投資人的紅利,因為不屬於股利所得,不計入台灣的綜合所得稅或二代健保。

- 市場先生認為分紅型基金,適合那些已經有存好生活預備金,且不需要非得依靠這份基金收入才能生活的投資者。

- 復華台灣好收益屬於分紅型基金,於2021年1月4日開始募集。

本文為資訊整理與觀念教學分享,無任何投資推薦之意。投資必定有風險,申購前請詳閱公開說明書,投資務必自行研究分析判斷。

一般留言