EPS每股盈餘是什麼?有什麼用處?跟股價有什麼關係?

這篇文章市場先生要和大家分享什麼是每股盈餘(EPS),EPS是財務報表中最重要的指標之一。

本文市場先生會告訴你:

EPS是什麼?

EPS (英文: Earnings Per Share, 簡稱EPS)的中文是每股盈餘,EPS翻譯成白話,就是「公司能幫每1股賺多少錢」的意思,所以EPS越高,代表公司能幫每一股賺的錢越多。

EPS可以快速幫我們了解不同規模大小的公司幫股東賺錢能力。

舉個簡單的例子:以下兩間公司,選哪一間比較有利?

- 公司A:年淨利5000萬元

- 公司B:年淨利2000萬元

其實如果只從獲利去看其實無法判斷,必須要考慮到公司的股數不一樣。

- 公司A:年淨利5000萬元,總股數1000萬股 –> EPS 5元 (公司一股可賺5元)

- 公司B:年淨利2000萬元,總股數200萬股 –> EPS 10元 (公司一股可賺10元)

這時透過EPS就可以快速看出來,B公司雖然淨利較低,但每持有1股B公司股票,獲利可以高於A公司。

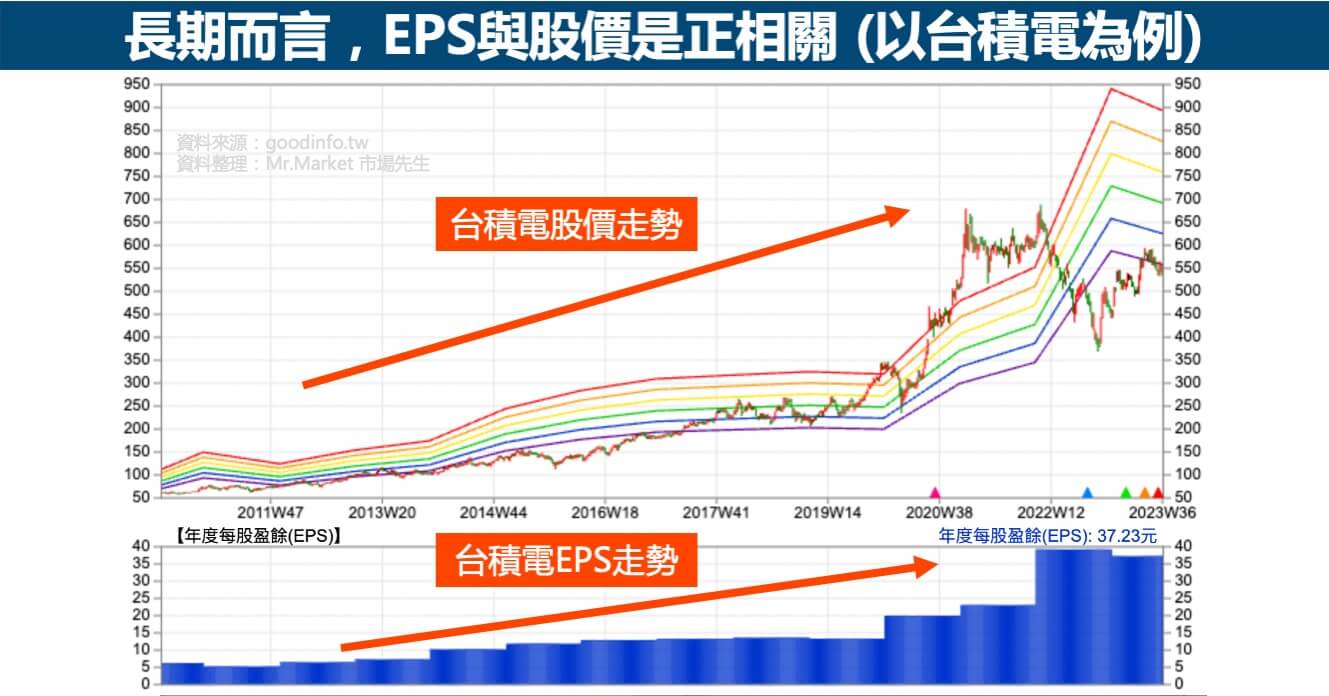

EPS走勢和股價的關係:長期為正相關

下圖以台積電為例,可以看出長期來說,EPS和股價是呈現正相關的。因為EPS越高,通常代表公司能幫股東賺越多錢,獲利能力越好,投資人可能就越願意付出更高的價格來買這間公司的股票。

換句話說,如果你能對公司未來盈餘變化有一定程度的把握,投資時就能對股價的變化做出相對比較可靠的判斷。

市場先生補充:EPS是負數的公司就一定不好嗎?

EPS會出現負值,有些是事件,有些是產業特性,有些是之前賠錢但後來突然崛起的股票 (例如當下市值前百大,在過去當年幾年可能還沒進入百大)。

除非對該企業很熟悉,否則看到負EPS其實並不能直接判斷說是不好或不賺錢,有些是真的有問題,有些則否。

例如公司盈餘計算有時會因為折舊攤銷之類的因素,導致現金流很多但帳面上淨利很少,這在快速成長中的公司很常見到這種情況導致EPS出現負值。又或者經營上有周期特性的公司,或者短時間遇到暫時性危機但已經解除的公司。

當然,大多數時候,這仍是一種簡單判斷問題的警訊,畢竟例如Apple、微軟、台積電,你就很難想像它們某一年盈餘出現負值。也有些類似的情況,例如雖然盈餘不是負值,但數字很低、接近0,那即便是正數,也可能不算好情況。

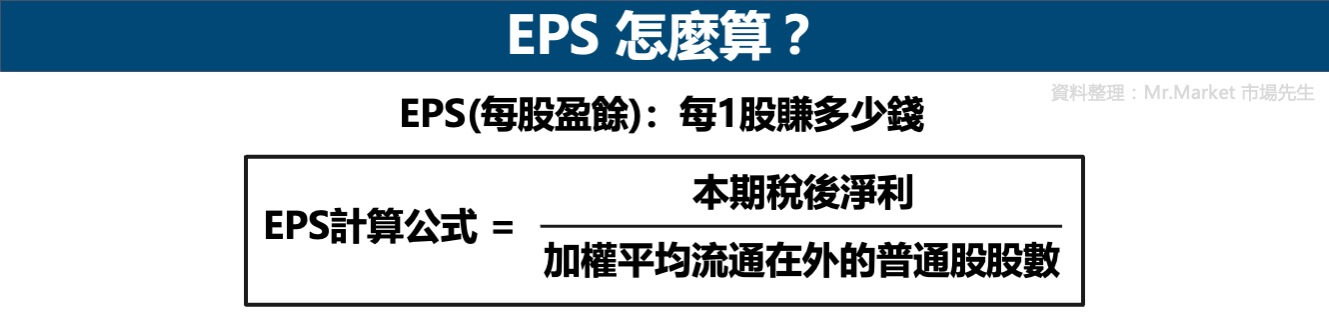

EPS的公式計算方法是什麼?

每股盈餘EPS = 本期稅後淨利 ÷ 加權平均流通在外的普通股股數

或者更精確的計算公式:

每股盈餘EPS = (本期稅後淨利 – 特別股股利) ÷ 加權平均流通在外的普通股股數

一般談到EPS數值如果沒特別說明,都是以一年為單位。

單一季的EPS比較少被拿出來討論,因為許多產業都會有季節周期性問題,無法直接用前後兩季表現作比較或預測。單季EPS比較會用在相較去年同期的成長率。

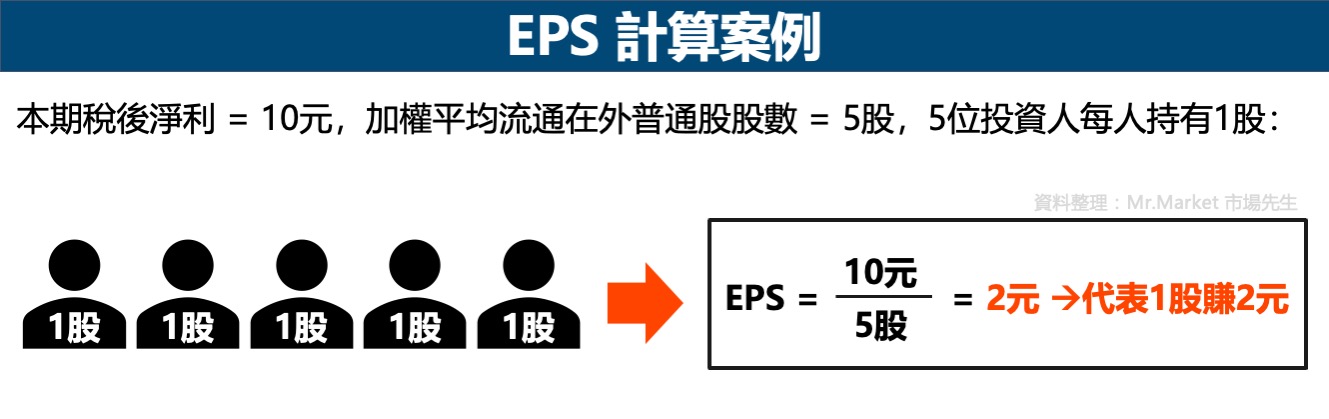

EPS計算案例

假設一間公司稅後淨利 10元,加權平均流通在外普通股股數 5股,那EPS = 10元 ÷ 5股 = 2元/股,也就是一股可以賺 2 元。

EPS實際計算案例

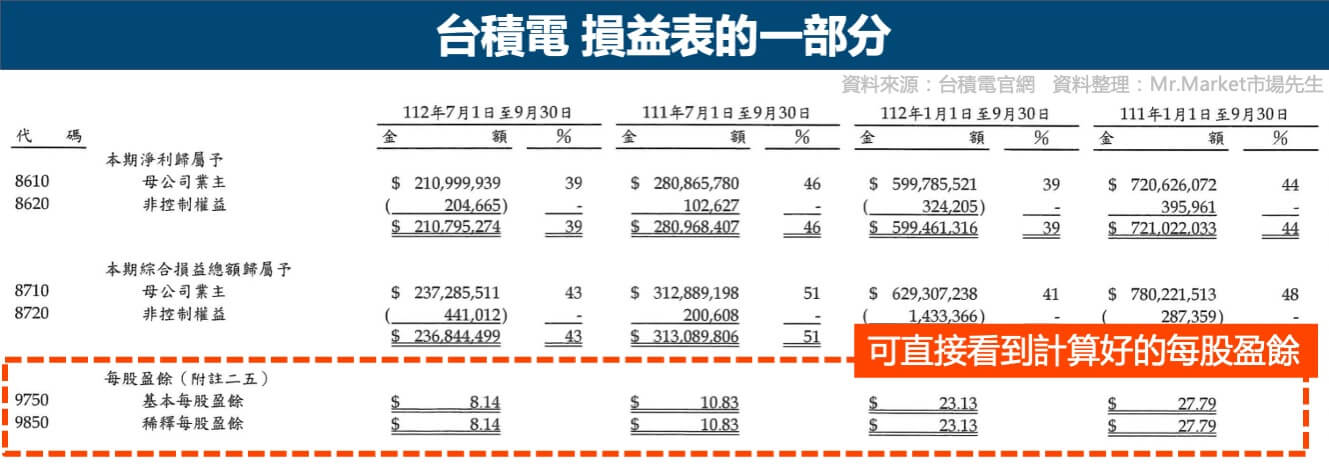

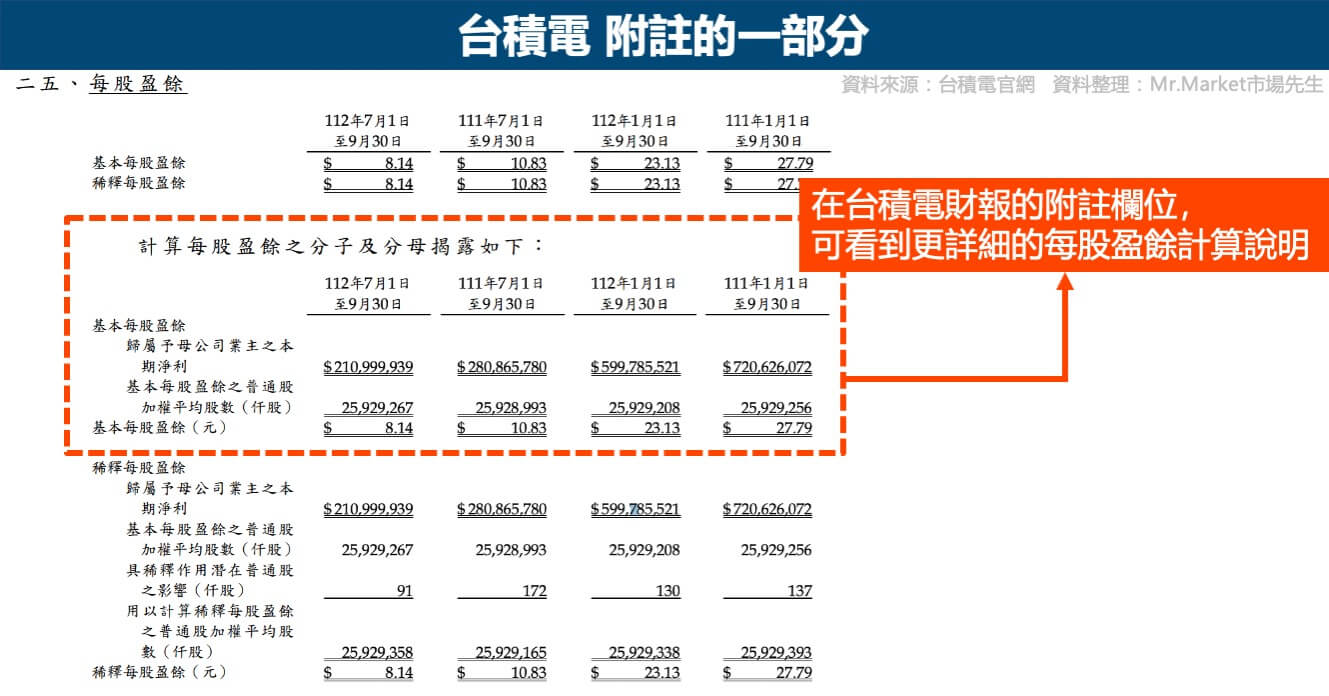

EPS可在公司的損益表找到,下面以台積電2023 Q3單季財報(2023/7/1~9/30)為例:

- 本期稅後淨利:210,999,939 (仟元)

- 加權平均流通在外普通股股數:25,929,267 (仟股)

- EPS(每股盈餘) = 210,999,939 ÷ 25,929,267 = 8.14元

台積電財報的附註欄位,也可以看到每股盈餘的計算說明:

EPS有什麼用處?

EPS是分析公司盈利能力時的重要指標之一,簡單來說就是拿來判斷「公司能幫每1股賺多少錢」。

而EPS同時也是評估買進股票後多久可以回本的指標,本益比 (P/E比)的計算基礎之一,其中的P是股價,而E指的就是EPS。

EPS雖然可以用來判斷這間公司「每1股能賺多少錢」,但對於投資人來說,只看EPS的高低並沒有太大意義,因為這沒有考慮到你付出多大的成本來取得此收益,將EPS與股票價格進行比較 (如本益比等指標),對投資人來說,可能才是更相關的收益成長訊號。

除此之外,公司在籌資時還會發行像是特別股/優先股、可轉換公司債、股票選擇權、認股權證等憑證,這些憑證可能會在未來某一天變成股票,這會稀釋掉普通股股份,減少原有股東的權益。

以下就簡單講一下EPS與稀釋EPS的差別。

EPS與稀釋EPS有什麼差別?

稀釋EPS = (稅後淨利 – 特別股股利) ÷ (加權平均流通在外普通股股數 + 稀釋股)

稀釋EPS就是在計算本期稅後淨利時,要先扣掉特別股股利。因為特別股股利是類似債券利息的成本,會優先於普通股股東的利潤分配,所以不會算到投資人可分配的淨利中。

延伸閱讀:為什麼EPS計算要扣掉特別股?

從稀釋EPS的公式來看,要能理解稀釋EPS並不是真正的EPS,只是做一種「保守評估」。

因為稀釋EPS所使用的稀釋股,實際上當下並沒有真的變成新的股票,只是「有可能」變成股票而已。

為什麼會有這樣的差別,是因為在做財務評估時,我們要考慮的都是未來,以及先考慮最壞的情況,

這狀況下稀釋EPS才有它的意義,因為未來最糟的狀況下,股本被稀釋後的結果就是稀釋EPS的計算結果。

但無論如何,稀釋EPS當下都不是真正的EPS。

| 基本EPS vs 稀釋EPS | ||

| 比較項目 | 基本每股盈餘 | 稀釋每股盈餘 |

| 對公司意義 | 每股的基本收益 | 包含潛在可轉換股份的收益 |

| 對投資人意義 | 最常用的指標 | 不準確,但進行充分保守評估的指標 |

| 評估重點 | 幫助評估公司的獲利能力 | 保守評估公司獲利能力 |

| 計算重點 | 計算的是當年度實際狀況計算

僅衡量普通股股數 |

計算的是當年度假設狀況(假設稀釋股都轉換為普通股的數量) |

| 使用難度 | 易於使用 | 比較複雜 |

| 資料整理:Mr.Market市場先生 | ||

基本EPS、稀釋EPS能更準確地看到公司的財務健康狀況,如果公司的資本結構很複雜,最好同時計算這兩種資料。

想更深入了解稀釋EPS的原理與用法,可閱讀:稀釋EPS是什麼?

調整後EPS:EPS為什麼要考慮特別項目?

調整後EPS = (本期稅後淨利-特別股股利 +or- 營業外損益) ÷ 稀釋股股數

EPS使用上也有其限制,在分析時需要特別避免單靠EPS就判斷一間公司的好壞。

舉例來說,A、B兩間半導體公司的產品線非常相近,但其中A公司工廠所在的土地突然變得很高,因此A公司決定收出售該筆房地產,並另尋成本較低的土地重新設廠。

可想而知的是,A公司這項決定能夠在這段期間,為公司帶來實實在在的利潤,A公司的EPS因此很容易就比B公司來得高。

但事實上,這種一次性的交易經營並沒辦法時常被複製在未來之上,因此應該將其視為「特別項目 (Extraordinary Items)」,將這種意外之財排除在EPS的計算之中,才不會高估公司的獲利能力。

相反的,如果一間公司因為天災或是不可抗的因素造成短期損失 (如大停電、工廠起火等),這也會使得當時EPS暫時降低,在評估公司獲利能力時,也該被視為特別項目排除於EPS的計算之中。

因此在使用EPS來判斷公司獲利能力時,也有投資人會使用調整後EPS。

詳細可閱讀:調整後EPS是什麼?和基本EPS差在哪?

如何預估未來EPS?

對於EPS,我們除了了解過去表現,最想知道的就是企業未來EPS是高是低?

一般我們會認為企業未來的EPS表現,會和近期表現有一定的關聯性。

市場先生分享有4個常用的EPS數值可以留意,用來評估未來一年的EPS:

- 去年全年的EPS:一般看到都是這個,單純用過去去預測未來。

- 近四季EPS、EPS TTM* :根據最新一季公布資料,往前4季合計,在台灣稱呼近4季EPS,在國外稱為EPS TTM或是Rolling EPS。

- 過去5年EPS平均:用過去EPS平均值,來評估未來EPS,可以減少只看一年時一些極端的線性推測。

- 分析師預估EPS:有少數網站會提供分析師對未來EPS的平均綜合預估。

*TTM (Trailing twelve months)意思計算滾動近12個月的數值,但EPS僅有季報公布,所以一樣是算近四季

有些高成長企業,評估未來EPS時則會把過去的EPS成長率也一併納入評估未來。

當然,過去獲利不代表未來獲利,會根據產業、公司本身的特性,判斷的可信度不同。

例如一個煉鋼廠的未來EPS,很可能受到鋼價波動影響,導致過去的EPS其實沒什麼參考價值、無法用來推測未來表現。

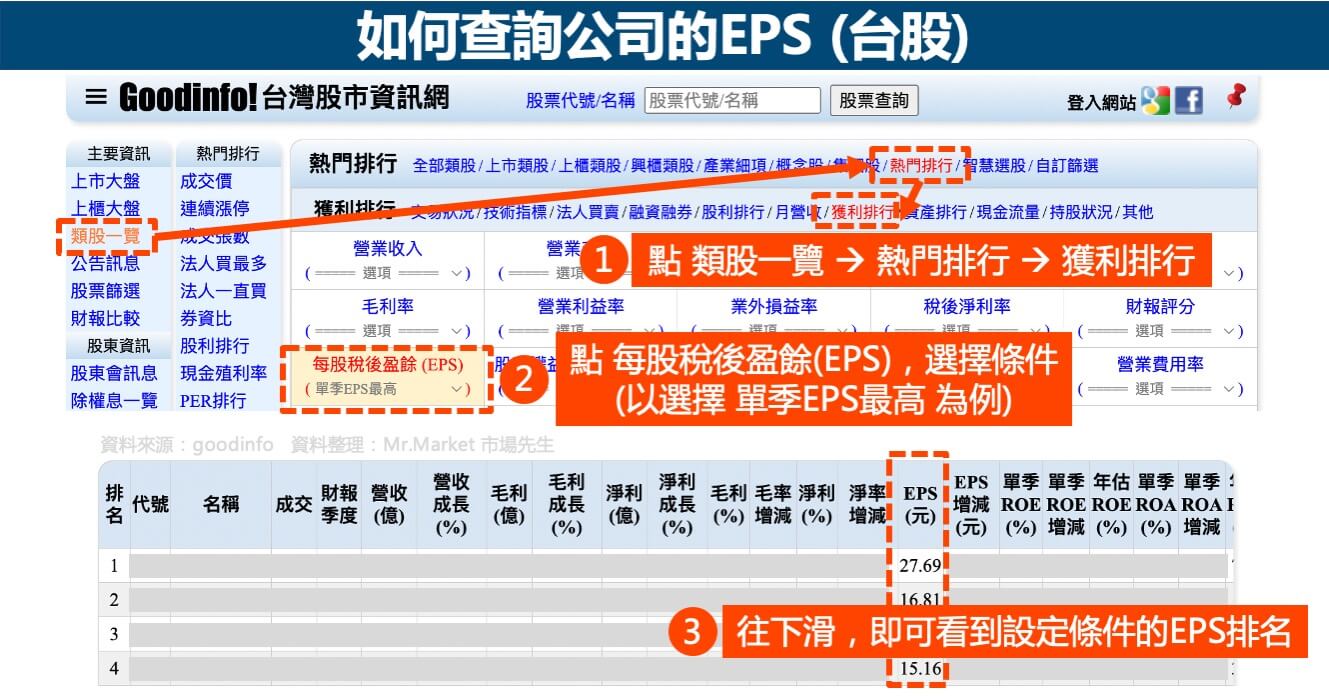

EPS如何查詢?

EPS其實不用自己算,很多網站都可以直接查到EPS的數字,關鍵是要方便觀察近幾年的變化。

以下提供幾個市場先生常用的查詢管道:

- 台股EPS查詢(goodinfo資訊網) 資料很完整

- 台股EPS查詢(CMoney股市) 有圖表可以快速查看

- 美股EPS查詢(MorningStar) – 在損益表中可找到普通股EPS (Basic EPS)與稀釋股EPS(Diluted EPS),也有滾動近12個月(TTM)資料

以下以goodinfo為例:

EPS常見問與答

EPS vs. 稀釋EPS

對於發行轉換公司債、可轉換特別股或是認股權證等衍生性金融商品較多的企業,使用稀釋EPS會比單純用基本EPS的數字更有參考價值。

站在基本面分析的角度來說,使用稀釋EPS會比基本EPS更有效,因為它包括了所有潛在股權稀釋者的影響,兩者主要的差別是:

- 基本EPS不考慮股權稀釋對利潤的影響,但稀釋EPS則會考慮這個影響。

- 稀釋EPS總是會低於基本EPS,因為在稀釋後的EPS的分母中,所有可轉換的股份都被加入到普通股中。

- 稀釋EPS會比基本EPS更適合用來衡量公司財務健康狀況。(健康狀況本來就需要保守估計)

- 基本EPS用於資本結構簡單的公司、稀釋EPS用於資本結構更複雜的公司。(簡單公司簡單估計,複雜公司保守估計)

調整後每股收益是什麼?

調整後EPS是指將特別項目排除掉後計算出來的EPS,例如公司本季的淨收入增加,是因為一次性出售土地而產生,

若能扣除這部分的淨收入部分,將可更貼近評估公司實際的獲利能力。

調整後EPS=[本期稅後淨利-特別股股利 (+or-)特別項目] / 普通股在外流通股數

延伸閱讀:

5. 一分鐘看懂甚麼是本益比?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

EPS 應該是稅後淨利/在外流通加權股數喔~(要有加權兩個字)因為每股盈餘是一個流量的概念,一個期間的概念,是算每股淨值時,才是在外流通股數喔~

已更新,謝謝提醒!

hi

hi?

分母應該是 加權平均流通在外普通股股數 對吧?不是 在外流通股數~

這讓投資小白很快就能了解,謝謝這麼簡明扼要的介紹,謝謝

CMoney和goodinfo所公佈的EPS不一樣??為何呢??

哪一檔?

您好:

最後一段注意4的部分沒看明白,您的意思是財報上的EPS是會計加權後的EPS,而一般投資者建議自行以增資後的最新股數做計算,亦即:每股盈餘(EPS) = 本期稅後淨利 / 最新股數,是這樣嗎~

p.s. 我是零投資經驗的小白,非常感謝大大無私地分享,讓我擺脫不知道從何學習起的絕望XD

你理解是對的,

會計上加權的算法,跟投資人希望理解到的資訊,其實是截然不同的兩件事。

真的很扎實的資料,讚!

写的太好了,赞一个