特別股是什麼?特別股風險?最完整的特別股教學懶人包

特別股(英文:Preferred stock),是一種結合股票與債券性質的股票,

它像債券一樣有固定的配息以及固定的買回價格,但對於配息則並非像債券一樣保證配發,而是在公司有獲利的前提下優先配發利息,而交易的方式則是和股票一樣。

這篇文章市場先生要和大家介紹特別股/優先股,

包含以下幾個部分:

本文市場先生會告訴你:

特別股是什麼?

特別股(英文:Preferred stock)也可稱為優先股,在台灣主要是叫做特別股。

特別股是股票的一種,在股市掛牌交易,但結合了股票與債券的性質,你可以把它想成像債券的股票。

一般市場上流通的股票大部分是 普通股(Common stock),僅有少部分的特別股。

而特別股之所以特別,擁有普通股不具備的某些特徵的一類公司股票,並且在分配利潤和剩餘財產的權利順位時,享有優先於普通股票的一些權利。

以下是特別股的主要特色:

- 特別股享有固定配息、股息收益通常比普通股高的優勢,

- 特別股享有優先發放股利的權利,也就是特別股股東,索取公司報酬的權限優先。但落後於債權人。

- 公司倒閉清算時,特別股股東可以優先拿到清算的錢。不過清償順序則是低於債權人。

- 在開股東會議時,特別股股東通常沒有表決的權利。

儘管有好有壞,因為特別股同時有債券、股票的特性,能獲取固定的股息,

因此吸引不少想追求穩定現金流的一般投資人與法人。

想知道普通股跟特別股的差異,可以閱讀:普通股vs.特別股

特別股具有哪些特性?

一個特別股會有的基本特性如下:

1. 固定配息率:

大部分特別股採季配息,每季有固定利率配息,是固定收益型工具。

領取的是股息(dividend),也就是現金股利。發行面額乘上配息率就是固定的股息發放金額。

2. 固定發行面額:

特別股發行價通常為25美元,發行公司的買回價需等同於發行價,讓持股到期的投資人不會有價差損失。

不過發行時面額雖然固定,但我們買進時大多是在次級市場交易,所以不一定是25美元。

一般建議盡可能避免買在25美元以上,以免贖回時的風險。

3. 訂有買回權:

大部分特別股訂有「買回權」,這是指到達某一時間、滿足某一條件後,

公司可以用發行面額每股25美元,或是普通股的形式來買回(Callback 或 buyback)特別股。

買回的時間點很重要,通常是越長越好。

4. 有些特別股可轉換成普通:

特別股根據發行時的設定不同,有些可轉換為普通股。

這類特別股通常允諾的固定利率會比較差,但是公司股價如果上漲超過原本轉換的價格,即可從中獲利。

但不是每一檔特別股都可以轉換,若無法轉換則沒有這個好處。

特別股有哪些種類?

特別股的種類可分為永續、累積、參加、轉換、贖回這幾種,大多數特別股都是累積、可贖回的類型。

投資人必須注意,特別股的配息率並不等於報酬率,

原因是還需要考慮你買進時的價位,以及股利是否可累積、是否可轉換成普通股、是否可收回等諸多因素,

這些因素都會影響到特別股投資報酬率,也因為有諸多不確定的風險因素,才導致特別股在配息的報酬上會略比一般固定收益商品高一些。

根據發行時不同條件特性,風險報酬特性可能天差地遠,

根據它的特性,主要又可以分為以下幾個種類:

1. 永續 / 非永續特別股(Perpetual preferred stock / non-perpetual preferred stock)

永續特別股,指沒有到期日的特別股,只要存在一天,利息就會持續發放,這種特別股的特性就完全跟債券很像。

其中如果是永續的債券,通常就一定會有贖回權規定,企業可以保有召回特別股的權利,但不一定會執行。

通常是利率條件改變,或者有稅務規則調整,企業才會執行召回。

2. 可贖回 / 不可贖回特別股 (Callable Preferred Stock/non-callable Preferred Stock)

大部分特別股是可以贖回的,公司會與特別股的股東約定日期,在該日期以後公司會有權把特別股依照發行時的面值(通常是25 USD)贖回。但也有些是公司不會贖回的特別股。

有另一種比較特殊的類型分支,叫做 可賣回特別股(Retractable Preferred Shares),和贖回的差異在於,投資人可以自己設定一個價格來賣回給公司,而不是由公司指定的價格贖回,對投資人較有彈性。

3. 可累積 / 不可累積特別股(Cumulative preferred stock/non-cumulative preferred stock)

代表股利是否可累積,公司在發行股票時,會承諾發股息給特別股的股東,

若是公司營運狀況差發不出股息,可累積特別股就能累積到隔年再發,

但如果是非累積特別股,當期沒發股利,後續也不會再補發股利,因此買進這類特別股時要特別注意企業的盈利能力。

4. 可轉換 / 不可轉換特別股(Convertible preferred stock/non-convertible preferred stock)

普通股的流動性很高,但特別股的流動性很低,有時會有賣不掉的風險,

可轉換特別股就能把特別股轉換成普通股。依公司法規定,特別股至少應於發行滿3年後才能轉換為普通股,而且要一次全數轉換,比例為1:1。

5. 可參加 / 不可參加特別股(Participating preferred stock/non-participating preferred stock)

可參加特別股,意思是投資人也可以參加普通股的股利發放,

因此就會領到普通股股利+特別股股利。而不可參加特別股,就只有特別股股利。

絕大多數特別股都是不可參加,畢竟發行可參加特別股看也知道很傷害原有股東利益,但有時候公司為了避免別人惡意併購就會發行這類特別股。

特別股投資的優缺點及風險?

特別股和普通股一樣,都在股市掛牌交易,

每年享有領固定股息紅利、有優先分派公司剩餘財產的權利,讓許多人覺得能保本又能投資,但和債券一樣,裡面有很多規則細節。

市場先生建議,投資前還是要先了解它的優勢與風險再做決定:

特別股優點:

優點1:股價波動幅度較普通股低

特別股的發行價通常為面額25美元,雖然無漲幅限制,

但股價太高會讓配息報酬降低,因此特別股的股價波動幅度也比普通股小。

優點2:違約機率較低

發行特別股的公司,通常是獲利不錯、現金流穩定的公司,且信評多為投資級,較不會有違約風險。

當然,投資前還是要分析過該公司的獲利狀況與償債能力。

優點3:享有固定收益

特別股本質上仍是股票,領的是股息,

但卻能享有和債券一樣固定配息、本金到期贖回的特性,可歸類為固定收益投資。

優點4:發行公司贖回時可拿回本金

特別股通常有Non-call 5年的限制,意思是發行滿5年後,發行公司能隨時以面額25美元來贖回,

這點也類似債券,只要買價不要太誇張、公司不要倒閉,特別股本身就有保本的效果。

特別股/優先股的風險:

風險1:不發放股利

如果公司當年沒有獲利,特別股是可以不發放原先承諾的股利,這是特別股領固定配息收益時最大的風險。

有些特別股有「可累積cumulative」的性質,可以減少不配息的風險。

風險2:提前贖回風險

這點是我認為除了配息之外,第二高的風險。

特別股通常有可以行使贖回的日期,當發行公司若行使提前贖回權利(Callable Right),那特別股將會被按照贖回價去回收。投資人拿到資金就需要再次投資,但這時市場上不見得有先前的報酬。

買進前,要留意特別股可贖回的時間點,如果已經很接近,那千萬不要用贖回面值(通常是25美元)以上的價格購買。

例如:如果用26美元買進,原本期待未來殖利率是5.2%,但卻馬上被用25美元贖回,這樣不但以後利息領不到,而且每股直接虧損1美元。

風險3:利率風險

特別股和債券一樣,都是靠配息來獲利,所以會有利率風險,股價會隨著利率上下波動。

當市場利率下降,特別股股價就會上升,反之則是下降,而對利率敏感度則是離到期贖回時間越短越不受利率影響。

風險4:信用風險

特別股發行公司的信用評等會影響股價波動,企業的信評會隨時間變化,

通常信評高會讓股價上漲,但如果信評低就會讓股價下跌。

風險5:流動性風險

特別股的流動性較普通股差,如果買賣交易量大於市場的平均成交量,當日價格會產生波動或無法成交。

交易特別股,一般是不建議抱著買低賣高的心態,而是以領取固定收益為主。

特別股的投資報酬如何?

特別股雖然是股票,但卻有固定收益、配息固定的特質,可以看成是沒有到期日的債券,很像定存股,

它的風險在股票與債券之間,報酬率比債券好一點,但比股票差一點。

台灣發行的特別股主要都是以金融股為主、較無法分散風險,

若想分散風險會建議選擇追蹤美國特別股指數的ETF,

因為是投資一籃子股票,就算有些股票當季無配息,平均配息率也不會太差。

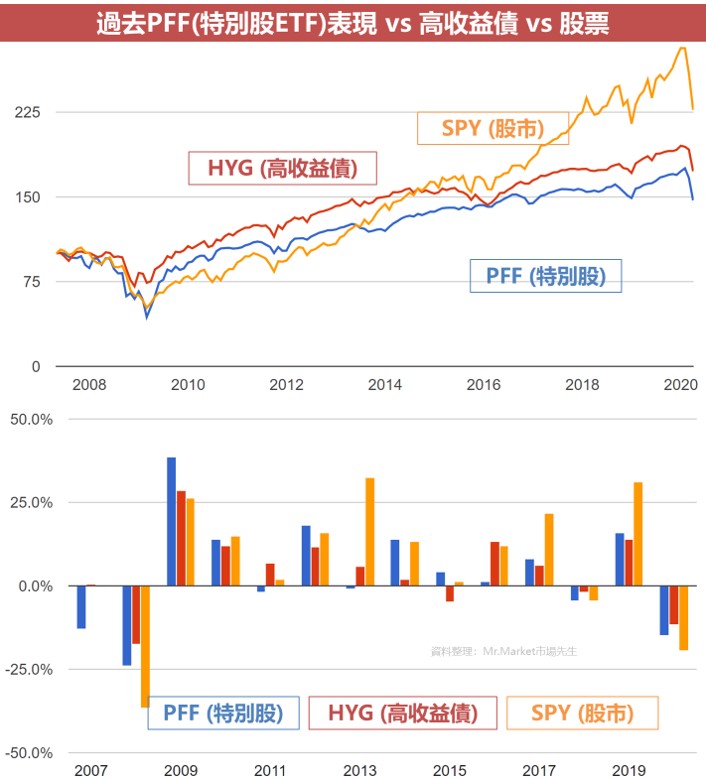

特別股的報酬性質比較像高收益債,這裡以三種商品來比較投資報酬:

- 美股規模最大的特別股ETF:PFF

- 高收益債券ETF:HYG、

- 追蹤美國500大企業的ETF:SPY

| PFF、HYG、SPY基本資料 | |||

| ETF | 追蹤指數 | 規模(百萬美元) | 總管理費用(%) |

| PFF(優先股ETF) | ICE Exchange-Listed Preferred & Hybrid Securities Transition Index | 13,832.35 | 0.46 |

| HYG(高收益債ETF) | Markit iBoxx USD Liquid High Yield Index | 15,358.37 | 0.49 |

| SPY(500指數ETF) | S&P 500 Index | 239,735.45 | 0.0945 |

| 來源:MoneyDJ 資料整理:Mr.Market市場先生 | |||

特別股表現類似債券:空頭時特別股跌幅大,多頭時漲幅有限

三者相比後發現,

空頭時PFF、HYG、SPY三者走勢相似,跌幅都很大,以2008來看,特別股的跌幅其實跟股市差不多大,而高收益債約略跌少一點。

多頭時,PFF與HYG的績效走勢接近,短期來看,空頭反彈時特別股和高收益債券反彈幅度都很大,

但拉長時間來看,股票長期上漲時,固定收益無法有超額利潤,表現也就逐漸落後股市。

特別股和可轉債有什麼差異?

可轉換公司債券(Convertible bonds,CB),又稱為可轉債、可轉換債券,

指投資人可以在約定時間內,以約定條件將債券轉換為公司股票,具有債券投資安全、收益穩定的好處。

有些特別股與可轉債一樣,都具有轉換股票的權利,

雖然兩者都享有轉換權,但是可轉債有重設條款,而特別股沒有,重設條款就是當初約定的轉換股票價能不能變動,

例如當特別股股價從60元跌到40元,轉換價當時設定為50元就必須固定在50元,不過可轉債則是能機動下修轉換價格。

但不論是特別股、可轉債,都是一種投資工具,

每個人對投資需求不一樣,選擇自己適合的投資工具來投資才是最適當的。

特別股怎麼買賣?

特別股的投資標的,分成:

- 直接買特別股:包含台灣的特別股,及美國的特別股

- 買進特別股ETF:以美股ETF為主,透過ETF邦你一次買進一籃子的特別股

特別股和債券一樣,屬於規則比較複雜的投資,

即使看起來不會倒的公司,也可能有配不出股利的風險,或者偶發意外,建議投資前需要多研究。

ETF分散投資是比較簡單的做法,但由於淨值波動劇烈,投資前務必要留意應該以配息收入為主,而不是看淨值變化去買低賣高。

台股券商:買進台灣的特別股

如果要投資特別股,可以直接買特別股,或是買特別股ETF,

若是直接買特別股,透過股票券商下單就可以買進。可閱讀:投資開戶教學

美股券商:買進美國特別股、美國特別股ETF

如果要透過海外券商投資美股ETF,

可閱讀:投資美股該選擇哪家券商開戶?

當然,也有基金可以買進特別股,但考量到基金費用率高而特別股收益固定,因此我並不推薦用基金去投資特別股。

重點快速整理:特別股/優先股

1. 特別股是股票的一種,在股市掛牌交易,具有股票與債券的特性。

2. 特別股具有永續、累積、參加、轉換、贖回這幾種類型。

3. 特別股的股價波動幅度較普通股低、違約機率較低、享有固定收益,且發行公司贖回時可拿回本金。

4. 特別股可能會有不配息風險、提前贖回風險、利率風險、信用風險、流動性風險。

5. 台灣較少公司發行特別股,主要也都是以金融股為主、好處是不容易倒,但較無法分散風險。

6. 將美股特別股PFF、HYG高收益債、追蹤S&P500指數ETF的SPY相比,可以發現特別股淨值實際上波動很劇烈,而報酬在股票多頭時則相對較低。

7. 部分特別股、可轉債都有轉換成普通股的功能,兩者很類似但仍有一些差異。

下一篇:台股特別股清單整理(施工中)

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

更多固定收益類教學可閱讀:

1. ETF新手入門教學懶人包

2. 認識投資等級公司債ETF

3. 認識新興市場債券ETF

4. 認識高收益債ETF

5. 認識美國市政債ETF

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請問一般未上巿公司可以發行特別股?

又公司虧損的狀態可以發行特別股?

1. 應該可以,但沒研究過。反正未上市公司的特別股一般人也買不到。

2. 虧損可以發特別股,只要股東同意、有人買單,印股票換鈔票不需要理由…

在銀行和券商買的特別股會因為上手券商是否為美國人的身分,而免除30 %的稅嗎?

美國人也有預扣稅吧,印象中一樣是扣30%,但外國人是稅率30%,美國人則是根據自己稅率級距,先扣完未來多退少補。

(不是太肯定,您可以再查一下)