可轉換公司債(Convertible bonds)怎麼買?投資可轉債要注意什麼?

可轉換公司債券(英文:Convertible bonds,CB),又稱為可轉債、可轉換債券,指投資人可以在約定時間內,以約定條件將股票轉換為特殊的公司債券,是一個同時有股權與債權的投資工具。

本文市場先生會告訴你:

可轉債(Convertible bonds)是什麼?

可轉換公司債券(Convertibal Bonds,CB),稱為可轉債、可轉換債券,

當一間公司缺資金時,就可以透過發行可轉債,

給債權人能轉換成股票的權利,這樣就能用較低的利息去籌資金。

對投資人而言,可轉債就是指能在約定時間內,以約定條件「將債券轉換為股票」。

簡單來說,可轉債是同時享有股權、債權的投資工具,

在基本的債券上會加一個附加條款,當股價高於某個價格時,就可以把債券用約定的價格轉換成股票。

談到可轉債時又有兩種產品:CB、CBAS

可轉債(Convertible bonds, CB):

同時享有股權、債權的投資工具,投資人可用約定條件將債券換成股票。

可轉換公司債資產交換(Convertible Bond Asset SWAP, CBAS):

指某個交易商買入可轉債後,將其分離包裝成可轉債資產交換商品(固定收益)、可轉債買權兩種,來販售給固定收益投資人、選擇權投資人。

簡單來說,就是將債券部分和轉換權限部分拆開。

優點是投資人花點小錢,就能參與可轉換的漲跌,風險是若投資的公司倒閉,可能拿不回本金,

而且在契約期間內賣方擁有隨時買回、提前終止契約的權利。

延伸閱讀:可轉換公司債資產交換CBAS是什麼?

本篇以討論可轉債(Convertible bonds)為主。

可轉債具有哪些特性?

可轉債在發行時,就會先制定好基本的轉換條件,

例如:轉換價格、轉換比例、轉換時發行的股票內容等。

當可轉債的持有人要行使轉換權利時,就要按這些基本轉換條件來進行。

投資人若決定將手中的債券轉換成股票,債權就會消失不能再轉換成債券,轉換過程是不可逆的,

而且可轉債因為優勢較大,因此它的票面利率也比一般公司債低。

一般來說,可轉債的特性如下:

1. 年限通常大約3~5年到期。

2. 在台灣發行價一般為100元,每張面額為10萬元(100 × 1000股)。

3. 會先設定好轉換價格,投資人在未來一定期間內,能將可轉債轉換回普通股,超過轉換價就能轉換成股票,再把股票變賣換成現金。

可轉換之股數=可轉債票面金額÷轉換價格。

4. 轉換價格可調整(重設條款),當公司股本有所變動時,轉換價格也會一併調整。

5. 可轉債每年配息,到期時公司會以當初約定價值100元跟你買回來,所以到期時至少會拿回超過100元以上的價值。

可轉債的轉換價值怎麼算?

可轉債是用發行公司的普通股來交換公司債券,債券轉換比例決定投資人能換取多少股票,

那什麼時候該持有債券、什麼時候該轉換成股票呢?

一般來說,當公司營運狀況不佳、股票價格下跌,

這時就會繼續持有債券領固定利息,因為還是能拿回債券的本金和利息。

但如果公司營運狀況很好、股票大漲、股票利息很高,

那當股票價格超過轉換價時、轉換為持有股票的報酬率會比較好時,這時就把可轉換債券換成股票。

通常要把可轉債轉換成股票,都是想賺取股票價差、股票利息,

股價>股票成本,換成股票就能賺到股票價差。

股票利息>債券利息,換成股票就能賺到利息。

但過程中取決於如何計算股票成本,在計算股票成本時就要知道轉換價格、轉換比例、轉換價值

轉換價格(Conversion Price):持有一張股票的成本。

轉換比例(Conversion ratio):一張可轉債可以換幾張股票。

轉換價值Conversion value):可轉債的債券價值,轉換價值=轉換比例 x 股票市價。

舉例來說:

把一張價值100元的債券換成5張股票,這就是轉換比例,轉換比例是在可轉換債券發行時就確定的。

將債券轉換一張股票規定是花20元,這20元就是轉換價格。

當股價漲到30元,這時股價30元>轉換價格20元,就可以把可轉債轉換成股票,賣掉賺價差。

而這個買賣可轉債的買賣價格就是轉換價值

轉換價值 = 轉換比例 x 股票市價

所以可轉債的價值會跟著股票起伏,越有價值的可轉債價格越高,當一間公司的股票上漲時,可轉債的價格大多也上漲。

可轉債有什麼優勢和風險?

可轉債讓投資人能獲取固定利率的利息,並且能選擇轉換為股票、從股價漲幅中獲利,

這個轉換價值主要取決於標的股票價格走勢,也就是取決於發行公司的經營狀況和成長性。

當公司的獲利成長性越強、投資人預期越高就能讓股價有更高的上漲潛力,提升可轉債的價值。

一般來說,當投資人不太清楚這間公司的發展潛力與前景,就能投資可轉債來觀望,當公司股票看漲時,把可轉債轉換為股票,這種轉換優勢吸引不少投資人購買。

不過可轉債的本質仍屬債券,發行公司是否有償債疑慮、信用風險問題等也要特別留意。

可轉債的優點

優點1:雖然可轉債有股票的性質,但股價下跌時完全不會傷害到可轉債的價值,

只需要把它當成債券就好,代價是利息比一般的債券低一點。

優點2:股價上漲時,可轉債能享有和股票同樣的好處,但一般債券不行。

可轉債的風險

可轉債的風險就是公司可能倒閉的風險,但因為它是債券,

清償債務的優先權仍高於持有股票的股東。

風險1:流動性風險

可轉債交易的流動性低,因為市場不像股票市場那樣活絡,讓資產較難變現。

建議可適時將溢價較低、股價超過轉換價格的可轉債轉換成普通股後,再於股票市場上賣出變現。

風險2:股價波動風險

可轉債與股票價格具有高度連動,若股價下跌、可轉債價格也會有下跌風險。

風險3:提前贖回風險

因為發行公司具有可提前買回的權利,當股票價格上漲到一定程度,

或是可轉債數量低於一定比例,公司能按先前約定好的價格買回,投資人會有提前到期的風險。

市場先生提示:企業為什麼要發可轉債?

逆向思考很重要,債券的目地是為企業募資,對新投資人越有利的條件也代表對企業、既有股東越不利。那企業為合要發行條件似乎遠優於一般債券的可轉債呢?為什麼不用普通的債券就好?

是否是覺得普通的債券難以募集資金所以只好提高條件?或者這些可轉債都被大股東或特定人士買走?或者企業不希望償還債券本金,希望可轉債最後轉為股權?我們不一定能知道真正的原因,但投資前應該要思考這個問題。

可轉債的投資報酬如何?

一般來說,可轉債的報酬性質比較像高收益債,

不過這裡並不舉台灣的例子,而是用國外的可轉債投資組合來舉例,了解它的特性。

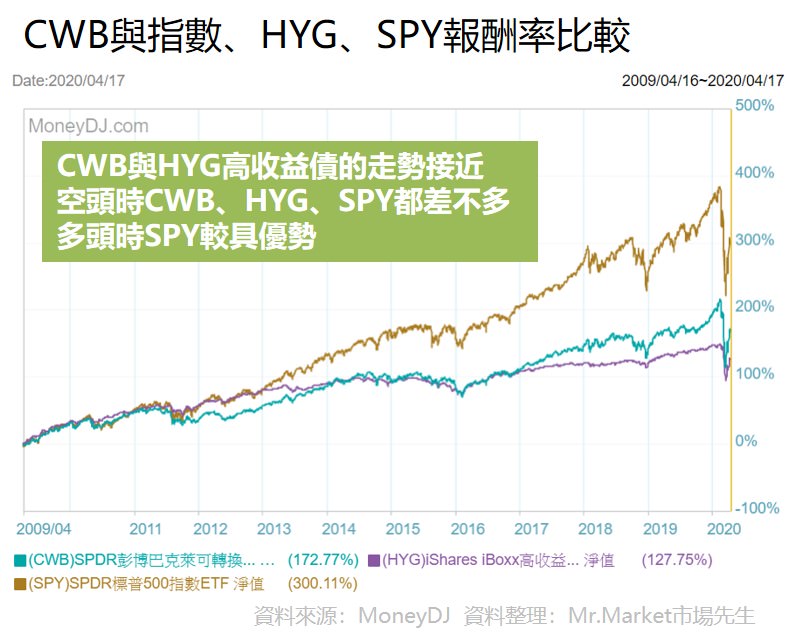

這裡以三種商品來比較投資報酬:

美股規模相對較大的可轉債ETF:CWB

高收益債券:HYG

追蹤美國500大企業的SPDR標普500指數:SPY

CWB、HYG、SPY基本資料:

| ETF | 追蹤指數 | 規模(百萬美元) | 管理費(%) | 總管理費用(%) |

|---|---|---|---|---|

| CWB(可轉債ETF) | Bloomberg Barclays US Convertible Liquid Bond Index | 3,516.35 | 0.4 | 0.4 |

| HYG(高收益債ETF) | Markit iBoxx USD Liquid High Yield Index | 15,358.37 | 0.49 | 0.49 |

| SPY(500指數ETF) | S&P 500 Index | 239,735.45 | 0.0539 | 0.0945 |

資料整理:Mr.Market市場先生

三者相比後發現,可轉債(CWB)與高收益債(HYG)的績效走勢相似,

空頭時CWB、HYG、SPY走勢相似,多頭時則是股市(SPY)績效表現較好。

可轉債和特別股有什麼差異?

特別股(Preferred stock)又稱為優先股,它是股票的一種,

但結合了股票與債券的性質,你可以把它想成像債券的股票。

特別股與可轉債一樣,都具有轉換股票的權利,如果要分辨兩者的差異,簡單來說:

特別股=像債券的股票,可像債券一樣領息,有些可轉換為普通股。

可轉債=像股票的債券,可轉換為股票。

雖然兩者都享有轉換權,但是可轉債有重設條款,而特別股沒有,

重設條款就是當初約定的轉換股票價能不能變動,

例如當特別股股價從60元跌到40元,轉換價當時設定為50元就必須固定在50元,不能像可轉債能機動下修轉換價格。

但不論是特別股、可轉債,都是一種投資工具,

每個人的投資需求不一樣,選擇自己適合的投資工具來投資才是比較適當的。

可轉債怎麼買?

如果要投資可轉債,可以直接買可轉債或是買 可轉債ETF,利於分散投資,

在台灣若是直接買可轉債,也是透過國內股票券商下單就可以買進。

可閱讀:投資開戶教學

如果要透過海外券商投資美股ETF,或者海外的可轉債,

可閱讀:投資美股該選擇哪家券商開戶?

建議新手在沒研究清楚前不要貿然投入,一開始建議也先從相關ETF開始研究。

可轉換公司債 快速重點整理

1. 可轉債(Convertible bonds)是同時享有股權、債權的投資工具,投資人可用約定條件將債券換成股票。

2. 可轉債用發行公司的普通股來交換公司債券,債券轉換比例決定投資人能換取多少股票。

3. 股價下跌時將可轉債當成債券,股價上漲時就轉換成股票,享有和股票同樣的好處。

4. 可轉債的本質仍屬債券,發行公司是否有償債疑慮、信用風險問題要特別留意。

5. 空頭時CWB、HYG、SPY績效走勢相似,多頭時則SPY績效表現較好。

6. 特別股與可轉債分辨方式:特別股=像債券的股票、可轉債=像股票的債券。

這篇文章為市場先生資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。

更多可轉債相關的教學可閱讀:

2. 認識投資等級公司債ETF

3. 認識新興市場債券ETF

4. 認識高收益債ETF

5. 認識美國市政債ETF

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請問可轉換公司債在股票市場買進,是債券Candice還是股票?