TWRR時間加權平均報酬 vs MWRR資金加權平均報酬 完整解析-和IRR一樣嗎?

TWRR(Time-Weighted Rate of Return)是時間加權平均報酬率、MWRR(Money-weighted rate of return)是資金加權平均報酬率,

在投資領域裡面,我們最常用的報酬率是年化報酬率CAGR,也稱為年均複合成長率,CAGR是評估初始資金與最終所得,並考慮所經過的時間,換算出的年化報酬。

但CAGR通常只能用來衡量單筆投資,

在投資裡面,考慮到不同時間點會有資金流入、流出,例如投資人湧入或贖回大筆資金,或者定期定額投資,那這時要如何衡量報酬率比較客觀公正呢?

這就需要用到今天文章談到的TWRR和MWRR,這兩個報酬率。

這篇文章市場先生介紹TWRR及MWRR,彼此的差異以及和IRR的比較,分為以下幾個部分:

本文市場先生會告訴你:

TWRR時間加權平均報酬率是什麼?

TWRR (英文: Time-Weighted Rate of Return)又稱為時間加權平均報酬率,

是一種考慮時間去計算年化報酬率的方法,TWRR可以排除資金流入、流出的影響,衡量出一個投資組合或基金經理人創造報酬的能力。

TWRR的計算方式是,只要持有期間發生的每一次資金流入或流出,就會算一個期間,

將每一期報酬率分別算出來之後,再將全部期數的報酬率相乘後減一,就會獲得TWRR。

TWRR的概念是,

在計算時不要受到現金流出與流入的影響,

舉例來說,一般共同基金,由於每一天都會有新的資金流入或流出,

因此計算報酬的做法是,會去單獨計算每一天的報酬,

例如今天+0.25%、明天+1.3%,最終用每一天的報酬取幾何平均數,可以算出TWRR的年化報酬率。

這種計算方式,無論當天資金是流入或流出、帳上有多少錢,都不會影響到我們對基金經理人能力的評估。

TWRR適合用來衡量基金經理人的績效,

當然,衡量過去績效的意義在於,能比較正確的被比較。

例如算出TWRR報酬率,就能跟各種大盤、指數的報酬,去做相互比較,了解投資成果的好壞。

市場先生舉一個例子說明TWRR:

某個基金經理人,將10億元,上半年獲利+20%,獲利+2億,變成12億元,

在年中時突然有投資人的新資金8億元進來,總規模變成20億元,但下半年虧損10%,共-2億元,剩下18億元。基金經理人將投資人總投入的18億資金,期末也是剩下18億元,

單從金額來看,似乎基金經理人的報酬率是0%,上半年賺2億、下半年賠2億,

但如果從報酬能力來看,他上半年 +20%、下半年 -10%,實際上仍有 (1+20%) * (1-10%) -1 = 創造+8%的報酬。TWRR的功能就是衡量出經理人有 +8%的報酬能力,

意思是假定沒有任何資金流入與流出的情況下,投入100萬元一年後可以獲利8萬元。但我們也要知道如果考慮了過程中的資金流入、流出,那麼 +8%並非真實資金的獲利結果。

TWRR時間加權平均報酬率 的特性

- TWRR可以排除過程資金流入、流出的影響,衡量出創造報酬的能力。可以和指數做比較。

- 只要標的、投入時間相同,無論過程資金流入流出,算出的TWRR都是一樣的。

- TWRR算出來的報酬率,除非期間沒有任何資金流入流出,否則並不會是投資人當年實際得到的報酬。實際報酬取決於期間投入、取出資金的時機。

TWRR時間加權平均報酬率的計算方式

TWRR時間加權平均報酬率公式

TWRR=[(1+R1)×(1+R2)×(1+R3)×…(1+Rn)] – 1

Rn = 單一期報酬率%

簡單來說,是把一個整體期間按資金流入或流出切分成很多子區間 (最常見的作法,是將單位切成 “每日”),

並計算出每個子區間的持有期報酬Rn,之後再算出整體總年化報酬率。

TWRR能正確衡量一個標的或策略的投資能力,不會受過程資金流入、流出的影響

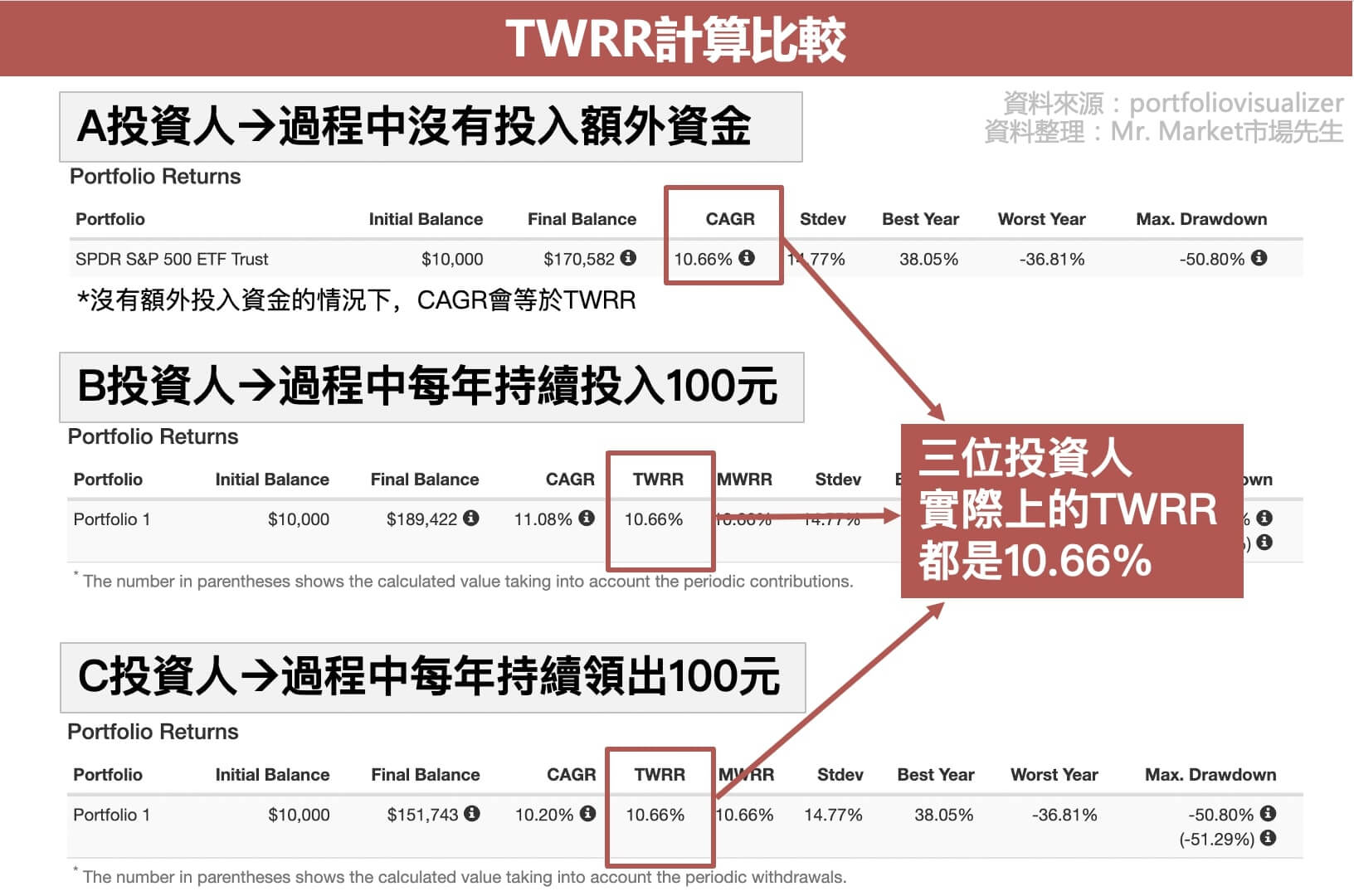

舉例來說,A、B、C三人都在1985年拿出10,000元投資同一檔大盤指數ETF,

但在之後的時間,三人有不一樣的做法:

- A投資人拿出初始資金10,000元後,就沒有再投入或領出資金,就這樣一直放著

- B投資人拿出初始資金10,000元後,之後每年持續投入100元

- C投資人拿出初始資金10,000元後,之後每年持續領出100元

看起來三人的報酬不一樣,畢竟投入、拿出錢的時間點、金額,都不一樣。

但透過TWRR計算,TWRR可以排除人們將資金投入、流出的時機與金額大小,單純的去衡量背後的投資組合創造報酬的能力。

所以,以歷史資料來看,假設三位投資人都從1985年就開始投資,三人投資的標的一樣、總期間一樣,

那麼計算後三人的TWRR也是一樣的,如下圖:

MWRR資金加權平均報酬率是什麼?

MWRR(Money-weighted rate of return)又稱為資金加權平均報酬率 (也稱為 貨幣加權平均報酬率),

進行投資時我們的本金可能會時常變化,這時將每次現金流投入的時間、金額大小計算進來,

算出的報酬率就稱為 資金加權平均報酬率。

MWRR其實等於是在算IRR(內部報酬率),是一種複利的計算,

同樣是將現金流投入時間、金額大小計算進來。

它是將投資的初始值設置為未來的現金流量,例如增加的股利、提款、存款和銷售收益,

因此能幫助投資人確定從期初投資金額開始所需的報酬率是多少,

並且將包括銷售收益在內,投資期間內獲得的現金流量變化都考慮進來。

市場先生舉一個例子說明MWRR:

某個基金經理人,將10億元,上半年獲利+20%,獲利+2億,變成12億元,

在年中時突然有投資人的新資金8億元進來,總規模變成20億元,但下半年虧損10%,共-2億元,剩下18億元。基金經理人將投資人總投入的18億資金,期末也是剩下18億元,

單從金額來看,似乎基金經理人的報酬率是0%,上半年賺2億、下半年賠2億,從MWRR來算,最終它的MWRR算出來就會是 +0%。 實際上沒賺到錢、報酬率零。

不過前面有提到,TWRR可以衡量出經理人有 +8%的報酬能力,

是受到新資金加入時機及金額影響,才會造成+0%的結果。

MWRR資金加權平均報酬率 特性

- MWRR的報酬率,也是投資人實際根據投入時間,所得到的報酬率。

- MWRR的報酬率並不能反映標的或者投資組合的獲利能力,因為會受到投入、取出資金的時機與金額所影響。

MWRR資金加權平均報酬率 計算方式

MWRR和IRR(內部報酬率)計算方式一樣,

都是以投入一筆資金,並且假設在最後全部拿回來做計算,

並且考慮到投入的時間點不同,或是回收的時間點不同,

準確的計算就是用「內部報酬率(IRR)」才會比較精準。

計算時可以直接套用EXCEL公式來計算,想多了解IRR,可以看這2篇文章:

TWRR vs MWRR 差異比較

市場先生將TWRR和MWRR的特性比較如下:

| TWRR vs MWRR 差異比較 | ||

| 方法 | TWRR | MWRR |

| 全名 | Time-Weighted Rate of Return | Money-weighted rate of return |

| 中文名稱 | 時間加權平均報酬率 | 資金加權平均報酬率 |

| 計算方式 | 每當有資金流入流出,便根據新投入資金,重新計算該期間報酬 (期末報酬/期初報酬-1)。 最後把每段期間報酬,取幾何平均數。 常見的作法是每天計算日報酬,再將每日報酬取幾何平均,可以得出TWRR。 |

同IRR的計算 用每一期流入、流出及帳上資金,透過試誤法找出內部報酬率。 |

| 優點 | 可以排除過程資金流入、流出的影響,衡量出創造報酬的能力。 只要標的、投入時間相同,無論過程資金流入流出,算出的TWRR都是一樣的。 |

MWRR的報酬率,也是投資人實際根據投入時間,所得到的報酬率。

|

| 缺點 | 算出來的報酬率,並不是投資人實際得到的報酬。 |

MWRR的報酬率並不能反映標的或者投資組合的獲利能力,因為會受到投入、取出資金的時機與金額所影響。

|

| 適用時機 | 多筆現金流入、流出 想排除現金流對報酬的影響,計算出創造報酬率的能力。 可以和指數比較,適合用來衡量基金經理人績效。 |

可以衡量個人實際單位時間獲得的報酬率, 但不能用來和指數做比較。 |

| 資料整理:Mr.Market市場先生 | ||

簡單來說:

- 你想評估一個投資組合或基金經理人創造報酬的能力,就一律都看TWRR。資金投入或取出,不影響最終報酬結果。

- 你想看一個投資計畫,考慮投入期間能創造的年化報酬率,就看MWRR。你選擇投入或取出資金的時機,會影響最終報酬結果。

TWRR vs MWRR vs CAGR

年化報酬率CAGR的問題在於,它通常只能處理單一筆現金流的情況,最初一次資金投入,到最後資金取出。

而TWRR、MWRR,則是處理多筆現金流的情況,包含多筆資金不同時間、不同金額的流入與流出情況。例如共同基金時常有申購贖回,或者定期定額投資、4%法則分批領出資金等。

當然,多重現金流的情況,你也可以用CAGR去看,

但這種情況就會忽略資金流入的時間點的影響,只計算總金額的影響,

這種情況CAGR所得到的報酬率,除了衡量自己總資金變動以外,並沒有其他任何意義。

TWRR、MWRR快速重點整理

- TWRR又稱為時間加權平均報酬率,是一種考慮時間,並不受到現金流出與流入影響的年化報酬率計算方法。

- TWRR適合用來衡量投資組合或基金經理人的投資成效,可以排除過程中資金的影響。

- TWRR算出來的報酬並非真實的資金報酬。實際得到多少取決於資金投入的時間點、金額。

- MWRR資金加權平均報酬率,算法與IRR相同,指在考慮所有現金流入和現金流出的情況下,一個投資組合的內部報酬率。

- MWRR用來衡量投入時間內所得到的實際年化報酬率,會受到資金投入與取出的時機點所影響。

最後市場先生提醒,複利的概念並不是只有用在金錢上,

如果你提早增加自己的能力、累積資產,

那隨著時間這些能力也會發揮複利作用,加速你人生資產累積!

更多投資報酬率計算,可閱讀:

| 評估投資報酬率的方法 | ||||

| 中文 | 現金流差異 | 重點特色 | 使用情境 | |

| ROI | 總投資報酬率 | 單一筆資金投入 | 計算簡單且單筆的投資報酬率 | 單次投入股票、其他投資項目 |

| CAGR | 年均複合成長率 | 單一筆資金投入 | 是計算一段期間內的年平均成長率,或是評估一項投資在一段期間內的年平均報酬率(最初一次資金投入,到最後資金取出) | 計算成長波動較大的投資標的 |

| IRR | 內部報酬率 | 多筆現金流在不同時間進出 | 計算複雜且多筆資金進出的投資報酬率 | 儲蓄險、定期定額基金、現金流較複雜的投資 |

| TWRR | 時間加權平均報酬率 | 多筆現金流在不同時間進出 | 每當有資金流入流出,便根據新投入資金,重新計算該期間報酬 | 可以和指數比較,衡量投資組合或基金經理人創造報酬的能力,就一律都看TWRR |

| MWRR | 資金加權平均報酬率 | 多筆現金流在不同時間進出 | 同IRR的計算, 指在考慮所有現金流入和現金流出的情況下,一個投資組合的內部報酬率 |

不能和指數比較,用來衡量投入時間內所得到的實際年化報酬率 |

| 資料整理:Mr.Market 市場先生 | ||||

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

以下是市場先生另外分享的幾篇投資入門教學文章,有興趣可閱讀,了解更多投資知識:

1. 投資新手入門教學系列文章

2. ETF投資新手懶人包

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請問經理人也會有資金取出和投入的市場擇時舉動,這樣單看TWRR準嗎?

我們一般散戶投資人要如何評估自己投資組合績效是否贏過Benchmark(考慮資金流入流出),因為MWRR直接和大盤比又怪怪的…

經理人擇時舉動會影響報酬呀,經理人擇時,帳戶中的資金還是一樣多,比方說你原本10億股票,賣掉1億變成9億股票+1億現金,報酬率還是用總規模10億去算。

不會影響報酬的是投資人取出/投入資金,比方說前一天投資人拿走1億,那隔天基金總規模會用9億去算報酬。

文中表格有寫,TWRR衡量績效變化,可以和指數比較。MWRR不能和大盤比較。

謝謝答覆,表格這部分我有看到。當我們一般散戶做擇時交易時,也是算出TWRR和大盤做比較嗎?可是這部分有涉及資金的流入和流出。我的問題主要在這。