存放款利差是什麼?對金融業的獲利有什麼影響?

「今日央行宣布調低利率,銀行存放款利差縮小,金融類股應聲下跌。」

這是新聞常見的說法,但是很多人並不了解利率高低對存放款利差的影響以及存放款利差對金融業獲利的影響,

這篇文章市場先生告訴你存放款利差的定義、如何查詢存放款利差數據,並且以台灣及美國為例分析,說明影響存放款利差的原因、對金融業獲利的影響,

最後以摩根大通銀行財報為例,分析對銀行獲利的影響。

本文市場先生會告訴你:

存放款利差的定義是什麼?

存放款利差的定義是銀行放款利率減掉存款利率,這是影響銀行利息收入的關鍵因素,利差越大,對銀行利息收入越有利。

傳統上,銀行扮演著資金仲介的角色,從民眾這邊吸收存款給予存款利息,然後再放貸款給需要的人收取貸款利息,

而貸款利息一般都比存款利息高,這中間的利率差異差就是我們所知道的「存放款利差」。

因此存放款利差,某種程度也類似於銀行業的利潤率。

存款放款利率差異舉個簡單的例子:

王小明在A銀行存了100萬元,年利率1%,即王小明每年可收取利息為1萬元,對銀行來說則是有每年需要付出1萬元利息的成本,

A銀行又將這100萬元貸款給陳大明、年利率3%,即每年要繳利息3萬元,這中間的利息差異2萬元就是銀行的收入。

國際間在計算銀行存放款利差時,定義及計算方式都會略有不同,

主要分成兩種方式:淨利差(net interest margins, 簡稱NIM)及存放款利差(interest rate spreads, 簡稱IRS)。

(1) 淨利差(NIM)=(利息收入-利息支出)/平均生利資產

美國聯邦存款保險公司的統計數據即採用此計算方式。

(2) 存放款利差(IRS)=銀行放款平均利率-銀行存款平均利率

台灣央行金融統計月報中的銀行存放款平均利差即採用此計算方式。

如何查詢存放款利差:以台灣及美國為例

台灣:在中央銀行每月發佈的金融統計中可查詢到

一般來說,每個國家針對其存放款利差都會進行統計,

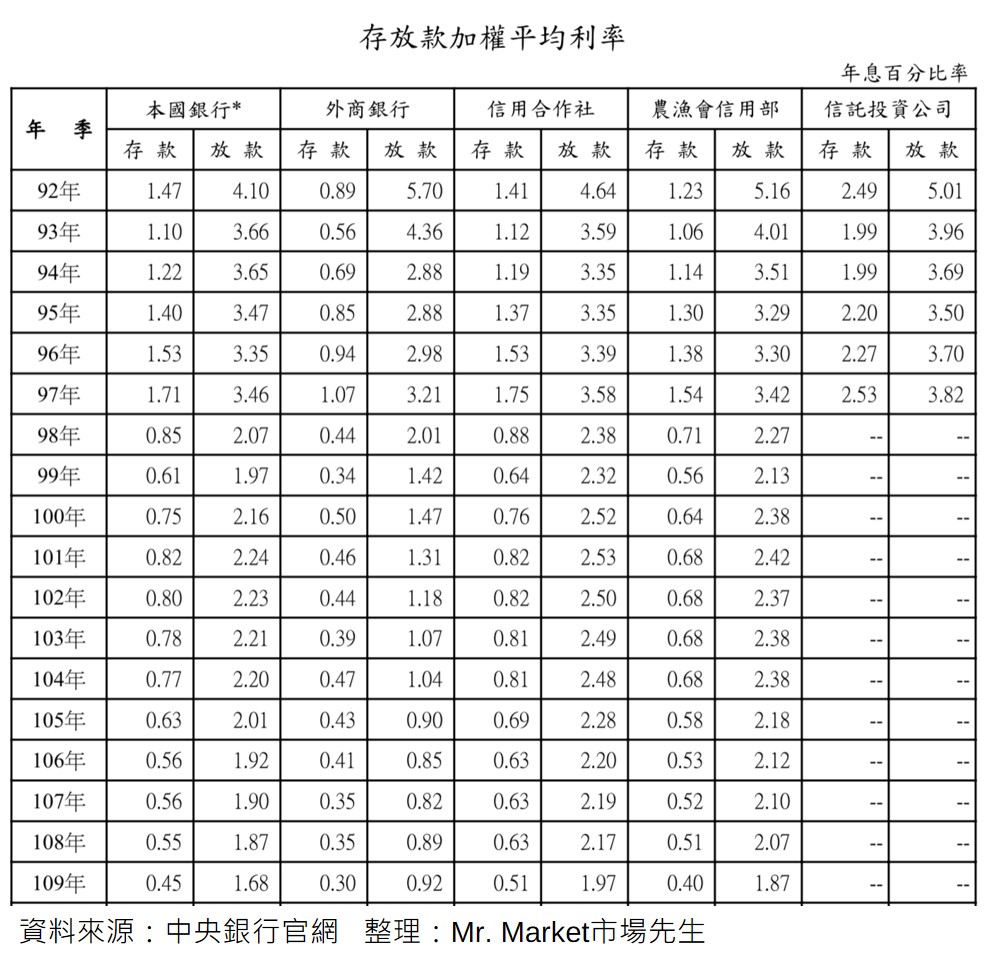

像台灣就是中央銀行在統計,在央行每月發布的「金融統計」中的「存放款加權平均利率」可以查詢到本國銀行、外商銀行、信用合作社、農漁會信用部、信託投資公司每年及每季的放款平均利率及存款平均利率,相減即為利差,如下圖。

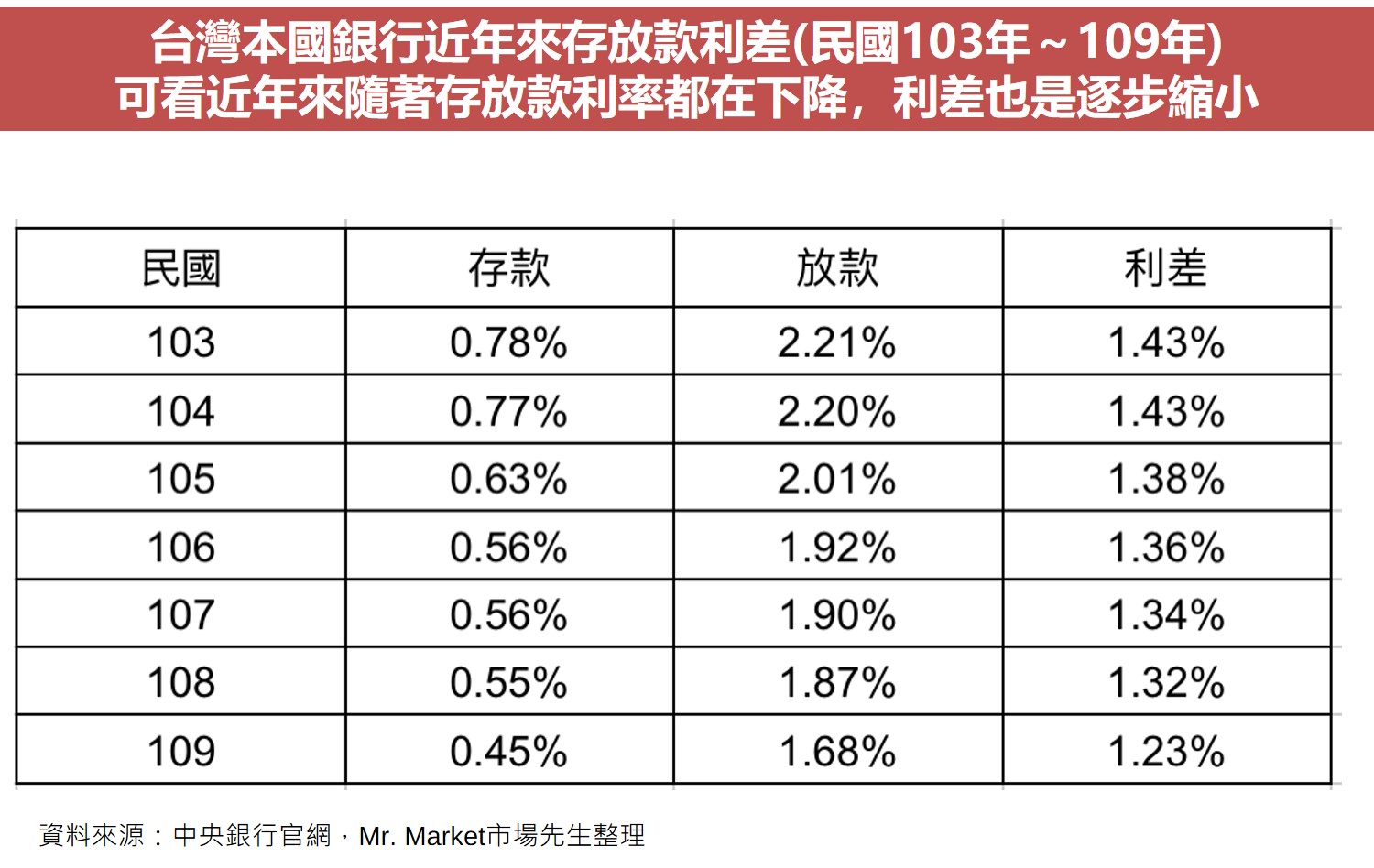

以台灣本國銀行近年來的存放款利率來看,可以看出隨著存放款利率都在下降,利差也是逐步縮小。

美國:在Economic Research網站上

可以查詢所有美國銀行歷年來的存放款利差

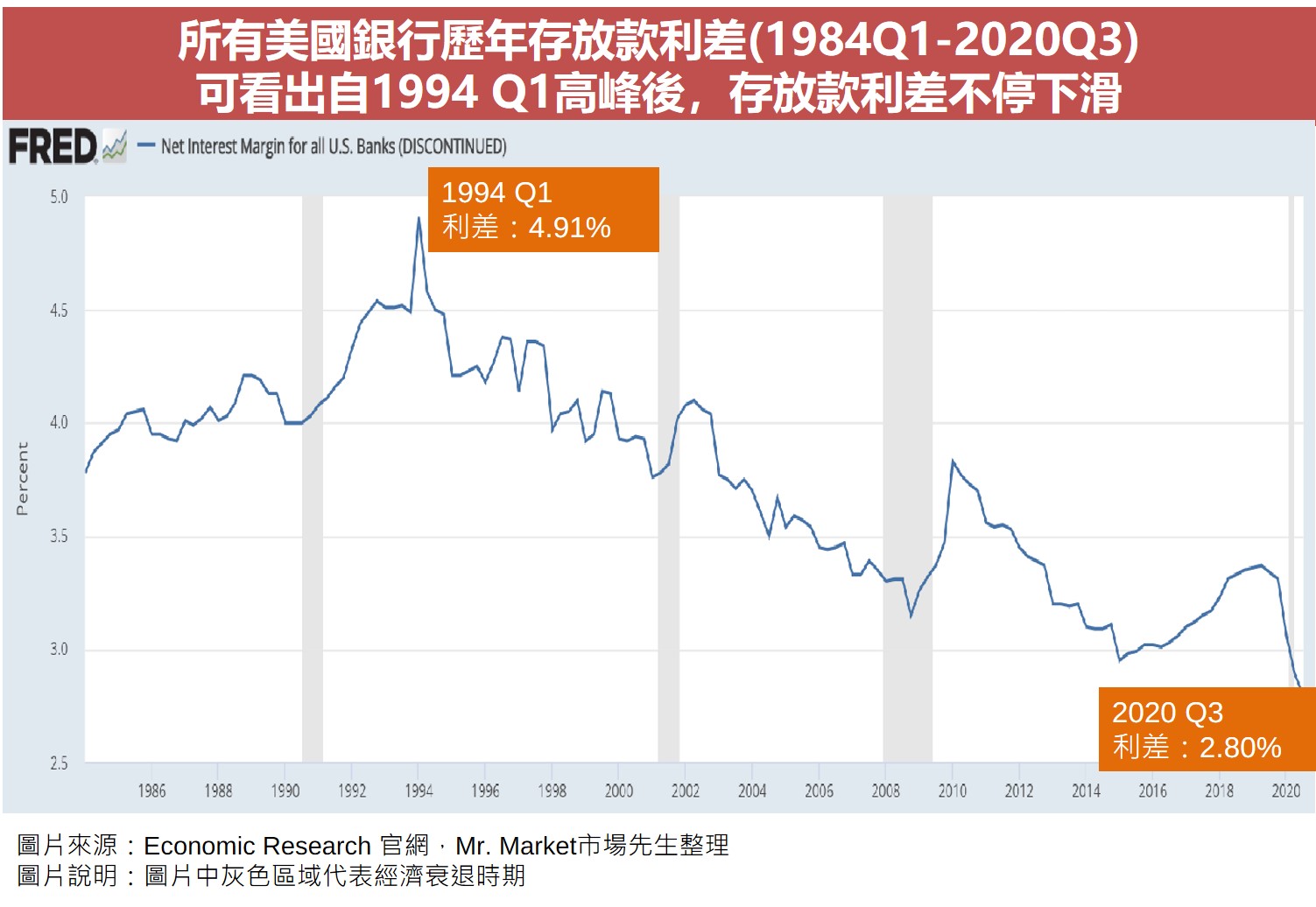

從下圖可以看出,美國銀行的存放款利差從1994年Q1達到高峰4.91%後,之後不斷下滑,2020年Q3僅剩下2.80%,不過利差還是比台灣大的多。

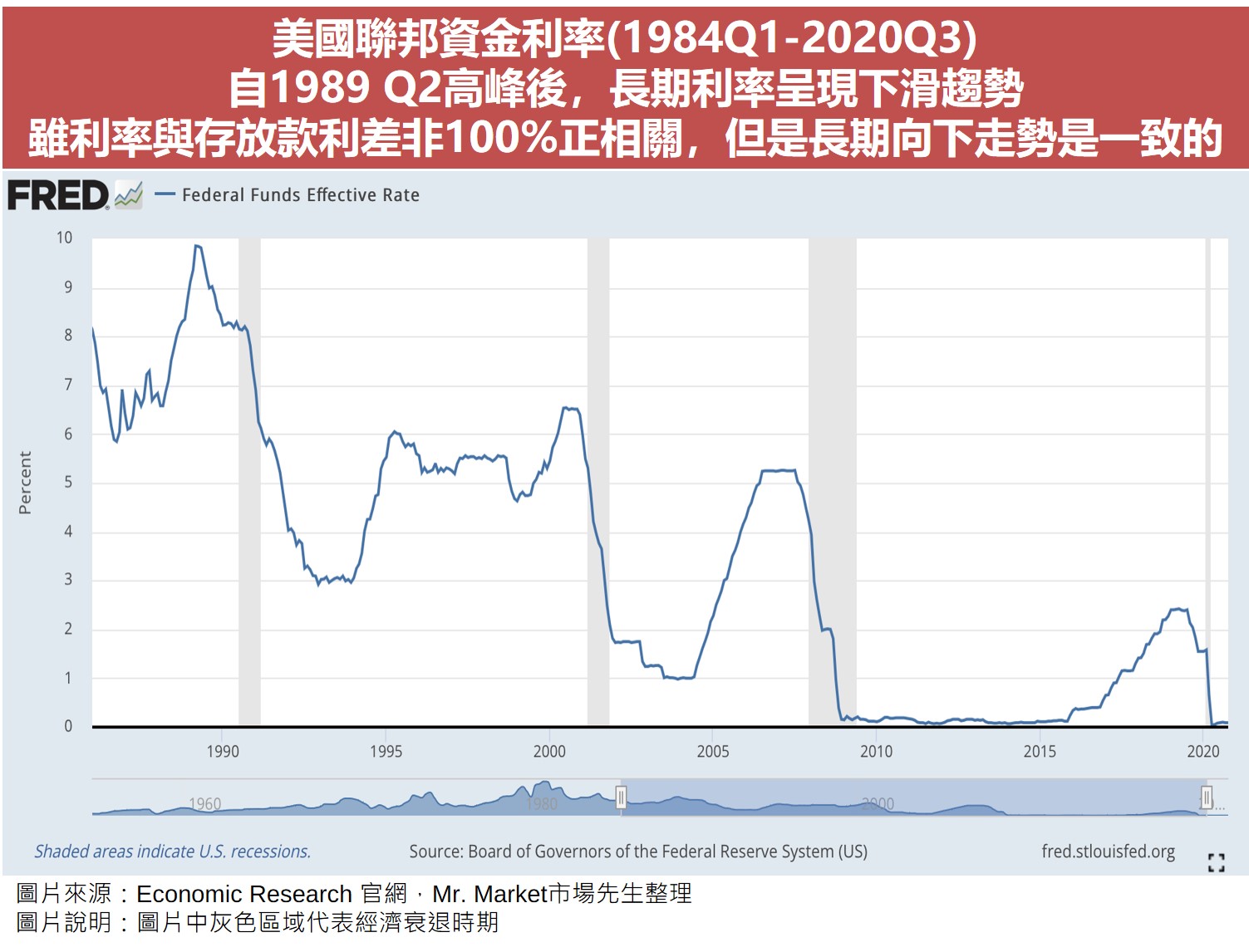

下圖為同時期美國聯邦資金利率(Federal Funds Effective Rate)走勢,可以看到利率跟存放款利差之間的關聯性,雖然非完全走勢相同,但是長期向下的趨勢是一致的。

影響存放款利差有什麼原因?

會影響銀行存放款利差的原因有很多,以下整理幾個比較主要的因素。

(1) 供給與需求:

如果存款需求>貸款需求,那麼代表銀行資金太多,大家都想把錢借出去但想借的人相對少,那麼貸款利率就會比較低,存放款利差會下降。

反之,

如果貸款需求>存款需求,銀行可以用比較高的利息將資金借出去,那麼存放款利差會上升。

(2) 央行貨幣政策:

一般來說,如果央行調升利率,銀行也會跟著調整存放款的利率,但是通常放款調升的幅度會大於存款調升的幅度,因而利差會擴大。

反之,

如果央行調降利率,放款利率的調整幅度通常比存款利率大,因此易造成利差縮小,影響銀行的獲利。

然而,也有另外一種說法是,當利率低到一個程度的時候,消費者會更傾向去借錢而不願意存錢,長久下來,因為借貸的需求增加,會造成貸款利率上升,進而利差上升。

這個會出現在某些特定的狀況,例如台灣現在就有出現這樣的現象,在民國110年第三季時,本國銀行存款利率是0.35%,放款利率是1.60%,利差1.25%,這相較去年同期本國銀行存款利率0.42%,放款利率1.61%,利差為1.19%,雖然在整體利率下滑的環境下,利差仍然擴大了。

(3) 法令的規範:

法令的規範也會影響存放款利差,像有些國家會規定放款利率不得高於多少,這就會限制了利差的空間。

例如台灣在2021年新冠本土疫情爆發後,政府採取緊急紓困措施,使得放款利率難以拉升,也將存放款利差拉致歷史最低水準。

(4) 市場同業競爭:

同業的互相砍價競爭也是影響存放款利差的重要因素之一,像台灣的金融市場競爭激烈,截至2021年12月底止,光是本國銀行加上外國銀行就有69家,再加上農漁會、信用合作社等,加起來上百家,因此在存放款業務上競爭是非常激烈的,存放款利差也相對外國來說偏低。

存放款利差對金融業獲利有什麼影響?

存放款利差減少,會導致銀行利息收入降低

金融業的定義包含了銀行業、保險業、證券業、信託業等等,

但以存放款業務為主的是銀行業,因此本篇文章我們僅探討存放款利差對於銀行業的影響。

銀行業的收入來源主要有這幾種:

- 利息收入:用存款跟放款中間的利差來賺取利息收入,這是銀行最大的收入來源。

- 手續費收入:這裡的手續費包含了轉帳手續費、財富管理收取的手續費等等,這是第二大的收入來源。

- 其他收入:例如信託、保管箱收入等等。

以台灣的銀行來說,利息收入一直佔銀行收入的最大宗,從下表幾家本國銀行的數據可以看出,利息淨收益佔整體淨收益比例相當高,像台灣銀行及土地銀行都有80%以上。

如果是經營財富管理及其他業務比較積極的銀行,如富邦或國泰,手續費的收入較高,利息收入佔比就會比較低,但也都有50%以上。

因此存放款利差對於銀行的獲利有相當大的影響,特別是利息收入佔整體收入來源高的銀行。

台灣部分本國銀行109年營業收入

台灣部分本國銀行109年營業收入 |

|||||

| 單位 | 利息淨收益 | 利息以外淨收益 | 淨收益 | ||

| 新台幣百萬元 | 金額 | 佔比 | 金額 | 佔比 | 金額 |

| 台灣銀行 | 27,480 | 80.91% | 6,485 | 19.09% | 33,965 |

| 土地銀行 | 26,395 | 89.75% | 3,016 | 10.25% | 29,411 |

| 合作金庫 | 33,741 | 70.95% | 13,813 | 29.05% | 47,554 |

| 第一銀行 | 28,538 | 64.69% | 15,576 | 35.31% | 44,114 |

| 台北富邦 | 25,464 | 58.14% | 18,332 | 41.86% | 43,796 |

| 國泰世華 | 32,108 | 54.73% | 26,559 | 45.27% | 58,667 |

| 資料來源:中央銀行官網 表格整理:Mr. Market市場先生 |

|||||

存放款利差對銀行獲利的影響:以摩根大通銀行財報為例

存放款利差到底對銀行的獲利有多大影響呢?

我們以2020年美國最大的商業銀行摩根大通銀行為範例,分析存放款利差對於它收益的影響。

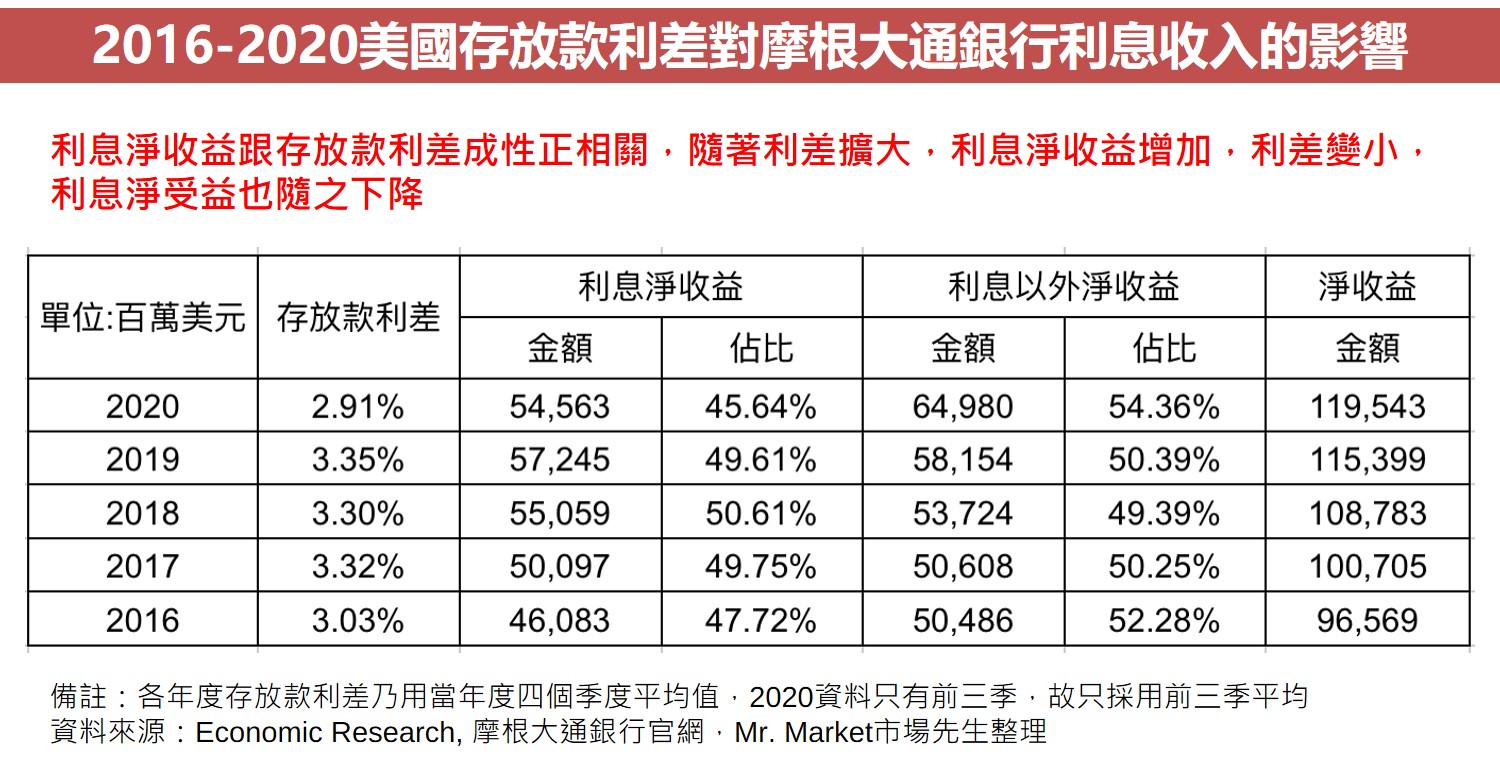

從下表可以看出2016年至2020年間,美國所有銀行的存放款利差及摩根大通銀行每年的利息淨收益。

2016年至2017年:存放款利差從3.03%上升至3.32%,增加了0.29%,是比較大幅度的增加,同期摩根大通的利息淨收益增加了40億美元,增長幅度8.7%。此後三年存放款利差約維持在3.3%左右的水位,利息淨收益持續增加,代表公司放款業務拓展的不錯。

2020年:存放款利差從2019年的3.35%掉至2.91%,下降0.44%,也是比較大幅度的下降,同期摩根大通的利息淨收益掉了26.8億美元,下降幅度4.7%,這代表著存放款利差還是會直接影響銀行的利息淨收益。

然而,摩根大通銀行的利息淨收益佔整體淨收益比例大約僅在50%左右,

也就是說手續費及其他收入佔了另外一半,收入不至於過度依賴存放款利差。

以2020年為例,雖然利息淨收益少了26.8億美元了,但是利息以外的淨收益卻比去年高了68.3億美元,故整體淨收益還是比去年高出約41億美元。

快速重點整理:存放款利差是什麼?

- 存放款利差就是銀行放款利率減掉存款利率,也是影響銀行利息收入的關鍵因素,利差越大,對銀行利息收入越有利。

- 台灣每家銀行的存放款利差可以在中央銀行官網查詢的到,美國整體銀行的存放款利差則可以在Economic Research網站上查詢。

- 影響存放款利差的因素包含供給與需求、央行貨幣政策、法令規範、市場競爭等。

- 銀行業主要的獲利來源大多來自利息收入,因此存放款利差確實會對銀行獲利有影響。但是每家銀行獲利結構不同,如果利息收入佔比較低的銀行,獲利受到利差的影響就會比較小。因此在投資金融股時,除了考慮升息降息對於銀行獲利的影響,也要考慮該銀行利息淨收益佔整體淨收益的比例,如果比重越高,代表利息收益受到利率波動的影響會越大。

專欄作者:牟均俞 主編:市場先生市場先生心得:存放款利差與聯準會升降息高度相關,且影響金融業利潤

例如存放款利差變動0.5%~1%,很可能銀行的整體利潤就會差5%~10%不等。

我們在做金融業未來盈餘評估時,常常會使用過去盈餘資料,

但從這個數據我們可以知道,過去盈餘資料可能會有誤差,因為並沒有考慮不同時空背景下的利率差異。未來短時間內,也許利率也不會有太大的變動,但當利率環境有可能發生改變時,存放款利差的影響也要評估進去。

更多投資入門學習:

1. ETF投資教學懶人包

2. 基金投資教學懶人包

3. 理財第一堂課:認識現金流

4. 我的投資理財書單分享

5. 美股ETF線上課程

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言