CAGR年均複合成長率是什麼?如何計算、數值高低代表什麼?

這篇文章市場先生介紹CAGR,分為以下幾個部分:

本文市場先生會告訴你:

年複合成長率(CAGR)是什麼?怎麼計算?

年均複合成長率(CAGR)的意思是,一段期間內的年平均成長率,或是評估一項投資在一段期間內的年平均報酬率。

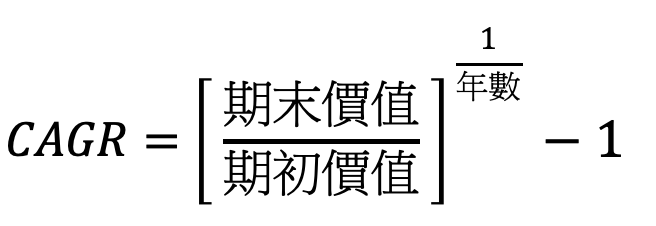

年均複合成長率(CAGR) = (期末價值 ÷ 期初價值) ^(1÷年數) – 1

以投資人的角度舉例:

假設你在2018年3月用10000元投資一檔股票,2020年3月你的股票市值成長到13000元、

2021年3月成長到19500元,這3年的CAGR為:

CAGR = (19500 ÷ 10000)^(1÷3)-1 =24.93%

也就是說投資這檔股票,這3年的資產價值一年平均成長了24.93%。

以公司的角度舉例:

假設A公司於2019年~2021年的稅後淨利如下:

- 2019年稅後淨利=20000

- 2020年稅後淨利=18000

- 2021年稅後淨利=25000

CAGR = (25000 ÷ 20000)^(1÷3)-1 =7.72%

這表示A公司這3年的年均複合成長率是7.72%,

也就是說,A公司這3年的稅後淨利一年平均成長了7.72%。

為什麼要使用年均複合成長率(CAGR)?

要評估一間公司的成長率,不能只看短期一年的績效,

讓我們以A公司繼續舉例:

- A公司的稅後淨利由2019年的20000下降至2020年的18000–>年成長率(YoY)=-10%

- 再由2020年的18000成長至2021年的25000–>年成長率(YoY)=38.89%

由上述計算結果可以發現,

如果只單看任何一年的績效,差距可能會非常巨大(特別是有一年成長率下降,隔年成長率上升的時候),

CAGR到好處就是可以評估公司在「某段時間」平均的成長速度。

而當一間公司正處於成長的階段時,可能公司的成長波動比較大,

或是公司成立時間較短,無法用同期歷史資料做比較,

這時用CAGR這個指標來評估,就能較容易看出公司在某段時期的平均成長率,

因此,CAGR常用來評估新成立或是獲利較不穩定的公司,許多投資人也會用這個指標來評估成長股。

市場先生提示:過去成長率,不代表未來成長率,這點要記得。

年均複合成長率(CAGR)和內部報酬率IRR有什麼不同?

年均複合成長率(CAGR)及內部報酬率(IRR)最大的不同,

就是CAGR是看一段期間投入單筆現金流的年化報酬率,

IRR則是可以看出一段期間多筆現金流不斷進出後的年化報酬率。

舉例來說,CAGR可以計算在某一年投入的單筆資金10000元,10年後成長至50000元的年化報酬率,

而IRR則是計算某一年投入一筆資金10000元後,第3年再投入20000元,第5年領出10000…,

10年後成長至50000元的年化報酬率。

因此,雖然CAGR相較YoY有平衡年化報酬率的效果,但當有多筆現金流進出的狀況時,

IRR能考慮每筆現金流的時間長度(例如總共投資時間為10年,第一年投入的現金流時間是10年,第三年投入的現金流時間只有7年…),因此使用IRR會比CAGR更準確一些。

想知道內部報酬率(IRR)更詳細的介紹,可閱讀:內部報酬率(IRR)是什麼?

市場先生提示:

更白話的說,CAGR只考慮開頭投入,以及結尾的總成果,不考慮過程的現金流變動及這些現金流的金錢時間價值。

CAGR只會用在單筆投入,並且最後領出或者只考慮最新一期結果作為成果的情況,來評估平均而言每期的報酬率或成長率。

而IRR則是考慮任何時間下每一筆現金流的時間價值,去每一筆資金在經歷不同期間下平均的報酬率或成長率。

多筆現金流時,例如領年金、定期定額投入,使用IRR做計算較合理。

年均複合成長率(CAGR)有什麼優點、缺點?

年均複合成長率(CAGR)的優點:

- 可以快速比較不同投資標的的年化報酬率。

- CAGR較不受劇烈的成長波動影響,常用於計算成長波動較大的投資標的。

年均複合成長率(CAGR)的限制:

- 過去不等於未來,就算用CAGR算出平均報酬率,也不代表未來會以這個報酬率成長。

- CAGR忽略期間的波動性,無法看出過程中的波動。

- CAGR假設每年呈現複利成長,但這可能與公司的真實狀況有所差距。

- CAGR只計算了期初與期末的價值,只適用於單筆一次性的投資。如果要考慮多筆現金流入、流出的情況,應該使用IRR計算。

- CAGR的計算是沒有將投資的風險考慮在內的,計算考慮風險後的報酬,會比單看CAGR更具參考價值,例如夏普比率(Sharpe Ratio)就是一個將風險考慮在內的計算方式。

年均複合成長率(CAGR)快速重點整理

- 年均複合成長率(Compound Annual Growth Rate)簡稱CAGR,用來計算一段期間內的年平均成長率,或是評估一項投資在一段期間內的年平均報酬率。

- CAGR到好處就是可以評估公司在「某段時間」平均的成長速度,因此遇到成長波動較大的公司,CAGR有助於平衡年與年間成長率的波動。

- 年均複合成長率(CAGR)、內部報酬率(IRR)都是用來計算複利的投資績效,差別是CAGR是計算單筆投入的現金流,IRR則是可以計算多筆進出的現金流。

- 年均複合成長率(CAGR)可以用來快速評估不同投資標的的報酬,但它有「假設過去等於未來」、「不能看出投資風險」、「假設公司呈現複利成長」的限制。

更多投資報酬率計算,可閱讀:

| 評估投資報酬率的方法 | ||||

| 中文 | 現金流差異 | 重點特色 | 使用情境 | |

| ROI | 總投資報酬率 | 單一筆資金投入 | 計算簡單且單筆的投資報酬率 | 單次投入股票、其他投資項目 |

| CAGR | 年均複合成長率 | 單一筆資金投入 | 是計算一段期間內的年平均成長率,或是評估一項投資在一段期間內的年平均報酬率(最初一次資金投入,到最後資金取出) | 計算成長波動較大的投資標的 |

| IRR | 內部報酬率 | 多筆現金流在不同時間進出 | 計算複雜且多筆資金進出的投資報酬率 | 儲蓄險、定期定額基金、現金流較複雜的投資 |

| TWRR | 時間加權平均報酬率 | 多筆現金流在不同時間進出 | 每當有資金流入流出,便根據新投入資金,重新計算該期間報酬 | 可以和指數比較,衡量投資組合或基金經理人創造報酬的能力,就一律都看TWRR |

| MWRR | 資金加權平均報酬率 | 多筆現金流在不同時間進出 | 同IRR的計算, 指在考慮所有現金流入和現金流出的情況下,一個投資組合的內部報酬率 |

不能和指數比較,用來衡量投入時間內所得到的實際年化報酬率 |

| 資料整理:Mr.Market 市場先生 | ||||

想了解更多投資入門概念,

可以從學會更多基本面分析專有名詞開始:

1. 【本益比】如何找出便宜的股票?

額外分享幾篇投資理財文章:

編輯:Eden 主編:市場先生

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如何用年均複合成長率,分析公司的產業是屬於成長期、成熟停滯期或衰退期?

不行。

1. 因為CAGR一般計算的是股價,但成長或成熟則指的是營運狀況,價格是價格、營運是營運,兩者有關但不是絕對。

2. 即使你把營運數字例如營收盈餘這些拿來算CAGR,但過去的成長率不等於未來成長率。有時有用、有時沒有用,意義有限。

3. 所謂成長成熟衰退,其實跟牛市熊市一樣,都是已經發生一段時間才能確認過去的狀況,且不代表能用於對未來的預測。