什麼是負利率?對經濟、股市債市、金融體系有什麼影響?負利率時該如何投資?

2008年金融海嘯後,全球多數主要國家採取低利政策,多年來全球的低利環境沒有發生扭轉,尤其2020年新冠肺炎發生後,負利率再度成為熱門話題。

不管負利率時代是否真的會來臨,建議可以先了解它以避免恐慌。

這篇文章市場先生來談談負利率。

什麼是負利率?央行、銀行存貸款、實質利率的負利率

我們把現金存放在銀行,銀行會支付給我們利息,這時為「正利率」,

如果利率調降為負值,那就代表錢放在銀行不但沒有利息,反而還要繳納利息給銀行,這就叫做「負利率」。

一般所謂的負利率是發生在中央銀行跟各金融機構之間,中央銀行的角色是「銀行的銀行」,

也就是說,銀行可以把錢存在央行,也可以跟央行借錢,當負利率發生時,央行會對銀行存入的錢徵收利息。

當談到「負利率」,要先搞清楚是哪一種負利率,其主要可以分為三個類別:

1. 央行利率為負

指的是央行對於金融機構之間採取負利率政策,所以如果銀行把錢存在央行,就會被央行徵收利息。

像歐洲央行(ECB)於2012開始實施的負利率,及日本央行於2016開始實施的負利率都屬於此類。

2. 銀行存貸款利率為負 (又稱名目負利率)

存款負利率指的是一般民眾把錢存在銀行,還要繳利息給銀行,這是大家最擔心的事情。

貸款負利率則是指民眾跟銀行貸款,銀行還要付利息給民眾。

其實以上狀況在現實環境下極少發生,因為會發生擠兌的風險,造成金融體系崩潰。

過去發生的極少數存款負利率案例,主要是針對公司或是高資產的客戶,例如丹麥的日德蘭銀行在2019年時,針對存款超過110萬美元的高資產客戶實施-0.6%的存款利率。

3. 實質利率為負

一般商業銀行給民眾的存貸款利率為名目利率,

實質利率指的是名目利率扣除通貨膨脹率。

為什麼要實施負利率?會有什麼負面影響?

目前國家實施負利率政策主要有兩個原因:

負利率實施原因1. 提振經濟、緩解通縮壓力:

因為負利率政策理論上可以迫使銀行積極的將資金流入市場,促進民間貸款投資及消費,

因此被視為是一種提振經濟的方式,

像歐元區及日本的負利率目的都是改善經濟狀況及對抗通貨緊縮。

負利率實施原因2. 穩定匯率、避免資金流入:

歐洲的幾個國家像是丹麥、瑞士及瑞典等,因鄰近歐元區,經濟活動容易受到歐元區影響,

當歐洲央行推行零利率甚至負利率的非傳統量化寬鬆政策時,

熱錢會因為套利等因素湧入其他國家,為了避免資金大量湧入造成貨幣升值不利出口,

這些國家的央行因此就被迫跟進採取負利率政策。

負利率可能會帶來的負面影響:

負利率雖然可能帶來提升經濟、控制匯率等好處,然而其也有一些負面影響:

負利率負面影響1. 資產泡沫化的風險:

當資金過於寬鬆,借錢反而有利可圖時,

市場上會發生一些投機的行為,比如說熱錢進入股債市或是炒作房地產。

最明顯的例子是瑞典實施負利率政策後,房價明顯提升,面臨房價泡沫化的問題。

負利率負面影響2. 不利金融機構的發展:

由於銀行業很難將負利率轉嫁至一般消費者,

因此負利率的實施會造成銀行存貸利差縮小,獲利能力下降。

此外,壽險公司或是退休基金等機構十分仰賴固定資產如債券等,

當債券的殖利率轉為負值,將使其投報率大幅下降,大大增加營運風險。

因此市場普遍預期銀行及保險業是負利率政策的最大受害者,

例如歐元區自 2014 年 6 月實施負利率至 2016 年初,使得義大利銀行業不良貸款餘額高達2,000億歐元,

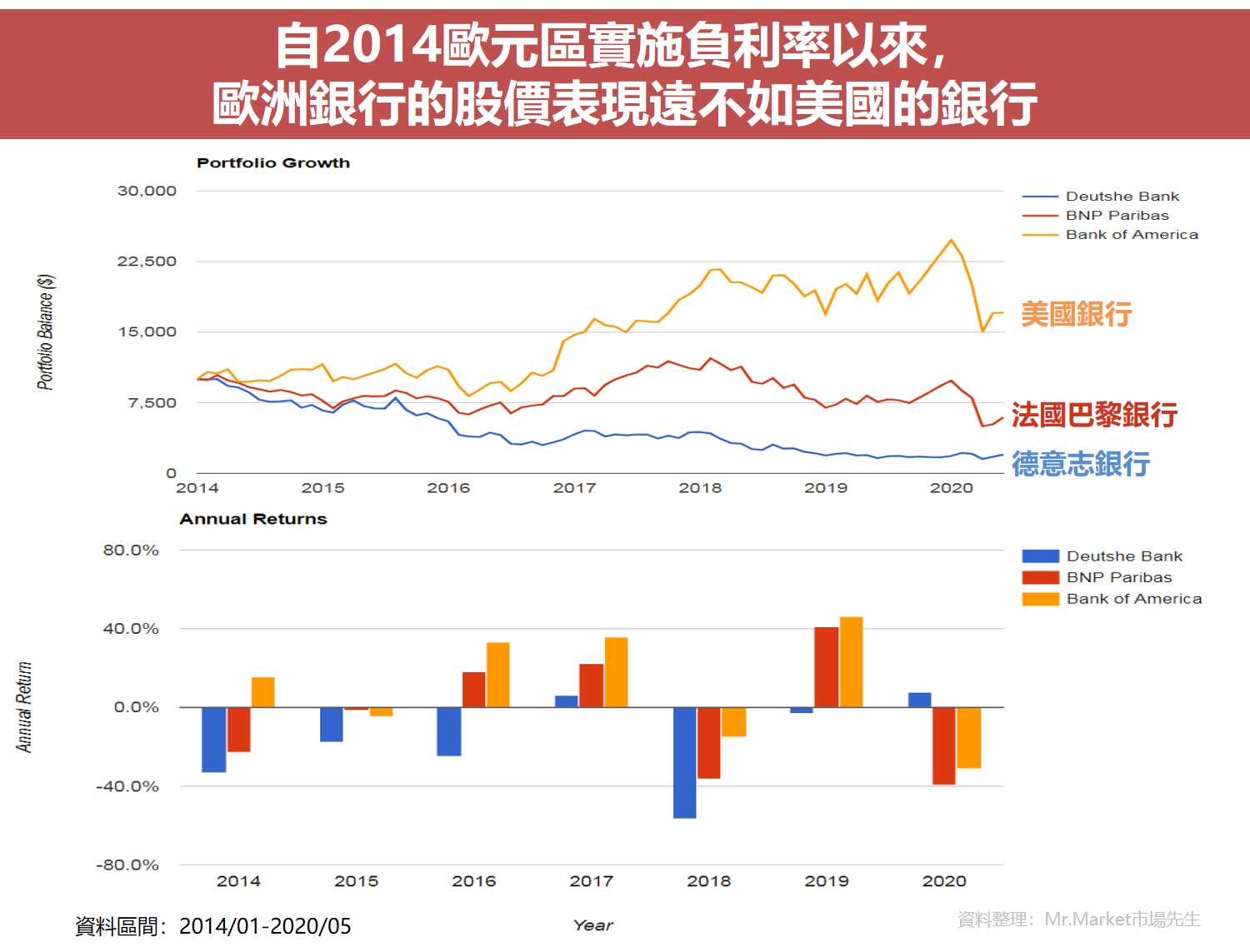

德意志銀行則是在2015 年虧損高達68億歐元,為2008 年以來首次虧損,股價大幅下跌(如下圖),

其他歐元區的大型銀行股價自2014年負利率實施至2016年初,皆出現4到6成的跌幅。

負利率負面影響3. 加深市場的恐慌:

負利率的目的是讓多餘資金流入市場,促進經濟發展,

然而若是民眾將其解讀為景氣不佳的訊號,在消費及投資上可能更趨保守。

另外,在資金過於寬鬆的前提下,熱錢可能湧入股匯市套利,造成市場波動大,引起消費者恐慌。

有哪些國家實施負利率?成效如何?

瑞典是全球首個嘗試負利率的國家,2009年為了挽救金融海嘯帶來的衰退,首次實施了負利率,

然而此次為實驗性質,僅維持了一年左右,在2015年2月又再次將利率調為負值。

全球實施負利率的國家如下,已占全球GDP約25%,其中歐元區及日本就占了全球GDP約21%。

| 實施負利率的國家&原因 | ||

| 國家(央行) | 第一次實施負利率時間 | 實施負利率原因 |

| 瑞典 | 2009/07 | 避免貨幣升值及對抗通貨緊縮 |

| 丹麥 | 2012/07 | 避免貨幣升值 |

| 歐洲 | 2014/06 | 對抗通貨緊縮 |

| 瑞士 | 2014/12 | 避免貨幣升值 |

| 日本 | 2016/01 | 對抗通貨緊縮 |

| 匈牙利 | 2016/03 | 避免貨幣升值及對抗通貨緊縮 |

| 資料整理:Mr.Market市場先生 | ||

觀察負利率帶來的成效,在小型經濟體用來控制匯率上,負利率確實發揮其作用,

例如丹麥及瑞典克朗兌美元皆呈貶值趨勢,

但是對於大型經濟體如歐洲及日本用來對抗通貨緊縮、提升經濟而言,

至今效果仍不顯著,其對於各層面的影響如下:

| 負利率對各層面的影響 | ||

| 主要影響 | 歐元區 | 日本 |

| 一般民眾 | 存款轉至美元 | • 利差交易流行,借日圓存美元、澳幣、人民幣賺利差 • 保險箱銷路大增,民眾把錢從銀行領出放至家中 |

| 貨幣市場 | 歐元短期走弱但長期仍走強 | 日圓走強 |

| 通貨膨脹 | 未達通貨膨脹效果,實施負利率五年之後,歐元區核心通脹仍停留在1%左右 | 未達通貨膨脹效果,實施負利率三年半之後,日本核心通膨仍停留在0.5%左右 |

| GDP成長 | 實施負利率初期GDP有改善,但是至2018年又開始下滑 | GDP未見明顯成長,與未實施負利率前水平差不多 |

| 資料整理:Mr.Market市場先生 | ||

為什麼有人買負殖利率的債券?

所謂負殖利率債券是指:投資人從購買持有至到期日,會產生虧損的債券,

你可能會很驚訝,全球的負殖利率債券從2014年起快速增長,至2019年達到17兆美元的高峰,占全球債券總發行量1/3以上。

既然持有債券會虧損,那麼到底是誰在購買負殖利率的債券呢?

答案是央行及金融機構。

全球主要國家的央行是負殖利率債券的幕後推手,而歐洲及日本央行為了提升經濟及對抗通縮,

不惜大量買進負利率債券,擴大貨幣供給以刺激經濟。

在金融機構方面,在2008年金融海嘯過後,

國際清算銀行底下的巴賽爾銀行監理委員會宣布新的巴賽爾協定(Basel III),

要求銀行提高資本適足率,迫使銀行必須保有一定量的高質量資產如債券,故銀行亦是債券市場的一大買家。

此外,若市場預期未來利率會負的更多,那麼此時購入負利率債券未來仍是有獲利的空間。(此非投資建議)

總結:負利率環境下的投資因應方法

1. 以過去的經驗來看,負利率對於金融業的衝擊是一定有的,特別是以銀行及保險為主體的金融機構,因此在低利及負利率環境下投資金融機構須將此因素納入考量。

2. 負利率對市場的影響並沒有一套公式,反而是增加了市場的不確定性。我們永遠無法「預測」市場,卻可以使用「策略」來長期投資,不管在低利率或是負利率的環境下,相信做好全球股債均衡的資產配置還是長久之計。

市場先生觀點:現在利率很低嗎?的確是。但換個角度想,從2009年以後人們就在問這問題,一直問到現在。在中間每個時間點回頭看,似乎都在相對低點。當我們在意利率低,到底是認為它相對過去低,還是我們覺得自己有能力預測未來利率馬上要上升?也許終有一天要上升,但時機點你有能力確定嗎?

我自己的答案是:我不知道。因此我選擇不去預測市場的投資方式,確保我的投資組合在各種市場狀況,無論升息降息,我都不會因此受到巨大傷害。在思考自己該怎麼做之前,也許你要先確定的是,自己到底有沒有能力預測未來利率變化與時機點呢?這才是真正關鍵的問題。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

額外分享幾篇相關文章:

1. 20萬元可以開始投資嗎?

2. ETF新手入門懶人包

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

感謝這篇文章,受用無窮!!