海外所得稅課稅 – 海外所得該怎麼節稅?(境外基金、美股配息、資本利得)

之前有整理過國內股利與配息的最新報稅計算方法,這篇文章市場先生整理海外收入投資的課稅資料,其中最常遇到的問題,是「海外收入」要繳多少所得稅?

包含在投資境外基金、美股或海外ETF的配息及資本利得、海外債券的配息等收入,都屬於海外收入要計入稅額的部分,

其中大多數人最常遇到的應該是境外基金,其次是美股及ETF的配息,不過計算的規則基本上都一樣。

以下主要分享基金海外收入的報稅計算方式,以及合法的節稅技巧。

【本文為個人經驗分享及資料收集整理分享,並非無任何稅務建議之意。實際稅務規定,請依照國稅局官方資訊為準。】

本文市場先生會告訴你:

海外所得稅670萬基本所得免稅額,100萬以下免申報

基本免稅額由670萬調高至750萬,適用於2025年5月報稅,詳細可閱讀:2025年報稅新制

除了國內的綜合所得稅以外,有另一個稅叫做「基本所得額」,基金投資或美股投資的海外收入,無論是價差或是股利,都是基本所得額的其中一項。

個人海外所得 100 萬元以下不用計入基本所得額、免申報,但海外所得達100萬以上就要申報

簡單來說,當年海外所得100萬以下你不申報也沒關係,但100萬以上無論是否要繳稅你都要申報,以及計算看看是否需要補繳。

申報不等於需要繳稅,因為基本所得額的免稅額很高,有670萬元。

第壹條第三項第五款56目:申報戶全年海外所得達 100 萬元者,其海外所得應全數計入基本所得額;全戶全年海外所得未達 100 萬元者,其海外所得無須計入基本所得額。 (出處:財政部/所得基本稅額條例疑義解答)

基本所得額有670萬的免稅額,稅率為20%

基本所得額會計算包含了國內+海外所得+海外保單海外投資等等,並不是單單針對海外所得。

基本所得額會有670萬免稅額,扣除免稅額後,乘上稅率20%,會得到基本稅額。

網路上有些文章會解讀成海外所得670萬以下不用繳稅,這是誤解

其實海外所得還要加上自己國內的綜合所得稅,才能去扣掉670萬的免稅額。

因此並不是說海外所得670萬以下就一定完全免稅,但實際上不一定,

如果國內收入高的族群,海外所得即使沒超過670萬,算出來也可能需要補繳稅。

海外所得稅計算規則與流程

- 規則1. 基本所得額的免稅額度:670萬

- 規則2. 基本所得額稅率:20%

- 規則3. 基本稅額超過個人綜合所得稅部分須補差額

計算流程1. 計算基本所得額

基本所得額包含有6種收入合計:

- 綜合所得淨額 (就是國內所得)

- 海外所得

- 特定保險給付(受益人與要保人非同一人之年金,死亡給付每一申報戶全年合計數在3,330萬元以下部分免予計入)

- 私募證券投資信託基金受益憑證之交易所得

- 申報綜合所得稅時減除之非現金捐贈金額

- 綜合所得稅結算申報時,選擇分開計稅之股利及盈餘合計金額

舉例來說,綜合所得500萬+海外所得500萬+保險受益1000萬=基本所得額合計2000萬

一般人基本上就是把國內所得+海外所得合計,就是你的基本所得額,

至於其他幾項,通常就是資產更高的人會用到,但一般買到一些保險產品,通常會去找專門的稅務顧問來做規劃。

海外所得計算範圍,扣除大陸地區的收入,但包含香港、澳門及其他國家的收入。

第壹條第三項第五款50目:海外所得係指所得稅法第 8 條規定中華民國來源所得及臺灣地區與大陸地區人民關係條例規定大陸地區來源所得以外的所得,亦即包括非中華民國來源所得及香港、澳門地區來源所得,均屬海外所得。 (財政部/所得基本稅額條例疑義解答)

市場先生提醒:

這裡要注意,所得的認列的已實現損益,是以「發生的時間點」為準,而不是看「賣出、匯回的時間點」。

因此比方說你去年的海外所得股價上漲,處分後已實現獲利200萬,那今年報稅時應該要申報這筆金額。(申報並不等於要繳稅)另外,國稅局目前看的是「已實現損益」,換句話說,如果你沒有賣掉,未實現獲利金額並不能申報,也就不能用到免稅額。

這需要在你要申報當年,賣出再買進 (我知道這很怪,但規定就是這樣,假如有被查要求提供證明,已實現損益才能當作證明)。目前從國內管道買賣美股/美國ETF的手續費較貴,想賣出再買進節稅可能賠上高額手續費,所以自己算清楚。

投資金額大的人,報稅同時把這些紀錄都留好,可以減少未來的困擾和擔憂。

計算流程2. 計算基本稅額:基本所得額扣掉670萬免稅額後,乘上20%稅率

基本稅額 = (基本所得額 – 免稅額670萬 ) × 20%

在流程1. 你計算出基本所得額是2000萬,扣掉670萬免稅額,乘上20%稅率,也就是(2000-670) ×20%=基本稅額266萬

代表考慮海外所得後,你需要繳的基本稅額是266萬。

注意,這並不是說你要繳266萬的稅,要看下一步。

計算流程3. 基本稅額如果大於原本已繳的綜所稅,就要補稅

基本稅額 < 綜合所得稅:不用多交稅

基本稅額 > 綜合所得稅:補繳差額

如果基本稅額小於綜合所得稅額,那就沒事,反之大於的話就要補稅,

換句話說,基本稅額跟綜合所得稅額,兩者並不會疊加,而是會取較大一項來當成當年度的稅。

例如,原本綜所稅繳了100萬,但是納入海外所得後的基本稅額是266萬,就要再補繳166萬的稅。

其中如果有一些海外的稅額是已預扣的,就可以從需要補繳的額度裡面扣除。

簡單來說,綜合所得稅、基本所得稅,兩個稅制只會取其中高的那一項去收。

如果對海外所得的計算規則有疑問,可以看國稅局網站,寫得蠻清楚的。

市場先生提示:最低稅負制是什麼意思?

這裡有個專有名詞,稱為「最低稅負制」,你會在國稅局網站等地方看到這個詞。

意思是指有些高收入人士,會因為各種法定的稅務優惠條件,雖然收入很高,但國內綜合所得稅有時候會很低,

但透過像是基本稅額這種更廣泛考慮海外所得等多元管道收入的計算方式,更廣泛的去考慮個人真實的收入能力來課稅,可以讓所得稅負擔更加公平。上述計算基本所得額及基本稅額的規則,就屬於最低稅負制的機制。

海外所得稅計算快速小結

670萬的海外免稅額度,對一般小資族來說蠻多的,但對於高資產族群,因為還要加計國內的所得稅,所以其實能抵的並不多。

此外國內收入越高的人,海外所得影響就越少、要繳稅的門檻也會越高,因為如果你原本國內就要繳一筆不低的所得稅,那基本所得稅算下來要繳稅的門檻也會提高。

舉例來說:

原本國內要繳20萬綜合所得稅的人,當年基本所得額(國內+海外收入)至少要770萬以上才會多補繳稅。

原本國內要繳100萬綜合所得稅的人,當年基本所得額(國內+海外收入)至少要1170萬以上才會多補繳稅。

—

看完上面了解海外所得的計算方法後,

接下來看看基金、股票及ETF,這些海外金融商品與海外所得的關係。

美股海外所得計算:投資美股哪些收入要算海外所得?

在台灣,投資美股及ETF,所有的收入都會列入海外所得:

- 資本利得 (價差)

- 股票股利

- 債券利息 (如果你買債券,或者債券ETF)

一般來說,美股、ETF、海外債券,無論股利或價差(資本利得)都是海外所得。

上述談的是台灣政府針對海外所得課的稅,但投資美股的配息其實也會被美國政府課稅,

可閱讀:美股配息30%預扣稅詳解

美股配息被預扣30%稅,只要提出納稅證明,就可以被列為所得稅的扣抵額。不過,有扣抵有上限金額。

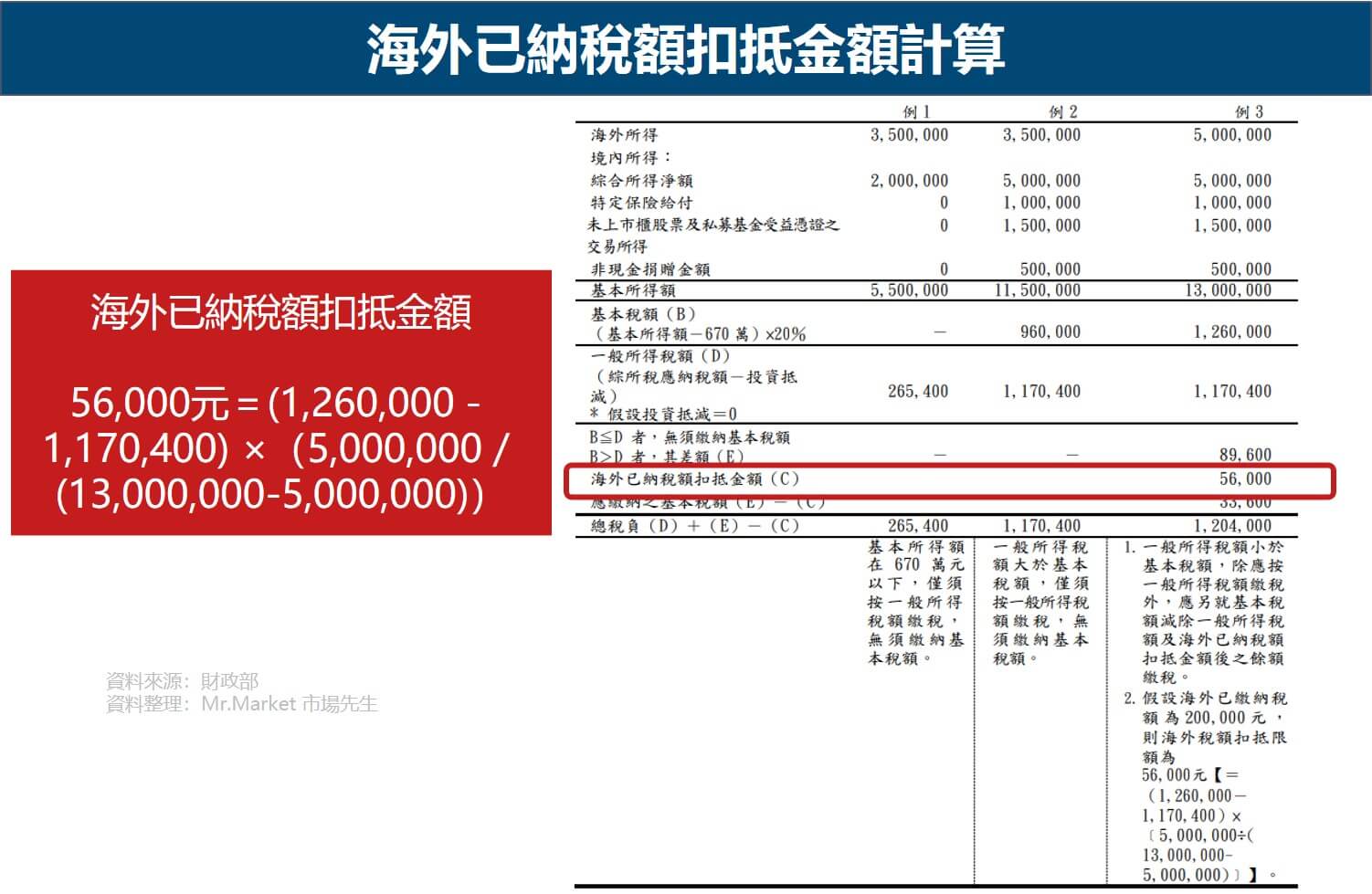

第壹條第五項101目:海外已納稅額扣抵金額有限額,其計算如下:

(基本稅額-綜合所得稅應納稅額-股利及盈餘分開計稅應納稅額) ×﹝海外所得/(基本所得額-綜合所得淨額-分開計稅的股利及盈餘合計金額)﹞ (出處:財政部/所得基本稅額條例疑義解答)

美股比較簡單,但基金類的投資,因為涉及到基金公司是否成立於台灣、是否投資台灣標的,很多人會不清楚它是算國內還是海外,而累積型與配息型基金稅務上也有差異,的確規則比較複雜。

基金海外所得計算:哪些基金收入會列入海外所得?

共同基金須計入海外所得包括:

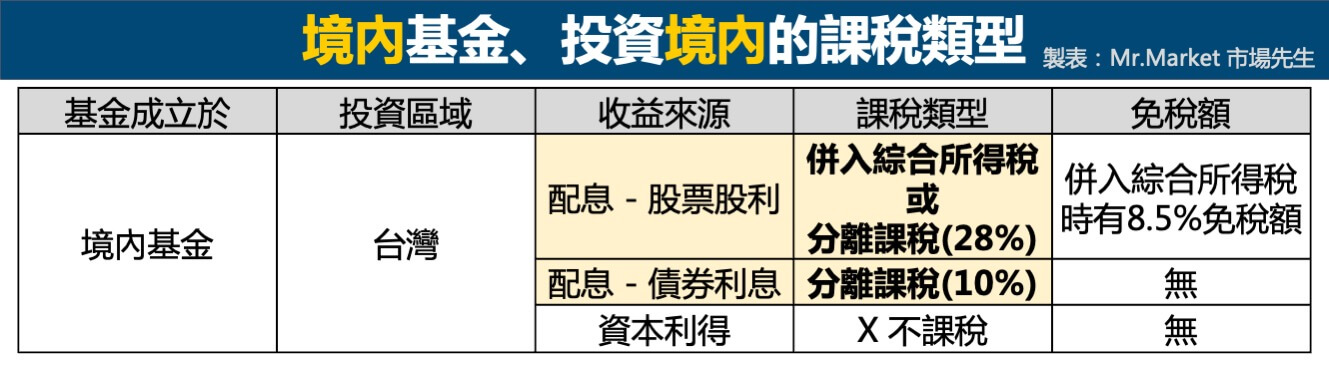

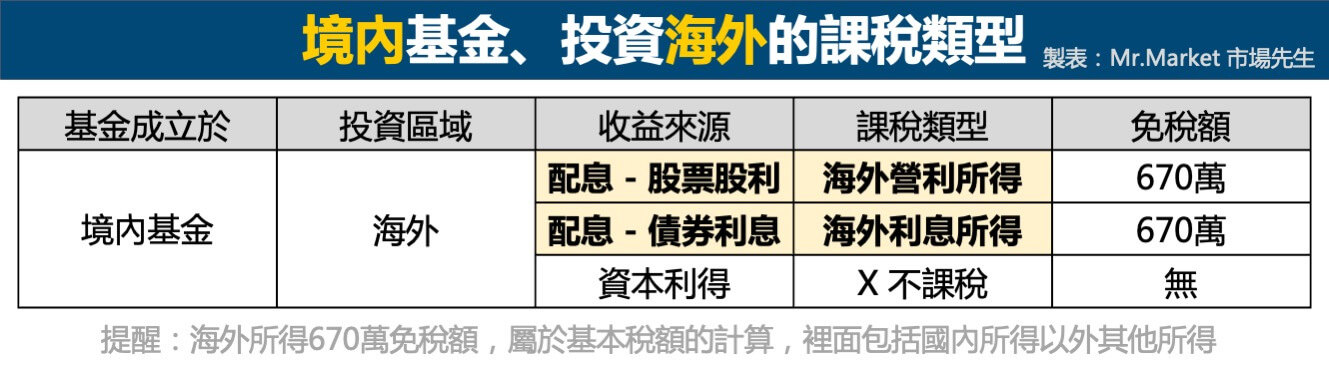

1. 境內基金投資於境外標的,包括海外股票和海外債券的配息,都屬於海外所得。但有個例外,是境內基金的資本利得不課稅。

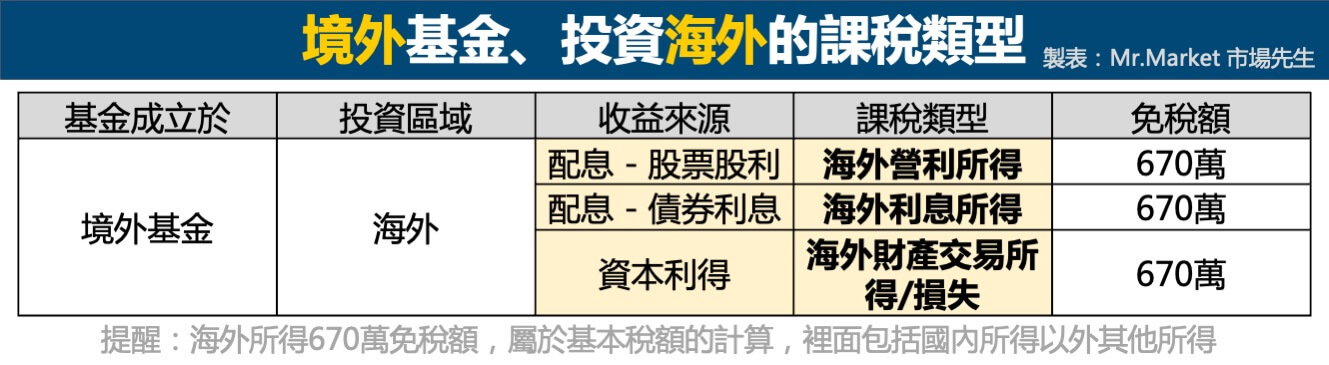

2. 境外基金的配息,包括海外股票股利和海外債券利息、以及資本利得,都屬於海外所得。簡單來說,「國內投信發行 + 投資標的是台灣」 就是國內收入,其餘一律是算在海外收入

簡單來說,只要基金的投資區域是海外,就會算成海外所得:

- 海外股票股利:併入 海外營利所得。

- 海外債券配息:併入 海外利息所得。

- 海外資本利得:併入 海外財產交易所得/損失。

1. 境內基金:投資境內標的,屬於國內利息/股利收入,不是海外所得

境內基金投資於台灣地區,配息屬於國內股利及利息收入,資本利得不課稅。

市場先生提醒:國內股票或債券基金配息沒有27萬的免稅額。

有些網站上資料會說基金配息有27萬免稅額,市場先生詢問國稅局後,確認這是誤解。

27萬的免稅額,指的是儲蓄投資特別扣除額,但儲蓄投資特別扣除額其實只能用於機構的存款利息,例如銀行台幣定存利息、美元定存利息。

共同基金投資的股息、債息、甚至結構型商品的利息,都不能被計算在這個免稅額當中。

2. 境內基金:投資境外標的時,「配息」會列入「海外營利所得」或「海外利息所得」

境內基金如果投資海外,資本利得部分屬於國內證券交易的所得,這部分不用課稅,但配息部分,屬於境外收入,要列入海外所得課稅。

3. 境外基金:「配息、資本利得」都列入「海外所得」,只是種類會不太一樣

境外基金一般都投資海外商品,無論股息、債息、資本利得,都需要計入海外所得。

市場先生補充:

境內基金和境外基金的區別是基金註冊地點,註冊在台灣就叫境內基金,註冊在海外就叫境外基金。

但註冊地點並不影響投資範圍,境內基金可以投資海外市場,境外基金同樣也可以投資台灣市場只是比較少見,畢竟台灣在全球只是很小的市場。

想了解更多有關基金所得稅的資訊,可閱讀:基金所得稅懶人包

海外所得計算:配息 vs 資本利得

無論是美股投資、美股ETF,或者境外基金,配息和資本利得計算規則都一樣。

海外應稅所得額度 = 當年配息收入+當年資本利得

當年配息收入 = 當年收到的現金股利、債券利息、基金配息

資本利得 (屬於 海外財產交易所得/損失) = 買進時與賣出時的價差

其中配息計算比較沒有疑問,主要問題會是資本利得。

資本利得怎麼算?

如果當年有把部位賣掉,就會有資本利得。沒賣掉的話,就不算資本利得。

例如早年買進時成本300萬,當年賣出時價值500萬,資本利得就是200萬。

資本利得的盈虧可以互相抵銷

資本利得屬於財產交易獲利/損失項目,同類的財產交易損失與獲利可以互相抵消,

如果一檔資本利得獲利500萬,另一檔資本利得虧損200萬,總資本利得就是300萬。

特別提醒,同類財產損益能互抵,是指「股票損失」能抵銷「股票獲利」,「股票損失」是不能抵銷「債券獲利」的。

海外所得的報稅流程方法

首先,要根據你的所得來源而定,但都要在隔年年度報稅時,自行申報自己去年的海外所得。

在年初時,銀行、基金平台、複委託券商,通常會主動提供你去年的海外所得金額給國稅局,

申報流程上,仍需要自己在報稅時把項目和金額填上去。

2. 透過海外券商、海外平台的海外所得:

透過國外機構投資時,國稅局不會有你海外帳戶的投資細節資訊,

因此報稅時,金額數字你必須自行確認,並且在報稅時把去年的海外所得填上去。

市場先生提醒:申報海外收入,即使低於免稅額不用繳稅,但每年只要超過100萬就都要申報。

有申報不等於要繳稅,因為算下來不一定有過要繳稅的門檻。

無論你投資美股或基金,要記得都是如此。

一個常見的錯誤是,等好幾年後投資滾大了一次匯回申報,那屆時所有收入都算在同一年、前面免稅額都無法使用,稅就很重了。

當然,即使每年申報,但如果並沒有每年匯回,到時一次匯回大金額是否會被國稅局質疑、提出以前的報稅紀錄或匯款證明是否能應對、會不會仍被要求繳稅?雖然理論上這種作法不用多繳稅,但沒實際測試過目前也不清楚,我想這是長期投資人都難免遇到的問題,也歡迎有經驗的讀者可以分享一下經驗。

對於資金較大需要處理稅務的人,建議可以打電話跟國稅局詢問,或者去諮詢一下有處理經驗的會計師或稅務律師,會比較有保障。

海外所得稅務注意事項

以下是目前市場先生觀察到,在計算海外所得時需要留意的事情。

注意1. 虧損不能遞延到隔年抵稅

如果今年境外所得虧損200萬,那這200萬不能放到明年來抵銷明年的資本利得。

這算是比較不利的一點,如果你某一年賺1000萬,隔年賠500萬,但其實你申報時仍是只有申報1000萬獲利。

目前法規,在算獲利時,是用已實現獲利去算 (跟長期投資很衝突,但目前就是這樣),

所以曾經聽到有人說,有些大戶在申報時會根據當年獲利及虧損的部位,去評估要實現多少獲利、實現多少虧損,盡量去用掉當年免稅額度,剩下未實現獲利或虧損,就繼續保持未實現,留著等到有獲利時在抵銷一起算,這種做法是合法的。

當然,資金大的人可能才需要考慮這問題,好處在於獲利年度的未實現獲利不申報,可以和虧損年度抵銷,或者虧損部位也不需要當年實現,留著未來可以抵稅。(一切都是假設在投資策略沒變的情況)

要記得,每年的免稅額度是有限的,免稅額度並不能累積到隔年,一但未實現獲利持續遞延累積,最後大筆未實現獲利被實現時,稅就會很重。

個人可以根據自己的投資方法、資產種類,來判斷自己該怎麼申報比較有利。

第壹條第三項第五款68目:由於所得基本稅額條例未規定海外財產交易損失可從以後 3 年度的財產交易所得扣除,故海外財產交易有損失者,僅得自同年度海外財產交易所得中扣除。(出處:財政部/所得基本稅額條例疑義解答)

注意2. 海外的財產交易如果虧損,不能跟利息收入相抵

如果海外財產交易(買賣價差)是虧損300萬,但利息收入1000萬,

那總海外收入並不是1000萬-300萬=700萬,而是指計入利息收入1000萬,

因為財產交易的虧損,不能和利息收入互相抵消,

海外所得可以再細分成:

- 海外的資本利得:屬於 海外財產交易所得/損失

- 海外利息收入:屬於 海外利息所得

- 海外股息收入:屬於 海外股息所得

雖然三個都是海外收入,但每一項是分開申報的,且財產交易損失只能跟其他同樣財產交易獲利來互相抵消。

第壹條第三項第五款67目:海外財產交易有損失者,得自同年度海外之財產交易所得扣除,扣除數額以不超過該財產交易所得為限,且損失及所得均係以實際成交價格及原始取得成本計算損益,並經稽徵機關核實認定者為限。(出處:財政部/所得基本稅額條例疑義解答)

市場先生提示:小心海外配息基金的稅務陷阱

如果有配息型基金,如果當年淨值大幅減損 1000萬,但配息配了1000萬,

乍看之下損益兩平,但實際上由於財產交易損失(基金淨值減少1000萬)和配息所得(領到1000萬)不能互抵,所以最後其實要根據海外配息收入1000萬的所得來課稅,

雖然該基金只要不賣出,未實現虧損可以等未來有其他獲利時再拿來抵銷,但當下繳利息的稅其實吃了很大的虧。盡量使用累積型基金,不要用配息型基金,無論境內基金或境外基金都是如此。

注意3. 海外所得不要不申報,因為大額的海外所得國稅局查的到

繳稅時海外所得有些要自己申報填寫,但以基金來說,超過50萬利得的部分基金公司會回報給國稅局。

如果是美股或者境外的投資,在錢匯回台灣時,銀行會問你這筆錢哪來的,你要回答這是海外投資,並根據你的獲利狀況回答:

- 如果是本金(沒賺),就回答本金。(金額大時有可能會需要提證明這一部分是自己匯出的本金,所以匯出時水單最好都留著,我自己是都會掃描起來留電子檔)

- 如果是獲利(全都是報酬,不含本金),就都說是獲利。

- 如果是本金+獲利,你可以提供具體數字,如果金額大,未來可能會需要提證明。如果不提供數字,銀行會把你預設為20%獲利/80%本金。

國稅局不會知道你海外的帳戶賺多少,但是都會有你的國內管道買基金的紀錄,或者銀行匯款往來紀錄,從這裡可以查到你的收入是否有問題。

第壹條第三項第五款66目:海外財產交易無法提出成本費用者,有價證券按實際成交價格的 20%,計算所得額。(出處:財政部/所得基本稅額條例疑義解答)

注意4. 國內配息會課健保補充費2.11%,但海外不會

國內的投資,單筆收入達2萬才有,算是一筆小額費用。

海外收入則是都不會課健保補充費。

注意5. 每年的免稅額度不能遞延使用

想想看,如果長期投資20年,如果中間都沒賣出、也沒有匯回,產生有大量獲利,

最後如果一次匯回,前面20年每年670萬的免稅額度能用嗎?就目前對現行制度的理解,是不能用,你只能用匯回當年的免稅額度670萬。

也有些用複委託的人會藉由賣出部分獲利或虧損的部位,讓每年都能產生一些已實現損益、墊高成本,避免後來累積一次大額獲利造成稅務很昂貴,

但這種方式如果是在國內,其實很浪費手續費,而且如果資金在海外沒匯回,即使年年申報,但到多年後匯回大筆金額依然可能會被國稅局詢問,金額大的人需要自行留好各種資料單據方便到時說明。

這也是目前稅制對長期投資人相對困擾的地方。

注意6.海外已納稅額扣抵金額計算

海外已納稅額扣抵金額是指,在國外已繳納的稅額,例如美股配息被預扣30%稅。

海外已納稅額扣抵金額有限額,其計算如下:

(基本稅額-綜合所得稅應納稅額-股利及盈餘分開計稅應納稅額) ×﹝海外所得/(基本所得額-綜合所得淨額-分開計稅的股利及盈餘合計金額)﹞

舉例來說,在海外已被預扣200,000的稅額,就可以扣抵56,000元的綜所稅。

海外已納稅額扣抵金額 56,000元=(1,260,000-1,170,400) ×(5,000,000/(13,000,000-5,000,000))

特別留意的地方,要申報海外已納稅額扣抵金額的同時,需要有舉出相關中、英文已扣抵證明,且經稽徵機關查核認定。

如果是透過國內複委託交易要拿到這些證明並不難;如果透過海外券商就是一件很困難的事情了。再加上是否通過稽徵機關查核認定又是另外一件事。

以減稅效果來說,一般人要在這部份減稅效果很有限;除非你是高資產族群,需要這筆金額來減稅,那就得備齊各項資料給稽徵機關。

海外所得的3個有效節稅的方法

投資美股來說,其實沒有什麼有效節稅的方式,因為海外所得免稅額高,金額不大的時候每年固定申報,其實可能也都不用多繳到稅,但金額大就難以避免。

除非你都不匯回來、當作沒那筆錢,或是在海外用掉,不然只要未來想匯回,這些收入早晚會需要申報。

投資基金部分,因為購買管道、標的類型較複雜,基本上境內、境外基金在稅務上仍是會有一點差異,節稅其實最主要是調整投資部位與類型,應用海外的高免稅額,減少國內的稅務。

如果你的資產金額比較高,一定要注意避開一些容易增加應稅所得的投資方式:

1. 國內所得較高的人,可以考慮海外商品,享受海外所得的670萬免稅額

如果在國內因為薪資高或者國內股票投資多,導致國內所得較高,可以考慮投資海外的標的,

原因是綜所稅稅率高的人士,如果繼續增加國內的所得,稅率級距較高,

例如投資國內股票的人,現金股利會需要按28%的分離課稅,意思是你每增加100萬的國內所得,就要被課28萬的稅。

但如果相同的投資到海外,增加100萬的海外所得可能仍在完全不用多繳稅的範圍內,也可以理解成省下28萬的稅。

當然,標的不同風險報酬就不同,可以考慮廣泛分散的投資組合,例如用ETF投資美國股市或者美國公債。

如果把海外免稅額總額度670萬考慮進來細算,可以省下的額度其實還有更多,但須要根據個人狀況精算一下。

2. 基金避免投資配息型基金,以累積型為主

市場先生自己在投資上,目前都是避開有「固定配息」的商品。

原因是無論國內或海外,基金配息都絕對會被課稅,而且拿到一堆配息還是要處理,投入到某些資產。

萬一當年基金沒賺錢還配息5%,等於你自己左手配息給右手,總資產沒有增加還要被課稅。

反之,累積型基金就是將配息反應在淨值上,不配息但總報酬一樣。

一來如果是國內的共同基金產品,資本利得可以免稅,有稅務上的優勢。

二來將繳稅往後遞延,只要不賣出就沒有資本利得的問題,等於當年海外所得金額高低可以自己控制,避免掉一些稅務陷阱,也有複利效果。

可閱讀:配息型基金 vs 累積型基金

3. 投資境內的累積型商品:等於完全免稅,但選擇較少

同上一項,累積型只有資本利得問題,沒有股利所得問題,不過境內的累積型商品,並不會有資本利得稅,只有海外資本利得才有稅。

所以境內累積型基金,既沒有資本利得稅,也沒有股利所得稅,算是稅務上比較優勢的類型。

但這一點實務上比較大的問題是,境內不錯的投資標的選擇比較少,畢竟境外的投資選擇還是比較寬廣。

有看到有網友提到,設立境外公司也許是一個方法,不過這個市場先生就不熟悉了,如果有好的方法也歡迎跟我分享交流 🙂

【本文為個人經驗分享及資料收集整理分享,並非無任何稅務建議之意。實際稅務規定,請依照國稅局官方資訊為準。】

下一篇,會談基本所得免稅額自2025年起調高至750萬,也就是多了80萬的免稅額度可運用的詳細內容,

待續…

額外分享幾篇稅務相關教學文章:

- 投資美股要繳稅嗎?美股配息30%預扣稅及海外所得稅詳解

- 基金所得稅懶人包 – 基金配息要課稅嗎?3個節稅方法整理

- 夫妻報稅合併還是分開比較省稅?3分鐘搞懂夫妻報稅方式

- 如何報稅?如何繳稅?電腦與手機報稅繳稅方法

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請教一下,若海外基金有配息,但是轉投入原標的累積單位數,

那麼,該年度配息轉累積的金額,是要列為當年度的利息所得,當年度申報,或是要列為該基金的資本利得,待贖回時再列入當年度海外所得申報

海外收入的認列,是以發生的時間為準,不是以匯入時間為準喔

所以在有發生的時間點就可以申報了

市場先生好,

有3支境外基金非累積型但有配息,將所收到的配息再投入其中某支基金,那這樣的配息要申報嗎?當然這些配息每年不過少少的1~2萬台幣。

每年自己的海外收入總額低於100萬就不用申報喔,當然如果擔心要申報也可以 (有申報不代表要繳稅)。

市場先生你好 我沒有工作

假設我5年在美股賺了3000萬 是不是每一年賣掉670萬的股票 就不會被扣稅呢

或是在我賺了670萬的時後就匯回來 再匯出去呢

建議每個年度陸續申報一部分的海外的獲利,看當年獲利是多少 (有申報不等於要繳稅),另外匯回時可以說明多少是本金、多少是獲利金額,國稅局主要是根據你的匯款紀錄和主動申報來做判斷,

不用頻繁匯出匯入,有主動申報即可。

請問如果每年申報獲利,若干年後錢匯回台灣時,已每年申報為獲利的部份應說明為本金還是獲利?是否會被二次課稅?( 申報時課了稅,匯回時又課)

另關於是否需申報是依據發生時間而非是否實現獲利這點有疑問想請教您:

如果是尚未實現的資本利得一樣要每年依當下的價差計算申報嗎?如果是,那每年的計算基礎是去年申報的價格嗎?例如:

2000 年初100 元買入某股,2000 年報稅時股價是150 ,於是申報50 元的價差資本利得( 實際上股票並未賣出獲利了結),2001 報稅時股價為200 ,此時應該申報200-150=50 對嗎?

循上例,如果2000 年保稅時股價剩50 元,虧50 元,虧損有必要申保嗎?若申報,是否會讓隔年的計算標準變成50?若2001 年股價漲到200 變成價差為150?

謝謝回覆。

都以你主動申報的為準,官方對你申報的有疑慮 (一般是匯回款項大且和報稅記錄對不上),才會衍生認定的問題,屆時你須證明你自己的損益(怎麼證明我就沒試過)。

至於虧損,的確是沒辦法報也沒辦法累積沒錯,但因為是以你申報為主,也許可以虧損隔幾年獲利時,只報抵銷後的部分吧。這部分同樣我不確定,建議打電話問國稅局承辦人員。

市場先生您好~

假設我美股賺了1000萬變2000萬,如果將美股贈與給配偶,配偶取得成本為2000萬,是不是就不用海外所得了,我看海外所得是可以扣除成本的。

建議打電話問一下國稅局比較保險。

贈與分成贈與方與被贈與方,雖然它被贈與2000萬不用稅,但你還是得解釋你2000萬怎麼來的。

海外所得每年670萬免稅額,幾個年度累積下來其實應該也不會算到稅。

網路上有些文章會解讀成海外所得670萬以下不用繳稅,這是誤解

其實超過100萬,就要併入海外所得稅計算,

“海外所得還要加上自己國內的綜合所得稅,才能去扣掉670萬的免稅額。”

擔心該句容易讓人誤以為是(綜所稅+海外所得-670)*20%【X】

補充:

基本所得額現新增”分開計稅之股利”

謝謝回饋~

市場先生您好~~請問如果年薪100萬,今年美股帳上獲利600萬(還沒賣),這樣需要申報或繳稅嗎?

如果要繳的話今年賣掉實現一部分獲利是不是就可以避稅?

要申報,但不一定要多繳稅。

賣掉避稅是什麼意思看不懂?申報的多寡根是否實現無關,建議是未實現或已實現獲利都是獲利,都要申報。

富邦證券專家團隊協理陳秋蘭在今周刊表示

海外所得或損失只算已實現的部分,未實現損益不列入計算?

請問

究竟海外基金投資未實現損益(帳面獲利)要不要申報?

1. 只算已實現是可以,好處在於以後若未實現有虧損,那麼就不用多報,假如一年大賺、一年大賠,卻先報了大賺那年,可是大賠時的虧損也並不能退稅。但缺點在於,如果一直未實現,你每年能申報的額度是固定的,如果最後獲利全部壓在某一年實現,稅會很重。

2. 基金投資的稅,通常年底銀行或基金平台會告訴你要報多少,到時自己申報填上去。

剛查了富邦銀行海外所得課稅說明、日盛證券海外所得課稅說明及勤業眾信聯合會計師事務所的報稅說明資訊,確定海外所得報稅是以實現獲利為主,帳面未實現損益確定是不用申報及繳納

以上資訊提供參考

謝謝資訊!

請問在銀行窗口買海外的債眷有配息是否要深報所得稅?

規則一樣 看有沒有超過100萬,有就要報海外

請問在銀行窗口買海外的債眷有配息是否要深報所得稅?

請問市場先生

海外所得申報 是指 已實現獲利 或 ? 謝謝

帳面獲利也算喔,

畢竟沒賣出都算未實現獲利,這樣如果長期投資就會一直算不到。

已實現獲利 或 已實現+未實現

你說的有道理.如果一直不賣.不就永遠不需課稅.

可是我查到富邦網站不是這麼說

https://www.fubon.com/banking/event/hot/income_info/index.html

Q13、海外所得什麼時候要認列?

所得稅的精神是以「實現」為原則,因此海外所得是以99.1.1以後獲利實現的所得,包含產品配息、到期、出售、轉換、贖回…等,於扣除成本及相關費用後,始需要認列所得計算稅額。未實現的所得則不用申報。

本來就要以實現為原則

笑死 今天申報 賺了一億

隔天 股票大跌 兩億 也不是不可能 美股就是如此

如果這樣就強迫要 申報 收入 也太 沒道理了

市場先生你好,

請問假設年薪100萬,本來還要繳幾萬塊的稅,但突然今年多了300萬的海外所得,加起來不到670 萬,反而一毛錢都不用繳了嗎?

而且如果以帳面獲利來看,假設一月帳面獲利200萬,6月帳面虧損300萬,10月帳面獲利10萬 ,那到底整年的海外所得怎麼算,難道是看當年的12月31號帳面獲利嗎,那如果隔天1月1號獲利馬上變成虧損,那…

國稅局的「發生時」,應該是指「已實現」,因為帳面的獲利並未實現所以未發生,然後國稅局對於「發生時」的獲利其實也查不到,其實只能用「匯回時」來推定?

因為國稅局除了巨額匯款可以查得到,他要怎麼查得到各位的真正海外所得,他又沒有辦法跟海外卷商要明細

假設第一年已實現獲利1000萬,把其中500萬匯回來並且報500萬海外所得,第二年再把500萬匯回來再報500萬海外所得,其實國稅局根本查不到吧

所以我總結一下,假設第一年帳面獲利1000萬,第二年才賣掉已實現獲利1000萬 ,但是第三年才匯回來1000萬,這樣是第一年跟第三年都不用報,報第二年就好了?

我被搞得很糊塗,請各位高手解惑

1. 不用繳沒錯

2. 申報不是等已實現才申報喔,用發生當下當年就申報(當年海外收入超過100萬即須申報),當然申報不代表要繳稅,但未來萬一有一次性匯回被查時,至少你能提出過去已經有申報的證明。

WW的第1,可能有一點誤解,你本來年薪100萬是個人綜合所得稅部分,一樣是要繳。

目前提到的海外所得這部分,是針對基本所得稅負制在延申討論,如果你海外這塊賺太大,你除了本來100萬要繳幾萬的稅金外,要「額外加計」基本所得算出來要補的稅金。

國內綜所稅不會因為海外收入而免繳,不然國內薪資600萬,海外隨便故意搞個1塊,也變成因為低於670免繳。

基本所得是建立在綜所試算後的加計項目,而不是選項。

請問

1.海外投資沒有超過100萬可以免申報是每年可以有100萬的免申報額嗎?

2.若我每年獲利90萬是不用申報的,可是我也沒有匯回國,10年後我一次把本金跟獲利全部匯回,這樣我的資本利得總共時900萬,超過100萬了,可是這是10年免申報的累積,這樣會被要求要以900萬申報嗎?

3.還是未滿100萬也要申報以保存證據?

1. 錢匯出時最好全都保留匯出的證明,以後說明那是利瞤時會省事,不然有小機率可能會整筆被當成利潤

2. 其實每年獲利100萬以內金額並不大就是了,感覺你的狀況問題不大,但金額更高時就要留意。

3. 一般來說稅可以追溯到五年前,所以相關證明文件至少要留5~10年。

假設:我在今年2020/1/1號到12/31總共陸續匯款5萬美金(1+1.5+2+0.5),然後從今年1/1號到12/31之間,我股票含匯過去的金額帳面上共10萬美金(中間有賣出a股然後買進b股,但後續就沒有賣出b股,打算長期持有b股)。

1. 這樣我未賣出的5萬美金是不是在明年2021報稅時,是不是要把這5萬美金申報進去?

2. 明年2021/1/1號到12/31,假設我又陸續匯了2萬美金投資,最後在12/31時,帳面上共15萬美金(未賣出股票),請問這時,我在2022的報稅時,我應該要報

a. 15-7=8萬美金的海外投資? 還是

b. 5(2021整年帳面獲利)-2(2021年匯款投資本金)=3萬美金的海外投資?

(這部分是不是每年都要申報比較好?還是說長期投資的b股,只要沒有賣出,都不須申報? 只要申報a或者有新買進後賣出的c股?)

3. 假設到了2028年,我需要在台灣買房子了,我打算將海外投資的部分股票變現賣出,假設當時帳面上獲利100萬美金,而我這幾年陸續投資的成本為25萬美金。我想要變現賣出70萬美金匯回台灣,留下帳面上30萬美金繼續投資。此時,我一次性匯回70萬美金,這70萬美金是否要被扣稅?(如果每年都有申報前一年帳面獲利的話)。另外,2029那一年報稅時,我是要報70萬海外所得?還是2028年一整年帳面上的獲利,假設15萬?

很抱歉問這麼多問題,因為我一直在網路上找,都沒有人有類似的舉例。

1. 計算稅看的是淨利,而不是看本金

2. 國外匯回來的錢,銀行都會申報做紀錄,但哪些是淨利哪些是本金,實際上銀行並沒有辦法分辨,一般銀行會問你。如果金額小還好,但金額大(如上百萬美元)你可能會被要求舉證。舉證時你得列出你的成本,你的獲利

3. 舉證最簡單的方式,就是提供當初匯款匯出國外的水單。匯出50萬美元,代表你匯回時有50萬可以當作成本。

4. 金額大,建議諮詢會計師。

請問一下,我如果預期每年投資美股50萬,10年後投入總資金500萬,假設十年後賣出獲利500萬,含本金匯回1000萬,且當時已經退休沒有工作不用繳報稅,那我這500萬的美股獲利還有需要繳稅嗎?

還有個問題請教,目前投資成長型標的,之後退休需要資金流時,是每段時間賣出少量持股的方式,還是將持股轉換到高值利率的標的呢?請問那種方式您覺得較好?或是您有其他的建議

聽起來是50萬美元? 不然50萬台幣就算加起來匯回500萬,也還沒超過減免稅的門檻670萬。

1. 不用,匯回時和銀行說是本金即可。

2. 擔心金額太大會被質疑是否是本金,就在資金匯出時,保留憑證(水單)即可,掃描下來留檔存查。

3. 殖利率不是選股的依據,也不是現金流的來源。詳情可以去看除權息觀念。需要現金流就賣出部分就好。

看了一下,絕大部份人都沒搞懂,海外所得是以實現年度為主,另外是獲利金額門檻,保守以匯率來看,NTD670萬約合USD22萬,

1. 記得善用每年USD22萬海外所得免稅額度,

2. 假如原始投資USD50萬元,當年度價值到達USD72萬時記得先賣後買,如此當年度獲利USD22萬免稅

3. 如果後買的股價與先賣的股價一樣或更高,則新年度的成本就變為帳面上高於USD72萬

4. 如果後買的股價比先賣的股價低(例如: USD65萬),則新年度的成本就變為帳面上USD65萬

5. 每年持續洗USD22萬獲利

邏輯上沒錯,但要注意的是:

1. 670萬免稅的基本稅額不是只看國外收入,而是國外+國內。

2. 實務上除非你故意要留對帳單,否則應該不用先賣後買。

但因為目前法規,是看已實現損益,所以如果金額較大的人,比較安全的方式還是每年年底調整一下已實現損益,留個紀錄,並且確實根據紀錄申報稅金,方便未來查詢。

我覺得上面這方法是正確的,

假設投資美股1000萬台幣. 今年沒獲利. 賣掉200萬. 再買200萬. 可以跟國稅局申報賣掉的這200萬是”淨利”嗎(其實是本金或 一部分本金一部分獲利)?

這樣投資成本就變成1200萬了.將來獲利匯回可以當作成本扣除

假如不是特別大額,大幅超過免稅額的金額,一般也不會怎樣。

每年申報是比較保險的作法,但因為最後解釋權是國稅局,

唯一確定的是你匯出的水單要留好(建議掃描備份),需要你提出任何證明時要拿得出來。

『實務上除非你故意要留對帳單,否則應該不用先賣後買,因為我們也沒有要匯回,就直接照帳面未實現的狀況申報即可。』

>>所以假設我們國內都無所得,而每年國外所得(放美股ETF 未實現獲利為750萬台幣)這樣我們只要每年申報,就可以免稅嗎?

但假設十年後一次要全部贖回(750萬*10年=7500萬)匯回後,還需要被課稅嗎?

1. 『實務上除非你故意要留對帳單,否則應該不用先賣後買,因為我們也沒有要匯回,就直接照帳面未實現的狀況申報即可。』–>我訂正一下原文,畢竟最安全的方法,都還是用已實現損益去看,所以金額大的人,最好確認你保留足夠對帳單。

2. 10年後理論上因為你每年都有報稅,所以也不會有稅。但實務上不清楚,也沒有看到相關規定或實例。

是畢竟是一次大金額,容易被詢問,可能也會被要求提出證明,屆時需要提供一些證明。所以過去的報稅紀錄(證明每年有報所得)、匯款匯出紀錄(部分的是成本而非獲利)、每年的交易平倉損益紀錄(這個不確定是否需要,但可以證明是過去某年當年的獲利並且當時有申報),這些資訊最好盡量保留,如果被質疑時就能提出證明。

3. 不要一次匯回大額,分多年度匯回,也是一種方式。

不過這只是根據目前查到的資訊理論上的判斷,如果有這方面需求,實際狀況還是問國稅局才是最準確的。

(這邊的資訊僅供經驗觀點參考,並不能作為任何稅務建議。)

想問一下資本利得的算法如果是以實現(賣出)時來計算,

假設投資一檔 ETF,每年報酬約 100 萬台幣,十年後才賣出,賺得 1000 萬,

賣出當年就得要申報 1000 萬所得,

這樣是不是就代表每隔幾年,都要將股票全數出清後再買回,

避免將來一次性賣出,需要繳納高額的稅款呢?

每年申報賬面淨利,而不是等賣出或匯回時才報,即可。

請問市場先生

1. 投資海外股票,主要會有匯率跟資本利得2種

例如我用匯率30陸陸續續換匯100萬鎂,最後在2020/12/31 匯率只剩下27

這樣我看起來應該要可以申報300萬台幣的匯損

但是 我的美元實際上可能是股票、證券款在途、外幣現金……等方式存在

那依然都是一次性申報匯損(或匯益)嗎?

還要說在沒換回台幣的情形下,挑自己有利的時候才申報匯差,不利的時候繼續放著?

我有疑慮是,我有新的美元收入(已實現價差、配息、利息)這些要逐筆紀錄當下匯率的話會很麻煩耶

2. 海外所得聽了很多說法

但我的疑問比照上一點最末,我的收入是陸陸續續的美金而非台幣,我可以輕鬆紀錄美金所得

但是海外所得計算是要以台幣計價,我要怎樣把這些陸陸續續的收入轉換成台幣計價呢?

通通用12/31的匯率一次性申報所有美元資產的總值(含股票)的匯兌損益,以及已實現的收益嗎?

3. 市場先生在先前的回覆有時認同已實現損益才申報,有時贊同未實現損益也提早申報規避一次性實現時損益過大

3.1 我的問題是 今年算已實現,明年算未實現?不會很怪嗎?會很怪嗎?

3.2 另一個問題是 如果某一年未實現暴衝,所以我能只申報一部分的未實現損益嗎?

這樣我的持股成本以後報稅時就要人工再調整過囉?

抱歉問題很多,但實在google 不到有問不到答案

這邊無法講太細,不過你可以理解幾個原則:

1. 原則上海外的稅是多少,是按照你申報的計算。唯有你申報的金額太大或匯回金額太大,或者國稅局質疑時,你需要提出相關憑證證明。

2. 因為銀行會和國稅局申報,因此政府會知道你匯回的金額,問題在於他們不知道這些匯回金額算是本金還是獲利。

3. 能作為憑證的東西,一是你每年的主動申報,二是你曾經匯出的匯款憑證。在稅務上被質疑時,你能提出來說明自己匯回的金額,有些是成本,有些之前已經申報過。否則沒有其他方式可以證明,如果全部被當成當年獲利,那可能稅率上會很傷。

我覺得這些申報算是保護自己的一種方式。你用這角度去思考可能可以解決你的問題。

至於匯損怎麼計算我目前不知道答案,要再查查看,

以上是目前的理解,更確切的細節如果你每年海外收入超過1000萬,會建議去諮詢一下會計師。

謝謝市場先生的回覆

根據 https://www.google.com/url?sa=t&rct=j&q=&esrc=s&source=web&cd=&ved=2ahUKEwi5z-OYv7HvAhUkKqYKHc6hC5EQFjAEegQIExAD&url=https%3A%2F%2Fwww.dot.gov.tw%2Fdownload%2Fm3619&usg=AOvVaw20BD6uNJvNDHpTul0hZRDI

財政部就各商業同業公會所詢個人海外所得課徵基本稅額疑義之 …

這份pdf

二、中華民國證券商業同業公會所提疑義 第7點

證券商計算投資人以外

國貨幣計價之海外所

得,除依規定按臺灣銀

行外幣匯率折算新臺幣

外,可否依證券商與投

資人約定之外幣交割銀

行,按給付日該行買入

及賣出各外國貨幣即期

外匯貨幣收盤價之平均

數,或投資人實際交割

匯率,折算投資人之新

臺幣交易所得?

海外所得如以外國貨幣計價,除依規定按臺灣銀行外幣匯

率折算為新臺幣外,證券商與投資人如有約定之外幣交割

銀行,投資人有實際交割者,應依實際交割匯率折算投資

人之新臺幣交易所得;投資人無實際交割者,得按給付日

與投資人約定之外幣交割銀行之買入及賣出各外國貨幣

即期外匯收盤價之平均數,折算投資人之新臺幣交易所

得。

逐筆資料逐天換算新台幣,這樣匯率損益 跟 已實現損益 通通都能計算清楚

只是這樣做 進出頻繁的人 會非常麻煩阿

我覺得最簡單的方式就是你買彼特幣,匯回來台灣你帳戶,在用彼特幣賣掉給別人,完全避到稅。虛擬貨幣就是這樣用的。

請問用海外券商買賣美股,如果要申報獲利無法提出交易紀錄跟本金要怎麼申報舉證(銀行匯款水單早就遺失了)??

我有計台幣400萬的美股各分給我老婆和我媽媽和我妹各台幣100萬(我和我老婆和我媽媽和我妹分屬不同戶籍)

我們四人各有計台幣100萬的美股

日後台幣100萬的美股漲到計台幣700萬的美股時,我們四人全部賣掉美股

扣完成本再扣670萬後免稅

這樣國稅局就查不到了.

(市場先生同不同意我這樣的作法?????)

一般美股券商,只能相同銀行、相同戶名進出。你錢分別從不同人的帳戶出去就行。

100萬也不多,記得申報贈與稅,一年有一定額度免稅。

我拿到複委託的海外所得明細了,複委託會幫忙紀錄之前所說的(進出所得&當天匯率)

所以複委託對海外報稅是方便的

我想請問如果我起始資金是一百萬台幣匯到海外券商開始投資,連續二十年之後海外券商帳戶內總值達到3000萬台幣左右,這20年之間我都沒有任何把款項匯回台灣的動作,同時連續20年間我也都沒有申報任何的稅務,屆時我想出清持股把本金和利潤匯回台灣時,是否只要每年匯款不超過670萬元分幾年慢慢匯回就不會被查稅了?

1. 匯款到海外的水單留著,最好掃描起來存檔。這樣你匯回的錢如果有被質疑,可以證明一部分是本金而不是利潤,利潤才要課稅。

2. 技術上來說,你提到的分批匯的確是可以,但更保險的做法,應該是每年即便沒有匯回,也如實申報自己當年的獲利(有申報不等於要繳稅)。這樣至少被質疑的時候,除了能提供當初本金證明,也可以說明你有申報,而不是沒報稅。

00646,00679B,這些etf算海外收入嗎

算

市場先生你要不要再確認一下???

海外所得應該是只要申報已實現收益, 就是有實際賣掉獲利的金額才要申報

我有2家複委託券商都是這樣處理,年初就會寄前一年度的已實現獲利清單給我申報繳稅,

就法論法,未實現獲利就是獲利都還沒發生,怎可能需要列舉???

HI~ALEX WU

謝謝提醒,文章內容已更新。

請教

請教

所以您的意思應該是 假設有人可以每年獲利600萬 (帳面)

他也每年申報海外收入600萬 十年後 一次 匯回獲利6000萬+本金

無其他收入 理論上是可以不用繳稅的 (雖然法規是以實現損益申報)

用海外券商可以

複委託是否實現損益是查的到的

也可以嗎 ….

國稅局不會覺得 法規是實際實現才申報 (上例十年一次賣掉6000萬獲利) 要繳稅

你卻每年帳面獲利600萬就申報 變成每年分攤成不用繳稅

有避稅之嫌…

這就是稅制比較tricky的地方。當一個規定不夠嚴謹清晰,它就有了人為的解釋空間。實際上更可能的狀況是,你問不同稅務員會有不同的解釋。

上面內文也是我問到包括會計師及稅務員的解釋,但我相信一定有人持有不同的看法,稅的問題如果被刁難其實也是求助無門。

這也是為什麼很多人會選擇不匯回,或者會用券商debt card之類的方式處理海外的資金。因為不想要麻煩,不匯就不用考慮麻煩 (其實還是會有,就是繼承的時候,只是時候還沒到)。

我覺得台灣是最近2~3年大家才開始意識到海外投資的方便性,以前有海外所得問題的人不多,大家的長期投資畢竟也都還沒累積到需要匯回的時機,過幾年應該會有更明確的稅制規定出爐。

市場先生您好

經由海外電匯匯美元到境內的外幣帳戶

如果一年分12次匯入

匯入款項會怎麼計算匯率?

進而計算一整年的海外所得

匯回台灣的意思嗎?

申報海外所得的時候是給你自己填每一個來源總額,所以就看你填多少,例如匯入當下的匯率去算,或者年底匯率算(例如匯美元回來你也沒換回台幣)應該都可以,目前我並沒有看到這方面規定,也不確定國稅局標準是怎樣,但理論上不至於差太多,畢竟台灣美國匯率還算穩定。

1.市場先生提醒:

這裡要注意,所得的認列是以「發生的時間點」為準,而不是看「賣出、匯回的時間點」。

因此比方說你去年的海外所得股價上漲,實際獲利200萬,那今年報稅時應該要申報。(申報並不等於要繳稅)

————————————-

以上內容有語病。除非符合法規另有規定外(所得基本稅額條例第12條之1),否則只有「已處分」的條件下,才可認列為「處分當年度」所得或損失。

===========================================================

2.資本利得怎麼算?

如果當年有把部位賣掉,就會有資本利得。沒賣掉的話,未實現損益除非主動申報,否則一般不算資本利得。

————————————-

以上內容部分錯誤,未實現損益,除非符合法規另有規定外(所得基本稅額條例第12條之1),才可認列,否則只有「已處分」的條件下,才可認列為「處分當年度」所得或損失。

============================================================

3.市場先生提醒:申報海外收入,不是等賣出或匯回才申報,而是每年超過100萬就都要申報。

————————————–

以上內容部分錯誤,除非符合法規另有規定外(所得基本稅額條例第12條之1),否則只有「已處分」的條件下,才可認列為「處分當年度」所得或損失。

=============================================================

曾留言但未獲參採,爰再次留言,避免網民被誤導。

已處分這點,我查到的狀況也是如此,跟你說的一樣。

不過要分情況,

一種是你在境內的海外投資,比方說從台灣買境外基金或複委託這種,假設有處分,券商或基金平台會有資料可能也會上傳至國稅局代為申報。如果沒處分,也就沒得報。這很詭異,畢竟長期投資根本不會隨意處分,反而導致無法合理使用每年免稅額,但我問到的狀況也的確是如此。

但另一種,是你在海外的海外投資,例如你用國外券商買賣。這種情況下,無論你是否買賣、變成已實現損益與否,國內都沒有紀錄,主要是根據你自主申報,而對投資人來說,也不可能等匯回時才申報。因此文中說發生的時間點,指的是這種情況。當然,國稅局想怎麼認定那是一回事,畢竟他們也沒講清楚。但從保障自己權益及盡可能運用到每年免稅額來看,這樣做最有利。

假如是擔心未來要提報資料,需要有留存已實現損益的交易紀錄,

在國內的海外投資,要變成已處分,賣出再買回來的交易成本很高、不合理。高資產人士為了節稅可能還是會不得不這麼做。

而在國外的海外投資,交易成本很低,也可以賣出再買進。

也因為目前這類稅務法規並不明確,所以如果用國外券商,卻又因為還沒匯回就都不申報,導致每年免稅額無法被使用、最終匯回需要繳很多稅,那不如每年先申報(最好賣出再買進,留存已實現損益的交易紀錄),到時候匯回時有問題,至少你可以說前面有申報,並且可以提供紀錄。

希望以上說明有回答您的疑問,主要重點是要區分是從國內還是海外的管道投資,您說的情況比較適用於是用台灣國內的管道,但海外交易商的管道就並不適用。

有更多資訊問題也歡迎再討論喔。

(謝謝您的提醒,有對內容作調整)

感謝再次補充,內文已經有調整補充,並且強調已實現損益的部分。

如果認為有疑慮的地方還請提出。

Thanks

如果是跟 海外券商借款300萬美金 債券

債息 21萬美金 然後要付券商利息約18萬美金

這樣算是指獲利3萬美金嗎?

要舉證券商貸款利息嗎?

好文!

但文章一開始這句有小小瑕疵:

【基本所得額會計算包含了國內+海外所得+海外保單海外投資等等,並不是單單針對海外所得。】

–> 應是海內外保單。

國內相關法規僅能規範到國內保單,所以若是國內保單的話,只要符合下面三個條件,其【生存給付】的部分都會吃到免稅額750萬:

(1) 民國95.1.1之後買的保單

(2) 壽險或是年金險 (排除醫療險、意外險)

(3) 要保人與受益人不是同一個人

爸媽幫你買或自己買的傳統型儲蓄險(像是利率變動型壽險或年金險),只要當年度有生存金或是滿期金的,皆會吃到免稅額750萬。

名下有投資型保單的,只要連結的境外投資標的(基金或ETF或其他)在當年度有配息/有贖回/有轉換的,皆會吃到免稅額750萬。

請問如果是用證券商複委託帳戶交易美股的話,這樣交易所得就會是在國內的外幣帳戶,如此一來是否就沒有匯回來台灣的需求,複委託帳戶仍可以逐年以不超過670萬來申報?

1. 是的,就不用匯回台灣。

2. 有一個很奇怪的規則,就是複委託帳戶的”已實現損益”才能申報為海外所得。這代表你沒賣出的話,帳上的獲利就不能用再當年。問題是如果要賣出再買進,複委託一賣一買交易成本又很傷。這算是一個問題,還沒想到什麼比較好的解決方案。