《大會計師教你從財報數字看懂產業本質》讀書筆記: 台股壽險業財報解析

看懂財報是投資的基礎,但是不同產業的財報眉角都不同,如果這時候有財報專家,針對每個不同產業從財報數字來分析,對我們看懂各產業會相當有幫助。

《大會計師教你從財報數字看懂產業本質》這本書,就是由擁有審閱財報三十年的會計師事務所所長撰寫,內容提到數個產業的分析重點,市場先生非常推薦閱讀。

這篇文章整理這本書中關於「壽險業」財報解析的單元,分享閱讀後一些重點與心得筆記。

本文市場先生會告訴你:

壽險業的商業模式是什麼?

壽險業的商業模式主要是向要保人收取保險金,然後將所收的保險金拿去投資在下列資產上:

- 股票、債券及基金(受益憑證),以賺取股息、利息及資本利得。

- 商用不動產,以賺取租金及資本利得。

- 放款出去,以賺取利息。

接下來會從壽險業的資產負債表、損益表,從中來看出它的產業特色。

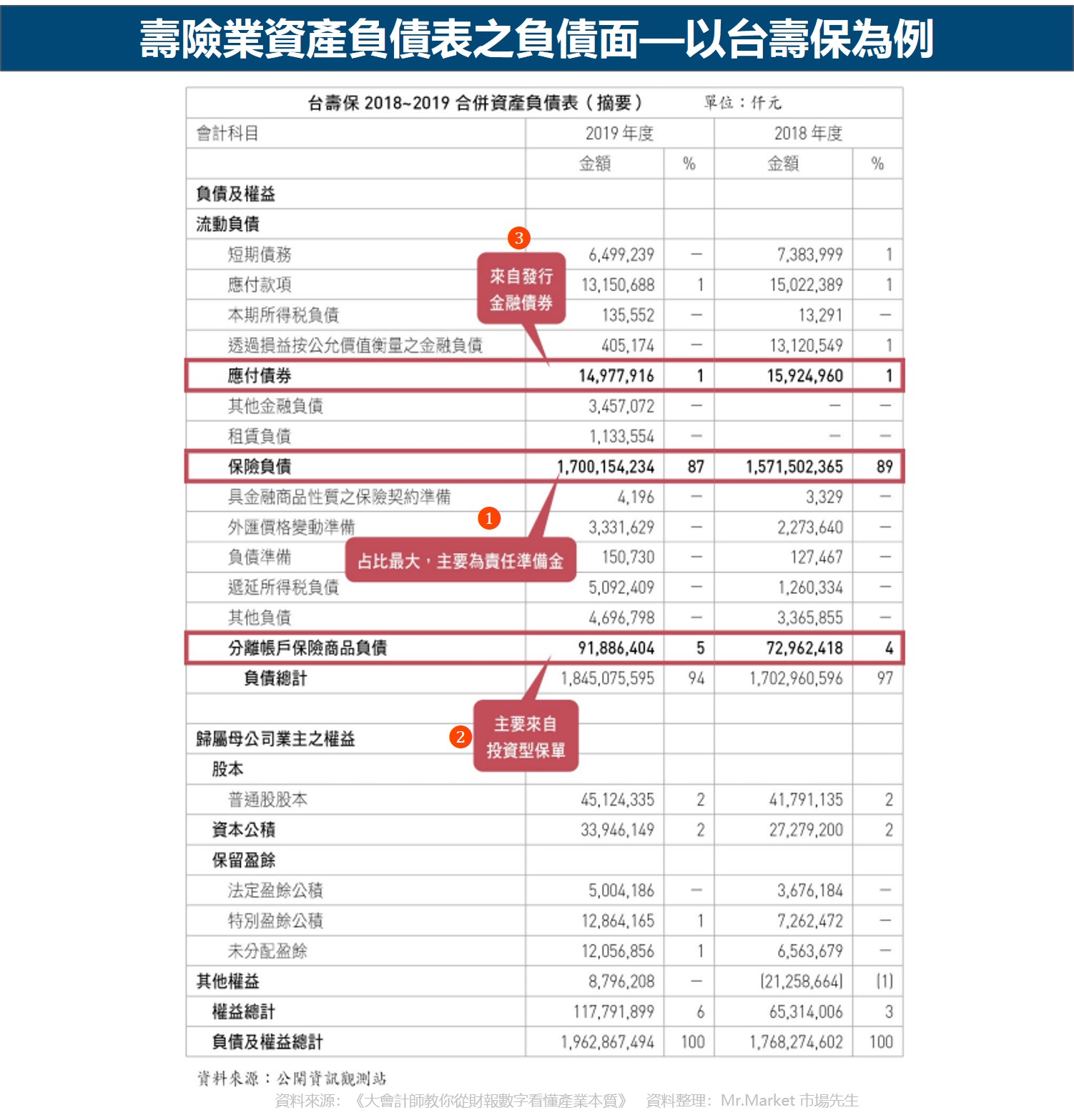

壽險業資產負債表解析-負債科目

壽險業的負債科目,主要為3大類:

1. 吸收保險金:占比最大的為責任準備金

2. 吸收投資金保單的性質:主要來自投資型保單

3. 壽險公司發行債券:主要來自發行金融債券

壽險業的負債1:吸收保險金

壽險公司收到保險金後,會立刻認列為保險費收入,並考量保單未來理賠的金額、機率及折現率後,承認應承擔的保險成本及負債金額,這筆負債在財報上叫做「責任準備」。

保險公司經過精算師精算後,假設認為未來的20年期間,可能必須理賠26億元,這筆錢依保險局訂定之折現率折現後為19.5億元,這19.5億元就會帳列為資產負債表的負債科目——「責任準備」。

以台壽保為例,其2019年財報上的「保險負債」科目金額達1.7兆元,其中最主要的就是「責任準備」,其金額達1.69兆元。

下圖為台壽保「責任準備金」明細,可以發現不同的準備金有不同的科目,介紹如下:

①未滿期保費準備:短天期保單的責任準備,因為許多一年內短期保單但未滿一年(例如團體醫療險),財報公布當下還沒有滿期,因此收的保費不能全部當作收入,類似預收款的概念,雖然錢已經收到但責任尚未履行完畢,所以是負債。

②賠款準備:提列可能已經必須理賠之1年期以下短年期保單案件的負債。

③責任準備、特別準備:責任準備是因為保險早期收款較多,但後面保險時間仍然很長,因此雖然是收入,但不能將收到的保費全數認列為收入,在帳上它仍是負債,但這些錢保險公司可以做為合理投資運用。特別準備則是要提撥重大傷病或意外預先準備可能的負債。

④保費不足準備:某保單產品被保險人大量死亡,導致該保單原先預估的「責任準備」不足,因此必須提列更多的負債,這種負債則稱為「保費不足準備」。

壽險業的負債2:吸收投資型保單的性質

投資型保單是保險性質較低、或甚至沒有保險性質的保單,主要目的為長期儲蓄存款性質,或是損益保戶自負的理財型商品。

這種保單的優點是報酬率通常高於銀行定存,投資型保單金額扣掉一些手續費後,會被壽險公司以專款專用方式投資在特定產品上,因此被同額的分別表達在「分離帳戶保險商品負債」以及「分離帳戶保險商品資產」這兩個科目上。

壽險業的負債3:壽險公司發行債券

書中認為壽險公司通常不需要發行金融債券去籌錢,但有時候會發行一些金融債券供金融圈做業績,以台壽保為例,其2019年財報上的「應付債券」金額是150億元。

(市場先生提示:近幾年壽險公司接軌IFRS17,所以有些公司為了補足資本適足率,還是會發行金融債券。)

壽險業資產負債表解析-資產科目

壽險業的資產科目,主要為5大類:

①透過損益按公允價值衡量之金融資產

②透過其他綜合損益按公允價值衡量之金融資產

③按攤銷後成本衡量之金融資產

④投資性不動產

⑤放款

壽險業的資產1:透過損益按公允價值衡量之金融資產

壽險業投資股票、債券的目的,如果是為了從資本及貨幣市場上賺取資本利得,以及衍生性金融資產(主要是與利率、匯率、股價連結的交換合約)、可轉債、受益憑證(各種基金)及連結衍生性工具的債券,這些商品依會計規定,必須要放在「透過損益按公允價值衡量之金融資產」這個科目。

以台壽保為例,「透過損益按公允價值衡量之金融資產」這個科目占總資產的16%,是第二大資產科目。

放在這個科目的金融資產,即使沒有賣出,也要依據市價與成本的差異認列評價損益隨時做調整,理論上是最透明、最沒有操作空間的科目。

但會計原則特別規定,壽險業大部分的股票、基金投資、期末的評價損益都可以遞延直到實際出售時再認列正式損益,

因此實際上讓這個科目有多了操控空間,這部分之後會在損益表「採用覆蓋法重分類之損益」中做解釋。

市場先生補充:為從IFRS 9 (2018年開始)接軌新的會計準則IFRS 17(預計2026年開始),對財務上金融資產的分類和衡量方式有很大改變,對持有金融資產部位較大的保險公司影響較大,所以IASB 另提出覆蓋法(overlay approach)提供保險公司自願性採用,減少其中衝擊和差異。

我的理解是,不同的會計方式,會決定是否某一個資產帳面上是根據最即時的價格評價,還是根據其他如成本或到期收益等等方式評價,這會影響壽險業的資產負債表,進而影響公司是否符合各種財務上的規範要求。而同一項商品舊制與新制規範不同,可能導致認列方式不同,覆蓋法則是提供壽險業一個過渡的選擇,讓他們可以自行選擇要用哪種方式認列某些資產。

有興趣的讀者可以自己google搜尋 IFRS9和IFRS17的差異。

壽險業的資產2:透過其他綜合損益按公允價值衡量之金融資產

壽險業可以投資各種債券和股票,其中投資債券部分必須滿足兩個條件:

- 這種債券不能連結匯率、利率或股價

- 投資這些債券的目的,是想兼具賺利息以及投資收益。

股票部分,也是必須達到想賺股息以及買賣價差為目的。

如下表壽險業資產負債表之資產面以台壽保為例,其2019年底這個科目的金額有2,407億元,其中債券類型投資有約1,500億,股票類型的投資有907億,占總資產12%,是第三大資產科目。

壽險業的資產3:按攤銷後成本衡量之金融資產

要將債券投資放在「按攤銷後成本衡量之金融資產」這個科目,就必須符合投資債券的目的,只是要收取合約的現金流(也就是本金及利息),不會想去透過買賣賺取價差,所以「不應」隨意處分這些債券,滿足這個條件的債券投資,就放在按攤銷後成本衡量之金融資產。

以台壽保為例,其2019年底這個科目的金額有1兆172億元,占總資產的53%,是第一大資產科目。

壽險業的資產4:投資性不動產

壽險業吸收的保險金大部分屬於中長期資金,依法可以從事商用不動產的投資,這也是為什麼大台北地區很多商辦大樓屬於壽險公司所擁有,並且向外公開出租做為投資的原因。

以台壽保為例,其2019年底這個科目的金額有732億元,占總資產的4%。而全台擁有最多商用不動產的公司是國泰人壽,其2019年底共擁有4,839億元的商用不動產。

壽險業的資產5:放款

保險業依法得從事擔保放款或保證放款。

從上圖「壽險業資產負債表之資產面—以台壽保為例」,可以看到台壽保2019年底這個科目的金額有538億元,占總資產的3%

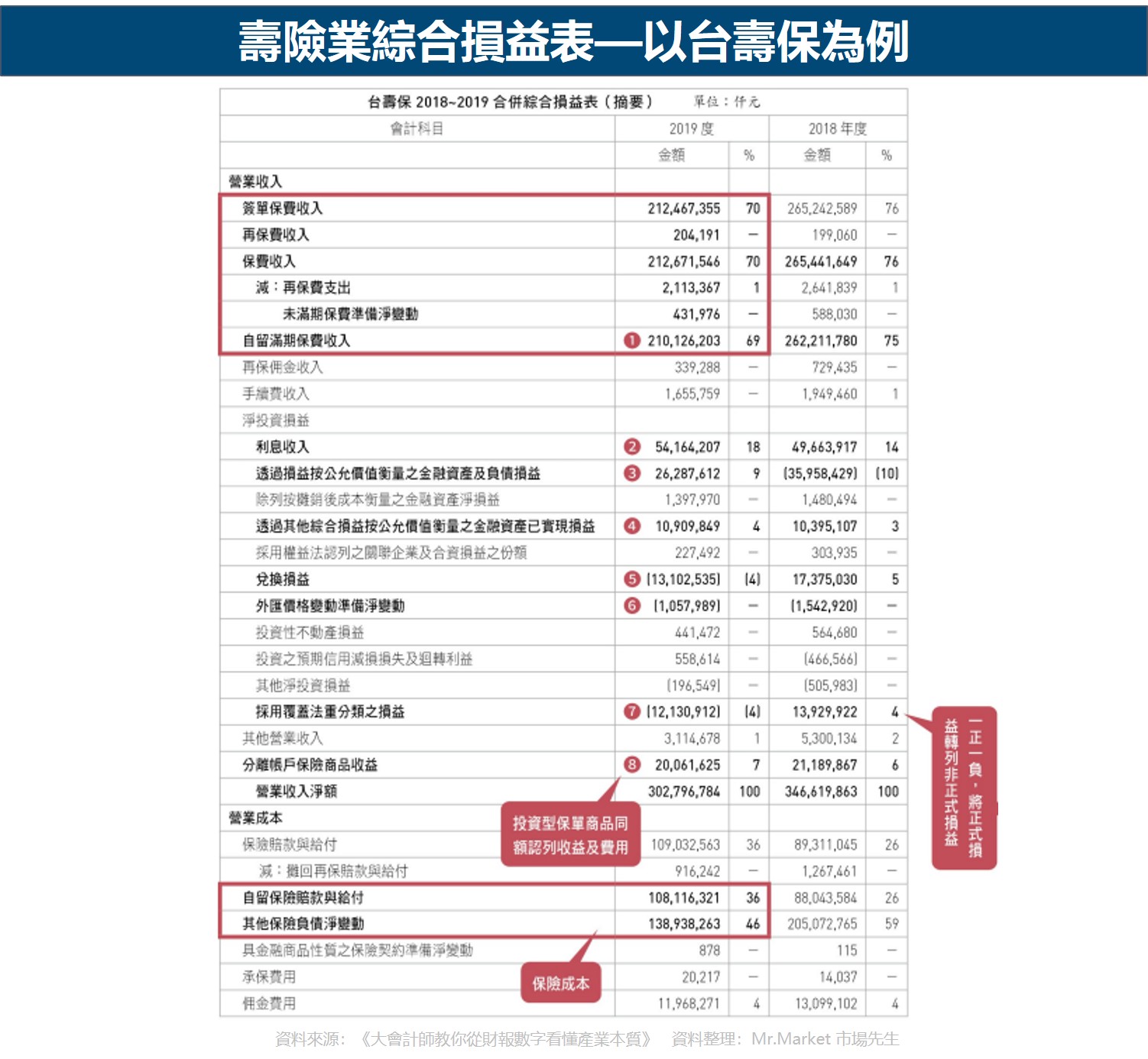

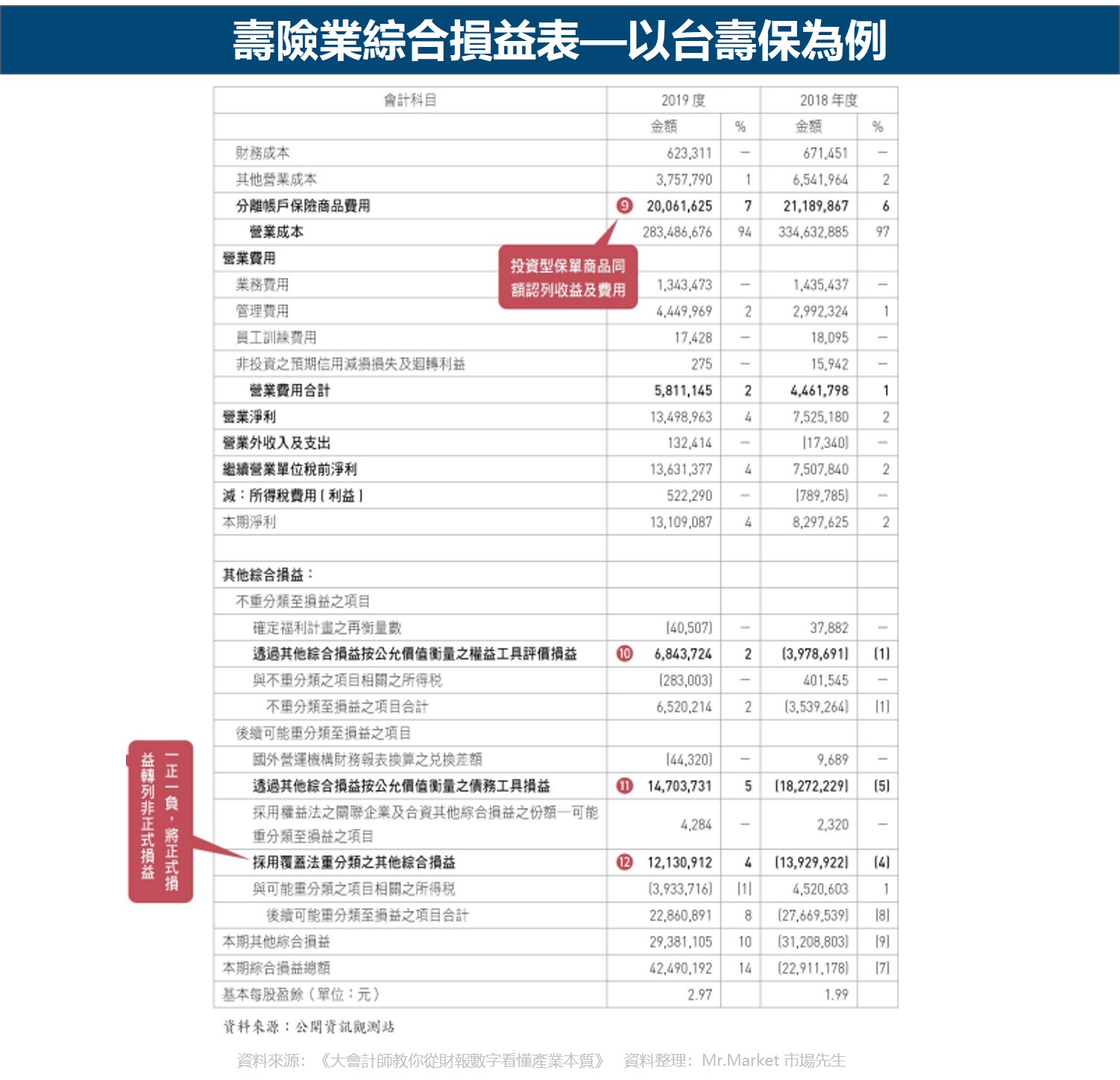

壽險業的綜合損益表解析

損益表最主要的目的,是看出公司一段時間內賺了多少錢,包含獲利以及支出多少費用。

損益表顯示了公司在一段時間內的利潤和損失,能衡量的是可控項目(例如:經營團隊創造營收、控制成本績效),但針對市場上的匯率、利率、股價變動…等不可控的因素就無法在損益表上反應,因此這裡列出的主要是以綜合損益表來解析。

- 損益表:可控項目(例如:經營團隊創造營收、控制成本績效)

- 綜合損益表:可控項目+不可控因素(例如:市場上的匯率、利率、股價變動…等)

壽險業的綜合損益表科目,主要分為9大類:

①保險相關收入

②利息收入

③透過損益按公允價值衡量之金融資產及負債損益

④透過其他綜合損益按公允價值衡量之金融資產已實現損益

⑤兌換損益

⑥外匯價格變動準備淨變動

⑦採用覆蓋法重分類之損益

⑧分離帳戶保險商品收益

⑨營業成本-保險賠款與給付

壽險業的損益科目1:保險相關收入

保險相關收入包括「簽單保費收入」、「再保費支出」(減保費支出)、「再保險收入」、「未滿期保費淨變動數」、「自留滿期保費收入」。

- 簽單保費收入:壽險公司簽下保單收到保費後,就會全額承認為收入,以台壽保為例,其2019年的「簽單保費收入」是2,125億元。

- 再保費支出:保險公司收到保費後,為了分散風險,大多會去向國外的再保險公司或其壽險公司購買保險,這種分散風險的支出叫做「再保費支出」。

- 再保險收入:壽險公司也會承接其他壽險公司的再保險,這種收入叫「再保險收入」。

- 未滿期保費淨變動數:壽險公司承接的保單大多是中長期保險,但也有少數短天期保單,例如公司 行號的員工醫療險大多以1年為限。未滿期保費意思是年度內即將到期但還沒完全到期,還剩幾個月,在財報上雖然已經收到保費,但不能全部認列,類似於預收款,之後會逐月認列入帳。

- 自留滿期保費收入:綜合以上的科目,台壽保2019年「自留滿期保費收入」是2,101億元。

壽險業的損益科目2:利息收入

壽險業最主要的投資項目是各種債券,所以最大的投資收入來源會是利息收入。以台壽保為例,其 2019年的利息收入達542億元。

壽險業的損益科目3:透過損益按公允價值衡量之金融資產及負債損益

這個科目指的是壽險公司將資金投資在「透過損益按公允價值衡量之金融資產」,以及發行「透過損益按公允價值衡量之金融負債」這兩項資產及負債,已實現及未實現(評價差異)合起來賺的錢,當作正式損益,並且立即影響EPS。

壽險業的損益科目4:透過其他綜合損益按公允價值衡量之金融資產已實現損益

這是指壽險公司出售投資在「透過其他綜合損益按公允價值衡量之金融資產」這個科目的債券,獲利的金額是多少。

也就是說,債券直到被賣掉後的價差,可以當作出售當年度的正式利益,並增加出售當年的EPS,當然如果虧損也會讓當年度的EPS減少。

以台壽保為例,其2019年在「透過其他綜合損益按公允價值衡量之金融資產」的投資賺進了109億元。

壽險業的損益科目5:兌換損益

兌換損益就是因為本國貨幣與外幣之間匯率變動造成的損益差異。

壽險業海外投資的資金比重將近7成,為了降低匯率風險,壽險公司會從事避險,其避險的效果(損益)不會被列在本科目中沖銷兌換損益,而是列在「透過損益按公允價值衡量之金融資產及負債損益」中,這會導致壽險業每年呈現的兌換損益金額往往比實際數高很多。

以台壽保為例,其2019年的兌換損失達131億元。

壽險業的損益科目6:採用覆蓋法重分類之損益

幾年前,壽險業喜歡將股票及基金的投資放在「透過其他綜合損益按公允價值衡量之金融資產」,而這個科目投資的評價損益不用放在正式損益中,直到真正處分時才會一次認列在正式的損益表中,但後來變嚴格了(為接軌IFRS9),所以改成大部分的股票及基金都必須改列到「透過損益按公允價值衡量之金融資產」。

改列科目後的股票及基金,依市價評價之評價損益必須立刻列在「透過損益按公允價值衡量之金融資產及負債損益」中,成為正式損益。

然而因為造成的影響太激烈,國際會計原則就改為壽險公司大部分的股票與基金投資,雖然帳列「透過損益按公允價值衡量之金融資產」,但仍然適用舊制的「透過其他綜合損益按公允價值衡量之金融資產」,其資產的評價損益不列為正式損益。

下表是壽險公司2019年主張其大部分股票及基金的投資,雖然帳列 「透過損益按公允價值衡量之金融資產」,但還是適用「透過其他綜合損益按公允價值衡量之金融資產」的比率。

總結:認識壽險業的財務特性

壽險業是個大家都知道,但其實並不熟悉的產業,

它跟銀行一樣都需要吸收大量資金,但主要是保費收入,並且需要將資金進行投資,承擔理賠風險,賺取其中的利差。

在財報上,跟大多數生產製造或提供服務的公司來說,損益表與資產負債表閱讀上都有差異,不能用一般的分析方式和指標去看金融業的財報。

從壽險業的財報可以看到很多產業特性,像是擁有大比例的投資性不動產,是因為壽險業吸收的保險金大部分屬於中長期資金,依法可以從事商用不動產的投資,這也是為什麼大台北地區很多商辦大樓屬於壽險公司所擁有並且向外公開出租做為投資的原因。

市場先生要提醒的是,近年壽險業預計在2026年會接軌IFRS17,而這本書出版時期仍是在IFRS9,

所以未來壽險業的財報科目還是會有些變化,會跟本文中有些差別,這就等以後有空或有找到不錯的資料再分享囉。

最後,想了解更多產業知識,推薦閱讀《大會計師教你從財報數字看懂產業》這本書,我認為會很有幫助。

本文僅做教學使用,內文提到所有標的不代表任何投資建議,投資人需了解任何投資皆有其風險。

延伸閱讀:

本文由 EDGE量化交易團隊 與 市場先生團隊 共同整理編輯

EDGE 是一支全量化交易的外資避險基金,藉由程式解讀每日即時產生的上千種數據,調整部位曝險和多空方向。除了常見的股票指數之外,亦交易原物料、匯率、債券和貴金屬期貨等商品,利用跨國多資產動態配置,達到基金穩定提升之目的。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言