高鐵是個賺錢的系統,倒閉的問題只出在那張合約

最近高鐵要上市了。

本篇文章寫於2015年1月,當時最沸沸揚揚的標題是「高鐵破產」!

來看看當時看完高鐵財報的心得吧 (文長慎入)!

(2015年的新聞畫面)

首先,要了解高鐵為什麼會破產?

高鐵倒閉的原因,並不是因為不賺錢

而是周轉不靈,面臨特別股的贖回壓力

什麼特別股這麼偉大,一贖回就要讓高鐵倒閉?

原來,高鐵早在剛開始經營不久,就因為運量不如預期,開始面臨資金壓力。

這時候的高鐵,因為營運虧損、運量不如預期,大家都覺得他沒希望了,

很難得到新的投資之下,只好用特別手段,

開出非常優惠的特別股條件,希望重賞之下必有勇夫 (死士)。

可以看看2003年當時商周的新聞標題:台灣高鐵500億增資計畫絕處逢生

這500億的特別股條件有多優惠呢?

1. 享受20%租稅減免

2. 每年以現金一次發放股息,為面額5% (這利率超高,高鐵的融資的利率只有2~2.5%)

3. 發行6年(可展延),公司於到期日收回 (收的回嗎?)

4. 可以轉換成普通股。

可以看出,這是個安全性與報酬率相當於債券的股票 (根本就是可轉債)。

但是事與願違,當年特別股發行後高鐵雖然順利完工,但運量並沒有達到預期,

目前還有402億尚未贖回,積欠股息130.4億。

如今特別股已經到期,股息也到了求償期限,若償還這些債務後,高鐵勢必破產。

備註:

在2015年後續的財改方案,已經規劃將大多數特別股做贖回。

特別股股息暫不須在意,只要高鐵還在虧損,股息當然也發不出來

因為根據公司法,公司即使有盈餘,也要先提列彌補先前的虧損,才能派發股息。

可以參考新聞:高鐵 獲利前不必付甲種特別股股息

而高鐵公司目前待彌補的虧損仍有470億。

所以這部分基本上不用擔心,反正不賺錢就發不出來 ,

(雖然這批特別股長得像可轉換公司債,但它的本質還是股票,所以沒有優先付息的權利…)

所以欠股息的部分可以先不用管它,

當年重賞之下的勇夫,如今可能都要變成死士。

但未來有一天高鐵公司若想轉虧為盈,

勢必還是要處理掉這些股息。

影響高鐵是否破產,是看這些特別股到期是否要贖回?

看這個問題時,先從股東的角度去看問題:

對特別股股東來說 蠻慘的:

利息還拿不到,現在可能連特別股也贖不回來,很難跟自己公司的股東交代。

最糟的狀況就是認賠,將特別股轉換為普通股。

對原始的普通股股東來說 更慘:

已經虧了又虧,增資完再虧,

帳上還有470億的待彌補虧損,原本投入的資金,到現在已經所剩無幾。

現在資金又見底了,要停損還是增資繼續撐呢?

(當然,這些公司前面有賺到工程款這票,就是另一個話題了)

原始股東,可以透過增資來解決這筆債務,

但也許就像2003年那次增資一樣,募不到資,或只是把錢丟入一個黑洞,

況且500億也非小錢。

(高鐵有興櫃,所以裡面也有小股東的錢在)

開公司做生意,道義、社會責任都放兩邊,只看錢說話,

為自己的股東爭取最大利益。

如果繼續經營會賠錢,現在停損擺爛,是最明智的選擇。

如果有繼續經營的價值,甚至能把之前賠的賺回來,當然不要讓它倒。

換句話說,要不要讓高鐵破產,

取決在高鐵未來是否能夠獲利。

高鐵未來能賺錢嗎?

如果高鐵未來不能賺錢、甚至擴大虧損,

股東們說甚麼都要丟掉這燙手山竽,讓虧損不至於擴大。

最近有一篇文章,提到這個問題:高鐵怎麼會倒閉 – 怪老子

這篇文章提到,高鐵2014年上半年的財報,

損益表的 稅後淨利有50億,毛利率高達33%,基本上已經轉虧為盈。

所以高鐵不會倒,只是資金周轉不靈,

即使轉交給政府,也不至於不會倒在政府手上。

高鐵交回由政府經營,會是個獲利的企業,即使由全民買單,也是筆划算的投資

這種是很稀鬆平常,例如現在的大多光纖網路,

也是由2000年之前的一堆網路公司花大錢鋪設光纖的基礎建設,

這些網路公司破產後,之後的人便可以 便宜 買走這些設備,享受它的好處。

但是,由民間繼續經營來說,就完全不是這麼一回事!

由民間繼續經營會虧損,原因是當初錯估了運量

高鐵是個「特許事業」,特許事業一般的印象是「穩賺不賠」。

你想想看,

擁有最先進的技術、獨佔的經營權、政府的支持排除土地取得的困難…。

這些都給你了怎麼還會搞到倒閉呢?

問題不是出在高鐵系統,系統本身是賺錢的沒錯’,

但高鐵公司與政府的BOT合約,錯估運量 加上 特許經營有年限

台灣高鐵當年得標的企畫書預估運量,

當年每天預估23.9萬人次,結果實際運量是8.3萬,差快3倍!

(另一個競標團隊,預估運量2011年是18萬人次,也差很多)

運量當時是請國際知名的交通工程顧問公司評估,

但評估時間點有問題,因為評估的時間是在1991~1999期間,

當時台灣經濟仍是非常繁榮!GDP有 6%以上,不像現在3%就偷笑了。

這故事告訴我們,即使是專家,

預估20年後的事情也只會用線性估計,而準確度可能比擲茭還差。

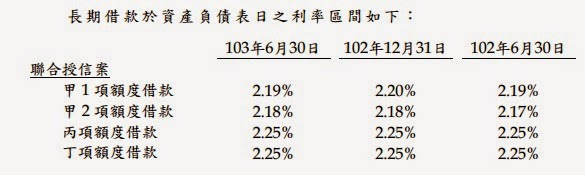

利息並不是核心的因素

有些人說,高鐵的利息很沉重,

因為借貸金額大,所以利息自然是沉重的負擔,

但是 高鐵原本就是高槓桿經營事業,

實際上利率並不高(2~2.5%如下圖),而且這些利息當初評估計畫時都算得出來 (運量算不準,但利率一定算得出來),

讓利息變成問題的,仍是錯估運量。

(資料來源:高鐵財報)

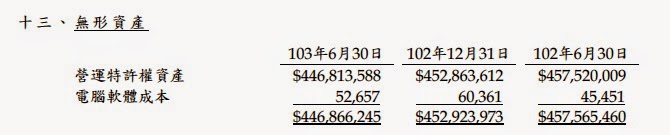

錯估運量,造成特許經營期間的龐大折舊

高鐵的經營,是靠特許經營期間的獲利,去支付原本用在建設上的龐大負債。

在資產負債表上,特許經營權是高鐵的資產,

記在「無形資產」項目下。

在財報(附註13),你會發現這筆資產高達 4468億,佔總資產89.1%。

2012年以前,這筆資產指的是 土地、運輸設備的價值,

但後來修改會計方式,才改記到無形資產下。

高鐵從1998年開始興建 2033年期滿,原本特許期35年,

扣掉興建到通車 8.5年,其實只有26.5年的特許經營期。

(備註:2015年高鐵宣布將特許期再多延長35年到2068年)換句話說,

高鐵當初預估26.5年特許期內資產的總成本高達 4468億

但因為運量估錯了,所以獲利很可能無法打平這些營運成本

運量估錯才是高鐵問題的真面目,也是由民間經營無法成功的主因,

因為所有的運量,如果由民間經營,必須在26.5內達成當初預期的目標,

但其實到期後這些資產必須無償轉交給政府 (換句話說,價值0元),

所以對民營的高鐵公司來說,他26.5年內要創造超過這些成本的價值,

但對政府來說,

到期時他可以無償取得其實實際價值還有數千億的資本。

(這沒有對錯,合約就是這樣寫,當初大家都談好覺得這樣也沒問題。)

只要到期時,沒有達到當初預期的總運量,

比方說,4468億的成本,但只賺了3468億,

還有1000億因為運量不如預期沒賺到,無法損益兩平,

所以這1000億就會從資產上消失歸零…!(但實際上那些土地、建設都還有價值)

資產如果消失,負債沒有減少,股東權益就會減少1000億。

當然這件事情的認定也有爭議,可以參考訪問歐晉德的這篇文章。

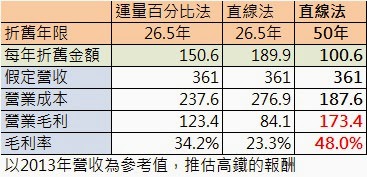

他認為,不應該用26.5年去計算高鐵的價值,應該用50年,

意思是政府接手時,這些建設還剩下23.5年的價值,

或者是延長特許年限也是相同道理,

其實就財務邏輯上,這些都是政府和高鐵可以談的事情。

(只是這年頭,這樣做只會被扣上圖利財團的帽子吧)

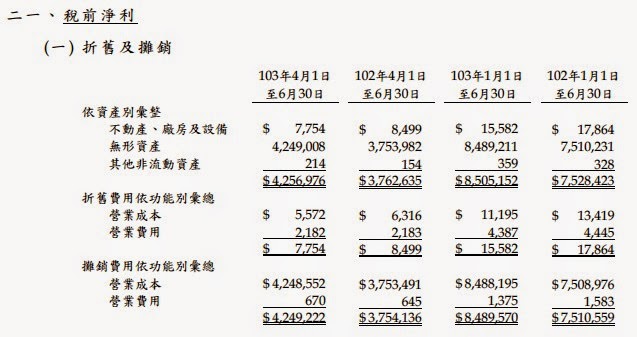

在損益表上看到的50億獲利,只是個假象

在損益表上 (通常是寫在註解),會有個對資產價值「折舊」的項目,這是個會計上的用語,

折舊、攤銷意思一樣,折舊是用在有形資產,攤銷用在無形資產上。

舉個簡單的例子就能理解:

如果你買了一個 餅乾機器,

成本1000元,機器可以用10年才會壞掉,

在計算餅乾的成本結構時,

你不會在說,今年你的餅乾機具成本是1000元,而未來9年餅乾的機具成本是0元,

而會說,每年餅乾的機具成本是100元!

延伸閱讀:什麼是折舊?

高鐵也是一樣,

只是把餅乾機具,換成了包含土地和運輸設備使用的「特許經營權」。

花了4000多億蓋高鐵,在損益表上的 成本,每年都會分攤到一些,

有的新聞會說,高鐵龐大的折舊是問題所在,因此要修改折舊方法。

但每年該折多少是個比較小的問題,

每年都折舊一樣的金額,就像餅乾機器的例子,稱為直線折舊法,

這對一開始運量不高的高鐵比較悲劇,初期賺得少卻成本高。

因此後來成本改成根據當年的運量去算,稱為運量百分比法。

但折舊算法改變,總成本卻不會改變,

真正的大問題是,最後賺的錢足夠支應這龐大的折舊嗎?

這是在高鐵損益表上看不到的事,

原本在2007-2008剛開始營運時,高鐵是採用直線折舊法,

到了2009年高鐵損益表採用的運量百分比法,

根據現在的運量,決定要折舊多少,折的少當然帳面上看起來是獲利,

但如果最後運量沒有成長到預期數字,折舊能折的完嗎?

根據運量百分比法,

2013年全年150.9億。

2014年上半年的折舊與攤銷85億,估計全年170億。

當年估計直線折舊法,每年合理的折舊與攤銷一年是189.9億,

現在折舊低於189.9億,少折舊的以後都要補回來。

所以2013年150.9億差39億,2014年170億差19.9億,

這些資金缺口往後都要補起來,才只能算得上「損益兩平」

如果會虧錢或幾乎賺不到錢,也難怪這些原始股東要讓高鐵破產。

09-13年折舊的資金缺口如下:

高鐵從2014下半年到2033營運期屆滿為止還有19年,

要達到損益兩平,

運量至少要再提升11%,並且還要有額外獲利去彌平先前的392.75億元。

這樣才 “損益兩平“,

注意是兩平而已,還沒開始賺錢哦。

而現在高鐵33%毛利率,也只是因為沒扣掉這些潛在的折舊,

並非真正的毛利率。

高鐵現在獲利,有可能損益兩平嗎?

在 高鐵怎麼會倒閉 – 怪老子 這篇文章中有提到,

目前高鐵2014年的獲利高達50億,毛利率高達33%,是個很賺錢的金雞母。

這是以政府接管為前提的結論,因為到時就沒有特許期問題,

折舊可以重新根據合理長度評估。

但剛剛有提到,這些獲利對特許期只有26.5年的台灣高鐵來說,

除非提高運量以及彌補先前392億折舊,以及彌補之前的經營虧損470億,

否則目前獲利都還是假象。

高鐵2014年上半年賺 50億元? 但實際長期獲利能力看起來只有12億元

在2014年的財報中,有一個特殊的項目:所得稅利益 佔50億中的38億

根據註解,它是「未認列損益的遞延所得稅資產」

簡單來說就是因為會計計算方式調整,

在前幾年把以後要繳的稅預先先繳了,就可以拿抵銷今年的稅。

觀察企業獲利時,應該排除一次性的收入,只關注獲利的持續性換句話說,這個38億的遞延稅是一次性收益,並非常態,

高鐵近年損益如下表:

顯然,38億的所得稅利益不會年年發生,

高鐵目前比較合理的獲利預估,是一年20~50億之間。

因為所得稅利益不能把它當成常態,

所以2011年和2014年上半的數字可以納入平均,但不該當成常態。

要注意的是,如果把所得稅利益拿掉,那2014上半年稅後純益就只剩12億而已!

如果下半年乘以兩倍,2014年全年稅後純益也只有24億。

高鐵的獲利能力有衰退趨勢,主因是獲利越大折舊也越多

可以看到,

毛利率逐年在下降,代表營業成本增加的幅度比營收成長的幅度大,

而營業成本增加的主因就是折舊的增加。

稅前純益率其實也大不如前,

而且很難增加,

因為使用運量百分比法,營收增加時,折舊也會增加,獲利很難再大幅提升

因為使用運量百分比法的關係,運量提高(營收增加),折舊就會提高,造成營業成本拉高,

而且它和營收之間並非等比例關係,

而是營收拉的越高,毛利率可能會降的越低!

因此,即使未來幾年高鐵運量提升,

但每年的獲利大概就是20~50億,

除非運量有神奇的提升,否則獲利大概就這樣了。

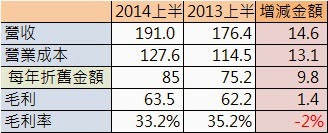

可以比較2014年上半年,和2013年上半年的數據,就知道了:

以2014上半年為例,營收提高了 14.6億,但每年折舊金額也拉高了9.8億,

毛利只增加了1.4億!毛利率不增反降。

(折舊是記在營業成本下)

別忘了,高鐵一台就這麼大,班次就這麼多,

就跟餐廳座位有限一樣,運量成長是很容易有極限的。

(當運量到極限,提高營收的方法就是拉高票價…)

對原始股東來說,高鐵現在營運現況:

1. 待彌補虧損470億。

2. 還有過去調整折舊法延後的392億的折舊,彌補完才損益兩平

3. 運量要再成長11%才能損益兩平

4. 剩餘19年的經營權,如果沒跳躍式的大幅成長,每年獲利大約20~50億

5. 特別股股權的將近402億買回,及積欠的特別股利息130億,的資金缺口。

舉個最樂觀的例子:

未來營運真的成長11%,讓折舊能達到兩平的速度,

19年,每年樂觀點獲利50億,共950億,扣掉折舊392億和470彌補虧損,

剩下淨賺88億…。

如果獲利再低一點,就開始賠錢了!

成本是500多億(不含原始成本)資金需求,讓特別股股權能夠贖回,以及清償利息。

未來則是花19年賺88億,年化報酬率不到1%,比存銀行還低!

這是最樂觀的狀況,除非台灣突然大爆發,人人天天都搭高鐵,

否則這個投資對原始股東來說,真的不怎麼划算。

如果是你,你會放給他倒嗎?

政府買下高鐵的成本,只需要付482億,是很划算的收購

同樣可以參考 高鐵怎麼會倒閉 – 怪老子 這篇文章,

如果原始股東破產,或是減資認賠再增資(應該不會這樣做),其實對新收購者來說非常划算,

1. 只需付出淨值就可以買下它。

2. 而折舊只要跟新債權人談妥合理的新條件就可以了,也同樣沒有過去的包袱。

這裡所謂買一間公司,就是在買它的股東權益價值,

換句話說,是用淨值買下來。

當然,只有破產或大幅虧損的公司可以用等於或低於淨值的價格買,

因為他們立即需要資金,否則即使未來能賺更多,撐不過現在也與自己無緣,

不然一般有獲利的企業價值至少都是遠超淨值的。

買下來後就可以享受超過30%的毛利率,

以及高槓桿的資產,帶來穩定的獲利。

記得,造成虧損的不是高鐵系統本身,是台灣高鐵公司與政府的BOT的合約

只要合約改一下,情況就會大不同。

如果特許期間延長,或是折舊規則改變,高鐵就會是個賺錢的系統,

例如,如果折舊期限延長為50年,經營條件會大大不同,毛利率甚至可能高達48%。

(備註:後來2015年最新財改方案,高鐵的特許期從35年延長為 70年,扣掉興建共 61.5年特許期!真是鹹魚大翻身阿…)

快速結論:

1. 現有股東,即使是很樂觀的狀況下繼續經營高鐵,報酬率也很差,原因出在合約。如果合約條件改變,一切就大不同。

2. 高鐵系統本身是很賺錢的,不管是政府 或是新進股東,買到賺到。

後話:

台灣高鐵是1980年代開始計畫的,當年連電腦在台灣都還沒很普及。

就已經能有這種長遠的計畫,其實是很有遠見的事情,

只是人又不是神,

請國際專業顧問來估運量 都估錯,很難說絕對是誰的錯,

鼻子摸一摸,投資本來就有輸有贏,

股東該賠的就認賠,擔不起責任的就不要說太多,反正有賺到當初工程款了,

合約改變可以避免倒閉,但怎麼談才不會過於圖利廠商?公平性,我想這是普通人比較在意的,就看政府跟廠商的協調,

政府該買的就買,該善後的就善後。

做錯事又沒什麼,缺的只是承擔和解決而已。

也不要被新聞媒體拿什麼全民買單蒙蔽了,

高鐵公司倒閉,不代表高鐵系統本身不能損益兩平。

事實上它並不會影響你我使用者的權益。

後話2:

多年以後回頭看,其實高鐵當年的問題如今都已經不是問題,甚至股票後來都重新上市列為權值股。

畢竟一個賺錢的系統,規則改一改或者有得到適當的融資,是很容易救的回來,差別只在是否公平。

本文資料於網路上收集,不保證完全正確,如有錯誤歡迎指正。

所撰寫內容,僅表達個人看法,不代表任何意義。

<高鐵財報連結>

學投資該看那些書?分享<我的投資書單>

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

HI 市場先生:

因為這幾天紛紛擾擾的高鐵財改方案,似乎有了轉機.有幸拜讀到這篇文章;但搜尋高鐵公告的財報

其中有幾條:

(5) 配合本「全民認股方案」調整原「財務改善方案」部分內容,本公司103年10月23日公告之「決議建置平穩機制暨其專戶」乙案,原45億元 修正為40億元,原50億元修正為45億元。

(2) 負 債 準 備 之 提 列 方 式 , 係 以 本 公 司 平 均 年 度 稅 後 淨 利 超 過40 億 元但 未滿 45 億 元之 部 分, 提列 50%; 超過 45 億元 之部 分, 提 列 70%; 為 計算 便 利 ,稅 後 金 額將 依 法 定稅 率 折算為 稅 前金 額 予以 提列 。

這是否意味超過40億元以上的淨利將會被大幅度的提撥,以100億淨利計算:

[(100-45)*.3]+45= 61.5億

在增減資過後 股本約576億…換算EPS=1.07

以上推算不知是否有誤?

謝謝~

假設淨利是100億,您的算法沒有錯。

作為償債準備的資金,實際上仍是高鐵創造的價值 (可以把它當成隱含的EPS),

實際淨利應該會更高,因為年限調整後,每年折舊大約剩現在的一半。

後來確認新聞,高鐵是延長特許期 40年。

單是以直線法來算,已經確認可以盈利,

等確定開始實行,我猜第一次財報公布數字會衝很高 (因為變更折舊方式,會有一大筆所得稅利益調整,雖然入帳時間不確定)。

我看UDN新聞網是40年被修正為35年,但不管哪一個年限..確實是可以賺錢了.

假設是延長35年,到2068年(不確定),再參考目前2014/Q4 財報上所列的負債4567億

依造直線認列法, 每年應攤提= 4567億/(2068-2015) = 86.16億/年

跟目前我查到的 103年度1~12月 "攤銷" 169.8億

差距達到83.64億,(很粗略的算)

所以一年要賺到100~120億應該是沒問題

只是因為依法提列的償債準備金,除了可以拿來填補營運虧損

其餘應用屬於交通部權限.不太可能變成股利發放..

因此 即便賺到了120億 EPS也僅有1.17….

實在難以期待市場給予高度的本益比阿!!!!

請問 Avery Chen 一下 減資後 根據 您算的 EPS 股價預估會來到多少 ?