不看盤投資,才是能用一輩子的操作方法

【這篇是市場先生的廠商合作邀稿】

「我現在每天有時間看盤,請問可以怎麼學投資呢?」

前陣子市場先生和一位讀者聊天,他是一位剛畢業的學生,

到退伍之前有很長的時間,

因為存款不多,因此想靠投資短線操作增加一些資金。

到底投資需不需要看盤?

我自己剛開始學投資時也是天天看盤。

在念研究所的時候曾經白天看台股,下午去上課順便看歐股開盤,晚上看美股開盤看到半夜,

有時候行情比較大甚至會看到凌晨,這樣的生活大概持續了將近一年,

但當時我發現一個很大的問題是,這段期間內我的投資績效並沒有顯著提升,一直保持在不上不下的水準。

因為念理工科的關係,我非常喜歡跑數據統計,

對股票、期貨、選擇權做過很多回測分析,一開始只是做為判斷的輔助,

但在主觀操作一年後看了沒什麼成長的投資績效,我決定開始不看盤被動投資。

有趣的事情是在我選擇不看盤以後,投資績效竟然開始有緩緩的上升,

讓我進一步加強了信心,也花了更多時間在做各種投資數據的統計研究而不是看盤。

在學投資的路上市場先生認識了許多朋友,大家彼此會交換投資心得。

我發現有許多人是靠天天看盤獲利,也有人是完全不看盤也得到很好的成績。

顯然這件事並沒有標準答案,而是看自己適不適合而已。

選擇投資方法時,要找能用一輩子的方法

巴菲特曾經打過一個比喻:

如果要挑選運動的方式,高爾夫球顯然會比籃球或美式足球好很多,

原因是高爾夫球一輩子都能打而且持續精進,但籃球或美式足球隨著年紀和體力變化就無法再繼續下去。

投資方法也是同樣的道理,大多數人的工作、旅遊、陪伴家人、創業,都要花上大量的時間與專注力,

我見過許多看盤操作每年可以30%~100%的達人,

但他們投入的精力也同樣非常的巨大,

實際上大多數人不可能每天像操盤手一樣保持紀律一直在盤中尋找機會。

很多人會想短線操作、看盤進出,一種是因為錢少,另外一種是追求刺激,

但這兩種特質的人最後成果都是虧損居多。

可閱讀:資金小,容易走上最困難的「短線交易」、過度頻繁進出

對投資來說,

看盤短進短出只能做一陣子,長線不看盤的操作才是一輩子的方法。

不看盤長期投資有什麼好處?

1. 生活空出更多時間,可以做自己想做的事

一天少看盤3個小時,一個月就少看盤60個小時,一年就賺到720個小時,一輩子投資20年,就多出14400小時!

時間對每個人來說價值不同,

這世界上並不缺乏有錢的人,但人人都缺時間,

想像一下,多出來一年720小時也許足夠你去實現某個夢想了。

退一步,一輩子14400小時若換算成時薪250元的工作,至少也價值300萬元以上。

2. 減少決策壓力,用更客觀方式作出投資決定

看盤投資很像是在打拳擊,每一秒都是靠反射動作在擊敗對手。

而長期投資比較下是在下棋,你可以思考比較過眾多條件之後再做出決定。

到底要怎麼做決定?

我認為做決定就是了解客觀的事實,是投資成功很重要的因素。

長期投資與看盤相比,哪些東西是事實?

.節省交易成本是事實,不用頻繁進出可以省下更多手續費。

.股票市場長期報酬率是5%~10%是事實。

.運用資產配置可以降低波動性是事實。

相較之下看盤操作也許有更大潛力,但短線操作結果很難預測也是事實。

比起想像空間與猜測,在眾多事實支持之下的投資成功率更高,壓力也相對更小。

3. 拉開距離,能做更長線的理財規劃

在投資市場中有個不變的定理:越短時間之內隨機性就越強。

換句話說看盤的人花費大量的時間,很可能只是在處理雜訊。

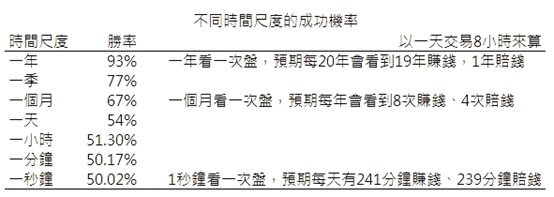

以下是統計不同時間尺度下漲跌的機率,

資料出自《隨機騙局》這一本書,裡面提到一個很實際的統計:

.如果你一年才看一次盤,每20年你只會有1年賠錢。

.如果你1秒鐘或1分鐘看一次盤,每天會有一半的時間賺錢,一半的時間賠錢。

這個統計數字告訴我們一件事:如果你是短線交易的人,你很難做出長線的理財規劃。

例如你不可能用短線操作,去規劃小孩未來的教育基金,也無法拿它來規畫自己的退休金計畫。

這些計畫不可能建立在只有50%的機率上,只有拉長時間,你才能提高理財規劃的確定性。

不看盤投資的關鍵:「波動性」

投資的本質,就是把資金交給另一個資金運用效率比較高的系統,讓它幫你創造利潤。

在工具的選擇上股票投資組合或是基金都是可行的方法,

但有一點要注意的是,我認為不看盤投資有一個必要條件:降低資產的波動性。

原因是不看盤長期投資的持有時間勢必很長,

如果波動過大造成你不能安心,非得三不五時就擔心市場波動,那這筆投資就失去了它本來的意義。

降低波動性有好有壞,先談談壞處:

降低波動的壞處:通常會降低報酬率

運用投資組合做資產配置,最大的好處就是降低一點點報酬率的情況下,讓潛在的虧損風險降低很多。

但無論如何報酬率都會下降,因為在各種資產當中,越穩定的資產本來報酬率就越低。

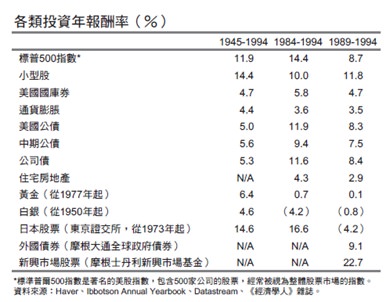

下表是長期而言各種投資商品的年化報酬率,表格出自《彼得林區學以致富》,

可以看到長期而言股票類的報酬率一定是優於債券,但債券以及一些配息型商品的波動相對比較小,

而且走勢大致和股市相反,因此加入投資組合後可以讓資產波動性小非常多,獲利也相對平穩。

降低波動雖然造成報酬率下降,

但既然做出犧牲,那一定也有它的好處,最主要有2個原因:

好處1. 資金大時會相對安心

舉例來說資產回檔下跌15%看似不多,但如果你手上的資金是5000萬的退休金,

15%就相當於300萬的帳面虧損,是一般人工作好幾年才能存下的錢。

即使你一開始的時候對這個操作方法很有信心,當看到鉅額的賬面損失很可能你就坐不住了,

但如果投入的資金少,手上現金太多又只能有銀行定存的報酬率,也同樣會造成報酬率拉低。

但如果能控制好波動性,至少資金長期投入會安心很多。

好處2. 對退休族能承擔得起

如果已經到了退休或無法再靠工作增加收入的年紀,

那每一筆虧損都很可能對退休生活品質造成威脅,

但如果完全不投資,以現代人退休的上班收入而言很可能也會不夠用。

因此降低波動、增加一些現金流收入的投資方式,雖然報酬率低一點,會是一個不錯的選擇。

當然如果你還沒到退休年紀,就不應該過度保守,

而是應該試著多承擔一點風險,尋找更高報酬的機會。

快速劃一下重點:

1. 選擇投資方法時,應該考慮這方法是否能用一輩子。

2. 不看盤投資的好處:空出時間、增加決策品質、能做出長線的規劃。反之看盤短線操作的話就沒有這些好處。

3. 長線投資會犧牲一點報酬率降低波動性,尤其大資金或退休族無法承擔也許高報酬但大起大落的高風險投資。

要如何尋找不看盤的投資標的?下面額外提供一個優惠情報:

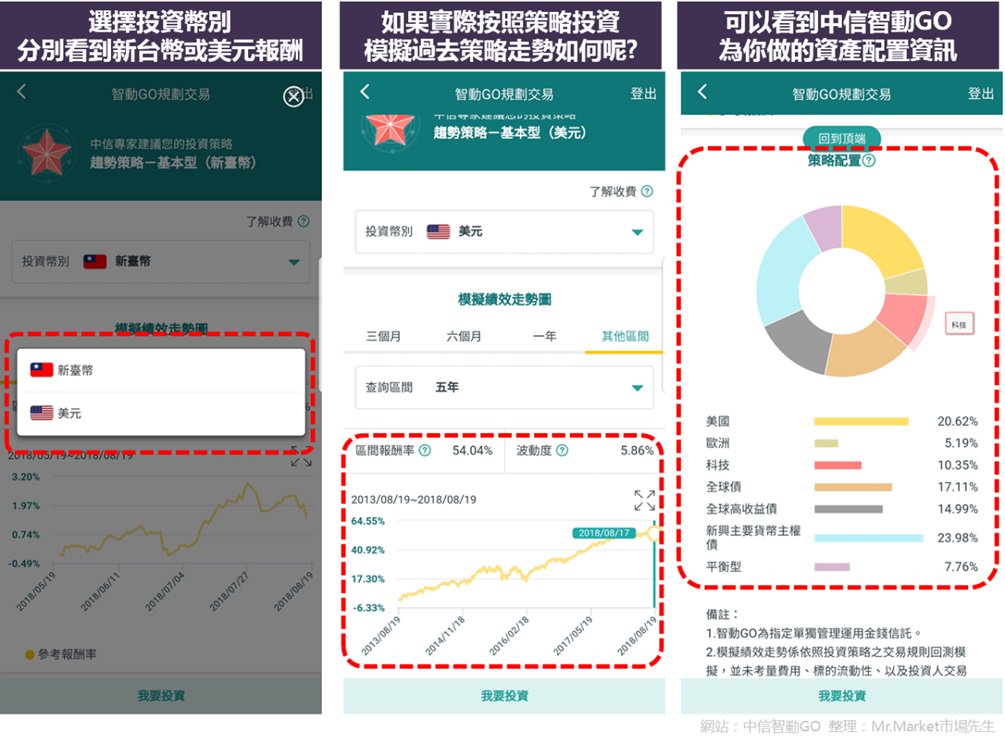

中國信託推出「中信智動GO」智能理財服務

透過幫檢測個人風險屬性,評估找出適合個人的不看盤投資組合,

會從2200檔共同基金中,透過數據分析與資產配置模型,配置出市場多元與風險分散的投資組合。

只需要2步就可以得到一個適合自己的投資組合:

第一步:打開中信智動GO網站或中信HOME BANK APP

填寫自己現在狀態與理財的目標,

以及虧損時如何看待風險,就能得到了解自己適合的投資策略類型了。

第二步:完成 – 得到一組經過驗證的投資策略與回測成果

這一步會從2200檔共同基金中,挑選出4-15檔基金。

中信智動GO比較特別的功能在於,後續還會幫你盯盤、自動調整。

另外策略提供了過往的成果驗證,扣除一些手續費等交易成本就是過往實際報酬。

可以發現資產其實是被配置在蠻多地方,各類股、債型基金都有。

當然過去績效不代表未來,但過去有效的方法在未來持續有效的可能性也比較大。

有興趣可以到中國信託網站去試試看,

或是已經有中國信託Home Bank APP的人可以直接打開APP就能做智動GO的交易測驗囉!

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言