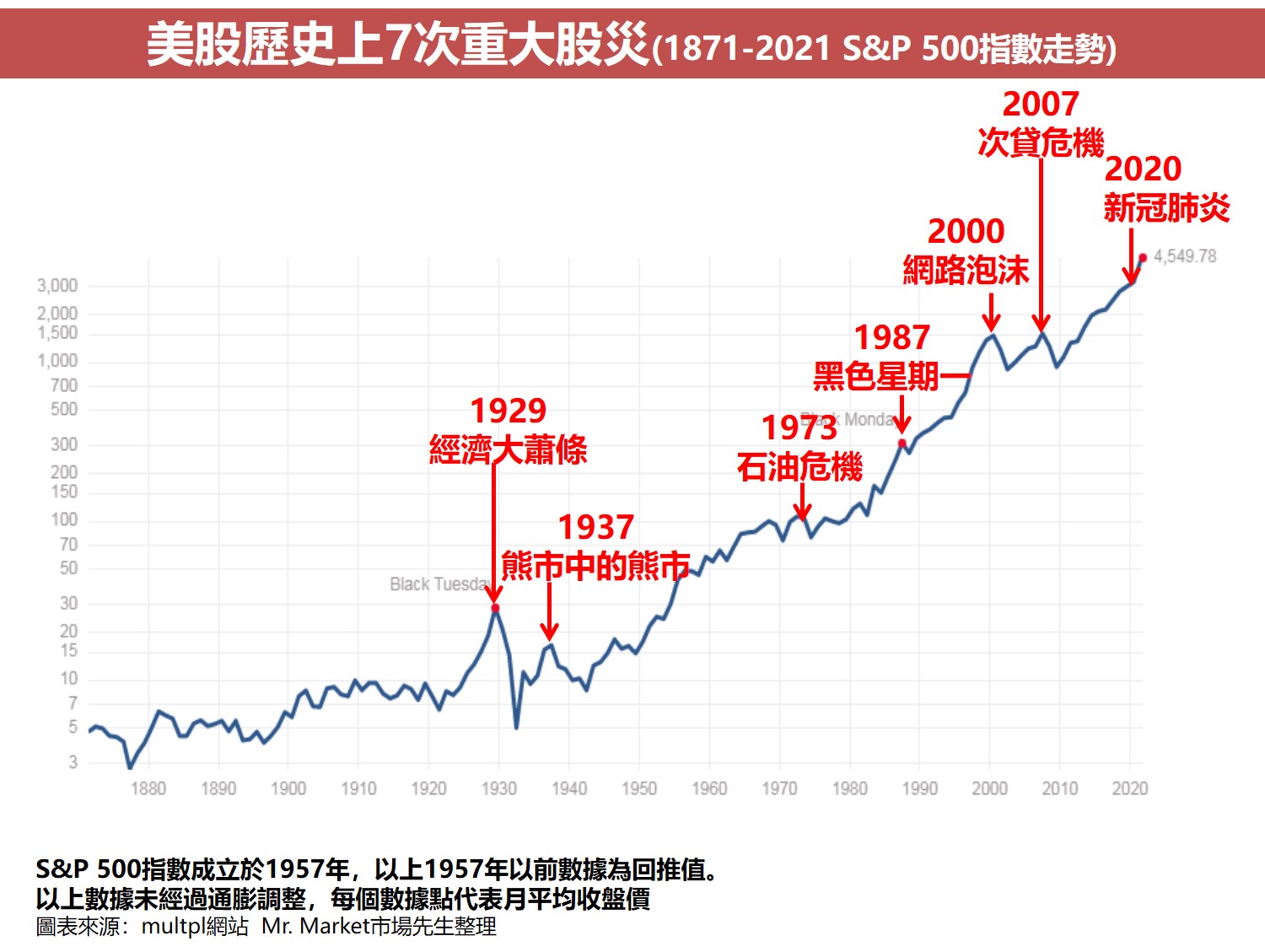

美股大跌歷史回顧:20世紀百年來美國股市的7次重大股災

所謂鑑古知今,歷史的經驗總是可以讓我們汲取一些教訓,股市也一樣。

每一次的股災,有人傾家蕩產,也有人藉機抄底,獲取大量的財富,那什麼狀況可以叫做股災呢?

股災又該做好什麼心理準備及該採取什麼措施呢?

這篇文章,市場先生帶大家回顧全球最大的股票市場美股,

在過去百年來重大的7次股災 分為以下幾個部分:

本文市場先生會告訴你:

7個美股百年來的重大股災

股災到底是什麼,其實市場上並沒有明確的定義,

通常是指一天或幾天內大盤有超過2位數的百分比下跌,可能是10幾%,也可能是50%以上,

而且這是大盤的指數,對於某些個股來看可能跌更多。

人的一生中一定會遇到好幾次的股災發生,

首先帶大家來回顧全球最大的股票市場美股,在過去百年來最重大的7次股災。

目前美國是全球股市最重要的市場,當下整體市值規模也佔全球股是50%以上,匯集全球最重要企業。

因此儘管各國家都有各自的股災,但我們關注的股災仍是以美國為主。

在過去,較大的股災跌幅最大可能會達-50%上下,這還是整體指數的表現,

在股災中,許多體質較差的一部份企業很可能跌幅超過-80%,甚至周轉不靈、倒閉下市。

股災發生的頻率並無規律,以下統計的也並非所有的下跌趨勢,而是其中幾次讓許多人印象深刻的股災。

短則10年內會發生一次股災,長則可能20年中僅有一兩次顯著的短暫下跌。

不同股災根據嚴重程度不同,持續的時間、低點漲回前高的時間也有所不同,

短則一兩年甚至幾個月就漲回前高,長則要數年時間才能漲回前高。

下面這張表,市場先生幫大家統計百年來個大股災的發生時間、最大跌幅、以及持續時間。

美股百年來重大的7次股災 |

|||||||||

| 編號 | 事件 | 導火線 | 開始時間 | 結束時間 | 漲回前高時間 | 最大跌幅 | 高點至低點 下跌持續時間 |

低點至前高 上漲所費時間 |

高點至下次漲回高點所費時間 |

| 1 | 經濟大蕭條 | 投機及槓桿形成經濟泡沫 | 1929-10 | 1933-03 | 1954-09 | -86.0% | 3年6個月 | 21年6個月 | 25年0個月 |

| 2 | 熊市中的熊市 | 二次世界大戰開始 | 1937-03 | 1942-04 | 1946-04 | -57.6% | 5年2個月 | 4年0個月 | 9年2個月 |

| 3 | 石油危機 | 經濟衰退、通膨、石油危機 | 1973-01 | 1974-09 | 1980-07 | -46.3% | 1年9個月 | 5年10個月 | 7年7個月 |

| 4 | 黑色星期一 | 經濟不看好、中東局勢緊張 | 1987-10 | 1987-12 | 1989-01 | -30.1% | 3個月 | 1年1個月 | 1年4個月 |

| 5 | 網路泡沫 | 互聯網公司過度被炒作而泡沫 | 2000-09 | 2003-02 | 2007-05 | -47.4% | 2年6個月 | 4年3個月 | 6年9個月 |

| 6 | 次貸危機 | 次級房貸泡沫破裂 | 2007-12 | 2009-03 | 2013-01 | -55.2% | 1年4個月 | 3年10個月 | 5年2個月 |

| 7 | 新冠肺炎 | 疫情帶來的恐慌、石油價格暴跌 | 2020-03-05 | 2020-03-23 | 2020-06-03 | -33.8% | 19天 | 71天 | 90天 |

| ※1-4項數據為估計值 數據來源:multpl、trendfollowing 整理:Mr. Market市場先生 |

|||||||||

由於許多股災發生時,我們大多並沒有親身經歷過,

最近10年股市也沒有長期表現低迷,因此許多人可能很難想像當時經濟狀況多糟、市場有多悲觀。

以下市場先生分別來細談每次股災的細節,希望看完後能讓你對股災有更明確的認識。

美股股災1:1929年 經濟大蕭條

- 開始時間:1929年10月

- 結束時間:1933年3月(歷時3年6個月)

- 漲回前高時間:1954年9月(歷時25年)

- 最大跌幅:-86.0%

※以上資料以S&P500指數月平均收盤價計算

1929年的華爾街股災可說是美國歷史上最嚴重的一次股災,

不但下跌幅度及影響層面大,持續的時間也最久,導致了往後10多年的經濟大蕭條。

- 1920年代,美國經歷了「咆哮的二十年代」,那個時候經濟繁榮,股市一片看好,投機風氣相當旺盛,人們覺得從股市賺錢太容易了,根本沒有人理會風險。

- 1923年至1929年間,道瓊工業指數足足上漲了5倍之多,許多投機者貸款買入股票。

- 1929年3月的時候,股票經紀貸款給小投資者的金額已經相當於股市市值的2/3以上,且市場上貸款總額超過85億美元,比當時美國流通貨幣總額還要多,非常驚人。投機者的買賣持續推升股價,使得股價已與基本面脫鉤,因此最終形成經濟泡沫,導致了崩盤。

- 1929年10月28日,道瓊工業指數一天急跌13%,隔日跌勢尚未終止,29日再次慘跌12%,這個跌勢一路持續了3年多,整個股市市值蒸發約8成。

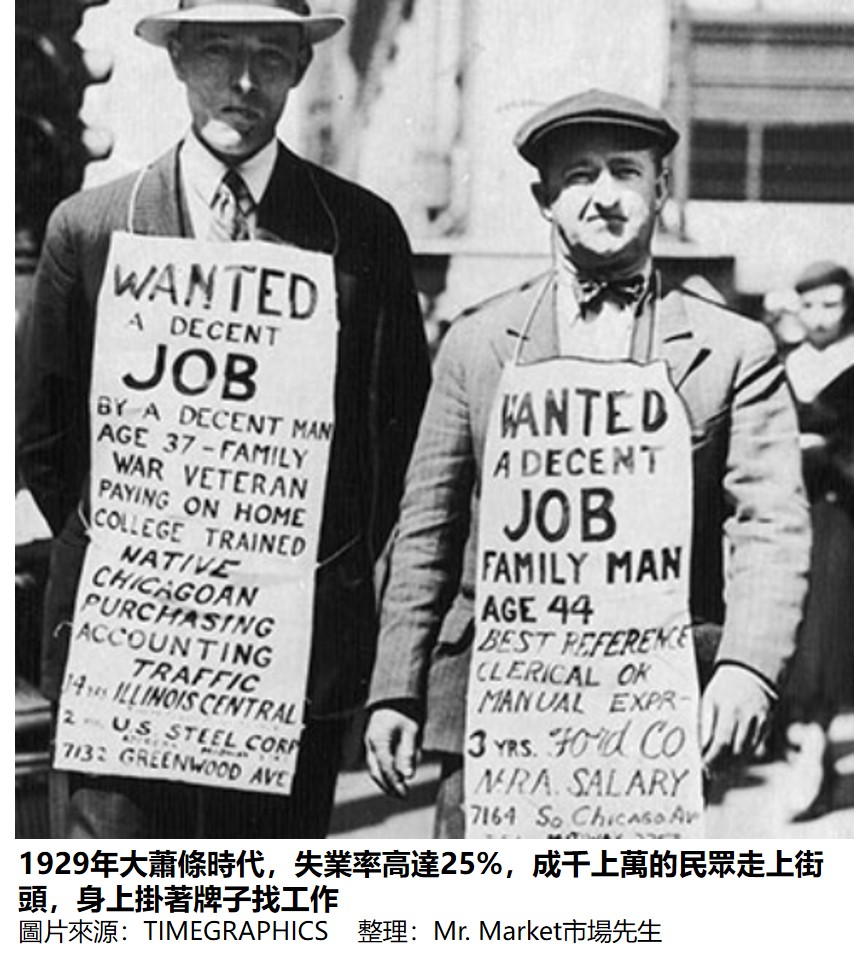

在這次的股災中,超過90%的華爾街銀行家徹底破產,數千名的放款人陷入絕境,

股價的急跌同時造成企業倒閉,裁員潮因此而起,失業率高達25%,

失業又造成了消費緊縮,使得經濟陷入大蕭條的負面循環。

此外,股市的暴跌也使得許多銀行因無法收回貸款而倒閉,加上銀行對於貸款的條件審核變嚴格,

許多中小企業無法貸到款,美國經濟自此就進入了大蕭條,持續了10年之久。

這次的股災也是股市低迷最久的一段時期,如果在1929年高點時買入股票並持續持有的話,

那麼要等到25年後才可以賺回自己原本擁有的。

政府的救市行動

早期美國政府一直是採取自由主義經濟政策,因此在這次股災發生時,

並沒有進行及時的具體救市行動,最終引發了這次的大災難,

但股災後美國政府開始反思股災發生的原因,陸續推出了《格拉斯—斯蒂格爾法案》,

對銀行系統進行改革並管控投機,及推出《證券交易法案》並成立了美國證券交易委員會,

自此後才算是穩定了美國的股市及經濟。

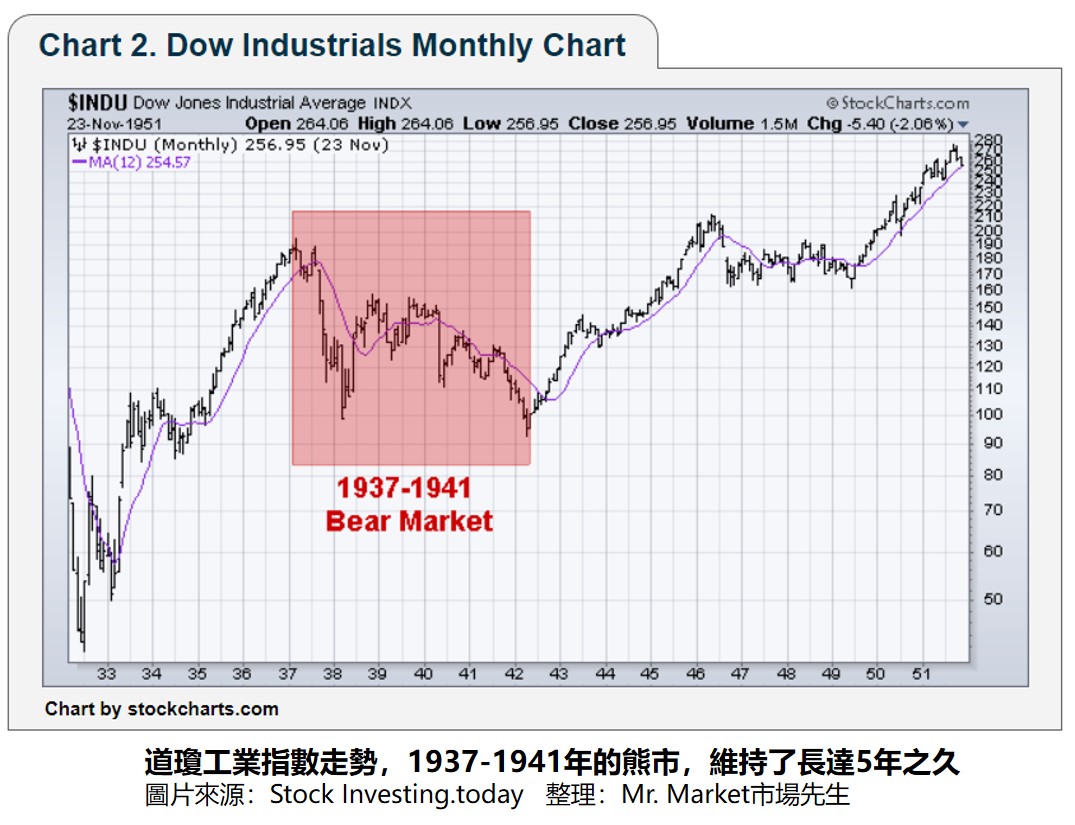

美股股災2:1937年 熊市中的熊市

- 開始時間:1937年3月

- 結束時間:1942年4月(歷時5年2個月)

- 漲回前高時間:1946年4月(歷時9年2個月)

- 最大跌幅:-57.6%

※以上資料以S&P500指數月平均收盤價計算

1937年的股災算是1929年的延續,但仍十分具有殺傷力,

跌幅排名第二,持續時間也最久,一共花了5年時間才重回牛市。

- 在1929年的華爾街股災後,到1933年美股開始上漲,民眾誤以為熊市已經結束,市場開始恢復信心,股市漲了將近4倍,到1937年的3月達到高峰。

- 隨著二次世界大戰的開始,歐洲陷入大規模的戰爭,日本也在亞洲挑起戰火,此外華爾街還不斷傳出醜聞,因此短短一年內股市又暴跌了50%,並持續跌勢長達5年之久,這次股災,共花了9年時間才漲回之前的高點。

這是美國人民再次經歷從極樂到極悲的年代,大家以為熊市結束了,

殊不知後面還有一個更大的熊市。

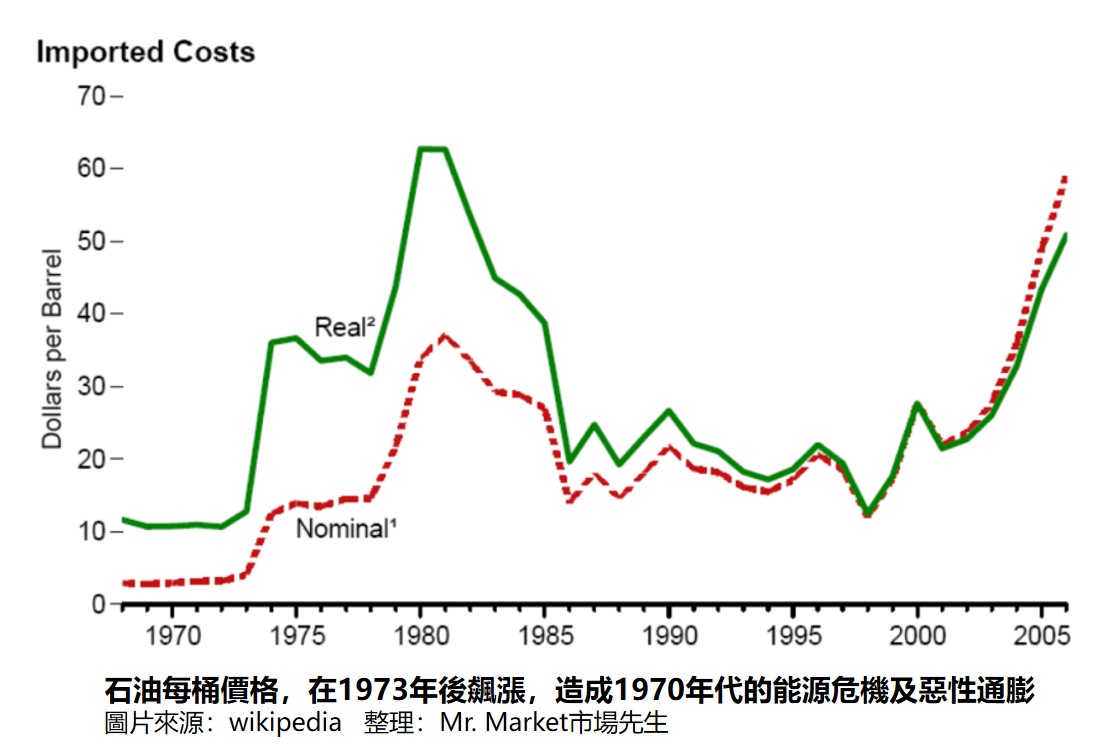

美股股災3:1973年石油危機

- 開始時間:1973年1月

- 結束時間:1974年9月(歷時1年9個月)

- 漲回前高時間:1980年7月(歷時7年7個月)

- 最大跌幅:-46.3%

※以上資料以S&P500指數月平均收盤價計算

1973年發生了戰後最嚴重的經濟危機,也是世界第二次經濟危機,

在這次危機中,股市也崩跌超過40%,並且維持了一段長時間的熊市,

這次引起美股下跌的主要原因是經濟的衰退及通膨的加速,而石油危機的爆發使得整體情況更加惡化。

美國的工業生產指數同比增速在1972年底達到高點,並且從1973年開始下滑,

同時由於政府巨大的財政赤字和信用擴張,使得通膨飆升,

為了抑制通膨,美聯儲展開激進的升息措施,到1973年8月一年內已經升息7次。

同年10月,在石油危機的衝擊下,美國爆發戰後最嚴重的經濟危機。

根據世界銀行的統計,在1973年9月時原油價格是每桶2.7美元,

到了1974年1月已經上升到每桶13美元,幾個月內漲了將近5倍,股市在1年多內下跌了將近一半。

1975年,美國失業率高達9.2%,通貨膨脹率達到12%,經濟情勢惡化的狀況到1976年才緩慢回升。

這次美國股災發生的原因不像1929年那次是因為人為炒股,

而是經濟及通膨造成的,石油危機更加劇了它的跌勢。

這次危機影響層面相當大,全球主要國家的股票都明顯下跌,其中跌幅最大的是香港,

恆生指數從1973年最高點至1974年最低點,最大跌幅高達91.5%。

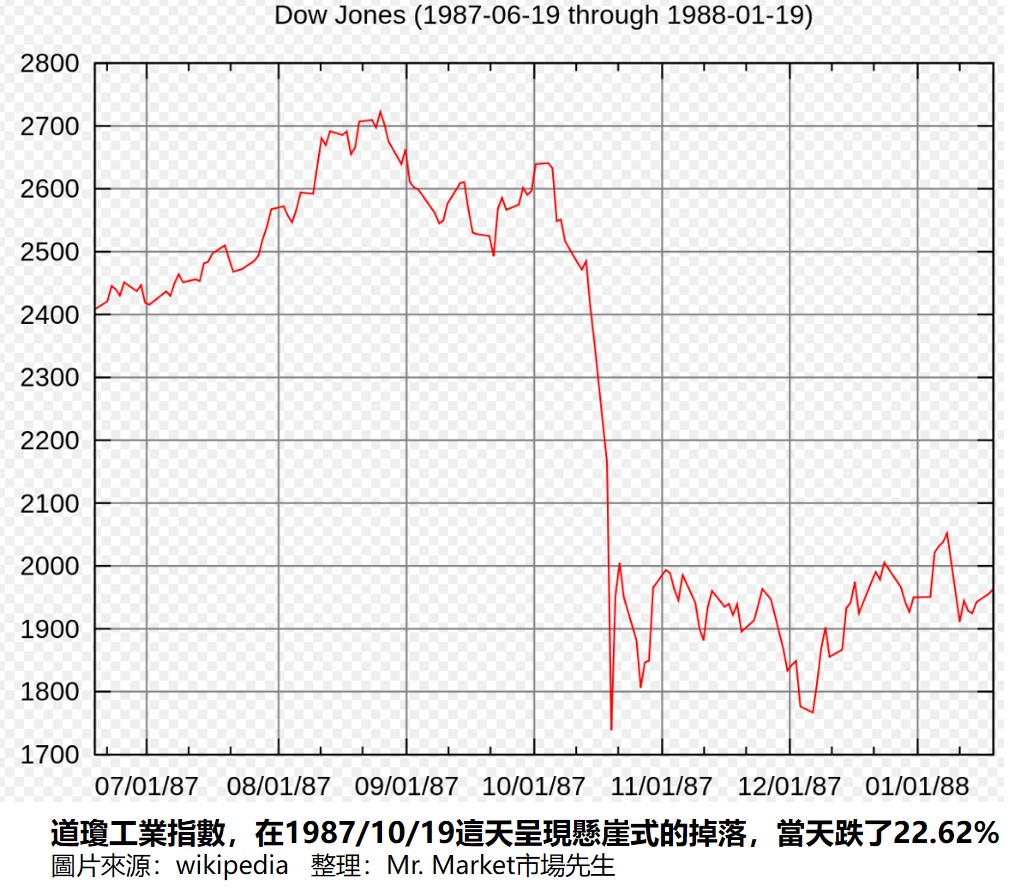

美股股災4:1987年黑色星期一

- 開始時間:1987年10月

- 結束時間:1987年12月(歷時3個月)

- 漲回前高時間:1989年1月(歷時1年4個月)

- 最大跌幅:-30.1%

※以上資料以S&P500指數月平均收盤價計算

華爾街著名的黑色星期一,在1987年10月19日星期一那天,道瓊工業指數暴跌22.62%,

跌幅超過1929年的紀錄,換算市值超過5,000億美元,幾乎等同於當年美國國內生產總值的1/8。

1980年代初期,美國經濟繁榮,股票市場維持了幾年的牛市,

到了1987年美聯儲不斷的調漲利率。

然而,因為市場對於經濟未來的預期不看好,再加上中東局勢緊張、美元預期貶值、

上市公司併購稅收優惠取消等各項壞消息,美股開始進行盤整,

終於在1987年10月19日星期一當天,道瓊工業指數突然下跌,

到休市時跌了22.62%,這是美國史上最大單日跌幅。

其中程式交易加快了此次跌幅,因為程式交易會使得電腦交易程式看到股價下跌時,

便依照設定的機制拋售股票,而拋售後又使得價格下跌,

電腦又拋售更多股票,形成惡性循環。

接下來幾天美元遭到拋售,大幅貶值,10月26日道指再次下跌8.03%,

世界各國的股市也受到波及,紛紛受挫,其中香港恆生指數單日跌幅高達33.33%,創下世界股市單日最大跌幅。

這是一個影響層面極大的全球性股災,全世界主要股市損失合計高達17,920億美元,

相當於是第一次世界大戰直接和間接經濟損失的5倍之多。

幸好這次美國政府因為有了過去的經驗,即時救市未演變成經濟危機,

股市也在1年4個月後漲回之前的高點。

政府的救市行動

這次美國政府汲取了1929年的經驗,在股災發生後即時的干預市場,

避免演變成更嚴重的經濟危機,其主要的做法如下:

- 10月20日美股開盤前發表緊急聲明,表示支持商業銀行繼續放貸給股票交易商,美聯儲向市場保證提供足夠的流動性。當時的美國總統雷根也發表聲明穩定人心:「這次股市崩盤與美國健康的經濟狀況是不相稱的,美國的經濟非常穩定。」

- 向多家大公司提供資金,以讓他們可以回購自家股票。

- 與世界各主要國家協調匯率政策,穩定美元匯率以避免資金流出。

- 大幅降息。

- 阻斷程序化交易產生的惡性循環,並導入熔斷機制,當股價出現異常波動時,只能在熔斷機制的價格區間交易。

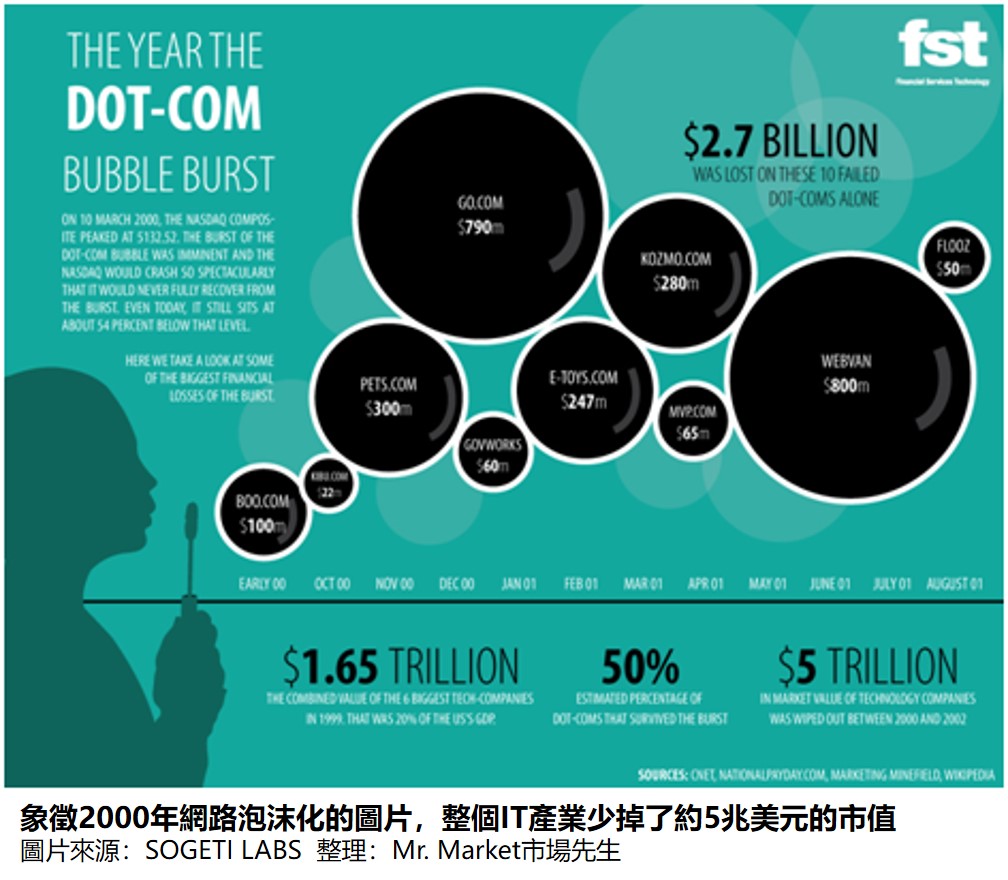

美股股災5:2000年網路泡沫

- 開始時間:2000年09月

- 結束時間:2003年02月(歷時2年6個月)

- 漲回前高時間:2007年05月(歷時6年9個月)

- 最大跌幅:-47.4%

※以上資料以S&P500指數月平均收盤價計算

2000年的網路泡沫危機也是一次相當知名的股災,由於主要是互聯網公司的泡沫造成的,

影響重大的是那斯達克指數,因此又被稱為那斯達克股災。

在1990年代後,隨著電腦科技的進度,越來越多的高科技股票在那斯達克交易所上市,

由於高科技股常隱含著很高的本夢比,意思就是因為無法短時間獲利或虧損,

導致無法估算本益比,但民眾卻對該公司研發中的產品寄與厚望的情況。

於是大量的互聯網概念公司被炒作,荒謬的估值比比皆是,

在1995年時,那斯達克指數突破1000點,到了2000年3月,指數創下5048.62點的新高,

但是隨後這個網路泡沫破滅後,那斯達克指數一路跌到2002年9月份的1,172點,

跌幅高達77%,那些被炒作的互聯網概念公司也大多數都消失了。

這次泡沫發生後,dot.com公司接連地把資金燒光,最終多數以倒閉或是被併購收場,

只有少數的公司存活下來,例如我們所熟知的eBay及Amazon。

這次危機讓IT產業少掉了約5兆美元的市值,主要對IT產業影響巨大,

相對其他產業就影響較小,所以S&P 500指數的跌幅不如那斯達克這麼大。

美股股災6:2007年次貸危機

- 開始時間:2007年12月

- 結束時間:2009年03月(歷時1年4個月)

- 漲回前高時間:2013年01月(歷時5年2個月)

- 最大跌幅:-55.2%

※以上資料以S&P500指數月平均收盤價計算

2007年的次貸危機始於美國第二大次級房貸公司「新世紀金融公司」宣布破產,

隨後由房地產市場蔓延到了信貸市場,最後演變為全球性的金融危機,我們稱之為2008金融海嘯。

在2000年網路泡沫危機後,美聯儲在2000年至2003年間多次降息,

造成房市跟股市雙雙大漲,當時美國房地產景氣樂觀,大家一致看好,

信用不好的人也能夠透過次級貸款取得金錢。

銀行把錢借給這些信用不好的人,然後再將這些貸款包裝成衍生性金融商品,賣給其他金融機構或投資者。

同時,那些信用評等機構並未客觀的評級這些債券,反而將這些高風險債券評為AAA級。

- 2004年後,美國開始進入升息的循環,至2006年基準利率已經上調到5%以上,使得貸款利率大為上升,民眾還債壓力升高,房市也因而陷入困境。當房價開始下跌後,次級貸款大量的違約,那些用次貸來包裝的證券也失去了它的價值。

- 2007年12月,美國第二大次級房貸公司新世紀金融公司宣布破產。

- 2008年9月,危機集中爆發,兩大住房抵押貸款機構房利美和房地美被政府接管,接著百年歷史的投資銀行巨頭雷曼兄弟申請破產保護,美林被美國銀行收購,一連串的金融機構瀕臨倒閉,造成世界的信貸緊縮,全球性的金融危機席捲而來,造成股市大跌,S&P 500指數跌掉了約50%的市值。

這次危機衝擊最大的就是金融機構,因為金融機構之間彼此存在著交易關係,

一家機構的違約造成的連鎖效應難以想像。在雷曼兄弟破產後,

許多金融機構也紛紛陷入倒閉或是被併購的危機,甚至花旗銀行的股價也掉到剩1美元,

金融股成為大家急著脫手的燙手山芋。

金融體系的崩壞對於整體經濟也影響巨大,

因為貸款的緊縮會使得企業的投資及民眾的消費跟著緊縮,促成了經濟的負向循環。

2009年2月美國的失業率攀升至8.1%,為26年以來的新高,全球經濟也都陷入不景氣,

如果當時人在台灣有印象的話,那時也有許多企業放無薪假,

多數民眾都能感受到這次金融海嘯帶來的影響。

政府的救市行動

在這次金融海嘯中,美國聯邦政府亦很快地採取了措施來救市,其行動包括:

- 接管房利美、房地美,並且援助其他金融機構如AIG、花旗等。

- 採取量化寬鬆的貨幣政策,不斷調降利率,至2008年12月,將聯邦基金利率目標值調至0~0.25%範圍內。

- 對銀行提供短期貸款,並提供緊急流動性。

美股股災7:2020年 新冠肺炎

- 開始時間:2020年03月05日

- 結束時間:2020年03月23日(歷時19天)

- 漲回前高時間:2020年06月03日(歷時90天)

- 最大跌幅:-33.8%

※以上資料以S&P500指數月平均收盤價計算

2020年新冠肺炎造成美股在10天內出現4次熔斷,為歷史前所未見。

然而,後續的反彈之快速也讓許多投資人始料未及,僅19天就結束了這一波的跌勢,

因此文章前面的以月平均收盤價為數據的圖表還看不出這次股災帶來的影響。

- 2020年1月18日,從中國的武漢開始爆發了新冠肺炎,隔日武漢以外首次出現確診病例,中國大陸進入全面的防控,股市也開始受影響。

- 2020年2月26日,中國大陸境外的確診病例首次超過了境內,全球蔓延的局勢確定。

- 2020年3月6日,石油大國沙烏地阿拉伯與俄羅斯談判破裂,沙烏地阿拉伯展開報復式增加石油開採量。

- 2020年3月9日,國際油價大跌30%,大大打擊了美國的石油業,於是美股一開盤即觸發熔斷機制,當日道瓊工業指數下跌近8%。接著。

- 2020年3月11日,世界衛生組織在稱這次新冠肺炎為「全球大流行」,全球股市再次暴跌,各國政府紛紛宣布降息等增加流動性的措施。

這次的股災因為各國積極地救市行動及寬鬆的貨幣政策,使得美股在3個月內就漲回原本的高點,

後續甚至一直創下歷史新高,但股價跟經濟面似乎是脫鉤的。

新冠肺炎後因各國紛紛採取鎖國政策及嚴格的隔離措施,加上新冠肺炎影響了許多行業,

各國失業率增加,經濟成長也不如預期。

美國在2020年第一季GDP下跌4.8%,是2014 Q1後的首度萎縮;

歐元區同期的GDP也萎縮了3.8%,為歷史上最大萎縮幅度。

政府的救市行動

新冠肺炎危機爆發後,美聯儲為了救市,推出零利率加上無上限的量化寬鬆貨幣政策,

3月25日,美國白宮更與參議院達成協議,將以2萬億美元的救助方案向個人及企業發放資金,

這是美國史上規模最大的單一經濟刺激方案。

此方案宣布後,當日美股三大指數均呈現上漲,

美國這種空前絕後、大規模印鈔的行為雖然成功救了股市,但也給世界的通膨帶來了隱憂。

快速重點整理:為什麼會股災?遇上時該怎麼辦?

- 股災可能是經濟衰退造成的,也可能是人為因素造成的,甚至是突發事件造成的,但其共通點都是難以預測發生的時間點及持續的時間。

- 人的一生中一定會遇過幾次股災,每個人都必須學著與股災共存,透過資產配置可以有效地降低股市大起大落的風險。當投資標的種類越多,就越有可能在主要資產下跌的時候生存下來。

- 正如股神巴菲特所堅信,股災和天災一樣都是一時的,最終會恢復正常,所持有的公司股價最後會反映其內在價值。在股災時發生時,是用低價買入好的公司的大好機會。

關於股災與崩盤的應對,可以分別閱讀以下幾篇文章:

1. 崩盤意思是什麼?想在股市崩盤時要能賺到錢,必須滿足3個條件

本文為資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

更多投資入門延伸閱讀:

2. 推薦超過40本投資好書

3. 美股開戶》推薦券商比較

4. 股票開戶》推薦的開戶券商

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

謝謝你整理很清楚~了解美國股災的歷史跌幅及持續時間~可以作為參考及學習與市場共存很重要。