全球投資之父:約翰.坦伯頓 》低買高賣反向投資先驅

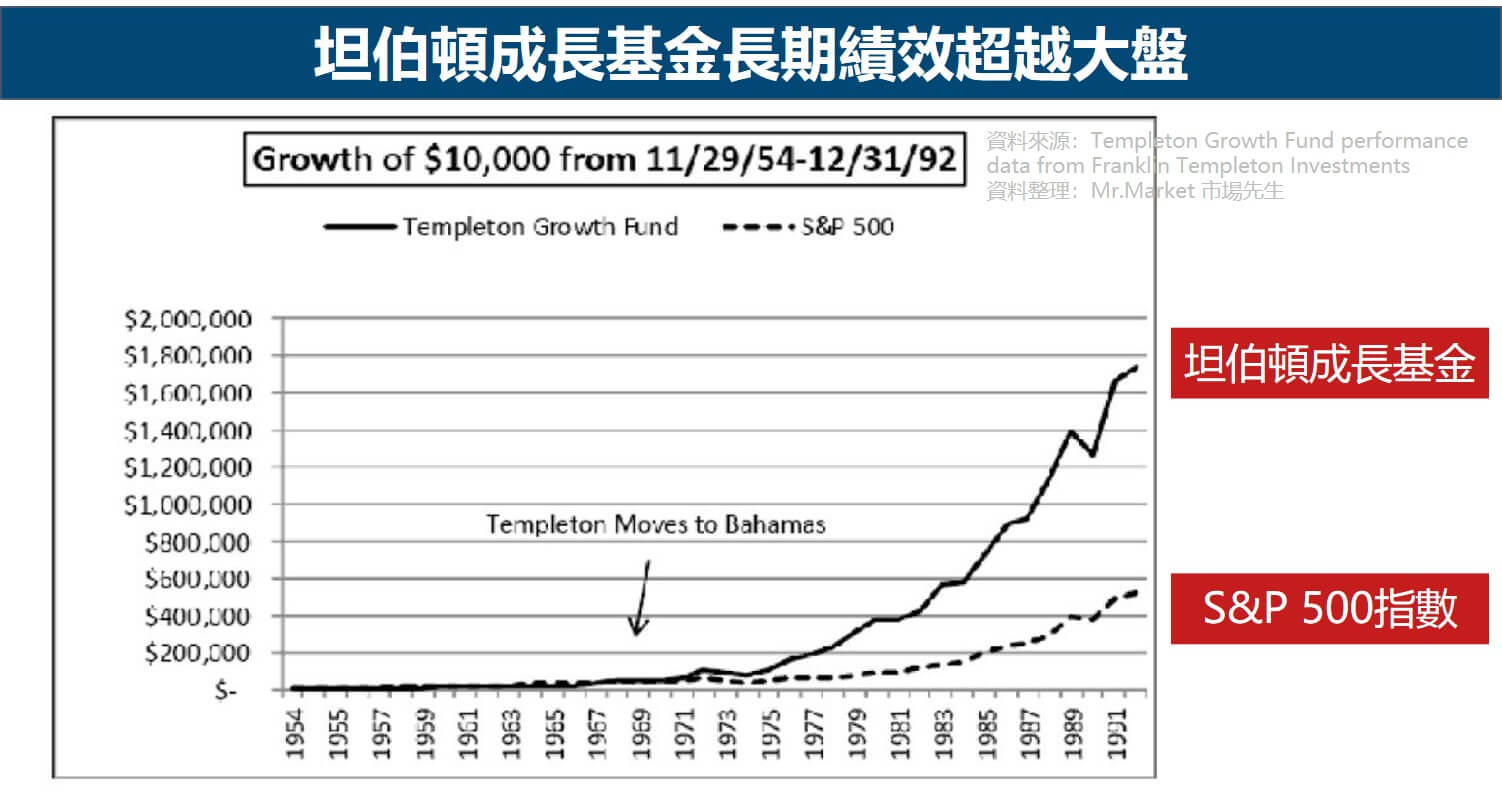

約翰.坦伯頓爵士(Sir John Marks Templeton)在1954 年創立「坦伯頓成長基金」(Templeton Growth Fund),這檔基金自成立以來,年化回報率為 14.5%。

本文市場先生介紹約翰.坦伯頓的生平、職業生涯、投資哲學及投資決策實例,並且分享要到哪裡看他的投資法則,最後介紹他的參考書單。

本文市場先生會告訴你:

全球投資之父:約翰.坦伯頓是誰?

約翰.坦伯頓爵士(Sir John Marks Templeton)小檔案

- 出生:1912/11/29

- 逝世:2008/7/8(享年95歲)

- 出生地:美國田納西州

- 學歷:牛津大學貝利奧爾學院法學碩士、耶魯大學經濟學學士

- 經歷:坦伯頓全球公司創辦人、約翰.坦伯頓基金會創辦人

- 成就:操盤基金平均年報酬率14.5%

- 稱譽:全球投資之父

- 著作:《坦伯頓金律》、《謙虛的態度》、《世界各地的人生定律:兩百個永恆的精神守則》

約翰坦伯頓名言語錄:

- 投資要看實質報酬率

- 尋找價值投資標的

- 投資要有國際觀

- 不要盲目跟隨大眾

- 要從錯誤中學習

成長背景:幼時經濟環境不佳,憑藉優異成績進入牛津大學

約翰.坦伯頓於1912年出生於美國田納西州的清寒家庭,1934 年以優異成績取得耶魯大學經濟學位,隨後繼續赴牛津大學深造,並於 1936 年取得法學碩士。

坦伯頓19歲時,父親告訴他已經無法負擔大學學費,因此他從大學第二年開始就設法自力更生(1929年股市崩盤後的兩年),他日後回想起這段往事,自認是一件好事,因為這讓他了解到:「表面上的悲劇,可能是上帝教育子民的方法。」

職業生涯:低買高賣策略,開拓全球反向投資先驅

坦伯頓畢業後進入Fenner & Beane公司工作,該公司即為美林證券(Merrill Lynch & Co, MSPX-US)(Merrill Lynch)的前身之一。

- 1937年,美國大蕭條最為低迷的時刻,將自己創立的公司與同業合併,成立新公司 Templeton, Dobbrow & Vance。

- 1938 年,在華爾街展開職業生涯。

- 1939年,二次世界大戰爆發之際,26歲的他用借來的1萬美元,買進104家股價在1美元以下的股票,4年後全數出售,漲到4萬美元。

- 1954年,創立「坦伯頓成長基金」(Templeton Growth Fund)。

- 1968年,公司更名為Templeton Damroth並轉售。

- 1987 年,成立「約翰坦伯頓基金會」(John Templeton Foundation),同年,因其慈善事業被英國女王伊麗莎白二世封為爵士。

- 1992年,將公司賣給富蘭克林集團,當時坦伯頓成長基金增長至 200 萬美元,代表自成立以來年化回報率為 14.5%。

- 1999年,美國《Money》雜誌譽為「本世紀全球最偉大的選股人」。

晚年生涯,活躍於慈善公益活動,坦伯頓晚年放棄美國公民身份,移居巴哈馬,並活躍於國際性慈善活動。

2008年7月8日,於巴哈馬逝世,享年95歲。

職業生涯:創立坦伯頓成長基金,長期績效打敗大盤

坦伯頓取得耶魯學位時,就已經決定要成為投資顧問,

但等到他從牛津回美國兩年後,才踏出第一步,以5,000美元買進紐約一家小型投資顧問公司,

接下來20年間,他與夥伴逐漸壯大事業規模,職涯中期,坦伯頓有數十年共同基金經理人資歷。

1954年,他創立「坦伯頓成長基金」(Templeton Growth Fund),40年來這檔基金的投資報酬率,以年均逾3.7個百分點超越大盤。

- 1937年,開設小型投資顧問公司,後與同業合併為Templeton, Dobbrow & Vance。

- 1940~1960年間,擔任投資顧問。

- 1954年,創立「坦伯頓成長基金」(Templeton Growth, Ltd)。

- 1960年代初,坦伯頓賣掉投顧公司,藉由新公司「坦伯頓管理有限公司」(Templeton Management Ltd)成為「坦伯頓成長基金」的唯一投資顧問。

- 1960年代末,遷居至巴哈馬,巴哈馬時期年均報酬高於大盤6.0個百分點,這是未使用債務槓桿所取得的績效,而坦伯頓獨自操盤作業,並無其他外部支援。

- 1954 -1987年間,坦伯頓直接管理該基金、監督其運作;1954~1992年間,平均年化報酬率為16.0%。

- 1987年,他將選股責任交給副手,但仍監督基金的投資組合,並成立新興市場基金系列。

- 1992年,以 9.13 億美元的價格,他將坦伯頓基金業務售予富蘭克林資源公司(Franklin Resources Inc.),公司改名為「富蘭克林坦普頓」(Franklin Templeton)。

約翰.坦伯頓的投資哲學

坦伯頓的投資思維,很難將他界定成單純的價值或成長型投資人,

他善用基本面分析股票,而非仰賴技術、籌碼面操作;

坦伯頓注重分散風險,會到世界各地尋找便宜、有價值的股票,並在市場悲觀的時候出手買進,他的反向逆勢投資理念至今仍對許多投資人影響深遠。

關於坦伯頓的投資哲學,市場先生整理出以下6個法則。

法則1:以最高的實質總報酬作為投資目標

對坦伯頓而言,投資的真正績效,只有一個衡量標準:扣除所有收支、稅金後,獲取多少實際報酬?

對多數投資人來說,資金有三個最重要的扣除項目:

- 賦稅;

- 投資所占用的資金之購買力損失;

- 執行投資策略的成本,如:交易費用、專業服務費,以及基金管理費等等。

舉例來說,假設有A和B兩個投資標的,

- A是透過應稅的投資帳戶持有,每年收益為投資成本的6%,每年可產生20%的資本利得。

- B是透過免稅的投資帳戶持有,年度收益僅為4%,每年的資本利得僅為A的一半,也就是10%。

假設通膨率每年保持5%,每年投資收益可獲得10%報酬,兩項投資均持有五年。

如下表所示,B的報酬率表面上看起來不如A,但其實B是較好的選擇,

此外,因為通膨的關係,五年投資時間結束時,這兩項投資的實質價(反映購買力)明顯低於其名義值,換句話說,每年通膨率5%持續五年,使貨幣的價值損失逾三分之一。

| 比較A、B兩項投資 | ||

| 投資A | 投資B | |

| 投入資本 | $10,000 | $10,000 |

| 每年收益 | 6% | 4% |

| 每年資本成長 | 20% | 10% |

| 投資收益之稅率 | 25% | 0% |

| 資本利得之稅率 | 40% | 0% |

| 每年通膨率 | 5% | 5% |

| 五年之後 | ||

| 稅後總投資收益 | $2,747 | $2,442 |

| 稅後資本 | $9,589 | $13,395 |

| 內部報酬率(名義值) | 17.80% | 21.40% |

| 內部報酬率(實質值) | 12.20% | 15.70% |

| 五年後投資的實質價值 | $15,348 | $18,331 |

| 資料來源:《坦伯頓不敗投資法》 資料整理:Mr.Market 市場先生 |

||

透過上述例子可以看出,總報酬十分重要。

投資股票的總報酬,包含股價上升帶來的資本利得,以及公司配發的股息。許多投資人十分關注短期股價波動,但不知道股息歷來是決定長期報酬最重要的因素。

長期來說,公司的盈利必須成長,才能增加配發股息,公司的價值取決於未來的盈利,這些盈利部分用於配發股息,部分保留在公司,作為未來業務成長的資本。

相對於股票的價值評估,付出較低的買入價,通常能獲得較高的總報酬;而付出過高的成本,則總報酬通常相當差,投資人可能因為各種原因付出過高成本,常見因素有:

- 高估未來成長率;

- 正確估計未來成長率,但仍付出過高成本。

法則2:當市場悲觀時,進場逢低買進

坦伯頓認為極度悲觀的時候,正是投資人最樂觀的時候,回顧他的投資生涯,奉行下述座右銘:

「趁別人垂頭喪氣賣出時買進,趁別人貪得無厭大買時賣出,這需要極堅強的意志,卻終有極大的報酬。」

「多頭市場因為悲觀情緒而誕生,因疑慮交加而成長,因樂觀情緒而成熟,因亢奮狂喜而死亡。極度悲觀瀰漫時,正是買進的最好時機,而極度樂觀洋溢時,正是賣出的最好時機。」

法則3:低價買進,反向投資

低價買進聽起來很簡單,也是大家都懂的道理,但現實中絕大部分人的結果都是高買低賣。當股價高漲的時候,投資人拚命買進大量股票,而股價低迷的時候,投資人卻又擔心恐懼而不想買股。

坦伯頓認為,在大家看好前景的時候買進股票,是很愚蠢的,因為你永遠都不能贏過大盤。

坦伯頓的低價買進概念時常遭到誤解,這並不是說悲觀的時候,所有下跌的股票都可以買進,如果你對個股的價值估算有信心,當股價偏低時,你就應該買進,他認為最合理的做法,是先評估潛在標的的價值,然後再建構投資組合,

換句話說,並非價格低迷的股票都值得買進,真正要尋找的,是股價與內在價值相差最大的標的,這才是最穩健的反向投資做法,而不是為了反向而反向。

法則4:買價值而非市場趨勢

在坦伯頓看來,股市和經濟走勢一致並非是必然的情況,空頭市場並非總是與經濟衰退同時發生,

因此他主張:「買個別公司的價值,而不是市場趨勢,也不是總體經濟前景。太多投資人聚焦於前景和趨勢,因此,聚焦於價值能賺到更多。」

法則5:保持彈性

許多媒體會以「價值投資泰斗」來稱呼坦伯頓,不過他並非傳統意義上的「價值投資人」,

典型價值投資人會堅持自己買進的股票必須符合特定原則,像是低本益比,或是高股息殖利率,

但坦伯頓的做法不同,在合理的框架內,他樂於思考其他可能性,並保有彈性,買進他認為超值的股票。

對他來說所有資產都是潛在投資標的,

關鍵在於內在價值,是否「便宜」,而他講的「便宜」是指可以有各種價值和成長的組合,也就是說,超值的股票,可能是一家成長緩慢、股息穩定,但股價偏低的公司;但也可能是一家成長快速,但尚未反映在股價上、具成長潛力的公司。

坦伯頓曾說過:「永遠不要死抱著任何一類資產,或任何一種選擇投資標的的方法」,在他看來,投資人都應該「保持彈性、態度開放、合理存疑」,

最有名的例子就是他曾在雜誌建議讀者,將目光放到美國公債上,他也幫自己和基金會買進逾1億美元的美國長期零息公債,資金來自利率低廉的日圓貸款;同一時間,他大舉做空因為網路泡沫而價格偏高的科技股,兩者均為他帶來豐厚報酬:做空科技股為他賺進近9,000萬美元,買進美債三年內帶來80%報酬。

市場先生提示:從這點來看,坦伯頓更向是一個根據基本面做判斷的交易者,屬於積極交易類型的價值投資人。

法則6:分散風險,投資全球、全資產類別

坦伯頓認為,分散投資應是任何投資計畫的基石,分散投資的理由包含防禦意外衝擊風險,以及不同類別的資產對政經環境的變化反應不同。

投資各國資產,顯然有助於防禦某個國家發生災難的風險,

坦伯頓曾說:「只有每一次都正確的投資人,才不應該分散投資。」但現實中根本不可能有這種人。

坦伯頓自1960年代起,就大舉投資當時沒人注意的日本股票,當時他發現一些快速成長的日本公司,其股票本益比低得離譜,例如,1959年5月,坦伯頓就寫了一份備忘錄給客戶,指出日本在開拓歐美市場的優異表現,此外,日本優質公司的債券,殖利率是美國同類公司債的兩倍,而日股的股息殖利率則比道瓊工業指數高1.0個百分點。

在全球化投資還不盛行的年代,多數人認為投資美國市場就足夠,坦伯可以說是開創全球化投資的先驅,當時他在日本找到許多便宜的優質股,到了 1970 年他的投資組合有 60% 都是日本股票;除了日本與加拿大,他的投資布局也包含歐洲國家、澳洲、紐西蘭與亞洲國家。

坦伯頓強調,分散全球比起集中投資某一地區效果更好,除了投資不同的公司、產業及國家,也應分散投資股票和債券,以提高保障。

市場先生提示:在現代(2023年),我們普遍開始認為投資全球是一種合理的做法。但在坦伯頓那個年代(1960~1990),其實絕大多數的基金都只將目光聚焦於美國,在全球化尚未成熟、資訊還無法輕易流通十期,很少有投資人會將目光投向全球,坦伯頓則是先驅者。

坦伯頓投資決策實例

以下有2個實際案例分享:

- 911恐怖攻擊

- 放空科技股

案例一:911恐怖攻擊

在2001年911恐怖攻擊發生後,坦伯頓從過往歷史經驗判斷,股市對這類一次性政治或戰爭事件的反應,往往是先大幅下跌,但不久後就回升,因此不用過度操心,

儘管如此,從每一次股災經驗來看,多數人反應始終相同:震驚、迷惑、恐慌。當其他人都急著出清存股,

但坦伯頓已做好準備大批買進,

問題是:要買什麼?但更重要的問題是:哪裡展望最糟?

許多人可能都猜到答案了,當時所有股票中就屬航空類股最為低迷,坦伯頓為了執行購買航空股計畫,他已研究這些公司的基本面,並鎖定本益比最低的股票,他發現有八檔航空股符合標準,在市場恢復交易當天,任何一檔只要價格下跌50%就買進;

他原定買八檔股票,最終成交三張委託單,分別是:美國航空AMR、大陸航空、全美航空,接下來六個月,這三檔航空股創造的報酬率相當可觀。美國航空的投資報酬率是61%,大陸航空的投資報酬率是72%,全美航空的投資報酬率是24%。

正如同坦伯頓的判斷,恐怖攻擊沒有造成全球經濟衰退。

這次的事件,正呼應了他的投資法則:當市場悲觀時,進場逢低買進。

案例二:放空科技股

坦伯頓另一個著名軼事是放空科技股,2000年,約翰放空84檔科技股,每個放空部位的規模都達220萬美元,重壓科技股會在泡沫的高峰暴跌,他總共動用自有資金1億8,500萬美元,結果其他投資人慘賠時,他賺到近9,000萬美元後離場。

曾有人問坦伯頓如何判斷極度悲觀的時機點,

他回答:當最後一名持股人決定投降,賣出股票時。因為到了那時候,場內不再有買家,剩下賣家掌控一切,便到了極度樂觀的時機點。

至於放空應該怎麼做?

坦伯頓的第一守則是控制虧損,最重要的就是先設定一個基準,到了那個基準就認賠回補空頭部位,以免損失擴大,這個基準很主觀,依據每個人的風險承受能力來設定。如果放空投資人不先擬定作戰計畫,確定認賠停損的價格,那就是危險的賭注,而並非投資了。

同樣的,應該先預定獲利的基準,以坦伯頓實際操作那斯達克來說,股價從他放空價位跌掉95%,或本益比跌到低於30的時候,他就獲利了結,

這些基準是預防投資人變得太過貪心,

坦伯頓之所以能獲利,也在於他善用人的貪婪之心,並保有客觀性。

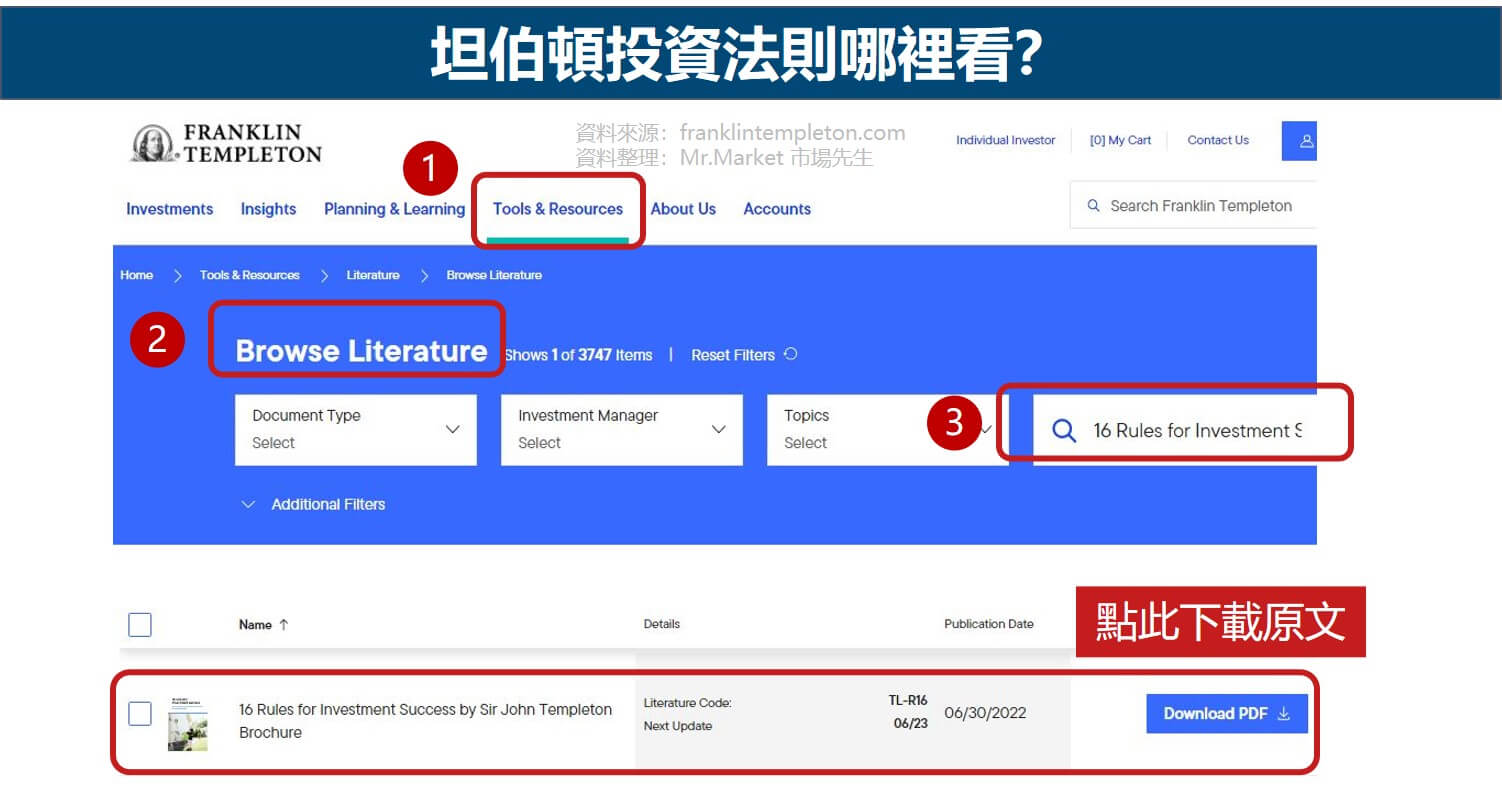

坦伯頓投資法則哪裡看?

富蘭克林坦伯頓成長基金會官網提供16個投資法則,詳細內容可以在此下載。

或是透過此路徑:Home → Tools & Resources → Literature → Browse Literature,

搜尋關鍵字「16 Rules for Investment Success by Sir John Templeton Brochure」,

一樣可以找到。

快速重點整理:坦伯頓投資哲學給我們的啟發

坦伯頓的投資哲學,以現今眼光來看仍具有極大參考價值,近年來我們歷經911恐怖攻擊、伊拉克戰爭,2008年金融海嘯,面臨這些危機,許多投資人因恐懼心理大筆拋售持股,坦伯頓年輕時就碰過經濟大蕭條,他早已意識到:「人們最悲觀的時候,正是投資的良機。」

無論是逢低布局、全球化投資、有彈性的價值選股,這些概念對於投資人來說仍然十分重要,也正因為坦伯頓開放的投資態度,使他能克服數十年的市場挑戰,而我們身為一般投資人,同樣也會面臨這些考驗,仍舊能從他的想法與行動中,得到許多啟發。

坦伯頓參考書籍

比起傲人的財務成就,坦伯頓更重要的人生願景是追求精神與心靈層面上的富足,坦伯頓基金會也延續這樣的精神,成立出版社 Templeton Press,其董事長為坦伯頓孫女Heather Templeton Dill。

坦伯頓不只寫投資理財書,還寫心靈成長類型的書,共有19本著作,其中許多書的中文版早已問世,可惜因出版年代久遠,多數已絕版,雖然通路無法購買,大家或許可在二手書店找找看。

其中比較特別的是《坦伯頓投資法則》這本書,是由坦伯頓曾姪女洛蘭坦伯頓(Lauren C. Templeton)撰寫,她同時也是洛蘭坦伯頓資本管理公司創辦人,作者以投資人又是嫡親的雙重身分,相較其他本書,更加貼近觀察坦伯頓的投資策略。

《坦伯頓投資法則》(已絕版)

《富爺爺的樂活投資》(已絕版)

《富爺爺的生活智慧》

《投資之神坦伯頓的黃金法則》(已絕版)

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

認識更多投資大師:

3. 班傑明‧葛拉漢 – 價值投資之父》影響巴菲特深遠的投資大師

4. 傳奇基金經理人彼得林區

編輯:Jessica 主編:市場先生

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

一般留言