勝率9成並非不可能,「選擇權賣方策略」就能辦到,但你敢用嗎? (內附 回測Excel 下載)

「勝率99%? 10年交易 300次只虧過 2次?」

「這會不會太扯?」

大約3~4年前,朋友拿著雜誌上的一個投資策略,和我討論。

那是一個台指選擇權賣方策略,

由某國立知名大學教授,自己實測和操作的方法,

號稱穩穩賺,每年輕鬆50~60%報酬率。

最近剛好又談起這件事,

原文出處已經找不到,但在網路上搜尋,有幾篇文章可以參考:

相關文章1

相關文章2

他提出的方法是,做「深度價外」的「台指選擇權賣方」:

方法如下:

1. 每個月第二周之後,賣出進下個月的選擇權

2. 履約價選在500點之外,而且選擇權價值20點以上,才進行賣出

通常這樣的策略,

還包含了一些主觀的方法,以及避險技巧。

不如就來實際測試看看,

選擇權賣方策略,是不是這麼有效。

如果還不知道選擇權,

可閱讀這篇:什麼是選擇權?

實際測試 台指選擇權賣方策略,

根據他的策略,我設定了以下條件:

1. 每個月第二周(第6個交易日)之後,

賣出進下個月的選擇權,並結算上個月的選擇權

2. 履約價選在500點之外,而

且選擇權價值20點以上,才進行賣出

3. 所有交易都以選擇權的收盤價計價,和實際成交會有誤差但不大。

先不算交易成本,有需要可以用每次交易扣掉1點 (50元)計算。排除掉不能量化的部分,用選擇權的歷史資料做測試:

選擇權賣方策略,勝率高達 85%,但是…

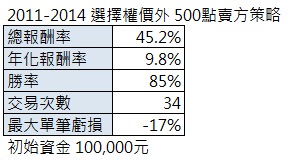

測試 2011-2014年的成果如下:

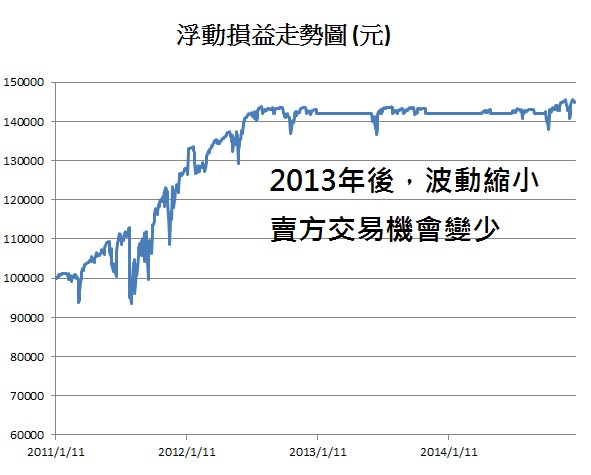

假設操作 2口選擇權 (call、put各一口),初始準備10萬資金 (一口 5萬) 的走勢圖。

從2011年到2014年,年化報酬率是 9.8%,勝率高達 85%

這中間發生的交易次數不多,

報酬率還算蠻不錯的。

但過程,並不是這麼 “平坦”

從走勢圖中可以觀察到,有很多巨大的 “抖動”,

這是來自 賣出選擇權 的價值大幅波動,也是作為賣方的特性。

大多數的交易,到最後,都很幸運沒有虧損,

但少數幾次虧損,金額非常的大!

最大一次單筆虧損,高達 17% ,賠掉將近一整年獲利

這筆虧損發生在 2011年的歐債危機。

單筆虧損點數高達 349點,

假設一次獲利平均 30點,相當於要連勝 12次才能賺回來。

這筆虧損,在走勢圖上看起來很少,

那只是因為 2011 – 2014 台指很少劇烈的走勢,

指數幾乎在 7000 – 9000點徘徊而已。

最大的一次暴漲暴跌,就只有歐債危機。

也因為如此,2013年以後,

500點價外的選擇權很少有 20點以上的交易機會。

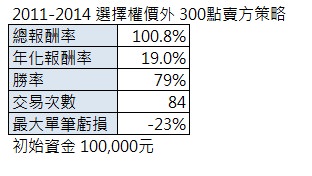

改成賣出價外 300點,年化報酬率高達 19%

2013年後交易機會比較大

從賣出價外500點選擇權,改成價外300點,

回測結果,獲利提高了、交易次數增加,勝率也略為下降到79%。

最大一筆虧損,依然是歐債危機,虧損 446點,

如果每筆獲利交易平均 30點,要連贏 16次才能賺回來!

做選擇權賣方,一定要注意3件事

1. 選擇權賣方是 “資本事業”,資金太少絕對不要嘗試

以這個教授的說法 (相關文章3),

選擇權賣方只要準備 12000~13000元的保證金,

(12000是幾年前的數字,現在一口選擇權保證金大約要2萬多)

每個月就能穩穩獲利 20~50點 (1000~2500元),

相當於一個月 7%以上的報酬率

每年獲利就能輕鬆獲利 50%以上?

但是,12000是 “最低” 保證金,

一但發生大幅虧損,可能撐不到它反彈,就被巨大的”抖動”甩掉了。

當選擇權賣方,就像開保險公司一樣,就是在”承擔風險”

如果和保險公司買保單,保險公司的資金一定要很充足

你一定不希望保險公司只因為需要的賠給某個顧客巨大金額,就瞬間倒閉,

因此當選擇權賣方,你也應該準備充足的資金。

要操作選擇權賣方策略,

以台指來說,

建議一口至少準備5萬以上的資金,

甚至10萬,備用資金越多越好。

2. 選擇權賣方策略,通常好幾年才會爆掉一次,但一次會賠掉好幾年的獲利

有人會問,這個教授300次交易只虧過 2次,是真的嗎?

我會說,應該是真的,

但這種事情有可能發生在任何人身上,

要考慮 2種可能,

一是他的多空判斷很精準,或有些避險技巧,

幫助他避開一些黑天鵝事件

二是他運氣很好,或是實際投入資金小、槓桿不大,到現在都還沒爆掉

(例如 2顆子彈這種,根本猜不到,避開幾乎是靠運氣)

國內的一些法人自營部門也很喜歡當選擇權賣方,

這不見得是他們的問題,

只能說,穩定的績效長官和股東都愛看,

幾年才會爆掉一次,機率很低,

而很高的勝率,通常又會讓人貪心,放大槓桿操作,

只要不爆掉,

每個月穩穩的獲利就像超級交易員一樣。

在金融業,這是一種道德風險

對個人而言,則是在和命運對賭

只要一次黑天鵝事件,

運氣好的可以挺過去,運氣不好的…就賠上好幾年的獲利。

3. 選擇權賣方 風險無限,要避免高槓桿,以及準備避險計畫

避險方法很多,例如停損、買進更價外的選擇權。

一般會出事情,

都是因為加碼攤平,造成槓桿放大。

例如:

2011年歐債危機時,就曾經爆發,

台灣金融史上最大選擇權賣方違約事件 (賠光保證金還倒虧),

當事人還是統一證券前總裁 (相關新聞連結) 。

他在歐債爆發當時第一根大跌,

沒有停損或避險措施,反而繼續加碼,

造成第二根大跌時損失直接放大好幾倍!

(當時市場波動性很不理性的放大,

即使1000點價外的選擇權,權利金竟然也有高達50點)

很多時候,市場巨大波動不會讓人出局,

賠錢時還加碼才是讓這個策略失敗的元兇!

選擇權賣方Excel檔案下載

下載連結 (雲端硬碟)

這份Excel可以用來計算選擇權賣方獲利、勝率、最大虧損。

裡面有 2011-2014年的期貨和選擇權資料。

唯一要注意的是,

選擇權的資料量很大,因此調整Excel中的參數會需要運算一點時間。

如果電腦不夠好,建議不要調裡面的設定。

(如果有問題、想自己更新資料、調整策略設定,但不知道怎麼做,

歡迎來信到討論:[email protected] )

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

延伸閱讀:

高勝率 vs 高賠率 哪個比較好? …告訴你一個勝率 95%的方法,你敢用嗎?

外資台指期貨部位,年勝率100%,每年都賺錢 !? 但想跟外資的單,必須注意…

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

同時sell put,風險大不大?

和什麼同時?

請問深度價外、履約價選在500點之外,而且選擇權價值20點以上,才進行賣出 這兩點是甚麼意思

這些都是選擇權的基本名詞,如果不懂不要操作喔

如果雙邊都直接鎖成價差單,這樣是否績效會比較好且風險降低

風險是降低沒錯 當然報酬也降低囉~ 而且越價外的點數越低的情況 交易成本佔獲利的比重就越高 實務上太遠期並不見得一定要鎖價差 或只鎖一邊

請問價外300點策略年化19%為何版主會不願意使用?是怕黑天鵝嗎?感謝版主的分享喔

邏輯上,偶然一次黑天鵝就會出事。回測的歷史數據區間沒有不代表未來不會發生。這是靠邏輯就能知道的事,而不是盲目把果去數據當成未來成果。

版大您好,想請問為何會選2011-2014年數據做回測?

1. 因為我寫這篇的時候是2015年,所以抓前4年資料

2. 因為是用EXCEL寫運算資料,資料量太大很容易跑不動,4年的資料量差不多是極限了

以上

放著美股指數ETF 年化報酬率也有10% 以上,不如查查 VTI 和 QQQ,玩選擇權死了就是死了。

這篇文章出現時

還沒有0206

不知道國立大學教授還好嗎?

這也很久以前的事,那時新聞連結也壞了沒記得是哪位。

非常感謝mr.market的分享,想請教:

之前是研究美國選擇權,假設本身就很想持有SPY, 賣出深度價內的賣權,可賺取傭金,若股價真的跌到那麼低,就以更低價買入其股票,因此風險也不算真的風險(以長期看多,終生存股的心態)。但一直找不到台灣的資訊,假設元大0050期權做同樣操作,請問若大跌,風險同樣是低價買進0050嗎?還是與美股市場完全不同的機制呢?

先謝謝市場先生的耐心指導。

有個差別,

台灣是歐式選擇權,不會幫你履約,

美國是美式選擇權,會自動履約變成股票

教學文章:https://rich01.com/american-option-vs-european-option/