如何用基金做一個長期投資計畫?以「鉅亨好日子」為例

【本文為市場先生廠商合作邀稿分享】

「該怎麼選擇基金標的?」

「手上有1000萬,該如何投資? 是不是定期定額比較安全?」

這些都是市場先生常收到的讀者提問。

基金標的選擇上千檔,要每一檔深入研究其實有難度,新手建議先學習如何區分基金種類。每一種類型都代表著一種標的與資產特性,像是股票型、債券型、平衡型、貨幣型…等等,把握大分類原則的好處是,當後續看到基金名稱就會比較容易判斷,也比較快能找到自己要的商品。

本篇文章會分享基金投資前該具備的3個基本觀念,文中會透過鉅亨好日子的資產配置組合為例,示範如何進行長期資產配置規劃。

本文市場先生會告訴你:

基金投資前該具備的3個基本觀念

在投資基金前,首先市場先生想分享幾個基本觀念。

觀念一:根據自己的風險承受能力,做資產配置

任何事情都有一體兩面,投資也是如此。

假設你手中有1000萬,有一項標榜高報酬的商品,

運氣好,遇到成長波段,可能賺到30%報酬,資產增加為1300萬,

但若運氣差,遇到空頭呢? 資產損失30%,資產縮水為700萬。

也許損失都只是暫時的,未來有一天仍可能得到理想的報酬,但像這樣的上下震盪幅度,你能接受嗎?

高風險的投資,固然可能有較高的報酬,但也可能波動較劇烈、遇到空頭時,報酬也可能長期不如預期。

在前往投資終點的路上不可能一帆風順,報酬和風險都必須評估在內,尤其當你是以長期為目標進行投資,之後退休沒有固定收入情況下,面對市場波動,心理肯定會更敏感,這時候風險承受能力需要更重視。

進行長期投入基金計畫前,要根據自己能承受的風險範圍,

且建立資產配置時,評估風險一定要放在評估報酬之前。

觀念二:盡量做保守的預估,不輕易冒險

在做長期投資預估試算的時候,我們往往會設定自己可投入的資金、想達到的目標、可投資的年限等等,最終可以回推出多少報酬率可以達成目標。

但這有個問題:報酬率越高,風險越高。

白話的說:過去的報酬,最終在未來並不會跟過去完全一樣,

而不一樣的程度,取決於風險。

通常過去長期報酬高的資產(例如股票),在未來不確定性就越大。

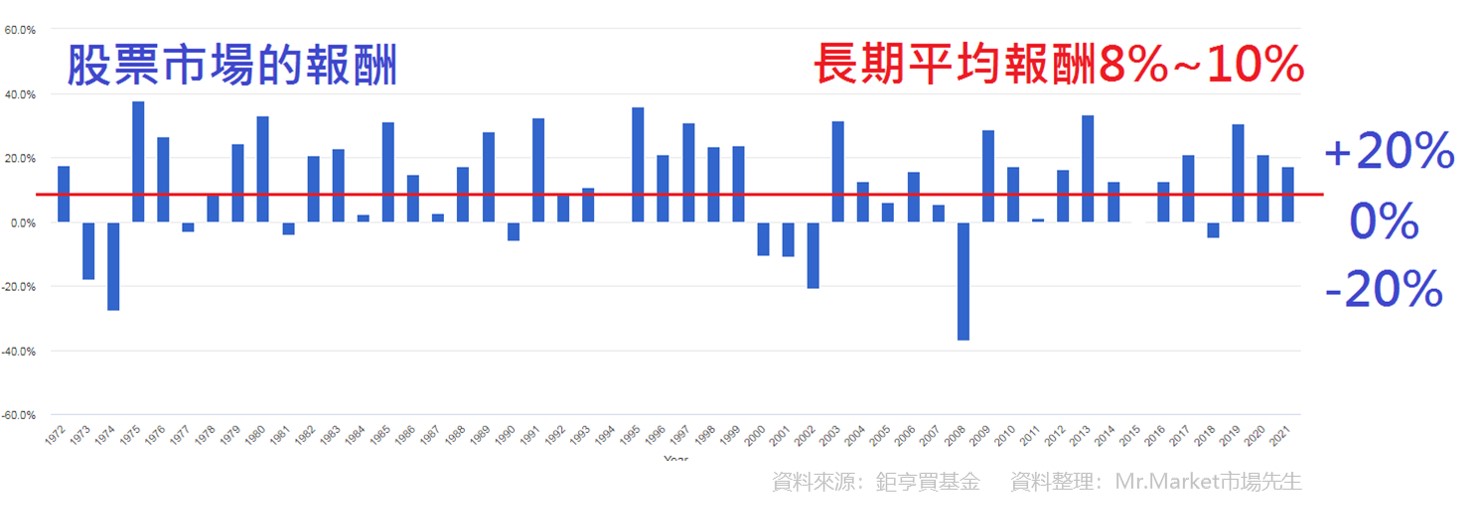

例如股票,過去長期平均報酬是8%~10%,但如果你任選某一年來看,可能有時候是+20%,有時候是-20%。

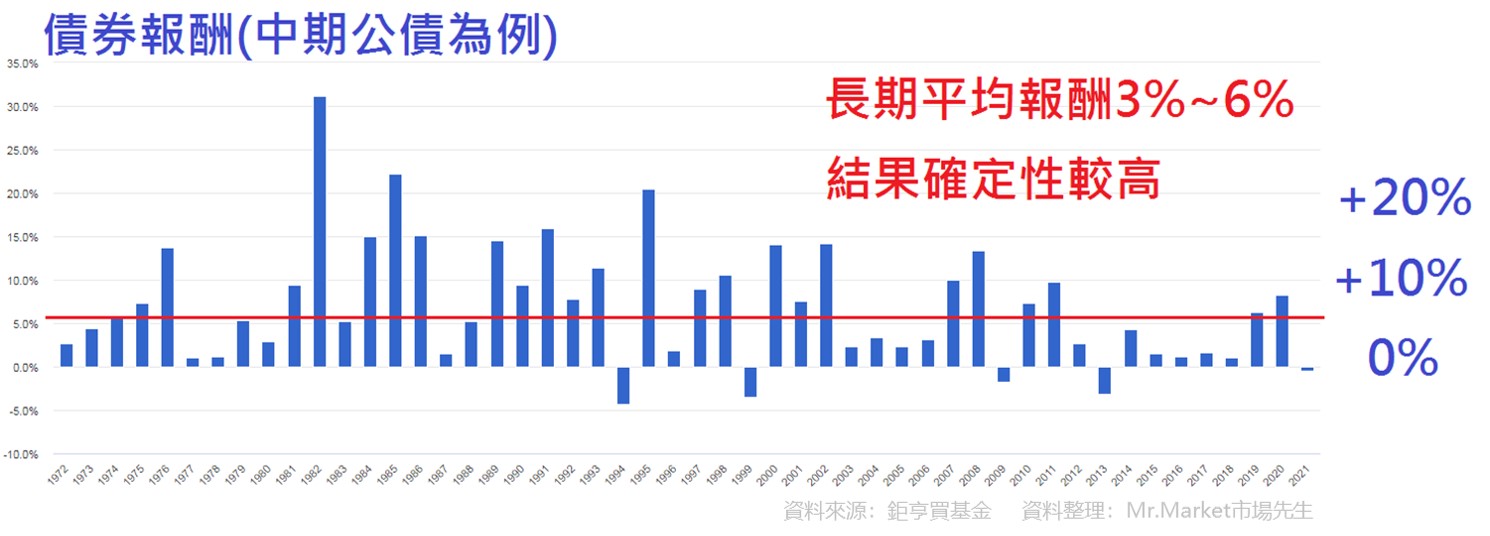

反之過去長期報酬低的資產(例如債券),在未來偏離過去平均的幅度就越小。例如債券,過去長期平均報酬是3%~6%,不過如果任選某一年來看,可能有時候是+15%,有時候是-5%,儘管不確定性一定存在,但風險小的投資,最終得到的成果通常比較確定。

在評估長期投資計畫時,因為我們很可能只有一次20年、一次30年的機會可以累積,因此首先應該盡可能避免失敗,在這基礎上才思考怎麼提高報酬。

此外,在做未來預估時,如果4%報酬就能達成退休目標,我們就應該選擇保守能達標的方式,不需要去選擇8%報酬但更高風險的方法。

觀念三:避免現金拖累(Cash Drag)影響績效,充分投資

定期定額是投資基金常見的方法,但是如果離退休年齡越近,手上又有資金的話,應該充分投入。

我們常遇到一個問題,想規劃退休,手上有1000萬,該怎麼投資?

假設年齡45歲,預計60歲就想要退休,採取定期定額慢慢累積,第一個月投入1萬,手邊卻還有999萬現金,這樣需要多久時間,才能達到你心中理想的退休目標呢?

很多人選擇定期定額的方式,是想要分散風險,

但其實在資產配置的階段,就已經將風險做一定程度的調整。

此時,不要讓手上的資金閒置,避免Cash Drag現金拖累而影響報酬,

可以選擇定期定額再搭配單筆投入,資金充分投入,提升資產成長速度。

如果不熟悉資產配置,建議可先閱讀:

1. 什麼是資產配置?

2. 現金拖累是什麼?

如何透過基金執行長期投資計畫?用鉅亨好日子實際舉例

接下來,透過鉅亨好日子示範,如何使用基金投資執行長期投資計畫。

你也可以自己試著操作一次,思考看看自己的配置。

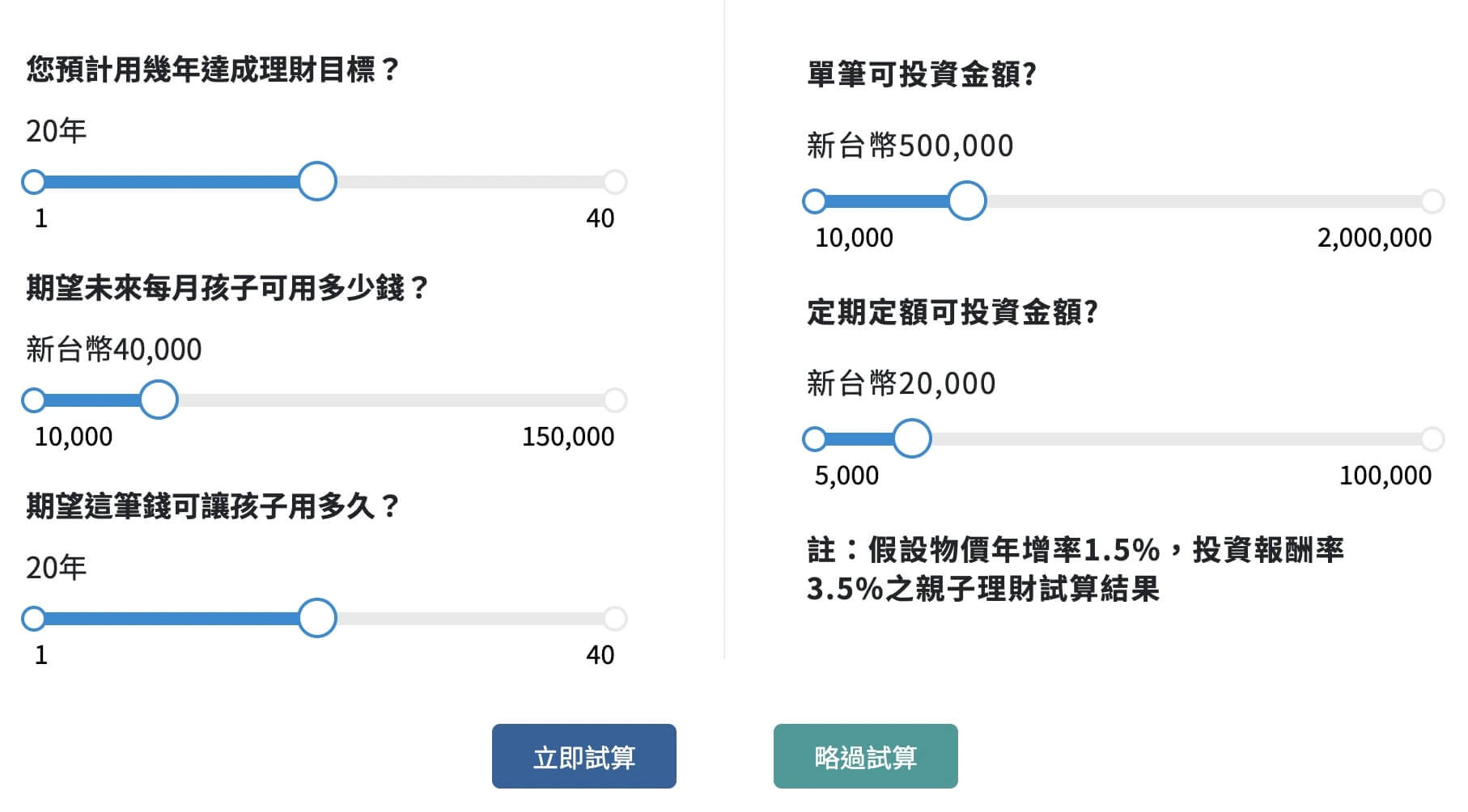

第一步:試算自己的投資目標

首先要釐清自己到底需要多少報酬率才夠?

可以打開:鉅亨買基金試算工具

對於有能力選擇的人,可以略過試算,進到下一步,自行選擇配置組合;

如果不知道如何選擇,好日子有提供試算。

考慮的因素包含:

- 預期可投資的年限

- 單筆資金可投入的金額

- 定期定額可投入的金額

- 希望的生活品質(預估每月開銷)

- 希望投資資產可以使用多久

試算也有幫你細心地一併考慮通膨1.5%進去。

第二步:決定配置比例

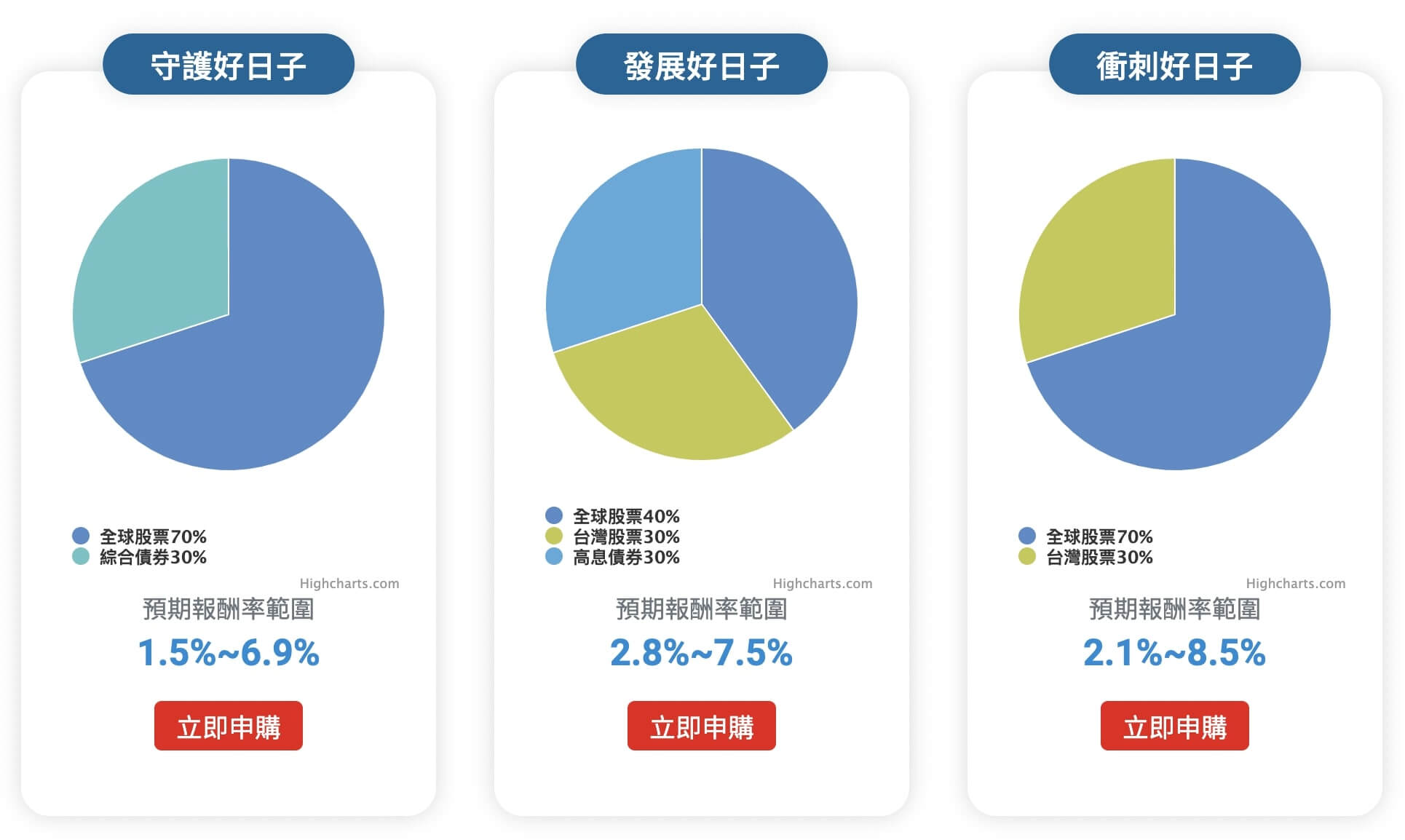

好日子專案有三種投資組合,報酬率略有不同:

- 守護好日子:預期報酬率1.5%~6.9%

- 發展好日子:預期報酬率2.8%~7.5%

- 衝刺好日子:預期報酬率2.1%~8.5%

根據配置風險由低到高,提供了3種選擇。

蠻有趣的是它給出的是報酬範圍,而不是只給一個平均數字,這會更加貼近實際狀況。

根據個人條件試算後,得到預期年化報酬率為6.5%,適合「守護好日子」的投資組合。

大家有沒有發現一個有趣的現象?

上面三種組合都能符合6.5%的報酬率,為什麼卻推薦報酬率最低的組合?

因為:報酬最低的組合,風險也最低、達成可能性最高、中間需要承擔的震盪越小、也可以避免結果大幅偏離預期。

反之,你也可以選擇預期報酬高的,但如同先前提到的觀念,報酬越高、風險就越高,過程所需經歷的波動也會比較大。

市場先生提示:

投資的重點不是選更高報酬的方法越好,

有些方法看似報酬低,實際上風險低、達成機率更高。

第三步:決定標的

要有個觀念是:決定資產配置的比例,比決定標的來的重要。

以鉅亨好日子為例,提供三種投資組合,組合內各類資產的比例皆為固定。

三個方案風險由低到高分別是:

守護好日子:全球股票70%+綜合債券30%

發展好日子:全球股票40%+台灣股票30%+高息債券30%

衝刺好日子:全球股票70%+台灣股票30%

裡面的構成主要有4種資產類型:全球股票、台灣股票、綜合債券、高息債券。

決定好資產配置比例後,下一步就是在該類別中選擇標的。

對於有能力選擇的人,你可以自行選擇。或是根據好日子方案中建議的標的,都算是相對知名的標的,投資人可以自行從中評估這些標的是否符合自己需要。

貼心提醒:任何報酬都必然承擔波動風險,歷史報酬不等於未來報酬

這三個方案組合,風險大約是中高風險到高風險,適合投資時間長、資金短時間內不會動用、希望能積極累積資產的投資人。

可以預期如果遇到大空頭,最大回檔大約是 30%到 -50%之間,這點在投資前應該有充分理解,遇到空頭市場不應該因為恐慌而賣在低點,才可能實現長期報酬。

總結:充分投入、紀律執行、持續學習

當然,計畫很重要,但確實執行更重要。

實際執行時,許多人會擔心買在高點,因此只想要定期定額,但這可能會導致手上有大量現金未充分投資。現實中的實際狀況,我們對資金的計畫一定同時包含手上的資金(單筆投資)以及未來的現金流(定期定額),兩者同時考慮,可以讓資產的成長速度更合理。

此外,未來市場一定有波動,要能承受住。定期定額長期紀律執行,別因為市場波動而中斷,

在投資前應該盡可能去理解未來會遇到的各種波動和風險,以及保持終身學習的態度持續精進自己的投資能力,這其實才是讓理想中的試算結果變成真實長期投資成果的關鍵。

如果你也想透過基金做一個長期投資計畫,可以體驗「鉅亨好日子(網站連結)」,完整的活動訊息及優惠可以在鉅亨買基金官網查詢。

市場先生最近也爭取到讀者開戶專屬福利加碼14張即享券(會比直接在鉅亨官網多拿到10張),可用於開通更多進階會員功能。

可閱讀:鉅亨買基金開戶流程教學/優惠整理

基金開戶推薦:鉅亨買基金 鉅亨買基金開戶優惠 專屬開戶連結 • 全站基金0手續費

• 鉅亨顧問諮詢服務(終身)

• 鉅亨講座(一年)

• 讀者加碼10張即享券(限期使用)

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

編輯:Sandy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言