投資的公司破產怎麼辦?賣出停損?避開有破產疑慮公司的方法

很多人會好奇,如果投資股票的公司破產了,會發生什麼事情?投資人又可以做些什麼?

這篇文章主要是以美國公司破產為主。

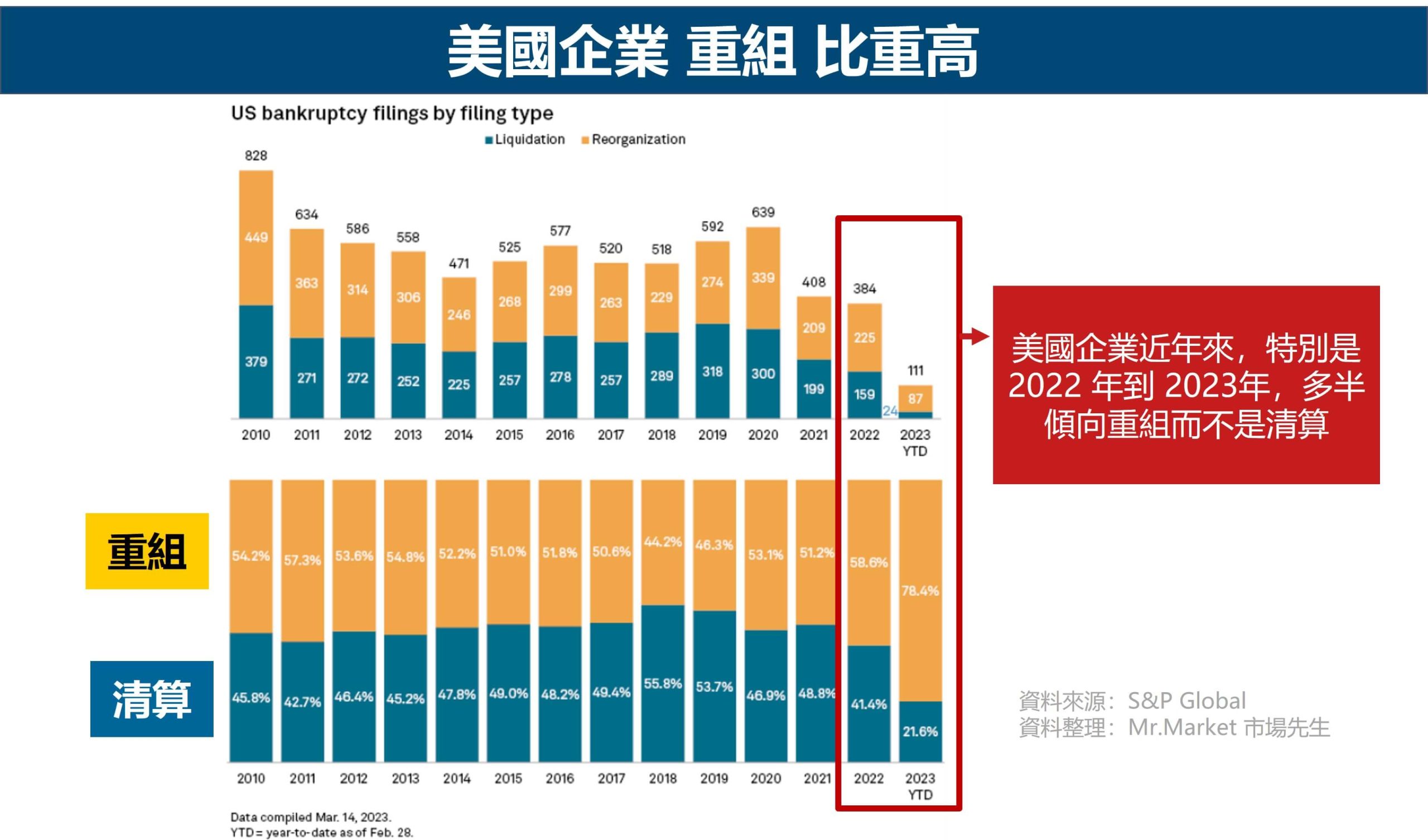

一般人理解的破產,最常見的是公司因經營不善而倒閉,公司的資產就會遭到查封拍賣,用來抵償債務。而在美國破產會分「破產重組」和「破產清算」,最終結果會完全不一樣。

當投資人手中持股公司面臨破產時,

如果提前賣出就可能要承受虧損;

如果等到清算程序,普通股股東順位又是最後一位,最後可能拿不回或只拿回極少的錢。

那該怎麼選擇才是最合適?

在這篇文章中,市場先生會分享當投資的公司破產時,投資人可以做些什麼,及能否事先察覺公司有沒有破產的疑慮。

本文市場先生會告訴你:

破產是什麼?

破產(英文:Bankruptcy)是指:債務人的資產無法清償所有負債時,正在進行重組或是清算的法院程序。

破產重組和破產清算的定義:

- 破產重組(英文: Bankruptcy Protection):保護公司資產不被債權人扣押或侵害,也會提出重組計劃,嘗試東山再起,公司有機會起死回生,重新營運。

- 破產清算(英文: Bankruptcy Liquidation):公司資不抵債,宣告破產後會進行清算。法院會變賣債務人財產,分配給所有債權人。

不少人認為,當公司申請破產重組,就是代表已經破產了,但其實「破產重組」並非大家所認知的破產,企業申請破產重組,大多是為了得到重整機會,是一種緩解債務的手段,讓美國債權人無法扣押或侵害資產,保護公司資產。

最有名的案例就是美國通用汽車,當時申請破產重組後,得到政府援助500億美元貸款,最後成功起死回生,繼續經營。

而一般人理解的破產,屬於「破產清算」,最常見的是公司因經營不善而倒閉,公司的資產就會遭到查封拍賣,用來抵償債務。

從下圖可以看出,美國企業近年來,特別是 2022 年到 2023年,多半傾向重組而不是清算。

破產由誰提出?

破產通常都是由債務人提出,也可由債權人提出申請,但這種情況很少見,畢竟債權人還是希望公司持續營運、能多償還一點利息和本金的,

對債權人來說,清算並不一定代表能回收更多。。

如何從股票代碼,知道這家公司已破產?

以美股來說,股票代碼最後的第五個字母「Q」,代表上市公司處在破產狀態。

當一家公司申請破產重組後,還沒完成破產重組的程序之前,該公司的股票很有可能還是可以交易,

但我們要注意的是,不應該把這類股票視為有價值的標的,畢竟尚未完成程序之前,結果都很難說,所以看到股票代碼的末碼「Q」,需要特別留意,不要貿然買進。

哪些因素會導致公司破產?

一家公司在什麼情況下,會宣告破產呢?

公司面臨破產有許多複雜的外部因素,常見及可能的原因有以下幾點:

- 負債過多

- 現金流短缺

- 經營狀況差

- 官司訴訟

- 全球經濟放緩

- 利率上升

- 特定市場低迷

負債過多

資產不夠清償負債,面臨資不抵債的情況。

現金流短缺

有些公司營收狀況很好,但缺少現金流,無力支付高額負債因而破產。

經營狀況差

公司經營狀況不佳,無法繼續經營下去。

官司訴訟

訴訟纏身,企業想要重新開始,因此宣告破產。

全球經濟進入衰退,企業獲利不佳

經濟基本面疲弱,導致企業獲利低迷。

此外,戰爭、疫情等黑天鵝事件也對企業營收造成負面影響,降低公司營收,並加重債務。

通膨 / 利率上升

美國聯準會 (Fed) 為抑制通膨,近期已多次升息,讓原本以低成本發行債務的公司,隨著到期日逼近、利率上升,最後無力償付債務。

根據美國破產申請服務商 Epiq Bankruptcy 的資料顯示,2023 年 7 月的申請第 11 章破產的企業數,較去年同期增加 71%。

像是飛機租賃商 Aviation Holdings 申請破產的理由之一,就是利率上升。

延伸閱讀:利率與通貨膨脹有什麼關係?快速升息要付出什麼代價?

特定市場低迷

比方說,全球最大的房地產開發商恆大,近期在紐約申請破產保護,反映出中國房地產市場低迷,新屋銷售量下滑,進而導致開發商違約增多,也加重企業負債壓力,恆大的負債高達3,300億美元。

阿特曼Z-score指標 可用來判斷公司的破產可能性

一般來說,上市公司在宣布破產前,會出現許多跡象:盈收大幅下滑、資產無法抵銷負債、信用評級下降,或是遭遇重大事件或訴訟,導致公司陷入嚴重困境。

如果你的持股公司出現這些跡象,可以透過「阿特曼Z-score指標」 (Altman Z-Score),來判斷公司的破產可能性。

延伸閱讀:阿特曼Z-score指標是什麼?

投資的公司破產,該怎麼辦?

投資人最後可能的結果:

- 狀況一:破產清算》股票如同廢紙;債券拿回不足100%的票面價值

- 狀況二:破產重組》等不及重組完成,資產已一文不值

狀況一:破產清算

公司選擇清算後,法院會指派管理人,由管理人負責處理(賣掉)公司資產,並把所得收益交給債權人,最後解散公司。

清償順序:公司債→特別股→普通股

根據美國《破產法》第7章的清償順序規定,公司債持有人具有優先受償權,再來才輪到特別股股東,最後才是普通股。

也就是說,有擔保債券的還款優先次序最高,公司清償優先債務之後,剩下來的錢,才會分配給無擔保債券和特別股持有人,最後才分給普通股股東。普通股股東的排序最低,所以扣掉債務後,最後很可能一毛都拿不到。

狀況二:破產重組

公司重整可以暫時不用還債,並與銀行協商談判,將還款期限延期或減息,這種方式可以讓公司暫時有喘息的空間,但還是有被法院宣告破產的風險。

重組流程完成需要長時間等待

由美國破產信託會成立債權人委員會,申請公司要在120天內提出重整計畫,交給法院和債權人審核和批准。在重整計畫批准之前,公司可以暫時支付利息和本金。

因此對於投資人來說,如果碰上申請破產保護的公司,會經過漫長的等待期,也就是等公司提出計畫,一直到法院核准通過計畫。

如果計畫通過,公司可以選擇以下這幾種方式:賴債、延後還款、以債換股、以低於票面價值贖回債券、發行新債券替代舊債券。

實際案例 – Lordstown Motors

我們來看看實際例子,近日美國電動車新創公司Lordstown Motors,2023年6月已根據美國破產法第 11 章申請破產重組程序,並向美國德拉瓦州破產法院(Bankruptcy Court District of Delaware)提交重整、重組計畫,說明如何處理債務,包括出售公司相關資產。

不過,Lordstown Motors 創辦人 Stephen Burns 表示已出售所有持股,在寫文的當下,目前該公司股價已低於 1 美元以下,根據納斯達克(NASDAQ)的上市要求,如果公司股價連續30天低於1美元,那麼公司就會從證券交易所下市。

延伸閱讀:股票下市是什麼?

總結來說,遇到破產的公司,還是建議盡早賣出持股,避免重整程序完成後,資產價值可能變得一文不值,甚至面臨資不抵債的情況。

投資時避開有破產疑慮的公司

避開有破產疑慮公司的方法:

- 避開有潛在破產風險的公司:從上面談到的阿特曼Z-score破產指標,避開有可能破產的公司。

- 如果你熟悉財報,也可以從財報中觀察是否有各種高風險跡象,以及公司是否經營上有高度集中的單一風險。

- 減少小型或微型企業投資:小型企業通常市值不高,體質也較薄弱,流動性也低很多,一但遇到危機時,會難以及時轉手拋售。

- 不建議去賭翻盤或抄底:如果用翻盤或抄底的心態選股,很容易買到正在破產路上的公司,而能不能有轉機其實很難說。

- 不要投資評等太差的債券:當一檔債券評等被降級,代表它的信用變差、違約的風險也會增加,這家公司融資也變得更困難,造成日後更大的財務隱患。

- 分散投資:多元分散的投資組合,能有效分散投資風險。

市場先生心得:先思考風險,再思考報酬。

我們可以反思一個問題:快破產的公司,還有人要投資嗎?的確大多數人不想投資,但也許仍有些人會不畏風險的跳進去。投資時常常會看到一種心態是「富貴險中求」,會認為從小型股、即將有危機的股票中,尋找別人沒發現的高成長及轉機。

但除非你是類似於風險投資機構,擁有超高風險承受能力,否則這種方式其實並不適合一般人。

也許其中真的存在超額報酬,但那也是多承擔風險換來的。

而投資時我們要記得:永遠先思考風險,才思考報酬。

最後,除了廣泛分散投資以外,做好資產配置也能有效控制風險,

你可以接著閱讀下一篇》資產配置投資策略是什麼?比例分配怎麼做?資產配置選擇時要注意的4件事

更多相關文章分享:

- 要不要停損或停利?該如何判斷?判斷出場的三個原則

- 債券信用評等表怎麼看?標準普爾S&P/穆迪Moody’s/惠譽國際3大信評公司介紹

- 《耶魯操盤手-非典型成功》讀書筆記: 有一套最好的資產配置策略嗎?

編輯:Jessica 主編:市場先生

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

一般留言