為什麼長期投資者,做基本面分析時要排除營建類股?

前幾年營建股很熱,

我曾經聽到一個營建工程的教授說:

「奇怪,你覺得這檔股票 (營建股 興X發) 怎麼會一直漲?它真的可以買嗎?」

我那時覺得很奇怪,

如果連營建系所的教授 都說這種話,

一般人看營建業,肯定是錯誤解讀或一頭霧水。

最近營建業的新聞版面也很多,

大巨蛋 (遠雄 5522) 爭議、高鐵 (中工 2515) 破產,

先簡單介紹一下 ,這整個產業

營建產業 上游到下游分為四大區塊:

1. 開發商:獲利最多,但最難持續成長

開發商是進行 “建築工程” (蓋住宅、高樓、豪宅、廠房),

從取得土地到規劃銷售,

是營建業中風險最低,報酬最豐的一塊。

開發商的組成很簡單,

就是龐大的資金、人脈,以及財務、行銷人員,

也會上下游整合,自己承包裝潢、建材這些工作內容。

但問題是,公司越開越大,要養的人越來越多,

但好的地段和開發案卻越來越少,

想要成長,先問問有沒有地吧。

賣了這塊,下一塊在哪呢?

舉例來說,台灣地小,

不可能無止境的一直蓋高樓、蓋豪宅下去。

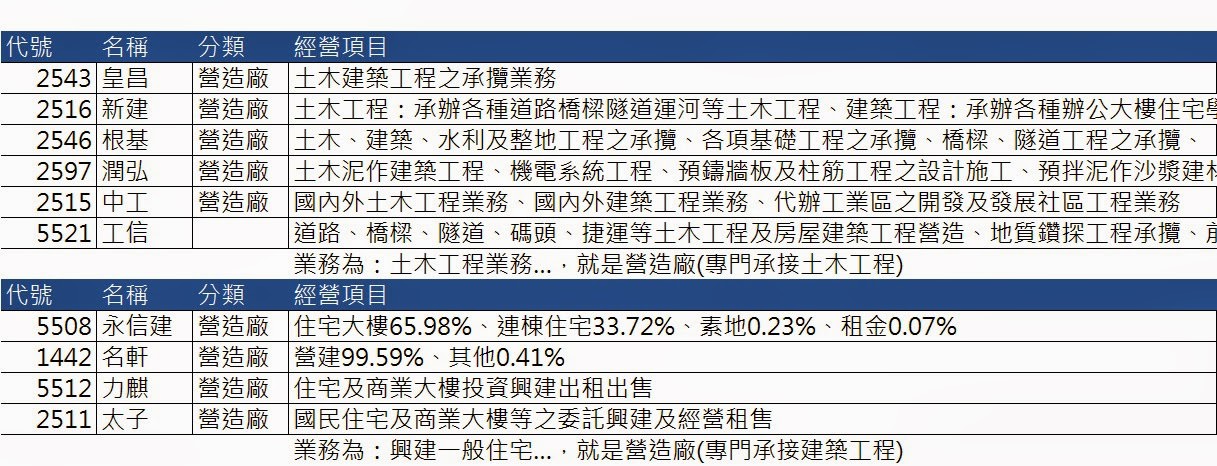

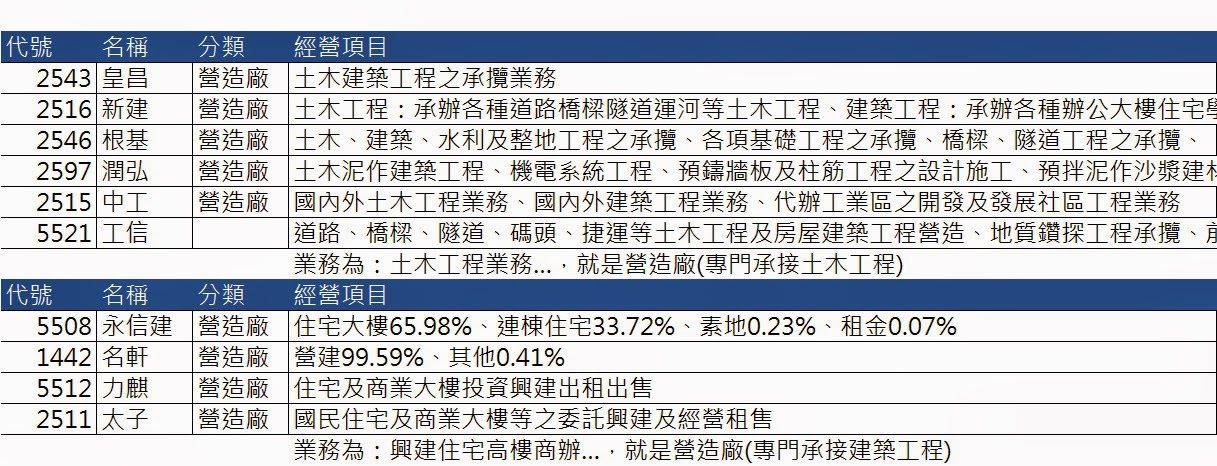

2. 營造廠:工作最辛苦,風險最高

小型的營造廠,負責把開發商規劃好的東西蓋起來,

大型上市櫃的營造廠,則是承攬公共工程建設,也就是 “土木工程” (道路、鐵路、橋梁、發電廠、水壩…,又稱民生工程)

兩者的差別是,一個老闆是開發商,一個老闆是政府。

不管是誰,

在合約上,風險基本上全轉嫁到營造廠身上。

營造廠承接業務時,通常獲利是總工程款的一個百分比,

到這裡開發商的風險就鎖住了。

但是風險則是全部加在營造廠上。

大型工程動輒數十億,例如高鐵就高達四千億,

在興建過程,營造廠要在業主出錢之前,先墊檔人員、機具、材料費用,

幾乎是靠高額的貸款周轉,也就是超高槓桿。

例如一個資本額1億的公司,也許它可以去承接10億規模的建案,也許有5%的利潤是5000萬,相當於半個資本額,

但如果中間發生些意外,安全問題、工期延誤罰款、原物料波動等等,導致不但沒賺,還有5%的損失,那損失的金額也等於半個資本額。

可以想見,這麼高槓桿的情況下,一個大失誤或許就會吃掉全部利潤,

兩個失誤,甚至延誤到工期,罰款官司也是有得受,

如果虧損太大,它也會倒給你看。

能走到上市上櫃的營造廠都很不簡單,大多都帶有上下游整合以及其他性質的業務,

越大的營建企業,多是靠政府工程在生活,而不是民間工程。

但是想想十幾二十年前的上市上櫃營造廠,現在又剩幾家呢?

此外,營造廠 “不可能” 往國外發展,各國營建都有許多法規限制,

主要是 它提供很多勞動就業機會,因此大多數國家都有嚴格的法規限制。

3. 顧問業:受景氣影響,難以成長的產業

報酬也是用總工程款的百分比在算,

唯一差別就是它是服務業,風險較低,

提供的服務是規劃能力,改善的都是對時間及成本的管理技術,以及穩定性,

主要成本是人事成本,受景氣循環影響大。

顧問公司要做到能上市,勢必規模要夠大,並且是以接公共建設規劃和跨國經營為主,

目前現有的大多是早期公家機構民營化後的企業,

這產業的人也大多是在這個圈子內流來流去。

整體來說,大型的顧問公司算是半個公家機關,不太有爆發成長的潛力。

另外,這個產業已經幾百年了,

沒有甚麼高度技術可言,你能做的別人也能做,

所以本土顧問公司對外發展,面臨的是國際顧問公司的競爭。

大型的營建集團,多少都包含了顧問這一塊。

上市櫃具有代表性的只有中鼎(9933)。

4. 其他:不算營建產業討論範圍

包含建築師、房仲、租賃、建材等等上下游相關的產業,

差異很大因此難以評論。

建築和租賃在台灣不大有機會做到上市櫃,

房仲業基本上與景氣相關,建材則是與國內外相關原物料價格及景氣相關。

這些較複雜,在此先不討論。

用基本面財報分析,為什麼要排除營建類股?

理由有很多,

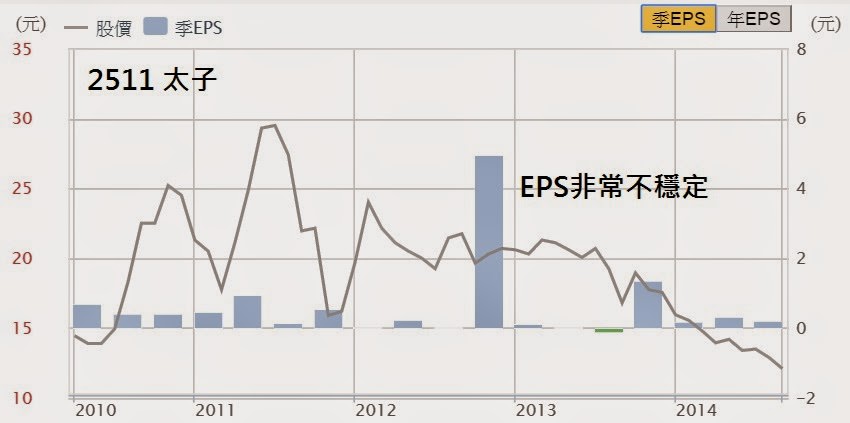

營建業採 全部完工法 認列損益,造成獲利不穩定:

營建產業的收入,是在”完工”時候認列帳目,而工程動輒都是以年再計算時間,所以損益表會長得很特殊。

偶而你一定都會看到營建股被炒翻天,

主要是因為工程款或是推案的收入集中在那時候入帳,

一直是種很莫名的題材,但就是有些人喜歡。

這是一個沒有穩定收入的產業。

理論上股價不該反應短期,而是應該從長期考慮,但現實就是股價有時就是會跟著短期盈餘公告在走,

因此也有些人會根據營建業完工認列的周期,去評估投資(投機)的時機,做波段操作,不過這並不容易。

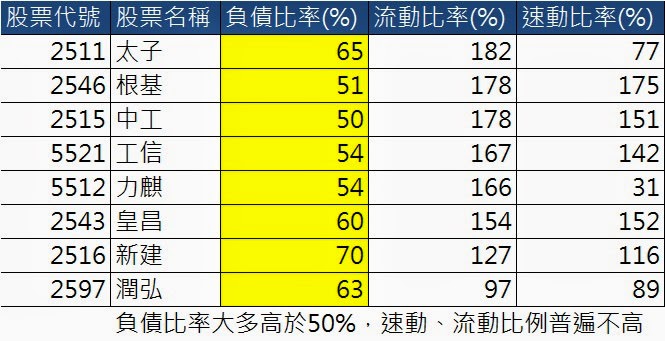

經營的方式是高度槓桿,獲利大,但風險也很高

你房貸可以貸多高,營造廠就可以貸這麼高,或是更高,

而且都是短期負債。

開發商也是一樣,只是它是和銀行聯貸,風險大家一起擔。

這種性質不代表它不賺錢,只是波動相對很大。

產業長期而言不會有大成長,屬於景氣循環股

原因在上面產業介紹時說過了,

並沒有甚麼讓它可以長期成長的因素存在,

台灣就是小島,不會持續有大建設的機會,這是先天限制。

用財報分析,你可以挑選低本益比的便宜股票,

但應該避免買到營建股。

營建產業,變賣資產 認列為營業利益,而不是業外收入

一個企業最大的忌諱就是變賣資產,口語化一點是賣祖產。

資產這種東西越賣只會越少,

代表企業積弱不振必須將優良資產變現還債。

大多數的企業在做這件事的時候,

我們都可以從 “業外收入” 觀察到企業是否變賣資產,

但是只有營建業,營建業賣房賣地是天經地義的事,

是將變賣資產列在本業的收益裡面,根本分不出來。

導致基本面投資人分析很困難。

前面有提到,手上有好的地段,是營建業獲利的關鍵,但好的土地賣一塊少一塊,

持續保持成長並不容易。

營建類股的特色:低本益比

低本益比有2種可能:

1. 市場低估它,但它價值沒這麼低,於是你可以用很低的投入回收報酬。

2. 市場低估它,它價值的確很低。

根據以上分析,我認為是第2種,

並不是因為它賺不到錢,

而是不確定性太高、過於不穩定、財務風險高,

這種特性不適合作為長期投資者的標的。

快速結論:營建產業可以短期投機,但不適合長期投資

營建產業的財報難以用基本面分析,

財務特殊的周期性也讓它難以分析預測,

因此可以短期投機,但不適合當作長期投資標的。

股票市場如同賽馬場,唯一不同的是驢子和馬被放在一起比賽。

賠率再高,也不值得將你的資金押在驢子身上。 – 巴菲特

這篇文章為市場先生資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請問市場先生

營建股老闆 買賣土地 會有利益輸送情形嗎? 譬如老闆把 私有土地 私有公司的土地 高價賣給他的上市營建股?