債券違約率是什麼?債券違約率如何影響投資報酬率

所有投資債券的人,最擔心的問題就是債券違約(default)。

之前文章教學中有提到,不同的債券風險有高有低,

各大信評機構會給這些債券打分數,看他借錢之後還錢的機率高還是低。

問題是,許多人看到成分股中AAA級、BBB級、BB級…這些評級數字是沒有感覺的,

只看這些很難理解所謂投資等級債的「安全」是多安全?高收益債(垃圾債)的「高風險」是多危險?

這篇文章市場先生會整理關於債券違約率的資料,

列出各種評等的債券違約率統計數據(1982~2018年的數據),

讓你對不同評價的債券的風險高低有更進一步認識。

本文市場先生會告訴你:

先快速複習一下什麼是債券?

債券(bond)是一種投入以後可以領取穩定配息,到期領回本金的投資工具,也稱為固定收益(fixed-income)的投資商品。

可閱讀:什麼是債券?

債券有分成國家發行的公債,例如號稱最安全的美國公債,或是風險較高的新興市場債券。

也有由企業發行的公司債,例如相對安全的投資等級公司債、風險高的高收益債(垃圾債)。

一般我們會透過債券基金或者債券ETF來投資債券,可以用小資金達到分散投資的效果,

而少數風險承受能力較高的人也可以單買債券,不過通常單價較高且僅能挑選高評等的債券。

許多讀者在投資債券時可能會有疑問:

「美國公債雖然安全,但賺太少了,選高收益債不是賺比較多嗎?」

尤其在近十年都是低利率的年代,債券低報酬率相對很不吸引人,人們多少都希望報酬是否能再高一點。

而承受多一點風險,就能得到高一點報酬的高收益債,就是很多人會評估的對象。

問題是,

所謂風險高,到底是有多危險?

高風險高報酬,那些高報酬真的賺的到嗎?

這時我們需要先談談「違約率」的概念。

債券違約率是什麼?

債券的利息付不出來,甚至本金付不出來的狀況,這時就稱為違約(default)。

由於債券違約是一種很危險的狀況,這時人們預期未來債券利息收不到,它的價值也會大跌、很難脫手,

因此為了避免單一債券違約影響太大,通常債券投資都應該要盡可能分散投資,減少單一檔債券違約的影響。

而我們會對眾多同樣評等(同品質)的債券做統計,這些債券中有些會違約,有些不會,最終違約的機率就稱為違約率(default rates)。

債券違約率會影響什麼?

債券預期年報酬% = 殖利率% – 違約率%

假設你投資一籃子某種品質等級的債券,例如BBB級債券,買進的時候假設預期殖利率大約是4%,違約率0.3%,意思是你借出100元,最終有0.3元本金預期收不回來。

因此原本預期100元賺4元利息,現在只賺到3.7元;導致0.3元最後收不回來,報酬率變成3.7%。

當然,這只是個幫你快速理解違約率的簡化算法

違約雖然後面仍有可能拿回來(公司重整、債務協商),最終能從違約的金額拿回多少比率,稱為回收率(recovery rate),

比方說回收率60%,代表從原本違約的資金中收回60%。

但我們投資債券,並不是期待它違約後還可以回收,想像一下,如果你有1000萬,你會容忍它有0.1%的機率歸零嗎?

投資債券應該希望它盡可能不要違約,或者分散投資下極小機率違約減少傷害,最終幫助我們穩定領利息。

接下來要了解的是,到底各種不同評等的債券違約率有多高?

很多人喜歡買的高收益債,是否很危險?

直接來看數據。

全球公司債評等vs.違約率歷史數據統計

複習一下債券評等:

1. 投資等級債券 = AAA、AA、A、BBB,其中AAA、AA是高評等,A、BBB是中評等。

2. 非投資等級 = BB、B、CCC及以下,都屬於高收益債(垃圾債券 junk bond),其中只要到C開頭,都是風險極高的等級。

以下是各年度不同評等公司債的違約率(%)數據,

這些數據我傾向分開一年一年看,而不是直接分類或直接看平均值,單獨看各年數據比較不會過於簡化。

下面也會幫你解讀這些數據。

| 不同評等的公司債違約率統計(%) | |||||||

|---|---|---|---|---|---|---|---|

| 評等 | AAA | AA | A | BBB | BB | B | CCC/C |

| 1982 | 0.00 | 0.00 | 0.21 | 0.35 | 4.24 | 3.18 | 21.43 |

| 1983 | 0.00 | 0.00 | 0.00 | 0.34 | 1.16 | 4.70 | 6.67 |

| 1984 | 0.00 | 0.00 | 0.00 | 0.68 | 1.14 | 3.49 | 25.00 |

| 1985 | 0.00 | 0.00 | 0.00 | 0.00 | 1.50 | 6.53 | 15.38 |

| 1986 | 0.00 | 0.00 | 0.18 | 0.34 | 1.33 | 8.45 | 23.08 |

| 1987 | 0.00 | 0.00 | 0.00 | 0.00 | 0.38 | 3.13 | 12.28 |

| 1988 | 0.00 | 0.00 | 0.00 | 0.00 | 1.05 | 3.68 | 20.37 |

| 1989 | 0.00 | 0.00 | 0.18 | 0.61 | 0.73 | 3.40 | 33.33 |

| 1990 | 0.00 | 0.00 | 0.00 | 0.58 | 3.57 | 8.56 | 31.25 |

| 1991 | 0.00 | 0.00 | 0.00 | 0.55 | 1.69 | 13.84 | 33.87 |

| 1992 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 6.99 | 30.19 |

| 1993 | 0.00 | 0.00 | 0.00 | 0.00 | 0.70 | 2.62 | 13.33 |

| 1994 | 0.00 | 0.00 | 0.14 | 0.00 | 0.28 | 3.09 | 16.67 |

| 1995 | 0.00 | 0.00 | 0.00 | 0.17 | 0.99 | 4.59 | 28.00 |

| 1996 | 0.00 | 0.00 | 0.00 | 0.00 | 0.45 | 2.91 | 8.00 |

| 1997 | 0.00 | 0.00 | 0.00 | 0.25 | 0.19 | 3.52 | 12.00 |

| 1998 | 0.00 | 0.00 | 0.00 | 0.41 | 0.82 | 4.64 | 42.86 |

| 1999 | 0.00 | 0.17 | 0.18 | 0.20 | 0.95 | 7.31 | 33.82 |

| 2000 | 0.00 | 0.00 | 0.27 | 0.37 | 1.16 | 7.71 | 35.96 |

| 2001 | 0.00 | 0.00 | 0.27 | 0.34 | 2.98 | 11.45 | 45.45 |

| 2002 | 0.00 | 0.00 | 0.00 | 1.02 | 2.90 | 8.20 | 44.44 |

| 2003 | 0.00 | 0.00 | 0.00 | 0.23 | 0.59 | 4.07 | 32.93 |

| 2004 | 0.00 | 0.00 | 0.08 | 0.00 | 0.44 | 1.45 | 16.30 |

| 2005 | 0.00 | 0.00 | 0.00 | 0.07 | 0.31 | 1.75 | 9.09 |

| 2006 | 0.00 | 0.00 | 0.00 | 0.00 | 0.30 | 0.82 | 13.33 |

| 2007 | 0.00 | 0.00 | 0.00 | 0.00 | 0.20 | 0.25 | 15.24 |

| 2008 | 0.00 | 0.38 | 0.39 | 0.49 | 0.81 | 4.11 | 27.27 |

| 2009 | 0.00 | 0.00 | 0.22 | 0.55 | 0.75 | 10.93 | 49.46 |

| 2010 | 0.00 | 0.00 | 0.00 | 0.00 | 0.58 | 0.87 | 22.83 |

| 2011 | 0.00 | 0.00 | 0.00 | 0.07 | 0.00 | 1.68 | 16.42 |

| 2012 | 0.00 | 0.00 | 0.00 | 0.00 | 0.30 | 1.58 | 27.52 |

| 2013 | 0.00 | 0.00 | 0.00 | 0.00 | 0.10 | 1.52 | 24.67 |

| 2014 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.79 | 17.51 |

| 2015 | 0.00 | 0.00 | 0.00 | 0.00 | 0.16 | 2.42 | 26.67 |

| 2016 | 0.00 | 0.00 | 0.00 | 0.06 | 0.47 | 3.76 | 33.17 |

| 2017 | 0.00 | 0.00 | 0.00 | 0.00 | 0.08 | 1.00 | 26.67 |

| 2018 | 0.00 | 0.000 | 0.00 | 0.00 | 0.00 | 0.94 | 27.18 |

| 2019 | 0.00 | 0.00 | 0.00 | 0.11 | 0.00 | 1.49 | 29.76 |

| 2020 | 0.00 | 0.00 | 0.00 | 0.00 | 0.94 | 3.53 | 47.68 |

| 2021 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.52 | 10.99 |

| 來源:標準普爾S&P 資料整理:Mr.Market市場先生 | |||||||

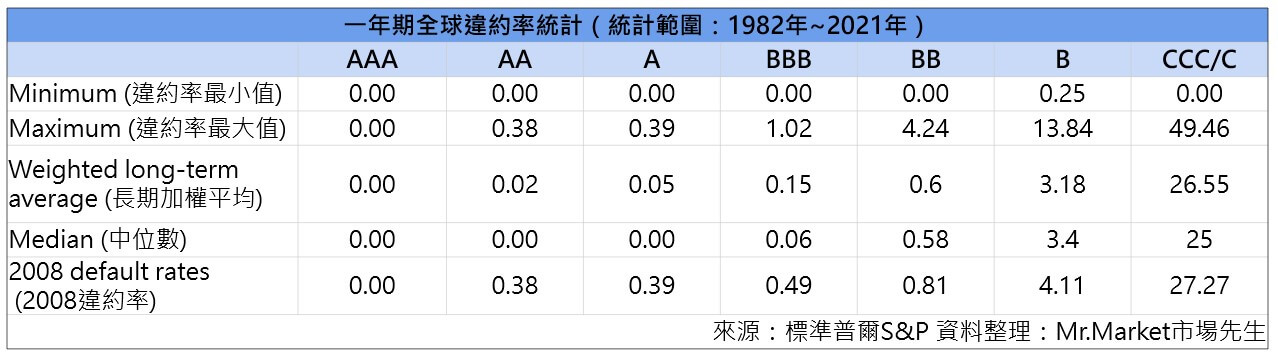

一年期全球違約率統計表(統計範圍:1982年~2021年):

違約率高影響有多大?

在你投資的債券基金或債券ETF的基金月報上,都可以看到各種級別債券的持有比例。

比方BB級25%,B級20%,CCC級以下6%…之類。

在了解各級別違約率以後,就可以回推一下大致去了解自己的投資,在各種市場狀況下可能的風險。

從上表中可以觀察到幾個結論:

1. 債券多頭年和空頭年要分開看

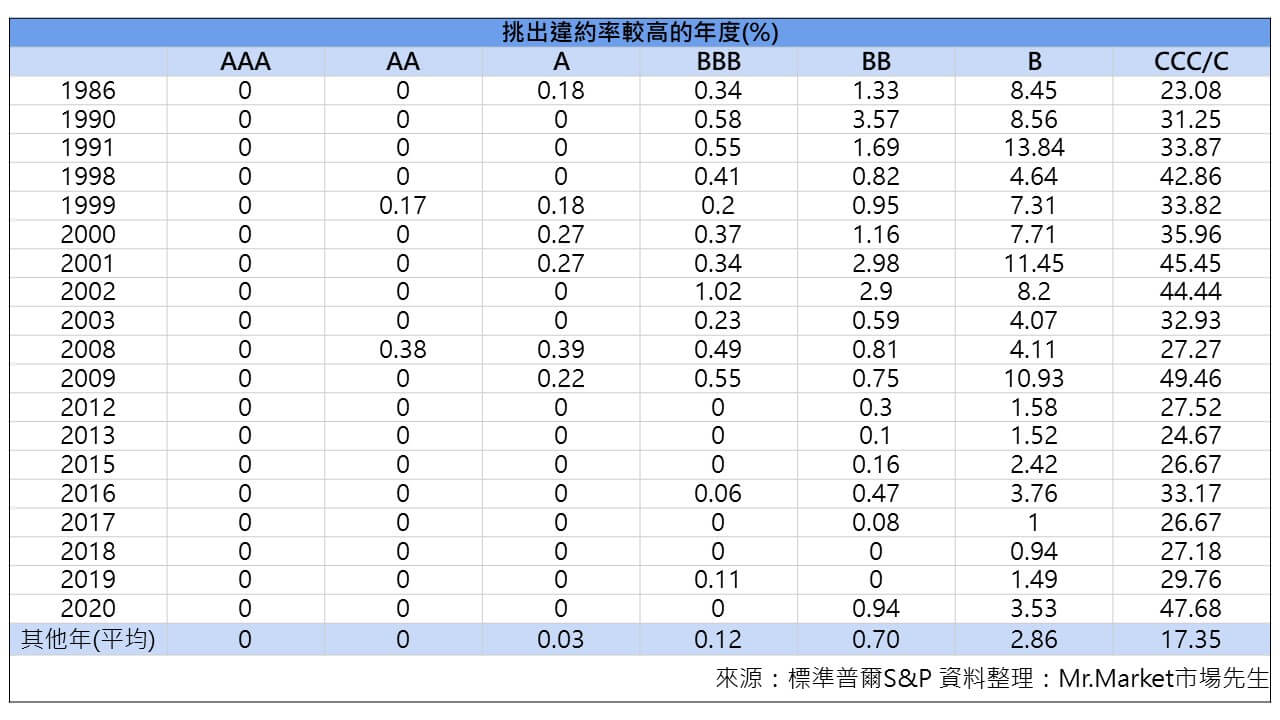

從表上可以看到,在空頭年前後(例如2001網路泡沫前後、2008金融海嘯後),債券的違約率會突然衝高,尤其風險評等越低的違約率增加越多。

以下我把幾個債券「違約率突然衝高」的年度列出來

單獨列出來的高違約率的年度,和其他多頭年的平均來做個比較,你會發現這些債券明顯違約率較高的的空頭年,違約率幾乎會是平常的2~5倍。

2. 如果投資高收益債,不能只考慮多頭的年度的報酬

多頭年度因為違約率低,高收益債的報酬率就會相對比投資等級債高很多,你常常會聽到7%、8%的高收益債報酬率,

問題是到了空頭年,一些低評等的債券違約率會突然大幅增加,

- BB等級違約率會增加1%~2%,

- B等級違約率會增加4%~10%

- CCC等級違約率會增加10%~30%

前面有提到,違約率在分散投資之下,其實就是減損的報酬,

換句話說高收益債在空頭年度報酬必定大幅下降,輕則損失5%~10%,重則20%~30%以上,加上當時市場情緒對會擴大債券違約影響,

導致在空頭年手上投資組合的淨值減損會非常的大。

之前文章有提到,高收益債在空頭年的跌幅甚至跟股市相當,都有可能腰斬,

因此只考慮它多頭時期的報酬必然是高估的。

可閱讀:高收益債在空頭時沒有抗跌能力?

我個人建議是必須要對於多頭空頭有一定程度判斷能力的人,才適合操作高收益債這類高風險標的。

3.投資等級債券(AAA~BBB)違約率平均低於0.5%,但不是零

投資等級債看起來相對安全很多,許多的年度違約率都是0%,或者在0.5%以下。

問題是,這機率並不完全是0%,即使是千分之1的可能,也有可能違約,如果你投資1000萬,你不會希望它有任何機率歸零,

這也是為什麼債券一定要分散投資,因為分散後即使運氣不好遇到違約,對報酬的損失也只有零點幾%。

要注意,債券的評等會隨時間改變

這裡看到各評等的違約率,是指違約前該債券的評等。

但各檔債券每年的評等都會被重新評估調整,有些債券今年是BBB,明年可能會被調降成BB。

因此並不是一開始買的安全就一定不會出事,即使每年只有0.5%違約率,10年累積下來也高達5%,分散風險才是關鍵。

快速總結:債券違約率

1. 債券雖然報酬穩定,但最大的風險就是違約

2. 違約率高低,直接影響到報酬率。例如:平均報酬8%、違約率3%,報酬就剩5%。

3. 空頭時低品質的債券違約率會突然暴增,因此評估報酬率時不能只看多頭市場,也不能只看平均值,必須要考量最糟的狀況

4. 即使是高品質的債券也有微小的機率違約,債券評等也會隨時間變化,不保證絕對安全。因此一般人投資債券應該盡可能要分散投資

希望這篇文章能讓你對債券的違約率有更深入的理解,

學習更多關於債券的教學可閱讀:債券投資》新手入門教學系列文

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

額外分享幾篇教學:

1. 買債券基金之前要怎麼評估?以「聯博全球高收益債券基金」分析為例

2. 想投資美國公債要怎麼買?

3. 什麼是新興市場債券?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

您好,我發現「新興市場債勸券」這邊多了一個勸字,沒有太大的影響不過還是跟您告知一下。

謝謝回復,已經更正囉!

即使每年只有0.5%違約率,10年累積下來也高達5%,分散風險才是關鍵。

如果是機率學的話我完全看不懂這是啥….

有玩過手遊轉蛋都知道不是這樣算的

分散後就是每年吃下-0.5%的損失,不分散就是0%或-100%,時間夠長一定會吃到-100%。

想請問一下,關於違約率統計的基礎是什麼?是以債券總數為準,還是以公司數為準?

因為一間公司通常都會發行很多檔債券,算法不同結果就會不同。

目前查的資料來源,上面寫是按公司評級去分,也就是一家公司只會算1次。