買債券基金之前要怎麼評估?以「聯博全球高收益債券基金」分析為例

買債券基金之前應該做哪些分析判斷?很多人聽到理專推薦說「基金配息很高」就決定要買了,這樣其實很危險。

以下市場先生分享我自己都如何快速對一檔基金了解與評估的流程,並舉實際案例分享,實際查資料走一遍流程給你看。

文中案例選用「聯博全球高收益債券基金」這一檔為例,俗稱聯博全高收,很多讀者提到理專跟他們推薦這檔的南非幣計價基金配息很高,以下會分享分析思考的流程,這篇不是業配,也不會告訴你這檔好或不好,但會把我自己在研究分析一檔債券基金的流程一一寫下來,提供一個架構給你參考。

開始前的小提示:

一般買基金我會比較建議在基金平台買,節省手續費及保管費,通常會比銀行買划算很多。

可閱讀:1. 最新基金平台開戶優惠推薦

以下分享買債券基金之前,應該要進行的評估步驟(以下大概5500字,閱讀時間5分鐘):

(本文為個人經驗與想法分享,僅供教學使用參考,文中提到任何標的都沒有推薦的意思,投資前請詳閱公開說明書並自行判斷。)

1. 快速了解債券基金基本資料與風險

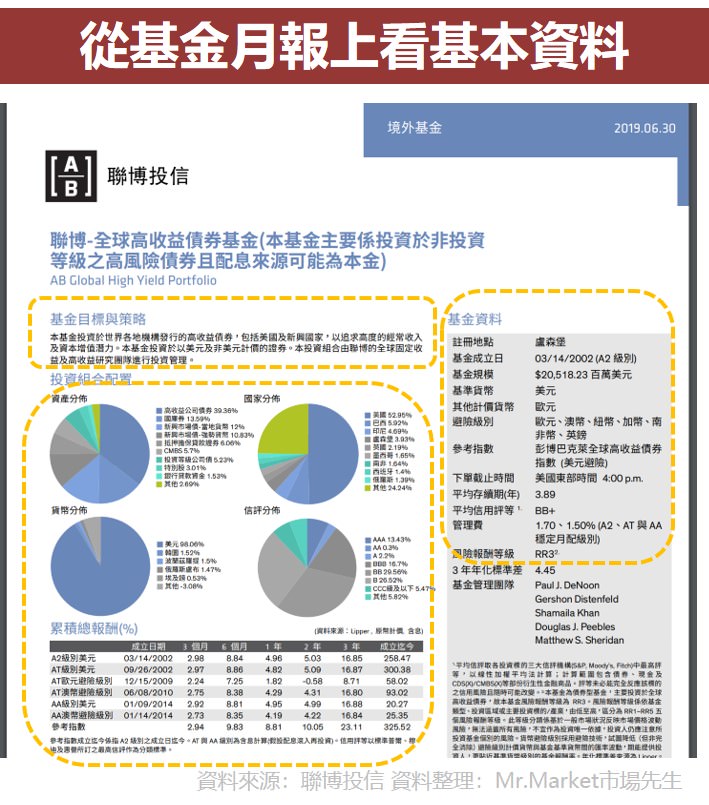

評估一檔基金,建議最快的方式是去看基金月報,上面重要資料通常都有。

之前市場先生有分享如何查詢基金月報的教學,可閱讀:如何查詢基金月報教學

基本資料不用搞得很複雜,債券基金我會看的重點只有幾個:

1. 看月報的品質

2. 投資標的類型、地區、 持有債券風險高低、分散程度

3. 管理費率

以聯博全高收這檔為例,

你可以很容易在它的官網上抓到月報資料(建議都在各投信官網下載,確保是最新版本),

範例如下:

以下分享我自己會怎麼去看月報:

1. 從基金月報看資訊揭露的品質,判斷這家發行商是否值得信任

大多基金月報都把資訊濃縮在1頁中,最多2頁。

法規有規定基金要揭露哪些資訊,

至於投信基金是否願意自己告訴投資人更多,各家都不同。

你可以多去下載幾家不同基金公司的月報,就可以看到各種不同的風格。

以上面這張圖聯博全球高收益債券的月報為例,

基本上比較重要的資訊都有,

值得留意的是,聯博有提供「基金績效」跟「指數」的對比,

如果你多看幾家不同投信(基金公司)的月報會發現,並非每一家投信都敢把自己的基金跟指數績效做對比,

畢竟萬一輸了怎麼辦、輸給指數很多不就很難看?

對於這點,我會覺得對聯博這家投信公司有加分(但不是對這檔基金),

月報中把績效跟指數績效對比的投信基金,應該一隻手數的完。

沒揭露部分:上面看不出2008年金融海嘯時的績效變化

無論是月報或是官網都沒有寫出來,

大部分基金月報也都有這問題,提供資料時間都不夠長。

由於現在已經是2019年,往前回推10年只有到2009年,

由於2009~2019是股市大多頭,過程沒有發生甚麼太大回檔,

這樣會讓人在評估基金時過度樂觀。

市場先生提示:不寫出來的資料,我更會去查

這檔基金從2007年高點跌到2008年低點,大概是跌 -38%左右,要看到最糟的狀況,你才有辦法評估自己長期投資未來可能會遇到什麼事。

有些讀者會問我說哪幾家投信公司比較好,我覺得從資訊揭露我覺得就是個很好的指標,

改天再寫一篇列出我覺得比較好的。

2. 看基金的投資標的類別

早年有些境內基金命名方式很怪,從名稱看不出特性,

不過目前大部分基金的名稱應該都還算看的出來,從月報或成分股去看比較不會有誤解。

等看得多且歷史資料查得多以後,很多時候只要聽到名子你就可以大概知道它的特性。

任何投資不要先看報酬,要先看風險

基金的風險源自於它投資的標的類型,以及投資的分散或集中程度。

基金並不是越分散越好,因為如果只是要超分散,去買ETF就好了,

是你期待經理人幫你選擇標的與時機創造額外報酬,才會不買ETF而買基金,

因此基金投資略為集中是可以接受的。

但是…這分散集中的邏輯用在股票上可以,到了債券及高收益債又不大一樣,

因為債券違約的傷害極大(賺利息卻賠掉全部本金),尤其高收益債違約率又相對高,

因此債券一定要很分散、分到不同國家、公司產業上,

分散以後是否還能創造優於指數的高報酬,就是考驗基金經理人的地方。

以聯博全高收這檔為例

高收益債就是高風險,高風險這點是很明確的,甚至已經寫在名稱上,

所以不要誤以為自己在買什麼很安全的投資,

從持股分布與明細可以看出,它是幫你投資在全球評等較低債券,

主要是42%投資在一些公司債,以及一些新興國家當地公債,

前10大持股公債為主,公司債應該是很分散所以不會在前幾大持股看到。

市場先生提示:不要覺得看持股麻煩

你不是買一檔基金,而是透過基金一次買到數十上百檔股票或債券。

很多時候從基金名稱和分類能得到的資訊很有限,看持股才是最直接的。

可閱讀:如何閱讀基金持股?

不同評級債券有不同機率違約,造成報酬減損

高風險會有一些高報酬補償,

但其中必然會有部分比例的債券違約,去減損報酬。

假設分散持有同一類債券報酬率7%,但違約率4%,

意思是最終有4%的債券連本金都拿不回來,代表報酬最終會只剩3%。

你可以想像借給100個人各1元,利息7%,

最後有4個人違約沒還錢,所以賺到7元利息,但本金會損失4元,最終獲利僅剩3%。

(有些違約可以部份收回,稱為債券的回收率,不過這邊舉例而已所以先不考慮這麼細)

聯博全高收這檔,

從月報上可看到BB級持有31.41%、B級29.12%、CCC級及以下6.16%。

市場先生提示:如果你對債券評級沒有甚麼概念,可以參考以下數據:

BB級債券平時違約率就有0.5%~1.5%,空頭時違約率約3~5%,

B級債券平時違約率就有2%~6%,空頭時違約率約8~15%,

CCC級債券平時違約率則是10%~30%,空頭時違約率則是30%~50%,。

可閱讀:各評等公司債違約率統計資料

要注意的是,新興市場公債即使是有國家做保證,依然有可能違約。

可閱讀:什麼是新興市場債券?

從這裡你就可以了解為什麼高收益債在多頭時表現不錯,有時甚至比股市穩定,

但空頭時明明是債券卻也可能大跌的原因。

可閱讀:為什麼空頭時高收益債沒有抗跌能力?

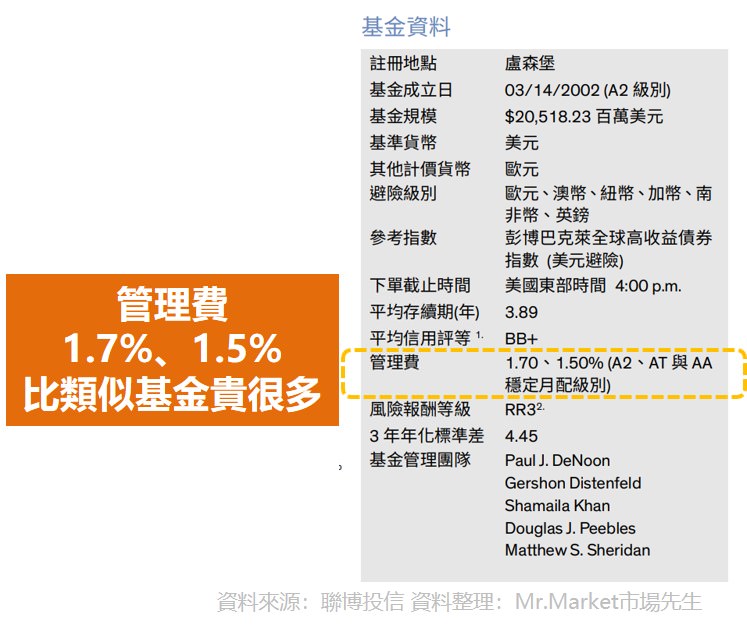

3. 基金管理費率 – 高or低?

管理費是用在基金的營運利潤、支付研究、交易與人員的費用等等。

可閱讀:基金費用有哪些?

由於管理費會定期從淨值中扣除,不會另外跟你收,因此又稱為內扣費用,

另外這費用是不管當年賺或賠都要收的錢,

因此我們並不會預期這是必要手續費或處理費用,而是幫投資人創造額外績效的費用。

管理費的行情根據基金類型決定,

股票型基金管理費行情:約1.5%~2.5%

債券型基金管理費行情:約0.5%~1%

對費用有基礎概念之後,

接下來看看聯博全高收這檔。

聯博-全球高收益債券基金:管理費率1.5%、1.7%(不同級別費率不同)

這費用我覺得:貴

如果費用率比行情高0.5%~1%,

我們可以預期績效有很大機率是落後指數的,而實際上也是如此。

高收益債的費用率的確會比一般債券高,但1.5%~1.7%仍是貴太多,

目前最大的高收益債券ETF,支出比率是0.49%(一般債券ETF管理費大概落在0.2%左右),

如果去查詢其它類似的高收益債基金標的,

費用率大概是落在0.7%附近,這檔比別人貴了2倍。

市場先生提示:盡量避免過高管理費的基金

我們不能說管理費便宜的就一定好、貴的有時也不一定差,這樣一竿子打翻一船人,畢竟投資基金也是花錢買服務,不過機率上,通常費用貴的報酬不好機率比較高。

很多人是聽別人建議後就買了,也沒問管理費是多少,這樣其實有欠考慮。

除了管理費,還要加上其他雜支與手續費,才是最終真正扣掉的費用

還會有其他保管費與雜支,加起來才是真正內扣的費用,

在投信投顧公會網站上可以查詢到完整的費用,不管基金或ETF都可以用這個網站去查。

或者Morning晨星網站上也能查到總費用率資訊。

以聯博全高收為例,管理費是1.70%,要在加上保管費、雜支、交易直接成本,最終一共是1.87%。

這檔雜支等費用不算高,但有時有些基金標的在管理費以外也會有很高額的費用,這點要留意。

可閱讀:買基金的4種費用?

2. 快速了解基金報酬特性

看完以上基金報告品質、基金風險特性、管理費率及其它內扣成本以後,

接下來談談報酬部分。

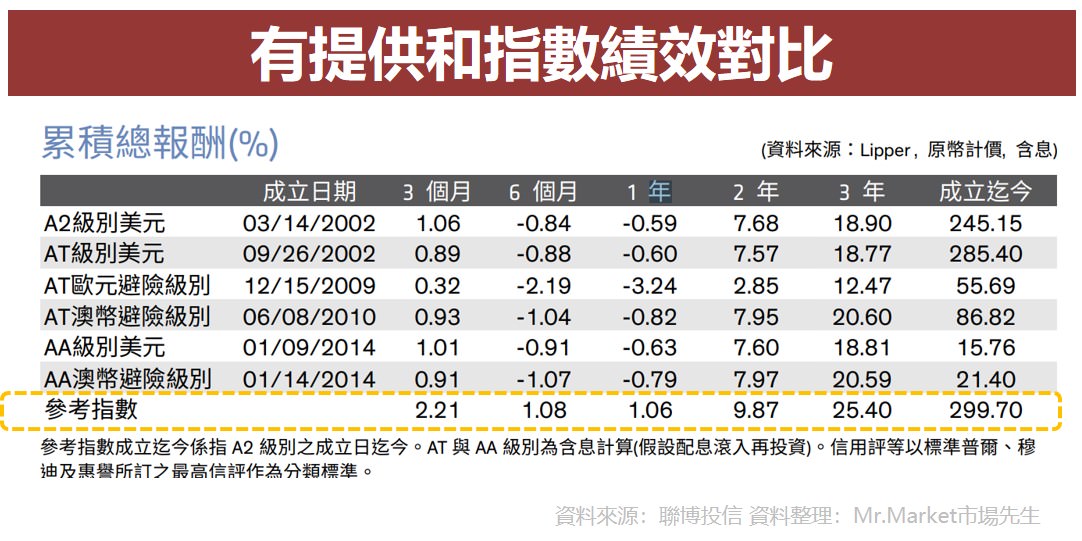

一般我們都會先看「主級別」基金

由於一檔基金,會有各種的計價幣別、不同配息方式,

不同計算方式之下,看起來好像是很多檔不同的基金,

稱為不同的”級別”,各有不同的代號。

但判斷績效關鍵仍是原本原幣別的那一檔績效,稱為主級別基金。

主級別基金:避開長期績效明顯落後指數的基金

你只要看有沒有明顯輸指數,明顯輸很多的就避開,

沒有明顯輸的就在可以接受的範圍,

明顯贏當然更好,但要小心細看是否穩定、或者獲利集中在某一年。

如果沒有明顯差別,只是小贏或小輸,那就是差不多,

差異很小的話,因為可能之後某一年後很好或很差,結果就又不一樣,不用硬去分好或壞。

以聯博全球高收益這檔來說,

主級別基金是【聯博-全球高收益債券基金A2美元】這檔,

報酬小落後指數一些。

主級別績效,年化報酬大概落後1%,落後略多一點但也不算太多,

年化報酬率要自己計算機按一下,可閱讀:什麼是年化報酬率?

可以猜測其實這檔債券基金表現小小略勝指數零點幾%,但扣掉1.7%管理費以後就輸給指數。

單獨看各年度績效,對過往的理解會比較精準

要注意的是,

單看月報上提供的3個月、6個月、1年、3年…這種計算方式其實超級誤導人的,

因為你無法從中看到過去各年度的變化,並且數字受最近漲跌影響很大。

比較好的方式應該是拆開各年度去看,會比較清楚過程。

過程中要留意的是它在多頭和空頭的特性,以及跟指數對比的差異,

了解是否波動很大、是否有報酬過於集中的現象,

例如:如果只有某一年大幅領先指數賺很多,但其它年都不好,這樣代表過去的好績效在未來很難複製。

要找到各年度歷史績效,

基金用可以用StockQ網站去查詢(但最多9~10年),

至於指數績效,可以ETF代替,用yahoo finance去查詢各年報酬。

從中你可以了解過往各年度表現,

比方說可以看到2011、2018落後指數,2010、2012是領先指數。

當然比較可惜的是,用StockQ網站依然很難查到2008的資料。

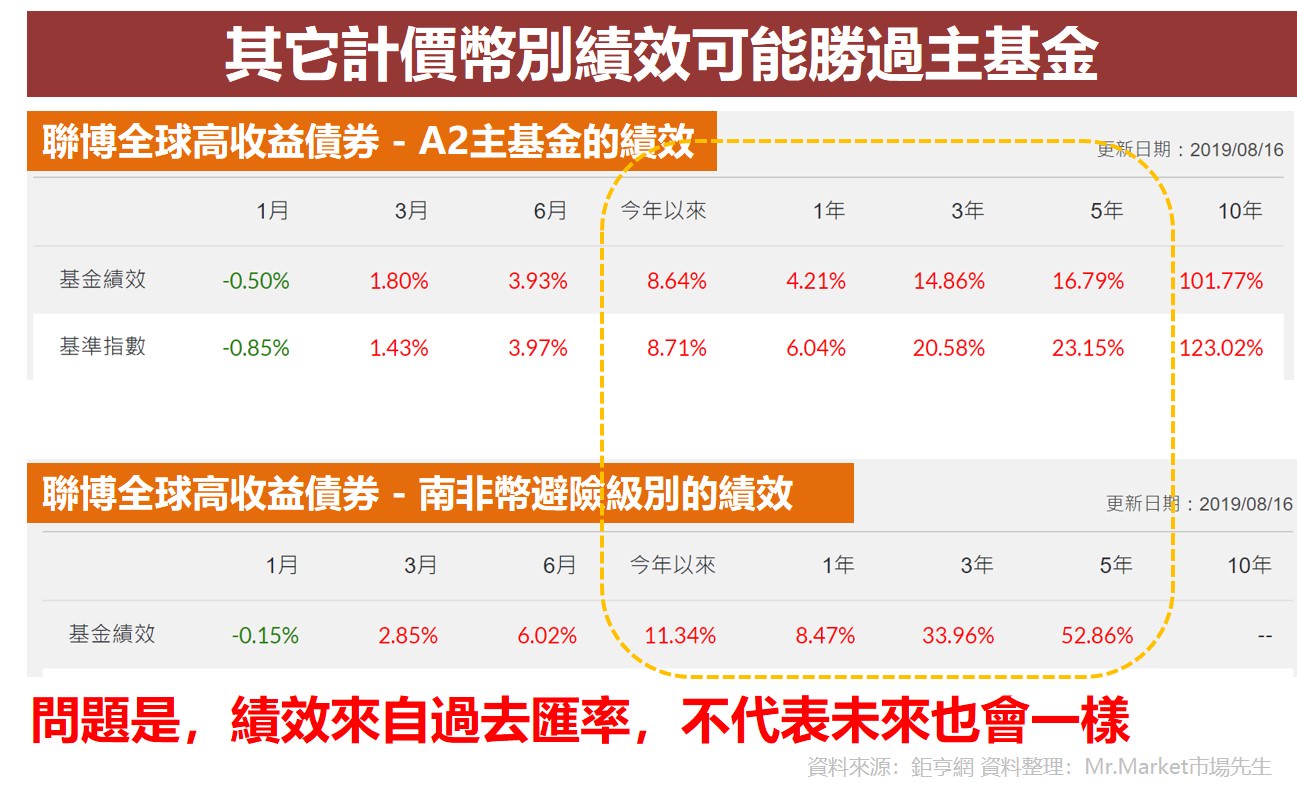

其它計價幣別的績效很好?例如南非幣避險

有讀者在詢問這檔基金時,提到他們投資聯博全高收的南非幣避險級別,

買的理由都是配息率很高(大概12%左右)。

有一些外幣避險的基金,因為當地的利率比較高,

因此用外幣避險工具時會有”利差”,除此之外還有匯差,

簡單來說就是會拿到額外的利息補貼,前提是匯率沒有造成虧損,

看得準時有可能匯差利差兩頭賺,因此該幣別避險的基金看起來報酬率就超高,

但也可能賺到利差但卻賠了匯差,最終並沒有真正多賺。

更大的問題是,以現行基金月報中的圖表績效資訊呈現方式,

你也分不出來這些有不同幣別避險的基金,

過去哪些年度匯差利差帶來額外正報酬、哪些年是負報酬,資訊全混雜在一起,

因此回頭先去判斷主級別基金才是重點。

我個人的看法是:

- 如果主級別成效滿意,且你對匯率方向有判斷能力,才需要考慮其它幣別

- 如果主級別成效你不滿意,就不要投資,更不應該考慮其他計價幣別的績效

原因是來自匯率的歷史績效,不等於未來績效。

如果其他幣別計價的基金表現超好,

那是匯率的功勞而不一定是基金操盤績效的功勞,

而匯率方向有時幫你多賺,但有時也會讓你多賠,

過去匯率變化讓基金多賺的不代表未來也會一樣。

如果你看外幣匯率方向很準,應該用外匯工具去操作,而不是用基金去操作。

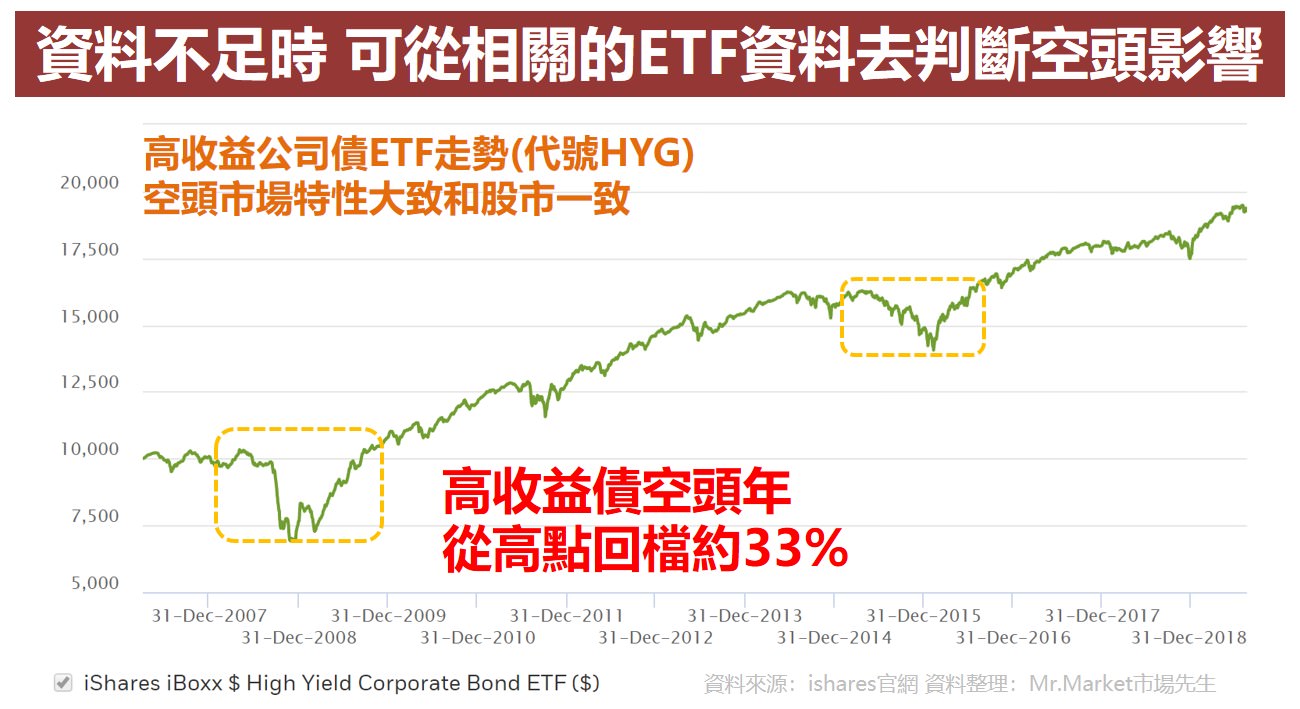

不要只看多頭績效賺多少,一定要去看空頭時的變化

高風險的基金跟股票一樣,

如果只算多頭年(都在上漲的年度)的報酬率(從2009~2019),可能乍看之下會很好,

但股市的特性是空頭時間短且跌幅大,

加上空頭年(大跌的年度)的報酬率,結果會差非常多,可惜大多基金月報上不會主動呈現這個資訊。

對報酬估計應該盡可能保守,另外也要評估空頭年的風險是否能承受,

這樣才能正確判斷一檔基金是否要投資,不會在遇到大跌時慌了手腳。

看完多頭年與空頭年的狀況,

對於思考是否還要投資、錢應該放多少比例會比較有正確的認識,

也可以思考是否有搭配其它避險資產。

空頭年的狀況怎麼查?

由於月報或者網站上不一定能找到基金空頭時走勢,

一般人也沒有資料庫可以抓基金的歷史數據,

有個方法是可以去找類似的ETF,找發行時間越長越好,可以從中了解對應的指數報酬,

大型基金的報酬通常不會和指數誤差太多,看久了以後你對各種商品的特性都會更熟悉。

至於怎麼找相關ETF,其實Google打相關的英文都可以找到,

比方高收益債,你就打”high yield bond ETF”。

更多ETF教學可閱讀:ETF新手入門懶人包

以上這些基本資訊都看完,最終就是你的投資策略

看完基金資料後,你會清楚一檔基金的持股特性、風險特性、報酬走勢,判斷這是否是你需要的工具。

接下來,就是你的操作策略,

為什麼你看好某類型的資產?覺得何時應該賣出?

或是為什麼你選擇這類資產做配置?要分配多少資金比例?

這篇只談基金本身怎麼看,至於策略就是另一個故事了。

為什麼我都不提配息率?

投資基金或股票,都是在賺資本利得,配息高低跟績效無關

很多人買基金的理由是配息率,

看到配息率8%、10%、月月配,覺得這樣很不錯?

問題是,基金的配息可能有些是來自本金,如果獲利7%卻配給你12%,代表有5%是來自本金,

因此關鍵是基金績效成長多少,目前在各網站都查的到報酬變化。

想像一下,你在銀行存100萬元,存款利息利率1%,

然後每年領10萬出來,當成10%配息率,請問你真正得到的是1%還是10%?

快速複習:買基金之前要評估哪些事情?

記得:先看風險再看報酬

首先,了解基金特性與風險狀況

- 基金的月報品質:如果讀起來覺得資訊缺漏很多、遮遮掩掩,不如就跳過吧

- 基金的標的類別:主要是了解組成特性與風險,多看一下持股,你會更了解自己買了什麼

- 管理費:是否合理、太貴、便宜,便宜不一定績效好,但貴通常會影響績效

接著,了解基金的獲利與走勢特性

- 基金主級別的績效長期是否戰勝指數?

- 你是否有預測判斷匯率的能力?沒有就不要考慮其它計價幣別,因為匯率造成的過去績效不代表未來績效

- 你是否知道空頭會在什麼情況發生,最糟有多糟?

雖然這篇文章看起來很長,

但你熟悉這流程以後,其實評估很快,資料也沒有很難查,

可能只要一兩分鐘就可以看完了解基金特性。

最後,記得不用管配息率,那不是重點

希望這篇債券基金的分析教學對你有點幫助,

之後也會寫一篇股票的來當案例,

更多的基金教學,我都整理在懶人包裡面,

可閱讀:基金投資新手入門教學懶人包

閱讀更多基金教學文章:

1. 基金投資入門(一) 基金是什麼? 新手投資基金常見5個問題

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

寫得非常詳細!也是破除該基金長期靠著高收益名稱帶給大眾錯誤的觀感。

謝謝~!

謝謝您這麼用心的撰寫!

如果早2個月前看到您這篇,我就不會買了…

目前我單筆購入AT級別,虧損幅度約1%,請問您是否建議即早脫手?

你要不要脫手我不知道,你應該回頭想想你當初買的理由是什麼,那個理由是否還存在