投資等級公司債是什麼?有什麼特性?要怎麼買?(ETF、基金)

這篇文章市場先生整理債券型基金中,「投資等級公司債( 英文Investment Grade Corporate Bond )」這個分類,包含它和其他債券的差別、如何買進投資它的ETF或基金、報酬成效如何。

在資產配置中,投資債券時我們會遇到一個問題:「有沒有辦法報酬比公債高一點,不用像公債這麼安全,但也不要太危險?」

投資等級公司債就屬於這種「沒有公債那麼為安全,但評價仍然很高的債券」

之前曾經介紹過5檔公債ETF,公債和投資等級公司債在風險的特性上非常相近,只是略有一點差異。

可閱讀:債券ETF》美國公債怎麼投資?

如果還不知道什麼是ETF,可閱讀:一分鐘看懂什麼是ETF?

如果要了解投資等級公司債的債券型基金,最簡單的方法就是觀察相對的股票指數型基金(ETF),

全球規模最大投資等級公司債ETF的代號是LQD,全名iShares iBoxx $ Investment Grade Corporate Bond ETF

這檔ETF在全球的債券ETF排行中規模排名前3大,專門根據相對應的投資等級公司債指數去買進債券,

由於指數本身反應了整個同類型的債券市場特性,換句話說所有投資等級公司債的基金和ETF走勢會和LQD這檔ETF大同小異,

透過分析這檔ETF去了解這個指數的特性,我們可以更了解在投資這一類的基金或是ETF時,會得到怎麼的過程和結果。

本文提到的標的均為案例教學使用,無任何操作推介之意

投資一定有風險,交易前一定要自己研究再做出判斷。

本文市場先生會告訴你:

投資等級公司債是什麼?

公司債就是由個別公司發行的債券。

債券依債券發行者分類,可分成政府發行的「公債」或個別公司發行的「公司債」,其中除了一些新興市場國家的公債以外,大多時候公債的風險都低於公司債 (公司比起國家更容易出問題)。

債券分析時我們只關心一件事情,就是「風險」。

原因是只要發行債券的機構沒有倒閉,他們就能持續源源不斷的支付利息,因此判斷債券大多是關注在它的風險。

債券的類別非常多,因此我們初步可以用類別的方式判斷,這樣你只要一看到類別,就可以對這類的債券風險特性有個預期。例如看到新興市場四個字,就可以直接跟高風險畫等號。

如果依風險評等分類,可分成「投資級債券」和「垃圾債券」。

美國有幾家專門的信評機構幫債券做評等(當然也只是參考),其中BBB等級以上或Baa以上(分級分式其實不用記)稱為投資等級債,低於就稱為垃圾債券(或高收益債)。

投資等級債風險較低相對安全,需要付出的利率就相對比較低,而垃圾債券被評價為風險比較高,因此如果不支付較高的債券利息就沒人願意買。

投資等級公司債,就是在相對公債而言風險較高的「公司債」裡面,「評價比較好的企業」所發行的債券。

你可以想像它挑選的大多是S&P500指數裡面,全球前500大企業所發行的債券,這些公司相對非常不容易出狀況。

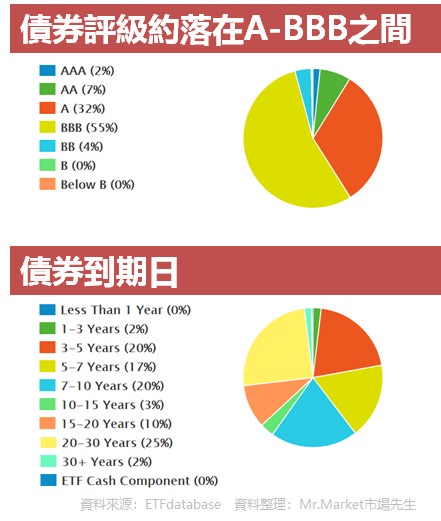

投資等級公司債的持股與特性?

以LQD這檔ETF為例,

1. 債券評價大部份落在BBB級到A級之間

簡單來說就是相對安全,但又不像國家發行的公債評級這麼高。

算是不承擔高風險,但也不去追求絕對安全,以免報酬率太低。

2. 持有的債券到期日則是從短期到長期各種周期都有

這代表它受利率變化的影響是中等

未來升息或降息時會受一些影響,但不至於太劇烈。

當然,同類的債券ETF不是只有LQD這一檔,

也有其他相似但特性有些區隔的債券,不過透過LQD我們可以最容易了解投資等級公司債的特性。

投資等級公司債的投資成效如何?

透過LQD這檔投資等級公司債ETF,我們可以了解這個指數的走勢變化:

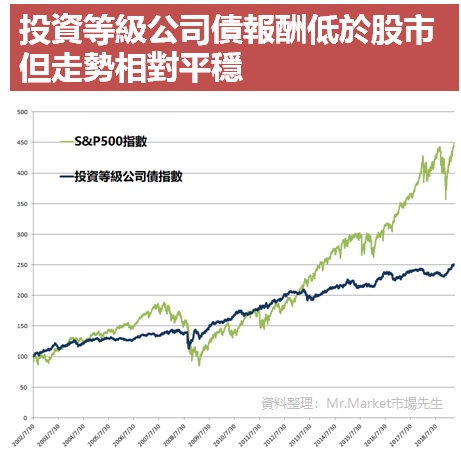

投資等級公司債 vs. 美股S&P500

可以觀察到在多頭年度投資等級公司債走勢相對落後於股市,但在空頭的年度則是相對平穩(但只有平穩而已,沒有逆勢向上)。

其中僅有在2008年恐慌時有出現一小段迅速的大跌(約跌20%),後面很快的就反彈向上。

投資等級公司債投資年化報酬率約落在3%~4%之間

可以從ETF來觀查指數的報酬,

同類型的基金報酬率和指數其實不會差異太大,年化報酬率大約落在3%~4%中間。這報酬率數字會跟著當下的利率變動,如果未來有升息,也會慢慢調升。

由於歷史的報酬率不見得等於未來的年化報酬率,這些數字僅做為參考即可。

附帶一提,一個比較有趣的現象是,你比較少看到投資等級的債券基金,通常看到的都是高收益債、新興市場債這種高風險的基金,

很大的原因就是基金的管理費較高,所以如果報酬只有3%~4%的情況下,管理費吃掉報酬的比例佔比就非常大且明顯。

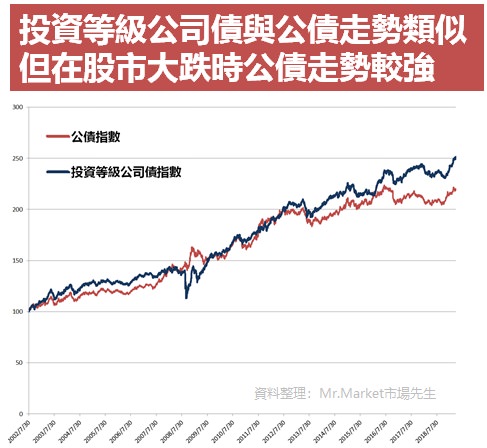

投資等級公司債 vs. 美國公債

如果挑選存續期間差不多的美國公債ETF(IEF)來比較,會發現其實兩者的走勢大致相似,報酬方面是投資等級公司債略勝一小點。

主要差別在08年或15年時,美國公債是逆勢向上,而投資等級公司債是小波動或持平,這代表面對市場風險時,人們會更相信公債的避險效果遠大於公司債。

當然無論如何空頭時抗風險能力,兩者都還是都比高收益債好的多。

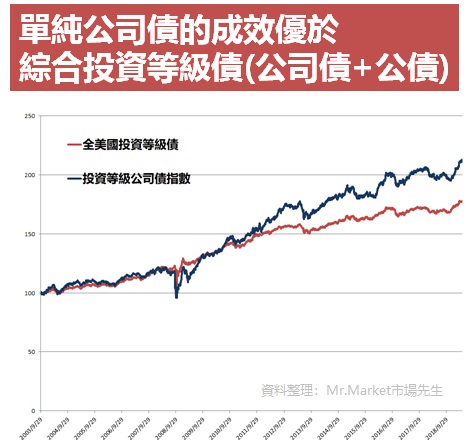

投資等級公司債 vs. 所有投資等級債(公債、公司債)

談到投資等級公司債,就要拿另一檔投資等級債ETF來做比較。

代號AGG這檔ETF,是全球最大的債券ETF之一,全名:iShares Core U.S. Aggregate Bond ETF

它是追蹤全美國的投資等級債券指數,裡面不是只有公司債(約26%),

它也包含了公債和債務抵押擔保(CDO)。

從圖上可以觀查到,

綜合型的債券(紅色)的波動略小公司債(藍色),但報酬也比較低。

但08年的震盪兩者都沒有躲過。

主要原因是綜合型的債券持有的公債評等普遍比較高(AAA),

另外短期的債券持有比較多也是報酬率落後一個因素。

投資等級公司債要怎麼買?

分成透過ETF或透過基金買進。

方法1. 透過美股券商買進「投資等級公司債ETF」

這是個人比較推薦的方式,因為風險越低的債券類投資組合,它可以變化或創造高報酬的方法越少,

因此付更多的基金管理費不見得能得到更好的報酬,不如用低管理費的ETF就好。

目前ETF買進方法主要可以透過美股券商買進(較簡單便宜),

例如IB盈透證券、firstrade,或台灣券商複委託買進(手續費用較高)。

以下列出幾檔相關的ETF,

先以規模大且較有年份、不要太短期的為主,未來有看到其他的會再補充:

| 投資等級公司債ETF | ||

| 代號 | 特性差異 | 管理費 |

| LQD | 目前投資等級公司債最大的債券ETF | 0.15% |

| VCIT | 到期日為中期(5~10年期) | 0.07% |

| VCLT | 到期日為長期(20+年期佔多數) | 0.07% |

| 資料整理:Mr.Market市場先生 這篇文章為市場先生資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。 |

||

LQD會是比較簡單的選項,也是目前全球債券規模第三大的ETF。

至於VCIT和VCLT則是根據債券到期年分又做細分,一個中期(5-10年)一個長期(20+年的比例高),

因為這兩檔ETF都在2009才發行,所以沒有2008以前的資料,不好評估它在遇到市場大跌時的狀況,而且到期不同因此受利率影響時反應也不同,比較適合有能力自己研究的人操作。

方法2. 透過基金平台買進「投資等級公司債基金」

搜尋基金時你可以很容易找到很多「公司債」或是「新興市場債」的基金類別,但這些基金大多屬於高風險的垃圾債,也就是高收益債。

投資等級公司債,是屬於所有公司債基金裡面風險較低的一群,管理費通常介於0.5%~1%之間。

只要在基金平台開戶,就可以搜尋關鍵字「投資級公司債」或「公司債」去找到類似的基金。

不過我自己的經驗是風險低的債券型基金大多很難戰勝指數或是費用太高,需要謹慎評估。

注意:投資這類債券基金的話,一定要避開管理費高的基金

原因是當長期年化報酬是3%~4%(這報酬是根據當時利率而訂)的狀況下,每多1%的費用,就等於吃掉你每年總報酬的四分之一。

快速總結:投資等級公司債

1. 投資等級公司債,主要投資大型企業發行的債券,是一種風險比國債高,但相對其他公司債安全的基金

2. LQD這檔ETF是投資等級公司債中最具代表性的ETF

3. 和美國公債相比,兩者都同樣是投資等級債,美國公債在市場大跌時抗風險能力強一點

4. 和綜合公司債相比,投資等級的公司債表現報酬相對較佳,遇到風險時則是兩者都差不多

5. 如果有想買投資等級公司債,主要可以用ETF操作

6. 基本上選ETF就好,如果真的需要選擇基金,注意管理費越低越好(最好低於1%)

更多的ETF教學文章我都整理在懶人包裡面了,

下一篇可閱讀:ETF入門教學懶人包

更多ETF相關的教學可閱讀:

1. ETF教學完整懶人包

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

請問一下為什麼這篇推薦是以長年份為主呢?

短年份的利息雖然較長年期低,但仍>公債

如果是以資產配置角度遇空頭雖不會像公債會逆勢上漲但短期的波動度跟違約機率都較長期低

應該會是更適合跟股票作資產配置搭配的組合吧

請問透過國內券商複委託購入AGG或LQD之類的海外債券ETF,主要收益除了資本利得還有配息嗎? 如有配息規則是如何以及哪裡可查詢? 有像美股配息課稅?諸多疑問感謝回答。

有配息喔,你可以上它官網查它的配息紀錄,或者很多資訊網站都查的到。

ETF配息都有預扣稅,

債券ETF配息要挑會自動退稅的券商,例如IB盈透證券。 盈透我網站上有分享很多篇教學,可以自己去看囉。