讀者提問: 「請問主要是購買市值型ETF,有需要依市場熱度來決定手上現金留存多寡嗎?」 這是一個蠻重要的問題, 通常能考慮到現金多寡,代表也會考慮到其他資產類型的比重,以及從整體資產的角度思考報酬率。 ▼ 讀者提問截圖 以下是我對這題的想法: 1. 調整理現金比重,其實就是在做擇時買賣的決策 雖然「現金比重」乍看之下在談「動態的資產配置」,但實際上,這個問題的本質在於「是否選擇時機點、擇時買賣」。...

讀者提問: 「請問如何利用有限的資金規劃長期投資組合?」 「長期組合應該多久審視調整一次?」 以下分享我的想法: 第一個問題:「請問如何利用有限的資金,規劃長期投資組合?」 首先,我認為問題中的「有限資金」,本身存在一些誤解, 1. 我覺得投資要以終為始去思考 我們考慮的不是只是當下資金的運用,還包括未來仍有收入時,每一年持續增加投入的現金流,以及獲利再投資。 最終一段時間後,這些全部加總起來,才...

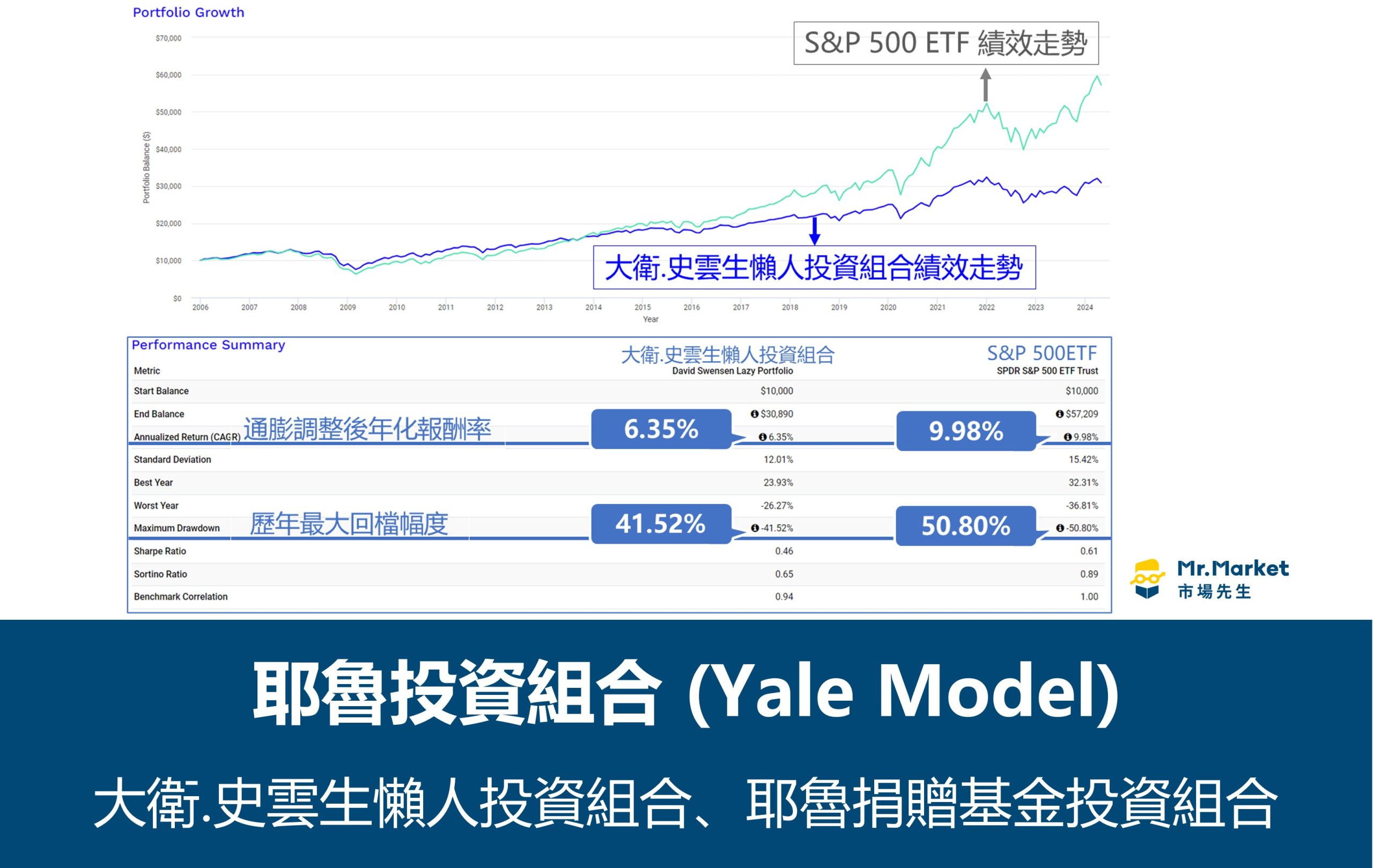

耶魯捐贈基金投資組合(Yale Endowment)是耶魯大學校務基金使用的資產配置法,前首席投資長-大衛.史雲生(David Swensen)透過這種資產搭配組合,在35年時間,創造的年化報酬率為13.7%,換算下來累積約8845%的總報酬率。 耶魯大學校務基金每年會在耶魯官網上公布他們的最新投資報告,裡面會提到耶魯大學校務基金的績效、歷年資產配置比例,因為績效良好,且資訊相當公開透明、歷史資料...

如果有簡單及多元的資產配置方式,哪一個會比較好? 市場先生舉一個實際例子試算: 1. 簡單配置:60%美國大型股 + 40% 中期公債 2. 多元配置:30%美國大型股 + 20%全球非美國股市 + 10% REITs + 10%全球債 + 10%長期公債 + 10%抗通膨債 + 10%黃金 小結:簡單配置與多元配置,無論報酬或風險,相差其實很小 成果數據如下(2001~2023): 1.簡單配置...

之前有讀者留言提到,擔心投資一些海外基金,會有匯率問題。 其實不只基金,國外的股票、ETF、共同基金、債券等等,只要非本國的商品,匯率問題都很常被問到。 怎麼解? 在這篇文章中,市場先生會分享美元產品匯率風險的高低、不同貨幣資產的配置比例、評估資產績效時的貨幣基礎。

在2001~2007年,非美國已開發市場及新興市場表現相當不錯,贏過美國市場, 因此有些書上會用這個論點,來說明分散全球、不要只投資美國,會比較穩定。在美國特別差的時候,如果其他股市表現不錯,似乎可以達到分散風險效果, 市場先生的疑問是:分散全球比美國好?真的是這樣子嗎? 下面這篇,從數據上來驗證這件事,及談談我的看法。 以下是從2001~2007年,7年時間的報酬數字, 這算是近年來美國表現相對...