《從A到A+》《為什麼A+巨人也會倒下》讀書筆記: 為什麼股價大漲的公司「不一定」是好公司?

今天市場先生要分享的是一個商管界的經典故事,

主角是2本書《從A到A+》、《為什麼A+巨人也會倒下》

先思考一個問題:

你如何去判斷一間企業的價值?用盈餘、淨值、股價、還是其他方式?

這本書雖然是商管書,但他的思考方式與投資關係也蠻大的,

繼續往下看。

(以下文章約1600字,閱讀時間約5分鐘)

故事開始在2001年…

當時商管界出了一本書《從A到A+》,A的意思是”優秀good“的公司,

但只有優秀是不夠的,

在眾多優秀企業中還有一些A+公司,我們將它稱作”卓越great“的公司。

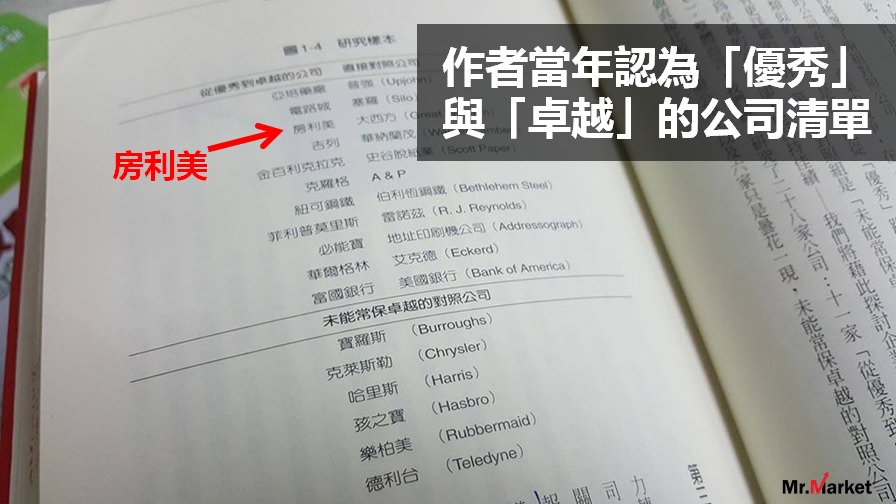

作者柯林斯研究比較這些”優秀“和”卓越“的企業,

歸納出它們之間一些共通的特質與差異因素,告訴大家如何成就一間卓越的企業。

這本書當時成為了商管界的經典、MBA的教材,

似乎作者找到了一些神奇的關鍵,全球銷售數百萬本。

書中列出的”卓越股票清單”也變成了許多投資人追捧的對象。

好景不常,2008年金融海嘯發生了

有些當年被評為”卓越”的企業早已不再有當年的成長性,甚至沉淪下去。

例如當年被列為卓越的企業房利美Fannie Mae,

在2008年卻變成金融海嘯的核心,電路城公司在08年下跌98%

看到這裡,你可能覺得這本書的作者會被人質疑、感到很挫折,

but…並不是這樣。

作者柯林斯在2009年馬上出了另一本書《為什麼A+巨人也會倒下》,

他再次研究了許多的股票,並且告訴大家為什麼這些當年這些「萬中選一的企業」如今卻向下沉淪,

以及該如何避免這些情況發生…

當年看《從A到A+》這本書時,我心理有一個問題感到疑惑:

「作者到底用甚麼方式,去區分一間公司到底是”優秀” 還是 “卓越” ?」

看到答案時我倒抽了一口氣,因為作者區別的方式是「股價」。

簡單來說作者認為一段時間內上漲的非常多的公司就是卓越公司,其他公司就是優秀或普通…。

也難怪這本書會受歡迎,

畢竟如果他歸納出來的方法有用,能讓股價比別人多漲幾倍,

這是任何股東及企業經理人的目標。

股價漲幅多寡是否能用來判斷企業優秀卓越?

我認為不是絕對

市場先生對於作者用股價漲幅來判斷企業好壞是抱持著很大的問號。

例如,如果從2001~2010年整個半導體業上中下游33家企業來看,

台積電只能排到第9名,報酬率雖然不錯但也是輸給領先群平均至少1~2倍以上。

難道因此就判斷台積電僅是優秀或普通,而不是卓越嗎?

這裡可以思考一個問題:

企業的價值到底該如何判斷?

舉例來說,許多人會用EPS(每股盈餘)判斷企業價值,

認為企業的價值應該等於未來獲利的折現,本益比法估價就是這樣來的。

巴菲特早期在判斷企業內在價值時,

他認為不該用企業盈餘判斷,因為盈餘可能被人為的操作。

他認為最適合判斷的指標是企業的淨值,且淨值最終會反映在股價上,

甚至巴菲特在波克夏的財報上,

是用淨值反應他的投資組合的成績,而不是用股價的損益。

企業價值並不是單一指標就能判斷,這沒有標準的答案,

任何方法都有優點和缺陷,關鍵是你對方法的了解程度。

除了企業價值,這本書也提供投資者或經理人3個反思:

反思1. 人習慣線性思考

簡單來說,就是認為”過去可以代表未來”。

以這本書為例,作者認為過去漲最多的企業就是卓越企業,未來也會繼續成長。

但實際上並不是這樣,

現實世界大多事情是非線性的,別太相信自己的直覺。

反思2. 人習慣簡化事情、走捷徑

書中用股價漲幅來代表企業的好壞,是一種超級簡略的方法,這是源自於效率市場理論的遺毒。

效率市場理論就是「假設公司的股價已經反應了所有資訊」。

當然,這只讓寫論文的人和純技術分析的人變得比較方便,但你要完全相信它…恩,需要勇氣。

愛因斯坦說得很好:簡化是好事,但不能過度簡化。

反思3. 生存者偏誤

舉例來說,作者的研究數十間卓越企業,歸納出「優秀的經理人」是成功的關鍵。

這句話聽起來超級政治正確的(笑),

一定很多經理人很愛這位作者,幫他們拉高不少身價。

問題是,也許有上萬間失敗的企業也有優秀的經理人但他們卻失敗了,

這些樣本無法反應在研究中,

這樣一來,還能說卓越經理人是成功的關鍵嗎?

有句話說:站在風口上,連豬都會飛。

順風牌人人都會打,但成功的人大多都認為自己的努力才是真正原因。

因此別輕易的相信別人認為的成功因素,即使你100%照著成功人士的方法去執行,仍可能會遭到巨大的挫敗。

在另一本書《護城河的投資優勢》當中就提到,

優秀經理人也許有用,但長期而言經理人一定也會換,

而你不能把企業的成敗寄托在一個人身上。

知名經理人彼得林區也曾經說過:找一間傻子也能經營的公司,因為任何公司早晚都會交到傻子手上。

快速總結:

以上是從投資的角度來思考,

對這兩本書歸納企業的成功和失敗因素,市場先生沒甚麼特別的想法,

畢竟一些文化、熱情、第五級經理人等詞彙太高來高去,

這對投資判斷來說意義不大,

並且從作者的選股事後印證,以及後來其他人的驗證當中,發現這些因子對股價並沒有什麼預測性。

雖然對投資來說沒幫助,

但我認為這本書,對於經營管理來說,還是非常有價值的,

它的思考非常嚴謹,能從各種複雜的訪談與數據中歸納出這些結論,對於企業的經理人來說提供了很多指引。

書中有一句話說的非常好,最後作為總結分享給你:

他說:【優秀,是卓越的敵人】

當我們做的不錯時,往往會認為自己現在的方法是最好的,甚至是業界最優秀的,

這時你很難再聽進任何建議,甚至失去了成長的動力,

結果就是遲早有一天將會被超越。

有句話說:

世界上最恐怖的事,就是比你優秀的人比你還努力。

時刻提醒自己,不要停留於現在的優越,而是不斷的精進自己。

如果你覺得判斷股票價值很複雜,我認為可以從最簡單的開始研究起,

其實只要長期持有某些股票ETF投資組合,就能得到不錯的報酬率。

下一篇可閱讀:什麼是ETF,如何創造6%年化報酬率?

最後分享一個有趣的是,

實際上這兩本書在原文書名上其實看不出關聯性:

《從A到A+》Good to Great: Why Some Companies Make the Leap… and Others Don’t

《為什麼A+巨人也會倒下》How the Mighty Fall—and why some companies never give in

有興趣的朋友可以去翻翻這兩本老書,也許會有些收穫~

書籍博客來連結:《從A到A+》《為什麼A+巨人也會倒下》

額外分享幾篇投資理財文章:

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

關於你這篇的3個反思,滿明顯的你誤解了作者的意思,或著你根本沒把書讀透

反思1,”作者認為過去漲最多的企業就是卓越企業,未來也會繼續成長”

我翻透了整本書,完全找不到作者有提到這樣的話,或寫了類似的語意

反思2,”書中用股價漲幅來代表企業的好壞,是一種超級簡略的方法,這是源自於效率市場理論的遺毒”

作者是個學者,所以我相信他也了解效率市場理論,但整本書我完全沒看到作者使用”效率市場”來解釋他的觀點

作者清楚的表明,使用股價衡量,是”相對”公允客觀的方式,但作者也沒說股價代表一切

反思3,”作者的研究數十間卓越企業,歸納出「優秀的經理人」是成功的關鍵”

從這個反思,也可以清楚看到你完全沒看這本書最精華的部分

作者一開始是很反對”優秀經理人”這個觀點的,但慢慢的證據都浮現出優秀經理人是關鍵

慢慢的作者也被證據說服了,並提出第五級領導人的觀點

這本書大約20年前出版,我個人認為到現在還是很受用,至少我在選股上還是會參考本書提及的觀點與內容

以上分享

謝謝您的觀點回饋