TRF是什麼?值得投資嗎?一次看懂TRF的風險與優缺點

在2016年8月,《商業周刊》的封面寫了大大幾個字:3700家中小企業財務風暴,

內容報導TRF讓好萊塢電影《大賣空》的劇情在台灣真實上演,數千家中小企業因為購買TRF造成高達2千億的虧損,

到底什麼是TRF?為什麼TRF的危險性這麼高呢?

這篇文章市場先生帶你快速了解TRF,分為以下幾個部分:

本文市場先生會告訴你:

TRF是什麼?

TRF(Target Redemption Forward)的中文為目標可贖回遠期契約,這是一種衍生性金融商品,央行將其分類為外匯選擇權的商品。

交易方式由投資人向銀行購買一個選擇權、同時賣一個選擇權,

主要是針對未來匯率走勢做一個押注,台灣的銀行盛行銷售以人民幣為標的TRF商品,這等於是投資人與銀行針對匯率對賭的行為。

如果你不瞭解選擇權,可先閱讀:什麼是選擇權?

當投資人進行匯率單邊走勢的押注,押對方向的話,獲利是「本金×匯差」,押錯方向的話,虧損除了匯差乘上本金外,還須乘上槓桿倍數,也就是「本金×匯差×槓桿倍數」。

它的設計是,當投資人累積獲利到一定程度時,銀行不繼續玩就可以終止合約,

但是當投資人虧損時,無法立即終止,需等到合約到期才能結束,等於是獲利有限但虧損無限,而且還無法停損的產品。

TRF是如何運作的?

TRF的4種運作模式

- 履約價:又稱執行價,指的是投資人可於合約約定期間內,以約定的價格購買或出售金融商品。

- 保護價:指的是匯率貶到保護價之前都不會有損失,貶到保護價以下時必須補繳保證金或徵提擔保品。

- 槓桿倍數:槓桿本金跟名目本金之比值,市場上槓桿倍數通常定為2倍。

- 提前出場機制:當投資人累積獲利達到一定條件時,契約提前終止。

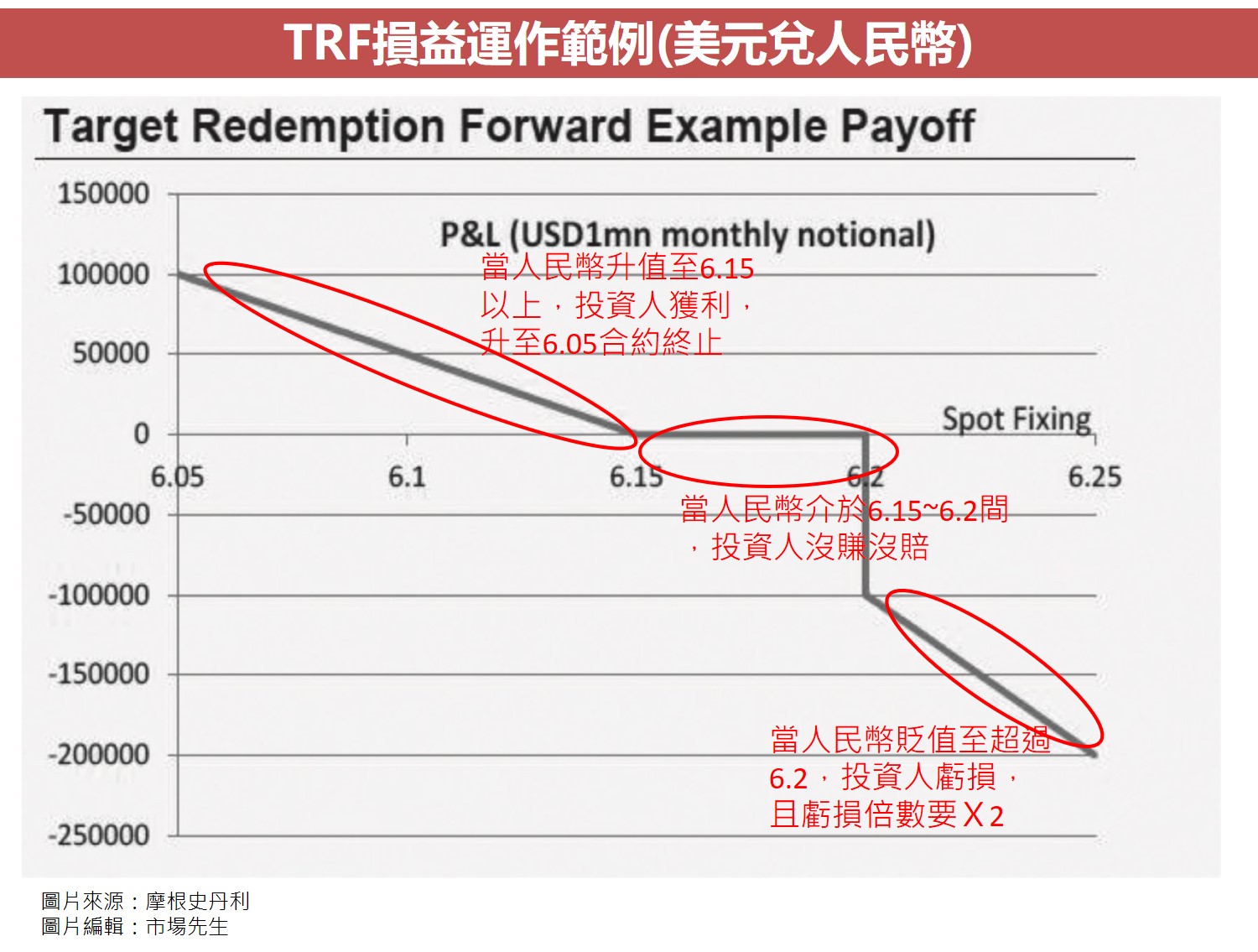

下圖為TRF的損益運作範例(美元兌人民幣),其本金為100萬美元,履約價為6.15,保護價為6.2,槓桿倍數2,提前出場機制(中止價)為6.05。

- 如果人民幣升值至6.05,投資人的獲利為:本金100萬美元×匯差(6.15-6.05)=10萬美元,至此合約終止保護莊家。

- 如果人民幣介於6.15~6.2之間,那麼投資人沒賺也沒賠。

- 如果人民幣貶到低於保護價6.2以下,那麼投資人的虧損需乘上槓桿倍數2倍,

例如人民幣貶到6.3,投資人的虧損為:本金100萬美元×匯差(6.3-6.15)×槓桿倍數2=30萬美元,且契約繼續,投資人不能出場,等於下檔損失無限大。

TRF的合約期通常分為 12 個月或 24 個月,每月進行一次結算,交易門檻為100 萬美元之本金。合約會約定履約價、保護價、槓桿倍數及提前出場機制等。

為什麼中小企業要買TRF?

為什麼要買TRF,通常是為了增加投資收益或匯率避險,主要承作對象為這兩種:

- 專業法人客戶(為了增加投資收益或避險)

- 一般法人客戶(為了匯率避險)

不過也有許多中小企業買TRF,因為台灣有許多中小企業在中國設廠,支出都是採人民幣,但出口貨款則收取美元,若人民幣兌美金升值,

會導致營收有所損失,因此需要做適度的避險,購買TRF後,若人民幣兌美金升值,將會獲利,可彌補營收因匯兌產生的風險。

市場先生提示:在投資中,無論是想要收益或不想要風險,都必須付出代價。而任何宣稱高收益且低風險的投資,如果不是你知道別人不知道的事,就代表背後隱藏著你不知道的風險。除非你足夠了解,否則別碰。

投資TRF有什麼風險?(2014-2016年TRF事件探討)

2014-2016年發生的TRF事件,最終導致了3700家中小企業的財務危機。

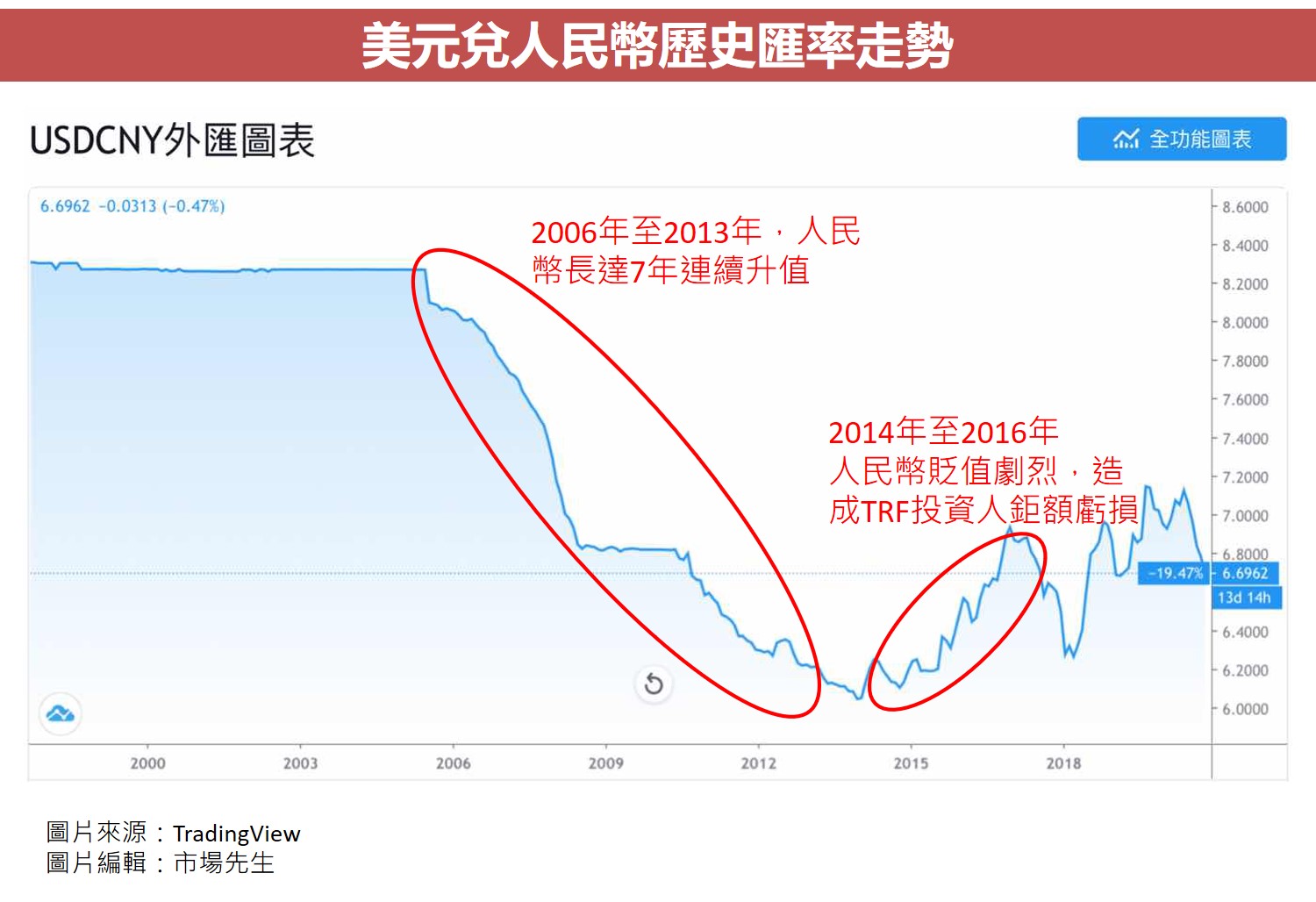

這個故事要從2014年初講起,當時人民幣已經從2006年一路升到2013年底,許多中小企業不堪匯率虧損,深信人民幣會繼續升值,紛紛大額買進銀行發行的TRF。

但是2014年後卻出現反轉,人民幣一路從6.05貶到2016年底已經到6.87,貶幅高達13.5%,在這過程當中,許多中小企業出現大額虧損,

畢竟以投資100萬美元的本金為例,人民幣匯率每貶值0.1,就是虧損20萬美元,若貶值0.5就代表虧損了100萬美元。

投資TRF的2大爭議

TRF在市場上一直具有爭議性,金管會也多次出面處分或警告銷售不當的銀行,探討其原因,其實不難理解。

1. 這是個不公平的交易:

雖然是消費者與銀行對賭,但條件十分不平等,消費者獲利有限,但虧損無限,

獲利沒有槓桿,但是虧損還要雙倍奉還。

2. 這是個資訊不對稱的交易:

在金融世界中,銀行畢竟擁有的資訊還是比一般消費者多,當今天銀行看跌人民幣時,

就可以大量的銷售此類產品,讓無知的投資者在資訊不對稱的環境下做出不理性的判斷。

反之,若是銀行看升人民幣,也可以停止銷售此類商品,就不會造成虧損,

所以在這個金錢遊戲中,銀行幾乎是絕對的贏家。

本文僅作教學使用,不包含任何投資建議,投資前須了解各種投資均有其風險。

快速重點整理:TRF是什麼?投資有什麼風險?

- TRF是一種投資人跟銀行針對匯率來對賭的衍生性金融商品。

- TRF交易金額大,主要交易對象是法人而非一般民眾。

- 在TRF的交易條件設計中,銀行佔有絕大部分優勢,對投資人來說,獲利有限但是虧損無限。

專欄作者:牟均俞 主編:市場先生市場先生心得:由銀行販售的結構性商品,和我們一般在市場交易的投資產品有很大不同,中間會產生許多複雜規則與風險轉嫁,且流動性一般較差、費用較高、金額規模大,不過大多會用一些固定收益的邏輯去說服投資人。任何投資前,請搞清楚你的交易對手是誰?是另一個投資者?還是專業的法人機構?面對你的交易對手,你認為自己有甚麼理由能佔到便宜呢?

額外分享幾篇教學:

3. 股票開戶》推薦的開戶券商

5. 推薦超過40本投資好書

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言