連動債是什麼?揭密銀行不會告訴你的連動債6大風險

在2008年美國發生次貸危機時,當時美國第四大投資銀行雷曼兄弟因而倒閉,

其所發行的連動債無力償還,導致投資人血本無歸,當時台灣堪稱是全球最愛買連動債的國家,受影響者高達5.1萬人,總投資金額超過400億台幣,也就是平均每人約損失80萬元,

這次事件後使得連動債惡名昭彰,到底連動債有沒有這麼可怕?

一般投資人適不適合買呢?這篇文章市場先生介紹連動債(Structured Notes),分為以下幾個部分:

本文市場先生會告訴你:

連動債是什麼?

連動債全名為連動式債券(英文:Structured Notes),

是一種以固定收益債券連結股權、利率、匯率、指數、商品等衍生性金融商品的複合式商品,

並以債券的方式發行。

連動債種類有哪些?

它的架構分為保本跟不保本:

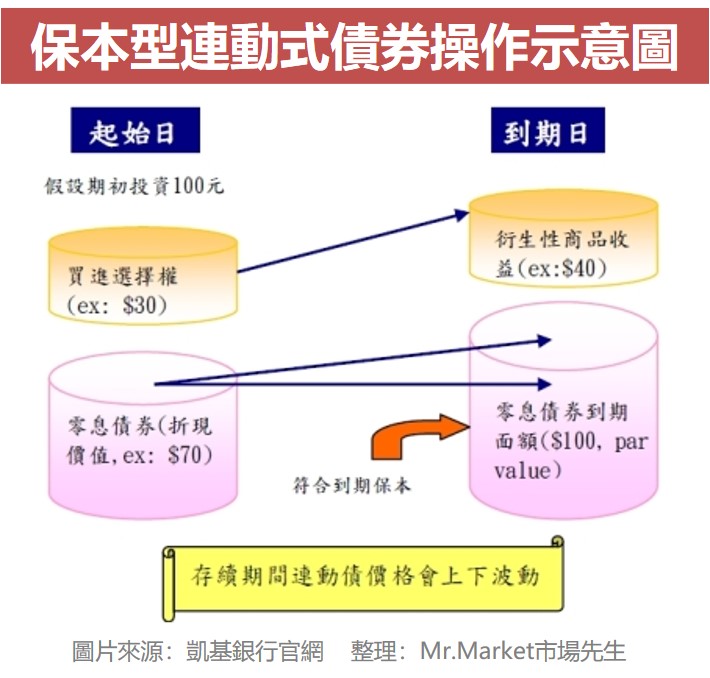

連動債種類1:保本型連動式債券

保本的概念很簡單,就是將投資金額分為兩部分,一部分購買零息債券做保本使用,一部分拿去投資高風險的衍生性金融商品做為預期的高報酬。

舉例來說,假設投資金額100元,其中70元拿去買零息債券,這債券到期後面額為100元,另外30元拿去投資衍生性金融商品,創造收益。

因此債券到期後,即使投資衍生性金融商品的30元賠光,至少還有100元保本,

但若投資衍生性金融商品含本金共賺了40元,那麼整體回收金額變成140元,投報率40%,如下圖所示。

保本型連動式債券,和以前分享過保本型基金是類似的概念,不過不同在於它又多了許多風險,繼續往下會提到連動債的風險。

可閱讀:什麼是保本型基金?

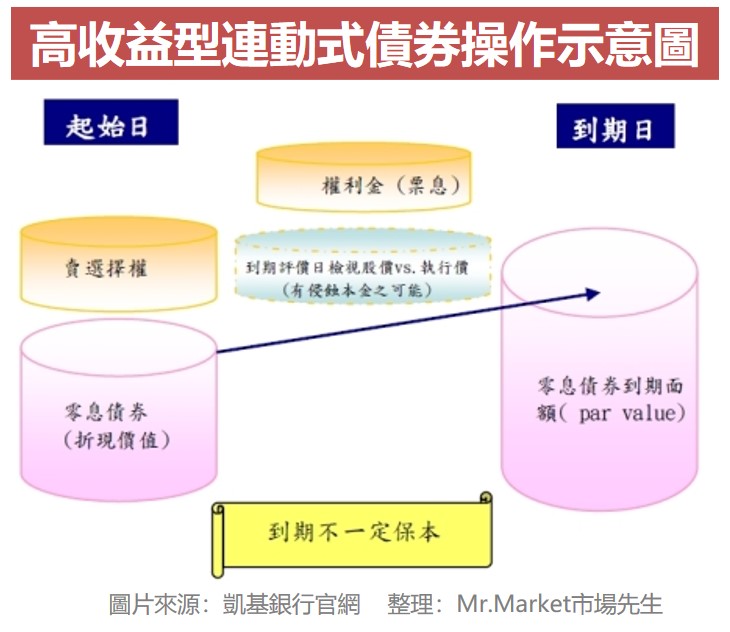

連動債種類2:不保本連動式債券(高收益型連動式債券)

不保本的連動債,也叫做高收益型連動式債券。

它的方式一樣是透過購買零息債券加上衍生性金融商品,因為它是賣出選擇權,

到期時有侵蝕本金的可能,因此不是保本結構,但是其隱含的受益率會比定存高,因此較能承擔風險的投資人也會選擇這類高收益商品。

市場先生提示:聽到「高收益」三個字你就該有所警覺了。

連動債可能存在的6個風險

由於連動債的結構較為複雜,特別是衍生性金融商品那部分,一般投資人不容易懂,在美國大多是由私人銀行的高資產族群才能購買。

但是到了亞洲,就轉變為一般財富管理客戶都能購買。

由於銀行銷售的話術「不但保本又有機會創造高報酬」大幅吸引了散戶投資人,因此以前很多定存族跟退休族都爭先恐後投入。

但是連動債如果這麼好為什麼會落得如此下場?所以購買前我們一定要了解它的風險是什麼。

1.信用風險(Credit Risk)

這邊主要是指發行機構的信用風險,投資人須考慮發行機構的實力跟財務狀況,

一旦發行機構破產或違約,投資人有可能血本無歸,像雷曼兄弟就是最好的例子。

另外,如果發行機構的信用評等遭降評,也有可能導致債券價格下滑,這也是購買連動債最大的風險之一。

2.提前贖回風險(Early Redemption Risk)

連動債一般有約定的投資期限,甚至長達5年、7年,

所謂的保本指的是持有債券至到期日,若是投資人欲提前贖回,

需要以贖回當時的實際成交價格交易,可能會有金額上的損失,因此購買前一定要特別注意投資年限。

3.利率風險(Interest Rate Risk)

連動債在存續期間的市場價格會受到發行幣別的利率影響,當利率上升,

債券價格可能下降,若在此時提前贖回會有損失。

4.匯率風險(Exchange Rate Risk)

若是外幣計價的投資商品,還需承受外幣與台幣之間的匯率風險,連動債投資期限通常較長,

匯率難以預測,因此匯率等同是一場對賭,也有可能匯率的損失把債券的獲利都吃光。

5.流動性風險(Liquidity Risk)

連動債一般不具有充分的市場流動性,在缺乏流動性的前提下,

債券實際交易價格可能會跟債券本身價值存在顯著的價差,如果投資人要提前贖回,

可能要賠本賣出或甚至產生賣不掉的狀況。

6.提前買回風險(Call Risk)

有些連結利率型連動債會標註「發行機構行使提前買回權利」的字樣,

就是當投資人獲利太多時,發行商為了自己不要虧太多,可以行使提前買回,

結束合約,因此購買前也要注意是否有此條款。

本文僅作教學使用,不含任何投資建議,投資前須了解各種投資都有其風險。

快速重點整理:連動債是什麼?

- 連動債是一種以固定收益債券連結股權、利率、匯率、指數、商品等衍生性金融商品的複合式商品,並以債券的方式發行,分成保本型跟不保本型。

- 所謂保本型的連動債乍看之下很美好,銀行銷售時總是會打著「保本又有機會獲得高收益」的名號吸引投資人,它在商品結構的設計上,只要不考慮提前贖回或匯率損失的前提下,到期時確實是可以保本的,然而它最大的風險卻來自於發行機構的信用危機,一旦發行機構倒閉,投資人可能血本無歸。畢竟連雷曼兄弟這麼大的公司都會倒了,還有什麼公司是不會倒的呢?(雷曼兄弟在2008年曾被財富雜誌選為財富500強公司之一,當時是美國第四大投資銀行,全球員工人數超過26,000人)有句話可以很精準的形容連動債的風險:出事機率不高,但是一出事就非常嚴重。

市場先生提示:換個角度思考:如果這麼好賺,為什麼金融機構不自己賺呢、法人大戶與內部人為什麼沒有先把它買光呢?原因是除了讓資金周轉,銀行可以透過這些產品完成風險轉嫁,最終不承擔任何風險並賺一手手續費。

銀行結構性產品的一大問題在於,你的交易對手不是別人,正是銀行本身,而你資訊相對你的對手非常不足,這跟一般我們在公開市場上交易的產品不同,這些產品正是因為”不夠安全、高風險”所以才不在公開市場上流動,並不是因為你是銀行VIP才能有購買權限。

合理的金融產品設計,如果有高風險,也應該有明確的風險提示,以及合理的高報酬作為補償,但對普通投資人來說其實根本沒有能力衡量這種風險報酬,且這些產品包裝銷售時,往往都打著低風險高報酬的銷售說明。最簡單的應對方式,就是不懂就不要碰,如果你連選擇權都不知道是什麼,那就不該碰連動債。

而當你越了解,也許你會更傾向自行在金融市場中交易,寧可自己買賣選擇權,也不會透過結構型商品去交易這樣的產品。下一篇談到另一個也是銀行銷售且名聲不佳的金融商品:TRF

可閱讀:什麼是TRF?

專欄作者:牟均俞 主編:市場先生

更多文章可閱讀:

2. 認識5檔美國公債ETF

5. 美股常用券商開戶推薦比較

加入市場先生FB社團,充實更多理財好知識 50歲之前想退休一定要懂理財,解決投資的煩惱! 市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程, 線上課程》美股ETF創造穩定現金流線上課程連結

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言