IRR內部報酬率是什麼?計算公式?買儲蓄險、定期定額基金必看

IRR內部報酬率是用於計算多筆現金流在不同時間進出的報酬率,常會被用在儲蓄險、定期定額等等。

本先市場先生將介紹什麼是IRR。

本文市場先生會告訴你:

IRR內部報酬率是什麼?

IRR的全名是Internal Rate of Return,簡稱IRR,中文名叫內部報酬率,是一種衡量投資收益率方法,適合用在不同時間進出的多筆現金流。

也就是說,IRR會考慮每筆現金流的時間長度,像是儲蓄險、定期定額、現金流較複雜的投資,都適用IRR。

舉例來說,投資時間是2000年開始~2020年結束,總共20年。那在2000年投入的資金跟在2010年投資的資金,投資時間是不一樣的,IRR就會把這個投資時間考慮進計算之內,再算出報酬率。

IRR vs 年化報酬率

基本上,IRR和年化報酬率意義相同,差別只在於 「計算方式」 不一樣,舉例來說,IRR=8%,也等同在說一個投資的年化報酬率=8%,但兩者差別在於計算方式。

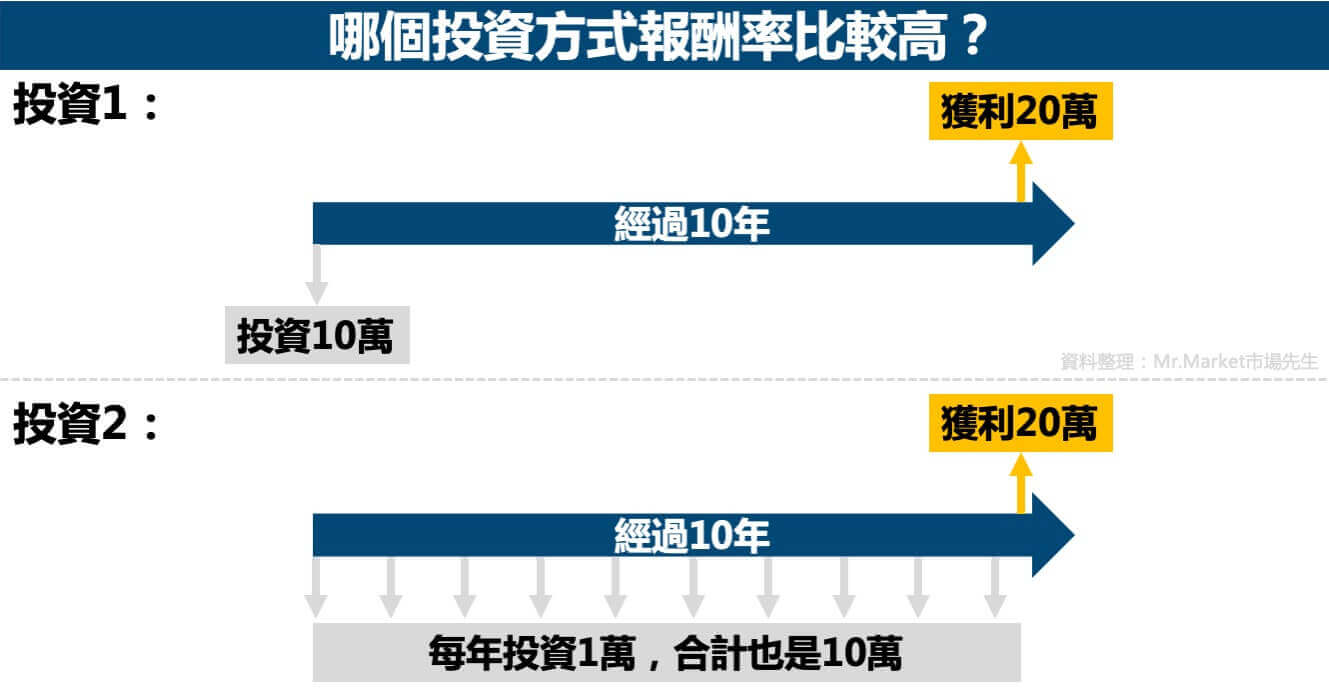

假設現在投資10萬元,10年後變成20萬,報酬率是多少?這個問題,我們可以簡單用計算機算出年化報酬率。

那如果投資10萬元,但分成10年,每年投入1萬,10年後依然變成20萬,這樣報酬率會一樣嗎?

猜猜看,哪個投資報酬率高呢?繼續往下看…

年化報酬率的算法

投資1的做法是:一開始投入10萬元,10年後回收20萬,這樣算出來的年化報酬率是 7.2%。

單筆的股票、基金、定存投資都可以用年化報酬率算。

(說到這一定要吐槽一下,微軟強制更新win10的小算盤,竟然把N次根號拿掉了…)

IRR算法:遇到很多筆錢在不同時間流入流出

同樣投入10萬元,同樣回收20萬元,但第一筆1萬元投入10年,第二筆1萬元只投入9年…以此類推,投入的時間比較短,得到的報酬其實相對高的。

儲蓄險、定期定額投資都可以用IRR內部報酬率算。

當一個投資,有許多筆現金流在不同時間進進出出時 (例如儲蓄險、定期定額基金),或是現金流較複雜的投資,這時就不能用前面算年化報酬率的公式了,因為每一筆金流的時間長度都不一樣,要用IRR法來算報酬率。

IRR的公式是什麼?該如何計算IRR呢?

IRR直接交給電腦去算就行了。

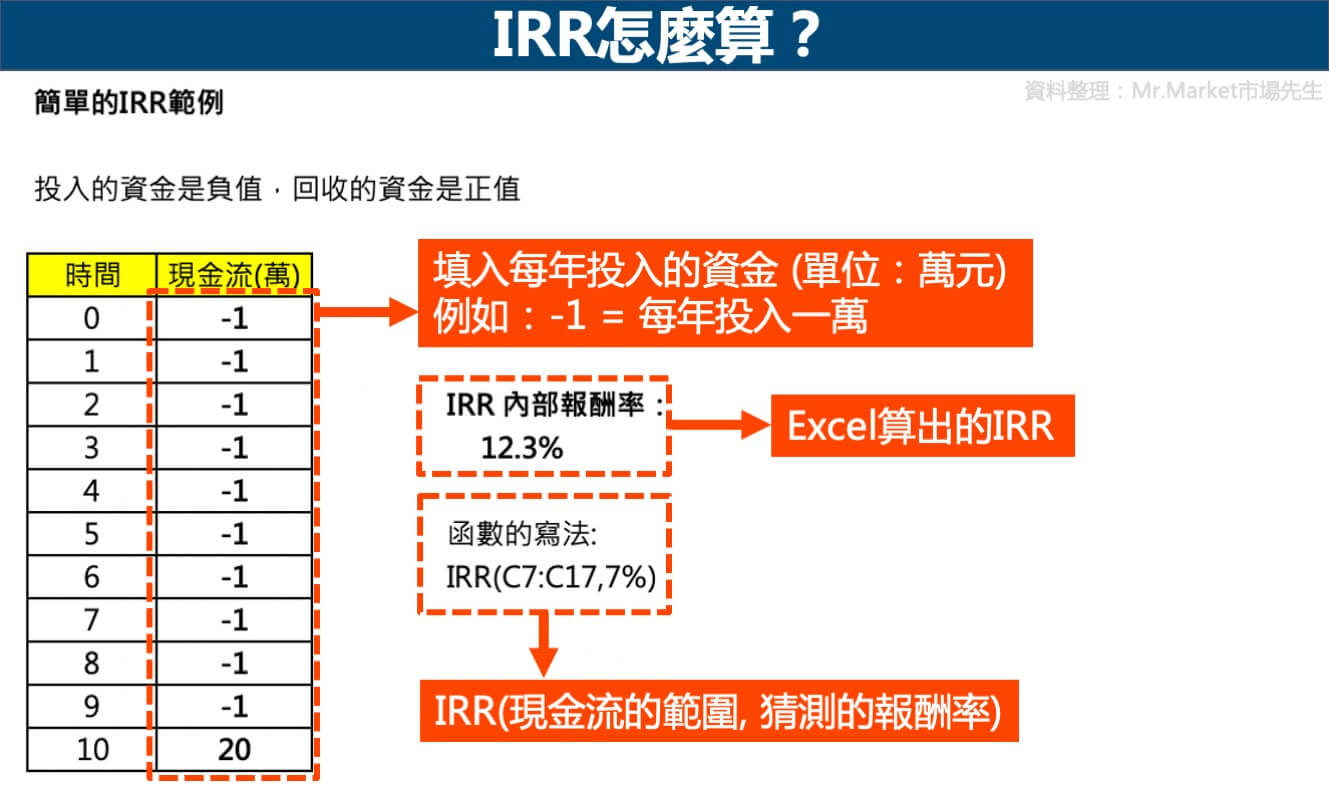

用EXCEL函數:IRR(),就能簡單的算出來:(IRR 內部報酬率 範例 EXCEL 下載)

IRR法的原理就是用「猜」的,透過不斷的猜測報酬率,去逼近真正的報酬率。

舉例來說:

當我猜報酬率是 8%,但算出來的收入卻遠大於支出。

於是改用4%去猜,算出來收入反而小於支出,

於是又提高報酬率,用6%去猜…

最後會逼近一個很接近正確報酬率的數字。

這函數很簡單,裡面只有2個參數:

- 框出現金流的範圍 (現金流出為負,現金流入為正)。

- 填上自己猜測可能的報酬率 (因為電腦是用逼近法,所以填入一個參考值它會猜比較準,如果沒填上自己的猜測,預設會是10%)。

市場先生補充:EXCEL的 IRR函數 VS. XIRR函數 兩者差異

IRR函數在使用時,只需要填入數字,但要注意時間軸序列必須一致,同樣是間隔一天、同樣間隔一個月、同樣間隔一年。

例如第一格是1/1的現金流、第二格是1/2的現金流…以此類推。中間間隔不能跳出不同頻率,如果沒有現金流可以填0。

EXCEL有另一個函數,叫做XIRR,功能和IRR類似,但可以多輸入一欄是每個現金流的時間點日期,沒有現金流的日期則可以忽略,不用按順序,也不用填零,一樣可以算出年化報酬率,也是蠻好用的函數。

- IRR(現金流欄位,猜測值),計算後須根據時間間隔,轉換為年化。例如原本每個格子是一個月或一天時,算出來就要分別乘以12或乘以365才是年化報酬。

- XIRR(現金流欄位,時間欄位,猜測值),計算後就直接是年化報酬。

IRR最常會用來評估「儲蓄險」的投資報酬率

IRR計算以及EXCEL下載,可以參考這篇文章:儲蓄險IRR計算方式及IRR計算機excel下載

除了IRR之外,還有其他計算報酬率相關的方法,比較如下:

| 評估投資報酬率的方法 | ||

| 方法 | 重點特色 | 現金流差異/使用情境 |

| ROI 總投資報酬率 |

計算簡單且單筆的投資報酬率 | 單一筆投入/ 單次投入股票 其他投資項目 |

| CAGR 年均複合成長率 |

計算一段期間內的年平均成長率或評估一項投資一段期間內的年平均報酬率(最初一次資金投入~最後資金取出) | 單一筆投入/ 計算成長波動較大的投資標的 |

| IRR 內部報酬率 |

計算複雜且多筆資金進出的投資報酬率 | 多筆在不同時間進出/ 儲蓄險 定期定額 現金流較複雜的投資 |

| TWRR 時間加權平均報酬率 |

當有資金流入流出,便根據新投入資金,重新計算該期間報酬 | 多筆在不同時間進出/ 可以和指數比較,衡量投資組合或基金經理人創造報酬的能力 |

| MWRR 資金加權平均報酬率 |

同IRR計算, 指在考慮所有現金流入和現金流出的情況下,一個投資組合的內部報酬率 |

多筆在不同時間進出/ 不能和指數比較,用來衡量投入時間內所得到的實際年化報酬率 |

| 資料整理:Mr.Market 市場先生 | ||

快速重點整理:IRR內部報酬率是什麼?

1. IRR(Internal Rate of Return,簡稱IRR),中文名叫內部報酬率,是一種衡量投資收益率方法,適合用在不同時間進出的多筆現金流。

2. IRR會考慮每筆現金流的時間長度,像是儲蓄險、定期定額、現金流較複雜的投資,都適用IRR。

3. 基本上,IRR和年化報酬率意義相同,差別只在於 「計算方式」 不一樣。年化報酬率較適合用在單筆的股票、基金、定存投資上。

4. IRR不用自己算,用EXCEL函數IRR(),就能簡單的算出來。

5. 除了IRR之外,還有其他計算報酬率相關的方法,像是ROI、CAGR、TWRR、MWRR等。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

延伸閱讀:

1. 儲蓄險與現金流:儲蓄險 報酬率 3.26% 可以投資嗎?原

2. ROI是什麼意思?股票投資的年化報酬率怎麼算(附EXCEL)

3. CAGR年均複合成長率是什麼?如何計算、數值高低代表什麼?

4. TWRR時間加權平均報酬 vs MWRR資金加權平均報酬 完整解析-和IRR一樣嗎?

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

小算盤的 N 次根號現在只要點一下 2nd 就會出現在原本的 N 次方按鍵上了。

該如何計算一份儲蓄險融資的IRR呢?

比如說,本金3成,借7成,做一份儲蓄險,每年付利息X%,十年後退保價值Y。

想不明白的地方是,利息應該作為(1)每年的現金流出,還是(2)在退保價值Y中整筆扣除?

(2)的IRR較高,但總覺得有問題,望不吝賜教。

首先我不明白的是,為什麼融資買儲蓄險?正常不會這樣做吧。

你的意思是借錢買儲蓄險,還是買完儲蓄險後從保單價值的額度借出錢?

沒錯,的確是借錢買儲蓄險的意思。

自己拿出300萬,再借700萬,買一份1000萬的儲蓄險,每年按率只付利息,不還貸款。

到第十年退保,比如說可以得到1400萬,扣除貸款700和本金300,剩下的400萬就是回報。

具體計算如下:

如果貸款利率2%,每年利息開支14萬,十年共140萬。

方法(1)每年利息當作現金流出:第一年300+14,第二到第十年每年14。退保額扣除貸款得到1400-700=700。

方法(2)總利息在最後計算時一次扣除:退保額扣除(貸款和利息)1400-(700+14×10)=560,而現金流出只有第一年的300萬。

請問應該用哪一種計算IRR會比較準確呢?

坐等市場先生回覆orz

已回囉

IRR計算要考慮時間性,也就是該時間點的所有現金流加總。

例如:

第二期: 領回+1000美元儲蓄險當期利息 – 支付1500美元當期貸款利息與本金

最後把每一期的現金流總和列出來後,用EXCEL一併計算。

不能把不同時間點的現金流都移動到最初或最後去,這樣就不是IRR了。

老師好,根據您下列的條件…

1. 一般年化報酬率的計算法:

一開始投入10萬元,10年後回收20萬。

報酬率算出是 7.2%。

我計算出來年化報酬率應為:(20/10+1)^10-1=11.6%

不知道,是否理解有誤呢?

20/10不用再+1喔(除非回收20萬都是利潤,不含本金才+1),另外時間是^(1/10)。

你可以拿算出來的年化報酬率去驗算一下就知道了。

明白老師的意思! 只是混淆在範例圖檔上,十年後 [獲利20萬]..的認知全是利潤!

請問EXCEL函數 IRR()裡

猜測可能的報酬率

應該怎麼抓較合適

範例用7%

這是如何取的

這只是一個自己的估計(因為大部分金融商品的報酬率約1%~7%),給excel縮小範圍去快速算出IRR,可以是1%、3%、10%都沒關係,給一個自己覺得最接近答案的猜測。