CANSLIM選股法是什麼?威廉歐尼爾的的7個選股策略介紹

C-A-N S-L-I-M的7個選股投資策略,就是把市場上表現最好的股票特徵,集合起來所歸納出的投資法則,

同時兼具基本面、技術面、籌碼面,

是由美國知名成長型投資大師-威廉歐尼爾(William J. O’Neil)獨創的選股方式。

他認為選股前要先知道股票優等生的特徵,股票要大漲、飆起來之前會有什麼特性?

必須從該公司發表的季報表中,查看每股收益、觀察股票交易量、市場大盤趨勢等來判斷。

這篇文章市場先生介紹威廉歐尼爾的CANSLIM選股法、7個選股投資策略、使用CANSLIM選股要注意什麼?

分為以下幾個部分:

本文市場先生會告訴你:

CANSLIM選股法是什麼?

CANSLIM是一個投資策略的縮寫,選股的核心關鍵,就是把市場上表現最好的股票特徵,集合起來所歸納出的投資法則,並同時兼具基本面、技術面、籌碼面。

這是由美國知名成長型投資大師-威廉歐尼爾(William J. O’Neil)獨創的選股方式。

威廉歐尼爾(William J. O’Neil)曾用CANSLIM方法實際投資,創下26個月內賺20倍的記錄,

並於1963年成立威廉歐尼爾公司(William O’Neil & Co.,Inc.),目前是全球許多基金經理人喜愛的投顧公司之一,對全球股市的影響相當大,

之後陸續出版了許多投資書籍、創辦了《投資人財經日報》(Investor’s Business Daily, IBD),

其中這本書《How to Make Money in Stocks》 (中文書名:笑傲股市),銷量已達100萬本以上,至今仍然暢銷發行。

市場先生提示:一個投資策略同時整合基本面、技術面、籌碼面分析,在今天看來也許不算特別稀奇,

但要知道的是,在威廉歐尼爾的年代,各種股市資訊尚未很發達,也還沒有電腦,

那時代最主要的分析方式,以基本面和技術面居多,

我認為能把各種分析分法整合起來,並且加入籌碼面,在綜合的投資策略上算是非常早的先行者,

歐尼爾藉此得到了超額報酬,也開啟了後來人們許多投資思路。我想即使在今天,CANSLIM投資策略也許不一定像過去一樣有效,

但依然能讓人在設計投資策略時帶來一些啟發。

C-A-N S-L-I-M的7個選股投資策略

威廉歐尼爾(William J. O’Neil)從1953年開始對股市上表現良好的股票進行研究,

他認為選股前要先知道這張股票優等生的特徵,股票要大漲、飆起來之前會有什麼特性?

必須從該公司發表的季報表中,查看每股收益及觀察股票交易量、股價、市值大小等等,

他將這些股票飆漲之前的特徵集合起來,稱為C-A-N S-L-I-M的7個選股投資策略,

其中有技術面也有基本面的分析法,透過這個方法來找出成長性高、股價漲勢強的潛力成長股。

這7個方法中,

C、A、N、I 探討公司基本面,因為股價的長期漲幅與公司業績長期漲幅是相關的,所以選股時要特別注意公司狀況;

S、L、M則是要觀察股票籌碼面、交易量、透過RSI指數來判斷是強勢股、弱勢股、觀察市場大盤趨勢。

CANSLIM選股條件簡介:

CANSLIM選股條件簡介 |

||

| 選股方法 | 檢視因子 | 選股條件 |

| C | 當季每股盈餘 Current quarterly earnings per share |

當季每股盈餘越高越好,當季每股盈餘成長率至少要20%以上。 |

| A | 年度每股盈餘 Annual earning increases |

觀察年度每股盈餘成長幅度,過去的年度每股盈餘在3~5年中至少超過20%。 |

| N | 新產品、新管理、股價新高 New products、New management、New highs |

公司是否有創新行為,例如新產品、新管理方法,都會帶動股價創新高。 |

| S | 籌碼供需 Supply and Demand |

觀察股票成交量、市值、交易量,如果股票成交量主要是公司內部人的持股比率高,或是買回庫藏股,就是上漲訊號。 |

| L | 強勢股或弱勢股 Leader or Laggard |

判斷股票是強勢股還弱勢股,可用RSI (相對強弱指標)來參考。 |

| I | 機構法人持股 Institutional Sponsorship |

觀察外資、投信這些法人機構的持股,持有這支股票的法人機構數量是否多家。 |

| M | 市場動向 Market Direction |

每天觀察大盤指數的價格與成交量,要對市場的漲跌動向有一定的概念。 |

| 資料整理:Mr.Market市場先生 | ||

C (Current quarterly earnings per share):當季每股盈餘越高越好

成長股在大漲之前,通常每股盈餘EPS會比前一年同期增漲,

可以觀察當季每股盈餘,數字要越高越好,當季每股盈餘成長率至少在20%以上。

也有另一種說法,是根據股東權益報酬率ROE來判斷盈餘成長率,認為ROE夠高(例如15%)以上代表企業能夠將資金創造足夠報酬。

A (Annual earning increases):年度每股盈餘成長幅度

觀察過去的年度每股盈餘,至少要有3年連續成長,

最好是在過去的3~5年中,每年的每股盈餘EPS能超過20%。

N (New products、New management、New highs):

公司是否有創新行為:新產品、新管理方法、股價創新高

公司有新氣象,就是股價大漲的徵兆,可觀察這個股票最近是否有創新變化,

例如新產品、新管理方法,都會創造額外收入來增加獲利,

或者換個說法,就是有沒有題材性?值得被討論關注的點?

有的話就是適合買入的時機,能激勵股價反彈、讓股價創新高。

S (Supply and Demand):觀察股票成交量、內部人持股比率與變化

Supply and Demand代表供給和需求,建議觀察籌碼供需狀況,

如果股票成交量主要是公司內部人的持股比率高,或是買回庫藏股,就可能是上漲的訊號。

但若是成交量增加的原因,是公司將股票分割、發行可轉債而增加總股數,則要特別注意,不一定是正面訊號。

L (Leader or Laggard):判斷股票是強勢股還弱勢股

投資人應該購買強勢股,利用RSI (相對強弱指標)可以判斷股票一段時間內的上漲與下跌趨勢,

作為強勢與弱勢的判斷依據,簡單來說,就是挑選近期都在上升的股票。

RSI是一種技術分析指標,以某段時間股價的平均漲幅與平均跌幅所計算出來的數值,

是用來觀察一段時間內股價強勢或弱勢的指標。

RSI相對強弱指標= (上升平均數÷ (上升平均數+下跌平均數)) × 100

當然RSI有兩種截然不同的用法,一種是認為強者恆強、在指標強的時候追高,另一種是認為會均值回歸、指標強的時候認為反轉可能增大。

RSI指標詳細可閱讀:RSI相對強弱指標怎麼看?

也有另一種作法,

是把所有股票根據股價強弱程度Relative Price Strength (RPS)做排序,僅選出超過80%或超過95%強勢股,

這方法更白話地說,就是將所有股票按照近一年漲幅排序,去和相對應大盤或者同產業指數做比較,

相對指數漲幅越大的,就認為這樣的股票才是市場的領導者。

例如:過去一年股價漲幅 +50%,同產業平均漲幅 +30%,

RPS = 50%/30% = 1.6

將所有股票根據RPS高低排序,最終挑出RPS排序靠前的公司。

I (Institutional Sponsorship):是否有專業投資機構認同

觀察外資、投信這些法人機構的動向與持股,

通常強勢股、成長股會獲得較多的法人機構支持,並且推動其價格走勢。

在13F報告中可以查到機構投資人的持股,有些網站會整理這資料,

可閱讀:如何查詢美股股票的機構投資人籌碼變動?

市場先生OS:當年沒電腦和網路時,歐尼爾查詢這資料應該不容易。

M (Market Direction):市場走向

簡單來說,就是操作個股時也要先看一下大盤,

順勢操作,跟著大盤的大趨勢走,一般常見的用法是用均線來看大盤現在趨勢,

透過觀察大盤指數的價格與成交量,

對市場的漲跌動向有一定的概念,才不會在空頭逆勢做多、多頭逆勢放空。

CANSLIM選股法量化條件

對於威廉歐尼爾的選股方法,主要是一個概念,

實際上大多選股方法都是如此,概念先對了,再去選擇對應到概念的指標與參數,去實現這個投資概念。

不過如果想要具體的指標,以下也列出一些明確的指標可以參考:

C:季每股盈餘成長率20%以上

A:5年複合盈餘成長率20%以上,且近3年盈餘成長率都為正值。

N:該股票距離過去52周最高點不大於15%,也就是即將創新高。或者近期日RSI、周RSI都>80。

S:股票的在外流通股數超過5000萬股,且近期交易量有增加。或是近期有買入庫藏股。

L:近期一年RSI值於80以上,代表近期強勢。或者RPS於80以上,代表相對所有股票強勢。

I:至少有一個機構投資者有較大的持股權重。(這點較為模糊)

M:大盤指數(例如S&P500)呈現上升走勢,或者均線是上升趨勢。

上述指標、參數,都並非絕對,僅是作為一個參考,投資人可自行調整。

使用CANSLIM選股要注意什麼?

CANSLIM選股法雖然不需要深入了解財報內容,

但是投資人對產業基本面等股票的分析方式還是要有一定了解,

例如EPS成長,很可能是來自於一次性的獲利,而非企業真正長期成長。

又例如股票回購,要區隔是在低點回購、合理的運用現金,或者想試圖回購股票拉抬股價藉此提振信心。

CANSLIM只是一個參考指標,不代表一定會獲利,

購買股票時要先設定好停損、停利,搭配資金配置控管等能力,才有機率選出成長股來獲利。

CANSLIM選股策略投資績效如何?

CANSLIM這個投資策略,目前有許多研究都根據此框架去架構,當然他們參數和策略設計也許略有不同,導致結果不同,但都可以作為參考。

NorthCoast資產管理公司有針對CAN SLIM做出研究,推出了策略績效指數,並且也實際發行了一檔基金根據此策略操作。

NorthCoast的CAN SLIM模擬策略(類似於他們推出的指數):

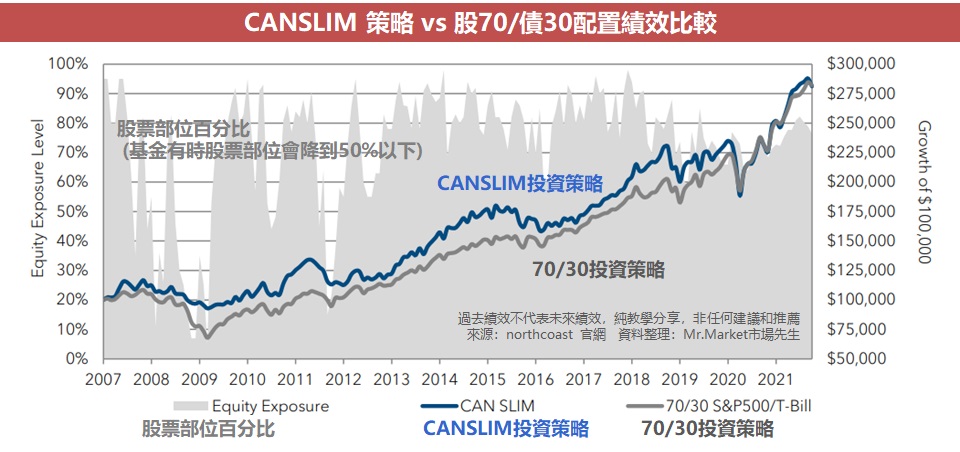

從下圖可以看出,該策略持股並非總是100%滿手,有蠻大的調整空間(灰底部分),有時甚至持股低於50%,反應擇時策略的特性,也是CANSLIM中的 “M”,考慮市場大盤因素來決定選股投入。因此基金在空頭時期回檔與波動都比較小。

投資績效整體和70/30類似,但像是2008年空頭的回檔就更小。早年的報酬/風險表現不錯,但2016年以後表現則沒有特別亮眼。

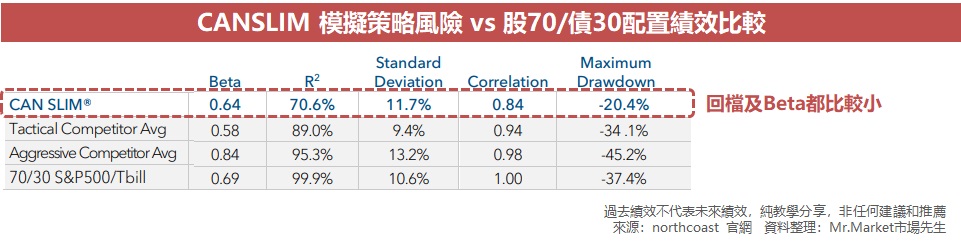

該指數風險部分如下圖:

以經歷過2008年金融海嘯,股市普遍下跌-50%來說,這-20.4%波動性算是非常的小。因此可以理解該指數是跟70/30策略比,而非直接跟S&P500做比較。Beta也只有0.64,代表股市下跌10%,它只會跌6.4%。

不過因為他的持股部位是浮動的,我們並不確定下次經歷大空頭時它的持股百分比是否能即時的調降,例如在2020年3-4月份的Covid-19疫情,當時持股就接近70%~80%,因此整體回檔也比較大。

儘管早年表現不錯,但近幾年基金表現算是比較差,有待觀察。

NorthCoast的CAN SLIM策略、CANGX基金

NorthCoast公司也有出一檔基金,去實戰CANSLIM投資策略,績效與上面的指數略有一點差別。

- 基金名稱:CAN SLIM Tactical Growth Fund (代號:CANGX)

- 費用率:1.43%

- 基金公司:NorthCoast

- 經理人:Daniel Kraninger

- 基金成立時間:Sep 26, 2005

- 投資策略/配置:投資於美國市場為主,可能包含部分海外股票,持有包括大型、中型、小型股,一般情況下至少持有80%以上股票類資產,可能會持有部分債券、現金。當股票呈現盈餘成長、漲幅領先等等與CAN SLIM 方法一致的特徵,就會列入選股清單,根據CANSLIM策略進行選股與擇時操作。

CANGX投資績效如下:

下圖包括NorthCoast編制的CAN SLIM策略指數的報酬(上),以及GANGX基金實際操作的績效(下)。以及與相關指數的對比。

GANGX基金實際操作上績效落後上面的指數一些,波動也更大一點,但整體績效表現仍是有一致性。

CANSLIM選股策略投資績效如何?

總結其實就還行,但不算特別理想,觀察如下:

1. 和大多順勢策略一樣,因為有擇時因素,因此較大較緩的空頭有機會避開。但又快又急的空頭市場則可能追高殺低。

2. 由於有擇時因素,持股並非滿手股票,會有部分債券和現金。和股票指數相比,屬於波動較小、回檔也較小、報酬也較低的策略類型。

3. 近年持股水位普遍較高,但表現沒有顯著贏過對應指數(70/30),落後S&P500則是必然的,整體看下來僅在回檔較小這點上略有一點優勢。

4. 基金費用率不低 (1.43%),可能是導致基金報酬無顯著勝過70/30策略的主因,基金波動也比策略大,與CANSLIM策略成效略有差異。

威廉歐尼爾的CANSLIM選股法 快速重點整理

- CANSLIM是一個選股投資策略,由美國知名成長型投資大師-威廉歐尼爾(William J. O’Neil)獨創的選股方式。

- C-A-N S-L-I-M代表選股的7種投資策略,選股的核心關鍵,就是把市場上表現最好的股票特徵,集合起來所歸納出的投資法則,並同時兼具基本面及技術面、籌碼面。

- CANSLIM是一種投資策略的思考方式,考慮多種因素來架構一個投資策略,是一個非常值得學習的投資架構。

- CANSLIM主要屬於動能策略,包括選股與擇時,這類型策略早年很有效,而如今仍然有效,但已經不如早年,不能保證勝過大盤。

CANSLIM選股策略-市場先生看法

從CANSLIM的條件設定可以看到,它是屬於 動能策略(Momentum strategy),也就是認為強者恆強的類型,

包括選擇EPS成長、價格趨勢向上,都屬於此。

這類型策略,在多頭市場表現一般會不錯,因為會選到Beta較大的股票,簡單來說就是波動大、上漲時漲得多、下跌時也跌得多的股票,

但這類標的關鍵是要避開空頭,

因此在CANSLIM裡面也有一個條件是大盤趨勢的判斷,用來迴避空頭市場。

也因為會擇時迴避空頭市場,持股並非完全是100%,有時可能較低,因此即使選擇Beta大的股票,但整體策略的Beta仍是比較小的。

邏輯上我認為是可行的策略。

但單純動能策略,其實在如今的市場其實報酬/風險的優勢有限,真的想使用這類策略,應該去尋找其他可能帶來優勢的資訊加入。

在歐尼爾的書中,也會提到一些形態學,如咖啡杯型態、價格收斂型態等等,作為一些輔助判斷,

不過這種方式難以量化衡量、難以驗證,僅能作為經驗法則參考,想使用的人可以自己加入策略去研究。

如同前面提到的,市場先生覺得CANSLIM最值得學習的不是策略本身,而是它設計策略的方式與思考,

許多人在學投資時常指被侷限於一種方法,技術分析的人只看價量、基本分析的人只看財報、看個股的人不看大盤…等等,

但為什麼不能綜合著一起參考呢?如果多種評估準則混在一起,那麼要怎麼架構策略,才不會彼此衝突呢?指標看越多就越好嗎?

這點CANSLIM的架構就提供了很好的參考,它所選擇的判斷準則都十分有一致性,但卻是不同分析領域的指標,

投資人可以參考類似的方法,來設計出覺得有機會的策略,並且進一步做驗證。

(本文提到投資標的為教學使用,無任何投資推薦之意,基金投資有風險,投資前務必詳閱公開說明書。)

額外分享幾篇文章:

2. 時間管理推薦必看6本書

編輯:Joy 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言