應急可轉債(CoCo債)是什麼?可能變壁紙?投資人持有AT1會有什麼風險?

應急可轉債(英文:Contingent Convertible Bonds,縮寫CoCo Bonds、CoCos)是一種高風險金融債券,它允許發行機構在特定條件下把債券轉換成股票或直接減記,讓投資人一起承擔損失。當然,之所以高風險還有人願意投資,也是因為它承諾了比一般債券更高一點的報酬。

CoCo債是在金融海嘯以後才出現的債券種類,通常是大型銀行機構發行,用來籌資充實額外一級資本(AT1),因此也被稱為AT1債券。

對投資人來說,CoCo債是一種高風險固定收益商品;對銀行來說則是充實資本與風險轉移的工具。

最近一次的知名案例就是2023年瑞士信貸瀕臨破產被收購後,總價160億瑞士法郎的AT1債券減記為零。

這篇文章市場先生帶你了解應急可轉債(CoCo債/AT1債)是什麼,為什麼可能變成壁紙?以及分析投資CoCo債的優點與風險。

這篇文章為市場先生資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

本文市場先生會告訴你:

應急可轉債(CoCo債)是什麼?

應急可轉債(Contingent Convertible Bonds),英文縮寫CoCo Bonds、CoCos,也常被稱作CoCo債、可可債,CoCo債是大型銀行發行的高風險債券,正常情況下會支付高額利息,但允許銀行在特定條件下把應急可轉債換成股票或是直接減記,吸收損失。

CoCo債的轉換特性,其實就是讓投資人吸收發行人的損失(英文:Loss-Absorbing),等同於是讓CoCo債持有人與發行機構一同承擔經營風險,這與投資一般債券的權利義務有很大的不同。

CoCo債是2008金融海嘯之後才開始出現的新型債券,許多歐洲大型銀行機構都透過CoCo債籌資,拿來補充額外一級資本(英文:Additional Tier 1),強化金融機構的資本結構,因此應急可轉債也稱為AT1債券或額外一級資本債券。

CoCo債可以根據結構分成2種,目前市場上主要都是AT1居多:

- 額外一級資本債券 (Additional Tier 1 Capital, AT1),用於補充金融機構額外一級資本

- 二級資本債券( Tier 2 Capital, T2 ),用於補充金融機構二級資本

2023年全球知名的瑞士信貸(Credit Suisse Group AG)發生倒閉危機,最終被瑞銀集團收購。在此期間,瑞士信貸曾經發行的AT1債券,就屬於CoCo債,在瑞士信貸被援助與合併過程,這些AT1債券發生減記,

下表是應急可轉債的基本資料。

| 應急可轉債 簡介項目 | 應急可轉債 說明內容 |

|---|---|

| 英文 | Contingent Convertible Bonds |

| 中文 | 應急可轉換債券 |

| 英文簡稱 | CoCo Bonds / CoCos / AT1 |

| 中文簡稱&別稱 | CoCo債 / 可可債 / AT1債 / 額外一級資本債券 |

| 發行人 | 大型國際銀行 |

| 發行目的 | 充實資本 必要時吸收損失,提升資本適足率 |

| 運作方式 | 設有觸發條件 觸發後CoCo債轉換成普通股,或是直接減記 |

| 發行類別 | 額外一級資本債券(AT1) 二級資本債券(T2) |

| 主要投資人 | 大型金融機構投資人 銀行高資產客戶 |

| 資產類別 | 固定收益商品 |

資料整理:Mr.Market市場先生

另外,CoCo債與大宗商品的可可豆沒有任何關係,單純是發音相似。

應急可轉債(CoCo債)吸收損失的方式:強制轉普通股/本金減記

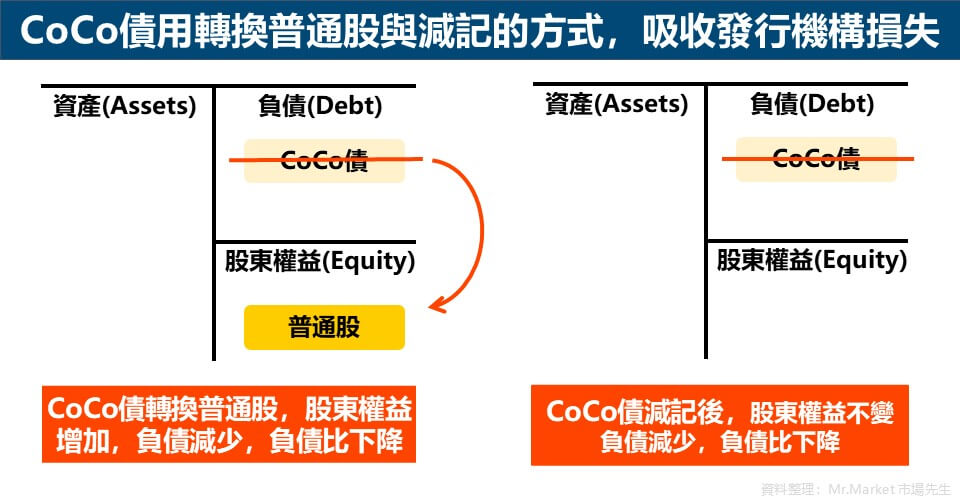

應急可轉債(CoCo債)在發行時會先設定觸發條件,觸發後可採兩種轉換方式吸收發行人損失:

- 強制轉普通股:強制轉換成銀行的普通股,投資人會變成股東,共同承擔銀行的損失。

- 本金減損:CoCo債全部(或部份)減損,投資人吸收損失。

CoCo債有兩種轉換方式:強制轉成普通股,或是直接減記本金,轉換時機都是由發行機構定義,投資人沒有選擇的權利。

強制轉成普通股後,CoCo債從資產負債表中的負債(Debt)項目,轉為股東權益(Equity),發行機構的負債比會降低,投資人成為股東,共同承擔發行機構的損失。

如果是本金減損,那就是直接把CoCo債從資產負債表中刪除,讓投資人吸收全部損失,也同樣可以達到降低負債比率的功能。

應急可轉債(CoCo債)作為固定收益商品的特性

觸發轉換前,應急可轉債(CoCo債),就像是一種固定收益商品,發行人支付利息,投資人領取固定利息。

如果發行機構營運正常,沒有達到觸發條件,那CoCo債的定位跟次順位債券差不多,求償順位僅高於股東,就像是一種可領取固定收益的金融工具。

對投資人來說,CoCo債可以提供比一般債券更高的利息,當銀行財務狀況良好時,CoCo債就像一般的債券,定期支付利息;

但相對的,當發行機構財務狀況惡化,把CoCo債轉換成股權或減記的時候,投資人也要完全承擔相應損失。

應急可轉債(CoCo債)的類別

| 應急可轉債 (CoCo債)的類別 | AT1類別 | T2類別 |

|---|---|---|

| 全名 | 額外一級資本債券 | 二級資本債券 |

| 資本結構 | 額外一級資本 | 二級資本 |

| 用途 | 吸收損失 | 銀行清算時吸收損失 |

| 觸發條件難易度 | 較易觸發 | 較不易觸發 |

| 投資風險 | 風險較高 | 風險較低 |

| 票面利率 | 較高 | 較低 |

| 債息支付 | 可取消支付 可重設票息 | 不能取消支付債息 |

| 到期日 | 永續債 | 具到期日 (大多10年期) |

| 贖回權 | 發行後五年可贖回 但需歐洲央行批准 | 發行後五年可贖回 |

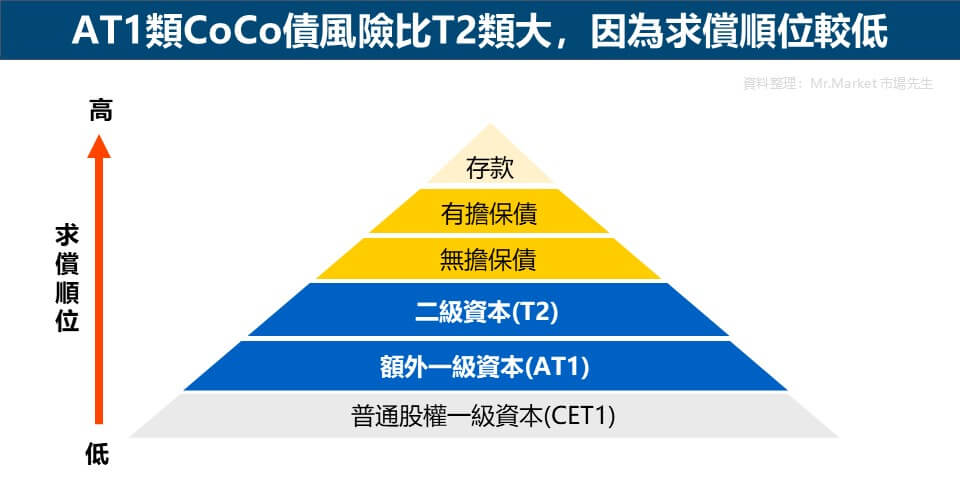

| 求償順序 | AT1較後面 只優先於普通股 | T2較優先, 優先於普通股、AT1 |

| 資本適足率 最低規範 | CET1+AT1 > 6% | CET1+AT1+T2 > 8% |

資料整理:Mr.Market市場先生

銀行發行CoCo債時,根據想補充的資本類型,可分成兩種類別:額外一級資本(英文:Additional Tier 1 Capital,簡稱AT1)債券,以及二級資本(英文:Tier 2 Capital,簡稱T2)債券。

這兩種類別的CoCo債有不同的觸發條件與求償順位,一般來說是:T2類 > AT1類,這個順序是根據銀行資本來源的求償順序而定。

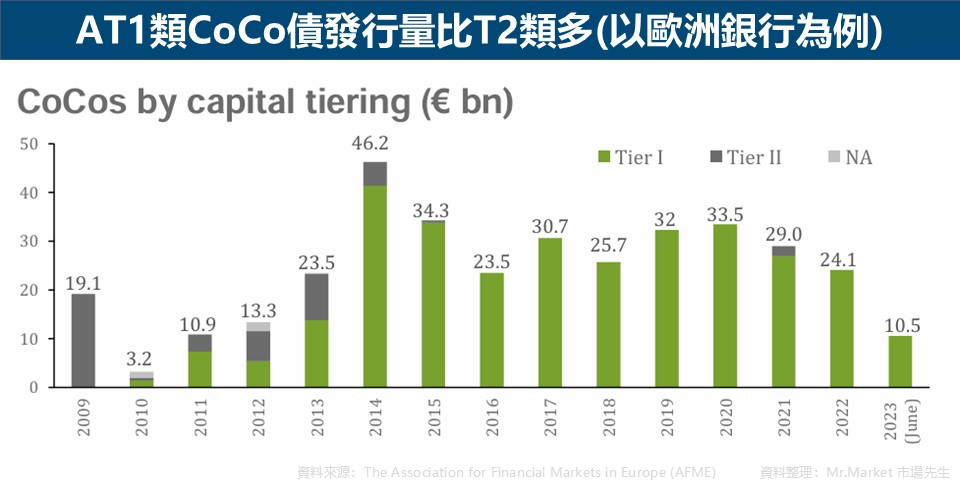

也因此AT1類CoCo債風險較高,也比較容易被觸發轉換,因此支付的利率也高;而T2類CoCo債風險較低,相對不容易被觸發轉換,因此銀行支付的利率也較低,但目前AT1類CoCo債發行較多。

1. AT1類CoCo債:發行量最多,用來吸收損

AT1是額外一級資本(英文:Additional Tier 1 Capital)的簡稱,額外一級資本的主要功能是吸收損失,由於觸發條件較低,較容易達到觸及條件。

AT1類CoCo債是最常見的類別,沒有到期時間,屬於永續債的一種,也是目前多數銀行籌措資本的主要途徑,因此CoCo債常直接被稱為AT1債券。

從歐洲金融市場協會(AFME)的資料來看,2013年以後歐洲銀行發行的CoCo債全都以AT1類別為主,T2類的CoCo債很少。

2. T2類CoCo債:銀行歇業後的清算資本

T2是二級資本(英文:Tier 2 Capital)的簡稱,二級資本主要是在銀行清算時才會碰到,因此T2類CoCo債也稱為二級資本債券。

T2類CoCo債觸發條件較高,投資人比較不容易吸收損失。

T2類CoCo債有到期日的限制,發行年期最少為五年,實務上大多為10年期,發行人不能夠取消支付債息,不過AT1和T2都可以在發行後五年行使贖回權,由銀行決定是否贖回。

大型銀行為什麼要發行應急可轉債(CoCo債)?

大型銀行發行CoCo債可以充實資本,危及時也可以用來應對財務危機,減少政府出手拯救銀行的機會。

應急可轉債(CoCo債)是在2008年金融危機爆發後開始出現,當時許多銀行面臨倒閉,影響層面擴大至歐洲後,還衍伸出後續的歐債危機,政府和監管機構紛紛出手相救,並重新調整銀行的資本結構。

當時民眾對銀行機構的觀感也很不好,普遍覺得銀行家貪得無厭,製造金融危機卻又收不了尾,反而要讓政府拿納稅人的錢買單紓困(Bail-Out),執政當局一方面要阻止危機蔓延,又要安撫民情,形成一種政治阻力。

從此之後,為了要讓大型銀行機構擁有自救的能力,就產生出CoCo債這個新的金融商品。

CoCo債的特性,就像是金融機構的自救工具,平時CoCo債就像是一種固定收益商品,銀行只要支付利息就可以用來籌資充實資本;而危急時又可以打消負債,提升負債比,加強償付的能力,應對危機爆發時資本不足的問題。

這條件聽起來對銀行相當有利,萬一危機時可以讓債券投資人買單,它風險相對高很多,也因此它通常會提出較高的利率來吸引投資人。

應急可轉債(CoCo債)有兩種觸發機制:固定條件型/權衡型

應急可轉債(CoCo債)的觸發機制主要分成兩大類:

- 固定條件型:依據提前設定的條件啟動,例如資本適足率。

- 權衡型:PoNV觸發機制,沒有明確條件,由監管機構決定是否啟動

固定條件型就是依照發行前設定好的條件來觸發啟動,最常見的固定型觸發機制是根據資本適足率低於最低標準(4.5%-8%)來設定。

根據巴塞爾協議III(英文:Basel III)的監管規定,銀行普通股權一級資本(CET1)的資本適足率必須達到4.5%,核心資本(CET1+AT1)適足率至少要達到6%,總資本(CET1+AT1+T2)適足率必須至少8%。

這邊講的4.5%-8%只是最低標準,事實上各國政府都會對銀行設定資本要求,因此實務上的觸發條件往往超出這個最低標準。

權衡型通常是PoNV觸發機制,但沒有提供明確條件,主要由監管機構決定是否要啟動,所以你可以理解成由監管機構判斷是否觸發型。

PoNV的全稱是Point of Non-Viability,意思是當銀行無法繼續營運下去時,CoCo債就會被觸發減記或轉換成普通股。

因為權衡型沒有明確的觸及條件,而不同的利害關係人對於PoNV的認定也不相同,所以通常是監管機構決定是否要啟動吸收損失,變數相對較大。當然,前提都是金融機構陷入危機。

2023年瑞士信貸的AT1債券減記事件,就是PoNV觸發機制,當時是由瑞士金融市場監督管理局(FINMA)宣布執行。

市場先生補充:資本適足率是什麼?

資本適足率(英文:Capital Adequacy Ratio)是用來評估金融機構抗風險能力的指標,衡量銀行自有資本相對於風險性資產的比率。

- 資本適足率 = 自有資本 ÷ 風險加權資產總額 × 100%

規範銀行的資本適足率,可以防止金融機構操作過多的風險性資產,不同國家地區規範不同。

例如依照台灣銀行法規定,銀行的資本適足比率必須達到10.5%以上,低於規定的比率,會有不同程度處分此外,資本適足率也稱做國際銀行結算比率(Bank of International Settlement ratio,BIS ratio),兩者基本上是完全相同的東西。

完整說明可閱讀:資本適足率是什麼?如果不足會怎樣?

投資應急可轉債(CoCo債)的優點

優點1:利率比一般債券高的固定收益商品

投資人持有CoCo債的主要優點就是利率會比其他固定收益商品高一些,因為的CoCo債風險比較高。

CoCo債只適合有能力承擔,且風險偏好較高的投資人。

因為屬於高風險投資工具,一般銀行只會對專業投資人或高資產人士推薦這類CoCo債,一般來說,普通大眾投資人並不容易接觸到CoCo債。

投資應急可轉債(CoCo債)的風險

缺點1:可能被提前買回

許多CoCo債附帶買權(英文:Call Option),發行銀行可以在發行後五年後把CoCo債買回。

AT1類CoCo債雖然屬於永續債(英文:Perpetual Bond),沒有到期日,但許多AT1也附帶買權(英文:call option),發行銀行也可以在發行後五年後買回。

缺點2:被轉換彌補銀行虧損

投資人持有CoCo債最大的風險就是發行銀行虧損、陷入財務危機,觸發CoCo債轉換,投資人必須要承受銀行虧損的時候。

雖然CoCo債的投資人不一定會被完全減記,也可能被轉換成股票,變成股東,但是當CoCo債轉換條件被觸發的時候,大概率銀行已經陷入危機,即使成為股東,未來銀行的營運情況與股價走勢,都不會太明朗。

缺點3:有流動性風險

CoCo債含有次順位償還和被轉換彌補銀行虧損等風險特性,願意交易這種資產的參與者通常不多,大多是銀行高資產客戶,專業投資人或機構法人,因此可能發生想賣賣不掉、想買買不到的流動性問題。

缺點4:票面利率可能被調整

AT1類的CoCo債的票息不是固定值,而是可以被調整的。

發行銀行可以根據目前的資金是否充裕、發行新債的成本、整體市場利率等因素,重新調整CoCo債的票息。

票息的調整會依據當前市場的指標利率做改變,因此如果市場利率走低,投資人可能面臨利息減少的風險。

缺點5:監管政策不確定性

有些CoCo債的觸發機制是PoNV,就是沒有明確的觸及條件,主要由監管機構決定是否要啟動吸收損失。

要提醒的是,監管機構最優先要保護的對象通常是銀行存戶,而不是債券持有人或股東,尤其CoCo債的整體求償順位偏低,一但PoNV機制被啟動,通常都會承受損失。

應急可轉債(CoCo債) vs 可轉債(CB) 比較

| 比較項目 | 應急可轉債 (CoCo債) | 可轉債 (CB) |

|---|---|---|

| 發行機構 | 國際大型銀行 | 一般企業 |

| 票面利率 | 高 | 低 |

| 特色 | 兼具股權與債券 | 兼具股權與債券 |

| 轉換權利 (達觸發條件時) | 由債券發行人決定 | 由債券持有人決定 |

| 觸發條件 | 資本適足率未達標準 主管機關決定 | 股價 > 行使價 |

| 求償順序 | 順位較低 | 順位較高 |

| 流動性 | 較差 | 較佳 |

| 風險 | 被轉換彌補銀行虧損 債息被調整的風險 流動性風險 | 信用風險 股市風險 流動性風險 |

| 對投資人的意義 | 高風險的固定收益商品 | 投資工具 |

| 對發行商的意義 | 充實資本 必要時吸收損失的 風險轉移工具 | 募集資金 |

資料整理:Mr.Market市場先生

可轉換公司債(CB)是一種同時有債券和股票特性的混和型證券,只要發行標的股價達到行使價以上,在特定期間內,投資人可以自己決定要不要把CB轉換成發行商的普通股。

優點是如果發行公司的經營的很好,股價上漲超過轉換價,投資人可以轉換成普通股,以股東身分參與公司成長;如果公司營運很差,股價下跌,也可以繼續持有CB,等到期發行人買回,就可以拿回投資本金。

可轉債並不會有被迫強制把債券轉成股份的情況,但如果標的公司發生違約、無法支付利息或本金,那最終同樣存在風險。

應急可轉債(CoCo債)也混和債券和股票特性,它主要是集中在大型金融機構發行,會支付比一般債券更高的利息,但最大差異在於觸發轉換的時機是由發行人來決定,而且通常都是公司發生財務危機的時候。

應急可轉債(CoCo債)適合一般人投資嗎?

CoCo債不適合一般人投資,僅適合高資產的專業投資人,或是機構法人參與。

一般人目前也買不到CoCo債,銀行只開放給高資產人士,或是有專業投資人資格的人購買。

另外,如果你投資的基金是高收益類債券基金、或是一些多重資產收益證券基金,裡面也可能包含AT1類CoCo債,申購前可以先查閱公開說明書。

為什麼瑞士信貸的AT1債券變壁紙?

主要是為了防止瑞士信貸財務危機擴大,瑞士金融監管機構宣布瑞士信貸發行的AT1全部減記為零,並出手促成銀集團收購瑞士信貸。

你可以簡單理解成,瑞士政府為了讓金融危機快速平復,希望瑞士銀行更容易、更快速的整頓好瑞士信貸的債務,就直接出手減記AT1債券,讓瑞士信貸的債務大幅瘦身。

從2008年金融海嘯之後,各國政府都很嚴格的監管金融機構,害怕單一金融危機事件處理不慎,引發連鎖反應,形成另一次金融海嘯。

也因此當瑞士信貸(英文:Credit Suisse AG)發生財務危機時,瑞士政府和瑞士金融監管機構(FINMA)很快就跳出來促使瑞士銀行集團(英文:UBS Group. AG)收購瑞士信貸,並且啟動PoNV機制,直接宣布瑞士信貸發行的AT1債券全部減記為零。

瑞士信貸AT1債券事件始末

2023年3月,瑞士信貸銀行爆發債務危機,瑞士政府和金融監管機構擔心危機會擴大,促使瑞士銀行集團以30億瑞士法朗,約新台幣990億元收購瑞士信貸。

與此同時,瑞士金融監管機構(FINMA)宣布,瑞士信貸所發行的AT1債券全部減記為零,也就是說,總價達160億瑞士法郎,約新台幣5300億元的AT1債券,瞬間變成壁紙。

當年歐洲整體AT1債券的規模約2750億美元,這次事件中一下就註銷了約170億美元。

瑞士信貸AT1債券變壁紙的爭議

瑞士信貸在股東權益還沒有減損的情況下,就先全額減記AT1債券,讓AT1債券比股東更優先承擔了銀行的虧損,引起投資人不滿。

文章前面介紹過,當金融機構爆發違約或倒閉時,各類債權人有一定的求償順序,基本上原則是:存款人>債權人>股東。

也就是債券持有人的清償順序比股東優先,所以通常都是等銀行清算後、股東權益不足以清償債務的時候後,AT1債券才會被減記或轉換。

但依據瑞士信貸的AT1債券合約,當監管機構認為銀行無法營運、資本不足時,AT1債可以直接全部減記。

因此瑞信這次在股東權益還沒有歸零的情況下,FINMA就先宣布AT1債全額減記,變成讓AT1債券持有人排在股東前面,先承擔銀行的虧損,這一點引發許多投資人不滿,這也就是權衡型(PoNV)觸發機制的風險。

瑞信事件爆發後,國際許多監管機構(包含歐洲央行)也強調,歐洲AT1的求償順序與瑞士不同,呼籲投資人不需過度擔心。

台灣受到瑞信AT1債券減記事件影響嗎?

根據金管會資料,台灣有五家銀行的財管客戶有投資瑞信AT1部位,資金達16億元,包含國泰世華銀行客戶買了8億台幣、中信銀的高資產客戶也買了近2億台幣,而銀行為了保障財管客戶,也正在爭取相關權益。

2023年11月,瑞士銀行集團發售AT1債券,共計35億美元,但吸引超過360億美元的競價,因瑞信AT1債券註銷事件慘賠的投資人,也有參與競價。

瑞銀這次發售兩種高利率AT1債券,利率都是9.25%,一種是五年後可贖回,另一種十年後可贖回。

市場先生快速整理

1. 應急可轉債,簡稱CoCo債,也稱為AT1債券,是大型銀行發行的高風險債券,正常情況下會支付高額利息,但允許在特定條件下吸收發行人的損失。

2. 應急可轉債吸收損失的方式有兩種:強制轉普通股、本金減記。

3. 大型銀行發行CoCo債,平時可以用來充實資本,危及時也可以用來應對財務危機,減少政府出手拯救銀行的機會。

4. 對投資人來說,CoCo債只是一種高風險的固定收益商品。

5. CoCo債不適合一般人投資,比較適合高資產的專業投資人,或是機構法人參與。

這篇文章為市場先生資訊整理與觀念教學分享,內容提到任何標的或券商均無推薦之意,投資必定有風險,任何投資決策前請務必自行評估判斷。

分享其他種類的債券介紹:

1. 債券新手入門教學懶人包

2. 美國公債是什麼?T-bill/T-Note/T-Bond的差異

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言