抗通膨債券TIPS是什麼?該怎麼買?一次看懂TIPS是如何運作

理解通貨膨脹對於投資理財來說是很重要的事,因為通貨膨脹是無形的,通常你感受不到它的存在,

但是長期下來它會使我們的實質所得變少、財富的購買力下降。

舉例來說,如果今天擁有100元,通貨膨脹率年平均為3%,那麼1年後100元的購買力只剩 97元,10年後購買力只剩 73.7元,20年後購買力只剩 54元!

今天這篇文章,市場先生介紹一個抗通膨的投資工具:抗通膨債券(英文:Treasury Inflation-Protected Securities,TIPS)

本文市場先生會告訴你:

抗通膨債券TIPS是什麼?

- 發行單位:美國政府

- 首次發行:1997年

- 到期天數:5年、10年、20年

- 最小面額:1000美元

- 配息頻率:每半年一次

抗通膨債到底根據什麼通膨指標在抗通膨? – 美國消費者物價指數(CPI)

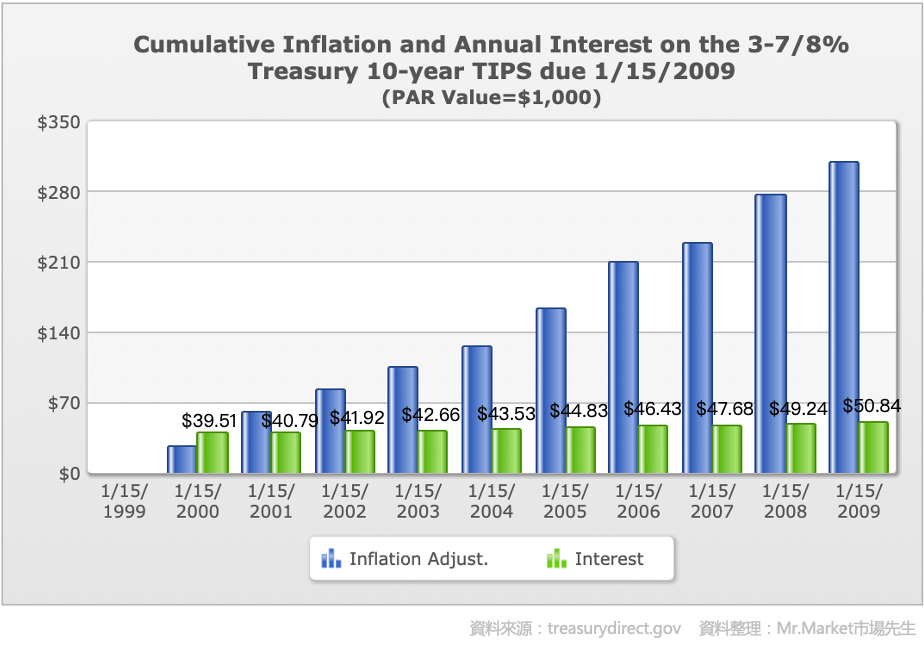

抗通膨債券(TIPS)的本金 與美國消費者物價指數(CPI)連動,如果通膨增溫時,TIPS的本金*也會隨之增加;

反之,通貨緊縮時,通膨率為負值時,TIPS的本金也會減少。

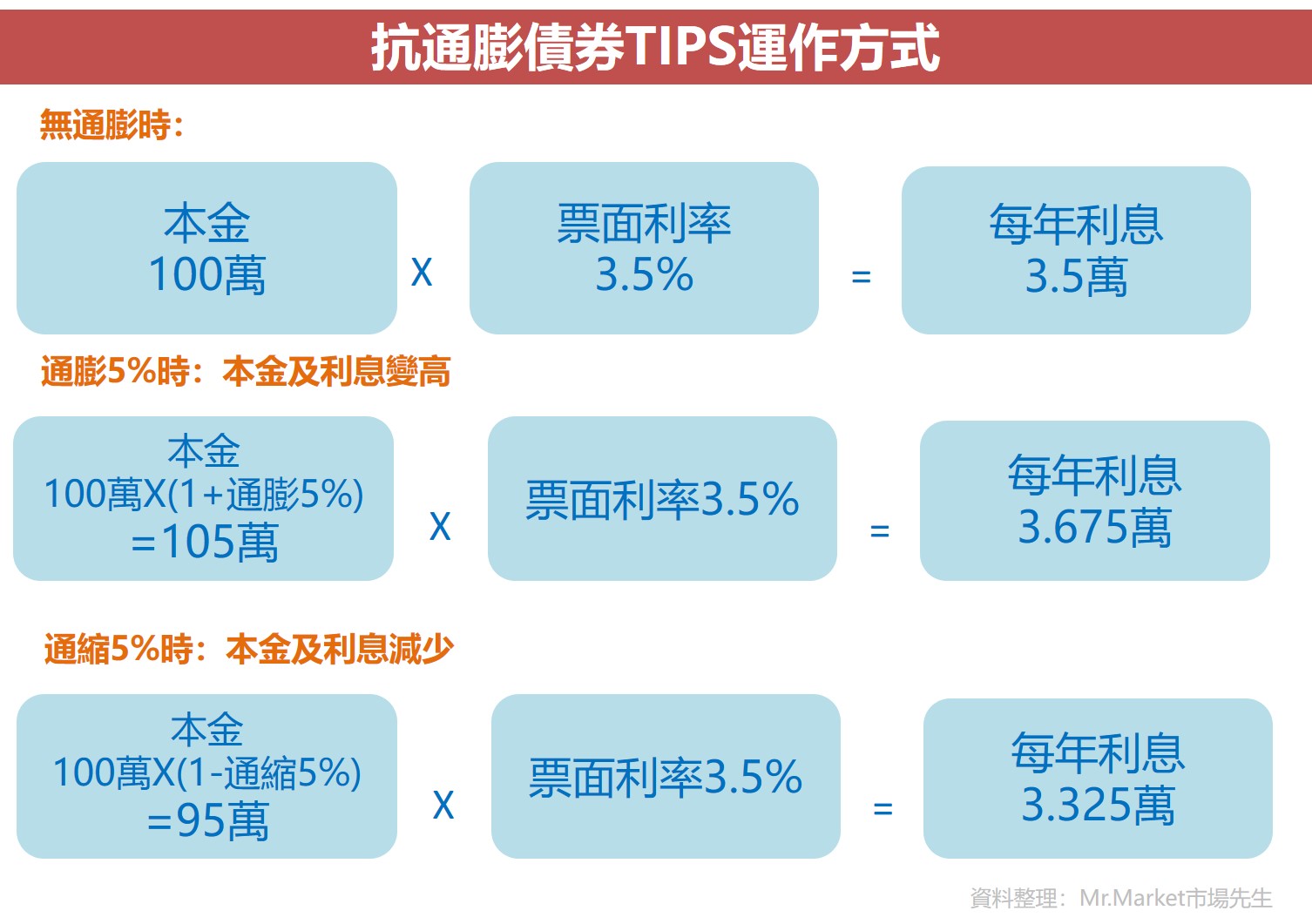

抗通膨債券的利息與本金,金額都會隨通膨變動

普通債券的利息是本金乘以票面利率,因此利息是固定的數字,

但抗通膨債券TIPS的本金是根據通膨調整後的本金,再乘以票面利率,才是抗通膨債券領到的利息,這利息是浮動的。

美國政府保證到期時本金與票面面額取其高,也就是說TIPS到期時,投資人得到的金額一定會大於或等於最初發行時的金額。

最終藉由到期調整後的本金及過程調整後的利息,來影響抗通膨債券投資人最終的報酬率。

*註:本金Principal,其實就是債券票面價值(面額) Face Value,但面額通常指的是印在債券上不會變的狀況,本金則是面額會變動時的稱呼。由於抗通膨債券面額會變動,所以在此用本金稱呼。

抗通膨債券(TIPS)的本金跟利息發放運作方式如下圖:

由下圖可以知道,抗通膨債券(TIPS)因本金與美國消費者物價指數(CPI)連動,

每年的利息就會受到影響:

市場先生提示:通膨連結債券 ILBS?

通膨連結債券 (Inflation-Linked Bonds,簡ILBs) ,或稱為通膨掛勾債券,是一個更廣義的債券類別,泛指所有跟通膨指數掛勾的債券,其中也包括本文的TIPS。

只要它的本金或利息價值跟某個通膨指數掛勾,就屬於通膨連結債券的一種,各別的差異在於發行者、選用的通膨指數、與通膨指數連結的規則。

一般我們提到TIPS抗通膨債券 (Treasury Inflation-Protected Securities,TIPS)主要都是指美國政府發行的抗通膨債,

而提到ILBs通常更多是指英國或歐洲地區國家發行的抗通膨相關債券產品。有些債券產品是藉由本金與通膨掛勾( 利息 = 通膨調整本金 × 票面利率 ),進而影響利息及到期本金,例如TIPS。

有些則是讓票面利率與通膨掛勾,進而影響利息( 利息 = 本金 × 通膨調整票面利率 ),例如 I Bonds (美國另一種抗通膨債券產品)。

抗通膨債券TIPS的優點

以投資人的角度來看,TIPS的優點如下:

- 有效抗通膨:因為TIPS的本金是跟消費者物價指數連動的,因此可以避免其實際的收益受到通膨的侵蝕。

- 保本:若是直接購買美國政府的TIPS,發生通貨緊縮時,投資人至少可領回其面額,因此不會有本金上的損失。但須留意若是購買TIPS的ETF,因其交易價格由市場決定,因此還是會有虧損的風險。

- 幾乎沒有信用風險:因為TIPS是美國政府發放,因此幾乎沒有違約的風險。

- 流動性良好:美國政府發行的TIPS屬於流動性相對良好的產品,也可以運用ETF去操作。

- 與股市連動性低:TIPS所連結的是消費者物價指數,因此與股票市場連動性低,提供了一種避險的功能。例如抗通膨債券資產規模最大的ETF-TIP與代表美國股市的ETF-VTI之間相關係數僅0.17。

抗通膨債券TIPS的風險

雖然TIPS具有以上優點,但是不可忽略它的風險如下:

- 利率風險:由於TIPS的票息相對一般同年期的美國公債要來的低,因此若是利率上升但是通膨不變或產生通縮的情況下,TIPS的貶值幅度將大於同年期的國債。換句話說,空頭市場時TIPs的保護效果通常比公債差。

- 通貨緊縮的風險:通貨緊縮會造成TIPS的本金下滑,本金減少會導致利息也減少、長期而言債券價值下降。

- 人為操控風險:TIPS所連動的是消費者物價指數(CPI),然而CPI是由政府所計算,並沒有一個公開透明的標準,因此CPI也可能受到人為的操控。

買美國公債好,還是買抗通膨債券好?

美國公債的殖利率一般比同年期的TIPS要來的高,原因是公債在定價時已經把預期通膨考量進去了。

舉例來說,假如10年期的TIPS票面利率為2%,10年期的公債票面利率為4%,中間差異的2%就隱含著市場對於10年通膨率的預期,稱之為預期通膨。

如果實際通膨不如預期通膨高,那麼公債的表現會比TIPS好,反之如果實際通膨高出預期通膨,那麼TIPS的表現就會優於公債。

如果只是預期「未來有通膨」,那並不適合買抗通膨債券。

實際上,未來時時刻刻通常都有通膨。

適合買入TIPS的時機點為「認為實際通膨會超乎預期通膨」時,反之,若認為「實際通膨會低於預期通膨」則可買入公債。

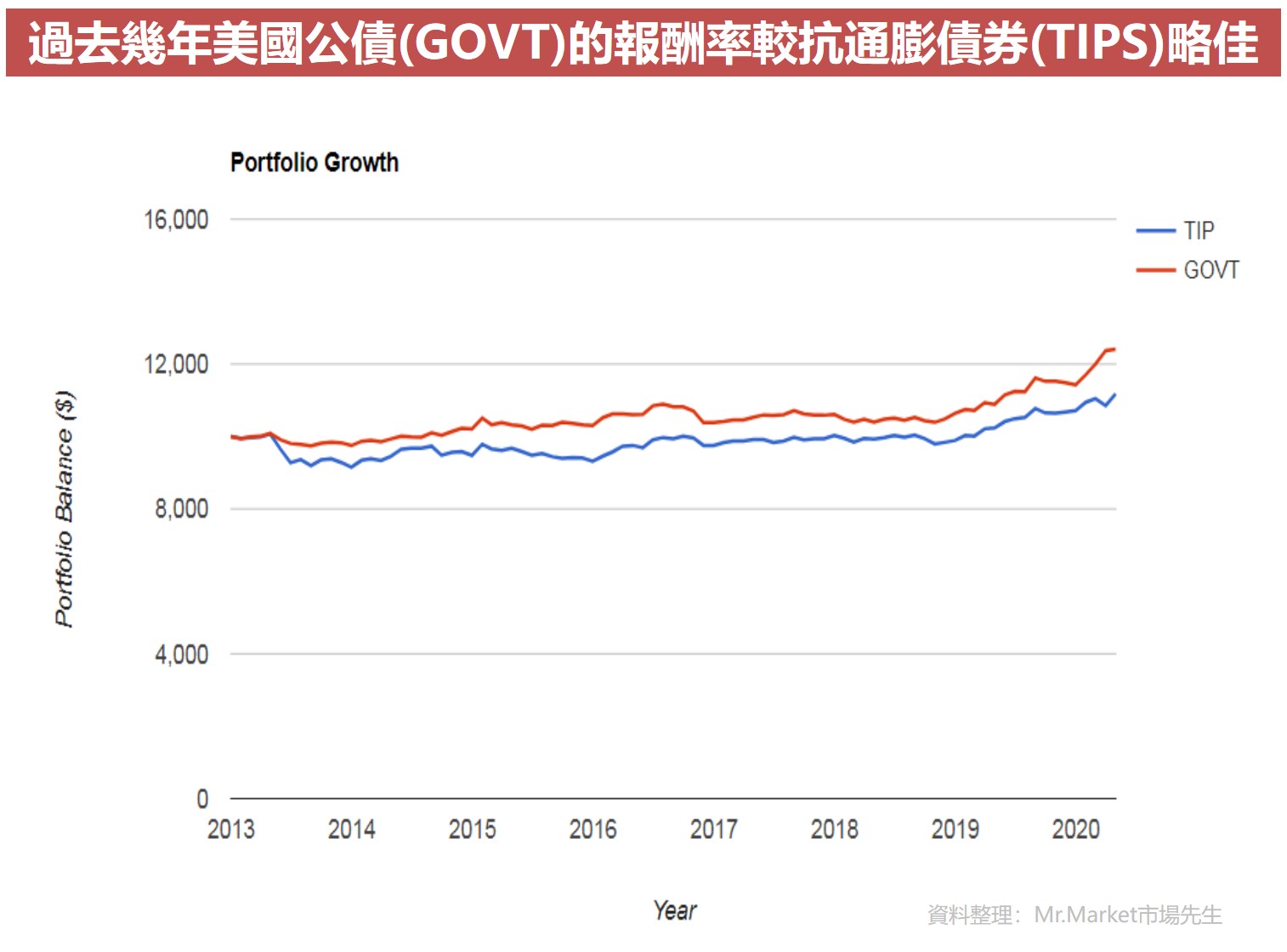

若以抗通膨債券資產規模最大的ETF-TIP跟混合年期美國公債ETF-GOVT比較,

可以發現在2013~2020區間,GOVT的複合年化報酬率略佳,為2.99%,同期TIP的複合年化報酬率僅1.53%,雖然不能說差很多,但抗通膨債券的確落後一些。

利率變動以及風險預期,永遠是影響債券報酬的主角

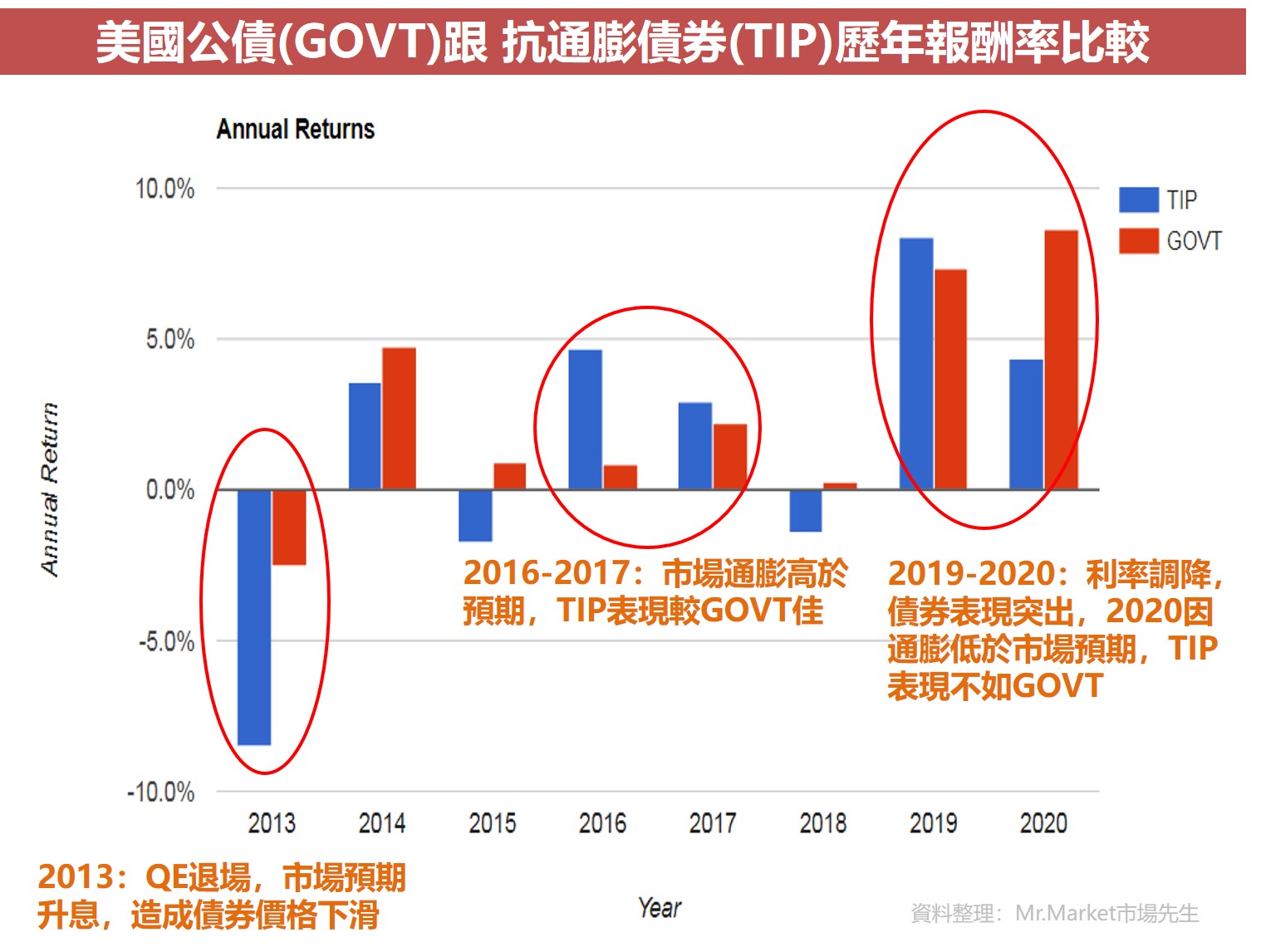

若以逐年的報酬率來看,可看出債券價格受市場利率及預期心理影響大。

下圖可看出在2013年間,TIP及GOVT均有明顯的負報酬。

主因美國聯準會自2008年金融海嘯以來實施量化寬鬆政策(QE),2012年底更每月展開850億美元的債券購買計畫。

到了2013年底,由於經濟預期好轉,聯準會宣布QE退場,加上市場預期升息,債券價格應聲下跌。

在2019~2020年間,則因市場利率調降,TIP及GOVT均有高於一般的報酬。

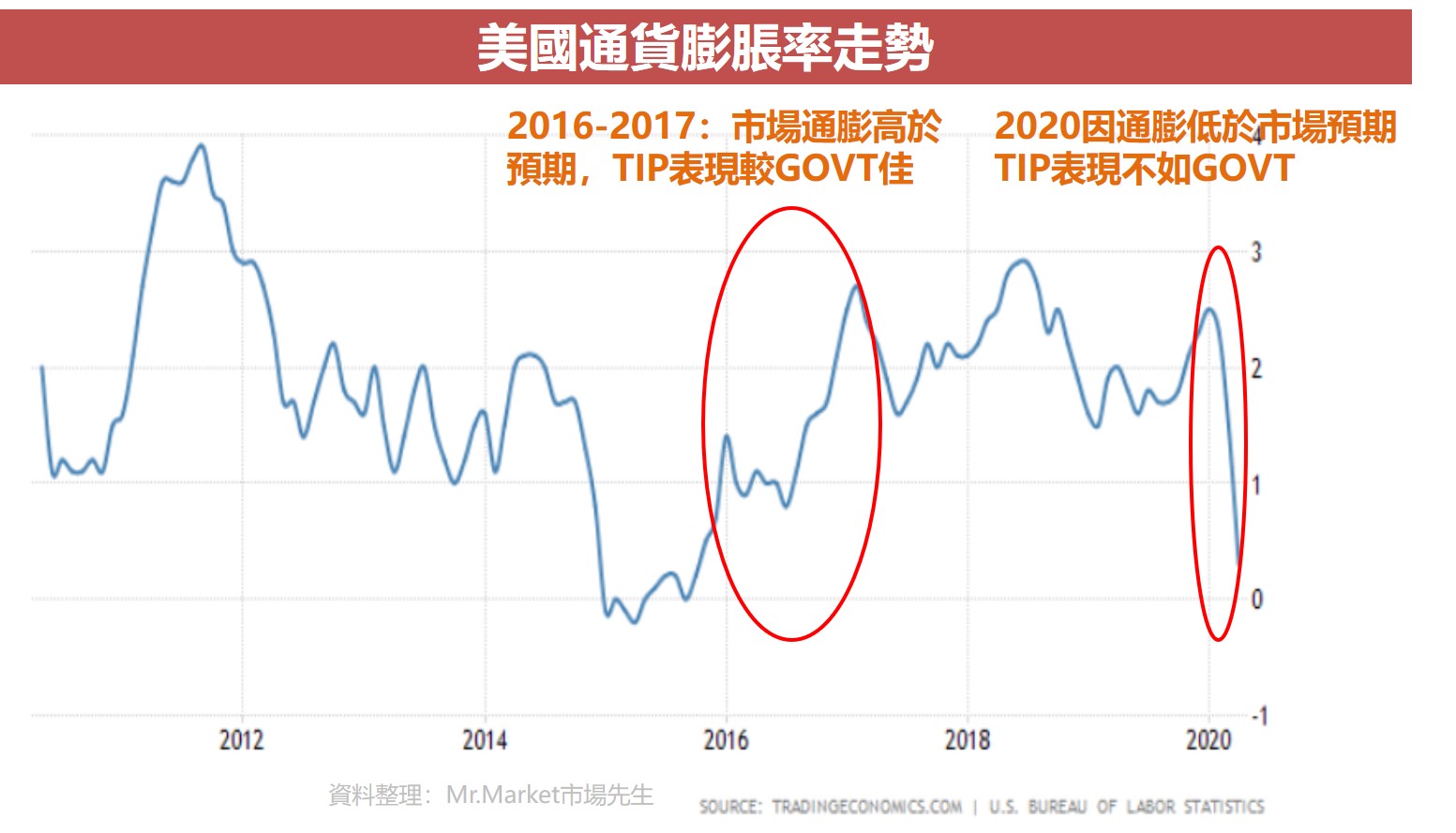

TIP跟GOVT的報酬率直接受到了美國通貨膨脹率的影響,

由下圖可以看到在2016至2017年間,市場通膨上升高於預期,TIP的表現較GOVT佳。

而2020年因為通膨快速下降,低於市場預期,TIP的報酬率僅有GOVT的一半左右。

抗通膨債券如何購買?

對台灣投資人來說,購買抗通膨債券最方便的方式為買入抗通膨債券的基金或ETF,

可以透過國內銀行或券商複委託或是直接在美國券商開戶購買。

可閱讀:投資美股該選擇哪家券商開戶?

目前抗通膨債券資產規模最大的ETF前三名如下表:

| 抗通膨債券ETF 資產規模最大的前三名 | |||||

| ETF代號 | ETF名稱 | 追蹤指數 | 發行時間 | 資產規模 | 管理費 |

| TIP | iShares TIPS Bond ETF | Blooomberg Barclays U.S. Treasury Inflation Protected Securities(TIPS) Index | 2003/12/4 | 195億 美元 |

0.19% |

| SCHP | Schwab U.S. TIPS ETF | Blooomberg Barclays U.S. Treasury Inflation-Linked Bond Inde | 2010/8/5 | 88億 美元 |

0.05% |

| VTIP | Vanguard Short-Term Inflaation-Protected Securities ETF | Barclays U.S. Treasury Inflation-Protected Securities(TIPS)0-5 Year Index | 2012/10/12 | 71億 美元 |

0.06% |

| 資料時間:2020/5/18 資料整理:Mr.Market市場先生 |

|||||

其中,

TIP和SCHP兩者長期差異非常微小,年化報酬的差異在小數點後兩位數,選擇上沒什麼差別,可選規模大的或費用低的都可以。

VTIP則是多為5年以內短債,平均到期日比前面兩檔更低一些,受利率影響的幅度越低,但報酬也相對較低。

快速重點整理:抗通膨債券TIPS是什麼

- 若擔心資產被通膨侵蝕,購買抗通膨債券具有抗通膨的效果。

- 抗通膨債券與股市連動性低,在資產配置中可扮演分散風險角色,但要注意股市空頭經濟衰退通常伴隨通貨緊縮,TIPs預期報酬會變差。

- 一般來說,美國公債的殖利率已經將預期通貨膨脹率考量進去,換句話說,購買抗通膨債需要為通膨風險付出額外的報酬作為補償。因此除非認為未來通膨會一直上升、高於市場預期,購入抗通膨債券才有意義,否則長期投資美國公債投報率可能更好。

市場先生想法:

以資產配置來說,抗通膨債的用途在於預期未來一段時間內通膨遠超預期時,會使用它取代普通的公債債券來建立一些抗通膨債券部位。

為什麼只說「一段時間」?因為「超乎預期」這個特性,本身就是一個有時效性的特性,沒有任何指標可以一而再再而三的超乎預期,假如整體預期提高,總有一天會回到低於預期。當然反過來說也一樣,如果很長一段時間通膨低於預期,也許也會是有長期較高報酬的切入時機。

再白話一點,我覺得通膨長期而言是會回歸均值的,至少美國會是如此。畢竟和緩的通膨才是美國的常態,短時間過高或過低的通膨,長期而言都會回歸到和緩通膨的軌道可能性最大。

以2020-2021年的通膨預期為例,抗通膨債表現就相當不錯,但通膨未來總有一天會結束,如果最為長期部位其實也可以,但應該適量的配置就好。

高比例配置抗通膨債不是不行,在劇烈通膨年頭可以享有多一點好處,但在通膨結束時也會有些傷害。

一定要有抗通膨債嗎?我覺得是看整體資產受通膨風險影響的比例。

在整個資產配置中,股票或者黃金也都或多或少有抗通膨作用,比方說你股票已經佔大多數,那抗通膨債其實意義不大。

除非原本風險屬性比較保守,導致債券比例很高的人,的確就會需要配置抗通膨債,來平衡整體受通膨的影響。

但如果不是這種狀況,其實抗通膨債就只是一個選項。

還不熟資產配置,可閱讀:什麼是資產配置?

【本文為資訊整理與觀念教學分享,無任何投資推薦之意,ETF/基金投資有風險,投資前務必詳閱公開說明書並自行研究分析判斷。】

債券其實是個很好用的投資工具,但也必須正確使用才行,

更多債券文章可閱讀:

2. 認識5檔美國公債ETF

5. 美股常用券商開戶推薦比較

專欄作者:牟均俞 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

想請問市場先生,為什麼股票可以抗通膨? 股票的帳面價值會隨著通貨膨脹而上升嗎?但最近看到的新聞,市場會因為通膨疑慮而恐慌,感覺持有股票還是會因為通膨的影響而縮水,煩請解惑了! 謝謝!

比較簡單的理解是,公司可以根據原物料通膨幅度去調整定價,進而對利潤做調整,而不是單純被通膨侵蝕。當然各行業各公司不同,但整體來說相對有應對能力,而不是只能被動承受通膨。

另一個考量點是,當市場通膨超出預期,人們會傾像將資金移出不抗通膨的產品(如債券),轉入比較有抗通膨能力的商品,進而推動價格。

您似乎將TIPS當成ILBs了,前者是利息調整,後者才是本金調整。

謝謝提醒,前文有一句用詞有誤,已經調整。

ILBs就我理解是比較廣義的稱呼。

TIPS是藉由調整後本金去影響利息 (利息=通膨調整後本金x票面利率)。所以實際上是利息和本金都有調整。