市場先生會客室》定期定額好嗎?如何提高定期定額投資勝率?

【本文為群益投信與市場先生合作邀稿】

多數人想到「定期定額」投資的優點,包含是小額就能投資,以及攤平成本避免買在高點。

但在實際操作定期定額時,許多人仍是會遇到一些困難,例如隨著累積資金增大,在市場回檔時感覺損失超乎預期,或是市場發生大跌時不敢加碼,導致原本的長期投資計劃半途而廢。

這次的市場先生會客室以定存定額存基金為題,邀請群益投信投資長李宏正進行對談,

談到許多關於定期定額這種投資理財方法的使用細節,包含如何選擇標的、如何資產配置、調整加碼減碼的觀念。

定期定額投資基本概念與優缺點

市場先生曾在「定期定額投資是什麼?」一文中,介紹過定存定額其實就是每隔固定一段時間,買進一筆固定的金額的投資策略。

定期定額投資有許多優點與缺點,由於這項投資邏輯簡單、也符合一般人收入現金流狀況,因此很常被用在基金與ETF操作上。

| 定期定額的優缺點 | |

| 優點 | 缺點 |

| 適合沒有時間的看盤的投資人 |

相較於專業投資人操作個股,預期的報酬較低

|

| 風險相對於低 |

風險相對低, 但若標的長期趨勢向下, 還是會虧錢

|

| 符合一般人資金運用 |

不適合短線操作

|

| 有紀律性 |

時間拉長,平均成本的效益會降低

|

|

適合做為長期投資方式

|

|

|

門檻低,每個月3000起即可

|

|

| 資料整理:Mr.Market 市場先生 | |

市場先生會客室》專訪群益投信 投資處資深副總經理李宏正

我認為,每種投資理財方法都有著優點與缺點,很多人會追求一套最佳的投資方式,但實際上只有自己有足夠深入了解、合適自己的方法,才是一套好方法。

以下是市場先生與李宏正資深副總經理的獨家訪談。由市場先生提問、李宏正副總解答的方式,帶你深入解析定期定額投資前該知道的事。

Q1:「定期定額」與「單筆投資」的投資策略,有何不同?

定期定額投資其實像是在「經營農場」的感覺,需要定期且持續有紀律的投入,

隨著時間讓投入的金額變多,且降低進場成本,慢慢養大報酬,等待市場熟成瓜落再來採摘!

換句話說,定期定額可視為一種強迫儲蓄。藉著「漲也買、跌也買、定期買」,長期下來或許不會買在最低點,但也不會套牢在最高點,降低單筆在高點進場的風險。

另一方面,「單筆申購」就是在特定時間投入一筆較大的金額,需要更多的投資經驗來判斷市況、進場時點;於有經驗的投資人來說,若能精準掌握時點,可以期待相對報酬會較高,但同樣的風險也會較分批進場的定期定額高。

因此,若投資人沒有足夠的時間來研究市場或者投資經驗不足,無法精準判斷進場時點。這時候,就能選擇定期定額作為降低風險的投資方式。

Q2:定期定額和單筆申購該如何選擇?哪些人適合定期定額 投資呢?

有些人會認為定期定額報酬率較單筆投入低,但其實這樣的說法並沒有將風險納入考量。

投資人如果有把握在標的選擇及進場時點,都能做對選擇,那同一筆資金的報酬率絕對是單筆申購比較高。

但因為大部分的人都沒有這麼專業的能力,因此採取定時定額的方式會相對穩健、風險相對較低。

根據我們的實證,一定期間比較(3年、5年、8年或10年),定時定額與單筆投資,投資報酬率(IRR)並沒有明顯不同。

但如果考慮勝率的話,定期定額明顯高於單筆申購,而且隨著時間拉長,定時定額的投資幾乎100%賺錢,單筆投資還需要看挑選的資產與進場的時機。

市場先生筆記

如果你很有準確地進出場時機點看法,使用單筆投資會比較適合你。但投資時我們不該只考慮報酬,仍要考慮風險與不確定性,定期定額容易有相對穩定的成果,對於絕大多數人來說,定期定額其實更加適合。

Q3:對一般、非專業投資人來說,如果想採用定期定額長期投資,要如何判斷投資期限以及贖回時機呢?

定期定額的概念接近強迫儲蓄,要何時才將基金贖回呢?

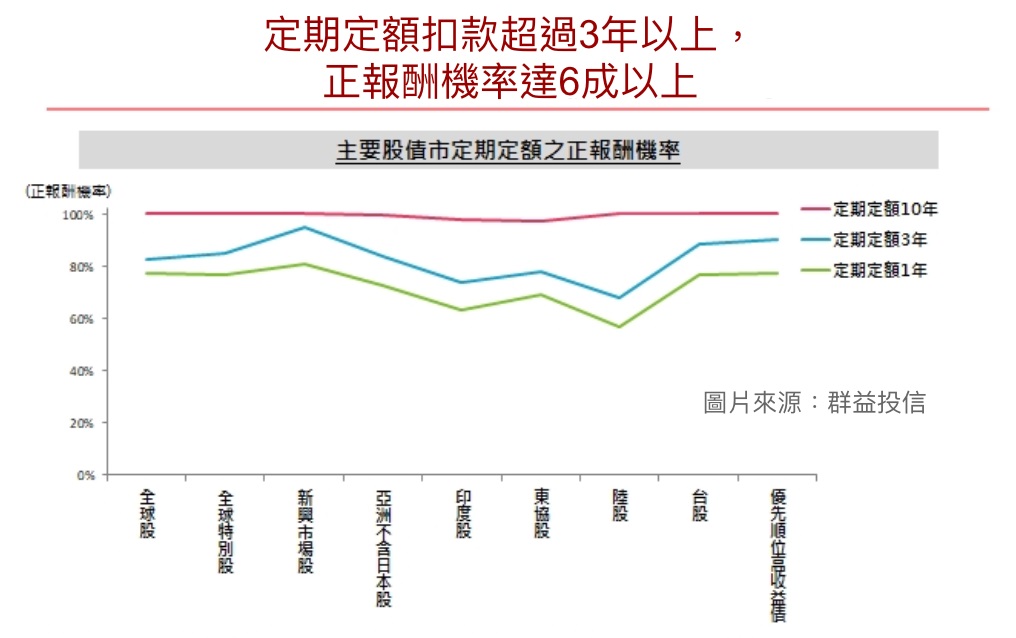

這個問題的答案,應取決於定期定額規劃的目的與每個月能存多少錢,例如規劃5年後結婚基金或7年後子女的留學基金。若想知道定期定額多久才能看到效果?可以從各大市場定期定額的正報酬機率(如下圖)一窺究竟。

資料來源:Bloomberg、群益投信整理,資料日期:2005/1/1~2020/4/30,台股以台灣加權指數、陸股以滬深300指數、特別股及優先順位高收益債以美銀美林指數、其餘股市以MSCI系列指數為代表,以總報酬指數計算,台幣計價。本圖僅為市場概況,不代表本基金之走勢及績效。本公司無意藉此作任何徵求或推薦。高收益債仍有相關風險,投資人應審慎評估。假設每月投入金額$3000,扣款時間為每月6日,過去績效不代表未來收益之保證,投資人因不同時間進場,將有不同之投資績效。

只要定期定額扣款超過3年以上,正報酬機率達6成以上;

若能堅持10年,各類資產正報酬機率就超過9成,時間越長越穩定。

因此建議採用定期定額的投資人,至少都要堅持5年以上為佳。

Q4:定期定額雖有助於「分散攤平買進成本」,不過投資人也怕「越攤越平」。在選擇定期定額的投資標上,應該要注意什麼呢?近年定期定額存股很盛行,這和存基金有什麼差異?

定期定額會不會越攤越平,主要還是取決於標的的長期展望,若是長期趨勢看好,一時的回檔其實不需要太過擔心。

基本上在長期趨勢向上的市場,只要時間拉長成本低於市值的機率便會增大。換句話說,長線具有基本面展望的市場,儘管短期熱度或討論度不高,其實是適合做定時定額的標的。

相較選擇單一股票,基金是買進一個投資組合,裡面包含數十間公司經投資團隊嚴格挑選的公司。相對因為某間公司獲利或展望的轉落,而波動的機率較小,比起定期定額投資個股,風險壓在單一公司的營運狀況,風險相對較小。

而相對穩健的投資人若擔心看錯市場,若買到趨勢向下的標的,可以先從以下類型標的作考慮:

- 選擇市場規模大且產業分布較廣泛的國家、區域型或全球型基金,避免集中在單一產業或單一股票。另外期貨原物料型和匯率的投資商品,其實較適合波段操作,並不適合用來長期投資。

- 避開去追超漲太多的市場,除非特別看好特定市場的長期展望,否則單一市場基金避免挑選偏離十年均線已超過5成以上標的。

建議投資新手應該盡可能投資自己熟悉的標的,比較容易對投資的標的有感,有重大市場消息也容易在第一時間掌握,了解自己投資的東西,比較不容易人云亦云、沒有自己的判斷。

市場先生筆記

新手常常會因為新聞而去追短期熱門的市場,但短期過熱的市場因為在股價上已經反應過相關的成長,也受到過多的追捧,對長期投資而言並非最佳切入的時機。另外新手應該從分散的投資開始,等到有足夠能力才考慮集中投資。

Q5:對不同年齡階段的投資人,例如30歲、40歲、50歲、60歲,分別建議設定什麼樣的資產配置規劃呢?

在設立投資規劃時,除了考慮年紀外,建議還得同時考慮投資目的。

30、40歲的年輕投資人相對風險承受度會比較高,因此規劃上可以更積極一點,譬如股債比8:2或7:3,

隨著年紀的增長,承受風險的能力較低,而50、60歲,屆臨退休的族群就相對沒有冒險的本錢,因此如何穩中求勝,會是更重要的課題。投組可逐漸往穩健甚至保守的比例靠攏,例如5:5或3:7。

其次,則是依照目的去規劃,如果這筆錢是在短時間內要用到的,就不適合投入在風險過大的市場,萬一要出場時剛好遇到市場回檔,進退兩難;另一方面,若是不急用的資金,相對可以冒險的空間就比較大。

但不論年齡或投資目的,都建議要規畫部分的薪資(例如1/5、甚至是1/3)拿來做理財規劃,並且長期、有紀律的去執行。

Q6.定期定額會隨著投資的金額越來越大,攤平的效果會越來越不明顯,也就是所謂的「長期鈍化」。使用定期定額作為理財策略的投資人,該如何面對長期鈍化的問題?

長期鈍化常出現在市場回檔修正的時候,而這個問題也會隨著定期定額的投資時間而逐漸浮現。

這時就要善用 低檔加碼、高檔減碼的方式,來強化攤平的效果。

舉例來說:

總報酬 -10%時,將投入金額變成兩倍,在低檔時買進更多相對便宜的單位數;另一方面,當市場走高時則少買單位數,甚至是停利將部份基金贖回。這兩個做法都有助於減緩長期鈍化的現象。

市場先生筆記

所有的定期定額都是從小資金開始,以每月投入1萬元為例,當累積資金在10萬元時,下個月新的1萬元,對原有的10萬元影響就是10%。但是當隨著累積資金增加,例如增加到100萬元時,新的1萬元,影響就只有總資產的1%,這就是所謂的鈍化。即使買在低點,可能也會很無感,反而這時一個小波動,金額就會感受更加強烈。

鈍化是定期定額必然的現象,如果這種狀況會對投資人心理狀態造成影響,那停利與加碼就是一種解決方式。

Q7:定期定額投資能進行加、減碼或停利來解決長期鈍化,這類型的動態調整策略什麼優點和缺點?使用時該注意什麼?

定期定額每次投入固定金額,所以當市場走低時會多買基金單位數,走高時會少買單位數,因此市場波動越大,攤低平均成本的效果會越明顯;也因此會出現下表的優缺點:

| 定期定額加減碼優缺點 | |

| 優點 | 1. 定期定額加上加碼的動態調整,有助於在動盪的市場拉低進場成本,將醞釀更大的反彈力道。 |

| 2. 在報酬率達到一定標準後停利,能讓投資者在市場中的資金不會過大,當遭逢市場大跌時將風險限制在可控範圍。 | |

| 缺點 | 1. 遭逢市場從頭跌到尾,定期定額會越攤越平。 |

| 2. 碰到市場從頭漲到尾,因經常停利的關係,未能參與市場多頭的可觀報酬。 | |

| 資料整理:Mr.Market 市場先生 | |

也就因此,逢低加碼、漲多停利的投資策略,確實能夠為投資人減少對資產波動性的恐慌。如下圖所示,若投資人在金融海嘯前波高點(2007.10月)進場,此時能設定報酬率跌破10%後,再加碼3000元的投資策略,到了2009年8月就能轉虧為盈;而尚未加碼一般定期定額則還在虧損。

資料來源:Bloomberg、群益投信整理,資料日期:2007/10/1~2009/9/30,美股以S&P500指數為代表,以總報酬指數計算,原幣計價,不包含匯率變化。本圖僅為市場概況,不代表本基金之走勢及績效。本公司無意藉此作任何徵求或推薦。假設每月投入金額$3,000,扣款時間為每月6日,過去績效不代表未來收益之保證,投資人因不同時間進場,將有不同之投資績效。

值得注意的是,不同於一般定時定額隨時間持續累積投入資金與基金單位數,若操使用這種動態的調整機制,市場下跌時將會啟動加碼機制,增加投入金額,因此投資人要做好相對的資金準備。

Q8:群益投信日前推出的「群益日日扣」正是主打定期定額配合加減碼、停利轉申購,會如何建議沒經驗的投資人如何設定加減碼?

建議投資人可以根據自己的風險承受度設定加減碼策略(如下圖)。

較積極的投資人,可以設定-10%加倍扣款,20%停利;穩健一點的投資人則同樣開啟低檔加碼策略,但停利點可以微調到10-20%,若是屆臨退休相對保守的族群,則可以用持續扣款不停利的方式操作。

但在實際設定上,會根據每個人可以投入的資金以及投資市場的波動有所變動。追求一個自己可實行的投資計劃,是投資裡最重要的事情!若投資市場波動過大,常常需要加碼投入,讓人吃不消的話,那加減碼及停利的設定就要根據實際情形調整。

想進一步了解加減碼投資策略的報酬率,

Q9:群益日日扣的另一個特色,就是能夠自訂扣款日的設定,這種設定對投資者還有什麼益處?

針對自訂扣款日的部分,群益投信提供的日日扣可以設定在發薪日後的隔天,就進行定期定額投資扣款。

並不用侷限傳統6/16/26的扣款日,可以避免扣款日一到,薪水就所剩不多的窘境,更有助於達成每個人的投資計畫。

另外對於有一定經驗的投資人,也可以在市場出現不理性的回檔時,運用今天設定明天扣款的特性,靈活加碼;且每筆申購最低三千元起,對小資族而言也更好上手。

市場先生筆記

群益投信日日扣除了扣款方便以外,也是非常適合小資族長期投資的選擇。

運用停利轉申購機制,可以將到達停利點的基金轉申購到”貨幣市場基金”, ”貨幣市場基金”是有類似定存的利率,卻有活存提領彈性,幾乎無風險的工具,

讓你暫時停泊的現金不用放在銀行活存,而是得到遠高於活存的利率(通常利率會接近定存或略低一點),增加複利的效果,而扣款來源也可以選擇”貨幣市場基金”,當已經落袋為安的資金想再度投入市場時,可以將其設定為扣款來源。

Q10:最後,在您整個職業經驗中,如果要給投資人3個最重要的建議,您認為會是什麼?

1. 正視複利效果帶來的好處,理財永遠不嫌晚,如果可以也應該盡早開始。

2. 用正確的方法長期投資,切勿短視近利。

3. 投資基金,要做的就是掌握經濟發展大方向,剩下的交給專業的人管理,而經濟成長方向也決定了投資的時間以及對報酬率的期待。經濟處於復甦與繁榮的期間,投資時間拉長,對報酬率的期待高一些;經濟處於衰退期間,投資時間縮短,對報酬率的期待保守點。

市場先生畫重點

1. 定期定額的核心是在於強迫儲蓄的概念,藉著定期投入一部分的資產,拉長投資期限來降低資產波動程度。

2. 如果投資人沒有特定看法,透過定期定額,以及基金的適度分散投資,能夠避免押錯個股的狀況。投資人也應該根據自己的年齡與風險承受能力,來決定合適的資產配置比例。

3. 加減碼的動態調整策略,能夠有效降低投資人對於資產波動的恐慌,讓自己長期投入的規畫能夠順利運作下去,這方法並非在追求報酬最大化,而是讓過程的風險更符合一般人能接受的情況下,也能得到相對不錯的報酬。

4. 群益投信提供的日日扣功能,能夠自訂扣款日,以及加減碼設定。能夠更有效地達成定期定額的強迫儲蓄功能。

定額投資必勝法.群益日日扣.停利加碼攻略

自訂扣款日與自訂加減碼及停利策略,是群益日日扣的重點特色,相當適合想強迫自己儲蓄,又沒有一套特定投資方法的人。

開始體驗看看:

》或點此開戶

(有需要的人可以自己用「晶片金融卡」、「紙本郵寄開戶」或是「網路銀行」等三種方式進行開戶體驗,

查看最新優惠:開戶優惠》現在開戶還享紅利10倍送)

本文為資訊整理與工具介紹分享,無任何投資推薦之意,投資必定有風險,投資前自行研究分析判斷。

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,

解決投資的煩惱!

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

參照下面的文章可以發現所謂”根據我們的實證,一定期間比較(3年、5年、8年或10年),定時定額與單筆投資,投資報酬率(IRR)並沒有明顯不同。”這句話是謊言,謝謝。

https://greenhornfinancefootnote.blogspot.com/2013/02/dollar-cost-averaging-vs-lump-sum.html

https://medium.com/yp%E6%8A%95%E8%B3%87%E7%90%86%E8%B2%A1%E7%AD%86%E8%A8%98/%E5%AE%9A%E6%9C%9F%E5%AE%9A%E9%A1%8D-vs-%E5%96%AE%E7%AD%86%E6%8A%95%E5%85%A5-%E6%9C%80%E5%BC%B7%E5%88%86%E6%9E%90%E6%96%87-24750a9243e8

謝謝 真的很受惠 那使用美股交易平台時 有辦法設定加減碼 解決長期鈍化嗎?

鈍化其實不完全算問題,比較像是必然現象。

如果選擇的標的正確,買在均價原本就會是越買越高的過程,這也代表你有獲利。

如果後期擔心波動過大,其實就是做資產配置調整。