遺產稅是什麼?如何節稅?最新最完整的遺產稅懶人包

居住在中華民國境內的中華民國國民,死亡且留有財產的話就必須課徵遺產稅,那麼誰要繳稅?多少錢會被課稅?遺產稅稅率幾%?

本篇文章市場先生整理了 遺產稅 最常見的10個問題:

2025年(114年起),遺產稅課稅級距調高為以下金額,詳細情形可閱讀此篇內文。

遺產淨額5,621萬以下適用稅率10%、5,621萬~1億1,242萬元以下適用稅率15%、超過1億1,242萬元適用稅率20%

【本文為個人經驗分享及資料收集整理分享,並非無任何稅務建議之意。實際稅務規定,請依照國稅局官方資訊為準。】

本文市場先生會告訴你:

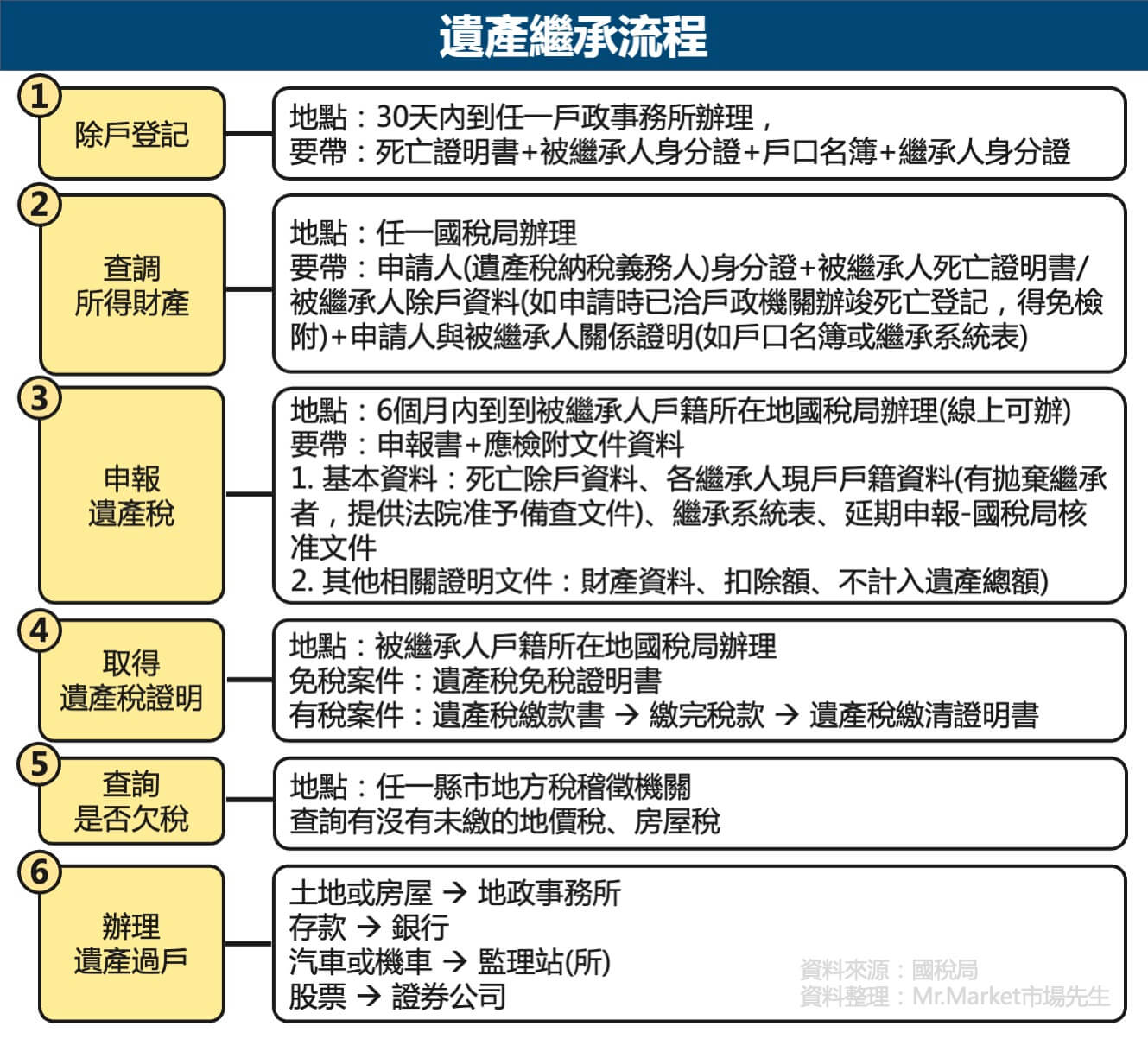

遺產稅 常見問答1:遺產的繼承流程是什麼?

死亡者就是被繼承人,繼承遺產的人是繼承人。

當被繼承人死亡時,繼承人就要先進行除戶登記,請國稅局查調所得財產,並依規定申報遺產稅,繳完遺產稅後取得遺產稅證明,會再調查一次是否有欠稅,如果確認遺產稅都繳納完畢,才能進行遺產過戶。

家屬過世的後事處理程序中,其中除戶申請是最急迫的,

可閱讀:除戶是什麼?除戶申請流程及注意事項

遺產稅 常見問答2:什麼人死亡要申報遺產稅?

只要是居住中華民國境內的中華民國國民,死亡時有遺留下財產,政府就會根據他留在中華民國境內境外的全部遺產,來課徵遺產稅。

哪些人死亡要申報遺產稅呢?根據國稅局的資料顯示,下列對象死亡時,要依規定辦理遺產稅申報:

| 死亡時會被課徵遺產稅的對象 |

|

| 對象 | 說明 |

| 經常居住在中華民國境內的 中華民國國民 |

中華民國境內境外全部遺產,申報課徵遺產稅。 經常居住中華民國境內是指: 1. 死亡事實發生前2年內,在中華民國境內有住所者。 2. 在中華民國境內無住所而有居所,且在死亡事實發生前2年內,在中華民國境內居留時間合計逾365天者。 ※受中華民國政府聘請從事工作,在中華民國境內有特定居留期限者,不在此限。 |

| 經常居住在中華民國境外的 非中華民國國民、 非中華民國國民 |

經常居住中華民國境外的人,是指不符合經常居住中華民國境內規定的人,死亡時必須依他留下的中華民國境內的遺產,申報課徵遺產稅。 |

| 死亡前2年自願喪失 中華民國國籍的人 |

依遺產及贈與稅法,中華民國國民(區分為經常居住中華民國境內或境外)之規定,必須申報課徵遺產稅。 |

| 大陸地區人民 | 大陸地區人民死亡,並在臺灣地區遺有財產,必須針對在臺灣地區遺留的財產,申報課徵遺產稅。 |

| 來源:國稅局 資料整理:Mr.Market市場先生 |

|

從以上這個表中,可以看出2個重點:

- 長年居住在國外的親人死亡,繼承人也要繳遺產稅。

- 長年居住在國外的親人死亡,如果快過世時放棄國籍,繼承人也要繳遺產稅(死亡前2年自願喪失中華民國國籍也還是要繳稅)。

遺產稅 常見問答3:誰要繳遺產稅?

繼承人或受遺贈人要繳遺產稅。

死亡者就是被繼承人,繼承遺產的人是繼承人,如果被繼承人沒有特別設立遺囑,遺產稅就必須由繼承人或是受遺贈人繳交。

以下根據國稅局的資料,整理遺產稅的納稅義務人:

| 遺產稅的納稅義務人整理 | |

| 情況 | 誰要繳遺產稅 |

| 被繼承人有設遺囑 | 遺囑執行人 |

| 被繼承人沒設遺囑 | 繼承人及受遺贈人 |

| 被繼承人沒設遺囑,也沒有繼承人 | 依法選定的遺產管理人 |

| 資料整理:Mr.Makret市場先生 | |

- 受遺贈人:遺贈的意思是,如果被繼承人有遺囑,將財產無條件送給他人,不管那個人是不是被繼承人的親戚,他都是受遺贈人。

- 依法選定的遺產管理人:沒有遺囑、沒有繼承人,就代表遺產沒有人繼承,這時就要開親屬會議選一個人為遺產管理人,這個人需要依照民法第1179條履行職務。

綜合以上,主要意思是:如果被繼承人沒設立遺囑,就要由繼承人及受遺贈人繳遺產稅,其中,繼承人是有順位排序的。

誰是繼承人?

依民法規定的遺產繼承順序,配偶是當然繼承人,有相互繼承遺產的權利,也就是說,不論哪一順位的繼承人,都必須跟死亡對象(被繼承人)的配偶共同繼承。

除了配偶之外,遺產會依血親繼承人的順序來繼承,並且以親等近者為優先,而且當前一順位繼承人繼承後,後一順位的繼承人就沒有繼承權。

例如:子女跟孫子女的話,子女會優先,而且如果子女已經繼承了,那孫子女就沒有繼承權。

- 第1順位:直系血親卑親屬,包括子女、養子女、非婚生子女

- 第2順位:父母,第1順位無人繼承時就會輪到父母繼承,包括親生父母、養父母。

- 第3順位:兄弟姐妹,當第1順位、第2順位都無人繼承就會輪到第3順位,包含同父同母的兄弟姊妹、同父異母或同母異父的兄弟姊妹、養兄弟姊妹。

- 第4順位:祖父母,當前面3個順位都無人繼承,就會輪到第4順位,包含祖父母、外祖父母。

※如果以上皆無人繼承,遺產就會收歸國庫。

快速簡化優先順位:配偶 > 兒女 > 孫子女 > 父母 > 兄弟姊妹 > 祖父母

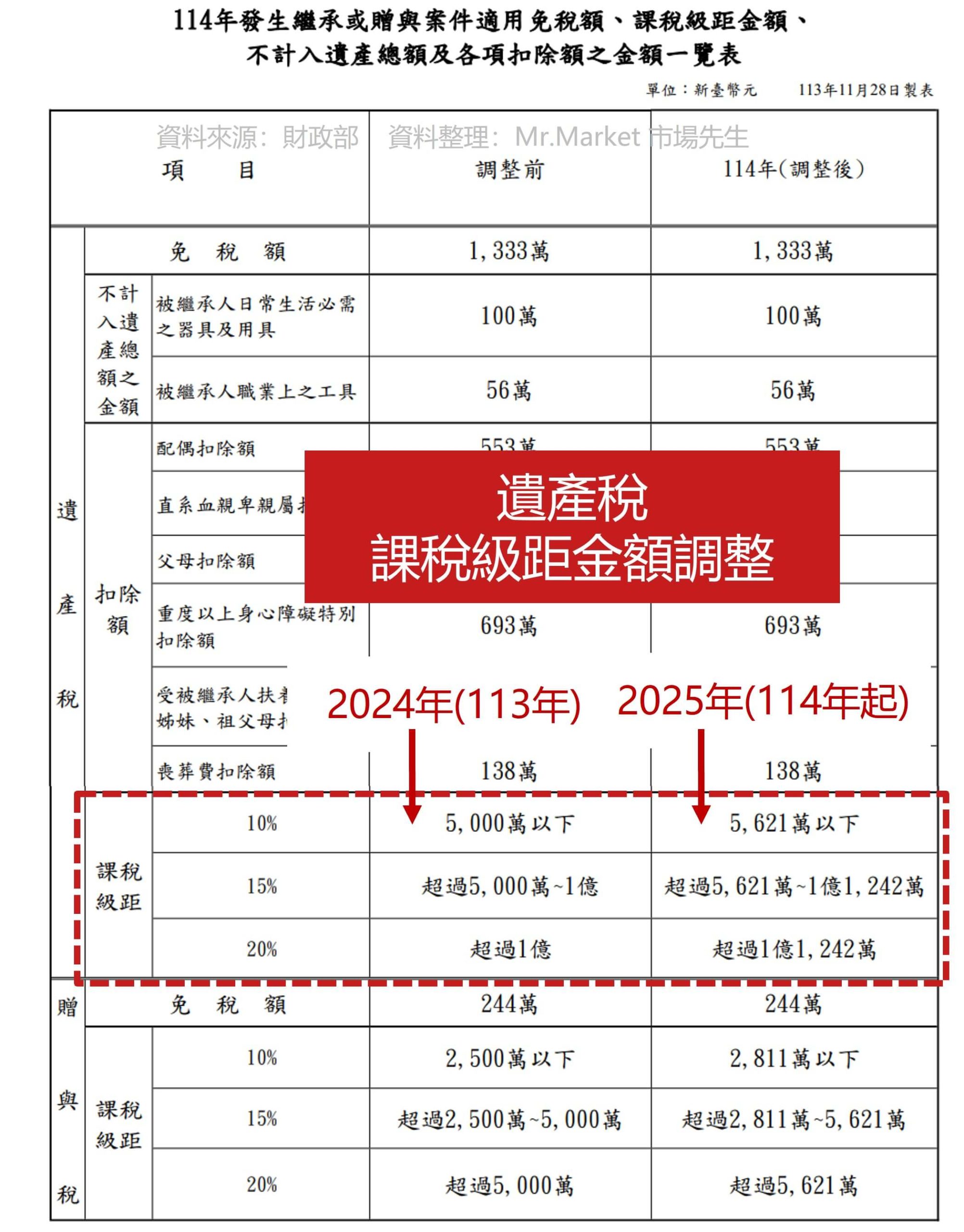

遺產稅 常見問答4:最新 遺產免稅額、扣除額、課稅級距是多少?

2025年(114年起),遺產稅課稅級距調高為以下金額:

遺產淨額5,621萬以下適用稅率10%、5,621萬~1億1,242萬元以下適用稅率15%、超過1億1,242萬元適用稅率20%

原來課稅級距 →2025年最新課稅級距

- 稅率10%:5,000萬以下→5,621萬以下

- 稅率15%:5,000萬~1億→5,621萬~1億1,242萬

- 稅率20%:超過1億→超過1億1,242萬

遺產免稅額、扣除額是多少呢?底下整理出表格資料給大家參考:

| 2025年 遺產稅免稅 & 課稅級距 | |

| 項目 | 金額 |

| 免稅額 | 一般人死亡:遺產新台幣1,333萬元內不用繳遺產稅。 軍警公教人員殉職:遺產新台幣2,666萬元以內不用繳遺產稅。 |

| 課稅級距 | 1. 遺產淨額5,621萬元以下者 → 10%。 2. 超過5,621萬元~1億1,242萬元者 → 562.1萬元 + 超過5,621萬元部分的15%。 3. 超過1億1,242萬元,課徵1,405.25萬元 + 超過1億1,242萬元部分的20%。 |

| 不計入遺產總額 之金額 |

1. 被繼承人(死亡者)日常生活必需之器具及用具:100萬元以下部分。 2. 被繼承人職業上之工具:56萬元以下部分。 |

| 扣除額 | 1. 配偶扣除額:553萬元。 2. 直系血親卑親屬扣除額:每人56萬元,如果有未滿18歲者,得按其年齡距屆滿18歲之年數,每年加扣56萬元。 3. 父母扣除額:每人138萬元。 4. 重度以上身心障礙特別扣除額:每人693萬元。 5. 受被繼承人扶養之兄弟姊妹、祖父母扣除額:每人56萬元(兄弟姊妹中有未成年者,並得按其年齡距成年年數,每年加扣56萬元)。 6. 喪葬費扣除額:138萬元。 |

| 來源:國稅局 資料整理:Mr.Market市場先生 ※表格內的金額會依消費者物價指數調整,財政部於每年年底會公告,此為2025年的遺產稅資料。 |

|

從上表舉例,以一家四口,一子女16歲,一子女20歲來看,如果父親或母親過世,被繼承人未扶養其他人的話,免稅額及扣除額有:

- 免稅額1,333萬元

- 配偶的扣除額553萬元

- 直系血親卑親屬扣除額224萬元(56萬×4)

- 喪葬費扣除額138萬元

補充說明1.:113年起 遺產稅 2項不計入遺產總額 及 6項扣除額項目調高金額

- 被繼承人(死亡者)日常生活必需之器具及用具:由89萬調高至100萬

- 被繼承人職業上之工具:由50萬調高至56萬

- 配偶扣除額:由493萬調高至553萬

- 直系血親卑親屬扣除額:由每人50萬調高至每人56萬,未成年每年加扣由每人50萬調高至每年加扣56萬

- 父母扣除額:由每人123萬調高至每人138萬

- 重度以上身心障礙特別扣除額:由每人618萬調高至每人693萬

- 受被繼承人扶養之兄弟姊妹、祖父母扣除額:每人50萬調高至每人56萬元,未成年每年加扣由每人50萬調高至每年加扣56萬

- 喪葬費扣除額:由123萬調高至138萬

補充說明2.:112年起 未成年由20歲以下修改為18歲以下

民法下修未成年年齡至18歲,受影響的遺產稅項目「直系血親卑親屬扣除額」、「受被繼承人扶養之兄弟姊妹、祖父母扣除額」,因此在計算遺產稅時要特別留意。

遺產稅 常見問答5:哪些財產要合併申報遺產稅?

被繼承人死亡的時候,下面各類財產都應該合併申報課徵遺產稅:

- 被繼承人死亡的時候遺留的不動產、動產和其他一切有財產價值之權利,比如說土地房屋、現金、黃金、股票、股權、存款、公債、債權、信託權益、獨資合夥的出資、礦業權……等。

- 被繼承人死亡前2年內,贈與給配偶和各順序繼承人,例如子女、孫子女、父母、兄弟姊妹、祖父母,以及這些親屬配偶的財產。

- 被繼承人生前訂立遺囑成立信託時,其信託財產。

- 被繼承人為信託關係存續中之受益人時,其享有信託利益之權利未領受部分。

市場先生提示:很多人覺得信託就可以避稅,但實際上並非絕對如此。細節建議你請教自己的會計師。

遺產稅 常見問答6:遺產稅該如何計算?

遺產必須扣除一些欠款、扣除額,才是遺產淨額,計算&扣除方式如下:

1. 遺產要扣掉以下的款項:

- 被繼承人死亡前,依法應該要繳納的各項稅捐、罰鍰及罰金。

- 被繼承人死亡前,有欠別人的錢。

- 138萬喪葬費用。

- 配偶的剩餘財產差額分配請求權。(這個牽扯到夫妻的財產制,又分為分別財產制、法定財產制,法定財產制有「剩餘財產差額分配請求權」。意思就是當夫妻一方死亡,配偶可行使這項權利,也就是婚後財產扣除債務後的差額,一半可歸他所有)。

2. 接下來要依繼承人有哪些,扣掉扣除額:

- 被繼承人有配偶者,扣553萬元。

- 繼承人為直系血親卑親屬者(子、女,或孫子、孫女):每人扣除56萬元,如果是有未成年者,會按其年齡距滿成年的年數,每年加扣56萬元。

- 被繼承人有父母者:每人扣除138萬元。

- 被繼承人有扶養兄弟姊妹、祖父母:每人扣除56萬元,如果是有未成年者,會按其年齡距滿成年的年數,每年加扣56萬元。

3. 計算出來的數字,套入課稅級距裡就能計算出遺產稅要繳多少:

遺產稅常見問答2的項目裡,有列出遺產淨額的課稅級距(2025年起):

- 5,621萬元以下課徵10%

- 5,621萬~1億1,242萬元,課徵562.1萬元 + 超過5,621萬元部分的的15%

- 超過1億1,242萬元,課徵1,405.25萬元 + 超過1億1,242萬元部分的20%。

大家也不用算的這麼辛苦,國稅局有提供遺產稅試算的服務。

另外有幾個注意事項:

- 遺產稅在繳清前,不可以分割遺產、交付遺贈或辦理不動產的移轉登記,繳完之後取得完稅證明書,才能繼續完成後面的程序。

- 如果要繳的遺產稅在30萬元以上,不能一次繳納的話,可以向稅捐稽徵機關申請分18期繳納,每期間隔以不超過2個月為限。

- 遺產財產價值的計算,會以被繼承人死亡時的時價為準,或是以法院宣告死亡判決內所確定死亡日之時價為準。

遺產稅 常見問答7:如何申報遺產稅?

死亡之日起的6個月內要申報。

遺產稅是在被繼承人死亡且遺有財產時課徵,被繼承人死亡遺有財產者,納稅義務人應該要在被繼承人死亡之日起的6個月內,向戶籍所在地主管稽徵機關依本法規定辦理遺產稅申報,申報流程可參考下圖:

遺產稅 常見問答8:遺產價值在免稅額內要申報嗎?

很多人以為遺產價值在免稅額內,就不用管它也不用申報,這是錯誤的。

被繼承人所留的財產,不論金額大小或是否超過免稅額,都必須要辦理遺產稅申報。

遺產稅 常見問答9:遺產稅沒申報會怎樣?沒繳會怎樣?

遺產稅需在6個月內申報,如果來不及,可申請遺產稅延期申報(最多可延長3個月),如果還是沒申報,根據國稅局規定如下:

- 納稅義務人依法應該申報遺產稅而未依規定期限辦理申報時,除了補徵稅款外,還要按照核定的應納稅額處罰2倍以下的罰鍰。

- 但如果核定的應納稅額在新臺幣6萬元以下者,就可以不罰。

- 如果在還沒有經人檢舉和還沒有經國稅局或財政部指定的人員進行調查以前,就自動前來補申報的話,除了補徵稅款外,僅就補徵的稅款加計利息一起徵收不必處罰。

遺產稅沒繳的話會被罰款,根據國稅局規定有以下罰責:

- 遺產稅的納稅義務人沒有在期限內繳納稅款時,每超過2天,要按應納稅額加徵1%的滯納金。

- 超過30天還沒有繳納的話,就會由稅務機關移送法務部行政執行署所屬行政執行處分署強制執行。

- 該繳納的稅款會自滯納期滿的次日起,計算到納稅義務人繳納的那天止,依郵政儲金1年期定期儲金固定利率,按日加計利息一併徵收。

遺產稅 常見問答10:遺產稅可以扣抵嗎?

根據國稅局規定,有兩個狀況可以扣抵遺產稅:

1. 被繼承人在國外的財產,已經在國外繳過遺產稅了。

納稅義務人可以檢附證明文件給國稅局審查,通過後就可以從遺產稅額中扣抵。

(但扣抵額不能超過因為加計這個國外遺產,而依國內適用稅率計算增加的應納稅額)

2. 被繼承人死亡前2~3年內贈與的財產,併入遺產課稅的話,贈與稅或土地增值稅連同依照郵局1年定存的利息,可以扣抵遺產稅。

(1) 民國87年6月26日(含)以後發生的繼承案件,被繼承人死亡前2年內贈與的財產,依法併入遺產課稅者,應將已繳完的贈與稅與土地增值稅連同按郵政儲金匯業局1年期定期存款利率計算(自贈與稅繳納之次日至遺產稅申報日止)的利息,自應納遺產稅額內扣抵。

(扣抵額不得超過贈與財產併計遺產總額後增加之應納稅額)

(2) 民國87年6月25日(含)以前發生之繼承案件,被繼承人死亡前3年內贈與的財產,依法併入遺產課稅者,只能將已繳完的贈與稅連同按郵政儲金匯業局1年期定期存款利率計算之利息,自應納遺產稅額內扣抵。

(扣抵額不得超過贈與財產併計遺產總額後增加之應納稅額)

遺產稅 常見問答11:沒錢繳遺產稅怎麼辦?

納稅義務人收到納稅通知書後二個月內,要繳清應納稅款,也可以在限期內申請稽徵機關核准延期二個月。

如果還是無法一次繳納現金,可以採用以下方法:

方法一:申請分期繳納

國稅局規定如下:

遺產稅或贈與稅應納稅額在三十萬元以上,納稅義務人確有困難,不能一次繳納現金時,得於納稅期限內,向該管稽徵機關申請,分十八期以內繳納,每期間隔以不超過二個月為限。

(分期利率基本上是依照郵政儲金一年期定期儲金固定利率,分別加計利息)

方法二:用課徵標的物或易於變價及保管的實物一次抵繳,但需部分其他繼承人同意

國稅局規定如下:

1.實物抵繳部分:

遺產稅或贈與稅應納稅額在三十萬元以上,納稅義務人確有困難,不能一次繳納現金時,得於納稅期限內,就現金不足繳納部分申請以在中華民國境內之課徵標的物(遺產中的不動產),或納稅義務人所有易於變價及保管之實物(例如房屋或土地)一次抵繳。

提醒:遺產中如果有現金、存款,要先用這些錢繳,剩下未繳的部分才能申請實物抵繳。

2.部分其他繼承人同意部分:

抵繳之財產為繼承人公同共有之遺產且該遺產為被繼承人單獨所有或持分共有者,得由繼承人過半數及其應繼分合計過半數之同意,或繼承人之應繼分合計逾三分之二之同意提出申請,不受民法第八百二十八條第三項限制。

也就是說,如果被繼承人單獨擁有遺產,但繼承人有很多個,然後遺產中現金、存款都已經拿去繳遺產稅了,那剩下未繳的部分,繼承人中有人想拿遺產中的不動產,及繼承人們共同持有的房屋或土地去申請實物抵繳,

那只要一半以上的繼承人同意,且同意的繼承人應繼分合計有超過半數,或者同意的繼承人應繼分合計超過三分之二,就可以提出申請。

遺產稅 常見問答12:遺產稅如何節稅?

想要節稅,就要特別了解贈與稅、遺產稅的關係,要特別提醒,如果父母贈與給子女或是配偶之間相互贈與,需留意死亡前2年內贈與的財產會被視為遺產,因此需及早規劃。

之所以稱做「規劃」,意思是如果等事情發生了,或者時間很接近時,通常就已經很難再有使用其他方法的空間,越早開始計畫就越有更多選擇。

一個常見誤解是,覺得買保險就能節稅,但實際上並不一定,某些短期保險可能會涉及「保險實質課稅八大樣態」,因而被課稅,細節建議與保險專業人士詳談。

關於傳承不動產給子女,贈與、繼承或買賣何者較節稅,可閱讀:贈與稅懶人包

快速重點整理:遺產稅 是什麼?

- 被繼產人死亡時,繼承人要繼承遺產時,必須先申報遺產稅,才能順利繼承遺產。

- 一般遺產免稅額為1333萬內,2025年起遺產淨額5,621萬以下為10%、5,621萬至1億1,242萬元課徵500萬並加15%、超過1億1,242萬元課徵1250萬並加20%。

- 被繼承人所留的財產,不論金額大小或是否超過免稅額,都必須要辦理遺產稅申報。

- 遺產稅沒繳的話會被罰款,每超過2天,要按應納稅額加徵1%的滯納金。

本篇文章資料整理自網路及政府公告,如果有更新以政府最新公告為主。

| 財富傳承移轉時,需要知道「節稅佈局」 |

||

| 贈與稅是什麼 | 房子、土地 該用「贈與」 還是「買賣」? |

土地增值稅 是什麼? |

| 避免子女爭產 「銀行信託」 |

規劃保險時 節省贈與稅 |

遺產稅是什麼 |

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

找專業節稅人 幫忙

遺產稅是什麼?如何節稅?最新最完整的遺產稅懶人包 – Mr.Market市場先生 https://share.google/poMGZonwnKjKmsEUd

被繼產人死亡時,繼承人要繼承遺產時,必須先申報遺產稅,才能順利繼承遺產。

一般遺產免稅額為1333萬內,2025年起遺產淨額5,621萬以下為10%、5,621萬至1億1,242萬元課徵500萬並加15%、超過1億1,242萬元課徵1250萬並加20%。

繼承人所留的財產,不論金額大小或是否超過免稅額,都必須要辦理遺產稅申報。

問:繼承人所留的財產,請確認是否少1字「被」:被繼承人

遺產稅沒繳的話會被罰款,每超過2天,要按應納稅額加徵1%的滯納金。

你好,感謝細心提醒,文章已調整!