土地增值稅是什麼?大約多少?自用、贈與、重購退稅試算詳解

在賣屋的過程中,最重要的兩項稅賦就是「 土地增值稅 」與「房地合一稅」,金額都有可能相當龐大,因此賣屋前一定要先了解以避免賠本出售,尤其是持有時間較久,或擁有較大面積土地的房產(例如透天厝),出售時的土地增值稅可能會相當驚人。

這篇文章市場先生帶你快速了解土地增值稅。

【本文為個人經驗分享及資料收集整理分享,並非無任何稅務建議之意。實際稅務規定,請依照國稅局官方資訊為準。】

本文市場先生會告訴你:

土地增值稅是什麼?

土地增值稅是:土地所有權移轉時要課的稅,課稅範圍是土地的持有期間~出售期間的增值部分。

主要分為一般增值稅率、自用住宅地優惠稅率。

土地增值稅一般發生在出售土地或房屋的時候,房屋是因為賣房也包含賣了一部分的土地 (除非你買的是地上權的房子),所以也要繳土地增值稅,簡單來說,就是你賣出的土地或房屋的價值增加了,所以就必須繳稅。

土地增值稅又有兩種稅率,分別是 一般增值稅率(約20%~40%) 跟 自用住宅地優惠稅率(固定10%),以下會一一介紹。

土地增值稅計算方式是什麼?(一般增值稅率、自用住宅優惠稅率)

如果你的土地/房屋不是自用住宅,就是用一般增值稅率,如果是自用住宅,就是用自用住宅優惠稅率。

一般增值稅率

一般增值稅率的計算公式,可以分成四個步驟:

- 土地漲價總數額 = 申報現值總額 – 前次移轉時所申報之現值總額 × 臺灣地區消費者物價總指數 – 工程受益費

- 漲價倍數 = 土地漲價總數額 ÷ (前次移轉時所申報之現值總額 × 臺灣地區消費者物價總指數)

- 累進差額 = 原規定地價或前次移轉現值 × 臺灣地區消費者物價總指數 × 看級數及持有年數決定的數字

- 應徵稅額 = 土地漲價總數額 × {稅率 – [(依級距規定的%數) × 減徵率]} – 累進差額

(二級以上的級數才需減去累進差額)

申報現值總額就是土地公告現值,簡單來說就是土地現在值多少錢,這可以到內政部網站查詢。

臺灣地區消費者物價總指數,可以去行政院公佈的統計表中的:各年月為基期之消費者物價總指數-稅務專用查詢。

工程受益費簡單來說,就是政府推動都市建設時,有受益的土地需課徵的費用,有繳過的話這邊就可以扣掉。

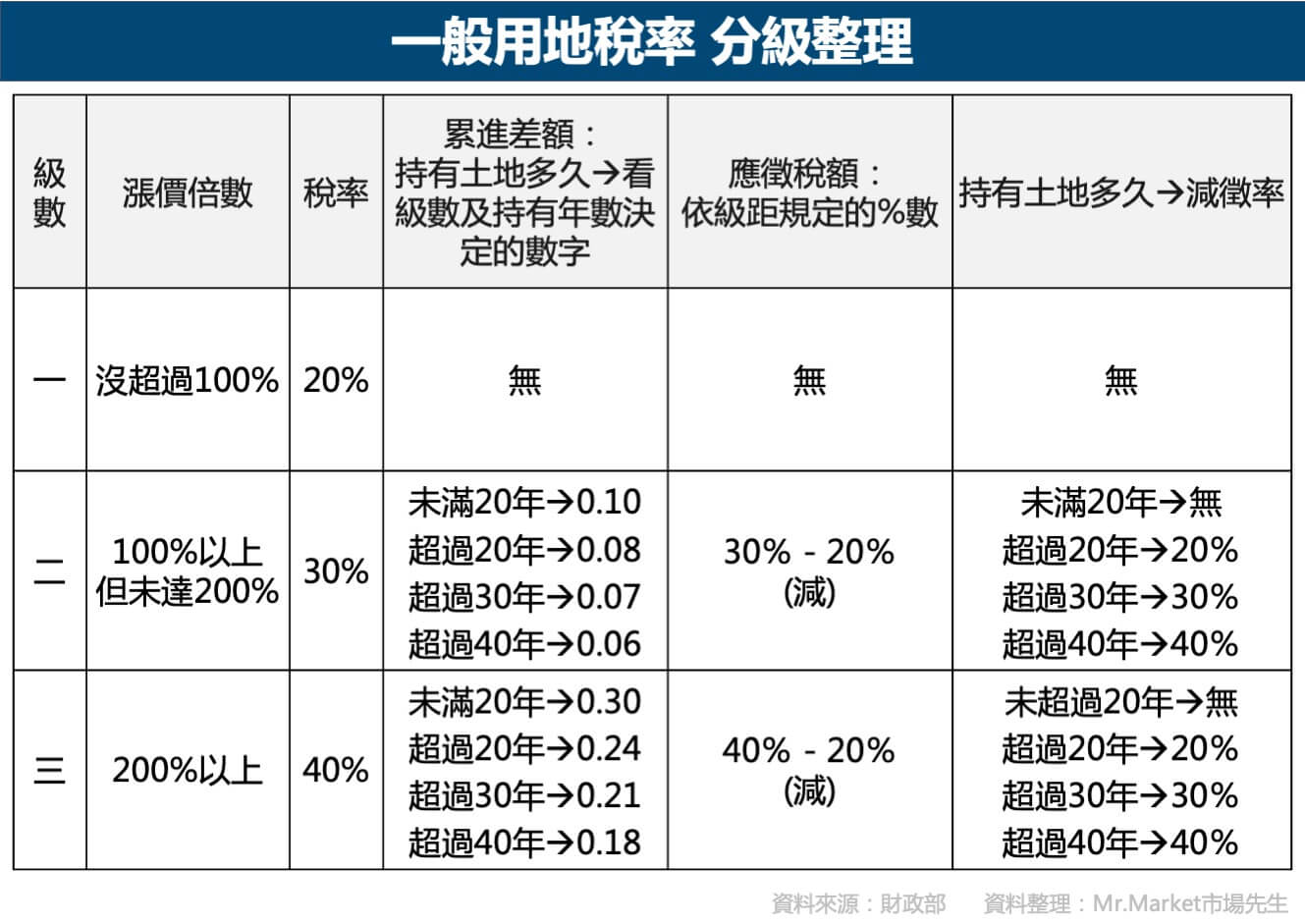

漲價倍數:會依土地漲價總數額 (超過原規定地價或前次移轉時的現值) 的漲幅程度分為三級,漲價幅度越高、稅率越高。

累進差額中的,看級數及持有年數決定的數字,及應徵稅額中的稅率、依級距規定的%數,會跟級數跟持有土地幾年有關,這個需要看財政部給的表格(如下)。

一般增值稅率計算案例

假設市場先生想要出售面積80平方公尺的土地,資訊如下:

- 申報現值 = 20萬/平方公尺

- 前次移轉時所申報之現值總額 = 8萬

- 臺灣地區消費者物價總指數 = 100%

- 工程受益費 = 5萬

- 持有土地25年

1. 土地漲價總數額 = 申報現值總額 – 前次移轉時所申報之現值總額 × 臺灣地區消費者物價總指數 – 工程受益費

土地漲價總數額 = (20萬 × 80平方公尺) – (8萬 × 80平方公尺 × 100%) – 5萬 = 9,550,000

2. 漲價倍數 = 土地漲價總數額 ÷ (前次移轉時所申報之現值總額 × 臺灣地區消費者物價總指數)

漲價倍數 = 9,550,000 ÷ (8萬 × 80平方公尺 × 100%) = 149.2% –> 100%以上,未達200% –> 第二級

3. 累進差額 = 原規定地價或前次移轉現值 × 臺灣地區消費者物價總指數 × 看級數及持有年數決定的數字

累進差額 = 8萬 × 80平方公尺 × 100% × 0.08 = 512,000

4. 應徵稅額 = 土地漲價總數額 × {稅率 – [(依級距規定的%數) × 減徵率]} – 累進差額

應徵稅額 = 9,550,000 × {30% – [(30% – 20%) × 20%]} – 512,000 = 9,550,000 × 28% – 512,000 = 2,162,000

如果不想自己算,也可以參考財政部的土地增值稅試算網頁。

自用住宅優惠稅率

自用住宅優惠稅率應徵稅額 = 土地漲價總數額 × 10%

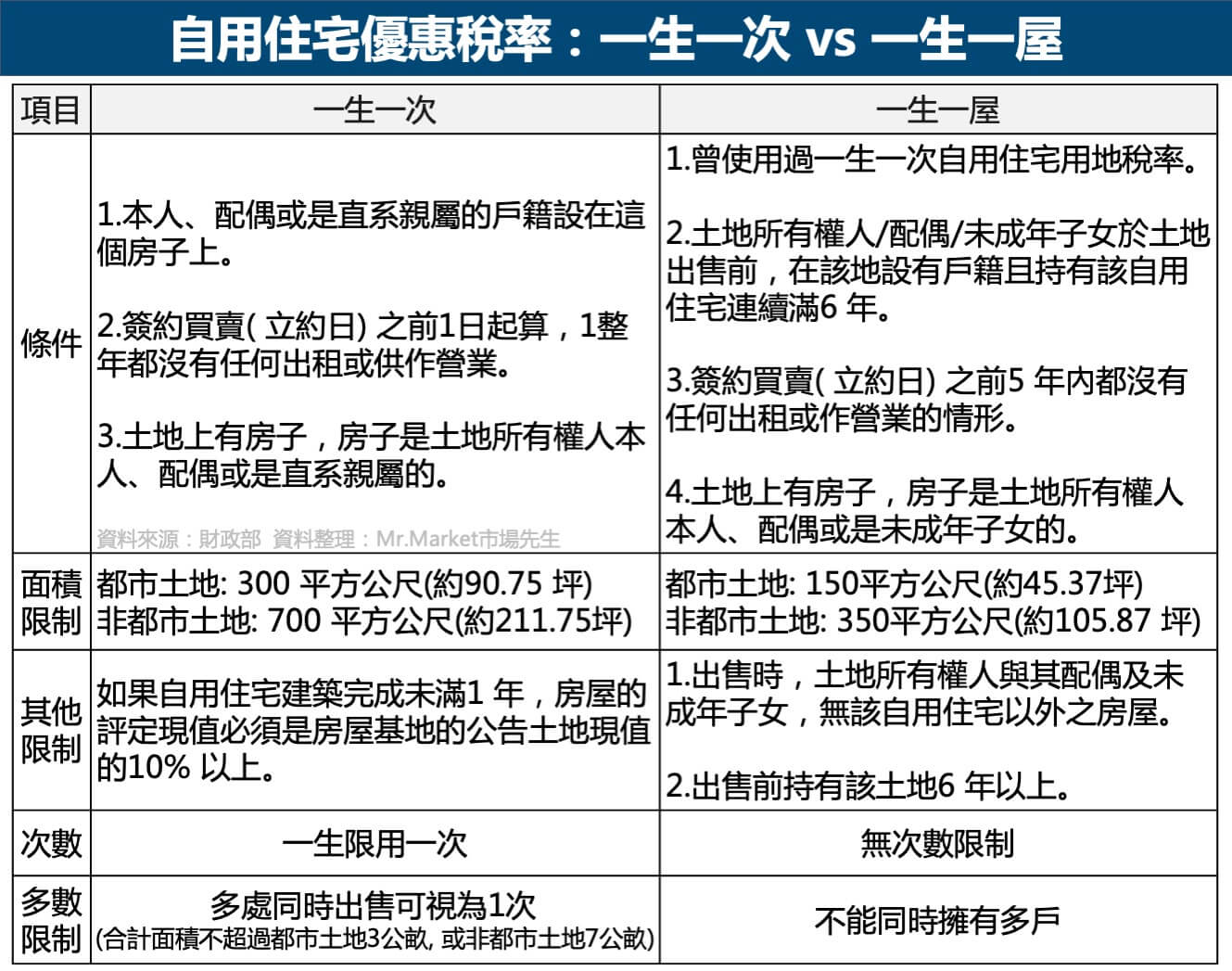

自用住宅地出售時,有「一生一次」或「一生一屋」的自用住宅地優惠稅率,這兩個的稅率都是10%。

光看字面上會有點誤導,事實上每個人用過一生一次後,還適用一生一屋的優惠,而且一生一屋並沒有次數的限制,但一生一屋的適用條件比一生一次更嚴格。

先簡單的列出一生一次及一生一屋需符合的條件:

| 自用住宅優惠稅率:一生一次 需符合條件 (出售前一年都要符合) |

|

| 1 | 戶籍有登記且有所有權:本人、配偶、直系親屬 |

| 2 | 一年內無出租、無營業 |

| 3 | 一生只可以用一次 |

| 4 | 有面積限制、如果自用住宅未滿一年,房屋價值限制 |

| 5 | 同時出售多處可視為1次(不能超過規定面積) |

| 資料來源:財政部 資料整理:Mr.Market市場先生 |

|

一生一屋可以用很多次,但條件比一生一次更嚴格:

| 自用住宅優惠稅率:一生一屋 需符合條件 | |

| 1 | 已用一生一次 |

| 2 | 戶籍有登記且有所有權滿6年:本人、配偶、未成年子女 |

| 3 | 五年內無出租、無營業 |

| 4 | 不能有其他房屋:本人、配偶、未成年子女 |

| 5 | 有面積限制 |

| 6 | 無次數限制 |

| 7 | 不能同時擁有多戶 |

| 資料來源:財政部 資料整理:Mr.Market市場先生 |

|

一生一次、一生一屋,兩者比較如下:

自用住宅優惠稅率計算案例

自用這宅優惠稅率不管一生一次、或一生一屋都是10%,所以比一般用地稅率簡單很多。

繼續用一般用地稅率計算案例來算:

土地漲價總數額 = 申報現值總額 – 前次移轉時所申報之現值總額 × 臺灣地區消費者物價總指數 – 工程受益費

土地漲價總數額 = (20萬 × 80平方公尺) – (8萬 × 80平方公尺 × 100%) – 5萬 = 9,550,000

9,550,000 × 稅率10% = 955,000元

自住換屋,該如何節稅(自用住宅 重購退稅 優惠)?

土地增值稅跟房地合一稅針對自用住宅重購都有稅賦上的優惠,且無次數限制。

簡單來說,只要是2年內不管是先買後賣或是先賣後買,都可以有退稅的優惠,實施辦法整理如下:

| 自住換屋節稅方法(自用住宅重購退稅優惠) | ||

| 稅率種類 | 土地增值稅 | 房地合一稅(新制) |

| 適用項目 | 土地 | 土地、房屋 |

| 適用對象 | 需為同一所有權人 | 可為本人或配偶 |

| 自用住宅定義 | 1. 本人或配偶、直系親屬設有戶籍 2. 房屋需為本人或配偶、直系親屬所有 3. 出售前1年未供營業使用或出租 |

1. 本人或配偶、未成年子女設有戶籍 2. 房屋需為本人或配偶所有 3. 出售前1年未供營業使用或出租 |

| 面積限制 | 都市面積<3公畝,非都市面積<7公畝 | 無 |

| 優惠稅率 | 新購自宅用地的申報移轉地價-(原出售自宅用地申報移轉地價-已繳土地增值稅)=Y (Y不可為零或負數) • 已繳土地增值稅款≦Y時,已繳的增值稅款可全數退還 • 已繳土地增值稅款>Y時,可退還相當於Y的稅款 |

•小屋換大屋,全額退稅 •大屋換小屋,比例退稅 |

| 限制條款 | 5年內不得改作其他用途或出售,否則須繳回退稅 | |

| 次數限制 | 無次數限制 | |

| 買賣期限 | 2年內完成先買後賣或先賣後買的重購行為 | |

| 資料來源:財政部 資料整理:Mr.Market市場先生 |

||

名下有多間房地產,該如何節稅?

如果名下有多間自住不動產,出售時不適用以上的自用住宅 重購退稅 優惠,可善用以下節稅的技巧:

1. 善用「一生一次」的自住優惠稅率10%:

如果你有多戶自用住宅且未使用過一生一次的自住優惠稅率,可以安排在同一時間點出售、同一天申報,可多戶同時享用一生一次的優惠。

如果無法同時辦理者,則可評估優惠稅率用在哪一戶最有利。

2. 配偶互贈土地,可申請不課土地增值稅:

如果房子或土地都登記在其中一方,本人用過一生一次自住優惠稅率10%後,再次買賣時,如果符合自住條件,可先把土地贈與配偶再出售,因夫妻間贈與不課土地增值稅且不計算贈與稅,這樣一來又可以多使用一個「一生一次」的優惠。

其他節稅方法分享-「掌握買賣時間點」

掌握買賣時間點也能節稅,因為土地增值稅是依據土地公告現值來課徵,而土地公告現值為每年的1/1調整,如果是在景氣好的時候出售土地,可以在12月底前完成產權移轉手續登記,以避開公告現值的調漲。

如果是短期投資,同年度完成買賣,那麼公告現值沒有調整,也可以達到節稅效果。

因此對賣方來說,在年底前完成交易較有利;但對買方來說,於年初時購買較有利,因其土地價值可能較高,後續再出售可節省土地增值稅。

快速重點整理:土地增值稅是什麼?

- 如為換屋,可善用自用住宅用地 重購退稅 。

- 如為自用住宅出售非換屋,可善用自用住宅優惠稅率10%。

- 除本人外,善用配偶「一生一次」的自用住宅優惠稅率。

- 擁有多戶自用住宅,可善用「多戶」一起使用「一生一次」的自用住宅優惠,若無法安排同日出售,可選擇最有利的那一戶使用優惠稅率。

- 對賣方來說,於接近年底出售時,在12月底前完成產權移轉手續登記可以避免次年度的土地公告現值調漲,進而節稅。

專欄作者:牟均俞 主編:市場先生本篇文章資料整理自網路及政府公告,若有更新以政府最新公告為主。

| 財富傳承移轉時,需要知道「節稅佈局」 |

||

| 贈與稅是什麼 | 房子、土地 該用「贈與」 還是「買賣」? |

土地增值稅 是什麼? |

| 避免子女爭產 「銀行信託」 |

規劃保險時 節省贈與稅 |

遺產稅是什麼 |

加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

應徵稅額 = 土地漲價總數額 × {稅率 – [(依級距規定的%數) × 減徵率]} – 累進差額

最新財政部網頁沒有”累進差額”這項耶

請幫忙釐清

謝謝

謝謝回饋!目前看財政部網頁,二級以上仍需減去累進差額,一級是不用的,已補充說明在內文中,謝謝!