股票與債券一定都是負相關嗎? 總體經濟政策對股債相關性的影響

在一般的資產配置中,以股票與債券為占比最大的配置,

以往都是認為股票與債券是負相關及低相關,股票能在行情上漲時,提供優渥的報酬,債券能在行情下跌時,做為避險資產,就能夠有效管控風險,

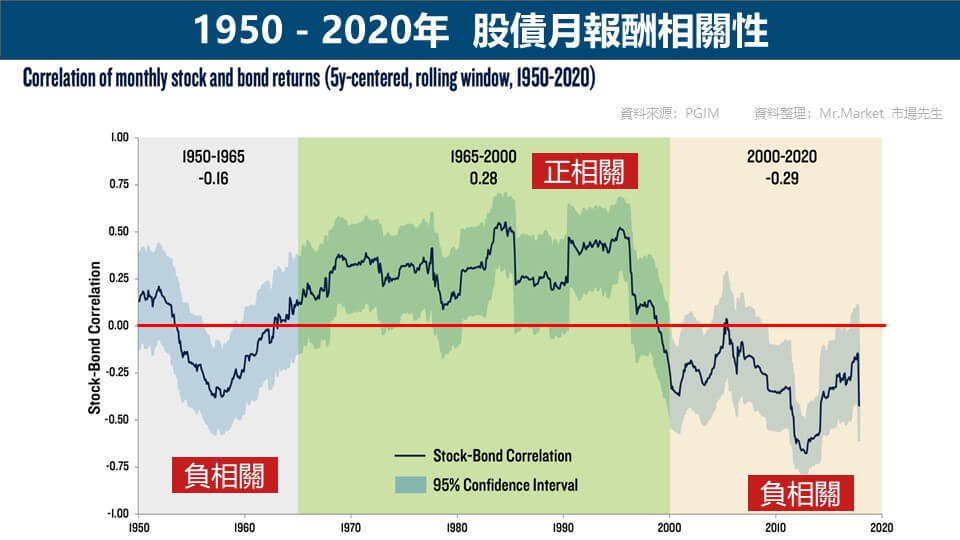

但是,研究機構PGIM根據1950-2020年統計歷年的股債相關性後,打破了舊有觀念,

發現股債並非一定都是負相關,例如在1965-2000年時期就呈現正相關性,

這項發現將會影響投資人在資產配置的程度?

市場先生在此篇文章中,會用淺顯易懂的方式,讓投資人明白股債相關性如何影響投資組合。

這份報告是關於總體經濟的研究,從報告中摘錄出重點與評論,

以下提供原始資料作者、出處及標題:

資料作者/出處:Junying Shen、Noah Weisberger, PhD. Form PGIM IAS.

文章標題:US stock-bond correlation.What are the macroeconomic drivers?

股票與債券都是負相關嗎?

從歷史上來看,有時正相關,有時負相關,而正負相關會受到當時總體經濟政策的影響

資產配置中,最常被使用的配置就是股票與債券來分散分險,一般都是認為這兩種資產是呈現低度相關甚至負相關,

尤其是在股票下跌時期,債券和股票都有反向的走勢,

根據PGIM統計1950-2020年股債相關性後,歷史資料證實並非一定是負相關,發現在1965-2000年間就呈現正相關性。

Tip:正負相關的意思是什麼?

正相關的意思是,當A資產上漲時,B資產也同步上漲;當A資產下跌時,B資產也同步下跌。

負相關的意思是,當A資產上漲時,B資產是反向下跌;當A資產下跌時,B資產則反向上漲資產的相關性,最主要用在資產組合時,選擇低相關或者某些關鍵時期有負相關的資產,可以減少整體資產的波動性,有效的管控風險,在不同時期都能提高正報酬的確定性。

那麼是什麼因素導致出現股票債券相關機制發生變化?

在這研究中認為,

導致股債相關性發生變化(正轉負、負轉正)的原因,

最主要是因為政府實施財政政策、貨幣政策,進而影響利率、通貨膨脹、經濟成長、風險溢酬之間的一系列相關變化,包含以下4種因子:

- 貨幣政策的自主程度(Degree of monetary policy discretion):非自主性 vs 自主性

- 財政政策的永續性(Sustainability of fiscal policy):永續性 vs 非永續性

- 財政和貨幣政策獨立性(Fiscal and monetary policy independence):協調性 vs 獨立性

- 總需求提升與總供給變動(Shifts in aggregate supply and demand)

|

總體經濟政策名詞的定義與解釋 |

|

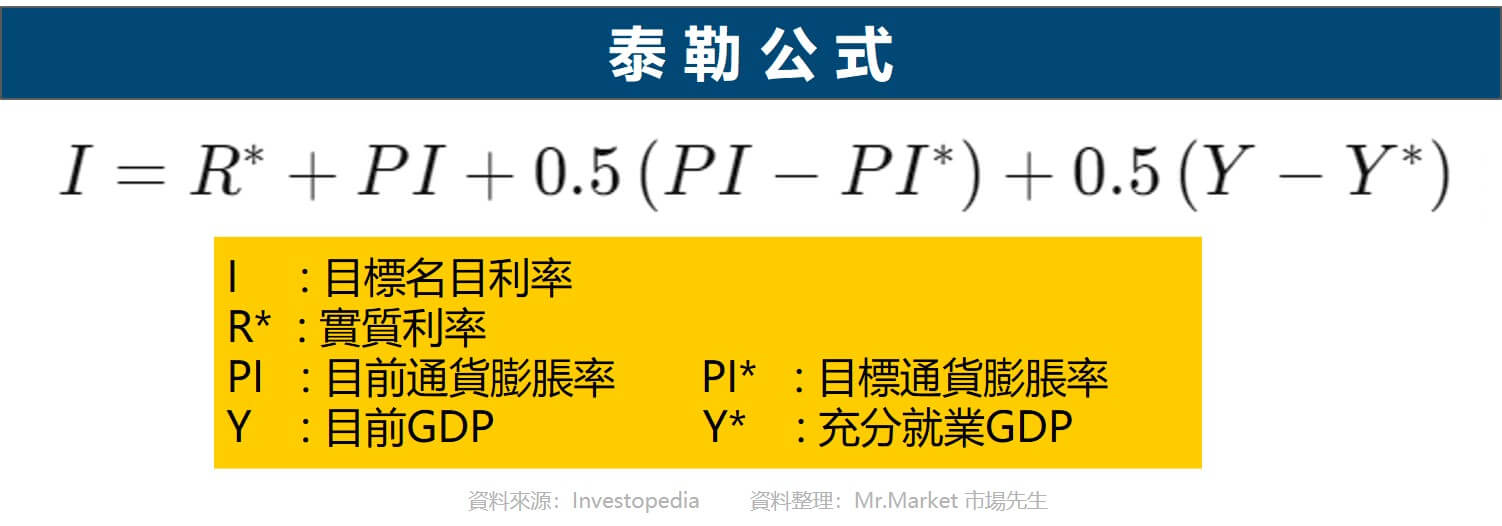

| 貨幣政策的非自主性 vs 自主性 | ▲非自主性 ➥ 在20世紀時,美國聯準會(Fed)為了讓央行在調整利率時,是有規則可以遵循,因此訂定以「泰勒規則」(英文:Taylor’s Rule)為基準的貨幣政策,

泰勒規則簡單來說,就是當下利率由通膨、GDP來決定,沒有人為判斷或其他干擾,是被動、非自主的決定。但是,目前經濟實際情況比20世紀時更為複雜,已經沒有依照泰勒法則做利率變動,僅做為參考值。 ▲自主性 ➥ 不依照泰勒的規則,而根據當下的經濟狀況,主觀判斷做出的貨幣政策。 |

| 財政政策的非永續性 vs 永續性 | ▲非永續性 ➥ 作者使用「債務對GDP」(英文:Debt-to-GDP)的比率,當債務相對GDP高出許多,表示國家財政進入非永續性。

債務太高時,會影響國家經濟體運作,有可能會處於破產的疑慮中,導致財政沒有辦法繼續經營,最好的辦法就是不斷向外借錢、對內發公債,就像美國債還是持續把天花板撐高。 而對於國民來說,在未來需要負擔更高的稅額,來支付國家債務。如果增加大量債務卻無法帶來相應的經濟成長,那代表這個財政政策是沒有永續性的。 ▲永續性 ➥ 當債務相對GDP低或穩定狀態,此時國家財政狀態定義為永續性。 |

| 財政和貨幣政策的協調性 vs 獨立性 | ▲協調性 ➥ 財政和貨幣政策相互協調的意思是,當其中一方無法達成總體經濟目標時(經濟成長率、就業率、通貨膨脹率),另一方會接著啟動政策,協助一起達成目標。

例如目標是增加經濟成長率、降低通膨率,當貨幣政策把利率調到0,但通膨還是很高,此時就會實行財政政策,降低財政支出,也就是說不要再花錢了,通膨已經太高了。 ▲獨立性 ➥ 在 1951 年財政部與美聯儲簽定Treasury-Federal Reserve Accord法案,此法案規範在沒有特殊情況時,財政與貨幣要各自獨立,且Fed需超越政府、政黨成為中立的角色,不因政治壓力而做出某一貨幣政策。 有一個犯規的實例~川普對Fed施壓調低利率、延長QE期限,讓股市能夠持續上漲,期待在下一期的總統大選中獲得更多的選票。 |

| 總需求提升 | 因為「需求」提升,而導致經濟市場中一連串的反應 |

| 總供給變動 | 因為「供給」的上升或下降,而導致經濟市場中一連串的反應 |

|

資料整理:Mr.Market市場先生 |

|

總體經濟政策如何驅動股債相關性

因為這個環節比較複雜,以下直接整理出關係表格,你可以先透過表格了解總體經濟政策的實行對正負股債關係的影響,促使經濟市場環境如何變化,接下來在表格下方有更詳細的解說。

股債的正負相關性,影響因素可以分成政策性(前一段提到各種政策實施),以及經濟面的實際指標數據的變化(通膨、經濟成長)。

| 影響因素 | 正向股債關係 (1965-2000年) |

負向股債關係 (1950-1965年和 2000 年至今) |

| 總體經濟政策的實行(驅動因子) | 1. 自主性貨幣政策

2. 非永續性財政政策 3. 協調的財政和貨幣政策 4. 總供給變動 |

1. 非自主性貨幣政策

2. 永續性財政政策 3. 獨立的財政或貨幣政策 4. 總需求提升 |

| *總體經濟指標的變化(變動因子) | 1. 高而多變的無風險利率及通貨膨脹

2. 經濟成長與利率的負相關關係 3. 股票和債券風險溢價同向移動 |

1. 低而穩定的無風險利率及通貨膨脹

2. 經濟成長與利率的正相關關係 3. 股票和債券風險溢價不同向移動 |

|

資料整理:Mr.Market市場先生 |

||

*總體經濟指標的變化是由3個因子組成:無風險利率的波動、股票與債券風險溢酬相關性、經濟成長與利率變動關係。

影響股債正負相關性的因素

以下是更詳細說明各種總經政策實行後,市場利率、通膨、經濟成長、風險溢價的後續變化關系。

在本研究中發現,影響股債正負相關性的因素包括:

- 貨幣政策的非自主性 vs 自主性

實行「非自主性」貨幣政策,股債相關性是負相關,股債相互有避險的效果

實行「自主性」貨幣政策,股債相關性是正相關,股債有雙漲、雙跌的現象,彼此沒有避險效用

非自主性的貨幣政策:以「泰勒規則」(英文:Taylor’s Rule)為基準的貨幣政策,泰勒規則是依據目前國家通貨膨脹率(CPI指數)、經濟成長率(GDP)是否達到充分就業的經濟成長率(GDP)來調整目標名目利率。

這裡的經濟成長率與充分就業經濟成長率是指「目前實際經濟成長率」與「理想中經濟成長率」。

如果通貨膨脹率低於2%(通常預設通貨膨脹率為2%,這是一個最理想的溫和通貨膨脹率),央行就會傾向於調低利率來促進通貨膨脹;高於2%,就調高利率來降低通貨膨脹。

目前經濟成長率與理想中充分就業的經濟成長率之間的差距,來判斷經濟成長率是好還是不好,再做政策適當調整,

如果經濟成長率低於充分就業的經濟成長率,央行就會傾向於調低利率,讓資金成本降低,促進經濟發展。

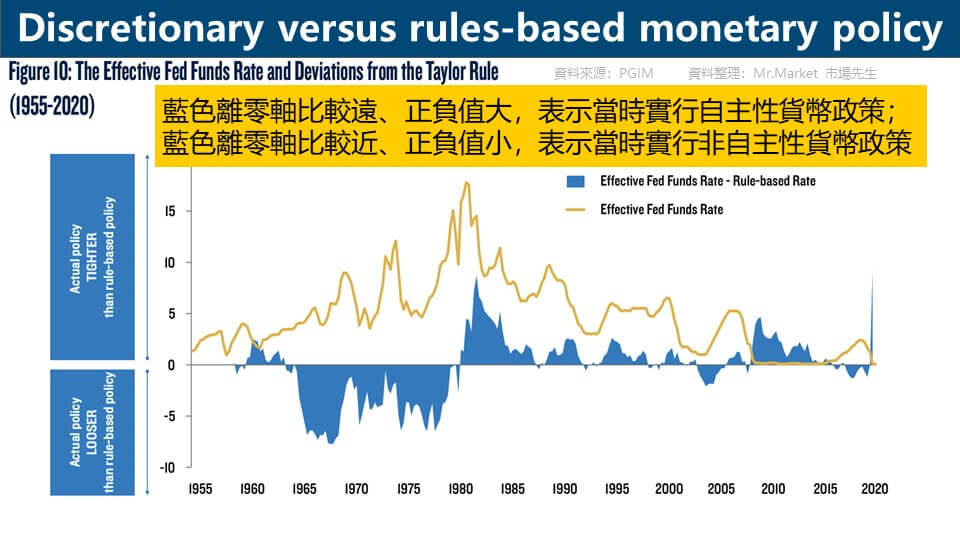

自主性的貨幣政策:自主性貨幣政策就是沒有遵照泰勒計算出的利率實行,是根據當下的經濟狀況,實行主觀判斷決定出的利率,

例如:1980年代的經濟環境是高經濟成長、石油危機導致通貨膨脹上升,如果依照非自主性貨幣政策規定,要實行泰勒規則所計算出要調整的名目利率,但是,泰勒規則計算出來的名目利率,央行認為不適用當時的經濟狀況,反而要超過泰勒規則名目利率,也就是再拉高利率來降低通貨膨脹,才能緩解高通貨膨脹的狀況,這個現象就叫做自主性貨幣政策。

如下圖,實際利率是黃色線。

泰勒公式與實際聯邦銀行基金利率之間的差異是下圖藍色區塊。

當藍色離零軸愈遠、正負值愈大,表示當時是實行自主性貨幣政策,經濟成長與利率將呈現負相關,股債相關是正相關,股債雙漲、雙跌的現象,彼此沒有避險的效用。

當藍色離零軸愈近、正負值愈小,表示當時兩種貨幣政策,推算的利率幾乎是一樣,最終會遵循泰勒規則,實行非自主性貨幣政策,在經濟成長時會調高利率,使經濟成長波動與利率波動呈現正相關,股債相關性是負相關,股票及債券相互有避險的效果,當股票下跌時,買債券來避險。

- 財政政策的永續性 vs 非永續性

債務對GDP比率高,為非永續性財政政策

債務對GDP比率低,為永續性財政政策

作者以「債務對GDP比率」來判斷財政永續性及非永續性,

債務GDP比率有穩定或低水準的趨勢時,稱「永續性」財政政策,

反之,若債務高於GDP總值,甚至不斷增加舉債,則稱「非永續性」財政政策。

在國家大幅舉債,執行非永續性財政政策時,影響鏈如下:

國家大量舉債 ➥ 降低民間儲蓄(因為政府、民間要投資,都是從原來的儲蓄中支出)➥排擠私人投資(如果民間的儲蓄降低,代表未來新建廠房、購買土地、投入生產資本會減少,導致經濟成長率會放緩)➥ 將使經濟成長率放緩 ➥ 同時資金總量減少,利率上升 (也因為儲蓄變少了,物以稀為貴,儲蓄價格也就是利率跟著上升)➥ 經濟成長與利率變動呈現負相關 ➥ 股債正相關。

不過,在實際情況裡,會需要考慮更多因素,像是戰爭、傳染病都沒有被考慮其中,這個影響鏈就不會這麼單純,會更為複雜。

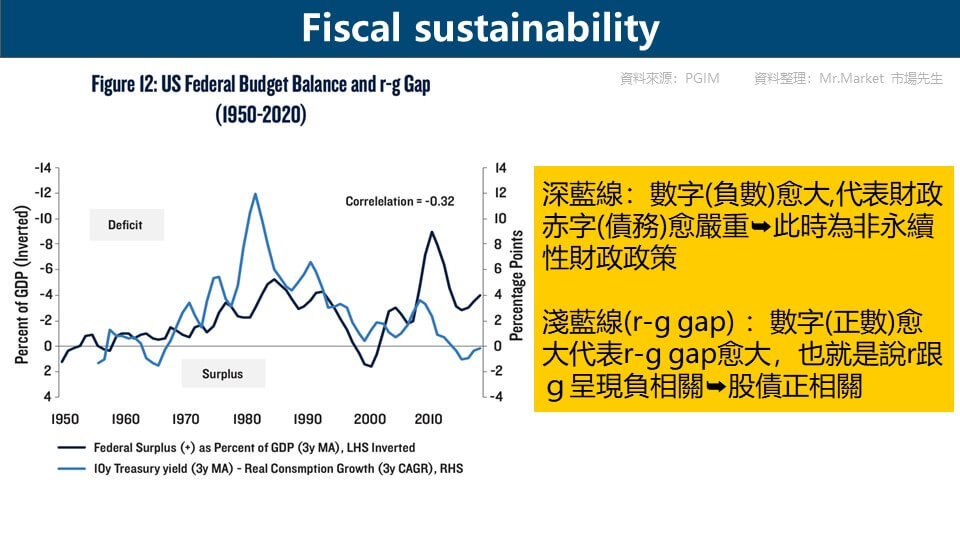

作者使用r-g gap來衡量財政政策實行時,利率與經濟成長之間的變化,r-g gap意思是說利率(r)與經濟成長(g)的差值(gap)。

深藍線:聯邦財政盈餘及赤字 Federal Surplus or Deficit占GDP的比率,美國財政盈餘基本上長期是負值,而將這個赤字與GDP相除對比,

負數愈大代表財政赤字愈嚴重,此時為非永續性財政政策。(看左邊縱軸數據)

( r-g gap )淺藍線:10年公債殖利率-3年消費成長率(美國是一個消費成長型的國家,所以會以此數據作為經濟成長率) ,

當國家大量舉債時,會導致公債殖利率上升(舉債成本增加),而公債殖利率r大於消費成長率g越高,代表舉債的程度越高,

當r跟g 愈呈現負相關愈大,淺藍色線就越大,代表財政政策呈現非永續性,股債就正相關。(看右邊縱軸數據)

上述兩條線、兩組數據,都是在用不同的方式,說明財政政策與實際經濟的關聯性。

總結來說2010年以前兩者走勢相似,當財政赤字愈嚴重,r-g gap也就愈大。

另外,在2010之後r-g gap轉為負數,主因是美國實行QE政策,導致利率(r)趨近於0(市場上資金變多),經濟成長率(g)只有1%或2%時,r-g就會變成負數,因為超級低的利率抵銷經濟成長率。

- 財政和貨幣政策的協調性 vs 獨立性

財政政策與貨幣政策愈互相搭配使用,愈可能造成股債正相關

雖然貨幣和財政政策通常是獨⽴的,但相互協調也可能會出現,

政府擴大支出提高經濟成長率 (此為財政政策) ➥ 同時可能導致通膨、利率上升(因為民間可以借貸的資金少,要用更高的利率去借到錢),並以貨幣政策降低利率(為了降低利率,會發行更多貨幣,利率自然就會下降)。

所以在兩者相互協調下,經濟成長率提升與利率下降將呈負相關,使股債正相關,

這種時候通常股票漲(政府擴大支出+降低利率)、債券也漲(降低利率)。但通膨可能會上升。

若兩者的協調操作是長期的,會造成市場的高通膨,進而降低經濟成長率、提升風險溢酬,使股債正相關(股債風險都提高,下跌時更容易一起跌)。

- 總需求提升

需求帶動的經濟成長, 使股債負相關,具有相互避險的效果

當總需求向上提升 ➥ 促使總供給上升及價格上漲 ➥ 提升經濟成長率,同時也會帶動通貨膨脹率。

通膨率的上升 ➥ 名目利率隨之上升 ➥ 造成經濟成長與利率同向變動 ➥ 使股債負相關,具有相互避險的效果。

(需求提升會讓經濟成長、股票上漲,但導致的利率上升,則讓債券下跌)

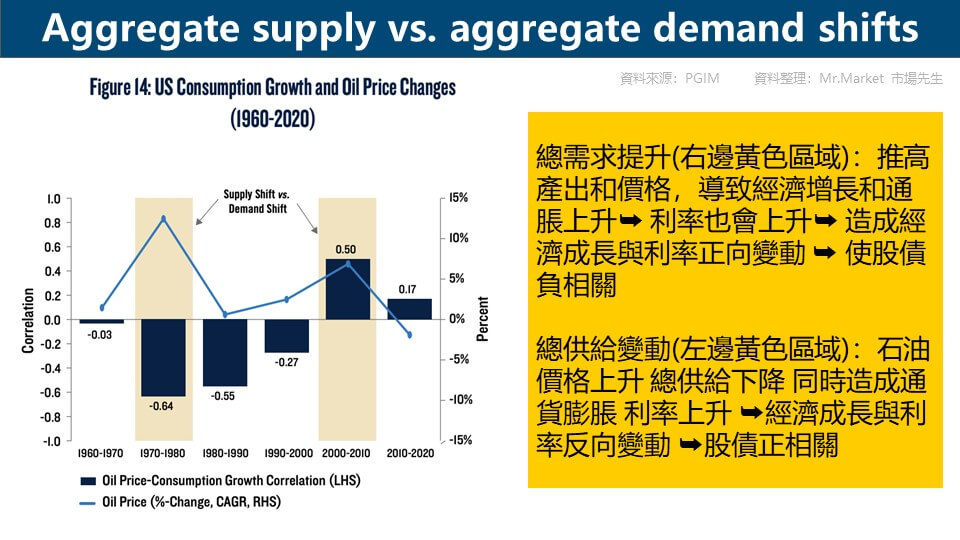

- 總供給變動

不論總供給變動方向是上升或是下降,都會使股債呈現正相關

總供給增加

作者以全要素⽣產率(英文:Total Factor Productivity 簡稱:TFP ) 觀察總供給(AS)的增加 ➥ 經濟產出增加 ➥ 經濟成長率上升 ➥ 通貨膨脹率下降 ➥ 名目利率下降 ➥ 經濟成長與利率反向變動 ➥ 股債正相關(經濟成長且利率跌,股債容易同步上升)。

總供給減少

作者以石油價格(石油是生產的必要成本)觀察總供給AS的減少(油價上升) ➥ 造成經濟成長放緩 ➥ 通貨膨脹上升➥ 名目利率上升 ➥ 同時使股票、債券的風險溢酬增加( 需背負更高的風險 ) ➥ 造成股債正向變動(股債容易一起跌)。

股債相關性如何影響投資組合

投資人做股債配置時,觀察到總體經濟有些狀況發生時,對自已的投資會有什麼影響?

負相關時期:

負相關意味著股票及債券相互有避險的效果,例如當股票下跌時,買債券來避險,平衡整體投資組合風險。

正相關及負相關轉正相關時期:

股票債券相關性負轉正,表示未來股票和債券不再相互有避險效果。

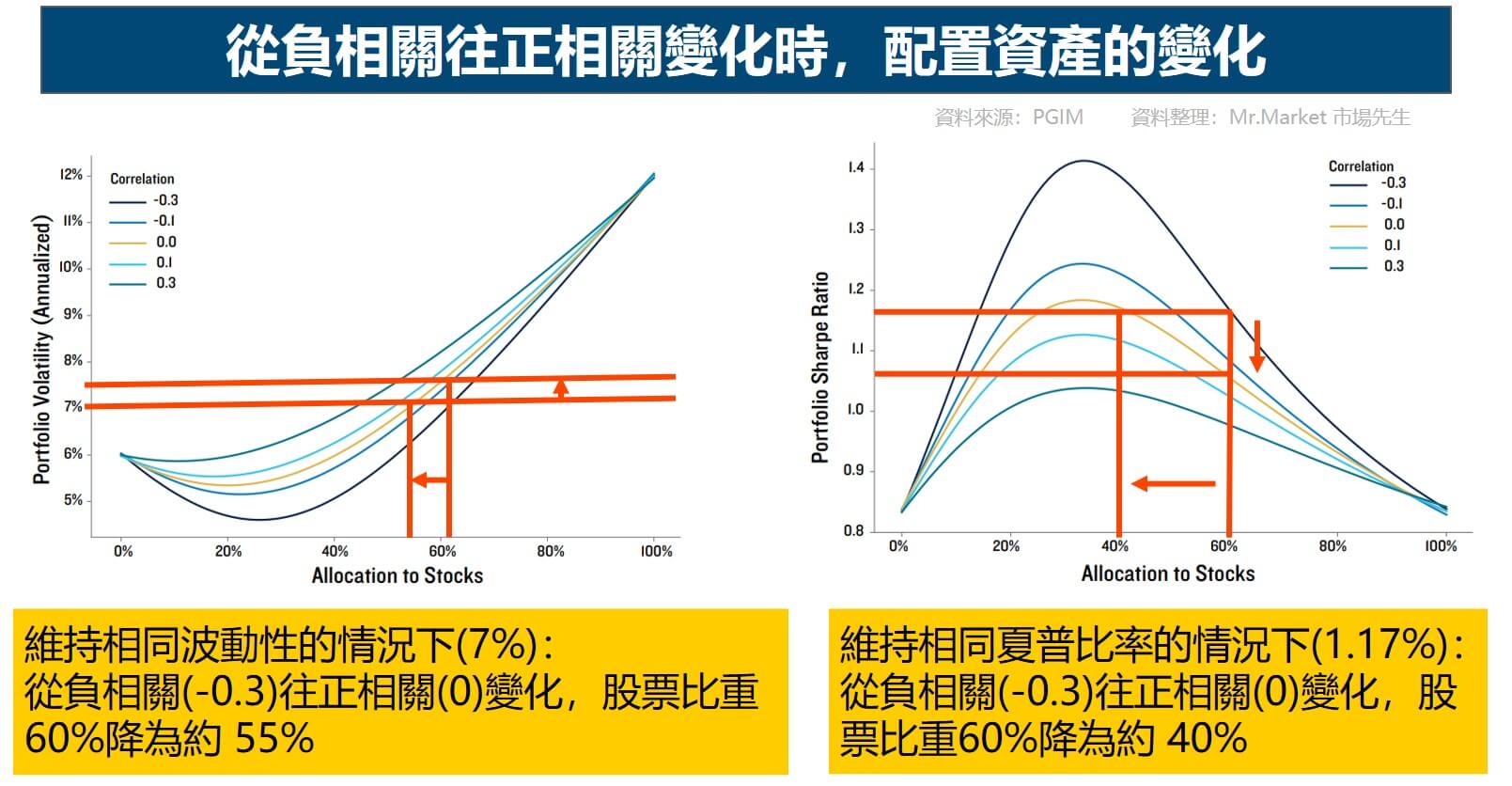

作者假設預期收益不變,相關性轉變將導致投資組合的波動性和⾵險增加,在向正相關轉變的情況下,要維持當前的⾵險⽔平,需要減少對股票的配置,使預期的投資組合表現更加溫和。

作者模擬了一套配置(每月重新平衡)的投資組合表現:

使用五種不同的股票債券相關性假設(-0.3、-0.1、0、0.1 和 0.3)

股票預期年回報率 10% / y,年化波動率 12%

債券預期回報率 5% / y,年化波動率 6%

結果發現投資組合報酬率隨著相關性轉變而變化不大,但是,相關性轉變會明顯影響投資組合波動性和夏普比率,也就是說股債相關性由負相關轉變為正,相同組合下波動性和夏普比率會提高。

- 股債越高度正相關時,投資組合的風險就越高。

例如下左圖,最下面的線是負相關 -0.3 ,波動率整體比較低,最上面的線是正相關 +0.3 ,波動率整體比較高。 - 股債越高度正相關時,就越難有高的夏普比例。

例如下右圖,最上面的線是負相關 -0.3 ,夏普比率峰值較高,下面的線是正相關 +0.3 的情況,股債夏普比率整體都比較低。

股債相關性由負相關轉為正相關:想保持一樣的波動性,要降低股票比重

下方左圖為例,

設置 60股票/40債券 的投資組合,當股票-債券相關性為 -0.3, 投資組合的波動性約為 7% (左圖),sharpe約為1.17 (右圖);

股票-債券相關性從-0.3上升至0,投資組合波動率將攀升至 7.5%(左圖),sharpe降到約1.08 (右圖),

想保持7%波動性,就要降低股票的比重。例如降到約55%股票時,可保有相同的波動性,降到40%股票,可以保有相同的sharpe ratio。

股債相關性由正相關轉為負相關:想保持一樣的波動性,要提高股票比重

反過來,當正相關轉為負相關,受到債券負相關保護,即使提高股票比重,也不會對波動性影響太大。

市場先生提示:

簡單來說,如果因為財政政策、貨幣政策、供需等因素,導致股債開始在某些時期容易呈現正相關,

那原本股債配比,報酬也許長期不會差很多,但風險會變大。在正相關時期,要做好心理準備是,原本股債配置的波動性會比以前負相關時大很多。

如果這樣的風險超過你的承受範圍,那在正相關時期,應該降低股票配置的比重。

額外提醒:實際上要預測未來相關性轉變是困難的

當市場發生相關性轉變時,才來更換資產,實際上已經來不及了,有很大的可能會在資產虧損時賣出,然後買進高價資產,

最好的方法在一開始就做好準備因應各種風險,而不是臨時遇到意外才調整,有做足夠規劃時,遇到意外也只要照計畫走就好。

可以透過歷史軌跡,讓我們有脈絡可循,預期未來可能會走向類似的情境,當然也有可能會是不同以往的新市場環境,但至少讓可以在配置時,能夠避開已知可能發生的風險,在資產配置上做得更好。

總結:總體經濟政策對股債相關性影響,有效幫助投資組合配置及調整

1.股債正相關:是因為實行自主的貨幣政策、非永續性的財政政策、 協調的財政和貨幣政策、總供給變動的關係,都可能導致股債正相關,

此時的市場環境具有高無風險利率、高通貨膨脹、經濟成長與利率負相關、股票和債券風險溢酬為同向的狀況。

2.股債負相關:是因為實行非自主性貨幣政策、永續性的財政政策、獨立的財政或貨幣政策、總需求提升的關係,導致股債負相關,

此時的市場環境具低無風險利率、低通貨膨脹、經濟成長與利率正相關、股票和債券風險溢酬為反向的狀況。

這篇文章主要是告訴投資人,股債不一定都是負相關,當政府總體經濟政策實行時,股債可能會是正相關,這時就不能再期待債券對平衡整體配置風險是有幫助的,

此時投資人要考慮的是,是否要降低股票部位來控制風險,還是願意承擔比原本更高的風險換得同樣的回報,

不過,正相關不是絕對不好,像1965~2000年迎來股、債雙強的大多頭市場。

總結來說,心裡要有預期,股債正相關時期整體的風險跟過去回測出來的風險,不會一樣的穩定,而是會有更大的波動,

當股債配置卻又遇到劇烈波動時,提早有心理準備,不至於陷入恐慌。

市場先生提示:從這篇論文看近期經濟

本文中提了很多項影響因子,都各自有它的影響性,

雖然整體政策面來說,我們目前是處於股債負相關的階段,

例如在現在2022年初期,受到疫情及烏俄戰爭衝擊,市場呈現一個供給不足的情況(油價上升),這可能引起通膨、升息,這一連串事件,

導致近期股債可能某些時候會出現股債同跌的正相關現象,債券較無保護作用。

在這種情況下,股債雙跌是有可能發生的,投資人應該要有心理預期。

本文由 EDGE量化交易團隊 與 市場先生團隊 共同整理編輯

EDGE 是一支全量化交易的外資避險基金,藉由程式解讀每日即時產生的上千種數據,調整部位曝險和多空方向。除了常見的股票指數之外,亦交易原物料、匯率、債券和貴金屬期貨等商品,利用跨國多資產動態配置,達到基金穩定提升之目的。

本文為資訊整理與觀念教學分享,無任何投資推薦之意,投資必定有風險,投資前務必自行研究分析判斷。

延伸閱讀:

編輯:Sammi 主編:市場先生加入市場先生FB社團,充實更多理財好知識

50歲之前想退休一定要懂理財,解決投資的煩惱!

市場先生開了一堂的「用美股ETF創造穩定現金流」教學課程,

這堂課程會從基礎入門、資料查詢到實際操作,

教你學會建立一個穩定的全球ETF投資組合,目前累積已經有將近2000位同學上課。

線上課程》美股ETF創造穩定現金流線上課程連結

如果覺得這篇文章有幫助,

幫我按個讚,分享給更多人看到,謝謝!

一般留言